Teraz wiesz i inwestujesz

Rynek Forex i kontrakty róŜnic kursowych CFD

Rynek Forex i kontrakt CFD wymieniane są często jednym tchem, poniewaŜ są przykładem

dynamicznych zmian, które zachodzą w świecie inwestycji. Rozwój rynków finansowych sprawia, Ŝe

rynki i instrumenty, które do niedawna były zarezerwowane wyłącznie dla duŜych inwestorów, stają się

dostępne dla wszystkich. Jeszcze niedawno rynek Forex był domeną działania dealerów bankowych,

dziś kaŜdy inwestor moŜe zawierać na nim transakcje. Co więcej, jeszcze niedawno instrumenty

pochodne były tajemniczymi wytworami inŜynierii finansowej, dziś kaŜdy inwestor indywidualny moŜe

je swobodnie wykorzystywać w swoich strategiach inwestycyjnych.

Internet i nowoczesne kanały komunikacji dają moŜliwości inwestowania, które nie istniały

dwadzieścia lat temu. To sprawia, Ŝe pośrednicy dostosowują swoją ofertę do nowych wymagań

ułatwiając dostęp do rynków i oferując nowe instrumenty inwestycyjne. Przykład rynku Forex i

kontraktów CFD jest doskonałym zobrazowaniem tego zjawiska. Dlatego warto odpowiedzieć na

pytanie: Czym właściwie jest Forex i jakie korzyści daje inwestowanie poprzez kontrakty CFD?

Co to jest rynek Forex?

Forex to popularna nazwa rynku walutowego i jest to skrót od słów Foreign Exchange. Rynek ten jest

częścią światowego rynku finansowego, która charakteryzuje się największymi obrotami ze wszystkich

segmentów tego rynku. Dzienne obroty w 2010 r. oscylowały wokół 4 bilionów dolarów i wzrosły od

2001 roku ponad trzykrotnie. Ta wielkość kilkakrotnie przewyŜszała łączne obroty na amerykańskim

rynku akcji i obligacji.

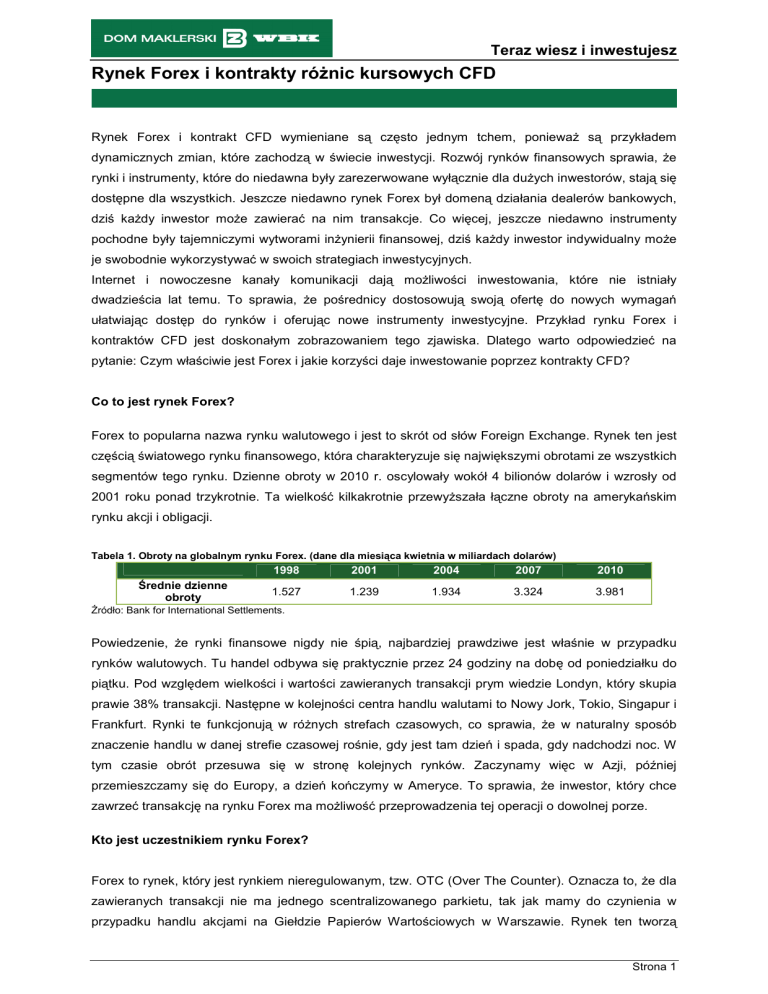

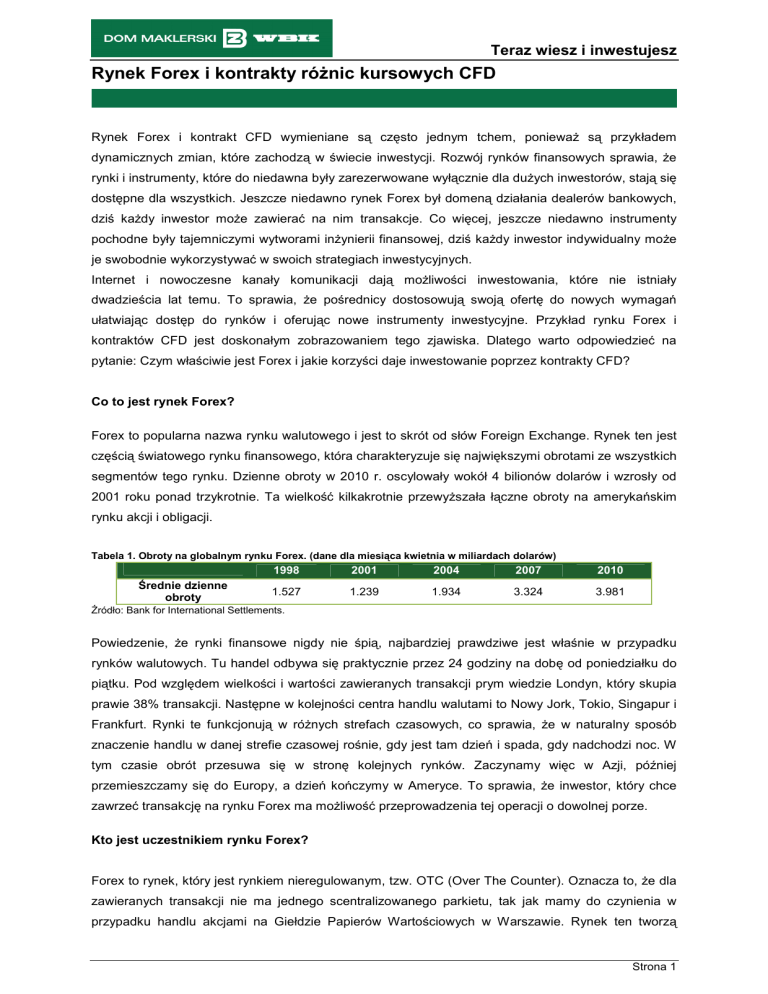

Tabela 1. Obroty na globalnym rynku Forex. (dane dla miesiąca kwietnia w miliardach dolarów)

Średnie dzienne

obroty

1998

2001

2004

2007

2010

1.527

1.239

1.934

3.324

3.981

Źródło: Bank for International Settlements.

Powiedzenie, Ŝe rynki finansowe nigdy nie śpią, najbardziej prawdziwe jest właśnie w przypadku

rynków walutowych. Tu handel odbywa się praktycznie przez 24 godziny na dobę od poniedziałku do

piątku. Pod względem wielkości i wartości zawieranych transakcji prym wiedzie Londyn, który skupia

prawie 38% transakcji. Następne w kolejności centra handlu walutami to Nowy Jork, Tokio, Singapur i

Frankfurt. Rynki te funkcjonują w róŜnych strefach czasowych, co sprawia, Ŝe w naturalny sposób

znaczenie handlu w danej strefie czasowej rośnie, gdy jest tam dzień i spada, gdy nadchodzi noc. W

tym czasie obrót przesuwa się w stronę kolejnych rynków. Zaczynamy więc w Azji, później

przemieszczamy się do Europy, a dzień kończymy w Ameryce. To sprawia, Ŝe inwestor, który chce

zawrzeć transakcję na rynku Forex ma moŜliwość przeprowadzenia tej operacji o dowolnej porze.

Kto jest uczestnikiem rynku Forex?

Forex to rynek, który jest rynkiem nieregulowanym, tzw. OTC (Over The Counter). Oznacza to, Ŝe dla

zawieranych transakcji nie ma jednego scentralizowanego parkietu, tak jak mamy do czynienia w

przypadku handlu akcjami na Giełdzie Papierów Wartościowych w Warszawie. Rynek ten tworzą

Strona 1

Teraz wiesz i inwestujesz

róŜnorodni uczestnicy. Wśród istotnych graczy wymienić naleŜy banki, fundusze hedgingowe,

fundusze emerytalne i inwestycyjne. Jeszcze w 2007 roku największą procentowo wartość transakcji

realizowali dealerzy zawierający transakcje na rynku międzybankowym. Stopniowo udział tych

transakcji maleje i w zeszłym roku wartość transakcji zawartych przez inne instytucje finansowe

przekroczyła wartość transakcji zawartych przez banki o prawie 9 punktów procentowych. ZłoŜyło się

na to kilka czynników, ale podstawową rolę odgrywa upowszechnianie się elektronicznych platform

tradingowych. W kwietniu 2010 roku wartość transakcji zawartych drogą elektroniczną stanowiła juŜ

41,3% wszystkich transakcji.

Wykres 1. Procentowy udział wartości transakcji ze względu na strony transakcji w 2010 r.

Źródło: Bank for International Settlements.

Jakie instrumenty wykorzystuje się na rynku Forex?

Na rynku Forex transakcje zawierane są za pomocą kilku instrumentów. Procentowo najwięcej

transakcji zawiera się za pomocą swapów walutowych. Są to transakcje, w których dwie strony

umawiają się na wymianę określonej kwoty jednej waluty na inną, na z góry określony czas. Po tym

okresie strony „zwracają” sobie pierwotnie posiadane waluty. Drugi rodzaj transakcji, to transakcje

spotowe, czyli takie w których następuje zakup waluty z natychmiastowym rozliczeniem. Znacznie

mniejszy udział mają transakcje forwardowe kiedy strona transakcji zobowiązuje się dostarczyć waluty

w określonym czasie po ustalonym kursie. Najmniej popularne są transakcje opcyjne. W tym

przypadku jedna ze stron nabywa prawo do kupna waluty po określonym kursie w określonym

terminie, a druga strona zobowiązuje się tą walutę dostarczyć.

Wykres 1. Procentowy udział wartości transakcji ze względu na typ transakcji w 2010 r.

Źródło: Bank for International Settlements.

Strona 2

Teraz wiesz i inwestujesz

Jak działa Forex?

Obecnie transakcje walutowe zawierane są przez miliony uczestników. Postęp technologiczny

pozwolił na dostęp do tego rynku praktycznie kaŜdemu inwestorowi, podczas gdy jeszcze kilkanaście

lat temu było to przywilejem duŜych instytucji finansowych i globalnych koncernów. Mniejsi gracze

korzystają z pośrednictwa wyspecjalizowanych firm brokerskich (tzw. providerów), którzy oferują

dostęp do rynku za pośrednictwem platform. Brokerzy z kolei zawierają transakcje z bankami, a te

handlują między sobą przeprowadzając transakcje w swoim imieniu lub w imieniu duŜych klientów

instytucjonalnych.

Na rynku zawierane są transakcje o róŜnym celu i czasie trwania. MoŜemy wymienić transakcje

inwestycyjne, o charakterze średnio lub długoterminowym. Tu głównym kryterium transakcji jest chęć

zysku wynikająca z przekonania inwestora o korzystnych podstawach fundamentalnych sprzyjających

danej walucie. Inwestorzy biorą pod uwagę takie czynniki, jak na przykład poziom stóp procentowych

w danym kraju lub perspektywy wzrostu gospodarczego. W tej kategorii wymienia się równieŜ

transakcje, które mają na celu sfinansowanie rzeczywistych inwestycji (np. budowa fabryki)

przeprowadzanych przez podmioty zagraniczne. Podobny charakter mają transakcje zabezpieczające,

które mają na celu zapewnienie dostawy danej waluty w określonym czasie po określonej cenie. Te

transakcje wykorzystywane są przez importerów lub eksporterów, którzy mają płatności lub przychody

w innych walutach niŜ krajowa. W ten sposób firmy te zapewniają sobie stały kurs walutowy dla danej

transakcji handlowej. Znaczną część rynku stanowią równieŜ transakcje spekulacyjne, które mają na

ogół charakter krótkoterminowy i stanowią zakład na właściwe przewidzenie zmiany kursów

walutowych. Występują jeszcze transakcje arbitraŜowe, które przede wszystkim wykorzystują róŜnice

w kwotowaniach danych par walutowych na róŜnych rynkach.

Tak wielu uczestników i rozmiary rynku sprawiają, Ŝe rynek ten jest bardzo płynny i daje moŜliwość

zawierania transakcji po niskich kosztach.

Jakie są koszty transakcji i zasady kwotowań?

Zazwyczaj koszty transakcji na tym rynku zawierają się w róŜnicy pomiędzy najlepszą ofertą kupna i

najlepszą ofertą sprzedaŜy, tzw. spreadzie. Oznacza to, Ŝe provider nie pobiera prowizji od transakcji,

a jego wynagrodzenie zawiera się w róŜnicy kursu, po którym moŜe zrealizować transakcję. Spread

zaleŜy od providera, a takŜe od pary walutowej, na której zawieramy transakcje. Im bardziej popularna

para walutowa tym spready są niŜsze.

Kwotowania na tym rynku zwyczajowo podaje się do czwartego miejsca po przecinku i zawsze

dotyczą pary walutowej. Para walutowa to kurs jednej waluty względem innej waluty. Na przykład w

przypadku najpopularniejszej i najczęściej handlowanej pary walutowej EUR/USD (ponad 28%

wszystkich transakcji na rynku forex zawierana jest na tej parze), kwotowanie podaje ile dolarów (w

tym przypadku jest to waluta kwotowana) muszę zapłacić za euro (w tym przypadku jest to waluta

bazowa). JeŜeli kurs wynosi 1,4755, oznacza to, Ŝe za jedno euro muszę zapłacić 1,4755 dolara

amerykańskiego.

Strona 3

Teraz wiesz i inwestujesz

Na rynku Forex kurs podawany jest w nieco inny sposób. Najczęściej pojawiają się dwie liczby, które

nazywane są Bid i Ask, co oznacza ofertę po której inwestor moŜe zawrzeć transakcję sprzedaŜy (to

oferta Bid) lub transakcję kupna (to ofert Ask). JeŜeli więc inwestor widzi takie kwotowanie:

1,4755/1,4757 oznacza to, Ŝe moŜe on zawrzeć transakcję sprzedaŜy po niŜszej cenie lub transakcję

kupna po wyŜszej cenie. RóŜnica dwóch pipsów (tak nazywana jest zmiana kwotowania na czwartym

miejscu po przecinku o jeden punkt) jest potencjalnym zyskiem dla brokera, jeŜeli uda mu się

natychmiast znaleźć drugą stronę dla zawieranej transakcji. W takiej sytuacji broker kupuje walutę po

kursie 1,4755 i sprzedaje po kursie 1,4757. Dwa pipsy stanowią jego zysk, co po przemnoŜeniu przez

wielkość transakcji moŜe stanowić całkiem przyzwoity zysk. Przykładowo, jeŜeli transakcja opiewała

na kwotę 100.000 euro, to broker kupił tę walutę płacąc 147.550 dolarów, a następnie sprzedał ją za

147.570. Zysk wyniósł więc 20 dolarów bez ponoszenia ryzyka. Tak wygląda sytuacja w przypadku

natychmiastowego zamknięcia transakcji przez brokera.

Jak działa rynek Forex w Polsce?

W przypadku większości firm pośredniczących w zawieraniu transakcji na rynku Forex w Polsce,

drugą stroną transakcji dla inwestora indywidualnego jest broker. Oznacza to, Ŝe jeŜeli broker nie

znajdzie inwestora, który chce zawrzeć transakcję przeciwstawną lub z innego powodu nie zamknie

tej transakcji, to potencjalny zysk inwestora oznacza stratę brokera, a strata inwestora oznacza zysk

brokera. To powoduje występowanie potencjalnego konfliktu interesów.

Taki konflikt interesów nie występuje, jeŜeli provider jest wyłącznie pośrednikiem, a nie stroną

transakcji. Taką moŜliwość daje platforma ECN, gdzie kwotowania są wprowadzane przez kilka

duŜych banków, które ścigają się między sobą w oferowaniu jak najlepszych kursów, a provider dzięki

platformie transakcyjnej umoŜliwia inwestorom dostęp do tego rynku. PoniewaŜ w tym przypadku

provider nie otwiera pozycji na własny rachunek, konflikt interesów nie występuje.

Kontrakty róŜnic kursowych CFD

CFD (Contracts for Difference) to pozagiełdowe instrumenty pochodne, które umoŜliwiają

inwestowanie w akcje, indeksy, waluty czy surowce. Dzięki CFDs nie inwestujemy bezpośrednio w

dany w akcje czy surowce, ale w instrument pochodny, który odzwierciedla ceny instrumentu

bazowego. Inwestowanie za pośrednictwem CFD pozwala na wykorzystanie dźwigni finansowej. Na

ogół depozyty zabezpieczające nie przekraczają 10% dla akcji, a przypadku walut mogą być

określone na minimalnym poziomie 1%, co daje moŜliwą do uzyskania dźwignię 100 do 1.

Kontrakty róŜnic kursowych są standaryzowane. W przypadku walut zazwyczaj przyjmuje się, Ŝe

wielkość jednego kontraktu wynosi 100.000 jednostek danej waluty i jest to tak zwany lot. W

przypadku akcji, indeksów i towarów wielkość kontraktu i zasady jego rozliczania dostępne są w

szczegółowej specyfikacji. Charakterystyczny dla rozliczeń transakcji jest brak fizycznej dostawy

instrumentu bazowego, a jedynie uwzględnienie róŜnicy pomiędzy ceną kupna i sprzedaŜy.

CFD dają inwestorowi wiele korzyści. Po pierwsze umoŜliwiają wykorzystanie dźwigni finansowej. Po

drugie koszty transakcji zawarte są w spreadzie i inwestor nie płaci juŜ dodatkowych prowizji. Jedynie

w przypadku transakcji utrzymywanych przez więcej niŜ jeden dzień, broker nalicza punkty swapowe,

Strona 4

Teraz wiesz i inwestujesz

które albo zwiększają albo zmniejszają koszt utrzymania pozycji w zaleŜności czy inwestor zajął

pozycję długą czy krótką. Wielkość punktów swapowych równieŜ jest podawana przez brokera.

Kontrakty CFD dostępne są praktycznie na wszystkich platformach tradingowych dostępnych w

Polsce. To pozwala inwestorom zainteresowanym inwestycjami nie tylko na rynku walutowym,

zawierać transakcje za pomocą tej samej platformy na rynkach surowców, akcji i obligacji.

Opracowanie:

Rafał Bogusławski

Analityk Techniczny

rafał[email protected]

Opracowano na podstawie:

“Report on foreign exchange activity in 2010”- Bank for International Settlements.

Informacje i opinie zawarte w niniejszym opracowaniu zostały zebrane lub opracowane przez Dom Maklerski BZ WBK S.A.

(„Dom Maklerski”) na podstawie źródeł uznawanych za wiarygodne, aczkolwiek Dom Maklerski nie gwarantuje ich dokładności

lub kompletności. Niniejsze opracowanie i zawarte w nim treści są wyrazem wiedzy oraz poglądów autorów i nie powinny być

inaczej interpretowane. Dom Maklerski nie ponosi odpowiedzialności za szkody poniesione w wyniku decyzji podjętych na

postawie informacji i opinii zawartych w niniejszym opracowaniu.

Powielanie bądź publikowanie niniejszego opracowania lub jego części bez pisemnej zgody Domu Maklerskiego BZ WBK S.A.

jest zabronione.

Strona 5