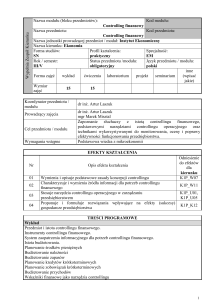

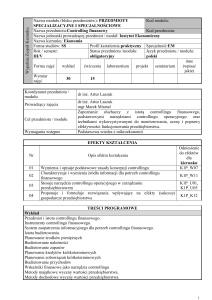

CONTROLLING

WYKŁADY

Dr Piotr

Szczepankowski

Literatura do wykładów

M. Sierpińska, B. Niedbała, Controlling

operacyjny w przedsiębiorstwie, WN PWN,

Warszawa 2003

Controlling funkcyjny w przedsiębiorstwie,

praca zbiorowa pod red. M. Sierpińskiej,

Oficyna Ekonomiczna, Kraków 2004.

Wykład 1

Istota i rodzaje controllingu w

przedsiębiorstwie. Controlling i kontrola.

Istota i funkcje controllingu

Zadania controllingu i kontrolera

Rodzaje controllingu

Kontrola a controlling

Funkcje kontroli

Rodzaje kontroli

Istota controllingu

Controlling to koncepcja zintegrowanego

zarządzania przedsiębiorstwem,

wspomagająca proces zarządzania,

narzędzie sterowania działalnością

przedsiębiorstwem w kierunku

wyznaczonego celu poprzez koordynację

całokształtu procesów planowania,

dystrybucji informacji i kontroli.

Istota controllingu

Controlling to nowoczesna metoda kierowania

przedsiębiorstwem, która polega na:

Tworzeniu i aktualizowaniu struktury planowania

(controlling opiera się na budżetowaniu),

Konstruowaniu wskaźników i mierników oceny

sytuacji finansowej,

Przygotowaniu informacji bieżących i strategicznych

jako podstawy do podejmowania decyzji.

Istota controllingu

CONTROLLING TO PROCES

STEROWANIA ZORIENTOWANY NA

WYNIK PRZEDSIĘBIORSTWA,

REALIZOWANY PRZEZ

PLANOWANIE, KONTROLĘ I

SPRAWOZDAWCZOŚĆ.

Obiekty sterowania w controllingu

Produkty i usługi – np. wprowadzanie produktu na

rynek, koszty procesu badawczo – rozwojowego,

rozbudowa zdolności produkcyjnych, koszty

wytworzenia, zarządu i sprzedaży, zyski, koszty

likwidacji produkcji

Obszary – tzw. centra odpowiedzialności (kosztów,

przychodów, zysków i inwestycji)

Projekty

Zasoby – rzeczowe, finansowe i ludzkie

Funkcje controllingu

Wyznaczanie strategicznych i operacyjnych celów

przedsiębiorstwa

Zbieranie i przetwarzanie informacji

wykorzystywanych do podejmowania decyzji

Przygotowanie materiałów wspomagających proces

sterowania firmą

Bieżące prowadzenie kontroli uzyskiwanych

wyników

Motywowanie

Funkcje controllingu

Planowanie

Informowanie

Sterowanie

Kontrola

Zadania controllingu

Zadania controllingu opisane są tzw. modelem DROGA, tj.:

Dochód (dochodowość)

Rozwój

Ożywienie

Gospodarność

Aktywność

Inaczej mówi się, że controlling to działalność (D) służąca

rozwojowi (R) firmy i ożywieniu (O) jej funkcjonowania w długim

okresie, zwiększeniu gospodarności (G) przy wykorzystaniu

aktywności (A) na rynku.

Założenia controllingu

Orientacja na cele – controlling udziela odpowiedzi

na pytanie, co trzeba zrobić,

Orientacja na wąskie gardła – controlling

skoncentrowany jest na poszukiwaniu wąskich

gardeł w organizacji,

Orientacja na rynek – zadaniem controllingu jest

odkrywanie trendów i zmian na rynku,

Orientacja na klienta

Orientacja na informacje – controlling ma dostarczać

szybko właściwych informacji

Orientacja na wartość

Zadania kontrolera

Rejestrator – w firmach działających w stabilnym

otoczeniu, dostarcza danych o zachodzących procesach

gospodarczych, łączy swoje informacje ze

sprawozdaniami finansowymi, nie uczestniczy w procesie

decyzyjnym,

Nawigator – w firmach działających w zmiennym

otoczeniu, integruje planowanie z kontrolą, ocenia

odchylenia od planu i ich przyczyny, współuczestniczy w

procesie decyzyjnym jako sztabowiec,

Innowator – w firmach działających w burzliwym

otoczeniu, ulepsza procesy funkcjonalne w firmach,

uczestniczy w zarządzaniu.

Rodzaje controllingu

I. WEDŁUG TREŚCI PLANOWANIA I

KONTROLI:

Controlling kosztów

Controlling inwestycji

Controlling finansów

Controlling projektów

Controlling podatkowy

Rodzaje controllingu

II. WEDŁUG SZCZEBLI ZARZĄDZANIA:

Controlling strategiczny

Controlling operacyjny

III. WEDŁUG OBSZARÓW FUNKCYJNYCH:

Controlling działalności B+R

Controlling produkcji

Controlling zaopatrzenia

Controlling marketingu

Controlling dystrybucji

Controlling sprzedaży

Controlling personalny

Controlling ekologii

Controlling strategiczny

Controlling strategiczny obejmuje planowanie

strategiczne, sterowanie projektami

zapewniającymi osiąganie długookresowych

celów przedsiębiorstwa oraz kontrolę

strategiczną.

Istotną rolę w controllingu strategicznym

odgrywa pozyskiwanie i przetwarzanie

informacji, które są niezbędne do określenia

założeń strategii, jej budowy i realizacji.

Zadania controllingu strategicznego

Analiza realności długofalowych celów przedsiębiorstwa i ich ewentualna

weryfikacja

Badanie poprawności podziału zadań długookresowych na etapy ich

realizacji

Pomoc w doborze metod, technik, norm, standardów i innych narzędzi,

które mają zastosowanie w planowaniu i kontroli,

Nadzór i pomoc w opracowaniu planów z punktu widzenia ich realności,

Pomoc w tworzeniu systemu informacji dla kierowników wszystkich

szczebli,

Analiza źródeł i jakości wykorzystania informacji pochodzących z

otoczenia wewnętrznego i zewnętrznego,

Prowadzenie kontroli i oceny wyprzedzającej w zakresie możliwości, szans

i zagrożeń realizacji zadań na poszczególnych etapach,

Ustalanie odchyleń od planowanych wyników z podziałem na istotne,

zależne i niezależne,

Pomoc w projektowaniu niezbędnych działań dostosowawczych

związanych z korektą celów, eliminacją zakłóceń w otoczeniu oraz w

dostosowaniu otoczenia do celów strategicznych.

Controlling operacyjny

Jest systemem sterowania wynikami

finansowymi w krótkim okresie.

Jest ukierunkowany na osiąganie bieżących

celów w obszarze generowania zysków,

korzystając w tym zakresie z narzędzi

sterowania przychodami, kosztami,

wydatkami i nakładami na inwestycje.

Zadania controllingu operacyjnego

Koordynacja i pomoc w ustalaniu głównych i cząstkowych

celów działalności przedsiębiorstwa,

Opracowanie planów działania i przełożenie ich na budżety dla

poszczególnych komórek organizacyjnych firmy,

Zapewnienie spójności planów cząstkowych z planem

globalnym przedsiębiorstwa,

Bieżąca koordynacja planów,

Porównywanie planów z ich rzeczywistym wykonaniem,

Określanie przyczyn odchyleń,

Przygotowywanie sprawozdań ze stopnia realizacji planu,

Zapewnienie krótkookresowej płynności finansowej,

Tworzenie rezerw na przyszłość,

Zwiększenie wartości kapitału własnego.

Controlling funkcjonalny

Controlling działalności badawczo-rozwojowej –

obejmuje budżetowanie nakładów na badania,

opracowanie budżetów kosztów własnych działu

B+R, kontrolę nietrafionych i niewdrożonych

wyników badań, ocenę wdrożonych badań.

Controlling projektów – zapewnia sprawne i

efektywne przygotowanie projektów, nowych

technologii produkcji, modernizację wyrobów; ocenia

przedsięwzięcia o charakterze rozwojowym.

Controlling funkcjonalny (c.d.)

Controlling logistyki – zajmuje się planowaniem i kontrolą

zaopatrzenia i dystrybucji produktów, gromadzeniem

optymalnej wielkości zapasów, planowaniem transportu,

planowaniem przepływu materiałów i produktów wewnątrz

firmy.

Controlling produkcji – ma na celu zapewnienie właściwego

przebiegu procesu produkcyjnego poprzez: przygotowanie

planu przebiegu produkcji, optymalizację procesów

technologicznych pod kątem czasu ich trwania i

zapotrzebowania na zasoby, analizę produktywności i

wydajności czynników produkcji, budżetowanie i analizę

kosztów wytwarzania, badanie możliwości wprowadzenia

nowoczesnych technologii do produkcji.

Controlling funkcjonalny (c.d.)

Controlling personalny – kontrola skutków podjętych

decyzji personalnych, struktury zatrudnienia, systemu

wynagrodzania, wykorzystania czasu pracy pracowników i

kosztów pracy.

Controlling marketingu i sprzedaży – koncentruje się na

racjonalizacji wydatków, które są konieczne do

zrealizowania planów sprzedaży oraz ich wpływu na

wielkość obrotów i zysków przedsiębiorstwa. Controlling

marketingu i sprzedaży obejmuje analizy strategiczne,

planowanie i kontrolę cen oraz przychodów, sterowanie

działaniami handlowców (konieczność uzyskania założonych

w budżetach marż pokrycia), planowanie i kontrolę działań

promocyjnych, analizy zapotrzebowania na produkty w

przekroju klientów i obszarów sprzedaży.

Controlling funkcjonalny (c.d.)

Controlling ekologiczny – zajmuje się ustalaniem zadań w

zakresie ochrony środowiska, planowaniem i kontrolą

wykorzystania surowców, materiałów i energii w przedsiębiorstwie,

kontrolą obciążeń środowiska przyrodniczego, dostarczaniem

kadrze menedżerskiej informacji ekologicznych i

przeprowadzaniem ekonomicznego rachunku kosztów korzystania

z zasobów środowiska.

Controlling finansowy – jest utożsamiany z planowaniem,

sterowaniem i koordynowaniem procesów finansowych, natomiast

w szerszym ujęciu jest traktowany jako „międzyfunkcja”

wspierająca kompleksowe zarządzanie przedsiębiorstwem, w

której szczególnego znaczenia nabiera zapotrzebowanie na

określony rodzaj informacji oraz koordynacja rozwiązywania

problemów finansowych w całym łańcuchu tworzenia wartości

firmy. Efektem (skutkiem) stosowania controllingu finansowego

powinna być poprawa ogólnej sytuacji finansowej firmy ocenianej

w 3-ch wymiarach: płynności, rentowności i efektywności

działania.

Controlling funkcjonalny (c.d.)

Controlling inwestycji – dostarcza

instrumentów i narzędzi, które pozwalają

podjąć decyzję inwestycyjną i kontrolować jej

realizację. Controllingiem objęty jest pełen

cykl inwestycyjny – od projektu do oddania

inwestycji do użytku i jej finansowego

rozliczenia.

Kontrola a controlling

Kontrola to jedna z funkcji kierowania,

proces, którego głównym celem jest

regulowanie i korygowanie wszelkich

czynności dla zapewnienia ich przyszłej

sprawności i skuteczności.

Podobnie jak controlling, kontrola jest

powiązana z planowaniem, a wspólną

częścią są preliminarze, budżety i

funkcjonalne programy działania.

Kontrola a controlling

KONTROLA

Zorientowana na

przeszłość

Wnioskuje naprawienie

popełnionych już

błedów

Szuka winnych

Wnioskuje zmiany

personalne

CONTROLLING

Zorientowany na

przyszłość

Koordynuje

Nadzoruje

Doradza

Wskazuje na cudze

doświadczenia

przestrzega

Fazy (etapy) kontroli

Ustalenie norm i wzorców, standardów,

celów i metod pomiaru efektywności

działania organizacji

Ustalenie rzeczywistego stanu działania

(pomiar efektywności), tj. ocena aktualnych

wyników funkcjonowania organizacji,

Porównywanie stanu rzeczywistego ze

stanem pożądanym (ustalonymi normami),

Podjęcie działań korygujących

Funkcje kontroli

ZE WZGLĘDU NA CEL KONTROLI:

Funkcja ochronna (zapobiegająca) –

zabezpieczenie organizacji przed

zmniejszeniem sprawności działania

wyrażającym się w stratach materialnych i

pozamaterialnych,

Funkcja kreatywna (inspirująca) –

pobudzanie i inicjowanie działań

usprawniających funkcjonowanie firmy.

Funkcje kontroli (c.d.)

PODZIAŁ SZCZEGÓŁOWY:

Funkcja informacyjna (sygnalizacyjna) –

dostarczanie informacji do podejmowania decyzji,

informowanie o odchyleniach i nieprawidłowościach,

Funkcja instruktażowa – kontrola wskazuje jak

likwidować odchylenia

Funkcja pobudzająca – kontrola usprawnia pracę,

Funkcja profilaktyczna – zapobieganie

niekorzystnym zjawiskom w przyszłości,

Funkcja korygująca – przywracanie stanu

pożądanego,

Funkcja kreatywna – skłanianie do lepszych

wyników.

Rodzaje kontroli

PRZEDMIOT KONTROLI:

Operacyjna

Finansowa

Działań marketingowych

Prac B+R

Aspektów prawnych

CECHY ORGANIZACYJNE:

Funkcjonalna

Instytucjonalna

Rodzaje kontroli (c.d.)

WEDŁUG USYTUOWANIA ORGANU

KONTROLI:

Wewnętrzna

Zewnętrzna

WEDŁUG OKRESU OBJĘTEGO KONTROLĄ:

Wstępna

Bieżąca

Końcowa

Rodzaje kontroli (c.d.)

WEDŁUG DZIAŁAŃ KONTROLNYCH:

Pełna

Wycinkowa

WEDŁUG TRYBU PODEJMOWANIA KONTROLI:

Planowa

Doraźna

WEDŁUG CHARAKTERU KONTROLI:

Formalna

Merytoryczna

Dokumentacyjna

Rzeczowa

Kontrola funkcjonalna i instytucjonalna

KONTROLA

FUNKCJONALNA

Realizowana przez

zarządzającego

Selekcja najlepszych

rozwiązań

Charakter

nieobligatoryjny

Operowanie kontrolą

bieżącą

KONTROLA

INSTYTUCJONALNA

Kontrola realizowana

przez zespół

Ustalony z góry i

formalnie ujęty tryb

postępowania

Obligatoryjny i jednolity

dla wszystkich charakter

kontroli

Operowanie głównie

kontrolą końcową

Wykład 2

Wprowadzanie controllingu w

przedsiębiorstwie

Etapy wprowadzania controllingu

Korzyści z wprowadzenia controllingu przez

przedsiębiorstwo

Bariery wprowadzenia controllingu

Wprowadzanie controllingu

Jest to proces rozłożony w czasie i

niejednorodny.

Zakres controllingu zmienia się w czasie w

zależności od zgłaszanych przez

menedżerów potrzeb zarządczych.

Proces wprowadzania controllingu jest

kilkuetapowy.

Etapy wprowadzania controllingu

Etap I – działania wstępne

Pozyskanie wstępnej akceptacji zarządu dla idei

nowego systemu zarządzania

Określenie głównych celów stawianych

controllingowi

Powołanie zespołu wdrożeniowego

Szkolenia pracowników w zakresie systemu

controllingu

Ocena stosowanych dotychczas rozwiązań i

ewentualnych zmian, jakie spowoduje controlling

Etapy wprowadzania controllingu

Etap II – projektowanie zmian organizacyjnych w

zakresie:

Definiowania celów strategicznych i operacyjnych

Ogólnej koncepcji systemu controllingu, zgodnie z

sekwencją: cele zadania metody procedury

instrumenty dokumenty

Oceny i weryfikacji przyjętych rozwiązań

Procesu podejmowania decyzji

Etapy wprowadzania controllingu

Etap III – wprowadzenie controllingu

ukierunkowane na:

Opracowanie szczegółowych wytycznych,

procedur, dokumentów planistycznorozliczeniowych i harmonogramów

wdrożenia na podstawie przyjętych

wcześniej i zaakceptowanych rozwiązań

Korygowanie rozwiązań działającego

systemu

Etapy wprowadzania controllingu

(Klasyfikacja szczegółowa)

Etap I – wielowymiarowa klasyfikacja kosztów

przedsiębiorstwa (koszty stałe, zmienne, podatne,

niepodatne, jednostkowe, wspólne)

Etap II – decentralizacja struktury zarządzania oraz

podział majątku wg produktów, grup produktów i

funkcji

Etap III – wyodrębnienie w strukturze organizacyjnej

jednostek, które staną się odpowiednimi centrami

odpowiedzialności

Etap IV – powołanie centrów odpowiedzialności

wraz z przekazaniem im odpowiednich kompetencji

Etapy wprowadzania controllingu

(podział szczegółowy)

Etap V – opracowanie systemu liczenia pokryć

finansowych (marż pokrycia), ustalenie cen

transferowych (rozliczeniowych) między jednostkami

firmy oraz określenie mierników celów dla centrów

odpowiedzialności

Etap VI – uruchomienie sprzężonego z centrami

odpowiedzialności systemu planowania

operacyjnego i strategicznego

Etap VII – analizy i ocena działań controllingowych

(np. w systemie plan – wykonanie)

Korzyści z controllingu

Wg wyników licznych badań polskie przedsiębiorstwa

decydują się na wprowadzenie controllingu w celu:

Obniżenia kosztów (28%)

Uzyskania dodatkowych informacji wspierających

proces podejmowania decyzji (29%)

Zapewnienia lepszego przepływu informacji (20%)

Poprawy płynności finansowej (14%)

Zwiększenia zaangażowania ze strony pracowników

(10%)

Korzyści z controllingu

(uogólnienie)

FINANSOWE:

Elastyczność zachowania na rynku, co może

poprawić przychody ze sprzedaży

Poprawa rentowności poprzez redukcję kosztów

Zmiany w zakresie płynności finansowej

JAKOŚCIOWE:

Szybkość pozyskania i wykorzystywania informacji

Trafność podejmowanych decyzji

Lepsze planowanie

Usprawnienia organizacyjne

Korzyści z controllingu

(uogólnienie nr 2)

ORGANIZACYJNE:

Stworzenie nowej struktury organizacyjnej opartej na

ośrodkach odpowiedzialności

Przesunięcie części uprawnień zarządu „w dół”

Usprawnienia w systemie informatycznym

Poprawa procesu planowania i kontroli

FINANSOWE:

Poprawa rentowności

Poprawa płynności finansowej

Poprawa efektywności wykorzystania zasobów

W OBSZARZE STOSUNKÓW PRACOWNICZYCH:

Powiązanie efektów pracy z wynagrodzeniem

Wprowadzenie lepszych systemów motywacyjnych

Poprawa dyscypliny pracy

Bariery wprowadzania controllingu

Bariery psychologiczne – opór przed zmianami

Bariery techniczne – barki odpowiednich systemów

informatycznych

Braki rachunkowe – inny system ewidencyjny niż

system controllingu

Braki organizacyjne – rozmyte kompetencje,

niechęć do decentralizacji, trudności w modyfikacji

struktury organizacyjnej

Braki kadrowe – trudności w dostępie do

wykwalifikowanych pracowników

Wykład 3

Centra odpowiedzialności w

controllingu

Istota centrum odpowiedzialności

Rodzaje centrów odpowiedzialności

Charakterystyka poszczególnych centrów

decyzyjnych (odpowiedzialności)

Mierniki oceny efektywności działania

poszczególnych centrów decyzyjnych

(odpowiedzialności)

Pojęcie centrum odpowiedzialności

Centrum odpowiedzialności, nazywane

inaczej centrum decyzyjnym, to część

przedsiębiorstwa powstała z jego podziału na

jednostki kosztochłonne i wynikowe.

Centrum decyzyjne stanowi podstawową

jednostkę (podstawowe ogniwo) systemu

sterowania przedsiębiorstwem, nazywanego

controllingiem.

Rodzaje centrów odpowiedzialności

Wyróżnia się cztery podstawowe centra

odpowiedzialności:

Centrum kosztów

Centrum przychodów

Centrum wyników (zysków)

Centrum inwestycji

Centrum kosztów

Najmniejszy segmentem podziału firmy na

centra odpowiedzialności

Tworzone w celu dostarczenia informacji

potrzebnych do sterowania gospodarnością

firmy

Wyróżnia się różne centra kosztów

wyodrębnione na podstawie zróżnicowanych

kryteriów klasyfikacyjnych

Rodzaje centrum kosztów

1.

2.

Podział według miejsc powstawania

kosztów jest to wyodrębnienie centrum

kosztów na każdym wydziale produkcyjnym

Podział według organizacji przestrzennej

podział wg jednostek gospodarczych lub

wg wspólnych miejsc wykonywania różnych

czynności (np. spawanie, toczenie,

lakierowanie w jednej hali)

Rodzaje centrum kosztów

3. Podział wg zależności między centrum kosztów a procesem

produkcji wyodrębnia się tu centra: produkcji zasadniczej,

produkcji pomocniczej i centra ogólne kosztów

Centrum produkcji zasadniczej – powiązanie komórek

organizacyjnych bezpośrednio z produktem końcowym

Centrum produkcji pomocniczej – powiązanie komórek z

produktami pomocniczymi, odpadami itp.

Centra ogólne – wykonują usługi na rzecz pozostałych centrów, a

ich koszty nie są doliczane bezpośrednio do produktu, ale

rozdzielane między inne centra, na rzecz których wykonano te

usługi. Typowym przykładem jest dostarczanie energii, wody,

transport wewnętrzny, utrzymywanie budynków, ochrona itp.

Analizy centrum kosztów

Odchylenie marży na sprzedaży:

a) z powodu zmiany rozmiaru produkcji:

(Qrz – Qpl) * Mrz

b) z powodu zmiany cen sprzedaży

(Mrz – Mpl) * Qrz

Odchylenie kosztów sprzedaży:

a) zmiennych kosztów sprzedaży

(KZjrz – KZjpl) * Qrz

b) stałych kosztów sprzedaży

KSrz - KSpl

Analizy centrum kosztów

Odchylenie kosztów materiałów

bezpośrednich:

a) ze względu na zmianę ceny materiałów

b) ze względu na zmianę wielkości produkcji

Odchylenie kosztów robocizny:

a) ze względu na zmianę stawki

wynagrodzenia

b) ze względu na zmianę wydajności pracy

Mierniki efektywności dla centrum

kosztów

Wskaźnik dotrzymania budżetu kosztów zmiennych = koszty

zm. wykonane / koszty zm. planowane (powinno być mniej niż

1)

Wskaźnik obciążenia kosztami stałymi kosztów zmiennych =

koszty stałe / koszty zmienne (powinien być spadek lub stały

poziom)

Wskaźnik kosztów stałych na jednostkę produkcji powinien

być spadek

Wydajność pracy i produkcji oczekiwany jest wzrost

Terminowość produkcji poprawa

Rotacja zapasów w dniach = (średni stan zapasów * 365 dni) /

koszty ogółem (powinien być cykl coraz krótszy)

Centrum przychodów

Za podstawę do wyodrębnienia centrum przychodów

może być przyjęty region geograficzny, produkt lub

grupa produktów, klient lub grupa klientów, branża

lub segment rynku

Centra przychodów powinno się wyodrębniać w tych

firmach, które dążą do zwiększania przychodów ze

sprzedaży i udziału w rynku

Centrum przychodów to jednostka zajmująca się

sprzedażą produktów wytworzonych przez inne

jednostki. Nie ma wpływu na koszty wytworzenia

produktów. Typowym centrum przychodów jest dział

sprzedaży i dział marketingu.

Analiza centrum przychodów

Zadaniem centrum przychodów jest maksymalizacja

wartości sprzedaży, zwiększenie udziału w rynku, a

w warunkach silnej konkurencji i dekoniunktury –

utrzymanie dotychczasowego poziomu obrotów.

Centrum przychodów oceniane jest z punktu

widzenia efektywności sprzedaży.

Centrum przychodów analizuje się przede wszystkim

rachunkiem marż pokrycia, skutkami wprowadzania

rabatów i opustów ilościowych oraz cenowych.

Poziom i efektywność sprzedaży

Poziom sprzedaży zależy od wielu czynników, zależnych i

niezależnych od kierownika sprzedaży.

Czynniki niezależne to:

- jakość produktu

- asortymentowość

- seryjność produkcji

- terminowość realizacji produkcji

- kształtowanie się popytu na rynku

Czynniki zależne to:

- liczba sprzedawanych produktów

- poziom cen

- warunki i terminy dostaw do odbiorców

- efektywność kanałów dystrybucji

- znajomość produktu i jego marki na rynku

- warunki płatnicze

Rachunek marż pokrycia dla centrum

przychodów

Przychody ze sprzedaży

Opusty i rabaty

-----------------------------------------= skorygowane przychody

Koszty zmienne

----------------------------------------= marża pokrycia I stopnia

Koszty promocji i reklamy

koszty obsługi klienta

---------------------------------------= marża pokrycia II stopnia

Koszty własne działu sprzedaży

-----------------------------------------------= marża pokrycia III stopnia

Analiza rabatów i opustów

Jest kilka form rabatów i opustów cenowych: za

płatność, za ilość, sezonowe i funkcjonalne

(przydzielane stałym odbiorcom),

Opusty i rabaty stosuje się głównie w celu poprawy

ilości sprzedaży (rzadziej wartości) i poprawy płynności

finansowej (zmniejszają one przeciętny stan należności

i pozwalają skrócić cykl rotacji zapasami),

Analiza rabatów i opustów polega na porównaniu ze

sobą przychodów ze sprzedaży z kosztami udzielonych

rabatów wg wzoru:

Przychody ze sprzedaży – koszty rabatów i opustów

Mierniki analizy centrum przychodów

Ocena marży pokrycia:

(Mrz – Mpl) * Qrz

Stopień realizacji planowanych przychodów =

sprzedaż rz. / sprzedaż pl.

// wzrost

Zmiana przychodów ze sprzedaży = (Srz – Spl) / Spl // wzrost

Udział rabatów w sprzedaży = rabaty / sprzedaż //(stałość lub spadek)

Udział w rynku = sprzedaż firmy / sprzedaż na rynku // (wzrost)

Stopa marży brutto = marża pokrycia II stopnia / sprzedaż // wzrost

Stopień satysfakcji klientów = klienci zadowoleni / liczba klientów

ogółem // wzrost

Poziom reklamacji = wartość reklamacji / sprzedaż // spadek

Cykl inkasa należności = stan należności * 365 dni / sprzedaż

Cykl obrotu zapasami wyrobów gotowych lub towarów = stan zapasów

* 365 dni / sprzedaż

Centrum wyników (zysku)

Jest to zorganizowana jednostka

przedsiębiorstwa, która odpowiedzialna jest

zarówno za stronę przychodów, jak i za

koszty.

Centrum zysku (profit center) to ośrodek

odpowiedzialności zarówno za produkcję, jak

i za sprzedaż, czyli jednostka musi mieć

dostęp do rynku.

Centrum zysku

Najczęściej wyodrębnia się centrum zysku na podstawie

wyrobów i rynków.

Trzy wymagania warunkują powodzenie wyróżnienia w ten

sposób centrum zysku:

- asortyment wyrobów musi być zbywany bezpośrednio na

rynku,

- klienci na produkty firmy nie mogą być identyczni, muszą

istnieć odmienne kanały dystrybucji,

- produkcja musi odbywać się w oddzielnych wydziałach, a

nawet zakładach.

Inne kryteria wyodrębnienia centrum zysku to:

- grupy produktów,

- obszary geograficzne,

- kanały dystrybucji,

- grupy klientów.

Rodzaje centrum zysku

Rzeczywiste (pełne) – centrum zysku z dostępem

do rynku zaopatrzenia i do rynku zbytu, które jest

wyposażone w maszyny i urządzenia produkcyjne,

Pozorne (quasi centrum zysku) – cechuje się

ograniczoną działalnością; jest takim centrum np.

dział reklamy, który prowadzi także ograniczoną

działalność komercyjną agencji reklamowej, dział

konstrukcyjny jako biuro inżynierskie, dział szkoleń

jako firma szkoleniowa itp.

Mierniki oceny centrum zysku

Stopień realizacji marży pokrycia =

= marża pokrycia II wykonana / marża pokrycia II planowana

(winno być > 100%)

Marża pokrycia na jednego klienta =

= marża pokrycia II / liczba klientów

(im wyższy wskaźnik tym lepiej)

Marża pokrycia zdolności produkcyjnych =

= marża pokrycia II / poziom zdolności produkcyjnych

(wzrost)

Marża pokrycia w stosunku do liczby roboczogodzin =

= marża pokrycia II / ilość przepracowanych roboczogodzin

(wzrost)

Mierniki analizy centrum zysku (c.d.)

Stopień wykorzystania czasu pracy pracowników

= efekt. czas pracy prac. / nom. czas pracy prac.

(wzrost)

Poziom jakości produkcji =

= liczba braków / produkcja wykonana (spadek)

Wydajność gotówkowa sprzedaży =

= gotówka operacyjna / wartość sprzedaży

(wzrost)

Centrum odpowiedzialności za

inwestycje

Jest to typ centrum zysku, tylko że z dodatkowym

uprawnieniem polegającym na przydzieleniu

odpowiedzialności finansowej za majątek, jego

modernizację i rozwój.

Jest to zatem rodzaj centrum zysku, dla którego

jesteśmy w stanie określić koszt powierzonego

kapitału.

Jest to wyodrębniona organizacyjnie część

przedsiębiorstwa, której kierownik odpowiedzialny jest

za wynik finansowy i inwestycje.

Na ogół jest to podmiot gospodarczy działający w

strukturze dużego przedsiębiorstwa (koncernu,

holdingu).

Mierniki oceny centrum inwestycji

ROIC,

ROA,

ROE,

CFROI,

Piramida du Pont,

Mierniki wartości kreowanej.

Wykład 4

Proces budżetowania finansowego

głównym elementem controllingu

Budżet finansowy firmy

Budżet finansowy jest ujętym w sposób ilościowy

planem zagospodarowania zasobów, mającym

zapewnić osiągnięcie celów firmy. Cele te powinny

być wymierne, np. osiągnięcie określonej stopy

wzrostu firmy (sprzedaży, aktywów), utrzymanie

poziomu płynności, poziomu satysfakcji klientów itp.

Budżet finansowy to po prostu wyrażony ilościowo i

wartościowo plan działalności przedsiębiorstwa

Budżety finansowe mają formę:

– Mniej szczegółową – są to budżety

długoterminowe,

– Bardziej szczegółową – są to budżety

krótkoterminowe.

Przesłanki opracowania budżetu

finansowego

Usprawnienie procesu sterowania (zarządzania)

firmą – budżet finansowy pozwala szybciej, w

sposób sformalizowany i skwantyfikowany dokonać

optymalnych wyborów,

Dostarczenie informacji niezbędnych dla właściwego

procesu podejmowania decyzji,

Usprawnienie kontroli działalności - właściwa analiza

odchyleń umożliwia szybką korektę budżetu; stanowi

to podstawę modyfikacji założeń i przejścia do

kolejnego wariantu realizacyjnego; szybkość tego

działania warunkuje sukces i skuteczność procesu

budżetowania,

Przesłanki opracowania budżetu

finansowego

Dostarczenie narzędzi do oceny działalności

poszczególnych jednostek organizacyjnych firmy;

może to stanowić podstawę do eliminacji

niepotrzebnych jednostek, które nie generują

satysfakcjonujących korzyści dla firmy,

Otrzymanie informacji o potencjalnych miejscach

oszczędności (niepotrzebnych nakładach i

kosztach),

Usprawnienie komunikacji w firmie,

Motywowanie pracowników do bardziej efektywnej

pracy na rzecz wykonania zamierzeń (celów).

Etapy przygotowania budżetu

finansowego

1.

2.

3.

4.

5.

Określenie mierzalnych celów firmy,

Analiza otoczenia przedsiębiorstwa,

Opracowanie i ocena strategii

realizacyjnych,

Wybór i wdrożenie planu działania,

Modyfikacja budżetu w relacji na zmiany w

otoczeniu firmy.

Podejścia do opracowania

budżetu finansowego

„z góry na dół” – najpierw określamy ogólną sytuację

ekonomiczną oraz możliwy do realizacji popyt i stopień, w

jakim firma może partycypować w popycie. Na tej

podstawie ustalamy prognozę w poszczególnych

segmentach i zadania dla poszczególnych działów firmy,

„z dołu do góry” – najpierw projektujemy sprzedaż w

poszczególnych segmentach firmy, a następnie

agregujemy je w całościowym budżecie przedsiębiorstwa,

iteracyjne – forma mieszana, oparta na zasadzie

sprzężeń zwrotnych,

z podstawą zerową – określamy cele i zadania oraz

akceptujemy jedynie nakłady i koszty na ich realizację.

Informacje potrzebne do

przygotowania budżetu finansowego

Wyniki diagnozy bieżącego stanu finansowego firmy,

Prognozy rozwoju sytuacji w gospodarce, rozwoju

sektora działalności firmy,

Wewnętrzne techniczno – ekonomiczne

uwarunkowania realizacji procesów gospodarczych

w zakresie np. utrzymania pożądanego stanu

zapasów, należności itp.,

Warunki sprzedaży i ściągania należności,

Inne ważne informacje opisujące politykę i

działalność firmy.

Budowa budżetu finansowego

Prawidłowo sporządzony i pełny budżet

finansowy składa się z dwóch części:

Operacyjnej, która obejmuje rzeczowy

(ilościowy i wartościowy) budżet sprzedaży,

produkcji i kosztów,

Finansowej, która obejmuje finansowe

(wyrażone w pieniądzu) konsekwencje

decyzji operacyjnych.

Część operacyjna budżetu

finansowego

Budżet sprzedaży w ujęciu ilościowym i wartościowym,

Budżet produkcji,

Budżet kosztów materiałów bezpośrednich,

Budżet kosztów robocizny,

Budżet kosztów pośrednich wydziałowych,

Budżet kosztów sprzedaży,

Budżet kosztów ogólnego zarządu,

Budżet kosztów wytworzenia,

Budżet wielkości zapasów materiałów, produktów

gotowych,

Budżet zakupów materiałowych,

Budżet inwestycji rzeczowych.

Część finansowa budżetu

finansowego

Plan inkasowania należności,

Plan zapłaty za zakupy,

Plan inwestycji finansowych,

Plan źródeł finansowania własnych i obcych,

Plan spłaty pożyczek i kredytów,

Planowany rachunek zysków i strat,

Plan podziału zysku,

Planowany rachunek przepływów pieniężnych,

Planowany bilans na koniec okresu planistycznego.

Warunki skutecznej i efektywnej

realizacji budżetu finansowego

Ocena realizacji zadań powinna być wielokryterialna,

Budżet powinien być przygotowany wariantowo,

Należy zapewnić właściwy system monitorowania

realizacji budżetu oraz krytycznych wielkości w

otoczeniu firmy,

Realizacja budżetu powinna być powiązana z

systemem wynagradzania,

Budżet powinien być tworzony z dużym udziałem

pracowników,

Budżet nie zastępuje działalności kierownictwa firmy.

Podstawa budżetu finansowego –

prognoza sprzedaży

Głównymi czynnikami określającymi wielkość sprzedaży są:

Historyczna sprzedaż firmy oraz całego sektora –

obserwacja dotychczasowych trendów,

Prognozy rozwoju całej gospodarki i koniunktury na niej,

Prognozy sytuacji w całym sektorze,

Poziom dochodów odbiorców firmy,

Polityka cenowa firmy,

Polityka promocji,

Działania firm konkurencyjnych i wejścia na rynek firm

nowych,

Wydarzenia natury politycznej i prawnej,

Czynniki losowe (np. chłodne lato a sprzedaż lodów).

Prognozowanie sprzedaży

Prognozowanie sprzedaży warunkuje

potrzeby w zakresie i strukturze majątku

(aktywów) przedsiębiorstwa, źródeł jego

finansowania, determinuje decyzje

odnoszące się do: produkcji, zakupów,

zapasów, przepływów pieniężnych,

osiąganych wyników finansowych,

zatrudnienia itp.

Etapy prognozowania sprzedaży

Sformułowanie zadania prognostycznego –

problemy zakresu prognozy: sprzedaż ogółem,

sprzedaż poszczególnych produktów, agregacja czy

dezagregacja wielkości, jednostki naturalne czy

wartościowe, problem stałości czy zmienności cen,

okres prognozy, jej cel, wymagania dotyczące

dokładności prognozowania,

Określenie przesłanek prognostycznych – wskazanie

czynników wywierających wpływ na wielkość

sprzedaży, hipotezy dotyczące sposobu ich

oddziaływania, określenie i zebranie niezbędnych

danych,

Etapy prognozowania sprzedaży

Wybór metod prognozowania – różny stopień

komplikacji metod, znajomość metod a wiedza

teoretyczna o badanym zjawisku, podstawa wyboru:

właściwości metod, przyjęte przesłanki

prognostyczne, dostępne dane, horyzont prognozy,

dokładność prognozy, koszty a prostota metody itd.;

horyzont prognozy: długookresowe – metody

heurystyczne, krótkookresowe – metoda szeregów

czasowych regresji liniowej (analiza trendu),

Konstrukcja prognozy,

Weryfikacja prognozy.

Metody prognozowania sprzedaży

Metody ilościowe – zbudowane na podstawie

danych dotyczących sprzedaży i czynników

ją kształtujących w przeszłości: modele

szeregów czasowych, ekonometryczne,

zmiennych wiodących, testy statystyczne,

Metody jakościowe – oparte na sądach

ekspertów: opinie sprzedawców, opinie

kierownictwa, opinie ekspertów, badanie

popytu.

Planowanie sprawozdań

finansowych

Metoda procentu od sprzedaży

Metody statystyczne – regresja, w której

bada się zależności funkcyjne, jakie

zachodzą między sprzedażą a innymi

wielkościami bilansowymi i wynikowymi.

Metoda procentu od sprzedaży procedura

Identyfikacja pozycji bilansu i rachunku zysków i strat,

których wielkość jest uzależniona od poziomu sprzedaży,

Określenie skali zależności między sprzedażą a

poszczególnymi składnikami sprawozdań (na podstawie

danych ze sprawozdań wyjściowych),

Prognoza sprzedaży,

Obliczenie planowanych wielkości rachunku zysków i strat

oraz bilansu, przy wykorzystaniu wcześniej określonych

związków,

Ustalenie planowanych wielkości ze sprawozdań

niezależnych od sprzedaży,

Przygotowanie rachunku przepływów pieniężnych na

podstawie planowanego bilansu oraz rachunku zysków i

strat.

Przykład – przygotowanie planu

finansowego

Wykład 5

Controlling w zarządzaniu wartością

Istota zarządzania wartością

Pomiar zmian wartości przedsiębiorstwa

Czynniki kształtujące wartość – nośniki

wartości

Ustalanie granicznych wielkości nośników

wartości

Istota zarządzania wartością

Zarządzanie wartością (VBM) jest koncepcją

związaną z realizacją naczelnego celu procesu

zarządzania firmą, jakim jest dążenie do wzrostu

wartości zaangażowanego w podmiot kapitału

właścicieli.

VBM polega na zintegrowaniu ze sobą metod

pomiaru wartości, analizy czynników kształtujących

wartość z programami rozwoju firmy i programami

motywacyjnymi dla pracowników.

Pomiar zmian w wartości

przedsiębiorstwa

Podstawową metodą pomiaru jest koncepcja zysku

ekonomicznego, nazywana również koncepcją

ekonomicznej wartości dodanej (EVA).

EVA to różnica między zyskiem osiąganym w

działalności operacyjnej przedsiębiorstwa po

opodatkowaniu (NOPAT) a zyskiem oczekiwanym do

osiągnięcia dla angażujących kapitały (jest on

liczony z iloczynu kosztu kapitału (WACC) i wartości

inwestowanych w firmę środków finansowych (IC)).

EVA = NOPAT – WACC * IC

EVA = (S – Kop)*(1 – T) – WACC * IC

Nośniki wartości przedsiębiorstwa

(Value Drivers)

Nośniki wartości są to czynniki ekonomiczne i

finansowe, które zapewniają kształtowanie,

utrzymanie i wzrost wartości przedsiębiorstwa.

Zostały wyodrębnione przez Alfreda Rappaporta –

twórcę koncepcji zarządzania przez wartość (Value

Based Management).

Dzieli się je na cztery grupy – nośniki operacyjne,

inwestycyjne, finansowe i ogólne.

Nośniki wartości

OPERACYJNE NOŚNIKI WARTOŚCI:

a) tempo (stopa) wzrostu sprzedaży

b) marża zysku operacyjnego (stopa zysku na sprzedaży)

c) efektywna stopa podatku dochodowego

INWESTYCYJNE NOŚNIKI WARTOŚCI

a) nakłady na aktywa trwałe

b) nakłady na kapitał obrotowy netto

FINANSOWE NOŚNIKI WARTOŚCI:

- koszt i struktura kapitału

OGÓLNE NOŚNIKI WARTOŚCI:

a) okres możliwego wzrostu gospodarczego

b) stałość i lojalność klientów

Nośniki wartości

Celem zarządzania przez wartość jest (poza

przygotowaniem wyceny przedsiębiorstwa) ustalenie

granicznych wielkości nośników wartości.

Graniczny nośnik wartości to taka jego wielkość,

przy której nie nastąpi zmiana wartości całego

przedsiębiorstwa (tzn. nie nastąpi ani wzrost, ani

spadek wartości ekonomicznej przedsiębiorstwa,

czyli nie zmieni się jego zysk ekonomiczny –

ekonomiczna wartość dodana (EVA)).

Ustalanie granicznych wielkości

nośników wartości

W celu ustalenia granicznych wielkości nośników wartości

należy odpowiedzieć na pytanie, przy jakiej wielkości marży,

stopy zwrotu na sprzedaży, koszcie kapitału itd., ekonomiczna

wartość dodana (EVA) będzie dokładnie równa zero, czyli przy

osiągnięciu danej zmiennej nie wzrośnie ani nie spadnie

wartość firmy w najbliższym okresie.

W tym celu za każdym razem odpowiednio przekształcamy

następujące równanie:

[S0 x (1+gs) x M1 x (1 - T)] =

= [(IC0 + AT1 + WC1) x WACC]

Z równania tego wynika, że aby nastąpiła stabilizacja wartości

przedsiębiorstwa korzyści operacyjne osiągane z firmy (lewa

strona równania) muszą być równe wartości kosztów

zainwestowanych kapitałów w działalność przedsiębiorstwa

(prawa strona równania).

Graniczne nośniki wartości

GRANICZNA STOPA WZROSTU SPRZEDAŻY:

Graniczna gs =

= {[(IC0 + AT1 + WC1) x WACC] / [S0 x M1 x (1 - T)]}

–1

GRANICZNA MARŻA ZYSKU OPERACYJNEGO:

Graniczna M =

[(IC0 + AT1 + WC1) x WACC] / [S0 x (1+gs) x (1 – T)]

Graniczne nośniki wartości

GRANICZNE NAKŁADY NA AKTYWA TRWAŁE:

Graniczne AT1 =

{[So x (1+gs) x M1 x (1 – T)] / WACC} – (ICo + WC1)

GRANICZNE NAKŁADY NA KAPITAŁ OBROTOWY

NETTO:

Graniczne WC1 =

{[So x (1+gs) x M1 x (1 – T)] / WACC} – (ICo + AT1)

Graniczne nośniki wartości

GRANICZNY KOSZT KAPITAŁU:

Graniczny WACC =

= [So x (1+gs) x M1 x (1 – T)] / (IC0 + AT1 +

WC1)

Przykład na ustalanie granicznych

nośników wartości

Temat 6

Controlling marketingu i sprzedaży

Controlling działalności handlowej

Zadania i narzędzia controllingu marketingu i

sprzedaży

Ośrodki odpowiedzialności w controllingu

marketingu i sprzedaży

Rachunek marż pokrycia w firmie handlowej

Kontrola marketingu i sprzedaży

Systemy wynagrodzeń w controllingu

marketingu i sprzedaży

Definicja controllingu i sprzedaży

Controlling marketingu i sprzedaży polega na

kształtowaniu, koordynowaniu i regulowaniu

działań marketingowych i handlowych

przedsiębiorstwa, które prowadzą do

zwiększenia sprzedaży, a tym samym

wzrostu udziałów w opanowanych i

potencjalnych rynkach zbytu.

Zadania controllingu marketingu i

sprzedaży

Analiza obszarów handlu planowanie i

okresowa ocena wyników sprzedaży w

poszczególnych segmentach oraz ilość i wartość

sprzedanych produktów w ujęciu asortymentowym,

zapewnienie możliwej szybkiej reakcji na

nieprzewidziane zmiany w warunkach handlowych,

Badanie rynku wypracowanie procedur oceny

udziału przedsiębiorstwa w poszczególnych

segmentach rynku, ustalenie znaczenia i siły

konkurencji oraz wpływu działań marketingowych

firmy na rynek,

Zadania controllingu marketingu i

sprzedaży

Kontrola sprzedaży ocena zmian

poziomu i dynamiki sprzedaży

poszczególnych produktów (śledzenie zmian

potrzeb konsumentów),

Kontrola efektów działania komórki

sprzedaży sprawdzanie efektywności

sprzedaży poszczególnych pracowników

działu sprzedaży,

Zadania controllingu marketingu i

sprzedaży

Analiza klientów badanie zmian potrzeb

konsumentów i prognozowanie popytu w

poszczególnych segmentach rynku,

Kontrola kosztów marketingu

zestawienia produktów, grup klientów,

obszarów działania lub kanałów dystrybucji

pod względem przypadającej na nie

wielkości sprzedaży i nakładów

marketingowych.

Zadania controllingu marketingu i

sprzedaży

Zadania controllingu marketingu można

również podzielić na:

Ilościowe planowanie i analiza efektów ze

sprzedaży, wydatków na promocję i

dystrybucję itp.; ocena przychodów, kosztów

i wyników ze sprzedaży,

Jakościowe np. ocena zaangażowania

pracowników w kształtowanie sprzedaży

Zadania controllingu marketingu i

sprzedaży

Zadania controllingu marketingu można także

wyodrębnić z punktu widzenia elementów marketing

- mix:

Kształtowanie właściwej polityki cenowej,

Kształtowanie polityki produktowej dotyczącej

zarówno bieżącego sterowania liczbą

sprzedawanych produktów, jak i wprowadzania

nowych,

Kształtowanie opinii konsumentów w ramach

tworzonej polityki promocyjnej,

Kształtowanie właściwych i najmniej kosztownych

kanałów dystrybucji.

Powiązanie obszarów controllingu z

instrumentami marketingu i sprzedaży

OBSZAR MARKETINGU – PLANOWANIE WYNIKÓW

ORIENTACJA CONTROLLINGU NA CELE

Ilościowe i wartościowe określanie celów

Kontrola stopnia osiągnięcia celów

ORIENTACJA CONTROLLINGU NA WĄSKIE GARDŁA

Optymalizacja nakładów wg obszarów o największej

zyskowności

ORIENTACJA CONTROLLINGU NA PRZYSZŁOŚĆ

Analiza wartości planowanych i wykonanych

ORIENTACJA CONTROLLINGU NA KLIENTA

Analiza utrzymania relacji z klientami

Prognozowanie popytu i sprzedaży wg asortymentów,

produktów itp.

Powiązanie obszarów controllingu z

instrumentami marketingu i sprzedaży

OBSZAR MARKETINGU – PLANOWANIE FINANSOWE

ORIENTACJA CONTROLLINGU NA CELE

Planowanie wpływów i wydatków

ORIENTACJA CONTROLLINGU NA WĄSKIE GARDŁA

Analiza krytycznych obszarów w zakresie płynności

finansowej

ORIENTACJA CONTROLLINGU NA PRZYSZŁOŚĆ

Analiza wartości planowanych i wykonanych pod kątem

wpływów i wydatków

ORIENTACJA CONTROLLINGU NA KLIENTA

Analiza obsługi klienta i produktów pod kątem

rentowności gotówkowej

Powiązanie obszarów controllingu z

instrumentami marketingu i sprzedaży

OBSZAR MARKETINGU – MARKETING MIX

ORIENTACJA CONTROLLINGU NA CELE

Ilościowe i wartościowe określenie celów w obszarze

produktów, klientów, promocji i dystrybucji

ORIENTACJA CONTROLLINGU NA WĄSKIE GARDŁA

Sprawdzenie skuteczności sposobów komunikowania z

rynkiem, planowania produktów i kanałów dystrybucji

ORIENTACJA CONTROLLINGU NA PRZYSZŁOŚĆ

Analiza możliwości poprawy funkcjonowania pod kątem pozycji

rynkowej (benchmarking)

ORIENTACJA CONTROLLINGU NA KLIENTA

Elastyczne dopasowanie działań do wymagań klientów

Ośrodki odpowiedzialności w

controllingu marketingu i sprzedaży

KRYTERIA WYRÓŻNIENIA OŚRODKÓW

ODPOWIEDZIALNOŚCI:

Organizacyjne wskazują miejsce

ośrodków odpowiedzialności w działach

handlowych,

Produktowo – rynkowe łączą ośrodki

odpowiedzialności z produktami, grupami

produktów, klientami i kanałami dystrybucji

Ocena działań handlowych

Ocena odbywa się w oparciu o zysk operacyjny na

sprzedaży, na który wpływ mają 3 główne czynniki:

Wielkość i wartość sprzedaży towarów,

Wartość kosztów nabycia towarów,

Wartość kosztów działalności prowadzonej obok

obrotu towarowego.

Zmiana jednej z tych wielkości skutkuje zmianami w

pozostałych dwóch wielkościach.

Analiza wielkości sprzedaży

Przez porównania okresowe

Przez ocenę liczby klientów dokonujących zakupów

w danym dniu

Przez wartość sprzedaży na jednego klienta (np.

utarg okresowy podzielony przez liczbę zwartych

transakcji),

Przez ocenę marż pokrycia w poszczególnych

grupach asortymentowych mnożenie marży

pokrycia w danej grupie asortymentowej przez udział

grupy w całości obrotu (przykład)

Rachunek marż pokrycia w firmie

handlowej

-

Przychody ze sprzedaży (ilość * cena)

Upusty i rabaty

----------------------------------------------------= skorygowane przychody

Koszty nabycia towarów

Koszty transportu i magazynu

----------------------------------------------------= marża pokrycia I

Koszty obsługi klienta

----------------------------------------------------= marża pokrycia II

Koszty sprzedaży (straty na towarach, opakowanie, reklama)

Koszty utrzymania sklepów

Koszty czynszów i amortyzacji

Koszty energii

-------------------------------------------------------= marża pokrycia III

Koszty dystrybucji

Koszty administracji i zarządu

---------------------------------------------------------= wynik na sprzedaży

Kontrola marketingu i sprzedaży

KONTROLA OPERACYJNA:

Analiza sprzedaży

Analiza udziału w rynku

Analiza wpływu wydatków na marketing na wielkość sprzedaży

Analiza rentowności na sprzedaży

Analiza wizerunku rynkowego firmy

Analiza efektywności działań marketingowych (marketing –

mix)

KONTROLA STRATEGICZNA:

Ocena zmian w otoczeniu (popyt, konkurencja)

Ocena etycznej i społecznej odpowiedzialności

przedsiębiorstwa na rynku

Wskaźniki controllingu marketingu i

sprzedaży

Marża pokrycia / przychody ze sprzedaży

Rentowność na aktywach handlowych

ROAM = (zysk na sprzedaży / sprzedaż) *

(sprzedaż / aktywa handlowe) =

Zysk na sprzedaży / aktywa handlowe

Systemy motywacyjne w controllingu

marketingu i sprzedaży

a)

b)

c)

d)

Ogólna zasada wynagradzania działów

handlowych niskie stałe wynagrodzenie +

ruchoma część wynagrodzenia (prowizja)

Jest to skuteczny system, gdy:

Wynagrodzenie prowizyjne nie jest uzależnione od

wyników pracy innych pracowników,

Osoba otrzymująca prowizję ma rzeczywisty i

bezpośredni wpływ na poziom sprzedaży,

Liczba zawieranych przez handlowca transakcji jest

odpowiednio duża

Nie ma silnej sezonowości sprzedaży

Rodzaje prowizji

Profit sharing podział funduszu premiowego w

zależności od udziału danej grupy handlowców w

wynikach finansowych całej jednostki

Prowizje od marży pokrycia prowizje progresywne

wg stopnia marży pokrycia

Prowizja od liczby sprzedanych produktów

Prowizja od zrealizowanego planu

Prowizja od obrotu