Ustalanie wyniku finansowego

(zysku)

Wynik finansowy

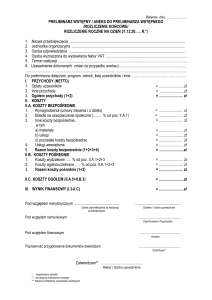

• Przychody – koszty

– Przychody operacyjne – koszty operacyjne

– Pozostałe przychody operacyjne – pozostałe koszty

operacyjne

– Przychody finansowe – koszty finansowe

– Zyski (straty) nadzwyczajne

Działalność operacyjna

• Przychody operacyjne – głównie ze sprzedaży produktów (ilość

sprzedanych produktów x cena – rabaty, bonifikaty itd.)

• Koszty operacyjne:

– Koszty sprzedanych produktów (po koszcie wytworzenia – wszystkie koszty

bez kosztów sprzedaży i zarządu)

– Wartość sprzedanych towarów i materiałów (po cenie zakupu lub nabycia)

• Przykład cz.1.: w danym miesiącu poniesiono koszty 10000

(wynagrodzenia, zużycie materiałów, usługi obce, amortyzacja, po

równo), z czego 1000 to koszty zarządu a 2000 to koszty sprzedaży.

Wyprodukowano 100 sztuk, nie ma produkcji w toku, produkty

wydano do magazynu, a następnie sprzedano 60 sztuk w cenie

sprzedaży 100 zł. Wyznaczyć wynik finansowy i zaksięgować.

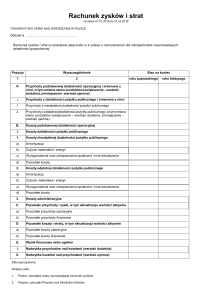

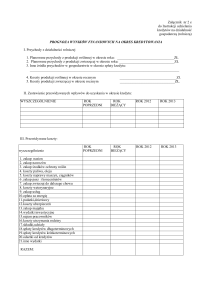

Warianty ustalania wyniku finansowego

• Warianty sporządzania rachunku zysków i strat

– Porównawczy (koszty „4” – układ rodzajowy + ubytek stanu produktów

– przyrost stanu produktów)

– Kalkulacyjny (koszty „5” – wg typu działalności i „7”)

C.D. przykładu

• Przykład cz.2.: w kolejnym miesiącu

poniesiono koszty 10000 (wynagrodzenia,

zużycie materiałów, usługi obce, amortyzacja,

po równo), z czego 1000 to koszty zarządu a

3000 to koszty sprzedaży. Wyprodukowano 50

sztuk, nie ma produkcji w toku, produkty

wydano do magazynu, a następnie sprzedano

60 sztuk w cenie sprzedaży 100 zł. Wyznaczyć

wynik finansowy i zaksięgować (FIFO,LIFO).

C.D. przykładu

• Przykład cz.3.: w kolejnym miesiącu

poniesiono koszty 10000 (wynagrodzenia,

zużycie materiałów, usługi obce, amortyzacja,

po równo), z czego 1000 to koszty zarządu a

1500 to koszty sprzedaży. Wyprodukowano

100 sztuk, koszt wytworzenia produkcji w toku

500, produkty gotowe wydano do magazynu,

a następnie sprzedano 60 sztuk w cenie

sprzedaży 100 zł. Wyznaczyć wynik finansowy i

zaksięgować (FIFO,LIFO).

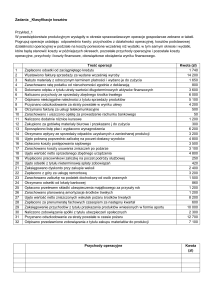

Kolejny przykład

• Sporządzić (bez księgowania) rachunek zysków i strat według

wariantu kalkulacyjnego i porównawczego: amortyzacja –

2000, zużycie materiałów i energii – 2500, wynagrodzenia –

4000, ubezpieczenia społeczne i inne świadczenia – 1800,

usługi obce – 1200, przychody ze sprzedaży produktów – 40

000, koszt wytworzenia sprzedanych produktów – 28 500,

pozostałe przychody operacyjne – 11000, pozostałe koszty

operacyjne – 900, przychody finansowe -1 600, koszty

finansowe – 1400.

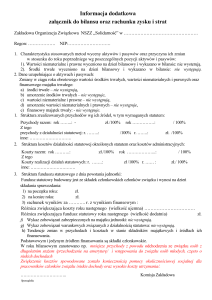

Rozliczenia międzyokresowe kosztów

• Zasada współmierności kosztów i przychodów:

w zysku danego okresu uwzględniamy te i

tylko te koszty, które dotyczą uzyskania

przychodów w tymże okresie.

• Rozliczenia międzyokresowe czynne (Aktywa)

• Rozliczenia międzyokresowe bierne (Pasywa)

Rozliczenia międzyokresowe czynne

• Zakupy „na zapas”, opłaty z góry za czynsz,

energię, użytkowanie gruntów, ubezpieczenia.

• Firma zapłaciła w styczniu ubezpieczenie

budynków za cały rok w kwocie 7200. Bilans

otwarcia: Aktywa Budynki 100000, Pasywa

Kapitał Własny 100000. Dokonać księgowań i

sporządzić rachunki zysków i strat za

poszczególne miesiące oraz bilanse na koniec

poszczególnych miesięcy.

Rozliczenia międzyokresowe bierne

• Kwoty będące kosztem związanym z bieżącym

okresem, których wydatkowanie nastąpi w

przyszłości, prawdopodobne koszty, o nieznanej

dacie i kwocie. Np. koszty remontów, napraw i

przeglądów gwarancyjnych.

• We wrześniu zawarto umowę z firmą budowlaną

na remont budynku: planowany koszt 15000. 31

grudnia remont został ukończony, otrzymano

fakturę na kwotę 16 000 zł. Bilans otwarcia i

polecenie jak poprzednio.

Kolejny przykład

• Remont ma być przeprowadzony w I kwartale

roku. Planowany koszt – 6000 zł, planowana

skuteczność – miesięcy, faktura przyszła w

marcu – 6600. Bilans otwarcia i polecenia jak

poprzednio.

Obowiązkowe obciążenia wyniku finansowego

• Podatek dochodowy

• Zmniejsza wynik finansowy i staje się

zobowiązaniem publicznoprawnym

• Jest funkcją różnicy „przychody – koszty”

Problem – przy podatku zderzenie

„rachunkowość – przepisy podatkowe”

• Nie wszystkie przychody i koszty są uznawane

w tym samym czasie bądź w ten sam sposób w

obu ujęciach

• Dlatego: księgowy zysk brutto może być różny

od podstawy opodatkowania (zysku

podatkowego)

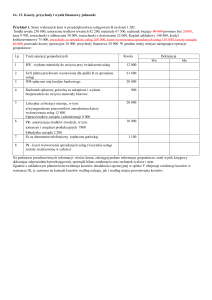

Przykład 1

• Zysk brutto wynosi 5000. W końcu roku

obrotowego zaksięgowano naliczone przez

dostawcę odsetki za nieterminowe

regulowanie zobowiązań 200. Przepisy

podatkowe uznają je dopiero w momencie

uregulowania, do tego momentu różnica

między podatkiem rzeczywistym a

„księgowym” jest rozliczeniem

międzyokresowym

Przykład 2

• Zysk brutto wynosi 5000. W końcu roku

obrotowego zaksięgowano odsetki naliczone

odbiorcom za nieterminowe regulowanie

zobowiązań 200. Przepisy podatkowe uznają je

dopiero w momencie uregulowania, do tego

momentu różnica między podatkiem

rzeczywistym a „księgowym” jest rezerwą.