Nowe zasady zabezpieczania

transakcji pochodnych

EMIR – wymogi zabezpieczania transakcji

Obowiązek

raportowania

wszystkich transakcji

pochodnych

(OTC i rynek

regulowany; rozliczane

centralnie i bilateralnie)

do repozytoriów

transakcji

F4

Zasady ograniczania

ryzyka kredytowego

transakcji pochodnych

OTC, które nie będą

centralnie rozliczane w

CCP

F3

Obowiązek

centralnego

rozliczania (CO)

(za pośrednictwem

CCP)

wystandaryzowanych

transakcji pochodnych

OTC

F2

F1

• Rozporządzenie UE nr 648/2012 z dnia 4 lipca 2012 r. w sprawie instrumentów

pochodnych będących przedmiotem obrotu poza rynkiem regulowanym, kontrahentów

centralnych i repozytoriów transakcji (= European Market Infrastructure Regulation, EMIR)

Wymogi dla CCP

i repozytoriów

transakcji

• Art. 11.3: „terminowa, precyzyjna i odpowiednio wyodrębniona wymiana zabezpieczeń”

• RTS on risk-mitigation techniques for OTC-derivative contracts not cleared by a CCP

• Przyjęty przez KE, 04/10/2016

• Szacowana data wejścia w życie: 12/2016

2

Harmonogram wejścia w życie wymogów

Fx Forward – 31/12/2018 lub MiFID II

VM (*)

Fazowe wdrażanie VM/IM - na podstawie

sumy brutto nominałów w grupie

01/03/2017 – pozostałe

(RTS + 1M) – grupy z V > EUR 3 bln

Trwałe wyłączenie: V < EUR 8 mld

IM (*)

01/09/2020 – pozostałe

Procedura

wyłączenia dla

IGT: od

wejścia w

życie RTS

01/09/2019 – grupy z V > EUR 0,75 bln

01/09/2018 – grupy z V > EUR 1,5 bln

01/09/2017 – grupy z V > EUR 2,25 bln

(RTS + 1M) – grupy z V > EUR 3 bln

2016

2017

2018

2019

2020

2021

2021

(*) wymóg stosowany, jeżeli OBAJ kontrahenci spełniają kryterium V

3

Zakres przedmiotowy i podmiotowy RTS

• Transakcje pochodne OTC, nierozliczane w CCP

• Również wewnątrzgrupowe – chyba że wyłączenie IGT

• Fx Forward, Fx Swap, wymiana kapitałów CIRS – wyłączenie z IM

• Opcje kapitałowe – wyłączenie z IM/VM na 3Y

• Wymogi stosowane do transakcji zawartych w/po dacie wejścia w życie wymogu

(uwzględniając fazowanie)

• Fx Forward – opóźnione wejście w życie

• Zakres kontrahentów

• Transakcja zawarta przez FC/NFC+ z innym FC/NFC+

• Fazowanie: wymogiem muszą być objęci obaj kontrahenci

• NFC- można podjąć decyzję o niestosowaniu wymogów

• Podmioty wyłączone z EMIR – wymogi nie stosowane

4

Initial Margin (IM) i Variation Margin (VM), 1/2

• ‘Variation margin’ – wycena transakcji, zgodnie z art. 11.2 EMIR

• ‘Initial margin’ – potencjalna przyszła ekspozycja (od ostatniej wymiany VM do zamknięcia

pozycji i upłynnienia zabezpieczeń)

• Obliczane na pakiecie kompensowania (= efektywna umowa nettingowa)

• Threshold

• VM = 0

• IM – dopuszczalny, ograniczony (Eur 10M/50M)

5

Initial Margin (IM) i Variation Margin (VM), 2/2

• Obliczanie

• VM - najrzadziej na bazie dziennej

• IM – zależne od zdarzeń (np. zawarcie transakcji), max. 10 dni roboczych

• IM: wybór metody: SM (wagi ryzyka) albo IMM (model)

• Minimum Transfer Amount - max 500 000 EUR

• Można rozdzielić na VM MTA i IM MTA

• Termin rozliczenia

• VM - standardowo w ciągu dnia roboczego, w którym została obliczona; możliwe wydłużenie do 2BD

(reskalowanie IM)

• IM - w ciągu dnia roboczego, w którym została obliczona

• W przypadku sporu – rozliczyć niekwestionowaną część

6

Wymogi dla aktywów zabezpieczających

• Zamknięta lista dopuszczalnych aktywów

• Cash

• Inne (np. papiery wartościowe)

• Brak np. gwarancji

• Wymogi monitorowania ryzyka kredytowego, koncentracji, korelacji – dla aktywów innych

niż cash

• Wartość zabezpieczeń, obliczana codziennie

• Obowiązkowe haircuts

• Haircut na ryzyko kredytowe, płynności itp.

• Haircut FX (IM: również cash, w określonych sytuacjach)

7

Wymogi dla procesów wewnętrznych

• Model IMM – wymogi dla metodologii, dopuszczenia, kalibracji, back-testingu,

integralności i nadzoru modelu

• Wymogi dla procesów zarządzania ryzykiem (m.in. wymiana zabezpieczeń, autoryzacja

odstępstw, regularny monitoring ekspozycji IGT)

• Wymogi dla procesów zarządzania zabezpieczeniami i ich segregacji

(m.in. wycena aktywów, rejestracja zabezpieczeń, terminowe ponowne przejęcie

własności zabezpieczeń)

• Komunikacja z organem nadzoru (model IMM, segregacja IM)

8

Wymogi ogólne

Wymóg zapewnienia ochrony przed niewypłacalnością podmiotu ustanawiającego

zabezpieczenie

• Możliwość zaspokojenia się z depozytu początkowego przez kontrahenta, na którego rzecz

ustanawiane jest zabezpieczenie w przypadku niewykonania zobowiązania przez kontrahenta

ustanawiającego zabezpieczenie

Wymóg zapewnienia zwrotu zabezpieczenia

• Możliwość swobodnego, terminowego przekazania początkowego depozytu zabezpieczającego

kontrahentowi ustanawiającemu zabezpieczenie w przypadku niewykonania zobowiązania przez

kontrahenta pobierającego zabezpieczenie

• Zwrócenie niewykorzystanego zabezpieczenia kontrahentowi ustanawiającemu zabezpieczenie, z

wyłączeniem kosztów i wydatków poniesionych w związku z pobieraniem i utrzymywaniem

zabezpieczenia

Wymóg wyodrębnienia

• Początkowy depozyt zabezpieczający należy objąć ochroną przed niewykonaniem zobowiązania przez

kontrahenta pobierającego zabezpieczenie lub przed niewypłacalnością tego kontrahenta,

wyodrębniając go w dowolny z następujących sposobów lub w obydwa następujące sposoby

• w księgach i rejestrach prowadzonych przez posiadacza lub depozytariusza będącego osobą trzecią

• za pomocą innych prawnie wiążących uzgodnień

9

Wymogi w zakresie depozytu początkowego w formie

środków pieniężnych

• Środki pieniężne pobrane jako początkowy depozyt zabezpieczający na rachunkach

pieniężnych w bankach centralnych lub instytucjach kredytowych, które spełniają

wszystkie poniższe warunki:

• posiadają zezwolenie na prowadzenie działalności zgodnie z dyrektywą 2013/36/UE lub posiadają

zezwolenie na prowadzenie działalności w państwie trzecim, którego ustalenia nadzorcze i

regulacyjne zostały uznane za równoważne zgodnie z art. 142 ust. 2 rozporządzenia (UE)

nr 575/2013;

• nie są kontrahentem ustanawiającym zabezpieczenie ani kontrahentem pobierającym

zabezpieczenie ani nie wchodzą w skład tej samej grupy co którykolwiek z kontrahentów;

• Kontrahenci oceniają jakość kredytową instytucji kredytowej, w której utrzymywany jest

depozyt początkowy stosując metodykę, która nie opiera się wyłącznie lub mechanicznie

na zewnętrznych ocenach jakości kredytowej.

10

Wymogi w zakresie depozytu początkowego w formie

niepieniężnej

• Kontrahenci zapewniają wyodrębnienie niepieniężnego zabezpieczenia wymienianego jako

początkowy depozyt zabezpieczający w następujący sposób:

• jeżeli zabezpieczenie jest utrzymywane na zasadzie własnościowej przez kontrahenta pobierającego

zabezpieczenie, wyodrębnia się je z pozostałych aktywów będących własnością kontrahenta

pobierającego zabezpieczenie;

• jeżeli zabezpieczenie jest utrzymywane na zasadzie niewłasnościowej przez kontrahenta

ustanawiającego zabezpieczenie, wyodrębnia się je z pozostałych aktywów będących własnością

kontrahenta ustanawiającego zabezpieczenie;

• jeżeli zabezpieczenie jest utrzymywane w księgach i rejestrach depozytariusza lub innego posiadacza

będącego osobą trzecią, wyodrębnia się je z aktywów stanowiących własność tego posiadacza lub

depozytariusza będącego osobą trzecią.

11

Weryfikacja prawna w zakresie depozytu

zabezpieczającego

• Kontrahenci przeprowadzają niezależną weryfikację prawną, aby ustalić, czy uzgodnienia

dotyczące wyodrębnienia spełniają wymagania dotyczącego depozytu początkowego.

Tego rodzaju weryfikację prawną może przeprowadzić niezależna jednostka wewnętrzna

lub niezależna osoba trzecia.

• Kontrahenci dostarczają swoim właściwym organom dowody potwierdzające zgodność z

wymogami w zakresie depozytu początkowego w odniesieniu do każdej odnośnej

jurysdykcji oraz – na żądanie właściwego organu – ustanawiają politykę zapewniającą

ciągłą ocenę zgodności z tymi wymogami.

12

Implikacje prawne wymogów dotyczących depozytu

początkowego

• Ograniczenie możliwości stosowania zabezpieczenia w postaci przeniesienia własności

• Przyjęcie formy ograniczonego prawa rzeczowego (w prawie angielskim fixed charge, w

prawie polskim zastaw finansowy)

• Brak możliwości zastosowania prawa użycia

• Konieczność dokonania blokady przedmiotu zabezpieczenia

• W przypadku zabezpieczenia na środkach pieniężnych konieczność złożenia

zabezpieczenia u podmiotu trzeciego

• Konieczność opracowania nowych standardów dokumentacji (2016 IM ISDA Credit

Support Deed, Umowa Zabezpieczająca)

13

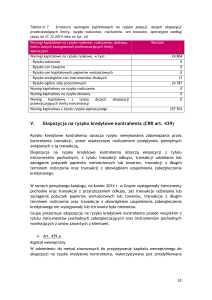

Porównanie depozytu początkowego na środkach

pieniężnych i na skarbowych papierach wartościowych

Środki pieniężne

Skarbowe papiery wartościowe

Forma prawna zabezpieczenia

zastaw finansowy na rachunku bankowym

dawcy zabezpieczenia

zastaw finansowy na papierach

wartościowych dawcy zabezpieczenia

Konieczność złożenia

zabezpieczenia u osoby trzeciej

TAK. Zabezpieczenie składane jest przez

dawcę zabezpieczenia w innym banku lub

NBP

NIE. Zabezpieczenie może być ustanawiane

w ramach istniejących rachunków papierów

wartościowych i kont depozytowych

Koszty utrzymywania

zabezpieczenia

koszt prowadzenia rachunku, podatek

bankowy

koszt prowadzenia rachunku papierów

wartościowych (jeżeli jest w innym

podmiocie), opłaty KDPW w związku z

dokonaniem blokady na koncie depozytowym

Konieczność dokonania

blokady

TAK. Środki na rachunku objętym zastawem

finansowym musiałyby zostać zablokowane

TAK. Papiery wartościowe zablokowane

byłyby zarówno na rachunku papierów

wartościowych, jak i na koncie depozytowym

w KDPW

Możliwość pozaegzekucyjnego

zaspokojenia się z

zabezpieczenia

TAK. Możliwość przejęcia przedmiotu

zabezpieczenia

TAK. Możliwość przejęcia przedmiotu

zabezpieczenia

Ochrona przed upadłością

biorcy zabezpieczenia

TAK. Zabezpieczenie nie wchodzi do masy

upadłości biorcy zabezpieczenia

TAK. Zabezpieczenie nie wchodzi do masy

upadłości biorcy zabezpieczenia

Ochrona przez upadłością

dawcy zabezpieczenia

TAK. Środki pieniężne objęte zastawem

finansowym są wyodrębnione dla celów

zaspokojenia z ogólnej masy upadłości dawcy

zabezpieczenia

TAK. Papiery wartościowe objęte zastawem

finansowym są wyodrębnione dla celów

zaspokojenia z ogólnej masy upadłości dawcy

zabezpieczenia

14

Proponowana forma depozytu początkowego na polskim

rynku międzybankowym

• Zastaw finansowy na obligacjach Skarbu Państwa

• Zastaw finansowy jest stosunkowo prosty do ustanowienia (brak szczególnej formy

prawnej, brak konieczności rejestracji)

• Zastaw finansowy zapewnia odpowiednią ochronę przed upadłością kontrahenta

wnoszącego zabezpieczenie jak i przyjmującego zabezpieczenie

• Zastaw finansowy zapewnia stosunkowo łatwą formę zaspokojenia się w przypadku

naruszenia umowy przez kontrahenta (przejęcie przedmiotu zastawu)

• Papiery wartościowe objęte zastawem wyodrębnione są zarówno z aktywów kontrahenta

wnoszącego zabezpieczenie, aktywów przyjmującego zabezpieczenie jak i w ramach

systemu depozytowego prowadzonego przez KDPW

15

Dokumentacja implementująca rozwiązanie

• Zmiana umowy zabezpieczającej ZBP w zakresie wprowadzenia depozytu początkowego.

Zmiana polegałaby przede wszystkim na wprowadzeniu depozytu początkowego, zasad

określania jego wysokości, terminu i sposobu jego wnoszenia, wyceny jego wartości,

sposobów i trybu realizacji zabezpieczenia

• Zmiana umowy zabezpieczającej w zakresie depozytu zabezpieczającego dokonana

zostałaby przez wprowadzenie aneksu do istniejącej umowy zabezpieczającej („Aneks

Depozytu Początkowego”), który uzupełniałby postanowienia istniejącego standardu

umowy zabezpieczającej w zakresie depozytu początkowego (ekwiwalent 2016 IM Credit

Support Deed) oraz warunki konieczne do ustanowienia zastawu finansowego

• Zmiana Regulaminu KDPW

• Procedury operacyjne stanowiące załącznik do Aneksu Zabezpieczającego określające

szczegółowe zasady wnoszenia depozytu

• Opinie prawne dla każdego z kontrahentów w odniesieniu do Aneksu Depozytu

potwierdzające spełnienie wymogów w zakresie depozytu początkowego

16

Produkty prac projektu

• Projekt zakłada wypracowanie następujących produktów prac

• Implementacja technologiczna w systemach KDPW funkcjonalności ustanawiania zabezpieczeń

IM w papierach wartościowych na rzecz innych uczestników oraz dostosowanie regulacji KDPW

• Umowa zabezpieczająca IM – podpisywana między stronami transakcji pochodnej, regulująca

zasady i tryb ustanawiania zabezpieczeń IM

• Opis funkcjonalności, zasady ustanawiania zabezpieczeń IM i realizacji zabezpieczeń z punktu

widzenia uczestników

17

Korzyści dla uczestników

• Przygotowanie jednolitej dla całego polskiego rynku międzybankowego koncepcji składania

zabezpieczenia IM

• Wykorzystanie obecnej ścieżki funkcjonalności w KDPW (wymagane dostosowanie do

celów projektu) – minimalizacja koniecznych dostosowań po stronie uczestników

• KDPW działa jako podmiot gwarantujący skuteczność ustanowienia zabezpieczenia

• KDPW jako centralny depozyt dla polskich skarbowych papierów dłużnych

• Efektywna umowa zabezpieczająca, regulująca tryb ustanawiania zabezpieczeń IM pod

umową ramową w standardzie ZBP

• Opinia prawna potwierdzająca efektywność umowy zabezpieczającej oraz segregacji

zabezpieczeń, zgodnie z wymogami RTS

18

Kontakt

Mariusz Więckowski

Partner Zarządzający

Marcin Bartczak

Partner

Areto Sp. z o.o. sp.k.

ul. Wilcza 31/1A

00-544 Warszawa

Dentons

Rondo ONZ 1

00-124 Warszawa

T: +48 22 745 02 00

M: +48 609 519 730

E: [email protected]

T: +48 22 242 56 13

E: [email protected]

19