KOMISJA

EUROPEJSKA

Bruksela, dnia 13.11.2015 r.

COM(2015) 565 final

SPRAWOZDANIE KOMISJI DLA PARLAMENTU EUROPEJSKIEGO I RADY

w sprawie instrumentów finansowych wspieranych z budżetu ogólnego zgodnie z art.

140 ust. 8 rozporządzenia finansowego - stan na dzień 31 grudnia 2014 r.

{SWD(2015) 206 final}

PL

PL

Spis treści

PRZEDMOWA ...................................................................................................................... 3

STRESZCZENIE ........................................................................................................... 6

1.

2.

3.

Strategiczne grupy docelowe ......................................................................................... 8

1.1.

Unijne MŚP i małe spółki o średniej kapitalizacji .............................................. 8

1.2.

Mikroprzedsiębiorstwa UE ................................................................................. 10

Sektory strategiczne ................................................................................................... 11

2.1.

Badania naukowe i innowacje (R&I) ................................................................. 11

2.2.

Infrastruktura i efektywność energetyczna ....................................................... 12

2.3.

Przedsiębiorstwa społeczne ................................................................................. 14

2.4.

Edukacja ............................................................................................................... 14

Regiony strategiczne nienależące do UE .................................................................. 15

3.1.

Kraje objęte procesem rozszerzenia ................................................................... 15

3.2.

Kraje objęte europejską polityką sąsiedztwa .................................................... 16

3.3.

Państwa objęte Instrumentem Finansowania Współpracy na rzecz Rozwoju

17

WNIOSEK ............................................................................................................................ 18

2

PRZEDMOWA

Podczas gdy Europa wychodzi z kryzysu gospodarczego i finansowego, a większość państw

członkowskich odnotowuje dodatnie stopy wzrostu, słabości strukturalne i negatywne skutki

kryzysu wciąż spowalniają ożywienie gospodarcze. W szczególności wysokie zadłużenie

sektora prywatnego i wysoki wskaźnik zagrożonych kredytów ograniczają zdolność

kredytową banków, co nie sprzyja wzrostowi gospodarczemu i stabilności finansowej.

Wyzwania te wymagają szybkiego działania, ponieważ gospodarka europejska jest w

znacznym stopniu uzależniona od udzielania kredytów przez sektor bankowy, a dostęp do

finansowania kapitałowego, zwłaszcza dla małych przedsiębiorstw, jest nadal ograniczony.

W obecnym klimacie gospodarczym publiczne instytucje finansowe i inwestorzy prywatni są

bardzo niechętnie nastawieni do udzielania kredytów podmiotom gospodarki realnej, a

zwłaszcza MŚP, których inwestycje uważane są za inwestycje wysokiego ryzyka. Skala

popytu na finansowanie, w połączeniu z ograniczoną podażą zasobów publicznych, oznacza,

że konieczne są dodatkowe przepływy kapitału do wypełnienia tej luki. Zadaniem Unii jest

zatem uwolnienie dodatkowych środków z budżetu poprzez zastosowanie instrumentów

finansowych. Unia zawarła odpowiedź na te wyzwania w wieloletnich ramach finansowych

na lata 2014-2020 (WRF):

oferując możliwości łączenia zasobów publicznych i prywatnych: UE opracowała

innowacyjne instrumenty finansowe (takie jak te, które zostały ustanowione w ramach

programu „Horyzont 2020” w zakresie badań naukowych i innowacji oraz programu

COSME dla MŚP) i pozwala państwom członkowskim na łączenie europejskich

funduszy strukturalnych i funduszy inwestycyjnych z zasobami programów „Horyzont

2020” i COSME w ramach pierwszego wspólnego instrumentu finansowego,

inicjatywy na rzecz MŚP. Od samego początku zarówno instrumenty finansowe

programu COSME, jak i programu „Horyzont 2020” spotkały się z dużym

zainteresowaniem na rynku – ich początkowa koperta została szybko wyczerpana – a

ostatnio została zmieniona w celu zwiększenia ekspozycji w ramach zdolności

podejmowania ryzyka przez Europejski Fundusz na rzecz Inwestycji Strategicznych

(EFIS);

opracowując inicjatywy mające zachęcać publiczne instytucje finansowe do udzielania

pożyczek podmiotom o utrudnionym dostępie do kapitału prywatnego: UE opracowała

plan inwestycyjny dla Europy, obejmujący również EFIS, w celu zmobilizowania

dodatkowych inwestycji w Unii w ciągu najbliższych trzech lat oraz zapewnienia

zwiększonego dostępu do finansowania przedsiębiorstwom zatrudniającym do 3 000

pracowników, w tym zwłaszcza małym i średnim przedsiębiorstwom, poprzez

dostarczenie gwarancji (zwiększenie zdolności do ponoszenia ryzyka) dla

Europejskiego Banku Inwestycyjnego (EBI); oraz

3

propagując lepsze środowisko biznesowe dla inwestycji prywatnych poprzez

podejmowanie działań mających na celu stworzenie unii rynków kapitałowych1.

MŚP są główną grupą docelową unijnego wsparcia dokonywanego za pośrednictwem

instrumentów finansowych: reprezentują one dwie trzecie miejsc pracy w sektorze

prywatnym i ponad 60 % rzeczywistej wartości dodanej w UE. Szczególną uwagę

przywiązuje się do przedsiębiorstw i innych grup docelowych w sektorach strategicznych,

zwłaszcza w zakresie badań i innowacji, efektywności energetycznej, infrastruktury i

przedsiębiorczości społecznej oraz edukacji.

Opierając się na swoich doświadczeniach, Komisja jest przekonana, że instrumenty finansowe

są skuteczną drogą do zaspokajania potrzeb w zakresie finansowania gospodarki realnej oraz

pobudzania wzrostu gospodarczego i zatrudnienia. Wdrażane w ramach partnerstwa z

instytucjami publicznymi i prywatnymi, instrumenty te korygują niedoskonałości rynku w

zakresie finansowania zewnętrznego oraz pozwalają uniknąć wypierania inwestorów

prywatnych.

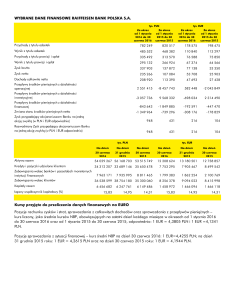

Wdrożenie centralnie zarządzanych instrumentów finansowych w latach 2007–2013

przyczyniło się do zrekompensowania niedoskonałości na rynku finansowym i

zwielokrotnienia pozytywnych skutków działań podejmowanych na szczeblu unijnym. W

kontekście wewnętrznej i zewnętrznej polityki UE całkowity wkład Unii w te instrumenty w

latach 2007-2013 wyniósł prawie 5,5 mld EUR, co pozwoliło do 31 grudnia 2014 r.

zmobilizować finansowanie w wysokości około 82,9 mld EUR z przeznaczeniem dla

strategicznych grup i sektorów docelowych. Odpowiada to łącznemu efektowi

mnożnikowemu przewyższającemu 15 (zob. wykres 1).

W latach 2014-2020 koperta budżetowa w wysokości 4,8 mld EUR2 przeznaczona jest na

wsparcie finansowania wynoszącego 86 mld EUR, co oznacza efekt mnożnikowy wynoszący

prawie 18 (zob. wykres 2). W nadchodzących latach wkład Unii w wysokości 890 mln EUR,

który Unia zobowiązała się udostępnić do dnia 31 grudnia 2014 r., posłuży spodziewanemu

finansowaniu w wysokości około 3,8 mld EUR, przy spodziewanym efekcie mnożnikowym

wynoszącym około 43.

Komisja z satysfakcją przedstawia niniejsze sprawozdanie w sprawie zarządzanych centralnie

instrumentów finansowych polityki wewnętrznej i zewnętrznej UE, wspieranych z budżetu

Unii zgodnie z wymogami art. 140 ust. 8 rozporządzenia finansowego.

1

Zob. komunikat Komisji „Uwolnienie potencjału finansowania społecznościowego w Unii Europejskiej”

(marzec 2014 r.).

2

Koperta na lata 2014-2020 nie odzwierciedla jeszcze środków na nowe instrumenty, które mogą być

przewidziane dla krajów objętych procesem rozszerzenia i polityką sąsiedztwa lub krajów objętych

Instrumentem Finansowania Współpracy na rzecz Rozwoju.

3

Spodziewana wielkość finansowania jest na tym etapie ograniczona do kwot wynikających z umów już

podpisanych przez podmioty, którym powierzono realizację, i pośredników finansowych/odbiorców

końcowych.

4

Sprawozdanie wskazuje na znaczny wpływ tych instrumentów na dzień 31 grudnia 2014 r.

Ma ono na celu dostarczenie informacji o sposobie wykorzystania pieniędzy podatników i o

postępach poczynionych w zakresie wdrażania instrumentów finansowych.

5

STRESZCZENIE

Niniejsze sprawozdanie dotyczy centralnie zarządzanych instrumentów finansowych UE

obejmujących obszary polityki wewnętrznej i zewnętrznej Unii.

Zawiera ono szczegółowy przegląd poczynionych postępów we wdrażaniu instrumentów

finansowych w latach 2007-2013 i 2014-2020, zapewniając przejrzystość i poszanowanie

obowiązku sprawozdania, jak i odpowiedzialność w zakresie wykorzystania pieniędzy

podatników. W sprawozdaniu wykazano, że centralnie zarządzane instrumenty finansowe

osiągnęły znaczny finansowy efekt mnożnikowy i pokazano – na podstawie dostępnych

dowodów – jak instrumenty realizowały swoje cele strategiczne. Dalsze szczegóły techniczne

zawarte są w załączniku.

Wykres 1: instrumenty finansowe w latach 2007-2013, stan na grudzień 2014 r. (w mln

EUR)

6

Wykres 2: instrumenty finansowe w latach 2014-2020, stan na grudzień 2014 r. (w mln

EUR)

Instrumenty finansowe wdrażane przez państwa członkowskie w ramach zarządzania

dzielonego podlegają odrębnej sprawozdawczości. W odniesieniu do okresu programowania

2007-2013 do dnia 1 października każdego roku4 publikowano roczne sprawozdanie

podsumowujące w sprawie wdrażania instrumentów inżynierii finansowej w ramach EFRR i

EFS5. Począwszy od 2016 r. Komisja przedstawiać będzie zestawienie danych dotyczących

postępów we wdrażaniu instrumentów finansowych w ramach zarządzania dzielonego,

zgodnie z wymogami rozporządzenia w sprawie wspólnych przepisów dotyczących

europejskich funduszy strukturalnych i inwestycyjnych6.

Uzupełnienie niniejszego sprawozdania w sprawie zarządzanych centralnie instrumentów

stanowi dokument roboczy służb Komisji, w którym znajdują się szczegółowe tabele i

4

Akronimy wyszczególniono w glosariuszu w dokumencie roboczym służb Komisji towarzyszącym

sprawozdaniu.

5

Sprawozdanie za 2013 r. jest dostępne pod adresem:

http://ec.europa.eu/regional_policy/sources/thefunds/instruments/doc/summary_data_fei_2013.pdf.

6

Art. 46 ust. 4 rozporządzenia (UE) nr 1303/2013.

7

informacje dotyczące instrumentów wdrażanych w trybie zarządzania bezpośredniego i

pośredniego w latach 2007-2013 i 2014-2020.

Komisja ma zamiar opracować to sprawozdanie w taki sposób, by stało się dynamicznym

narzędziem w podejmowaniu decyzji. Komisja pragnie w szczególności zapewnić, by było

ono bardziej zbliżone do innych dokumentów, które dostarczają informacji na temat

instrumentów finansowych UE7. Mimo iż są one opracowywane do różnych celów

praktycznych i proceduralnych, a co za tym idzie, ich harmonogramy są różne, Komisja

pragnie w pełni zbliżyć ich zawartość, by można było je połączyć w jedno sprawozdanie.

1. Strategiczne grupy docelowe

1.1. Unijne MŚP i małe spółki o średniej kapitalizacji

Ogólnie rzecz biorąc, MŚP postrzegane są jako kategoria przedsiębiorstw doświadczająca

szczególnych trudności w dostępie do finansowania, a jeszcze bardziej od początku kryzysu

finansowego i zadłużeniowego.

Aby zlikwidować niedociągnięcia rynkowe wynikające z asymetrii informacji, ustanowiono

szereg instrumentów gwarancyjnych w celu zwiększenia możliwości pożyczkowych na

lepszych warunkach dla bardziej ryzykownych przedsiębiorstw. Celem tych instrumentów

jest wspieranie rozwoju ogólnoeuropejskiego rynku finansowania MŚP oraz zlikwidowanie

problemów rynkowych, które można lepiej rozwiązać na szczeblu UE, ze względu na ich

powszechny charakter. Dlatego też instrumenty te pozwalają uzyskać korzyści skali i

upowszechnić najlepsze praktyki.

1. System poręczeń dla MŚP (SMEG07) w ramach Programu ramowego na rzecz

konkurencyjności i innowacji umożliwił MŚP dostęp do finansowania dłużnego. Na

dzień 31 grudnia 2014 r. łącznie 357 000 MŚP skorzystało z 27,3 mld EUR gwarancji

kredytowych w latach 2007-2014, a liczba ich stale rośnie.

2. Instrument pożyczkowo-gwarancyjny w ramach programu COSME, który zastąpił

SMEG07, oferuje dla MŚP ograniczone co do wysokości gwarancje w zakresie

finansowania dłużnego, w drodze pożyczek lub leasingu, w celu zmniejszenia

szczególnych trudności, jakie napotykają rentowne MŚP w dostępie do finansowania,

ze względu na ich postrzegane wysokie ryzyko lub brak wystarczających dostępnych

zabezpieczeń. Do końca 2014 r. Europejski Fundusz Inwestycyjny przeprowadził

badania due diligence i podpisał umowy gwarancji z trzema pośrednikami

finansowymi z trzech krajów uczestniczących na łączną kwotę 42,4 mln EUR. Szacuje

się, że łączna zmobilizowana kwota finansowania na lata 2014-2020 sięgnie 14,3–21,5

mld EUR, obejmując 220 000–330 000 MŚP. W odniesieniu do trzech transakcji

podpisanych z pośrednikami finansowymi w 2014 r. maksymalna kwota finansowania

dla MŚP wyniosła prawie 851 mln EUR.

7

W szczególności dokument roboczy na podstawie art. 38 ust. 5 rozporządzenia finansowego i dokument

dostarczający informacji wymaganych na podstawie art. 49 ust. 1 lit. e) rozporządzenia finansowego.

8

3. Instrument podziału ryzyka (RSI) w ramach siódmego programu ramowego jest

specjalnym instrumentem gwarancyjnym do finansowania pożyczek i leasingu,

wypełniającym lukę finansową dla innowacyjnych MŚP i małych spółek o średniej

kapitalizacji (przedsiębiorstw zatrudniających do 499 pracowników). Dostarczył on

dotychczas ponad 1,59 mld EUR w formie gwarancji i kontrgwarancji 37 bankom i

towarzystwom gwarancyjnym, co umożliwi im wsparcie ok. 3 000 innowacyjnych

MŚP i małych spółek o średniej kapitalizacji. Do końca 2014 r. wielkość

zaoferowanego finansowania wyniosła 831 mln EUR przy wkładzie Unii wynoszącym

270 mln EUR.

4. Instrument poręczeń dla MŚP InnovFin to instrument gwarancyjny dla MŚP w ramach

programu „Horyzont 2020”, będący kontynuacją instrumentu dla innowacyjnych MŚP

i małych spółek o średniej kapitalizacji w latach 2014-2020; powinien on

zmobilizować pożyczki o łącznej wielkości ok. 9,5 mld EUR przy wkładzie Unii

wynoszącym ok. 1 060 mln EUR W odniesieniu do roku 2014 oczekuje się, że

całkowite finansowanie wspierane przez wkład Unii wyniesie około 475 mln EUR, z

czego 11 mln EUR zostało już przekazane.

5. System poręczeń na rzecz sektora kultury i sektora kreatywnego w ramach programu

„Kreatywna Europa” dostarczy gwarancji bankom obsługującym MŚP działające w

sektorze kultury i sektorze kreatywnym, a co za tym idzie, zwiększy możliwości

finansowania w tych sektorach. Program ten rozpocznie się w 2016 r., a łączną kwotę

dodatkowych kredytów w tych sektorach, wspartą przez wkład Unii w wysokości 121

mln EUR, szacuje się na ok. 690 mln EUR; oraz

6. Inicjatywa UE na rzecz MŚP, opracowana jako instrument stanowiący odpowiedź na

kryzys, dostarcza nieograniczonych gwarancji lub sekurytyzacji służących lepszemu

dostępowi do finansowania dla MŚP, w tym MŚP innowacyjnych i reprezentujących

wysokie ryzyko. Jest to instrument wspólny, łączący środki dostępne w ramach

programów COSME i „Horyzont 2020” z zasobami EFRR-EFRROW, przy

współpracy EBI i EFI, którego celem jest wygenerowanie dodatkowych kredytów dla

MŚP. Przy zobowiązaniach wynoszących 800 mln EUR z EFRR wielkość nowych

wspieranych kredytów dla MŚP w Hiszpanii powinna osiągnąć 5 723 mln EUR dla

wszystkich regionów w Hiszpanii.

MŚP zmagają się również z problemami związanymi z pozyskiwaniem kapitału własnego:

europejski rynek venture capital dotknęło w latach 2008-2014 spowolnienie działalności typu

private equity, jeśli chodzi o pozyskiwanie środków finansowych, poziom inwestycji (mimo

nieznacznego ożywienia w 2014 r.) i warunki zbycia; rynek ten jest nadal rozdrobniony na

poszczególne kraje i tym bardziej zależny od działania inwestorów publicznych.

Wsparcie za pomocą instrumentów finansowych na poziomie UE ma kluczowe znaczenie w

walce z tym rozdrobnieniem. Stworzono szereg instrumentów finansowania kapitałem

własnym w celu wzmocnienia rynku wewnętrznego dla venture capital poprzez likwidowanie

stwierdzonych na rynku niedoskonałości (w szczególności dotykających MŚP będących na

wczesnym etapie działalności, które mają duży potencjał wzrostu), w celu wprowadzania

innowacji na rynek i tworzenia miejsc pracy o wysokiej wartości dodanej.

9

1. Instrument na rzecz Wysokiego Wzrostu i Innowacji w MŚP (GIF) w ramach

Programu ramowego na rzecz konkurencyjności i innowacji ma na celu zwiększenie

ilości dostępnego kapitału własnego dla innowacyjnych MŚP na wczesnym etapie

rozwoju (GIF1) oraz na etapie wzrostu (GIF2). Do końca 2014 r. łącznie 625,2 mln

EUR zobowiązań netto z budżetu Unii wsparło 43 fundusze venture capital i 371

ostatecznych odbiorców, mobilizując blisko 1 mld EUR finansowania kapitałem

własnym;

2. Instrument kapitałowy na rzecz wzrostu (EFG) w ramach programu COSME, który

jest kontynuacją GIF2, ma na celu zapewnienie dostępu do finansowania kapitałem

własnym dla MŚP znajdujących się w fazie rozwoju oraz zwiększenie jego tempa. W

odniesieniu do okresu 2014-2020 oczekuje się, że orientacyjne zobowiązania w

wysokości 633 mln EUR wygenerują inwestycje venture capital sięgające 2,6–3,9 mld

EUR, docierając do ok. 360-540 MŚP; oraz

3. InnovFin – fundusz kapitału podwyższonego ryzyka dla MŚP w ramach programu

„Horyzont 2020”, będący kontynuacją GIF1, ma na celu poprawę dostępu do

finansowania ryzyka dla ukierunkowanych na badania naukowe i innowacje MŚP

będących na wczesnym etapie działalności i małych spółek o średniej kapitalizacji.

Zobowiązania w wysokości 430 mln EUR, zaplanowane orientacyjnie na lata 20142020, powinny zmobilizować ok. 2,5 mld EUR finansowania kapitałem własnym.

1.2. Mikroprzedsiębiorstwa UE

Europejski sektor mikrofinansowy charakteryzuje się stałym spadkiem kredytowania

bankowego, ograniczonymi możliwościami wsparcia mikrofinansowania przez państwo, a

jednocześnie wysokim popytem na rynku. Interwencja na szczeblu UE wydaje się być zatem

uzasadniona, by zaoferować instytucjom mikrofinansowym rozwiązania w zakresie podziału

ryzyka i finansowania.

W szczególności „wysoki poziom bezrobocia młodzieży w kilku państwach członkowskich

UE wymaga dalszego wspierania przedsiębiorczości sprzyjającej włączeniu społecznemu,

będącej jednym ze sposobów wejścia (ponownego wejścia) na rynek pracy. Oferowanie

mikrokredytów stanowi ważne narzędzie w tej dziedzinie”8. Ogromna różnorodność

podmiotów instytucjonalnych i oferowanych produktów zmusza do stworzenia specyficznych

instrumentów

mikrofinansowych

ułatwiających

dostęp

do

kredytów

dla

mikroprzedsiębiorstw, które mimo iż odgrywają ważną rolę w tworzeniu miejsc pracy, nadal

borykają się z jeszcze większymi problemami niż inne MŚP.

1. Europejski instrument mikrofinansowy Progress (2010-2013) składa się z:

a. instrumentu gwarancji, który dostarczył gwarancji ograniczonych do 20 % w

odniesieniu do portfeli mikrokredytów przyznanych mikroprzedsiębiorstwom

przez pośredników; oraz

8

Evers i Jung (2014); http://ec.europa.eu/social/BlobServlet?docId=12485&langId=en.

10

b. funduszu Fonds Commun de Placement/Fonds d’Investissement Spécialisé –

wyspecjalizowanego funduszu inwestycyjnego, którego celem jest zwiększenie

dostępu do mikrofinansowania za pomocą szeregu produktów finansowych (w

szczególności pożyczek).

Na dzień 31 grudnia 2014 r. instrumenty te dostarczyły ostatecznym odbiorcom 31

371 mikrokredytów na łączną kwotę 291,7 mln EUR (celem wyjściowym było

46 000 mikrokredytów na kwotę 500 mln EUR do 2018 r.). Instrument ten jest na

dobrej drodze do osiągnięcia wyznaczonego celu, gdyż do 2018 r. będą udzielane

kolejne nowe kredyty; oraz

2. Program Unii Europejskiej na rzecz zatrudnienia i innowacji społecznych (EaSI) –

Mikrofinanse i przedsiębiorczość społeczna – Mikrofinanse, który stanowi

kontynuację wymienionych powyżej instrumentów, ma na celu zwiększenie dostępu

do mikrokredytów dla słabszych grup społecznych i mikroprzedsiębiorstw poprzez

dostarczenie wsparcia podmiotom udzielającym mikrokredytów. Wkład Unii w

wysokości co najmniej 86 mln EUR powinien posłużyć wsparciem dla 41 000

mikro-kredytów na łączną kwotę 528 mln EUR9.

2. Sektory strategiczne

2.1. Badania naukowe i innowacje (R&I)

Sytuacja, jeśli chodzi o dostęp do finansowania dłużnego innowacyjnych projektów dla

większych przedsiębiorstw o ustalonej pozycji, prowadzących badawczą i innowacyjną, jest

bardziej złożona, i z metodologicznego punktu widzenia trudniejsza do ustalenia. Jednakże

przeprowadzone ostatnio badanie ekonometryczne10, jak również wiedza empiryczna,

wskazują, że popyt na finansowanie dłużne dla działalności naukowo-badawczej i

innowacyjnej zdecydowanie przewyższa obecną podaż.

Aby zaspokoić potrzeby finansowe sektora naukowo-badawczego i innowacyjnego, które są

prawie niemożliwe do pełnego zaspokojenia na poziomie krajowym, Komisja stworzyła

mechanizm finansowania oparty na podziale ryzyka (2007-2013) oraz, w ramach programu

„Horyzont 2020”, mechanizmy InnovFin Large Projects, InnovFin MidCap Growth Finance,

InnovFin MidCap Guarantee (InnovFin dla dużych projektów, InnovFin dla finansowania

wzrostu małych spółek o średniej kapitalizacji i InnovFin dla gwarancji dla małych spółek o

średniej kapitalizacji):

1. Mechanizm finansowania oparty na podziale ryzyka (2007-2013) oferuje kredyty lub

finansowanie hybrydowe bądź typu mezzanine, aby poprawić dostęp do finansowania

ryzyka dla projektów naukowo-badawczych i innowacyjnych. Wkład Unii z tytułu

mechanizmu finansowania opartego na podziale ryzyka w latach 2007-2014,

9

Ten cel może się zmienić, jako że szczegóły dotyczące wdrażania i współinwestycji są nadal negocjowane.

10

Komisja Europejska (2013).

11

wynoszący 960 mln EUR, umożliwił finansowanie w wysokości ponad 9,56 mld EUR

w stosunku do spodziewanych 11,31 mld EUR; oraz

2. Instrument obsługi kredytów na działalność naukowo-badawczą i innowacyjną w

ramach programu „Horyzont 2020” (2014-2020), który jest kontynuacją mechanizmu

finansowania opartego na podziale ryzyka, oferuje również kredyty lub finansowanie

hybrydowe bądź typu mezzanine, aby poprawić dostęp do finansowania ryzyka dla

projektów naukowo-badawczych i innowacyjnych. W odniesieniu do okresu 20142020 wkład UE w wysokości 1 060 mln EUR powinien zmobilizować finansowanie w

wysokości 13 250 mln EUR z przeznaczeniem dla ostatecznych odbiorców. Do końca

2014 r. wkład UE wynoszący łącznie 483 mln EUR pozwolił już zmobilizować

finansowanie w wysokości 1 157,2 mln EUR.

2.2. Infrastruktura i efektywność energetyczna

Transport, telekomunikacja i infrastruktura energetyczna odgrywają zasadniczą rolę w

rozwoju i zrównoważonym wzroście gospodarczym w sytuacji, w której przedsiębiorstwa

prywatne i publiczne różnej wielkości działają wspólnie w celu uzyskania koniecznych

rezultatów. Infrastruktura poprawia wydajność gospodarczą, umożliwiając wzrost, oraz

ułatwia wzajemne połączenia na rynku wewnętrznym.

Ponadto efektywność energetyczna i jej wspieranie są coraz ważniejsze w Unii, w

szczególności w obliczu stojącego przed nią celu zwiększenia efektywności wykorzystania

energii o 20% do 2020 r., oraz innych celów do osiągnięcia w kolejnych latach.

Celem interwencji finansowej UE w tych sektorach jest przyczynienie się do przezwyciężenia

niedociągnięć na europejskich rynkach kapitałowych. Unijne programy instrumentów

finansowych dla różnych podsektorów (transport i infrastruktura energetyczna, efektywność

energetyczna, w tym działania na rzecz ochrony środowiska i działania w dziedzinie klimatu

oraz ICT), rozpoczęte w okresie 2007-2013 lub planowane na okres 2014-2020, są

następujące:

1. Instrument gwarancji kredytowych dla projektów transeuropejskiej sieci

transportowej (LGTT) – to instrument dłużny do finansowania projektów w zakresie

transeuropejskich sieci transportowych i energetycznych. Na dzień 31 grudnia 2014 r.

zagregowane gwarancje udzielone w ramach tego instrumentu wyniosły łącznie 497

mln EUR, obejmując sześć projektów, które powinny zaowocować inwestycjami

(kapitał własny, zadłużenie, dotacje) w wysokości 12,1 mld EUR. W ocenie ex post

Komisji z 2014 r. stwierdzono, że wpływ LGTT był pozytywny wszędzie tam, gdzie

instrument ten stosowano, ale niewystarczający pod względem realizacji szerzej

pojętych celów;

2. W ramach instrumentu „Łącząc Europę”:

a. inicjatywa w zakresie obligacji projektowych (PBI, WRF 2007-2013), której

celem jest pobudzenie finansowania przez rynki kapitałowe projektów

infrastrukturalnych w zakresie trans-europejskich sieci transportowych, sieci

12

energetycznych i sieci szerokopasmowych. Na dzień dzisiejszy w odniesieniu

do szeregu transakcji nastąpiło zamknięcie finansowe w ramach etapu

pilotażowego inicjatywy PBI:

i.

w 2014 r. wkład Unii w TEN-E w wysokości 10 mln EUR stanowił

wsparcie jakości kredytowej obligacji projektowych w wysokości 54,9

mln EUR dla projektów o wartości 421 mln EUR; oraz

ii. wkład Unii w TEN-T umożliwił finansowanie:

realizowanego od podstaw projektu dla autostrady A11 w

Belgii dzięki emisji obligacji projektowych w wysokości 578

mln EUR i wniesieniu kapitału własnego w wysokości 79,6 mln

EUR (przy wkładzie Unii 200 mln EUR); oraz

autostrady A7 w Niemczech dzięki

projektowych w wysokości 429 mln EUR.

emisji

obligacji

Również w 2014 r. wkład z budżetu Unii na rzecz sektora ICT, wynoszący 20

mln EUR, umożliwił wsparcie o ok. 38 mln EUR jakości kredytowej obligacji

na kwotę ok. 189 mln EUR emitowanych przez francuskiego operatora usług

szerokopasmowych; oraz

b. dłużny instrument podziału ryzyka ukierunkowany na projekty będące

przedmiotem wspólnego zainteresowania w sektorze transportu, sektorze sieci

szerokopasmowych i sektorze sieci energetycznych. Począwszy od roku 2015,

instrument ten będzie opierał się na istniejącej inicjatywie w zakresie obligacji

projektowych i gwarancji kredytowej na potrzeby projektów w zakresie

transeuropejskich sieci transportowych TEN-T. Przy założeniu, że całość

przydziału z budżetu w wysokości 3 mld EUR będzie udostępniona na

potrzeby tego instrumentu, dzięki wkładowi Unii można będzie zmobilizować

łączne finansowanie w wysokości 18-45 mld EUR.

3. Instrumenty finansowania prywatnego na rzecz efektywności energetycznej (PF4EE),

finansowane w ramach programu LIFE, będą dysponować między innymi

mechanizmem podziału ryzyka przeznaczonym do zmniejszenia ryzyka kredytowego

ponoszonego przez pośredników finansowych przy udzielaniu pożyczek podmiotom z

sektora efektywności energetycznej, w połączeniu z pomocą techniczną oferowaną

pośrednikom finansowym w celu stworzenia nowego segmentu rynkowego. Oczekuje

się, że wkład Unii wynoszący 80 mln EUR pozwoli zmobilizować inwestycje

sięgające 540 mln EUR w latach 2014-2017;

4. Europejski Fundusz na rzecz Energii, Zmiany Klimatu i Infrastruktury 2020 (fundusz

Marguerite) jest ogólnoeuropejskim funduszem kapitałowym wspierającym

inwestycje w infrastrukturę w sektorach transportu (TEN-T), energii (TEN-E) i

odnawialnych źródeł energii w państwach członkowskich. Wkład Unii wynoszący 80

mln EUR ma na celu umożliwienie finansowania wielkości ok. 10,2 mld EUR, z

czego 4,9 mld EUR finansowania kapitałowego i finansowania dłużnego zostało już

zmobilizowane (wkład Unii: 31,3 mln EUR). Do dnia 31 grudnia 2014 r. fundusz

13

zobowiązał się przeznaczyć 295 mln EUR inwestycji kapitałowych na trzy projekty

TEN-T i siedem projektów z zakresu energii odnawialnej;

5. Europejski Fundusz na rzecz Efektywności Energetycznej (EFEE), wydzielony z

Europejskiego programu energetycznego na rzecz naprawy gospodarczej (EPENG),

inwestuje w projekty z zakresu efektywności energetycznej, odnawialnych źródeł

energii i ekologicznego transportu miejskiego. Do końca marca 2014 r. fundusz ten w

pełni rozdzielił wkład Unii (125 mln EUR) na projekty reprezentujące łącznie 219 mln

EUR inwestycji. Pomoc techniczna oferowana przez EFEE okazała się być korzystna

dla organów publicznych przy przygotowywaniu przez nie projektów przeznaczonych

do finansowania. Ogółem przydzielono ok. 200 mln EUR na 12 projektów, co

wygeneruje ok. 333 mln EUR inwestycji końcowych. Do grudnia 2014 r.

zmobilizowano już inwestycje końcowe w wysokości 216 mln EUR i rozdzielono je

na dziewięć projektów. W odniesieniu do 2015 r. w przygotowaniu jest sześć

projektów na łączną kwotę 243 mln EUR, dla których planowany udział EFEE

wyniesie 92 mln EUR; oraz

6. Mechanizm finansowy na rzecz kapitału naturalnego służy finansowaniu- projektów

pilotażowych generujących dochód lub przynoszących oszczędności, które to projekty

promują ochronę, odnowę i poprawę kapitału naturalnego (oraz zarządzanie tym

kapitałem), by spełnić cele Unii w dziedzinie przyrody i różnorodności biologicznej

oraz dostosowywania się do zmiany klimatu. Planowany wkład Unii na potrzeby fazy

pilotażowej wynosi 60 mln EUR, z czego przyznano już 10 mln EUR.

2.3. Przedsiębiorstwa społeczne

Wśród przedsiębiorstw szczególnie dotkniętych trudnościami w dostępie do kredytowania

przedsiębiorstwa społeczne wymagają specjalnej uwagi z powodu korelacji między kapitałem

społecznym a wzrostem gospodarczym. Ich podstawowym zadaniem jest osiąganie

mierzalnych i pozytywnych skutków społecznych.

Jednakże fakt, iż przedsiębiorstwa społeczne nie są nastawione przede wszystkim na

osiąganie maksymalnych zysków, pogłębia jeszcze bardziej trudności w dostępie do

finansowania, jako że tradycyjni bankierzy poddają niechętnie ocenie ich biznesplany i

uważają, że jest to trudne zadanie. Instrument na rzecz mikrofinansów i przedsiębiorczości

społecznej (jego element „Przedsiębiorstwa społeczne”) w ramach programu EaSI jest

nowym instrumentem finansowym proponowanym przedsiębiorstwom społecznym w okresie

2014-2020 przez UE. Ma on na celu wspieranie rozwoju przedsiębiorstw społecznych,

korzystając z budżetu wynoszącego co najmniej 86 mln EUR.

2.4. Edukacja

Jako forma akumulacji kapitału ludzkiego edukacja jest podstawowym źródłem wzrostu

gospodarczego, ale przyczynia się również do sprawiedliwości i spójności społecznej, gdyż

mają do niej dostęp studenci reprezentujący różne środowiska społeczno-gospodarcze.

14

Udowodniono również, że mobilność studentów znacznie wpływa na rozwój społeczny i

gospodarczy.

Nowy instrument finansowy UE – instrument gwarancji kredytów studenckich (instrument

gwarancji kredytowych dla studentów na poziomie magisterskim w ramach programu

Erasmus+) ma na celu wspieranie mobilności, równego dostępu i podnoszenia poziomu

studiów dzięki gwarancjom dla instytucji finansowych skorych do przyznawania studentom

korzystnych kredytów na studia magisterskie w innym państwie. Oczekuje się, że planowany

wkład Unii w wysokości 517 mln EUR na lata 2014-2020 (z czego 28,40 mln EUR zostało

już przyznane) zmobilizuje kredyty sięgające 3 mld EUR.

3. Regiony strategiczne nienależące do UE

3.1. Kraje objęte procesem rozszerzenia11

Dostęp do finansowania kredytowego jest nadal jednym z największych problemów dla

MŚP z Bałkanów Zachodnich, mimo iż stają się one najbardziej efektywnym segmentem

przemian, jakie przechodzą ich gospodarki, oraz fundamentem wzrostu gospodarczego i

zatrudnienia. Nie dysponując historią finansową, MŚP będące na wczesnym etapie

działalności oceniają jako prawie niemożliwe swoje szanse na znalezienie finansowania

bankowego. Dostęp do finansowania w sektorze energetycznym wydaje się na ogół kwestią

delikatną. Problemy te są rozwiązywane przy pomocy następujących instrumentów:

1. Instrument gwarancyjny w ramach instrumentu rozwoju przedsiębiorczości i

innowacji dla Bałkanów Zachodnich (EDIF) mający na celu wzmocnienie rozwoju

społeczno-gospodarczego poprzez stworzenie warunków sprzyjających powstawaniu

i rozwojowi innowacyjnych MŚP o dużym potencjale. Wkład Unii do tego

instrumentu, wynoszący prawie 22 mln EUR, powinien wygenerować inwestycje o

łącznej wartości 98 mln EUR;

2. Fundusz rozwoju przedsiębiorczości (ENEF) w ramach EDIF ma na celu

wzmocnienie rozwoju społeczno-gospodarczego w tym regionie, tworząc warunki

sprzyjające powstawaniu i rozwojowi innowacyjnych MŚP o dużym potencjale

będących na etapie ekspansji i rozwoju. Oczekuje się, że koperta finansowa

wynosząca 11 mln EUR pozwoli zmobilizować inwestycje sięgające 55 mln EUR.

Ogólnie rzecz biorąc, uwzględniając związek pomiędzy ENEF a instrumentem

współ-finansowania Europejskiego Banku Odbudowy i Rozwoju (EBOR), wkład

Unii wesprze inwestycje w wysokości ok. 110 mln EUR z przeznaczeniem dla

ostatecznych odbiorców;

3. Fundusz wspierania innowacji w przedsiębiorstwach (ENIF) w ramach EDIF

wspiera rozwój społeczno-gospodarczy w Bałkanach Zachodnich, tworząc warunki

była jugosłowiańska republika Macedonii, Czarnogóra, Serbia, Turcja i Albania. Poza tym dwa kraje będące

potencjalnymi kandydatami: Bośnia i Hercegowina i Republika Kosowa. Islandia zawiesiła negocjacje w

sprawie przystąpienia i nie chce już być uważana za kraj kandydujący.

11

15

sprzyjające powstawaniu i rozwojowi innowacyjnych MŚP będących na wczesnym

etapie działalności. Oczekuje się, że wkład Unii wynoszący 21 mln EUR pozwoli

zmobilizować inwestycje sięgające 40 mln EUR w latach 2014-2020;

4. Europejski Fundusz na rzecz Europy Południowo-Wschodniej (EFSE) jest formą

partnerstwa publiczno-prywatnego służącego przyciągnięciu kapitału z sektora

prywatnego z przeznaczeniem na dalsze kredyty dla mikroprzedsiębiorstw i małych

przedsiębiorstw oraz gospodarstw domowych. Wkład Unii w wysokości 88 mln

EUR był jak dotąd dźwignią dla finansowania wynoszącego ogółem 3,2 mld EUR z

przeznaczeniem dla 496 716 ostatecznych odbiorców w krajach objętych procesem

rozszerzenia;

5. Fundusz „Ekologia na rzecz Wzrostu” (GGF) dostarcza ukierunkowanego

finansowania dla projektów z zakresu efektywności energetycznej i odnawialnych

źródeł energii, aby wspomóc kraje docelowe w ograniczeniu emisji CO2 i zużycia

energii. Oczekuje się, że wkład Unii wynoszący 38,6 mln EUR pozwoli

zmobilizować inwestycje wynoszące ogółem 281 mln EUR z przeznaczeniem dla

ostatecznych odbiorców. Obecne portfolio projektów, przy udziale 20 instytucji

partnerskich z dziewięciu krajów partnerskich, warte jest 185,1 mln EUR; oraz

6. Wsparcie kredytowe dla MŚP w Turcji ma na celu złagodzenie skutków kryzysu dla

MŚP, udział w rozwoju gospodarki tureckiej i stymulację zatrudnienia. Wkład Unii w

wysokości 30 mln EUR zmobilizował kredyty o łącznej wartości 300 mln EUR.

3.2. Kraje objęte europejską polityką sąsiedztwa12

Finansowane przez UE programy służą wspieraniu zrównoważonego, sprzyjającego

włączeniu społecznemu wzrostu oraz tworzeniu sprzyjającego inwestycjom klimatu w krajach

objętych europejską polityką sąsiedztwa. UE kontynuuje realizację strategicznych celów swej

polityki sąsiedztwa, tworząc lepsze wzajemne połączenia infrastrukturalne w zakresie energii

i transportu między UE a krajami sąsiadującymi, podejmując wyzwania związane z naszym

wspólnym środowiskiem i promując inteligentny wzrost poprzez wspieranie MŚP za pomocą

następujących instrumentów:

1. Sąsiedzki fundusz inwestycyjny (NIF), którego celem jest rozbudowa infrastruktury

energetycznej i transportowej oraz wzajemnych połączeń w tym regionie,

podejmujący wyzwania związane z ochroną środowiska, w tym zmianą klimatu, i

promujący wzrost społeczno-gospodarczy poprzez wspieranie MŚP i sektora

społecznego. W latach 2007-2014 wkład Unii wynoszący ok. 1 159 mln EUR był

dźwignią dla kredytów w wysokości 11,9 mld EUR udzielonych przez europejskie

instytucje finansowe, przy łącznym koszcie projektów szacowanym na 26 mld EUR;

oraz

12

Armenia, Azerbejdżan, Egipt, Gruzja, Izrael, Jordan, Liban, Mołdawia, Maroko, Palestyna, Tunezja, Ukraina

(członkowie w pełni uczestniczący w EPS), Algieria (negocjująca obecnie przystąpienie do EPS), Białoruś,

Libia, Syria (poza większością struktur EPS); zob. również http://eeas.europa.eu/enp/index_en.htm.

16

2. Instrument Eurośródziemnomorskiego Partnerstwa i Inwestycji (FEMIP) dostarcza

kapitału sektorowi prywatnemu w państwach partnerskich basenu Morza

Śródziemnego, na takich samych warunkach jak robią to inni inwestorzy komercyjni

w tym regionie, w celu tworzenia, restrukturyzacji i wspierania rozwoju

przedsiębiorstw. W chwili obecnej całkowity wkład Unii wynosi 224 mln EUR.

3.3. Państwa objęte Instrumentem Finansowania Współpracy na rzecz Rozwoju

W niektórych państwach spoza UE brak dobrze funkcjonujących instytucjonalnych ram

prawnych służących ochronie praw majątkowych, wyeliminowaniu niedoskonałości rynku i

dostarczeniu zachęt do podejmowania inicjatyw prywatnych leży często u podstaw

zapóźnienia sektora MŚP, niedostatku infrastruktury i powszechnego niedoinwestowania

obszarów takich jak zdrowie, edukacja i ochrona środowiska. Głównym zadaniem dla UE w

jej polityce zewnętrznej jest zatem zlikwidowanie tych problemów poprzez finansowanie

wartościowych MŚP, infrastruktury i inwestycji produkcyjnych. Unia dokonuje tego dzięki

następującym instrumentom:

1. Instrument inwestycyjny dla Azji Środkowej (IFCA) oraz Instrument inwestycyjny dla

Azji (AIF), których zadaniem jest promowanie inwestycji i kluczowych infrastruktur,

ze szczególnym skupieniem się na infrastrukturze energetycznej, intensywniejszej

ochronie środowiska i wzroście MŚP. W chwili obecnej całkowity budżet wynosi

171,56 mln EUR. Dotychczas wkłady IFCA, wynoszące 82 mln EUR, pozwoliły

zmobilizować ok. 465 mln EUR środków finansowych, a wkłady AIF w wysokości 62

mln EUR – ok. 2 046 mln EUR;

2. Instrument Inwestycyjny dla Ameryki Łacińskiej (LAIF) ma na celu promowanie

inwestycji i infrastruktury w sektorze transportu, energetyki i ochrony środowiska oraz

wspieranie rozwoju sektora społecznego i prywatnego w krajach Ameryki Łacińskiej.

W latach 2009-2014 ok. 210 mln EUR pozwoliło zmobilizować 2,9 mld EUR

kredytów udzielanych przez unijne instytucje finansowe na potrzeby inwestycji

wynoszących łącznie 6,6 mld EUR13; oraz

3. Globalny Fundusz Efektywności Energetycznej oraz Energii Odnawialnej (GEEREF)

służy promocji efektywności energetycznej i energii odnawialnej w krajach

rozwijających się i krajach będących w okresie transformacji. Na koniec 2014 r.

inwestycje ogółem zmobilizowane przez wkład UE wynosiły ok. 1 mld EUR.

13

Co odpowiada 27 projektom, z których dwa anulowano.

17

WNIOSEK

Kryzys finansowy poważnie utrudnił dostęp do finansowania wielu znaczącym sektorom

gospodarki. Nawet po zakończeniu kryzysu długofalowe skutki delewarowania i fragmentacji

finansowej przedłużyły trudności finansowe, jeśli chodzi o wielkość finansowania i jego

warunki, w szczególności w przypadku bardziej narażonych na skutki kryzysu państw

członkowskich i grup docelowych.

Instrumenty finansowe UE okazały się skuteczne i efektywne kosztowo przy rozwiązywaniu

tych problemów. Komisja zobowiązała się już wyraźnie do jak najszerszego wykorzystywania

takich instrumentów. Komisja zbada również możliwość wzmocnienia istniejących

instrumentów lub wprowadzenia nowych, aby zaradzić niedoskonałościom rynkowym lub

nieoptymalnym warunkom inwestycyjnym tam, gdzie finansowanie rynkowe z gwarancją UE,

inwestycje kapitałowe i mechanizm podziału ryzyka wydają się najbardziej odpowiednim

sposobem wsparcia.

Komisja będzie jednocześnie nadal starała się zachowywać równowagę pomiędzy szerszymi

gwarancjami dla władzy budżetowej (jeśli chodzi o sprawozdawczość, monitorowanie i

audyt) a bardziej skutecznym wdrażaniem instrumentów finansowych. W tym względzie

wiele już dokonano. Nowe ramy wdrażania instrumentów na okres 2014-2020 zawierają

rzetelne przepisy dotyczące wymogów technicznych, przejrzystości, kontroli wewnętrznej,

audytu i sprawozdawczości. Ograniczono również w spójny i racjonalny sposób

wynagrodzenia podmiotów, na których spoczywa realizacja, tak aby dostosować ich interesy

do celów politycznych Komisji.

Ustanowiono ponadto wymogi proceduralne dla instrumentów zarządzanych centralnie w celu

zagwarantowania, że wkład Unii jest w pełni zainwestowany, a środki finansowe dla

podmiotów, na których spoczywa realizacja, są w sposób ciągły dostosowywane do

konkretnych potrzeb operacyjnych danego instrumentu. W przypadku instrumentów

finansowych ustanowionych przez państwa członkowskie i zarządzanych przez nie w sposób

dzielony przy udziale zasobów z budżetu Unii ustanowiono przepisy regulacyjne w celu

powiązania płatności środków finansowych z faktycznym wsparciem, którego pośrednicy

finansowi udzielają ostatecznym odbiorcom. Począwszy od 2016 r., Komisja będzie w

bardziej systematyczny sposób przygotowywała sprawozdania dotyczące obu rodzajów

instrumentów.

Komisja zamierza dokonać przeglądu ram regulacyjnych z myślą o ograniczeniu ewentualnej

zbędnej biurokracji na pierwszym etapie wdrażania i o dalszym dostosowywaniu kształtu

instrumentów finansowych do jak najefektywniejszych i najaktualniejszych praktyk

rynkowych. W związku z tym Komisja zamierza przeprowadzić śródokresową ocenę

instrumentów. Podobnie, jak przewiduje to samo rozporządzenie finansowe, Komisja

zamierza dokonać przeglądu przepisów rozporządzenia finansowego dotyczących

instrumentów finansowych oraz, w stosownych przypadkach, przedstawić wnioski

wykorzystujące nabyte doświadczenia, lepiej uwzględniające praktyki rynkowe i ułatwiające

dalsze wdrażanie. W przeglądzie należy w szczególności rozważyć możliwość łączenia

18

różnych form wsparcia z budżetu Unii, szczególnie z myślą o dalszym usprawnianiu

wykorzystywania efektu mnożnikowego, a co za tym idzie, efektywności instrumentów

finansowych UE.

19