ANNALES

U N I V E R S I TAT I S M A R I A E C U R I E - S K à O D O W S K A

LU B LI N – P OL ONIA

VOL. XLVI, 4

SECTIO H

2012

Uniwersytet Ekonomiczny w Katowicach, Katedra BankowoĞci i Rynków Finansowych

BLANDYNA PUSZER

CDO na globalnym rynku finansowym

CDO on the global financial market

Sáowa kluczowe: CDO, rodzaje CDO, obroty CDO

Key words: CDO, types of CDOs, CDO sales

WstĊp

MiĊdzynarodowy rynek obligacji staá siĊ trwaáym elementem miĊdzynarodowego

rynku finansowego. Jest rynkiem elastycznym w swym dziaáaniu, szybko dostosowuje

siĊ do zmiennych warunków funkcjonowania gospodarki Ğwiatowej. ĝwiadczyü o tym

moĪe dokonywanie siĊ procesów sekurytyzacji, czyli sprzedaĪy papierów wartoĞciowych zabezpieczonych wierzytelnoĞciami (CDO – Collateralized Debt Obligation),

inaczej sekuratyzacyjnych papierów wartoĞciowych1. CDO są rodzajem obligacji

i jednoczeĞnie strukturyzowanym produktem kredytowym, papierem wartoĞciowym

opartym na dáugu; to instrumenty specjalnego przeznaczenia (SPV) konstruowane

przez instytucje finansowe i firmy zarządzające funduszami do wykorzystywania

kredytów i innego rodzaju dáugów (aktywów) jako zabezpieczenia, a takĪe do

sprzedawania pakietów przepáywów pieniĊĪnych z tych aktywów inwestorom2. Poza

tym CDO stanowią szeroko zdywersyfikowaną grupĊ innowacyjnych instrumentów

1

Finanse, bankowoĞü i rynki finansowe, B. Pietrzak, M. Markiewicz (red.), Wydawnictwo Uniwersytetu

GdaĔskiego, GdaĔsk 2007, s. 400.

2

J. Ghosh, Przewodnik dla początkujących: instrumenty finansowe oparte na dáugu, „AktualnoĞci

MSSF” nr 65 – lipiec/sierpieĔ 2008, s. 5.

BLANDYNA PUSZER

724

finansowych, mających skomplikowaną konstrukcjĊ, ograniczoną transparentnoĞü

oraz podporządkowany ukáad podziaáu dochodów i ryzyka. Pomimo duĪego stopnia

záoĪonoĞci i ich relatywnie niewielkiej páynnoĞci CDO wpáywają w istotny sposób

na Ğwiatowy rynek finansowy. Pierwsze pojawiáy siĊ w 1988 r., natomiast najbardziej

dynamiczny rozwój tego rynku przypada na początek XXI w., kiedy to obok standardowych CDO zaczĊto wystawiaü syntetyczne CDO – o ryzyku i stopie zwrotu odzwierciedlających rzeczywiste papiery wartoĞciowe. Emitenci przeĞcigali siĊ w tworzeniu

coraz to nowych odmian, dzieląc CDO na transze, przepakowując je w celu tworzenia

na ich podstawie nowych CDO (CDO2, a nawet CDO3). Obecnie CDO są uwaĪane

za noĞniki wspóáczesnego kryzysu globalnego. Celem artykuáu jest przedstawienie

istoty oraz funkcjonowania CDO oraz scharakteryzowanie tego rynku na Ğwiecie.

1. CDO – podstawowe zagadnienia

CDO stanowią nową generacjĊ instrumentów opartych na aktywach, o záoĪonej

konstrukcji, powstające w procesach sekurytyzacji, sekurytyzacji syntetycznej lub

resekurytyzacji. Emitent CDO buduje portfel aktywów o okreĞlonych parametrach

iloĞciowych i jakoĞciowych, w skáad którego wchodzą najczĊĞciej kredyty i poĪyczki regularne oraz zagroĪone, obligacje podmiotów z krajów wysokorozwiniĊtych

i rynków wschodzących, tytuáy wierzycielskie w funduszach nieruchomoĞci, obligacje powiązane z cenami walut, towarów lub innych aktywów niefinansowych.

Powszechną praktyką jest konstruowanie portfeli na podstawie instrumentów powstaáych w procesach sekurytyzacji (np. papiery wartoĞciowe zabezpieczone wierzytelnoĞciami hipotecznymi, zabezpieczone aktywami, inne CDO), natomiast jeĪeli

podstawą emisji CDO są powyĪsze instrumenty, to wystĊpuje resekurytyzacja. Po

zbudowaniu portfela aktywów zostaje dokonana strukturyzacja i podziaá na transze

zobowiązaĔ z tytuáu emitowanych CDO. W dalszej procedurze poszczególne transze

CDO otrzymują ocenĊ ratingową i są sprzedawane inwestorom3. Funkcjonowanie

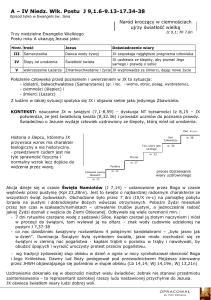

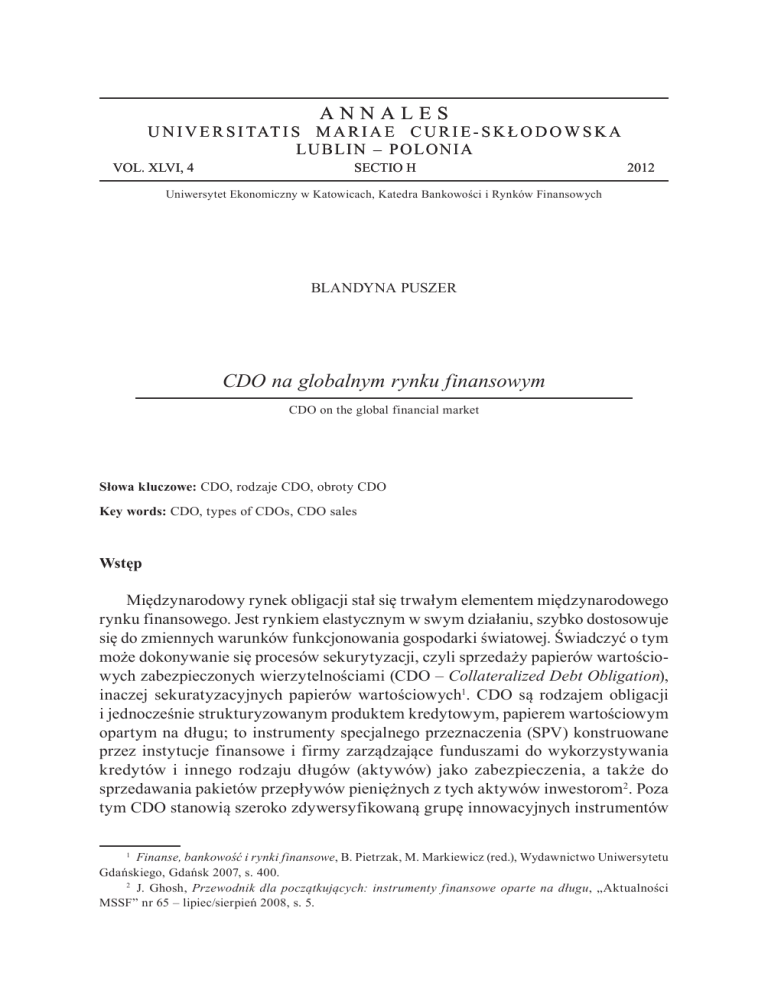

CDO przedstawia rysunek 1.

CDO są emitowane na podstawie relatywnie niewielkiej liczby dáugów hurtowych

(miĊdzybankowych) lub korporacyjnych, a ich emisje dzieli siĊ na kilka rodzajów

transz o przypisanej kolejnoĞci wypáaty dochodów i przyporządkowanej strukturze

zabezpieczenia roszczeĔ inwestorów. Pozycja okreĞlonej transzy decyduje o ryzyku

inwestycyjnym, ocenie ratingowej oraz wysokoĞci dochodu inwestora. CDO w praktyce

tworzą ukáad instrumentów dzielonych przewaĪnie na trzy transze typu4:

M. Buszko, Produkty CDO (collateralized debt obligations) na Ğwiatowym rynku finansowym, [w:]

Finanse 2009 – Teoria i praktyka. Rynki finansowe i ubezpieczenia, W. TarczyĔski, D. Zarzecki (red.), Wydawnictwo Uniwersytetu SzczeciĔskiego, Szczecin 2009, s. 265–267.

4

J. Hull, Zarządzanie ryzykiem instytucji finansowych, PWN, Warszawa 2011, s. 441–443.

3

CDO NA GLOBALNYM RYNKU FINANSOWYM

725

• senior – instrumenty te dominują w programach CDO, ich ryzyko jest najmniejsze, a ocena ratingowa wynosi AAA; jako pierwsze uprawniają do

wypáaty dochodów;

• mezzanine ( junior) – ryzyko związane z tymi instrumentami jest wyĪsze, ich

rating zazwyczaj wynosi od A do B; jako drugie w kolejnoĞci uprawniają do

wypáaty dochodów;

• equity – instrumenty te stanowią niewielką czĊĞü emisji, generują najwyĪsze

ryzyko inwestycyjne oraz nie mają oceny ratingowej; są najbardziej dochodowe.

Dłużnik

Dłużnik

Dłużnik

Dłużnik

Dłużnik

Dłużnik

Dłużnik

Inicjator

sekurytyzacji,

czyli bank

wierzyciel,

posiadający

pierwotnie w

swoim bilansie

pulę

wierzytelności,

stanowiących

zabezpieczenie

dla

emitowanych

CDO, np. z

tytułu

kredytów i

pożyczek

zaciągniętych

przez

dłużników

% i nominał

Wierzytelności plus

dochody z

nich

Wartość

nominalna

emitowanych

CDOs

Spółka celowa

(SPV) lub

fundusz

sekurytyzacyjny,

nabywający/a

pulę

wierzytelności

od banku i

emitujący/a na

ich bazie

CDOs

Nominał

zakupionych

CDOs

% i nominał

Nominał

zakupionych

CDOs

nominał

Nominał

zakupionych

CDOs

Inwestor

nabywający

CDOs o

najniższym

poziomie

ryzyka

Inwestor

nabywający

CDOs o

średnim

poziomie

ryzyka

Inwestor

nabywający

CDOs o

najwyższym

poziomie

ryzyka

Rysunek 1. Struktura procesu CDO

ħródáo: Finanse, bankowoĞü i rynki finansowe, B. Pietrzak, M. Markiewicz (red.), Wydawnictwo Uniwersytetu GdaĔskiego, GdaĔsk 2007, s. 402.

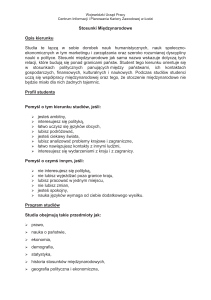

Przykáadowy podziaá CDO na transze przedstawia rysunek 2.

Rating: AAA

65% wyemitowanych CDOs

Rating: A

15% wyemitowanych CDOs

Rating: BBB

10% wyemitowanych CDOs

Rating: B

5% wyemitowanych CDOs

Bez ratingu

5% wyemitowanych CDOs

CDOs o najniższym poziomie

ryzyka kredytowego (senior

notes)

CDOs o średnim poziomie

ryzyka kredytowego

(mezzanine notes)

CDOs o najwyższym

poziomie ryzyka kredytowego

(equity notes)

Rysunek 2. Przykáadowy podziaá CDO na transze

ħródáo: Finanse, bankowoĞü i rynki finansowe, B. Pietrzak, M. Markiewicz (red.), Wydawnictwo Uniwersytetu GdaĔskiego, GdaĔsk 2007, s. 403.

726

BLANDYNA PUSZER

Rozwój rynków finansowych, technik sekurytyzacji oraz instrumentów pochodnych doprowadziá do powstania i rozwoju CDO. Podstawowy podziaá CDO polega na

wyodrĊbnieniu dwóch ich grup, tj. CDO rzeczywistych (gotówkowych) (cash CDO)

i syntetycznych (synthetic CDO). Cash CDO bazują na rzeczywistym portfelu aktywów

(np. umowy poĪyczkowe, ABS, MBS), do których prawo wáasnoĞci jest transferowane

do SPV (emitenta transz CDO). Emitowane transze są zabezpieczone przepáywami

finansowymi z bazowych aktywów, uzyskują ocenĊ ratingową przewyĪszającą rating

instrumentu bazowego. Poza tym wszystkie transze finansują inwestorzy, którym

zazwyczaj są przekazywane. W rezultacie ponoszone są wysokie koszty finansowania

i wystĊpuje wysoka dĨwignia. Do drugiego rodzaju tych instrumentów zaliczamy

CDO oparte na kredytowych instrumentach pochodnych (synthetic CDO), które nie

wymagają sprzedaĪy lub transferu rzeczywistych aktywów. Inicjator transakcji (np.

bank) moĪe zatrzymaü w swoim bilansie bazowy portfel aktywów. Syntetyczne CDO

dają moĪliwoĞü przejĊcia ekspozycji na ryzyko kredytowe związane z portfelem aktywów o staáej stopie zwrotu bez koniecznoĞci ich posiadania. Jest to moĪliwe dziĊki

wykorzystaniu kredytowych instrumentów pochodnych (np. swapów kredytowych,

swapów kredytowych caákowitego zwrotu). Inwestorzy CDO przyjmują na siebie

ryzyko związane z konkretna transzą, efektywnie sprzedając ochronĊ kredytową

inicjatorowi CDO, z kolei emitent CDO dokonuje hedgingu tego ryzyka poprzez

sprzedaĪ ochrony kredytowej na referencyjny portfel w postaci swapów kredytowych,

co oznacza, Īe peáni funkcjĊ poĞrednika. Transze synthetic CDO mogą byü:

• finansowane – inwestor páaci nominalną wartoĞü transzy na początku transakcji, w przypadku zajĞcia zdarzenia kredytowego wartoĞü kapitaáu zostaje

obniĪona, przez caáy czas trwania transakcji inwestor otrzymuje np. LIBOR

+ marĪĊ, odzwierciedlającą stopieĔ ryzyka związany z transzą; Ğrodki pochodzące od inwestora są przekazywane na zabezpieczony rachunek i inwestowane

w papiery o niskim ryzyku;

• niefinansowane – nie wystĊpuje w nich wymiana páatnoĞci na początku transakcji, inwestor otrzymuje marĪĊ i dokonuje páatnoĞci w przypadku zajĞcia

zdarzenia kredytowego związanego z referencyjnym portfelem, dotyczącym

transzy inwestora; transze niefinansowe są uzaleĪnione od zdolnoĞci i gotowoĞci inwestora do dokonania páatnoĞci w ramach CDO; kreowane jest ryzyko

kredytowe związane z partnerem transakcji.

W ramach synthetic CDO transza senior jest czĊsto zatrzymywana przez SPV

i w rezultacie ponoszone są niskie caákowite koszty finansowania i wystĊpuje wysoka dĨwignia.

Na bazie cash CDO i synthetic CDO powstaáy hybrydowe CDO, które zawierają

rzeczywiste aktywa oraz swapy kredytowe, dające ekspozycjĊ kredytową na dodatkowe aktywa5.

5

A. Huterska, Papiery wartoĞciowe oparte na dáugu – collateralized debt obligations (CDO) – definicja,

rodzaje i zasady funkcjonowania, [w:] Finanse 2009..., s. 281–283.

CDO NA GLOBALNYM RYNKU FINANSOWYM

727

W literaturze przedmiotu wystĊpuje podziaá CDO na kilka podgrup, wĞród

których moĪna wyróĪniü: CLO (oparte na poĪyczkach bankowych), CBO (oparte na

obligacjach), CSO (oparte na kredytowych derywatach), SFCDO (oparte na produktach

strukturyzowanych, np. ABS, MBS), Commercial Real Estate CDO (oparte gáównie

na aktywach z rynku nieruchomoĞci), CIO (oparte przede wszystkim na ubezpieczeniach lub na transakcjach reasekuracyjnych), CDOn (np. CDO2, CDO3 – CDO

oparte na innych CDO).

Cechą charakterystyczną instrumentów CDO jest wystĊpowanie trwającego

maksimum 5 lat tzw. okresu reinwestycji. W tym czasie wszystkie przychody z tytuáu

sprzedanych skáadników portfela nie są przekazywane inwestorom, lecz powtórnie

inwestowane w dodatkowe instrumenty finansowe. Okres reinwestycji przyczynia

siĊ do powstania wielu korzyĞci dla emitenta papieru, które polegają miĊdzy innymi na moĪliwoĞci ksztaátowania lepszej dywersyfikacji portfela oraz upáynnieniu

najbardziej ryzykownych aktywów. Konsekwencją tego okresu dla inwestorów jest

wzrost ryzyka, związany ze swobodą inwestycyjną emitenta, ale takĪe – wyĪsza

dochodowoĞü zakupionego instrumentu6.

2. Globalny rynek CDO w latach 2005–2011

Instrumenty CDO zostaáy utworzone po raz pierwszy w 1988 r. Stanowiáy najszybciej rosnący sektor na rynku papierów wartoĞciowych opartych na aktywach.

Z wartoĞci poniĪej 3 mld USD w 1995 r. globalny rynek CDO wzrósá spektakularnie

w trakcie boomu kredytowego w latach od 2001 r. (101 mld USD) do 2007 r., co

przedstawia tabela 1. Natomiast tabela 2 prezentuje wartoĞü emisji CDO na globalnym

rynku z podziaáem na rodzaj aktywów stanowiących podstawĊ programów CDO.

Tabela 1. WartoĞü emisji CDO w latach 2005–2011 (w mld USD)

2005

2006

2007

2008

2009

2010

2011

WartoĞü emisji

CDO ogóáem

251,3

520,6

481,6

61,9

4,3

8,0

13,0

Cash CDO oraz

hybrydowe CDO

206,2

410,5

340,4

43,6

2,6

7,6

12,2

Synthetic CDO

44,4

44,4

88,8

1,3

0,254

0,042

0,767

Rynkowe CDO

0,62

0,62

1,24

16,95

1,5

0

0,014

ħródáo: opracowanie wáasne na podstawie Global CDO Issuance and Outstanding, www.sifma.org/reaserch/staitstics

(30.04.2011).

6

M. Thlon, Proces sekurytyzacji aktywów w kontekĞcie kryzysu na rynku kredytów subprime, „Biuletyn

e-Finanse” 2009, nr 2.

BLANDYNA PUSZER

728

W 2007 r. najwiĊksze emisje zostaáy dokonane miĊdzy innymi przez Citigroup

(42 mld USD), Merrill Lynch (38 mld USD), Deutsche Bank (31,5 mld USD) i inne

instytucje7. Wraz z zaburzeniami, jakie miaáy miejsce w 2007 r. na rynku kredytów

subprime w USA, równieĪ rynek CDO znacznie siĊ skurczyá, poniewaĪ znaczna

czĊĞü papierów wartoĞciowych opartych na mieszkaniowych kredytach hipotecznych

(MBS) zaciągniĊtych w ostatnich latach zostaáa zamieniona na instrumenty CDO.

Tabela 2. WartoĞü emisji CDO wedáug rodzaju aktywów bazowych w latach 2005–2011 (w mld USD)

2005

2006

2007

2008

2009

2010

2011

PoĪyczki o ratingu

spekulacyjnym

69,4

171,9

138,8

27,5

2,032

1,145

10,010

Obligacje o ratingu

inwestycyjnym

3,877

24,864

78,571

15,955

1,972

4,806

1,028

Obligacje o ratingu

spekulacyjnym

1,413

0,941

2,151

0

0

0

0

Produkty strukturyzowane

157,572

307,704

259,183

18,442

0,331

1,731

1,975

Aktywa mieszane

0,893

0,020

0

0

0

0

0

Swapy (bez CDS)

2,256

0,762

1,147

0

0

0

0

Inne

15,811

14,446

1,722

0

0

0

0

ħródáo: opracowanie wáasne na podstawie Global CDO Issuance and Outstanding, www.sifma.org/reaserch/staitstics

(30.04.2011).

W wyniku wzrostu prawdopodobieĔstwa niespáacania bazowych kredytów hipotecznych w segmencie subprime oraz spadku wartoĞci bazowych aktywów hipotecznych w puli transze AAA oraz najbardziej nadrzĊdne transze CDO zaczĊáy znacząco

traciü na wartoĞci8. BezwartoĞciowe stawaáy siĊ zarówno ryzykowne transze equity,

jak i z zaáoĪenia bezpieczne transze mezzanine i senior, co spowodowaáo, Īe CDO

zaczĊáy byü okreĞlane jako toksyczne aktywa. Z uwagi na to, Īe wiele produktów

CDO jest utrzymywanych na bazie wyceny rynkowej, paraliĪ na rynkach kredytowych

oraz utrata páynnoĞci tych produktów doprowadziáy w 2007 r. do znaczących odpisów

wartoĞci, natomiast zaangaĪowanie duĪych instytucji finansowych w CDO przeáoĪyáo siĊ na wysokie straty poniesione przez te podmioty. Od 2008 r. na Ğwiatowym

rynku znacznie spadáy emisje synthetic CDO, ponadto zaprzestano konstruowania

produktów CDO na bazie obligacji o ratingu spekulacyjnym, mieszanych portfeli

zabezpieczających oraz swapów kredytowych. ObniĪyáy siĊ takĪe wartoĞci emisji

7

www.abaret.com/ranking.php (2.05.2011).

J. Ghosh, Przewodnik dla początkujących: instrumenty finansowe oparte na dáugu (Collateralised debt

obligations, CDO), „Biuletyn e-RachunkowoĞü” maj 2008, www.e-rachunkowsc.pl/artykul.

8

CDO NA GLOBALNYM RYNKU FINANSOWYM

729

przez poszczególnych emitentów, na przykáad najwiĊksze emisje w 2011 r. zostaáy

dokonane przez Citigroup (3,3 mld USD), Bank of America (2,8 mld USD), Lloyds

Banking (2,6 mld USD) czy Morgan Stanley (2,5 mld USD).

Omawiając globalny rynek CDO, naleĪy zwróciü takĪe uwagĊ na waluty, w których

dokonywano emisji tych instrumentów – przedstawia to tabela 3. W badanym okresie

najchĊtniej emitowano CDO w USD, ich udziaá w rynku wynosiá 79% w 2005 r.,

a w 2011 r. 65%. Drugą walutą, w której dokonywano emisji, byáo EUR; po 2007 r.

zawieszono emisje w AUD, natomiast emisje w pozostaáych walutach znacznie spadáy.

Tabela 3. WartoĞü emisji CDO wedáug rodzaju waluty w latach 2005–2011 (w mld USD)

2005

2006

2007

2008

2009

2010

2011

USD

198,923

411,947

344,078

24,746

2,257

3,533

8,466

EUR

42,257

92,749

122,421

29,164

0,234

3,915

3,915

GBP

5,005

6,106

6,198

2,772

0,199

0,077

0

JPY

4,491

4,959

2,272

0,451

0,254

0,042

0,633

AUD

0,102

2,440

0,419

0

0

0

0

Pozostaáe

0,486

2,443

6,213

4,753

1,392

0,115

0

ħródáo: opracowanie wáasne na podstawie Global CDO Issuance and Outstanding, www.sifma.org/reaserch/staitstics

(30.04.2011).

Nabywcami CDO są zazwyczaj towarzystwa ubezpieczeniowe, fundusze inwestycyjne, fundusze hedgingowe, banki inwestycyjne i komercyjne, a takĪe fundusze

emerytalne. CDO najczĊĞciej są sprzedawane inwestorom instytucjonalnym w formie

prywatnych emisji.

3. Przyczyny zawierania CDO oraz ich wpáyw na rynek finansowy

Produkty CDO są emitowane najczĊĞciej w celu usuniĊcia aktywów kredytowych

z bilansu i wygenerowania Ğrodków pieniĊĪnych aranĪera (banku) lub w celu osiągniĊcia zysków arbitraĪowych. Poprzez przeniesienie aktywów kredytowych (niektóre

z nich są ryzykowne) na rynki kapitaáowe banki nie tylko pozyskują fundusze poprzez

ich sprzedaĪ (spieniĊĪenie), ale równieĪ mogą zarządzaü swoją ekspozycją kredytową

i/lub poprawiü wskaĨniki finansowe. Konstrukcje takie są nazywane bilansowymi

instrumentami CDO. Drugą z istotnych przyczyn jest realizowanie zysków przez

arbitraĪ. Zysk uzyskuje siĊ z róĪnicy stóp pomiĊdzy ĞredniowaĪoną stopą zysku wypracowywanego przez CDO z puli aktywów a stopą zysku, który musi byü wypáacony

od jego wáasnych instrumentów dáuĪnych. Zyski zazwyczaj trafiają do posiadaczy

„kapitaáu” (najbardziej podrzĊdna transza zadáuĪenia wydana przez SPV). CzĊĞü zysku

BLANDYNA PUSZER

730

jest równieĪ przekazywana zarządcom jako wynagrodzenie oparte na uzyskanych

wynikach9. WartoĞü emisji bilansowych i arbitraĪowych CDO przedstawia tabela 4.

Tabela 4. WartoĞü emisji bilansowych i arbitraĪowych CDO w latach 2005–2011 (w mld USD)

2005

2006

2007

2008

2009

2010

2011

Bilansowe CDO

37,958

65,674

49,738

13,949

0,892

4,451

7,655

ArbitraĪowe CDO

213,306

454,971

431,862

47,938

3,443

3,231

5,359

ħródáo: opracowanie wáasne na podstawie Global CDO Issuance and Outstanding, www.sifma.org/reaserch/staitstics

(30.04.2011).

W latach 2005–2009 za najwaĪniejszą przyczynĊ emisji CDO moĪna uznaü

arbitraĪ; sytuacja ta ulegáa zmianie w 2010 r. Byáo to wynikiem postrzegania CDO

przez wiele podmiotów jako bardzo korzystnej i bezpiecznej formy lokowania kapitaáu. Poza tym instrumenty te zapewniaáy relatywnie wysokie stopy zwrotu oraz

dywersyfikacjĊ ryzyka, dawaáy moĪliwoĞü poĞredniego inwestowania w wysublimowane aktywa i miaáy wysokie oceny ratingowe. Jednak szybko rosnące emisje

CDO niosáy ze sobą równieĪ powaĪne zagroĪenia. Rozwój CDO powodowaá w skali

miĊdzynarodowej znaczny i niekontrolowany transfer ryzyka kredytowego skupionego przede wszystkim w amerykaĔskim segmencie kredytów subprime. Z zaáoĪenia

instrumenty CDO miaáy strukturyzowaü i rozpraszaü ryzyko, natomiast ich záoĪona

konstrukcja, maáa transparentnoĞü i wieloszczeblowy podziaá páatnoĞci utrudniaáy

identyfikacjĊ skali i zakresu ponoszonego ryzyka. NaleĪy podkreĞliü, Īe wiĊkszoĞü

CDO byáa tworzona z myĞlą o osiągniĊciu jak najwyĪszych zysków arbitraĪowych

oraz z chĊci osiągania jak najwyĪszych prowizji z tytuáu zarządzania aktywami,

w związku z tym w procesie emisji CDO koncentrowano siĊ na wolumenie aktywów,

a nie na ich jakoĞci. RównoczeĞnie nieadekwatne do stopnia zagroĪenia inwestora

matematyczne modele oceny ryzyka stosowane przez niezaleĪne agencje umoĪliwiaáy nadawanie im wysokich ocen ratingowych10. CDO są czĊsto tworzone na bazie

innych papierów wartoĞciowych (np. pochodzących z sekurytyzacji), stąd ustalenie

rzeczywistej ich wartoĞci jest doĞü trudne, poza tym są ze swej natury skomplikowane

i nie są wystandaryzowane, dlatego ich rynek nie tylko nie byá, ale wrĊcz nie moĪe

byü páynny. Ze wzglĊdu na brak páynnoĞci nabywcy CDO (w tym banki) nie mogáy

siĊ ich pozbyü w momencie wybuchu kryzysu subprime, a tym samym powróciáo do

nich ryzyko, o którym sadziáy, Īe pozbyáy siĊ go dziĊki sekurytyzacji. Zaáamanie

siĊ rynku CDO w 2007 r. unaoczniáo zagroĪenia związane z tym, iĪ masowa emisja

skomplikowanych instrumentów finansowych prowadzi do powstania rynków, które

nie są páynne, czyli okazują siĊ bardzo podatne na zaáamania. Rynek CDO byá do

9

10

J. Ghosh, Przewodnik, op. cit.

M. Buszko, op. cit., s. 269–270.

CDO NA GLOBALNYM RYNKU FINANSOWYM

731

tego stopnia niepáynny, Īe nie byáo na nim cen rynkowych. Inwestorzy byli zdani

na wycenĊ modeli matematycznych stosowanych przez banki inwestycyjne i agencje

ratingowe i z reguáy sami nie weryfikowali tych wycen. Zaáamanie siĊ rynku CDO

ukazaáo zjawiska, którym przeciwdziaáanie moĪe okazaü siĊ trudne, przeáoĪyáo siĊ na

spadek wzajemnego zaufania na rynku finansowym, przyczyniáo siĊ do ograniczenia

poĪyczek na rynku miĊdzybankowym i w efekcie wywoáaáo kryzys páynnoĞci. W jego

nastĊpstwie banki podniosáy marĪe kredytowe, co spowodowaáo wzrost oprocentowania kredytów dla przedsiĊbiorstw11. Winą za zaáamanie siĊ rynku CDO moĪna

obarczyü takĪe inwestorów, poniewaĪ podejmowali decyzje zakupowe na podstawie

ratingów kredytowych, nie zbadawszy dokáadnie ryzyka oraz potencjalnej zmiennoĞci,

oraz nie monitorowali wyników kredytowych i/lub nie szacowali przewidywanych

przepáywów pieniĊĪnych. Z pewnoĞcią CDO z aktywami pochodzącymi od szeregu

róĪnych kredytodawców oraz záoĪonymi zasadami spáat i czynnikami wywoáującymi brak spáaty trudniej byáo inwestorom przeanalizowaü i wyceniü niĪ tradycyjne

inwestycje12.

Globalny wolumen instrumentów CDO w latach 2008–2009 spadaá, poniewaĪ

skutki kryzysu kredytowego byáy nadal odczuwalne w sektorze sekurytyzacji, a straty

związane z dáugoterminowymi produktami bĊdą ciąĪyü jeszcze przez wiele lat. Od

2010 r. obserwuje siĊ powolny wzrost wartoĞci emisji CDO, zatem moĪna stwierdziü, Īe rynek CDO powoli siĊ odradza, ale jedno jest pewne: instrumenty CDO nie

bĊdą juĪ nigdy wykorzystywane przez tak wiele podmiotów w tak wielu róĪnych

celach.

ZakoĔczenie

Rozwój CDO wywará istotny wpáyw na funkcjonowanie globalnego rynku finansowego. Spowodowaáy one upowszechnienie nowoczesnych rozwiązaĔ inĪynierii

finansowej, umoĪliwiáy wprowadzenie nowych metod i strategii zarządzania ryzykiem,

przyczyniáy siĊ do rozwoju sekurytyzacji i derywatyw kredytowych. CDO uwaĪa

siĊ takĪe za swoisty noĞnik globalnego kryzysu finansowego. Skutkiem byáa utrata

páynnoĞci przez ten rynek, co oznacza, Īe inwestorzy, którzy chcieli siĊ pozbyü tych

instrumentów, mieli trudnoĞci ze znalezieniem kontrahenta, a jeĪeli juĪ siĊ znalazá,

to mogli oni otrzymaü za ten instrument niewielką cenĊ. Poza tym wiele podmiotów

zostaáo zmuszonych do ich wyprzedaĪy ze swoich portfeli, nawet po niskiej cenie,

poniewaĪ stanĊáy na progu bankructwa. W ostatnich latach rynek ten ulegá skurczeniu, ale naleĪy oczekiwaü jego powolnej odbudowy.

11

A. SáawiĔski, InĪynieria finansowa a cykl koniunkturalny, [w:] Wspóáczesne finanse. Stan i perspektywy

rozwoju bankowoĞci, L. Dziawgo (red.), Wydawnictwo Naukowe UMK, ToruĔ 2008, s. 53–57.

12

J. Ghosh, Przewodnik, op. cit.

732

BLANDYNA PUSZER

Bibliografia

1. Buszko M., Produkty CDO (collateralized debt obligations) na Ğwiatowym rynku finansowym, [w:]

Finanse 2009 – Teoria i praktyka. Rynki finansowe i ubezpieczenia, W. TarczyĔski, D. Zarzecki

(red.), Wydawnictwo Uniwersytetu SzczeciĔskiego, Szczecin 2009.

2. Finanse, bankowoĞü i rynki finansowe, B. Pietrzak, M. Markiewicz (red.), Wydawnictwo Uniwersytetu GdaĔskiego, GdaĔsk 2007.

3. Ghosh J., Przewodnik dla początkujących: instrumenty finansowe oparte na dáugu, „AktualnoĞci

MSSF” nr 65 – lipiec/sierpieĔ 2008.

4. Ghosh J., Przewodnik dla początkujących: instrumenty finansowe oparte na dáugu (Collateralised

debt obligations, CDO), „Biuletyn e-RachunkowoĞü” maj 2008, www.e-rachunkowsc.pl/artykul.

5. Global CDO Issuance and Outstanding, www.sifma.org/reaserch/staitstics (30.04.2011).

6. Hull J., Zarządzanie ryzykiem instytucji finansowych, PWN, Warszawa 2011.

7. Huterska A., Papiery wartoĞciowe oparte na dáugu – collateralized debt obligations (CDO) – definicja, rodzaje i zasady funkcjonowania, [w:] Finanse 2009 – Teoria i praktyka. Rynki finansowe

i ubezpieczenia, W. TarczyĔski, D. Zarzecki (red.), Wydawnictwo Uniwersytetu SzczeciĔskiego,

Szczecin 2009.

8. SáawiĔski A., InĪynieria finansowa a cykl koniunkturalny, [w:] Wspóáczesne finanse. Stan i perspektywy rozwoju bankowoĞci, L. Dziawgo (red.), Wydawnictwo Naukowe UMK, ToruĔ 2008.

9. Thlon M., Proces sekurytyzacji aktywów w kontekĞcie kryzysu na rynku kredytów subprime,

„Biuletyn e-Finanse” 2009, nr 2.

10. www.abaret.com/ranking.php (2.05.2011).

CDO on the global financial market

Collateralized Debt Obligations (CDO) have been one of the fastest growing group of structured

financial products for the last several years. CDO are based on diversified portfolios of securitized

assets and they represent the latest evolution of securitization processes. This article defines both cash

CDO and synthetic CDO and presents their types. Products under consideration diversify and transfer

risk from various high illiquid assets to marketable investment grade securities. CDO may remove from

its balance sheet unwanted debt to get regulatory relief, to increase return on capital, to secure cheaper

sources of funding or to free up lending facility. CDO may be used for arbitrage profits purpose. Describing mechanics of this transaction allows to show the motives to issue and purchase CDO, and the

reason why the value and liquidity of CDO collapsed in 2007.