Stopa procentowa stanowi jedną z najważniejszych zmiennych decydujących o funkcjonowaniu gospodarki rynkowej. Jest także

jednym z podstawowych instrumentów polityki pieniężnej. Jej poziom wpływa na decyzje gospodarstw domowych podejmowanych w

zakresie alokacji zasobów pieniężnych pomiędzy bieżącą konsumpcję a oszczędności. Stopa procentowa wpływa na decyzje podmiotów

gospodarczych w zakresie powiększania ich majątku produkcyjnego poprzez nakłady inwestycyjne, tym samym wpływa na rozmiary

produkcji, inwestycji oraz zatrudnienia. Stopa procentowa w sposób najbardziej ogólny może być zdefiniowana jako miernik przychodu, jaki

przysługuje posiadaczowi kapitału z racji udostępnienia go innym. Kontrola podaży pieniądza i kredytu w gospodarce: wielkość podaży

pieniądza wpływa bezpośrednio na poziom cen oraz na przebieg wieku innych procesów zachodzących w gosp. krajowej, dlatego też jednym

z podstawowych zadań banku centralnego jest kontrola i regulowanie podróży pieniądza, tak by jej poziom odpowiadał potrzebom gosp.

narodowej. Aby wykonać to zadanie NBP stosuje szereg instrumentów ekonomicznych i prawnych: emituje pieniądze gotówkowe, określa

obowiązkowy poziom rezerw bankowych, kształtuje poziom stóp procentowych, dokonuje tzw. Operacji otwartego rynku, działania te są

częścią za którą odpowiedzialny jest NBP. W ramach strategii bezpośredniego celu inflacyjnego bank centralny określa cel inflacyjny w

postaci liczbowej, a następnie dostosowuje poziom oficjalnych stóp procentowych tak, by maksymalizować prawdopodobieństwo jego

osiągnięcia. NBP utrzymuje poziom stóp procentowych spójny z realizowanym celem inflacyjnym, wpływając na wysokość nominalnych

krótkoterminowych stóp procentowych rynku pieniężnego. Stopy rynku pieniężnego oddziałują na oprocentowanie kredytów i depozytów w

bankach komercyjnych. Wykorzystywany przez NBP system instrumentów polityki pieniężnej pozwala na odpowiednie kształtowanie

rynkowych stóp procentowych. Stopy procentowe w bankach komercyjnych, zależą od stóp procentowych banku centralnego. Bank

centralny obniżając lub podnosząc podstawowe stopy procentowe (interwencyjną, lombardową, redyskontową i depozytową), wpływa

pośrednio na oprocentowanie depozytów i kredytów w bankach handlowych. Jeśli bank centralny podnosi stopę procentową, mówimy o

restrykcyjnej polityce pieniężnej. W takim przypadku bank centralny dąży zazwyczaj do ograniczenia akcji kredytowej banków, licząc

równocześnie na wzrost oszczędności i spadek ilości pieniądza w obiegu. Z tym typem polityki mamy często do czynienia w obliczu

rosnącej inflacji. Z kolei obniżenie stóp procentowych oznacza politykę ekspansywną banku centralnego, bardzo często spadek stóp jest

następstwem spadku inflacji. Bank centralny może też obniżyć stopy, by ożywić gospodarkę (pod warunkiem jednak, że pozostałe wskaźniki

makroekonomiczne, w tym przede wszystkim inflacja, pozwalają na taki ruch). Niższe stopy banku centralnego powodują spadek odsetek od

kredytów i depozytów – na rynku pojawia się większa ilość gotówki, a zaciągnięcie kredytu staje się tańsze Stopy procentowe dzielimy na

krótkoterminowe, czyli związane z operacjami zawieranymi na okres nie przekraczający jednego roku oraz na długoterminowe dla operacji

na okres dłuższy niż jeden rok. Stopy procentowe krótkoterminowe występują na rynku pieniężnym. Najważniejsze krótkoterminowe stopy

procentowe to stopy procentowe banku centralnego. W Polsce ich wysokość ustala Rada Polityki Pieniężnej i są to:

* stopa lombardowa – podstawowa stopa procentowa Narodowego Banku Polskiego, wyznacza maksymalny koszt pozyskania pieniądza w

banku centralnym, określa górną granicę stóp rynku międzybankowego oraz ogólny kierunek zmian polityki pieniężnej.

* stopa redyskontowa – według tej stopy bank centralny skupuje weksle od banków komercyjnych. Banki komercyjne sprzedają bankowi

centralnemu krótkookresowe papiery wartościowe, odkupione wcześniej od swoich klientów, a cenę tej operacji określa właśnie stopa

redyskontowa

* stopa referencyjna (stopa repo) – według niej przeprowadzane są operacje otwartego rynku, przy czym stopa ta określa minimalne

oprocentowanie tych operacji. Stopa referencyjna wpływa na oprocentowanie pożyczek międzybankowych, depozytów i kredytów dla

klientów, jak również na rentowność skarbowych papierów wartościowych. Najprościej mówiąc określa, ile banki zarabiają na środkach

ulokowanych w banku centralnym.

* stopa depozytowa – określająca oprocentowanie jednodniowych depozytów, składanych przez banki komercyjne w banku centralnym.

Lokaty takie mają na celu zagospodarowywanie nadwyżek, jakimi dysponują od czasu do czasu banki komercyjne.

Długoterminowe stopy procentowe kształtują się na rynku kapitałowym. Należą do nich stopy procentowe tych instrumentów dłużnych,

których okres zapadalności jest dłuższy niż rok. Najważniejsze wśród nich to stopy oprocentowania obligacji skarbowych. Obecnie

emitowane są obligacje 2-, 5- i 10- letnie o stałym oprocentowaniu oraz 3-letnie o zmiennym oprocentowaniu. Długoterminowe stopy

procentowe są stabilniejsze. Kredyt refinansowy

Podstawowym zadaniem kredytów refinansowych jest to, aby zapewnić płynność bankom komercyjnym w razie sytuacji niespodziewanego

jej zachwiania. Mają służyć na pokrycie przejściowych niedoborów płynności, są więc instrumentami krótkoterminowymi.

Kredyt ten może być udzielony:

a) do określonej kwoty w rachunku kredytu,

b) pod zastaw papierów wartościowych do wysokości równej określonej części nominalnej wartości tych papierów (kredyt lombardowy),

c) w innej formie, określonej przez Zarząd NBP.

STOPA INTERWENCYJNA określa cenę pieniądza na rynku międzybankowym – według niej bank centralny organizuje interwencyjne

zakupy lub sprzedaż, czyli tak zwane operacje otwartego rynku.Narzędziem, który pozwala na bieżące regulowanie sytuacji na rynku

pieniężnym, są operacje otwartego rynku. Jeśli bank centralny uzna, że na rynku jest za dużo pieniędzy, wówczas sprzedaje innym bankom

krótkoterminowe papiery wartościowe. Jeśli natomiast w ocenie banku centralnego pieniędzy jest zbyt mało, wówczas skupuje od banków

komercyjnych papiery wartościowe, zasilając rynek gotówką. Operacje otwartego rynku są interwencjami, które mają przywrócić

równowagę na rynku. Są one organizowane właśnie z inicjatywy banku centralnego, i na określonych przez tę instytucję warunkach. Do

określania warunków służy właśnie stopa interwencyjna.

Stopa interwencyjna określa minimalne oprocentowanie operacji otwartego rynku – wpływa więc również na oprocentowanie innych

instrumentów. Jest nazywana także stopą referencyjną lub też stopą repo.

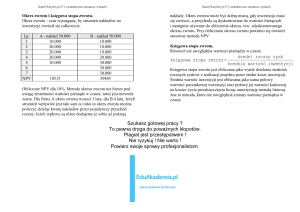

Akcje uprzywilejowane(wycena tak jak akcje zwykle) zawierają szersze prawa niż zwyczajne, a dotyczy to między innymi: rozszerzonego

prawa głosu na walnym zebraniu, podziału zysku lub majątku w razie likwidacji spółki. Akcje uprzywilejowane są najczęściej akcjami

imiennymi.Akcjom uprzywilejowanym można przyznać najwyżej pięć głosów dal jednej spółki ,co oznacza iż w głosowaniu na walnym

zgromadzeniu jedną akcję liczy się za za jeden głos ,jedną akcję uprzywilejowaną natomiast za więcej niż jeden głos , lecz nie wiecej niż 5

głosów.Szczególne uprawnienia dotyczące dywidendy mogą określać ,że dywidenda przypadająca na jedną akcję uprzywilejowaną jest

wyższa niż na jedną akcję zwykłą ,oraz mogą dotyczyć kumulowania dywidendy . Posiadacz akcji uprzywilejowanych ma prawo poboru

dywidendy nawet za te lata ,w których spółka nie osiągała zysku ,czego nie mają posiadacze akcji zwykłych .Oznacza to że w latach dla

firmy nierentownych dywidenda jest odkładana i zakumulowana dywidenda za lata nierentowne wypłacana jest poźneij ,kiedy firma staje się

rentowna