Wskaźniki marketingowe MSM Z 2015-2016

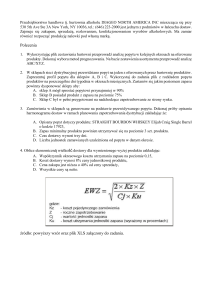

Prźykładowe pytania i źadania

Uwagi

Uwaga 1.

Jest to lista przykładowych pytań i zadań egzaminacyjnych, na podstawie których zastaną

przygotowane testy egzaminacyjne dla poszczególnych grup.

Uwaga 2.

W testach egzaminacyjnych poniższe pytania mogą znaleźć się w następujących formach:

Bez zmian (czyli zostanie zachowana ich konstrukcja)

Drobna modyfikacja (zmieniona kolejność odpowiedzi w pytaniach zamkniętych i

zmienione liczby w zadaniach)

Znaczna modyfikacja (zostaną wprowadzone nowe odpowiedzi w pytaniach

zamkniętych oraz nowe pytania i zmienione liczby w zadaniach)

Uwaga 3.

W testach egzaminacyjnych mogą pojawić nowe pytania (zamknięte i zadania), ale będą w tej

samej konwencji co pytania przykładowe.

Uwaga 4.

W pytaniach zamkniętych tylko jedna odpowiedź jest prawidłowa.

Uwaga 5.

Wszystkie przykładowe pytania są zgodne z programem i wymaganiami zamieszonymi w

sylabusie do zajęć.

Uwaga 6.

Proszę nie wysyłać e-mailów do prof. Grzegorza Karasiewicza z prośbą o przedstawienie

odpowiedzi na wszystkie pytanie lub też wybrane.

1

Pytania zamknięte

Marketingowa marża brutto - wprowadzenie

W jakich branżach może być wyznaczany klientowski (segmentów rynku) wymiar marketingowej

marży brutto:

a) usługi bankowe

b) usługi telekomunikacyjne

c) producent sprzętu AGD

d) producent piwa

e) wszystkie odpowiedzi są prawidłowe

W jakich branżach może być wyznaczany produktowy wymiar marketingowej marży brutto:

a) producent samochodów osobowych

b) usługi ubezpieczeniowe

c) producent elektroniki użytkowej

d) producent wody mineralnej

e) wszystkie odpowiedzi są prawidłowe

Czy łączny wynik marketingowej marży brutto w wymiarze klientowskim (segmentów rynku) i

produktowym na poziomie całego przedsiębiorstwa:

a) będzie wyższy w wymiarze klientowskim (segmentów rynku)

b) będzie wyższy w wymiarze produktowym

c) będzie taki sam w wymiarze produktowym i klientowskim (segmentów rynku)

d) nie można tych wyników porównywać bowiem są to dwa różne wskaźniki

e) wszystkie odpowiedzi są prawidłowe

Kalkulacja marketingowej marży brutto w wymiarze klientowskim (segmentów rynku) wymaga:

a) stosowania w przedsiębiorstw rachunku kosztów działań (ABC - activity based costing)

b) stosowania w przedsiębiorstwie rachunku kosztów rodzajowych

c) stosowania w przedsiębiorstwie rachunku kosztów zmiennych

d) identyfikacji wyniku finansowego na działalności operacyjnej

e) identyfikacji zysku netto

Marketingowa marża brutto jest kształtowana przez następujące efekty operacyjne :

a) wydatki marketingowe

b) udział w rynku

c) popyt rynkowy

d) jednostkową marżę brutto

e) wszystkie odpowiedzi są prawidłowe

Marketingowa marża brutto jest kształtowana przez następujące efekty operacyjne :

a) wartość życiową klientów

b) wartość przedsiębiorstwa dla właścicieli

c) udział w rynku

d) wydatki na badania i rozwój

e) wszystkie odpowiedzi są prawidłowe

Marketingowa marża brutto jest kształtowana przez następujące efekty operacyjne :

a) wydatki ogólnozakładowe

b) wyniki finansowy z działalności finansowej

c) wynik finansowy z działalności inwestycyjnej

d) wydatki na badania i rozwój

e) wszystkie odpowiedzi nie są prawidłowe

2

Marketingowa marża brutto jest kształtowana przez następujące efekty operacyjne :

a) jednostkowy koszt wytworzenia produktu

b) wydatki marketingowe

c) wydatki ogólnozakładowe

d) wydatki na badania i rozwój

e) odpowiedzi a i b są prawidłowe

Marketingowa marża brutto ma wpływ na następujące efekty strategiczne w wymiarze

marketingowym:

a) wydatki marketingowe

b) udział w rynku

c) wartość życiową klientów

d) jednostkowy koszt zmienny produktu

e) wszystkie odpowiedzi są prawidłowe

Marketingowa marża brutto ma wpływ na następujące efekty strategiczne w wymiarze

marketingowym:

a) wartość życiową klientów

b) wartość przedsiębiorstwa dla właścicieli

c) wydatki marketingowe

d) udział w rynku

e) odpowiedzi a i b są prawidłowe

Marketingowa marża brutto ma wpływ na następujące efekty strategiczne w wymiarze

marketingowym:

a) zysk netto przedsiębiorstwa w danym okresie

b) wartość przedsiębiorstwa dla właścicieli

c) jednostkową marżę brutto

d) udział w rynku

e) odpowiedzi a i b są prawidłowe

Marketingowa marża brutto ma wpływ na następujące efekty strategiczne w wymiarze

marketingowym:

a) wydatki na badania i rozwój

b) popyt rynkowy

c) wynik finansowy z działalności finansowej

d) wyniki finansowy z działalności inwestycyjnej

e) wszystkie odpowiedzi nie są prawidłowe

W jakich branżach klientowski (segmentów rynku) wymiar marketingowej marży brutto będzie

odgrywał istotniejszą rolę analityczną:

a) usługi bankowe

b) producent samochodów osobowych

c) producent sprzętu AGD

d) producent piwa

e) wszystkie odpowiedzi są prawidłowe

W jakich branżach klientowski (segmentów rynku) wymiar marketingowej marży brutto będzie

odgrywał istotniejszą rolę analityczną:

a) producent samochodów osobowych

b) usługi ubezpieczeniowe

c) producent elektroniki użytkowej

d) producent wody mineralnej

e) wszystkie odpowiedzi są prawidłowe

3

W jakich branżach klientowski (segmentów rynku) wymiar marketingowej marży brutto będzie

odgrywał istotniejszą rolę analityczną:

a) usługi bankowe

b) usługi ubezpieczeniowe

c) producent elektroniki użytkowej

d) producent wody mineralnej

e) odpowiedzi a i b są prawidłowe

W jakich branżach klientowski (segmentów rynku) wymiar marketingowej marży brutto będzie

odgrywał istotniejszą rolę analityczną:

a) producent piwa

b) producent samochodów osobowych

c) producent sprzętu AGD

d) producent wody mineralnej

e) wszystkie odpowiedzi nie są prawidłowe

Wolumen popytu

Krzywa przedstawiająca stopień rozwoju rynku na kształt zbliżony do litery:

a) pochylonej litery S

b) odwróconej litery T

c) pochylonej litery W

d) odwróconej litery Z

e) wszystkie odpowiedzi nie są prawidłowe

Krzywa przedstawiająca stopień rozwoju rynku na kształt zbliżony do litery:

a) pochylonej litery Y

b) odwróconej litery T

c) odwróconej litery W

d) pochylonej litery Z

e) wszystkie odpowiedzi nie są prawidłowe

Krzywa przedstawiająca stopień rozwoju rynku na kształt zbliżony do litery:

a) pochylonej litery Y

b) odwróconej litery T

c) odwróconej litery W

d) pochylonej litery S

e) odpowiedzi a i b są prawidłowe

Krzywa przedstawiająca stopień rozwoju rynku na kształt zbliżony do litery:

a) pochylonej litery L

b) pochylonej litery S

c) odwróconej litery W

d) odwróconej litery Z

e) wszystkie odpowiedzi są prawidłowe

Przy wyznaczaniu wolumenu popytu na rynkach FMCG (dóbr powszechnego użytku) można

skorzystać z danych:

a) panelu punktów sprzedaży detalicznej Nielsena

b) statystycznych dotyczących produkcji, importu i eksportu wybranych produktów (GUS)

c) panelu punktów sprzedaży hurtowej IMS

d) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

e) odpowiedzi a i b są prawidłowe

4

Przy wyznaczaniu wolumenu popytu na rynkach dóbr trwałego użytku (np. elektronika użytkowa na

rynku B2C) można skorzystać z danych:

a) panelu punktów sprzedaży detalicznej Nielsena

b) panelu punktów sprzedaży hurtowej IMS

c) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

d) panelu punktów sprzedaży detalicznej GFK Polonia

e) wszystkie odpowiedzi są prawidłowe

Przy wyznaczaniu wolumenu popytu na rynku farmaceutycznym można skorzystać z danych:

a) panelu punktów sprzedaży detalicznej Nielsena

b) panelu punktów sprzedaży hurtowej IMS

c) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

d) panelu punktów sprzedaży detalicznej GFK Polonia

e) wszystkie odpowiedzi są prawidłowe

Przy wyznaczaniu wolumenu popytu na rynku sprzętu budowlanego (rynek B2B)można skorzystać z

danych:

a) stowarzyszenia branżowego producentów i importerów sprzętu budowlanego

b) statystycznych dotyczących produkcji, importu i eksportu wybranych produktów (GUS)

c) panelu punktów sprzedaży hurtowej IMS

d) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

e) odpowiedzi a i b są prawidłowe

Jednostką konsumpcyjną na rynku piwa mogą być:

a) gospodarstwa domowe

b) osoby fizyczne powyżej 18 roku życia

c) punkty sprzedaży detalicznej

d) bary

e) wszystkie odpowiedzi są prawidłowe

Jednostką konsumpcyjną na rynku pieluszek jednorazowych mogą być:

a) dzieci w wieku 1-4 lata

b) rodzinny

c) punkty sprzedaży detalicznej

d) gospodarstwa domowe z małymi dziećmi

e) wszystkie odpowiedzi są prawidłowe

Jednostką konsumpcyjną na rynku samochodów osobowych mogą być:

a) rodzinny

b) punkty dealerskie oferujące samochody osobowe

c) gospodarstwa domowe

d) osoby fizyczne powyżej 18 roku życia

e) wszystkie odpowiedzi są prawidłowe

Jednostką konsumpcyjną na rynku telefonów komórkowych mogą być:

a) rodzinny

b) podmioty gospodarcze

c) gospodarstwa domowe

d) osoby fizyczne powyżej 7 roku życia

e) wszystkie odpowiedzi są prawidłowe

5

Udział w rynku

Jaki wskaźnik będzie związany z elementem tworzącym udział w rynku – intencja zakupu marki :

a) świadomość marki bez wspomagania

b) relatywna jakość

c) intencja zakupu

d) dystrybucja numeryczna

e) jakość obsługi klientów

Jaki wskaźnik będzie związany z elementem tworzącym udział w rynku – dostępność marki:

a) relatywna cena

b) jakość obsługi klientów

c) relatywna jakość

d) intencja zakupu

e) dystrybucja numeryczna

Jaki wskaźnik będzie związany z elementem tworzącym udział w rynku – preferencja marki:

a) relatywna cena

b) relatywna jakość

c) intencja zakupu

d) dystrybucja numeryczna

e) odpowiedzi a i b są prawidłowe

Jaki wskaźnik będzie związany z elementem tworzącym udział w rynku – świadomość marki:

a) miejsce na półce

b) relatywna jakość

c) intencja zakupu

d) dystrybucja numeryczna

e) stopień znajomości marki ze wspomaganiem

Jaki wskaźnik pociąga najwyższe koszty pozyskiwania potrzebnych danych:

a) sprzedaż wartościowa firmy

b) wskaźnik utrzymania klientów

c) zysk brutto firmy

d) udział w rynku produktowym

e) wskaźnik zadowolenia klientów

Jaki wskaźnik pociąga najwyższe koszty pozyskiwania potrzebnych danych:

a) wartość życiowa klientów

b) sprzedaż ilościowa firmy na danym rynku produktowym

c) wydatki marketingowe firmy

d) marketingowa marża brutto firmy

e) wskaźnik czasu współpracy klienta z firma

Jaki wskaźnik pociąga najwyższe koszty pozyskiwania potrzebnych danych:

a) dystrybucja numeryczna

b) dystrybucja ważona

c) wydatki marketingowe firmy

d) wskaźnik pozyskania klientów

e) odpowiedzi a i b są prawidłowe

6

Jaki wskaźnik pociąga najwyższe koszty pozyskiwania potrzebnych danych:

a) zysk brutto firmy

b) udział w rynku produktowym

c) wskaźnik zadowolenia nabywców

d) wydatki marketingowe firmy

e) wszystkie odpowiedzi są prawidłowe

Jaki wskaźnik marketingowy w przypadku firmy działającej na rynku FMCG (produktów szybko

rotujących) wymaga korzystania z danych syndykatowych (panel punktów sprzedaży detalicznej –

Nielsen):

a) sprzedaż ilościowa sprzedawcy

b) udział w rynku produktowym

c) wskaźnik zadowolenia nabywców

d) wskaźnik zamówienia do kontaktów handlowych

e) marża brutto firmy

Jaki wskaźnik marketingowy w przypadku firmy działającej na rynku FMCG (produktów szybko

rotujących) wymaga korzystania z danych syndykatowych (panel punktów sprzedaży detalicznej –

Nielsen):

a) dystrybucja numeryczna produktu

b) udział w rynku produktowym

c) czas współpracy klienta z firmą

d) rentowność firmy

e) odpowiedzi a i b są prawidłowe

Jaki wskaźnik marketingowy w przypadku firmy działającej na rynku FMCG (produktów szybko

rotujących) wymaga korzystania z danych syndykatowych (panel punktów sprzedaży detalicznej –

Nielsen):

a) sprzedaż wartościowa sprzedawcy

b) wydatki marketingowe firmy

c) dystrybucja ważona produktu

d) zysk brutto firmy

e) odpowiedzi a i b są prawidłowe

Jaki wskaźnik marketingowy w przypadku firmy działającej na rynku FMCG (produktów szybko

rotujących) wymaga korzystania z danych syndykatowych (panel punktów sprzedaży detalicznej –

Nielsen):

a) sprzedaż ilościowa sprzedawcy

b) liczba kontaktów handlowych sprzedawcy

c) wskaźnik utrzymania klientów

d) udział ilościowy produktu w rynku

e) odpowiedzi a i b są prawidłowe

Jaki wskaźnik marketingowy wymaga korzystania z rachunków kosztów wyników (ABC):

a) wskaźnik utrzymania klientów

b) liczba kontaktów handlowych sprzedawcy

c) wydatki marketingowe na danym rynku geograficznym

d) udział ilościowy produktu w rynku

e) liczba obsługiwanych klientów

7

Jaki wskaźnik marketingowy wymaga korzystania z rachunków kosztów wyników (ABC):

a) wskaźnik pozyskania klientów

b) zysk brutto w segmencie rynku

c) dystrybucja numeryczna produktu

d) udział w rynku produktowym

e) sprzedaż wartościowa w kanale dystrybucji

Jaki wskaźnik marketingowy wymaga korzystania z rachunków kosztów wyników (ABC):

a) zysk brutto w kanale dystrybucji

b) wskaźnik zadowolenia klientów

c) dystrybucja ważona produktu

d) dystrybucja numeryczna produktu

e) sprzedaż wartościowa regionu

Jaki wskaźnik marketingowy wymaga korzystania z rachunków kosztów wyników (ABC):

a) czas współpracy klienta z firmą

b) wskaźnik lojalności klientów

c) wskaźnik zadowolenia nabywców

d) sprzedaż ilościowa firmy na danym rynku produktowym

e) wydatki marketingowe kanału dystrybucji

W przypadku elementu tworzącego udział w rynku – świadomość marki, kluczowym instrumentem

marketing – mix będzie:

a) produkt

b) dystrybucja

c) cena

d) promocja

e) wszystkie odpowiedzi są prawidłowe

W przypadku elementu tworzącego udział w rynku – preferencja marki, kluczowym instrumentem

marketing – mix będzie:

a) produkt

b) dystrybucja

c) cena

d) promocja

e) wszystkie odpowiedzi są prawidłowe

W przypadku elementu tworzącego udział w rynku – intencja zakupu marki, kluczowym instrumentem

marketing – mix będzie:

a) produkt

b) cena

c) dystrybucja

d) promocja

e) wszystkie odpowiedzi są prawidłowe

W przypadku elementu tworzącego udział w rynku – dostępność marki, kluczowym instrumentem

marketing – mix będzie:

a) produkt

b) cena

c) promocja

d) dystrybucja

e) wszystkie odpowiedzi są prawidłowe

8

Wartość produktu dla klienta jest kształtowana przez :

a) korzyści produktowe

b) koszty zakupu

c) koszty transakcyjne

d) korzyści wizerunkowe

e) wszystkie odpowiedzi są prawidłowe

Wartość produktu dla klienta jest kształtowana przez :

a) korzyści usługowe

b) koszty użytkowania

c) wynik finansowy przedsiębiorstwa

d) koszty ogólnozakładowe

e) odpowiedzi a i b są prawidłowe

Wartość produktu dla klienta jest kształtowana przez:

a) wartość życiową klientów

b) wynik finansowy przedsiębiorstwa

c) koszty ogólnozakładowe

d) udział w rynku

e) wszystkie odpowiedzi są nie prawidłowe

Wartość produktu dla klienta jest kształtowana przez:

a) popyt rynkowy

b) udział w rynku

c) koszty ogólnozakładowe

d) koszty transakcyjne

e) wynik finansowy przedsiębiorstwa

Przy wyznaczaniu udziału w rynku konkurentów na rynkach FMCG (dóbr powszechnego użytku)

można skorzystać z danych:

a) statystycznych dotyczących produkcji, importu i eksportu wybranych produktów (GUS)

b) panelu punktów sprzedaży hurtowej IMS

c) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

d) panelu punktów sprzedaży detalicznej Nielsena

e) odpowiedzi a i b są prawidłowe

Przy wyznaczaniu na rynkach udziału w rynku konkurentów dóbr trwałego użytku (np. elektronika

użytkowa na rynku B2C) można skorzystać z danych:

a) panelu punktów sprzedaży hurtowej IMS

b) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

c) panelu punktów sprzedaży detalicznej GFK Polonia

d) statystycznych dotyczących produkcji, importu i eksportu wybranych produktów (GUS)

e) wszystkie odpowiedzi są prawidłowe

Przy wyznaczaniu wolumenu popytu na rynku farmaceutycznym można skorzystać z danych:

a) panelu punktów sprzedaży hurtowej IMS

b) statystycznych dotyczących produkcji, importu i eksportu wybranych produktów (GUS)

c) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

d) panelu punktów sprzedaży detalicznej GFK Polonia

e) wszystkie odpowiedzi są prawidłowe

9

Przy wyznaczaniu wolumenu popytu na rynku sprzętu budowlanego (rynek B2B)można skorzystać z

danych:

a) stowarzyszenia branżowego producentów i importerów sprzętu budowlanego

b) statystycznych dotyczących produkcji, importu i eksportu wybranych produktów (GUS)

c) panelu punktów sprzedaży hurtowej IMS

d) własnych danych sprzedaży danego podmiotu (przedsiębiorstwa)

e) odpowiedzi a i b są prawidłowe

Jednostkowa marża brutto

Przedsiębiorstwo ma przewaga kosztową na danym rynku jeśli:

a) relatywny koszt wytworzenia produktu jest mniejszy od 1

b) relatywny koszt wytworzenia produktu ma tendencję malejącą

c) relatywny koszt wytworzenia produktu jest większy od 1

d) relatywny koszt wytworzenia produktu ma tendencję rosnącą

e) odpowiedzi a i b są prawidłowe

Przedsiębiorstwo ma przewaga jakościową na danym rynku jeśli:

a) relatywna cena jest mniejsza od 1

b) relatywna cena ma tendencję malejącą

c) relatywny cena jest większa od 1

d) relatywny cena ma tendencję rosnącą

e) odpowiedzi c i d są prawidłowe

Przedsiębiorstwo ma przewaga konkurencyjną na danym rynku jeśli:

a) jednostkowa marża brutto jest dodatnia

b) jednostkowa marża brutto jest rosnąca

c) jednostkowa marża brutto jest wyższa od przeciętnej rynkowej

d) firma przy danym poziomie jednostkowej marży brutto osiąga pożądany udział w rynku

e) wszystkie odpowiedzi są prawidłowe

Relatywna jednostkowa marża pośredników handlowych poniżej 1 może oznaczać:

a) mocną pozycję przetargową firmy wobec pośredników handlowych

b) dobór tańszych kanałów dystrybucji

c) obniżenie wartości produktu dla klienta

d) niższy udział w rynku

e) wszystkie odpowiedzi są prawidłowe

Wydatki marketingowe

Które z rodzajów kosztów we współczesnej gospodarce charakteryzują się tendencją rosnącą:

a) koszty marketingowe

b) koszty badawczo-rozwojowe

c) koszty produkcji

d) koszty administracyjne

e) odpowiedzi a i b są prawidłowe

Które z rodzajów kosztów we współczesnej gospodarce charakteryzują się tendencją rosnącą:

a) koszty robocizny bezpośredniej

b) koszty produkcji

c) koszty administracyjne

d) koszty marketingowe

e) odpowiedzi a i b są prawidłowe

10

Które z rodzajów kosztów we współczesnej gospodarce charakteryzują się tendencją malejącą:

a) koszty produkcji

b) koszty administracyjne

c) koszty robocizny

d) koszty wytworzenia produktu

e) wszystkie są odpowiedzi prawidłowe

Które z rodzajów kosztów we współczesnej gospodarce charakteryzują się tendencją rosnącą :

a) koszty marketingowe

b) koszty administracyjne

c) koszty robocizny

d) koszty wytworzenia produktu

e) wszystkie odpowiedzi nie są prawidłowe

Do wydatków marketingowych w podejściu kompleksowym można zaliczyć :

a) koszty reklamy

b) koszty usług wzbogacających produkt

c) dyskonta cenowe

d) koszty transportu

e) wszystkie są odpowiedzi prawidłowe

Do wydatków marketingowych w podejściu organizacyjnym można zaliczyć :

a) koszty magazynowania

b) marże pośredników handlowych

c) dyskonta cenowe

d) koszty transportu

e) koszty badań marketingowych

Do wydatków marketingowych w podejściu kosztowym można zaliczyć :

a) koszty reklamy

b) koszty sprzedaży

c) koszty promocji sprzedaży

d) koszty badań marketingowych

e) wszystkie są odpowiedzi prawidłowe

Do wydatków marketingowych w podejściu organizacyjnym można zaliczyć :

a) koszty badań marketingowych

b) koszty reklamy

c) koszty marketingu bezpośredniego

d) koszty transportu

e) wszystkie odpowiedzi są prawidłowe

Wskaźnikami mediowymi są :

a) dystrybucja ważona

b) SOM

c) GRP

d) NMC

e) relatywna cena

Wskaźnikami mediowymi są :

a) GRP

b) SOS

c) SOV

d) CPT

e) wszystkie odpowiedzi są prawidłowe

11

Wskaźnikami mediowymi są :

a) CPP

b) OTS

c) NMC

d) SOM

e) odpowiedzi a i b są prawidłowe

Wskaźnikami mediowymi są :

a) CPT

b) zasięg

c) częstotliwość

d) SOS

e) wszystkie odpowiedzi są prawidłowe

Wartość życiowa klienta

Wartość życiowa klienta (pojedynczego) jest determinowana przez:

a) poziom marży brutto ze wszystkich transakcji z danym klientem

b) koszt pozyskania kapitału

c) prognozowany czas współpracy z klientem

d) wydatki marketingowe związane z utrzymaniem danego klienta

e) wszystkie odpowiedzi są prawidłowe

Wartość życiowa klienta (pojedynczego) jest determinowana przez:

a) udział w rynku

b) wolumen sprzedaży

c) dystrybucję numeryczną

d) zasięg poszczególnych kampanii reklamowych

e) wszystkie odpowiedzi nie są prawidłowe

Wartość życiowa klienta (pojedynczego) jest determinowana przez:

a) udział w rynku

b) wolumen sprzedaży

c) dystrybucję ważoną

d) prognozowany czas współpracy z danym klientem

e) wszystkie odpowiedzi nie są prawidłowe

Wartość życiowa klienta (pojedynczego) jest determinowana przez:

a) koszt pozyskania kapitału

b) wydatki marketingowe związane z pozyskaniem danego klienta

c) dystrybucję numeryczną

d) zasięg poszczególnych kampanii reklamowych

e) odpowiedzi a i b są prawidłowe

12

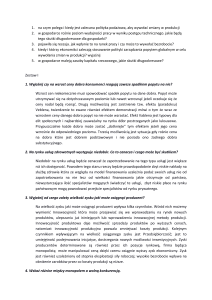

Zadania

Zadanie 1. MNC – WODA MINERALNA

Przedsiębiorstwo sprzedające wodę mineralną rozważa w następnym roku podjąć działania

pozwalające zwiększyć NMC.

Pierwsze działanie (strategia - a) polega na obniżeniu ceny dla finalnego nabywcy z 2 zł za 1 l

do 1,8 zł, efektem tej decyzji (na podstawie prognoz) ma być zwiększenie udziału w rynku do

18%.

Drugie działanie (strategia - b) jest związana z intensyfikacją działań promocyjnych

(zwiększenie budżetu marketingowego z 5 mln zł do 6 mln zł. Wyniku tego działania

prognozowany jest wzrost udziału w rynku (ilościowy) do 18%.

Wolumen popytu (w mln litrów)

Udział w rynku (w %)

Sprzedaż (w mln litrów)

Cena (w zł)

Marże pośredników handlowych (w %)

Marże pośredników handlowych (w zł )

Jednostkowy koszt wytworzenia produktu (w zł)

Jednostkowa marża brutto (w zł)

Marża brutto (w milionach zł)

2011

100,00

15,00

15,00

2,00

50,00

1,00

0,50

0,50

7,50

2012 a

110,00

18,00

19,80

1,80

50,00

0,90

0,50

0,40

2012 b

110,00

18,00

19,80

2,00

50,00

1,00

0,50

0,50

Wydatki marketingowe (w milionach zł)

Przychód ze sprzedaży (w mln zł)

Marketingowa marża brutto (w milionach zł)

Rentowność marketingu (w %)

Produktywność marketingu (w %)

5,00

15,00

2,50

16,67

50,00

5,00

6,00

1. Wyznaczyć dla alternatywnych działań marketingowych: marżę brutto, przychód ze

sprzedaży, marketingową marżę brutto, rentowność marketingu i produktywność

marketingu?

2. Które z planowanych działań (strategii) powinno być wybrane przez zarząd

przedsiębiorstwa?

13

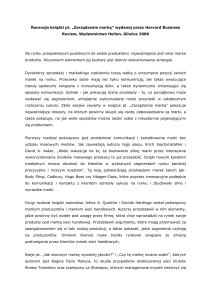

Zadanie 2. WOLUMEN POPYTU – RYNEK WINA

Rynek wina składa się z czterech subrynków: wino owocowe (non-grape wine), wino z

winogron (grape wine), wino musujące (sparkling wine) oraz wino wzmacniane i wermuty

(fortified wine / vermouth). Każdy z subrynków charakteryzuje się różnym stopniem rozwoju

rynku.

Wino owocowe

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Wolumen popytu (w mln litrów)

RMD (%)

2007

29,5

5,2

25,0

2008

29,7

5,1

25,0

2009

29,8

4,9

24,0

2010

30,0

4,5

24,0

2011

30,1

4,2

23,0

2012

30,2

4,0

22,0

2007

29,5

6,2

13,0

2008

29,7

6,9

15,0

2009

29,8

7,5

17,0

2010

30,0

8,2

19,0

2011

30,1

9,0

21,0

2012

30,2

9,8

22,0

2007

29,5

20,1

1,5

2008

29,7

20,3

1,8

2009

29,8

20,7

1,9

2010

30,0

21,1

2,0

2011

30,1

21,6

2,2

2012

30,2

22,0

2,3

2007

29,5

10,0

1,9

2008

29,7

11,0

1,9

2009

29,8

11,5

2,0

2010

30,0

12,1

2,1

2011

30,1

12,7

2,2

2012

30,2

13,4

2,2

Wino z winogron

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Wolumen popytu (w mln litrów)

RMD (%)

Wino musujące

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Wolumen popytu (w mln litrów)

RMD (%)

Wino wzmocnione / wermuty

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Wolumen popytu (w mln litrów)

RMD (%)

1. Wyznaczyć dla poszczególnych subrynków win: wolumen popytu i stopień rozwoju

rynku (RMD)?

2. Który subrynków wina jest charakteryzuje się najwyższym stopniem atrakcyjności?

3. Który subrynków wina jest charakteryzuje się najniższym stopniem atrakcyjności

stopniem atrakcyjności?

14

Zadanie 3. WARTOŚĆ POPYTU – RYNEK WINA

Rynek wina składa się z czterech subrynków: wino owocowe (non-grape wine), wino z

winogron (grape wine), wino musujące (sparkling wine) oraz wino wzmacniane / wermuty

(fortified wine / vermouth). Każdy z subrynków charakteryzuje się różnym stopniem rozwoju

rynku.

Wino owocowe

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Przeciętna cena rynkowa (w zł)

Wolumen popytu (w mln litrów)

Wartość popytu (w mln zł)

RMD (%)

2007

29,5

5,2

25,0

6,0

2008

29,7

5,1

25,0

6,1

2009

29,8

4,9

24,0

6,1

2010

30,0

4,5

24,0

6,2

2011

30,1

4,2

23,0

6,2

2012

30,2

4,0

22,0

6,3

2007

29,5

6,2

13,0

12,5

2008

29,7

6,9

15,0

13,0

2009

29,8

7,5

17,0

14,0

2010

30,0

8,2

19,0

15,0

2011

30,1

9,0

21,0

16,5

2012

30,2

9,8

22,0

18,0

2007

29,5

20,1

1,5

12,0

2008

29,7

20,3

1,8

13,0

2009

29,8

20,7

1,9

13,5

2010

30,0

21,1

2,0

14,0

2011

30,1

21,6

2,2

14,0

2012

30,2

22,0

2,3

14,0

2007

29,5

10,0

1,9

21,0

2008

29,7

11,0

1,9

21,5

2009

29,8

11,5

2,0

21,5

2010

30,0

12,1

2,1

22,0

2011

30,1

12,7

2,2

22,0

2012

30,2

13,4

2,2

22,5

Wino z winogron

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Przeciętna cena rynkowa (w zł)

Wolumen popytu (w mln litrów)

Wartość popytu (w mln zł)

RMD (%)

Wino musujące

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Przeciętna cena rynkowa (w zł)

Wolumen popytu (w mln litrów)

Wartość popytu (w mln zł)

RMD (%)

Wino wzmocnione / wermuty

Rynek potencjalny (w mln)

Liczba klientów (w mln)

Przeciętny poziom zakupów (w l)

Przeciętna cena rynkowa (w zł)

Wartość popytu (w mln zł)

Wartość popytu (w mln zł)

RMD (%)

15

1. Wyznaczyć dla poszczególnych subrynków win: wolumen popytu, wartość popytu i

stopień rozwoju rynku (RMD)?

2. Który subrynków wina jest charakteryzuje się najwyższym stopniem atrakcyjności?

3. Który subrynków wina jest charakteryzuje się najniższym stopniem atrakcyjności

stopniem atrakcyjności?

16

Zadanie 4. UDZIAŁ W RYNKU - NAPOJE ENERGETYCZNE

Na podstawie poniższych danych proszę odpowiedzieć na następujące pytania:

2011

Wolumen - mln l

Rynek

Pantera

Leopard

Buzz

S20

Detal

40

15

9

2

4

Horeca

Rynek Detal

20

60

5

20

6

15

8

10

1

5

2011

Wartość - mln zł

Rynek

Pantera

Leopard

Buzz

S20

Detal

350

16

11

4

2

2012

Horeca

40

20

9

1

10

Rynek

25

5

7

7

2

65

25

16

8

12

2012

Horeca

Rynek Detal

Horeca

Rynek

150

500

330

180

510

5

21

20

6

26

8

19

10

8

18

10

14

3

10

13

1

3

4

1

5

1. Udział w rynku napojów energetycznych (ilościowy) dla marek Pantera, Leopard,

Buzz i S20 w roku 2011 i 2012?

2. Udział w rynku energetycznych (wartościowy) dla marek Pantera, Leopard, Buzz i

S20 w roku 2011 i 2012?

3. Relatywny (do największego konkurenta) udział w rynku napojów energetycznych

(ilościowy i wartościowy)) dla marki Leopard w roku 2011 i 2012?

4. Relatywny (do największego konkurenta) udział w rynku napojów energetycznych

(ilościowy i wartościowy)) dla marki Leopard w roku 2011 i 2012?

5. Relatywny (do największego konkurenta) udział w rynku napojów energetycznych

(ilościowy i wartościowy) dla marki Pantera w roku 2011 i 2012?

6. Kto jest liderem rynkowym na rynku detalicznym napojów energetycznych – z jakim

udziałem w rynku (ilościowym i wartościowym) w roku 2011 i 2012?

7. Kto jest liderem rynkowym na rynku Horeca napojów energetycznych – z jakim

udziałem w rynku (ilościowym i wartościowym) w roku 2011 i 2012?

8. Kto jest pretendentem rynkowym na rynku detalicznym napojów energetycznych – z

jakim udziałem w rynku (ilościowym i wartościowym) w roku 2011 i 2012?

9. Kto jest pretendentem rynkowym na rynku Horeca napojów energetycznych – z jakim

udziałem w rynku (ilościowym i wartościowym) w roku 2011 i 2012?

10. Która z marek w największym stopniu poprawiła swoją pozycję rynkową – dlaczego

(przedstawić obliczenia wskaźnika rocznego tempa wzrostu sprzedaży)?

11. Która z marek w największym stopniu pogorszyła swoją pozycję rynkową – dlaczego

(przedstawić obliczenia wskaźnika rocznego tempa wzrostu sprzedaży)?

17

Zadanie 5. UDZIAŁ W RYNKU - WODA MINERALNA

Na podstawie poniższych danych proszę odpowiedzieć na następujące pytania.

Wolumen - w mln l

Rynek

Marka A

Marka B

Marka C

Marka D

Segment - dorośli

detal

Segment - dorośli

Horeca

100

50

20

10

0

30

4

2

10

0

Segment - małe

dzieci

Rynek

10

140

0

54

0

22

0

20

6

6

1. Udział w rynku wody mineralnej (ilościowy) dla marek A, B, C i D?

2. Relatywny (do największego konkurenta) udział w rynku wody mineralnej (ilościowy)

dla marki A?

3. Relatywny (do największego konkurenta) udział w rynku wody mineralnej (ilościowy)

dla marki B?

4. Udział w segmencie docelowym (ilościowy) dla marki D?

5. Kto jest liderem rynkowym na rynku wody mineralnej?

6. Kto jest pretendentem rynkowym na rynku wody mineralnej?

7. Kto jest liderem w segmencie rynkowym – dorośli Horeca – z jakim udziałem w

rynku (ilościowym)?

8. Kto jest liderem w segmencie rynkowym – dorośli detal– z jakim udziałem w rynku

(ilościowym)?

9. Kto jest liderem w segmencie rynkowym – małe dzieci– z jakim udziałem w rynku

(ilościowym)?

10. Kto jest specjalistą (niszerem) rynkowym na rynku wody mineralnej?

18

Zadanie 6. DYSTRYBUCJA NUMERYCZNA I WAŻONA – PIWO

Działania dystrybucyjne dwóch marek piwa w roku 2010 można przedstawić w sposób

następujący i podstawie poniższych danych proszę odpowiedzieć na następujące pytania:

Sklep A

Sklep B

Sklep C

Sklep D

Sklep E

1.

2.

3.

4.

5.

Obecność marki

Albatros w sklepach

Tak

Tak

Tak

Tak

Nie

Obecność marki

Wigry w sklepach

Nie

Tak

Tak

Nie

Tak

Sprzedaż piwa w hl w

sklepach

100

200

200

100

400

Proszę wyznaczyć wskaźnik dystrybucji numerycznej dla marki Albatros?

Proszę wyznaczyć wskaźnik dystrybucji numerycznej dla marki Wigry?

Proszę wyznaczyć wskaźnik dystrybucji ważonej dla marki Albatros?

Proszę wyznaczyć wskaźnik dystrybucji ważonej dla marki Wigry?

Która z marek jest obecna w lepszych placówkach handlowych?

19

Zadanie 7. ŁAŃCUCH UDZIAŁU W RYNKU – PRODUCENT BUTELEK DLA

BROWARÓW

Producent butelek dla browarów szacuje swój udział w rynku w oparciu o wskaźniki tworzące

łańcuch udziału w rynku. Na podstawie poniższych danych proszę odpowiedzieć na

następujące pytania:

Klienci – browary

Poziom

zakupów

- tys. szt.

Zakupy danej

marki / firmy –

tys. szt.

Przeciętna

cena zakupu Cena naszej

w zł

marki w zł

A

100

50

0,2

0,21

B

200

100

0,2

0,21

C

300

-

0,2

-

D

300

-

0,2

-

1. Proszę wyznaczyć udział w rynku (ilościowy) dla producenta butelek dla browarów?

2. Proszę wyznaczyć udział w rynku (wartościowy) dla producenta butelek dla

browarów?

3. Jakie działania marketingowe w najbliższym okresie powinny być priorytetem dla

tego przedsiębiorstwa?

20

Zadanie 8. ANALIZA KAMPANII REKLAMOWEJ - PRODUCENT KAWY

Producent kawy przeprowadził kampanię reklamową - na podstawie poniższych danych

proszę odpowiedzieć na następujące pytania:

Osoba

Emisja 1

Emisja 2

Emisja 3

Emisja 4

Emisja 5

Koszt emisji

100 zł

Koszt emisji

200 zł

Koszt emisji

400 zł

Koszt emisji

500 zł

Koszt emisji

300 zł

A

X

X

X

B

X

X

X

X

X

C

X

X

X

X

D

X

X

X

E

X

X

F

X

X

G

X

X

X

X

H

X

X

X

I

X

J

Uwaga: Łączny koszt działań reklamowych wszystkich dostawców kawy w danym czasie: 6000 zł

Uwaga – „x” oznacza, że dana osoba widziała spot reklamowy

Proszę wyznaczyć GRP (Gross Rating Point) dla tej kampanii reklamowej.

Proszę określić zasięg dla częstotliwości 1+.

Proszę określić zasięg dla częstotliwości 2+.

Proszę określić zasięg dla częstotliwości 3+.

Proszę wyznaczyć CPP – wskaźnik kosztu dotarcia do audytorium reklamy (cost per

point).

6. Jaki jest poziom SOS dla tego producenta kawy?

1.

2.

3.

4.

5.

21

Zadanie 9. OKREŚLENIE WARTOŚCI ŻYCIOWEJ KLIENTA – PROSTE

PODEJŚCIE

Na podstawie poniższych danych proszę odpowiedzieć na następujące pytania (które są

związane z wypełnieniem wolnych miejsc w tabeli):

Marketingowa marża brutto - NMC (w zł)

Wskaźnik utrzymania klientów - CR (w %)

Koszt pozyskania kapitału R (w %)

Mnożnik NMC

Wartość życiowa klientów

Klient A

100

90

Klient B

120

80

Klient C

150

70

10

10

10

Uwaga: zróżnicowana wartość wskaźnika utrzymania klientów wynika z przynależności klientów do różnych

segmentów rynku.

1. Mnożnik NMC dla poszczególnych klientów.

2. Wartość życiową dla poszczególnych klientów.

Który z klientów charakteryzują się największą opłacalnością dla przedsiębiorstwa?

22

Zadanie 10. OKREŚLENIE WARTOŚCI PRZEDSIĘBIORSTWA DLA

WŁAŚCICIELI – PRODUCENT SAMOCHODÓW OSOBOWYCH

Na podstawie poniższych danych proszę odpowiedzieć na następujące pytania (które są

związane z wypełnieniem wolnych miejsc w tabeli):

Zysk operacyjny pomniejszony o podatek (w mln zł)

Korekta w przepływach gotówkowych (w mln zł)

Przepływy gotówkowe (w mln zł)

Stopa dyskontowa (10%) = 1/(1+10%) i

Przepływy gotówkowe- wartość bieżąca (w mln zł)

Skumulowane przepływy gotówkowe- wartość bieżąca (w mln

zł)

Wartość ciągła - bieżąca (w mln zł)

Wartość bieżąca (w mln zł)

Inne inwestycje (w mln zł)

Wartość zadłużenia (w mln zł)

Wartość firmy dla udziałowców (w mln zł)

1.

2.

3.

4.

5.

6.

7.

8.

9.

3.

2011

10

0

10

0,909 =

1(1+10)1

9,1

2012

2013

11,1

12,2

-0,1

-0,2

11

12

0,826=

0,751=

1/(1+10)2 1/(1+10)3

9,1

90,9

100,0

1

-5

96,0

1

-5

1

-5

Przepływy gotówkowe- wartość bieżąca (w mln zł) 2012.

Przepływy gotówkowe- wartość bieżąca (w mln zł) 2013.

Skumulowane przepływy gotówkowe- wartość bieżąca (w mln zł) 2012.

Skumulowane przepływy gotówkowe- wartość bieżąca (w mln zł) 2013.

Wartość ciągła - bieżąca (w mln zł) 2012.

Wartość ciągła - bieżąca (w mln zł) 2013.

Wartość bieżąca (w mln zł) 2012.

Wartość bieżąca (w mln zł) 2013.

Wartość firmy dla udziałowców (w mln zł) 2012.

Wartość firmy dla udziałowców (w mln zł) 2013.

23