Wykład 2 (04.03.2012)

Przykładowe definicje pojęcia „inwestycja”.

INWESTYCJA: to poniesiony z góry nakład, który powinien zabezpieczać osiąganie dochodów w przyszłości. (Ryżewska S.

1999).

INWESTYCJA: to wydatkowanie środków w celu pozyskania określonych obiektów, papierów wartościowych bądź dóbr

niematerialnych służących realizacji procesów gospodarczych, a pozwalających na odzyskanie kapitału oraz czerpanie

dodatkowych korzyści w przyszłości, co jednak jest obciążone znacznym ryzykiem. (Walica II 1999)

INWESTYCJA: to długookresowe zaangażowanie zasobów ekonomicznych w celu produkowania i odnoszenia korzyści w

przyszłości. (Behrens W., Hawranek P.M. 1993)

INWESTYCJA: to nakłady (zazwyczaj skoncentrowane w czasie) ponoszone z myślą o przyszłych korzyściach; korzyści te

zwykle osiągane w okresach stosunkowo długich, z powodu opóźnienia w stosunku do nakładów i rozłożenia w czasie są

obarczone ryzykiem. (Dudycz T., Wrzosek S. 2000)

Definicja ogólna pojęcia „inwestycja”:

INWESTYCJA: jest to długotrwałe obarczone ryzykiem alokowanie zasobów ekonomicznych (nakładów inwestycyjnych) w celu

osiągnięcia korzyści w przyszłości, podkreślając charakterystyczne cechy inwestycji tj.

Nakład – alokacja kapitału własnego i obecnego

Korzyść – oczekiwany efekt z realizacji inwestycji

Czas – okres zaangażowania kapitału oraz uzyskiwania korzyści

Ryzyko – możliwość nieosiągnięcia oczekiwanych efektów

Rodzaje inwestycji:

- INWESTYCJE RZECZOWE: w składniki aktywów rzeczowych: rzeczowy majątek trwały oraz wartości niematerialne i prawne w ujęciu

praw majątkowych (licencje, znaki towarowe, patenty)

- INWESTYCJE FINANSOWE (KAPITAŁOWE) – w instrumenty rynku pieniężnego i kapitałowego.

PRZEDSIĘWZIĘCIE INWESTYCYJNE: to kompleksowo ujęty materialny zakres inwestycji rzeczowej, przewidziany do zrealizowania w

określonym celu, miejscu i czasie.

PROJEKT: to niepowtarzalne (realizowane jednorazowo) złożone przedsięwzięcie zawarte w skończonym przedziale czasu – z

wyróżnionym początkiem i końcem – realizowane zespołowo (wielopodmiotowo), w sposób względnie niezależny od powtarzalnej

działalności przedsiębiorstwa, instytucji, za pomocą specjalnych metod i technik.

Cechy projektu:

Jest jednorazowy

Ma zdefiniowany cel

Jest złożony – można go podzielić na zadania

Jest ograniczony terminem

Jest ograniczony finansami

Może być ograniczony zasobami

Często ma charakter interdyscyplinarny

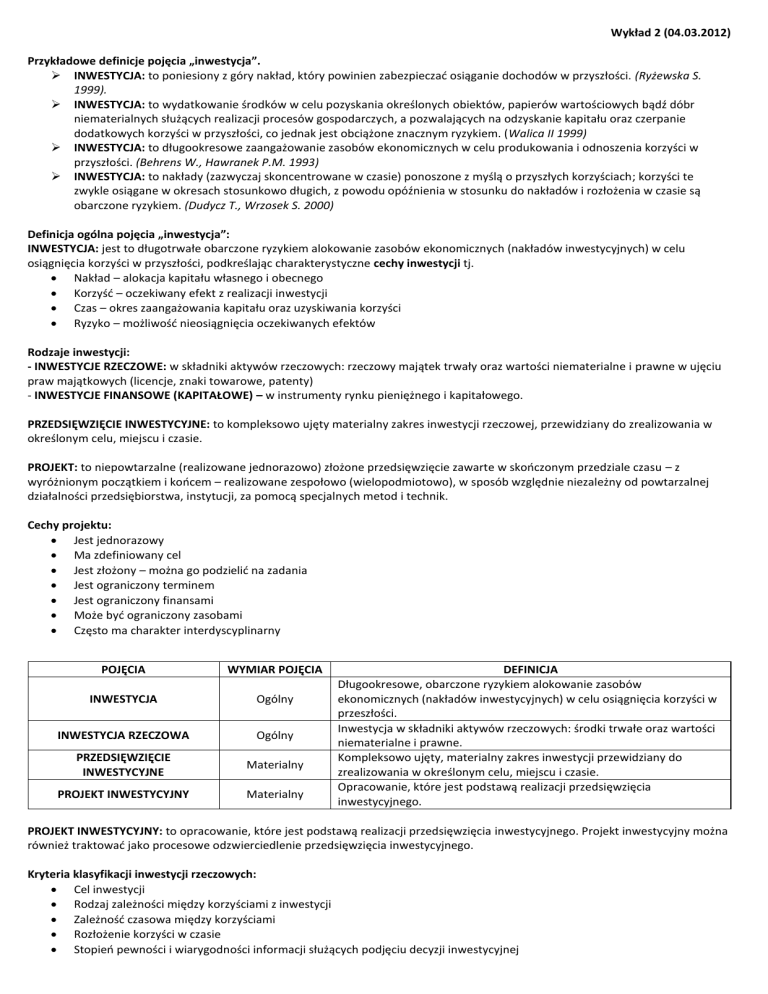

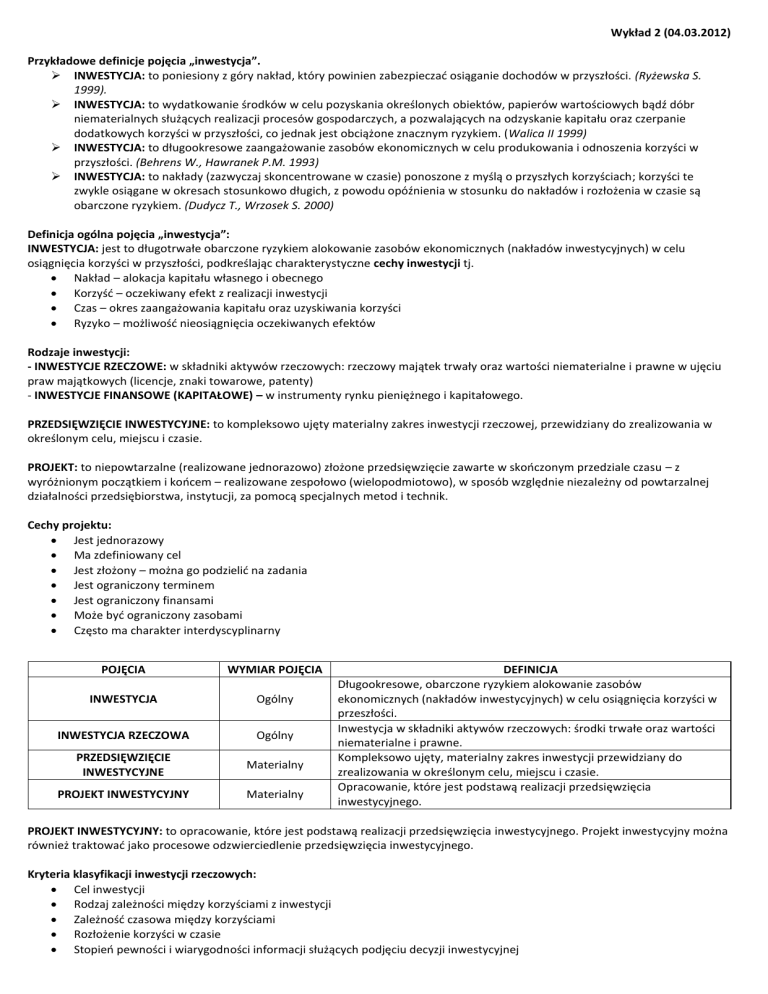

POJĘCIA

WYMIAR POJĘCIA

INWESTYCJA

Ogólny

INWESTYCJA RZECZOWA

Ogólny

PRZEDSIĘWZIĘCIE

INWESTYCYJNE

Materialny

PROJEKT INWESTYCYJNY

Materialny

DEFINICJA

Długookresowe, obarczone ryzykiem alokowanie zasobów

ekonomicznych (nakładów inwestycyjnych) w celu osiągnięcia korzyści w

przeszłości.

Inwestycja w składniki aktywów rzeczowych: środki trwałe oraz wartości

niematerialne i prawne.

Kompleksowo ujęty, materialny zakres inwestycji przewidziany do

zrealizowania w określonym celu, miejscu i czasie.

Opracowanie, które jest podstawą realizacji przedsięwzięcia

inwestycyjnego.

PROJEKT INWESTYCYJNY: to opracowanie, które jest podstawą realizacji przedsięwzięcia inwestycyjnego. Projekt inwestycyjny można

również traktować jako procesowe odzwierciedlenie przedsięwzięcia inwestycyjnego.

Kryteria klasyfikacji inwestycji rzeczowych:

Cel inwestycji

Rodzaj zależności między korzyściami z inwestycji

Zależność czasowa między korzyściami

Rozłożenie korzyści w czasie

Stopień pewności i wiarygodności informacji służących podjęciu decyzji inwestycyjnej

Wykład 3 (11.03.2015r.)

1.

Klasyfikacja oparta na kryterium celu inwestycji:

INWESTYCJE ODTWORZENIOWE: polegające na zastępowaniu zużytych lub przestarzałych urządzeń nowymi (są to inwestycje

obciążone najmniejszym ryzykiem, których celem jest przede wszystkim zapobieżeniu starzenia się majątki i utrzymanie

potencjału produkcyjnego).

INWESTYCJE MODERNIZACYJNE: nastawione głównie na zmniejszenie kosztów wytwarzania wyrobu i przeprowadzone

zwykle łącznie z inwestycjami odtworzeniowymi.

INWESTYCJE INNOWAYJNE: służące unowocześnianiu wytwarzanych dotychczas wyrobów.

INWESTYCJE ROZWOJOWE: prowadzące zarówno do wzrostu potencjału produkcyjnego, jak i wdrażania do produkcji

nowych wyrobów, w większym stopniu zaspokajających potrzeby nabywców.

INWESTYCJE STRATEGICZNE O CHARAKTERZE:

o Defensywnym – zmierzające do ochrony przedsiębiorstwa przed działaniem konkurencji lub niekorzystanymi

warunkami narzucanymi przez dostawców.

o Ofensywnym – pozwalające umocnić pozycję firmy na rynku (np. tworzenie filii).

o Defensywno-ofensywnym – (np. prowadzenie prac badawczych).

INWESTYCJE DOTYCZĄCE USTROJU SPOŁECZNEGO: służące zapewnieniu możliwie najlepszych warunków pracy osobom

zatrudnionym w firmie.

INWESTYCJE DOTYCZĄCE INTERESU PUBLICZNEGO: związane np. z ochroną środowiska naturalnego.

Inwestycje dostosowawcze (WYMUSZONE) – dostosowujące przedsiębiorstwo do zmieniających się regulacji prawnych i

norm obowiązujących, np. w zakresie ochrony środowiska. Kryterium oceny – minimalizacja nakładów inwestycyjnych i

kosztów utrzymaniowych poniesionych dla spełnienia określonych wymogów prawnych.

INWESTYCJE DYWERYSFIKACYJNE – służą dywersyfikacji prowadzonej działalności w ocelu ograniczenia ryzyka (sezonowość,

koniunktura), uzyskania efektu synergii (wykorzystanie zasobów do kilku rodzajów działalności), optymalizacji portfela

działalności (dodanie do branży schyłkowej innych branży bardziej perspektywicznych i rozwojowych).

2.

Klasyfikacja oparta na kryterium rodzaju zależności między korzyściami z inwestycji:

Inwestycje ekonomiczne niezależne – brak wpływu

Inwestycje ekonomiczne zależne – wpływ istnieje

Inwestycje o dodatniej zależności ekonomicznej – efekt synergii, komplementarność

Inwestycje o ujemnej zależności ekonomicznej – efekt kanibalizmu, substytucyjność, inwestycje wzajemnie się wykluczające

INWESTYCJE EKONOMICZNIE NIEZALEŻNE

Istnieje techniczna wykonalność inwestycji A niezależnie od podjęcia lub niepodjęcia realizacji inwestycji B.

Oczekiwane przepływy pieniężne z inwestycji A nie powinny być wynikiem przejęcia lub odrzucenia inwestycji B.

INWESTYCJE KOMPLEMENTARNE

1) Inwestycję A i inwestycję B należy podjąć równocześnie

2) Podjęcie inwestycji A pociąga za sobą obniżenie kosztów produkcji w inwestycji B bez wpływu na przychody lub zwiększenie

przychodów bez wpływu na koszy

3) Realizacja inwestycji spowoduje przyrost przychodów z działalności pozaprojektowej,

4) Podjęcie inwestycji wiąże się z koniecznością rozpoczęcia kolejnych tzw. wymuszonych.

INWESTYCJE UWARUNKOWANE

Inwestycja B jest technicznie niewykonalna lub nie przyniesie żadnych korzyści, o ile nie zostanie zrealizowana inwestycja A

INWESTYCJE WZAJEMNIE WYKLUCZAJĄCE SĘ

Służą realizacji ego samego celu biznesowego, przez co wzajemnie się wykluczają.

Występują ograniczenia kapitałowe o charakterze zewnętrznym (rynkowym) i wewnętrznym (decyzje kierownictwa przedsiębiorstwa)

Inwestycje rzeczowe niezależne:

KNA + KNa = KNC

2. Inwestycje rzeczowe zależne:

a) Inwestycje komplementarne

KNA + KNa < KNC

b) Inwestycje uwarunkowane

KNA > KNa

c) Inwestycje substytucyjne

KNA + KNa > KNC

d) Inwestycje wzajemnie się wykluczające

KNA + KNa = KNA lub KNB

KNA – korzyść osiągana z realizacji inwestycji A

KNB – korzyść osiągana z realizacji inwestycji B

KNC – suma korzyści osiąganych z łącznej realizacji inwestycji A

iB

3.

Klasyfikacja oparta na kryterium zależności czasowej między korzyściami:

INWESTYCJE STATYSTYCZNIE NIEZALEŻNE: brak statystycznej korelacji między korzyściami osiąganymi z różnych inwestycji

INWESTYCJE STATYSTYCZNIE ZALEŻNE: podlegające takiej korelacji

o Inwestycje dodatnio skorelowane – korzyści z kilku inwestycji rzeczowych w tym samym okresie rosną lub maleją

o Inwestycje ujemnie skorelowane – w danym okresie korzyść generowana przez jedną inwestycję rzeczową rośnie, a

korzyść generowana przez drugą inwestycję maleje.

4.

Klasyfikacja oparta na kryterium rozłożenia korzyści w czasie:

INWESTYCJE O TYPOWYM (KLASYCZNYM, KONWENCJONALNYM) ROZŁOŻENIU KORZYŚCI W CZASIE: zmiana znaku korzyści

iż (z ujemnego na dodatni i, rzadziej z dodatniego na ujemny) następuje tylko raz w całym okresie inwestycji.

INWESTYCJE O NIETYPOWYM (NIEKLASYCZNYM, NIEKONWENCJONALNYM) ROZŁOŻENIU KORZYŚCI W CZASIE: zmiana

znaku korzyści (z ujemnego na dodatni i, rzadziej z dodatniego na ujemny) następuje więcej niż raz w całym okresie

inwestycji.

INWESTYCJE TYPOWE ODWROTNE: na początku występują tylko dodatnie przepływy pieniężne, a następnie same ujemne.

5.

Klasyfikacja oparta na kryterium charakteru uzyskiwania korzyści:

Inwestycje komercyjne – korzyści komercyjne

Inwestycje społeczne – korzyści społeczne (np. ochrona zdrowia, edukacja, ochrona środowiska, bezpieczeństwo

Inwestycje hybrydowe – komercyjno-społeczne; społeczno – komercyjne

6.

Klasyfikacja oparta na kryterium metody finansowania i realizacji

1. Projekt finance

Spin-off

Greenfield projects

Private finance initiative

Public - private partnership

Joint venture

2. Corporate finance

7.

Metoda Project Finance to metoda, która dotyczy finansowania przedsięwzięć infrastrukturalnych. Do realizacji tego projektu

tworzy się specjalną spółkę celową, która na zrealizowanie inwestycji zaciąga kredyt w banku, w przyszłości spłacany z nadwyżek

finansowych spółki, przy czym jedynym lub głównym zabezpieczeniem długu jest powstający dopiero w trakcie realizacji projektu

majątek. Finansowanie tą metodą dotyczy głównie dużych kapitałochłonnych inwestycji, modelu partnerstwa publiczno –

prywatnego.

Spin-off – typ inwestycji restrukturyzacyjnej polegającej na wydzieleniu komórek organizacyjnych ze struktury

przedsiębiorstwa i tworzeniu na ich bazie odrębnych jednostek organizacyjnych powiązanych pośrednio lub bezpośrednio z

organizacją macierzystą. Celem jest uproszczenie struktury i zwiększenie efektywności działania przedsiębiorstwa oraz

powstałych na jego bazie nowych firm

Greenfield projects – inwestycje realizowane od podstaw (nowe projekty gospodarcze) podejmowane przez jednostkę

prywatną lub wspólne w ramach finansowania publiczno-prywatnego

Joint venture – bliska współpraca dwóch podmiotów, które przeznaczyły kapitał na daną wspólnie realizowaną działalność i

następnie rozliczająca się dzieląc koszty i przychody z godnie z umową zawartą (nowa spółka lub nie)

Private finance initiative – inicjatywa prywatna w finansowaniu usług i inwestycji infrastrukturalnych, model łączy funkcje

właściciela i operatora w podmiocie prywatnym i znajduje głównie zastawanie w projektach infrastruktury społecznej.

Stanowi zobowiązanie podmiotu publicznego do pokrywania zobowiązań z tytułu najmu dzierżawy powstaje infrastruktury,

która została całkowicie sfinansowana z pieniędzy prywatnych,

Public – private partnership – oparta na umowie współpraca podmiotu publicznego i partnera prywatnego. Służąca realizacji

zadania publicznego. Zaangażowanie partnera prywatnego ma na celu włączenie wiedzy i umiejętności (know – how) oraz

kapitałów sektora prywatnego do realizacji zadania publicznego oraz podział ryzyka jego realizacji. Podmiot publiczny ma

udział własnościowy w realizowanej inwestycji.

Wykład 4 (18.03.2013)

WPROWADZENIE:

Każda inwestycja rzeczowa – niezależnie od rodzaju i wielkości – ma indywidualny cykl żywotności, zwany cyklem życia inwestycji,

który jest procesem złożonym i wielopłaszczyznowym, obejmującym zarówno zagadnienia ekonomiczne, społeczne oraz techniczne,

jak i środowiskowe.

UKŁADY CYKLU ŻYCIA PRZEDSIĘWZIĘCIA:

Układ podmiotowy – obejmuje uczestników procesu inwestycyjnego tj. inwestora, firmy doradcze, dostawców,

wykonawców, instytucje finansowe.

Układ przedmiotowy – (strukturę przedmiotową) tworzą poszczególne zadania inwestycyjne przedsięwzięcia

inwestycyjnego, które są zwykle realizowane w różnym czasie.

Układ czynnościowy – skupia całokształt działań o różnym charakterze, decydujących o przebiegu procesu rozwojowego

przedsięwzięcia inwestycyjnego.

Układ (wymiar) ekonomiczny – wiąże się z rozłożeniem w czasie korzyści netto danej inwestycji rzeczowej.

CYKL ŻYCIA PRZEDSIĘWZIĘCIA:

Cykl życia przedsięwzięcia inwestycyjnego tworzą kolejne fazy jego rozwoju, czyli zbliżone rodzajowo grupy czynności, które są

elementami ciągu sekwencyjnych, logicznych działań zaprojektowanych z myślą o zapewnieniu właściwego zdefiniowania i osiągnięcia

celu danego przedsięwzięcia inwestycyjnego.

OKRES ŻYCIA PROJEKTU INWESTYCYJNEGO SKŁADA SIĘ Z WIELU, NIEJENOKROTNIE NADER SKOMPLIKOWANYCH CZYNNOŚCI,

KTÓRE:

Tworzą pewien powtarzalny ciąg,

Mogą być łączone w szersze, jednorodne zespoły działań, fazy ciągu czynności,

Przebiegają w określonej logicznej kolejności,

FAZY CYKLU ŻYCIA:

Faza przed inwestycyjna - zakończona podjęciem decyzji inwestycji.

Faza inwestycyjna – zakończona przekazaniem przedsięwzięcia inwestycyjnego do użytkowania.

Faza operacyjna – zakończona zaniechaniem funkcjonowania przedsięwzięcia inwestycyjnego.

Faza likwidacyjna – zakończona fizyczną likwidacją przedsięwzięcia inwestycyjnego.

EKONOMICZNY CYKL ŻYCIA:

Ekonomiczny cykl życia przedsięwzięcia inwestycyjnego – czas, w którym przedsięwzięcie inwestycyjne generuje korzyści netto:

najpierw wydatki pieniężne na przygotowanie i realizacje przedsięwzięcia inwestycyjnego (w okresie tym możliwe też są wpływy np.

ze sprzedaży aktywów trwałych), następnie pojawiają się wpływy i wydatki związane z działalnością operacyjną przedsięwzięcia, a na

końcu są wpływy pieniężne ze sprzedaży likwidowanego przedsięwzięcia inwestycyjnego lub wydatki pieniężne związane z jego

likwidacją np. rekultywacja gruntów.

Metody ustalania długości ekonomicznego cyklu życia przedsięwzięcia inwestycyjnego

1) Optymalna długość cyklu określona przez czas w jakim bieżąca wartość korzyści netto osiąga maksimum

2) Planowania długość użytkowania wiodących składników aktywów trwałych, które powstały w wyniku realizacji inwestycji.

Czynniki istotne przy ustalaniu ekonomicznego cyklu życia przedsięwzięcia

Trwałość popytu na wyroby i usługi

Trwałość źródeł zaopatrzenia

Postęp techniczno – technologiczny

Cykl i etap życia branży

Trwałość techniczna środków trwałych

Alternatywne możliwości inwestycyjne

Względy formalnoprawne i środowiskowe.

OPŁACALNOŚĆ INWESTYCJI JEST WPROST PROPORCJONALNA DO DŁUGOŚCI OKRESU OPERACYJNEGO I DWROTNIE DO DŁUGOŚCI

OKRESU BUDOWY

Długość okresu budowy związana jest z rodzajem inwestycji, stosowaną technologią wytworzenia oraz poziomem skomplikowania

inwestycji. Najczęściej określana przez uwarunkowania techniczne i ustalana na podstawie danych historycznych realizowanych

podobnych inwestycji w przeszłości.

Długość okresu operacyjnego ustala się przy uwzględnieniu analiz branżowych i marketingowych oraz doświadczenia.

KONCEPCJE NORMATYWNE:

ODWROTNOŚĆ STAWKI AMORTYZACYJNEJ – (Średnia ważona stawek amortyzacji aktywów trwałych; waga – udział grup

aktywów trwałych w nakładach inwestycyjnych; liczba lat w ciągu których nakład zwróci się w postaci odpisów

amortyzacyjnych)

OKRES KONOMICZNIE PEWNEJ EKSPOLATACJI (podstawą jest analiza wykorzystania aktywów trwałych w danej branży oraz

uwzględnienie elementów techniczno – ekonomicznej charakterystyki produktów – zużycie)

OKRES KRETYDOWANIA (tylko przy spłacie kredytu wyłącznie z korzyści netto generowanych przez inwestycje)

KONCEPCJE OPTYMALIZACJNE

KONCEPCJA ROZNĄCEJ RÓŻNICY KOSZTÓW – (rosnące koszty eksploatacji posiadanych aktywów zaczynają przekraczać

koszty nowych bardziej nowoczesnych aktywów na tyle, że opłacalne staje się poniesienie nakładów inwestycyjnych na nowy

obiekt i wycofanie starego z eksploatacji)

KONCEPCJA MALEJĘCEJ NADWYŻKI – (eksploatacja do ustalonego arbitralnie momentu granicznego nadwyżki wartości

sprzedaży – ponad koszty)

KONCEPCJA MAKSYMALIZACJI WARTOŚCI FIRMY (moment – rok, w którym bieżąca wartość wygenerowanej nadwyżki

korzyści netto osiągnie maksimum)

FAZA PRZEDINWESTYCYJNA:

Etapy fazy przed inwestycyjnej:

Identyfikacja możliwości inwestycyjnych (studium możliwości).

Analiza wariantów i ich wstępna selekcja.

Określenie projektu we wstępnym studium przed realizacyjnym (pre-feasibility).

Określanie ostatecznej wersji projektu (studium feasibility).

Ocena projektu i podjęcie decyzji inwestycyjnych (raport oceniający).

STUDIA MOŻLIWOŚCI

Analiza następujących problemów:

Zasoby naturalne wraz z możliwościami ich przetwarzania i wykorzystania w produkcji, jak np. drewno dla przemysłu

drzewnego,

Istniejący model rolnictwa będący podstawą dla przemysłu przetwórstwa rolnego,

Przyszły popyt na niektóre dobra konsumpcyjne, które mogą się okazać artykułami rozwojowymi w wyniku przyrostu ludności

lub jej siły nabywczej oraz popyt na nowe artykuły, jak np. tkaniny syntetyczne lub sprzęt elektryczny dla gospodarstwa

domowych,

Wielkość i struktura importu, aby określić możliwości jego substytucji,

Oddziaływanie na środowisko naturalne,

Sektory przemysłu rozwijające się pomyślnie w innych krajach o zbliżonym poziomie rozwoju, o podobnym wyposażeniu w

kapitał, siłę roboczą i zasoby naturalne.

STUDIA MOŻLIOWŚCI:

Możliwe powiązania z innymi sektorami przemysłu w kraju i zagranicą;

Możliwości rozbudowy istniejących linii produkcyjnych w drodze integracji pionowej np. przemysłu petrochemicznego i

rafinerii albo hut z walcowniami;

Możliwość dywersyfikacji produkcji, np. rozwój przemysłu farmaceutycznego na bazie kompleksu petrochemicznego;

Możliwości zwiększenia mocy wytwórczych dla uzyskania korzyści skali, ogólny klimat inwestycyjny;

Polityka przemysłowa;

Dostępność i koszty czynników produkcji;

Możliwości eksportu.

OGÓLNE STUDIA MOŻLIWOŚCI:

Studia regionalne – ich celem jest identyfikacja możliwości inwestycyjnych na określonym obszarze jak np. prowincja, region

zacofany gospodarczo, zaplecze portu, itp.;

Studia branżowe – przedstawiają możliwości inwestowania w określonych branżach, jak np. branża materiałów budowlanych

lub przetwórstwo rolno-spożywcze;

Studia poświęcone wykorzystaniu zasobów – które podają możliwości inwestycyjne związane z wykorzystaniem zasobów

naturalnych, produktów rolniczych i przemysłowych, jak np. przetwórstwo drewna, przemysł petrochemiczny czy przemysł

metalurgiczny.

SZCZEGÓŁOWE STUDIA MOŻLIWOŚCI:

Przekształcenie pomysłu projektu w projekt inwestycyjny.

Cel: ukazanie zasadniczych aspektów ewentualnego projektu, wywołanie oddźwięku inwestorów.

Zawartość: podstawowe informacje dotyczące ogólnego obrazu sytuacji inwestycyjnej – profil inwestycyjny.

Nakłady związane z wykonaniem: niskie.

WSTĘPNE STUDIA PRZEDREALIZACYJNE (pre-feasibility):

Cel studium to weryfikacja czy:

Zbadane zostały wszystkie warianty projektu;

Koncepcja projektu uzasadnia przeprowadzenie analizy szczegółowej w formie feasibility;

Któryś aspekt projektu ma decydujące znaczenie dla jego realizacji i wymaga w związku z tym pogłębionej analizy w formie

studium funkcjonalnego lub pomocniczego, jak np. badania rynku, testów laboratoryjnych, podjęcia produkcji próbnej;

Na podstawie dostępnych informacji można uznać projekt albo za niemożliwy do realizacji albo za dość atrakcyjny dla

określonego inwestora lub grupy inwestorów;

Projekt nie zagraża środowisku naturalnemu w miejscu lokalizacji, a jego potencjalne oddziaływanie na środowisko nie

narusza krajowych norm w tym zakresie.

1.

2.

3.

Studium możliwości

Studium przedrealizacyjne – etap pośredni

Ostateczna wersja projektu (studium feasibility)

ZASADY PRE-FEASIBILITY:

Porównanie alternatywnych rozwiązań w zakresie:

Strategii projektu i jego zakresu;

Rynku i koncepcji marketingowych;

Nakładów materiałowych;

Lokalizacji i środowiska naturalnego;

Strony technicznej projektu;

Kosztów ogólnych;

Zasobów i kosztów siły roboczej zwłaszcza kadry kierowniczej oraz potrzeb i kosztów szkolenia;

Harmonogramu realizacji i budżetu projektu.

Wykład 5 25.03.2015r.

Budżetowanie kapitałowe przedsięwzięć, preliminowanie kapitałowe, preliminowanie wydatków inwestycyjnych, budżetowanie

przedsięwzięć inwestycyjnych (capital budgeting) to:

1. Proces analizy danego przedsięwzięcia inwestycyjnego i podejmowania decyzji (Bek-Gaik B.).

2. Zespół działań mających na celu wybór przedsięwzięć inwestycyjnych, które zapewniają maksymalny w danych warunkach przyrost

wartości firmy (Jajuga T. Słoński T.).

3. Proces oceny proponowanych długoterminowych przedsięwzięć inwestycyjnych lub przebiegu przyszłej działalności firmy w celu

alokacji ograniczonych środków (Statements on Management Accounting).

4. Proces podejmowania decyzji o wydatkach kapitałowych (Brealey R. A. Myers S. C. Dean J.).

5. technika wspomagająca podejmowanie decyzji długookresowych wymagająca zastosowania właściwych metod efektywności

przedsięwzięć inwestycyjnych i podejmowania decyzji na podstawie właściwych kryteriów (Jurugowa A. Szychuta A.)

6. wieloaspektowe działanie obejmujące poszukiwanie nowych propozycji inwestycyjnych, badanie i analizowanie konsekwencji

(skutków) proponowanych przedsięwzięć (działalności techniczne, marketingowe, finansowe) oraz wybór najbardziej efektywnego

przedsięwzięcia. Celem budżetowania kapitałowego jest podjęcie decyzji w przyjęciu bądź odrzuceniu przedsięwzięcia inwestycyjnego

w momencie gdy analizowane jest przedsięwzięcie niezależne lub gdy dokonuje się wyboru przedsięwzięć wzajemnie się

wykluczających. (Biernan H. Smidt S.)

Preliminowanie kapitałowe – zespół działań obejmujących przygotowanie, gromadzenie i przetworzenie wszystkich informacji

dotyczących danego przedsięwzięcia inwestycyjnego rozważanego przez firmę, które mają na celu umożliwienie oceny jego

efektywności i podjęcia decyzji o alokacji zasobów na jego realizację.

Procedury budżetowania kapitałowego służą zarówno wyborowi optymalnego najbardziej efektywnego przedsięwzięcia

inwestycyjnego jak i ustaleniu źródeł pozyskania funduszy o najniższych kosztach, które pozwolą zrealizować konkretną inwestycję.

SCHEMATY PROCESU BUDŻETOWANIA KAPITAŁOWEGO WG RÓŻNYCH AUTORÓW:

Wg Jajugi T. i Słońskiego T. (1998):

1. Sformułowanie długoterminowej strategii działania przedsiębiorstwa.

2. Identyfikacja możliwości i definiowanie przedsięwzięć inwestycyjnych.

3. Zbieranie informacji i szacowanie strumieni korzyści generowanych przez te przedsięwzięcia inwestycyjne.

4. Selekcja przedsięwzięć inwestycyjnych za pomocą ogólnie przyjętych zasad.

5. Kontrola (monitoring) przedsięwzięć inwestycyjnych.

Wg Projektów inwestycyjnych (1996):

1. Inicjatywa inwestycyjna.

2. Opis przedsięwzięcia inwestycyjnego.

3. Ustalenie kryterium efektywności.

4. Wyznaczenie czynników ograniczających.

5. Wyznaczenie wariantów inwestycyjnych.

6. Wstępna selekcja wariantów inwestycyjnych.

7. Ocena wariantów inwestycyjnych.

8. Wybór wariantu najlepszego (optymalnego).

9. Realizacja przedsięwzięć inwestycyjnych.

10. Kontrola przedsięwzięć inwestycyjnych.

Wg. Jarugowej A. i Szychty A. (1995):

1. Planowanie obejmujące identyfikacje przedsięwzięcia inwestycyjnego, przedstawienie różnych wariantów przedsięwzięcia

inwestycyjnego, przygotowanie danych wartościowych, ilościowych oraz jakościowych charakteryzujących poszczególne

warianty przedsięwzięcia inwestycyjnego.

2. Ocena wariantów przedsięwzięcia inwestycyjnego oraz podjęcie decyzji inwestycyjnych

3. Gromadzenie środków w celu sfinansowania przedsięwzięcia inwestycyjnego (zgodnie ze sposobem finansowania

określonym na etapie planowania)

4. Wdrożenie przedsięwzięcia inwestycyjnego i kontrola jego wykonania (porównanie)

5. Porównanie przewidywanych danych aktualnymi wynikami.

1. ????

2.Ocena przedsięwzięcia inwestycyjnego:

a) obliczenie przyrostowych strumieni gotówkowych charakteryzujących korzyści z przedsięwzięcia inwestycyjnego

b) pomiar korzyści

c) analiza korzyści

d) ocena korzyści strategicznych celów przedsięwzięcia inwestycynego na tle ryzyka i ograniczeń występujących w organizacji

(podmiocie)

3.Autoryzacja przedsięwzięcia inwestycyjnego

a) przygotowanie i zatwierdzenie całkowitych planowanych nakładów inwestycyjnych w ramach rocznego budżetu środków

kapitałowych

b) przekazanie danych w zakresie potrzeb kapitałowych

c) podjęcie decyzji inwestycyjnej (akceptacja, odrzucenie, modyfikacja)

4.Wdrażanie przedsięwzięcia inwestycyjnego:

a) Faza monitoringu i kontroli wdrażania

b) Ocena postępu i oczekiwanego rezultatu decyzji inwestycyjnej

c) Kontrola po zrealizowaniu przedsięwzięcia inwestycyjnego

UPROSZCZONY SCHEMAT PRCESU BUDŻETOWANIA PRZEDSIĘWZIĘĆ INWESTYCYJNYCH

1. Sformułowanie długofalowej strategii inwestycyjnej

Każda inwestycja podejmowana przez przedsiębiorstwo musi być zgodna z przyjętą strategią firmy i służyć jej realizacji.

Alokowanie kapitału w inwestycje niezgodne z celami sfurmołowanymi w strategii powoduje, że przedsiębiorstwo nie będzie

dysponować wystarczającą ilością kapitału na realizację inwestycji, które zrealizowałyby cele strategiczne.

2. Poszukiwanie identyfikacja możliwości inwestycyjnych

3. Ocena efektywności przedsięwzięcia inwestycyjnego

4. Podjęcie decyjzji inwestycyjnej

5. Kontrola efektów przedsięwzięcia inwestycyjnego

POSZUKIWANIE I IDENTYFIKACJA MOŻLIWOŚCI INWESTYCYJNYCH

Czynniki inicjujące proces poszukiwania możliwości inwestycyjnych w przedsiębiorstwie:

-ogólnosystemowe (np. zmiana przepisów podatkowych)

-typowe dla danego sektora, gałęzi czy branży gospodarki (np. wymagania w zakresie ochrony środowiska w branży paliwowej)

-właściwe dla danego przedsiębiorstwa (np. stopień wykorzystania własnych zdolności produkcyjnych)

-WEWNĘTRZENE- źródłem inwestycji rzeczowej są podstawowe procesy zachodzące w przedsiębiorstwie, a bodźców do inwestowania

mogą dostarczać różne obszary działalności firmy, np.

a. strefa zarządzania- dążenie menadżerów do osiągnięcia celów strategicznych firmy oraz ich przedsiębiorczość są inspiracją do

poszukiwania efektywnych przedsięwzięć inwestycyjnych

b. strefa wytwarzania- wysokie koszty wytwarzania, niska jakość wytwarzanych produktów, ograniczone zdolności produkcyjne,

wysokie koszty remontów, techniczne zużycie parku maszynowego

c. strefa badawczo- rozwojowa- wyniki badań prowadzonych w firmie, studiowanie literatury fachowej, wymiana doświadczeń.

d. strefa zbytu- bezpośrednie kontakty z odbiorcami, poszukiwanie nowych produktów, szeroko zakrojone badania rynku, które

pozwalają określić się konkurencji, oczekiwania handlu i odbiorców, formę sprzedaży

e. strefa rachunkowości- informacja o zmianie rozmiarów i struktury kosztów oraz wielkości i struktury przychodów

f. strefa organizacji- reorganizacja związana z racjonalizacją zatrudnienia, tworzenia nowych miejsc pracy, itp.

-ZEWENĘTRZNE- źródłem bodźców do inwestowania jest otoczenie przedsiębiorstwa (np. wielkość spodziewanego popytu,

oddziaływanie państwa w sferze podatkowej, postęp naukowo- techniczny)

Szczegółowych informacji dotyczących możliwości inwestycyjnych dostarczają działy firmy:

- pion techniczny - opis strony produkcyjno-technologicznej wraz z charakterystyką ryzyka technicznego, co pozwala określić wysokość

nakładów inwestycyjnych

- pion finansowy - szacowanie wysokości nakładów inwestycyjnych

- pion marketingu - badanie rynku, określanie wartości efektywnego popytu, poziomu sprzedaży, możliwego do zaakceptowania przez

klientów poziomu ceny oraz określanie ryzyka marketingowego.

Zakończeniem tego etapu jest klasyfikacja przedsięwzięć inwestycyjnych do określonej grupy, tj. modernizacyjne, typowe, nietypowe,

co jest wykorzystywane w następnych etapach budżetowania.

OCENA EFEKTYWNOŚCI PRZEDSIĘWZIĘĆ INWESTYCYJNYCH + PODJĘCIE DECYZJI INWESTYCYJNEJ = RACHUNEK EFEKTYWNOŚCI

PRZEDSIĘWZIĘĆ INWESTYCYJNYCH

Kontrola efektów przedsięwzięcia inwestycyjnego powinna obejmować:

- Monitoring (kontrola bieżąca) - obejmująca podstawowe wielkości ekonomiczne niezbędne do zapewnienia efektywności

przedsięwzięć inwestycyjnych, np. całkowite nakłady inwestycyjne, korzyści, podczas ich realizacji i eksploatacji

- Audyt porealizacyjny (postaudyt) - obejmuje ocenę rzeczywistej realizacji założeń:

Technicznych- wysokość nakładów inwestycyjnych, czas realizacji przedsięwzięcia

Marketingowych- uzyskane ceny i wielkość sprzedaży

Finansowych- wartość i moment osiągnięcia określonych korzyści

Cele postaudytu: poprawa jakości prognoz, poprawa bieżących działań

NAJCZĘSCIEJ WYKRYWANE BŁĘDY W CZASIE KONTROLI BIEŻĄCEJ NIEKORZYSTNEGO ZJAWISKA:

Opóźnienie w realizacji przedsięwzięcia

Przekroczenie planowanej wartości nakładów inwestycyjnych

Niższa od planowanej wartość zrealizowanych przychodów ze sprzedaży

Wyższy od planowanych poziom kosztów

WŁASCIWE PRZEPROWADZENIE PROCESU BUDŻETOWANIA KAPITAŁOWEGO JEST UZALEZNIONE OD:

1. Znajomości motywów podejmowania decyzji o realizacji danego przedsięwzięcia inwestycyjnego i jego konfrontacji ze

strategią firmy

2. Wypracowania odpowiedniej metodologii oceny efektywności przedsięwzięć inwestycyjnych (oceny opłacalności i analizy

ryzyka)

3. Prowadzenia stałego monitoringu realizowanych przedsięwzięć oraz dokonywania kontroli po ich zakończeniu (postaudyt)

Wykład 6 08.04.2015r.

Wykład 7 15.04.2015r.

1.Korzyści netto przedsięwzięcia inwestycyjnego

Korzyść netto = Bt - Ct

Bt – przyrostowa korzyść z inwestycji

Ct – przyrostowy koszt inwestycji

Mierniki korzyści netto

1) zysk – ujęcie memoriałowe

2) przepływ pieniężny netto – ujęcie pieniężne NCF/FCF

NCFt = CFIt – CFOt

CFI - wpływy pieniężne

CFO – wydatki pieniężne

NCF – przepływy pieniężne netto

2. KLASYFIKACJA PRZEPŁYWÓW PIENIĘŻNYCH (CF) PRZEDSIĘWZIĘĆ INWESTYCYJNYCH:

KLASYFIKACJA PRZEPŁYWÓW PIENIĘŻNYCH (CF) PRZESIĘWZIĘĆ INWESTYCYJNYCH

Kierunek przepływu środków pieniężnych

Rodzaj strumienia pieniężnego

Faza przedsięwzięcia inwestycyjnego, w

której występuje przepływ pieniędzy

> wpływy pieniężne

> przepływy finansowe związane z

> przepływy w okresie budowy

> wydatki pieniężne

pozyskiwaniem lub spłatą kapitału oraz

> przepływy w okresie operacyjnym

jego kosztami

> przepływy w okresie likwidacyjnym

> przepływy inwestycyjne związane z

realizacją przedsięwzięcia oraz

inwestowaniem nadwyżek pieniężnych

> przepływy operacyjne związane z

operacyjnym funkcjonowaniem

przedsięwzięcia

3. PODSTAWOWE RODZAJE PRZEPŁYWÓW PIENIĘŻNYCH, UWZGLĘDNIAJĄCE KRYTERIUM RODZAJU I KIERUNKU PRZEPŁYWU

STRUMIENI PIENIĘŻNYCH:

Wydatki finansowe

- wypłata dywidend

- spłata kredytów długo- i średnioterminowych

- wykup krótko- i długoterminowych dłużnych papierów

wartościowych

- odsetki od kredytów i inne koszty finansowe

- spłata kredytów bieżących

Wydatki inwestycyjne

- nakłady inwestycyjne

Wydatki operacyjne

- koszty operacyjne (bez amortyzacji)

- podatek dochodowy

Wpływy finansowe

- wpłaty kapitału zakładowego

- zaciągnięcie kredytów długo- i średnioterminowych

- emisja krótko- i długoterminowa dłużnych papierów

wartościowych

- spłata kredytów bieżących

Wpływy inwestycyjne

- sprzedaż środków trwałych

- wartość likwidacyjna (rezydualna)

- zmniejszenie kapitału obrotowego netto

Wpływy operacyjne

- przychody ze sprzedaży

- subsydia i dotacje

- obniżka kosztów amortyzacyjnych (bez amortyzacji)

- obniżka płaconego podatku dochodowego

4. NAKŁADY INWESTYCYJNE:

a) nakłady na rzeczowe składniki aktywów trwałych, zwłaszcza:

- zakup ziemi i przygotowanie terenu

- zakup budynków i budowli wraz z koniecznymi pracami inżynieryjno-budowlanymi

- zakup i zainwestowanie maszyn i urządzeń produkcyjnych łącznie z wyposażeniem pomocniczym

- wydatki poniesione na zakup wartości niematerialnych

b) nakłady przedinwestycyjne:

- nakłady wstępne i koszty pozyskiwania kapitału (np. koszt akcji)

- koszty studiów przedrealizacyjnych (opracowanie dokumentacji technicznej)

- nakłady kapitałowe fazy przedprodukcyjnej (np. promocja produktu)

- koszty produkcji próbnej, uruchomienie obiektu

c) nakłady na kapitał obrotowy (zapotrzebowanie na kapitał obrotowy netto)

WARTOŚĆ CAŁKOWITYCH POCZĄTKOWYCH NAKŁADÓW INWESTYCYJNYCH

CNI = NKT + NKO – SIM

CNI – całkowite nakłady inwestycyjne

NKT – nakłady na aktywa trwałe

NKO – nakłady na kapitał obrotowy netto

SIM – sprzedaż istniejącego zbędnego majątku

NKO = aktywa obrotowe – zobowiązania handlowe

∆KON = KONt+1 – KONt

∆> 0 − wzrost KON to wydatek

∆< 0 − spadek KON to wpływ

Wzrost AB – inwestycja w AO czyli wydatek CFO

Spadek AB – dezinwestycja czyli wpływ CFI

Wzrost ZB – pozyskanie finansowania czyli wpływ CFI

Spadek ZB – uregulowanie zobowiązań czyli wydatek CFO

5.ZASADY SZACOWANIA PRZEPŁYWÓW PIENIĘŻNYCH:

a) zasada przyrostowości:

CF u(P) = CF u(F+P) – CF u(F)

CF u(P) – przyrostowe przepływy pieniężne przedsięwzięcia inwestycyjnego

CF u(F+P) – przepływy pieniężne przedsiębiorstwa uwzględniające przepływy z przedsięwzięcia inwestycyjnego

CF u(F) – przepływy pieniężne przedsiębiorstwa nieuwzględniające przepływy z przedsięwzięcia inwestycyjnego

b) zasada ignorowania kosztów już poniesionych

c) zasada kosztów utraconych korzyści

d) amortyzacja nie jest bezpośrednio ujmowana jako element przepływów pieniężnych

6. METODY SZACOWANIA PRZEPŁYWÓW PIENIĘŻNYCH NETTO (NETTO CASH FLOWS, NCF):

a) Metoda bezpośrednia: oddzielne zestawienie wpływów i wydatków, a następnie obliczenie różnicy sum wpływów i sum wydatków

dla każdego okresu.

b) Metoda pośrednia: wykorzystuje się różnicę pomiędzy przychodami ze sprzedaży a kosztami, którą koryguje się następnie,

uwzględniając określone elementy np. amortyzację, zmianę stanu kapitału obrotowego, nakłady inwestycyjne.

c) Metoda uproszczona: zestawia się przepływy pieniężne jako suma zysku netto i amortyzacji pomniejszonej o nakłady inwestycyjne i

skorygowanej zmianą stanu kapitału obrotowego netto.

d) wydatki pieniężne (cash inflows, CFI)

e) wydatki pieniężne (cash outflows, CFO)

f) przepływy pieniężne netto (netto cash flows, NCF)

7.POSTAWOWE FORMUŁY NCF/FCF

NCDD/FCFF

(net cash to firm/free cash flow to firm)

NCFE/FCFE

(net cash flow to equity/free cash flow to equity)

8.FORMUŁA FCFF

FCFFt = NOPATt + At + ∆KONt – CAPEXt

NOPAT – net operating profit after tax

NOPAT = EBIT * (1 - T)

EBIT – zysk operacyjny (earning before interests and taxes)

T- stopa podatkowa

EBIT = P – VC – FC – A

P – przychody

VC – koszty zmienne

FC –wzrost kosztów stałych

A - amortyzacja

9.FORMUŁA FCFE

FCFEt = Znt + At - ∆𝑲𝑶𝑵𝒕 – CAPEXt + ∆𝑫𝒆𝒃𝒕t

Znt – zysk netto

∆𝑫𝒆𝒃𝒕t - zmiany zadłużenia

Znt = EBIT – Int – Tax

Int – odsetki od kapitału zadłużonego

Wykład 8 22.04.2016r.

1. NAJCZĘSTSZE BŁĘDY POPEŁNIANE PRZY SZACOWANIU NCF DOTYCZĄ:

- szacowania przepływów pieniężnych ze sprzedaży aktywów trwałych

- szacowania przepływów pieniężnych związanych ze zmianami w wartości kapitału obrotowego netto

- uwzględniania w przepływach pieniężnych zmian w wartości amortyzacji

- szacowania przepływów pieniężnych związanych z obniżką kosztów

- szacowania przepływu pieniężnego związanego z podatkiem dochodowym

2. SZACOWANIE PRZEPŁYWÓW PIENIĘŻNYCH NETTO PRZY SPRZEDAŻY SKŁADNIKÓW AKTYWÓW TRWAŁYCH:

a) rynkowa wartość sprzedaży > wartość księgowa

ZYSK (rynkowa wartość sprzedaży – wartość księgowa)

Podatek – T (stopa podatku dochodowego) % zysk

Wartość netto przepływu – rynkowa wartość sprzedaży – podatek dochodowy

b) rynkowa wartość sprzedaży < wartość księgowa

STRATA (rynkowa wartość sprzedaży – wartość księgowa)

Zmniejszenie podatku dochodowego – T % strata

Wartość netto przepływu – rynkowa wartość sprzedaży – zmniejszenie podatku

3. SZACOWANIE PRZEPŁYWÓW PIENIĘŻNYCH NETTO ZWIĄZANYCH ZE ZMIANAMI W WARTOŚCI KAPITAŁU OBROTOWEGO NETTO:

1) Wzrost kapitału obrotowego netto – wydatek inwestycyjny

2) Spadek kapitału obrotowego netto – wpływ inwestycyjny

4. UWZGLĘDNIANIE W PRZYPŁYWACH PIENIĘŻNYCH ZMIAN W WARTOŚCI AMORTYZACJI:

Aktualna amortyzacja < amortyzacja związana z realizacją nowego przedsięwzięcia inwestycyjnego.

Przyrost amortyzacji związany z realizacją nowego przedsięwzięcia inwestycyjnego – aktualna amortyzacja.

Wzrost kosztów uzyskania przychodu w wysokości przyrostu amortyzacji.

Obniżka podstawy opodatkowania w wysokości wzrostu kosztów uzyskania przychodów.

Obniżka płaconego podatku – T (stopa podatku dochodowego) % obniżka podstawy opodatkowania

Wartość netto przepływu 0 obniżka płaconego podatku

5. SZACOWANIE PRZEPŁYWÓW PIENIĘŻNYCH NETTO ZWIĄZANYCH Z OBNIŻKĄ KOSZTÓW:

- Aktualna wartość kosztów (1)

- Przyszła wartość kosztów wynikająca z realizacji inwestycji (2)

- Obniżka kosztów (1-2)

- Zwiększona podstawa opodatkowania (przyszła podstawa opodatkowania – aktualna podstawa opodatkowania)

- Zwiększenie podatku T % zwiększona podstawa opodatkowania

- Wartość netto przepływu – obniżka kosztów zwiększenie podatku

6. SZACOWANIE PRZEPŁYWU PIENIĘŻNEGO ZWIĄZANEGO Z PODATKAMI DOCHODOWYMI:

Przychody jako rachunek zysków i strat (1)

Przychody w rozumieniu prawa podatkowego (1)

koszty jako rachunek zysków i strat (2)

Koszty uzyskania przychodów w rozumieniu prawa

podatkowego (2)

Wynik brutto (1-2)

Podstawa opodatkowania (1-2)

Podatek dochodowy (T % wynik brutto)

Podatek dochodowy (T % podstawa opodatkowania)

Teoretyczny przepływ pieniężny (podatek dochodowy)podatek dochodowy

rzeczywisty przepływ pieniężny (podatek dochodowy)

7. W działalności każdego podmiotu gospodarczego można wyróżnić trzy podstawowe rodzaje decyzji:

Decyzje inwestycyjne

Decyzje finansowe

Decyzje operacyjne

8.Decyzje inwestycyjne (investment decision) dotyczą aktywów trwałych przedsiębiorstwa i wiążą się z działalnością inwestycyjna.

Decyzje finansowe (financing decision) dotyczą pasywów przedsiębiorstwa i wiążą się z wyborem rodzajów, rozmiarów i struktury

źródeł finansowania działalności przedsiębiorstwa w tym działalności inwestycyjnej.

Decyzje operacyjne (operations decision) związane są ze sferą zarządzania operacyjnego i dotyczą takich zagadnień jak polityka

handlowa (stosowanie odroczonych terminów płatności) czy polityka zarządzania zapasami.

9.W ramach decyzji inwestycyjnych z uwagi na kryterium charakteru podejmowaniu decyzji wyróżniania się cztery podstawowe

rodzaje decyzji inwestycyjnych:

1) Typu „przyjąć – odrzucić”: (decyzje bezwzględne),

2) Związane z wyborem najbardziej efektywnego przedsięwzięcia (decyzje względne),

3) Portfelowe,

4) Czasowe.

10.Decyzje typu „przyjąć - odrzucić” (decyzje bezwzględne) - dotyczą pojedynczych przedsięwzięć inwestycyjnych - podjęcie decyzji

opiera się na ocenie efektywności danego przedsięwzięcia inwestycyjnego. Decyzja ta wiąże się z odpowiedzią na pytanie, czy

przedsięwzięcie inwestycyjne jest opłacalne? Ma więc charakter zero - jedynkowy: 1 (TAK) gdy przedsięwzięcie jest opłacalne i 0 (NIE)

kiedy przedsięwzięcie jest nieopłacalne.

11.Decyzje związane z wyborem najbardziej efektywnego przedsięwzięcia (decyzje względne) ze zbioru dostępnych do realizacji

przedsięwzięć najczęściej dotyczą przedsięwzięć wzajemnie się wykluczających, gdy jeden z zasobów najczęściej rzeczowych (grunt,

maszyny) podlega ograniczeniu.

12. decyzje portfelowe związane są z budową optymalnego portfela przedsięwzięć inwestycyjnych. Optymalny portfel przedsięwzięć

umożliwia wykorzystanie „efektu portfela”, czyli: korzyści wynikających z dywersyfikacji. Inwestycje tworzące portfel efektywny

zapewniają:

* najwyższą stopę zwrotu przy zadanym akceptowanym poziomie ryzyka

* najniższe ryzyko przy zadanym poziomie akceptowalnym poziomie stopy zwrotu

Optymalny portfel inwestycji w określonych warunkach i przy istniejących ograniczeniach.

13. Decyzje czasowe dotyczą wyboru momentu czasu optymalizującego wartość uzyskanych korzyści netto. W przypadku nowch

przedsięwzięć inwestycyjnych chodzi o wybór najbardziej optymalnego momentu rozpoczęcia realizaji przedsięwzięcia, natomiast w

przypadku przedsięwzieć inwestycyjnych będących w uzytkowaniu, optymalny moment ich zakończenia (najczęściej dotyczy to

wymiany maszyn i urządzeń i dotyczy wyboru momentu czasu kiedy nowa maszyna ma zastąpić starą).

WARTOŚĆ REZYDUALNA:

1. Wartość wynikająca z kontynuacji działania – realizacja kolejnego projektu po zakończeniu działania aktywów

zakupionych w ramach początkowych nakładów inwestycyjnych.

2. Wartość likwidacyjna – końcowa.

Podejście kontynuacyjne – zakłada się, że przepływy pieniężne generowane przez projekt w ostatnim roku prognozy, będą powtarzać

się w przyszłości w stałym tempie g.

RV = FCFFn (1+g)/RA – g

FCFFn – strumień pieniężny FCFF dla ostatniego roku prognozy n

g – zakładana stopa zmiany strumieni pieniężnych poza okresem prognozy

RA – koszt kapitału

RV – FCFEn (1+g)/RE – g

FCFEn – strumień pieniężny dla ostatniego roku prognozy n

Re - koszt kapitału własnego

RV = (FCFFn (1+G)/ Ra – g) * UK

Uk – udział kapitału własnego

RV = (FCFFn (1+g)/ RA – G) – DN

Dn – wartość zadłużenia w roku n

Wartość liwidacyjną można obliczyć na dwa sposoby:

1. Biorąc pod uwagę wartość rynkową środków trwałych, jak gdyby miałby być one sprzedane na koniec okresu referencyjnego

2. Jako wartość końcową aktywów netto – wartość księgową.

KOSZT KAPITAŁU I STOPA DYSKONTOWA

Koszt kapitału (koszt utraconych korzyści, koszt alternatywnego zaangażowania kapitału) – wymagany przez inwestorów minimalny

zwrot, który mógłby być realizowany przez nich z alternatywnej inwestycji w danej klasie ryzyka i o takim samym okresie

zaangażowania kapitału

Koszt kapitału – traktuje się także jako stawkę procentową wyrażającą minimalną rentowność, za jaką inwestorzy są gotowi

zaangażować się kapitał w dane przedsiębiorstwo, aby osiągnąć z niego oczekiwane korzyści.

Koszt kapitału określa również graniczną stopę zwrotu niezbędną do zachowania wartości podmiotu gospodarczego dla jego

włascicieli.

Wykorzystanie kategorii kosztu kapitału

Ustalony koszt kapitału jest używany między innymi do:

Ustalania wartości przedsiębiorstwa

Analizy opłacalności przedsięwzięć inwestycyjnych

Wyznaczania minimalnej wymaganej stopy zwrotu z działalności bieżącej i rozwojowej przedsiębiorstwa

W praktyce koszt kapitału używany jest w czterech sytuacjach:

jako stopa dyskontowa sprowadzająca projektowane przyszłe przepływy pieniężne, możliwe do osiągnięcia z

przedsiębiorstwa do ich aktualnych wartości

Jako stopa progowa (graniczna), konieczna do osiągnięcia z nowych projektów inwestycyjnych

Jako stopa opłacenia kapitału w obliczaniu ekonomicznej wartości dodanej

Jako baza odniesienia w ocenie stóp zwrotu z zaangażowania kapitału w różne (alternatywne) przedsięwzięcia.

Wykład 9 29.04.2015r.

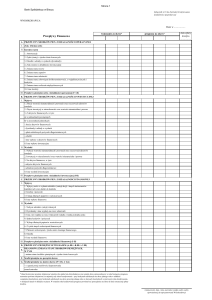

2.

Schemat konkurencji p.p.

a. Początkowy stan środków pieniężnych

b. Wpływy gotówkowe

c. Wydatki gotówkowe

d. Zmiana stanu środków pieniężnych (B - C)

e. Końcowy stan środków pieniężnych (A + D)

3. Rachunek przepływów pieniężnych. Metoda pośrednia.

A. przepływ środków pieniężnych z działalności operacyjnej

I. Zysk (strata) netto

II. Korekty razem

1. Amortyzacja

2. Zyski (straty) z tytułu różnic kursowych

3. Odsetki i udziały w zyskach (dywidendy)

4. Zysk (strata) z działalności inwestycyjnej

5. Zmiana stanu rezerw

6. Zmiana stanu zapasów

7. Zmiana stanu należności

8. Zmiana stanu rozliczeń międzyokresowych kredytów

9. Zmiana stanu rozliczeń międzyokresowych

10. Inne korekty

III. Przepływy pieniężne netto z działalności operacyjnej (I+/-II)

C. Przepływy środków pieniężnych z działalności finansowej

I. Wpływ

1. Wpływy netto z wydania udziałów (emisji akcji) i innych instrumentów kapitałowych oraz dopłat do kapitału

2. Kredyty i pożyczki

3. Emisja dłużnych papierów wartościowych

4. Inne wpływy finansowe

II. Wydatki

1. Nabycie udziałów (akcji) własnych

2. Dywidendy i inne wypłaty na rzecz właścicieli

3. Inne niż wypłaty na rzecz właścicieli, wydatki z tytułu podziału zysku

4. Spłaty kredytów i pożyczek

5. Wykup dłużnych papierów wartościowych

6. Z tytułu innych zobowiązań finansowych

7. Płatności zobowiązań z tytułu umów leasingu finansowego

8. Odsetki

9. Inne wydatki finansowe

III. Przepływy pieniężne netto z działalności finansowej (I-II)

D. Przepływy pieniężne netto razem (A.III+/-C.III)

E. Bilansowa zmiana stanu środków pieniężnych, w tym

- zmiana stanu środków pieniężnych z tytułu różnic kursowych

F. Środki pieniężne na początek okresu

G. Środki pieniężne na koniec okresu (F+/-D), w tym

- o ograniczonej możliwości dysponowania

4.

Próg rentowności (BEP – break event point) to punkt graniczny, w którym badane przedsięwzięcie nie przynosi zysków ani nie

powoduje strat.

5. Ocena efektywności inwestycji. Metody dyskontowe.

a. Wartość zaktualizowana netto (NPV)

b. Wewnętrzna stopa zwrotu (IRR)

6. Analiza wskaźnikowa.

a. Wskaźniki płynności finansowej

b. Wskaźniki zadłużenia

c. Wskaźniki zyskowności

7. Analiza wrażliwości umożliwia pokazanie, jak wyliczone wartości wskaźników finansowych (IRR lub NPV) zmieniają się wraz ze

wzrostem (spadkiem) parametrów służących do ustalenia kosztów i korzyści.

8. Przykładowa struktura stadium wykonalności.

a. Charakterystyka projektu

b. Opis wnioskodawcy

c. Uzasadnienie projektu

d. Opis projektu

e. Grupy docelowe projektu

f. Cele projektu

g. Lokalizacja przedsięwzięcia

h. Analiza instytucjonalna

i. Analiza techniczna i/lub technologiczna

j. Analiza alternatywnych rozwiązań

k. Analiza prawna projektu

l. Analiza sytuacji finansowej podmiotów wdrażających projektu

m. Szczegółowa analiza źródeł finansowania

n. Analiza finansowa

o. Analiza ekonomiczna

p. Analiza wrażliwości i ryzyka

9. Charakterystyka projektu.

Krótki, zwięzły opis, odpowiadający na podstawowe pytania: Kto? Co? Gdzie? Kiedy? Dlaczego? W jakim celu? Dla Kogo? Jak?

zrealizuje w ramach projektu. Odpowiedzi na te pytania są rozwijane w następujących punktach Stadium.

10. Opis wnioskodawcy.

Rozwinięcie odpowiedzi na pytanie kto? – krótki opis podmiotu wdrażającego projekt.

11. Uzasadnienie projektu.

a. Zidentyfikowanie problemów, które dany projekt ma rozwiązać oraz uzasadnienie demograficzno/społeczne i/lub

epidemiologiczne – rozwinięcie odpowiedzi na pytanie: dlaczego? Prognozowany projekt powinien być zrealizowany.

Projekt musi wynikać z konkretnego, jasno zidentyfikowanego problemu występującego na danym obszarze. Należy

przedstawić powiązania projektu z celami narodowych, regionalnych i lokalnych strategii rozwoju, innych istniejących

dokumentów strategicznych oraz aktów prawnych i innych dokumentów istotnych dla projektu.

12. Projekt kluczowy.

Projekt kluczowy

Problem 2

Problem 1

Problem 2.1

Problem 3

Problem 2.2

Problem 2.3

13. Drzewo celów można wyobrazić sobie jako pozytywne odbicie drzewa problemów!

Problem

Cel

Cel nadrzędny

Cel 1

Cel 2.1

Cel 2

Cel 2.2

Rezultat

Cel 3

Cel 2.3

Produkt

14. Opis projektu.

Rozwinięcie odpowiedzi na pytanie: Co? Kiedy? w ramach danego projektu będzie realizowane. Należy szczegółowo opisać

zarówno część inwestycyjną (jeśli występuje) jak i nie inwestycyjną danego projektu oraz wskazać ramy czasowe poszczególnych

etapów merytorycznych projektu (tzw. kamienie nilowe). Dopełnieniem opisu jest szczegółowy harmonogram realizacji projektu.

15. Grupy docelowe projektu.

Rozwinięcie odpowiedzi na pytanie: Dla kogo? Identyfikacja i charakterystyka głównych podmiotów(interesariuszy), grup

docelowych i beneficjentów końcowych działań w projekcie wraz z określeniem ich udziału w ogólnej grupie dotkniętej

problemem na obszarze odziaływania projektu. Analiza ich potrzeb, analiza ich reakcji na proponowane działania (czy będą

zainteresowani). Odpowiedź na pytanie: jaki mieli udział w opracowaniu założeń projektu?

16. Cele projektu.

Określenie celu ogólnego, celów bezpiecznych i … oraz ich wskaźników. To rozwinięcie odpowiedzi na pytanie W jakim celu?

17. Lokalizacja przedsięwzięcia.

Odpowiedź na pytanie: Gdzie? Projekt będzie realizowany.

18. Analiza instytucjonalna.

Posiadane zasoby ludzkie i struktura organizacyjna jednostki wdrażającej dofinansowywany projekt. Dodatkowo należy opisać

strukturę organizacyjną stworzoną dla realizacji projektu wraz z podziałem odpowiedzialności oraz podaniem czy wnioskodawca

posiada odpowiednie zasoby do realizacji danego projektu lub też czy planuje zatrudnienie odpowiednich pracowników (w tym

przypadku należy również szczegółowo opisać tryb zatrudnienia – jakie wymagania mszą nowozatrudnieni pracownicy spełniać, w

jaki sposób będzie przebiegał proces rekrutacji oraz na jakich zasadach nowi pracownicy będą zatrudnieni). Należy wyraźnie

podkreślić czy posiadane zasoby ludzkie i struktura organizacyjna są wystarczające do wdrożenia i utrzymania projektu.

19. Analiza techniczna i/lub technologiczna.

Dotyczy projektów zakładających wykorzystanie rozwiązań technicznych lub technologicznych (jak np. sprzęt, budowa,

przebudowa, remont). Analiza ta ma za zadanie wykazywać, że zaproponowane rozwiązanie jest:

a. Wykonalne pod względem technicznym i/lub technologicznym

b. Zgodnie z najlepszą praktyką w danej dziedzinie

c. Optymalne pod względem zaspokojenia popytu ze strony użytkowników

d. Przedstawia optymalny stosunek jakości do ceny

20. Analiza alternatywnych rozwiązań.

Analiza możliwych opcji rozwiązania problemu przedstawionego w projekcie i dojścia do osiągnięcia celów projektu – z wniosków

musi wynikać uzasadnienie dla wyboru strategii zaprezentowanej w danym projekcie. Analizę alternatywnych rozwiązań należy

przeprowadzić w minimum 3 wariantach:

a. Wariant „nie robię nic”

b. Wariant „minimum”

c. Wariant „zrobię coś” (lub rozsądne rozwiązania alternatywne, np. przedsięwzięcie korzystające z alternatywnej

technologii lub oparte na odmiennej koncepcji, metodzie)

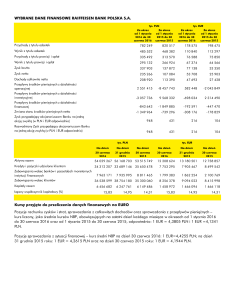

21. Analiza sytuacji finansowej podmiotów wdrażających projekt.

22.

23.

24.

25.

Analiza sytuacji w jakiej znajdują się podmioty zaangażowane we wdrażanie projektu (a na które projekt będzie miał wpływ

finansowy) obejmująca okres od 2 lat wstecz od chwili obecnej, w tym płynność finansowana, ewentualnie zadłużenie itp.

Poparciem analizy są dokumenty finansowe (m.in. badania za ostatnie 3 lata oraz rachunek zysków i strat) stanowiące oddzielne

załączniki.

Analiza finansowa.

Analiza finansowa przeprowadzana jest z punktu widzenia jednostki realizującej projekt. Wymaganym jest, aby zawierała

Analizę przepływów finansowych wywołanych realizacją przedsięwzięcia wraz z kalkulacją wartości NPWK, RRK oraz

NPVIC IRRC.

Kalkulację … (luki finansowej).

Rachunek zysków i strat dla projektu (zgodnie z ustawą o rachunkowości), w którym należy ująć wyłącznie zmianę

poszczególnych wartości wywołaną projektem – porównanie stanu wyjściowego ze stanem po zakończeniu realizacji

projektu.

Rachunek przepływów pieniądza podmiotu realizującego projekt/program, w okresie jego realizacji i eksploatacji

(zgodnie z ustawą o rachunkowości) w celu zbadania płynności finansowej podmiotu wdrażającego w odniesieniu do

realizowanego projektu. W przypadku ujemnych przepływów należy wskazać źródła pokrycia deficytu.

Analizę finansową należy sporządzać w horyzoncie czasowym 20 lat (?).

Analiza ekonomiczna.

Analiza efektywności projektu z punktu widzenia całej ludności, danego regionu lub kraju. Jest to analiza społeczno-gospodarcza

kosztów i korzyści bazująca na przeprowadzonej analizie finansowej lecz w przeciwieństwie do niej biorąca pod uwagę ceny

ekonomiczne a nie rynkowe. Polega na odniesieniu efektów dla społeczeństwa, które zostaną wygenerowane przez projekt do

nakładów nań podniesionych. W analizie ekonomicznej należy uwzględnić przyszłe oszczędności np. w kosztach opieki

zdrowotnej, które dzięki wdrożeniu projektu. Można również uwzględnić …strat w kontekście gospodarki kraju, z powodu

niezdolności do pracy oraz wzrost dobrobytu gospodarczego poprzez poprawę jakości życia, zdolności produkcyjnej op.. W

wyniku przeprowadzonej analizy należy przedstawić kalkulację ekonomicznej wartości bieżącej netto KWIN czy KNPV? … oraz

ekonomicznej wewnętrznej stopy zwrotu.

Analiza wrażliwości i ryzyka.

Należy zidentyfikować szczególnie groźne obszary ryzyka związanego z realizacją projektu (we wszystkich jego aspektach: tj.

finansowym, prawnym, organizacyjnym, społecznym) oraz określić jakie metody zminimalizowania tego ryzyka zostaną podjęte

przez wnioskodawcę.

Analizy występujące w SW a nie występujące w BP.

1 – analiza logiki interwencji

2 – analiza ekonomiczna

Wykład 9 29.04.2015r.

METODY STATYSTYCZNE

Okres zwrotu

nakładów

Księgowa

stopa zwrotu

Rachunek porównawczy zysków

Okres zwrotu

nakładów

Odwrotność

okresu zwrotu

nakładów

Rachunek porównawczy kosztów

Księgowa

stopa zwrotu

Zmodyfikowa

na księgowa

stopa zwrotu

Prosta stopa

zwrotu

zaangażowanego

kapitału

OKRES ZWROTU NAKŁADÓW:

Prosta stopa

OZN = n

zwrotu kapitału

dla którego

własnego

Σni=1 CFi = 0

gdzie:

OZN – okres zwrotu nakładów inwestycyjnych

n – liczba okresów funkcjonowania przedsięwzięcia (czas życia projektu)

CF – przepływy środków pieniężnych generowanych w i-tym okresie.

ALGORYTM OBLICZENIOWY:

Określić czas funkcjonowania przedsięwzięcia inwestycyjnego n.

Obliczyć przepływy środków pieniężnych dla każdego z rozpatrywanych okresów.

Zidentyfikować okresy, w którym zakumulowane saldo środków pieniężnych przyjmuje wartość ujemną – ich liczba to

okres zwrotu nakładów w latach.

Zidentyfikować okres, w którym zakumulowane saldo środku pieniężnych zmienia swą wartość z ujemnej na dodatnią

(okres przełamania).

Dla tak zidentyfikowanego okresu założyć, że przepływy środków pieniężnych są generowane równomiernie w całym

okresie.

Obliczyć liczbę miesięcy jako wartość bezwzględną ujemnych przepływów środków pieniężnych w poprzednim okresie

odniesionych do przepływów w danym okresie.

ZALETY:

Pozwala wstępnie ocenić przedsięwzięcie inwestycyjne.

Pozwala wybrać najmniej ryzykowny projekt w modelu decyzyjnym „który – lepszy” (mniejsze ryzyko związane jest z

przedsięwzięciami o krótszym okresie zwrotu).

WADY:

Nie bierze pod uwagę zmienności środków pieniężnych w okresie funkcjonowania przedsięwzięcia.

Wymaga dokonania arbitralnego wyboru okresu zwrotu akceptowanego przez inwestora.

Nie uwzględnia przepływu przełamania (zmiany wartości zakumulowanego salda środków pieniężnych z ujemnego na

dodatnie), co może zniekształcić ocenę efektywności przedsięwzięcia inwestycyjnego (np. w przypadku projektu odwrotnego

czy mieszanego).

Nie umożliwia wprowadzenia do procesu oceny ryzyka związanego z realizacją przedsięwzięcia inwestycyjnego.

REGUŁY DECYZYJNE:

Nadaje się wyłącznie do przedsięwzięć typowych.

W modelu decyzyjnym „przyjąć – odrzucić” do dalszej analizy przyjmuje się tylko te przedsięwzięcia, których okres zwrotu nie

przekracza pewnego, arbitralnie określonego punktu krytycznego.

W modelu decyzyjnym „który lepszy” za najatrakcyjniejszy uważa się projekt o najkrótszym okresie zwrotu nakładów.

W modelu decyzyjnym „które realizować” należy najpierw uszeregować przedsięwzięcia według rosnącego okresu zwrotu, a

następnie kolejno zrealizować te, na które wystarczy środków.

ODWROTNOŚĆ OKRESU ZWROTU:

1

𝑂𝑂𝑍𝑁 =

𝑂𝑍𝑁

Gdzie:

OOZN – oznacza odwrotność okresy zwrotu,

OZN – oznacza okres zwrotu nakładów inwestycyjnych

ALGORYTM OBLICZENIOWY:

Należy obliczyć okres zwrotu nakładów inwestycyjnych (OZN).

Należy wystandaryzować liczbę miesięcy.

Wykonać obliczenia według wzoru.

KRYTERIUM OCENY:

Za najlepsze należy uznać przedsięwzięcie inwestycyjne, dla którego odwrotność okresu zwrotu nakładów jest najwyższa.

REGUŁY DECYZYJNE:

Nadaje się wyłącznie do przedsięwzięć typowych.

W modelu decyzyjnym „przyjąć – odrzucić” do dalszej analizy przyjmuje się tylko te przedsięwzięcia, których odwrotność

okresu zwrotu przekracza pewny, arbitralnie określony punkt krytyczny.

W modelu decyzyjnym „który lepszy” za najatrakcyjniejszy uważa się projekt o najwyższej odwrotności okresu zwrotu

nakładów.

KSIĘGOWA STOPA ZWROTU:

∑𝑛𝑖=1 𝑍𝑁𝑖 ∶ 𝑛

𝐴𝑅𝑅 =

𝑁𝐼𝑁𝑊

Gdzie:

ARR – oznacza księgową stopę zwrotu

ZN – zysk netto

NINW – oznacza poziom początkowych nakładów inwestycyjnych

ZMODYFIKOWANA ARR:

∑𝑛𝑖=1 𝑍𝑁𝑖 / 𝑛

𝑍𝐴𝑅𝑅 =

(𝑁𝐼𝑁𝑊 + 𝐾𝑊𝐼𝑁)/ 2

Gdzie:

ZARR – oznacza zmodyfikowaną księgową stopę zwrotu

ZN – oznacza zysk netto

NINW – oznacza poziom początkowych nakładów inwestycyjnych

KWIN – oznacza wartość końcową inwestycji

PROSTA STOPA ZWROTU ZAANGAŻOWANEGO KAPITAŁU:

𝑍𝑁

𝑂𝐷𝑆𝑖

∑𝑛𝑖=1 𝑖 + ∑𝑛𝑖=1

𝑛

𝑛

𝑃𝑆𝑍𝐾 =

𝐾𝑍

Gdzie:

PSZK – oznacza prostą stopę zwrotu zaangażowanego kapitału

𝒁𝑵

∑𝒏𝒊=𝟏 𝒊 - oznacza średni zysk netto w okresie funkcjonowania przedsięwzięcia

∑𝑛𝑖=1

𝒏

𝑂𝐷𝑆𝑖

– oznacza średni poziom odsetek

KZ – oznacza poziom zaangażowanego kapitału ogółem

PROSTA STOPA KAPITAŁU WŁASNEGO:

𝑍𝑁

∑𝑛𝑖=1 𝑖

𝑛

𝑃𝑆𝑍𝐾𝑊 =

𝐾𝑊

Gdzie:

PSZKW – oznacza prostą stopę zwrotu zaangażowanego kapitału własnego

𝑛

∑𝒏𝒊=𝟏

𝒁𝑵𝒊

- oznacza średni zysk netto w okresie funkcjonowania przedsięwzięcia

𝒏

KW - oznacza poziom zaangażowanego kapitału własnego

KRYTERIUM OCENY:

Za najlepsze należy uznać przedsięwzięcie, które charakteryzuje się największą księgową stopą zwrotu.