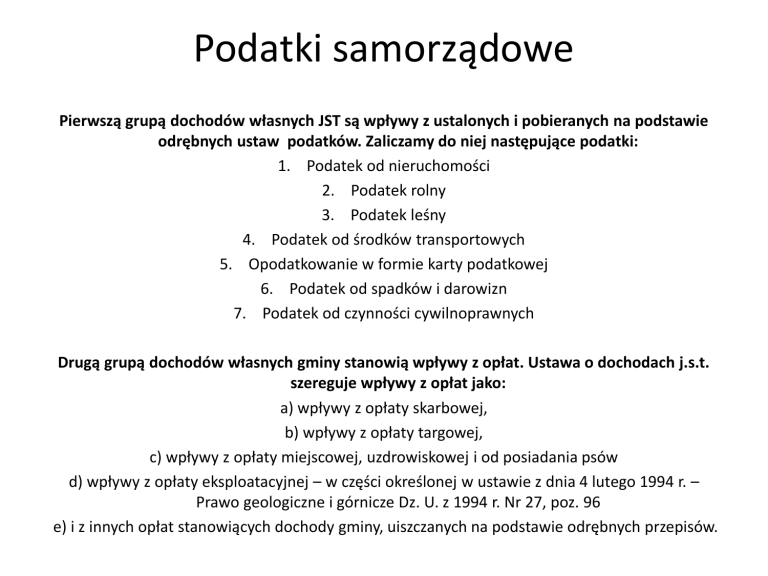

Podatki samorządowe

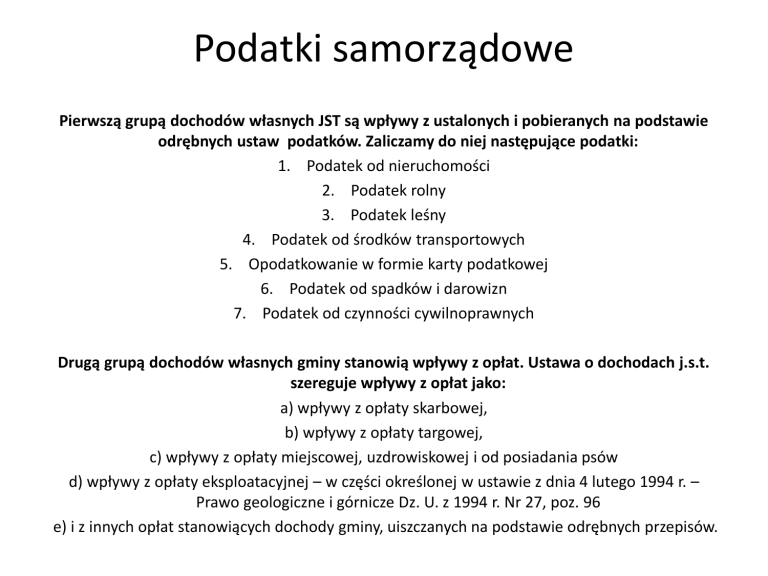

Pierwszą grupą dochodów własnych JST są wpływy z ustalonych i pobieranych na podstawie

odrębnych ustaw podatków. Zaliczamy do niej następujące podatki:

1. Podatek od nieruchomości

2. Podatek rolny

3. Podatek leśny

4. Podatek od środków transportowych

5. Opodatkowanie w formie karty podatkowej

6. Podatek od spadków i darowizn

7. Podatek od czynności cywilnoprawnych

Drugą grupą dochodów własnych gminy stanowią wpływy z opłat. Ustawa o dochodach j.s.t.

szereguje wpływy z opłat jako:

a) wpływy z opłaty skarbowej,

b) wpływy z opłaty targowej,

c) wpływy z opłaty miejscowej, uzdrowiskowej i od posiadania psów

d) wpływy z opłaty eksploatacyjnej – w części określonej w ustawie z dnia 4 lutego 1994 r. –

Prawo geologiczne i górnicze Dz. U. z 1994 r. Nr 27, poz. 96

e) i z innych opłat stanowiących dochody gminy, uiszczanych na podstawie odrębnych przepisów.

Kiedy i na jakich zasadach zapłacimy podatek

od spadków i darowizn ?

USTAWA z dnia 28 lipca 1983 r.

o podatku od spadków i darowizn

• Podatek od spadków i darowizn jest typowym podatkiem majątkowym

mającym na celu obciążenie przysporzonego majątku w sposób

nieodpłatny czyli pochodzący z tytułu :

- Dziedziczenia, zapisu, dalszego zapisu, polecenia testamentowego,

- Darowizny, polecenia darczyńcy,

- Zasiedzenia,

- Nieodpłatnego zniesienia współwłasności,

- Zachowku - jeżeli uprawniony nie uzyskał go w postaci uczynionej przez sąd

darowizny lub w drodze dziedziczenia albo w postaci zapisu,

- Nieodpłatnej renty, użytkowania oraz służebności.

! Opodatkowaniu podlegać więc będzie każde nabycie własności rzeczy, do

którego stosować się będą choćby odpowiednio przepisy o przeniesieniu

własności, czy każdego nabycia praw majątkowych. W skład spadku

bowiem wchodzą różnego rodzaju prawa, a więc nie tylko prawo własności

rzeczy, lecz także prawa obligacyjne, jak wierzytelności, czy też ograniczone

prawa rzeczowe.

• Istotą podatku od spadków i darowizn jest to, że

opodatkowuje się nim nieodpłatny przyrost majątku oparty na

osobowych powiązaniach osobistych i rodzinnych, a nie –jak w

podatku dochodowym od osób fizycznych –czysty przyrost

majątku wynikły z własnej pracy podatnika bądź jego kapitału.

• Wzajemny stosunek ustawy o podatku od spadków i darowizn

i ustawy o podatku dochodowym od osób fizycznych: Zgodnie

z art. 2 ust.1 pkt 3 u.p.d.o.f. z opodatkowania podatkiem

dochodowym wyłączone zostały m.in. Przychody podlegające

przepisom ustawy o podatku od spadków i darowizn. Oznacza

to w konsekwencji, że w prawie polskim ustawa o podatku od

spadków i darowizn jest ustawą szczególną w stosunku do

ustawy o podatku dochodowym od osób fizycznych.

• Wysokość podatku

W ustawie o podatku od spadków i darowizn zastosowano

stawki podatkowe, których wysokość została uzależniona od

osobistego stosunku nabywcy własności rzeczy i prawa

majątkowego. Dlatego też w art. 14 ust. 1 u.p.s.d.,

posługując się skrótem myślowym i pewnym uproszczeniem,

ustalono, że „wysokość podatku ustala się w zależności od

grupy podatkowej, do której zaliczany jest nabywca”.

Reasumując wysokość podatku jest zróżnicowana w zależności

od wartości nabytych rzeczy i praw majątkowych oraz od

stosunku osobistego nabywcy do osoby, od której lub po

której została nabyta własność rzeczy prawa majątkowego, a

w związku z tym od grupy podatkowej , do której został

zaliczony nabywca. Ustawodawca dzieli wszystkich nabywców

na trzy grupy podatkowe.

• Organ podatkowy ustala zatem na dzień zaistnienia obowiązku

podatkowego takie okoliczności jak:

a) Kwoty wartości minimów podatkowych

b) Kwoty decydujące o zaliczeniu do poszczególnego szczebla

skali podatkowej

c) Wartość rynkową rzeczy i praw majątkowych

- Pozostałe elementy stanu faktycznego, a więc także zaliczenie

do poszczególnych grup podatkowych, ocenia na dzień

prowadzenia postępowania wymiarowego.

Grupy podatkowe

• Nabywcy rzeczy i praw majątkowych podlegający

opodatkowaniu podatkiem od spadków i darowizn zostali

przyporządkowani do trzech grup podatkowych, przy czym

kryterium przyporządkowania stanowi osobisty stosunek

nabywcy od osoby, od której lub po której zostały nabyte

rzeczy i prawa majątkowe. Przy zaliczaniu nabywców do

określonych grup podatkowych stosunek osobisty między

nabywcą prawa własności rzeczy lub praw majątkowych może

wynikać z pokrewieństwa, małżeństwa lub powinowactwa

albo też może nie być stosunkiem osobistym. Ten ostatni

przypadek dotyczy nabywców zaliczonych do III grupy i

oznaczonych mianem „inni nabywcy”, co wskazuje, że jest to

katalog otwarty w odróżnieniu do katalogów odnoszących się

do grupy II i III.

Do I grupy podatkowej zaliczamy:

• • małżonka,

• zstępnych (np. syn, córka, wnuki),

• wstępnych (np. matka, ojciec, dziadkowie),

• pasierba,

• zięcia,

• synową,

• rodzeństwo,

• ojczyma,

• macochę i

• teściów.

Do II grupy podatkowej zaliczamy:

• • zstępnych rodzeństwa (np. siostrzeniec, bratanek),

• rodzeństwo rodziców (np. wuj, ciotka),

• zstępnych i małżonków pasierbów,

• małżonków rodzeństwa (np. mąż siostry) ,

• rodzeństwo małżonków (np. brat żony),

• małżonków rodzeństwa małżonków (np. mąż siostry

męża),

• małżonków innych zstępnych (np. żona wnuka).

Trzecia grupa podatkowa to pozostali

nabywcy.

•

Zasada stosowania minimum

podatkowego.

:

Zgodnie z literalnym brzmieniem art. 9 ust. 1 u.p.s.d.,

opodatkowaniu podlega nabycie przez nabywcę, od jednej osoby,

własności rzeczy i praw majątkowych o czystej wartości

przekraczającej kwoty wskazane w ustawie. Kwoty ustanowione

zostały odpowiednio na poziomie:

• 9.637 zł - jeżeli nabywcą jest osoba zaliczona do I grupy

podatkowej,

• 7.276 zł - jeżeli nabywcą jest osoba zaliczona do II grupy

podatkowej,

• 4.902 zł - jeżeli nabywcą jest osoba zaliczona do III grupy

podatkowej.

• Jak z powyższego wynika, również przy konstrukcji minimum

podatkowego ustawodawca kierował się względami rodzinnymi; im

bliższy związek zbywcy z nabywcą, tym kwota wolna od podatku

jest wyższa, a więc obciążenie podatkowe niższe.

Obliczanie podatku

• Od wartości spadku odejmujemy kwotę wolną od podatku dla

właściwej grupy podatkowej

• 2. Następnie obliczamy nadwyżkę ponad właściwą kwotę aby

ustalić podstawę obliczenia podatku – ( istnieją 3 progi

nadwyżki dla wszystkich 3 grup podatkowych)

• Od 0 do 10 278 zł

• Od 10 278 do 20 556 zł

• 20 556 >

• 3. Ostatni krok: Mnożymy podstawę obliczenia podatku przez

właściwą w danej sytuacji stawkę podatkową = podatek od

spadków i darowiz

Skala podatkowa

• Skala podatkowa jest zbiorem stawek

podatkowych w danym podatku. Na potrzeby

podatku od spadków i darowizn zastosowano

co do zasady skalę progresywną w postaci

szczeblowanej ciągłej. Progresja szczeblowana

polega zaś na tym, że całą podstawę

opodatkowania dzieli się na poszczególne

szczeble i do każdego z nich stosuje się inną

stawkę podatkową

Kwoty nadwyżki w zł

ponad

Podatek wynosi

do

1) od nabywców zaliczonych do I grupy podatkowej

10.278

10.278

20.556

20.556

3 %

308 zł 30 gr i 5 % nadwyżki ponad 10.278 zł

822 zł 20 gr i 7 % nadwyżki ponad 20.556 zł

2) od nabywców zaliczonych do II grupy podatkowej

10.278

10.278

20.556

20.556

7 %

719 zł 50 gr i 9 % od nadwyżki ponad 10.278 zł

1.644 zł 50 gr i 12 % od nadwyżki ponad 20.556 zł

3) od nabywców zaliczonych do III grupy podatkowej

10.278

10.278

20.556

20.556

12 %

1.233 zł 40 gr i 16 % od nadwyżki ponad 10.278 zł

2.877 zł 90 gr i 20 % od nadwyżki ponad 20.556 zł

Na gruncie ustawy o podatku od spadków i darowizn

obowiązują stawki progresywne, odniesione do każdej

grupy podatkowej, których wysokość kształtuje się

w przedziałach:

• 1) od 3 do 7%, dla nabywców zaliczonych do I grupy

podatkowej,

• 2) od 7 do 12% dla nabywców zaliczonych do II grupy

podatkowej,

• 3) od 12 do 20% dla nabywców zaliczonych do III grupy

podatkowej.

!

Warto przy tym zauważyć, że przy określaniu

identycznych wartości kolejnych szczebli dla każdej

z grup przyjęto równocześnie zasadę, w myśl której

najwyższa stawka w grupie I wyznacza poziom

najniższej stawki w grupie drugiej. Najwyższa stawka

w grupie II stanowi z kolei najniższą stawkę w grupie III.

•

•

•

•

Art. 13. 1. Wartość świadczeń powtarzających się przyjmuje

się do podstawy opodatkowania w wysokości rocznego

świadczenia pomnożonego:

1) w razie ustanowienia świadczeń na czas określony co do

liczby lat lub ich części - przez liczbę lat lub ich części;

2) w pozostałych przypadkach, w tym w razie ustanowienia

świadczeń na czas nieokreślony - przez 10 lat.

2. Przepisy ust. 1 stosuje się odpowiednio do obliczenia

wartości prawa użytkowania i służebności.

3. Roczną wartość użytkowania i służebności ustala się w

wysokości 4 % wartości rzeczy oddanej w użytkowanie lub

obciążonej służebnością.

• Podsumowując wysokość podatku

Art. 15 u.p.s.d.:

• dla nabywców zaliczonych do pierwszej grupy podatkowej w sytuacji gdy

wartość przysporzenia przekracza 9637 zł ( kwota wolna od podatku) a nie

przekracza 10 278 zł – wysokość podatku to 3 % różnicy między

wskazanymi kwotami. Jeżeli przysporzenie przekracza 10 278 zł a nie

przekracza 20 556 zł – wysokość podatku to 308,30 zł + 5 % od nadwyżki

ponad 10 278 zł. Natomiast w sytuacji gdy wartość przysporzenia

przekracza kwotę 20 556 zł – podatek wyniesie 822,20 zł + 7% nadwyżki

ponad 20 556 zł.

• Gdy osoby są zaliczone do drugiej grupy podatkowej. Wówczas, jeżeli

wartość nabytego majątku nie przekroczy 10 278 zł - to podatek wyniesie 7

% tej wartości. Jeżeli jego wartość będzie wyższa niż 10 278 zł lecz niższa

od 20 556 zł – podatek wyniesie 719,50 zł + 9% od nadwyżki ponad 10 278

zł . A jeżeli wartość przysporzenia przekroczy kwotę 20 556 zł osoby

zaliczone do tej grupy podatkowej będą musiały zapłacić podatek w

kwocie 1644,50 zł + 12% nadwyżki ponad kwotę 20 556 zł.

• Do nabywców zaliczonych do ostatniej trzeciej grupy podatkowej podatek

jest w wysokości największej. Do wartości 10 278 zł przysporzenia, podatek

to 12% tej wartości. Gdy wartość przysporzenia oscyluje między 10 278 zł a

20 556 zł – podatek wyniesie 1233, 40 zł + 16% od nadwyżki ponad 10 278

zł. Natomiast po przekroczeniu 20 556 zł podatek wyniesie 2877,90 zł +

20% od nadwyżki ponad kwotę 20 556 zł.

!) W uproszczony sposób pobiera się podatek od nabycia własności w

drodze zasiedzenia, gdyż stosuje się proporcjonalną stawkę 7% dla

każdego i nie odlicza się kwoty wolnej od opodatkowania. Natomiast

stawka podatkowa wyniesie 20% jeżeli obowiązek podatkowy powstał

wskutek powołania się podatnika przed organem podatkowym lub

organem kontroli skarbowej w toku czynności sprawdzających,

postępowania podatkowego, kontroli podatkowej lub postępowania

kontrolnego na okoliczność dokonania tej darowizny, a należny podatek od

tego nabycia nie został zapłacony.

Przykłady – obliczanie podatku od

spadków

•

•

•

•

Przykład 1

Grupa podatkowa I – córka nabywa czystą wartość spadku w wysokości 150.000 zł. Kwota

wolna od podatku w I grupie podatkowej wynosi 9.637 zł.

Obliczenie podatku:

1. Od wartości spadku odejmujemy kwotę wolną od podatku dla właściwej grupy podatkowej

2. Następnie obliczamy nadwyżkę ponad właściwą kwotę aby ustalić podstawę obliczenia

podatku – ( istnieją 3 progi nadwyżki dla wszystkich 3 grup podatkowych)

• Od 0 do 10 278 zł

• Od 10 278 do 20 556 zł

• 20 556 >

3. Ostatni krok: Mnożymy podstawę obliczenia podatku przez właściwą w danej sytuacji

stawkę podatkową = podatek od spadków i darowizn.

•

Ad. 1. 150 000 zł– 9 637 zł = 140 363 zł

Ad. 2. 140 363 zł – 20 556 zł = 119 807 zł

Ad. 3.119 807 zł x 7% = 8 386,04 zł + 822,20 zł = 9 208, 24 zł

•

Kwota podatku po zaokrągleniu do pełnych złotych 9 208 .

• Przykład 2

Grupa podatkowa II – siostrzeniec nabywa czystą

wartość spadku w wysokości 25 000 zł. Kwota

wolna od podatku w II grupie podatkowej wynosi

7 276 zł.

Obliczenie podatku:

25 000 zł – 7276 zł = 17 724 zł

17 724 zł – 10 278 zł = 7 446 zł

7 446 zł x 9% = 6 701,4zł + 719,50 zł = 7 420,9zł

Kwota podatku po zaokrągleniu do pełnych

złotych 7 420 zł .

• Przykład 3

Grupa podatkowa III – osoba obca nabywa czystą

wartość spadku w wysokości 350 000 zł. Kwota

wolna od podatku w III grupie podatkowej wynosi

4 902 zł.

Obliczenie podatku:

350 000 zł – 4 902 zł = 345 098 zł

345 098 zł x 20% = 69 019,6 + 2 877,90 zł =

71897,5

Kwota podatku po zaokrągleniu do pełnych

złotych 71 898 zł.

Zadanie !

• Synowa nabywa spadek po teściach, którego

wartość rynkową ocenia na 200 tyś zł – ile

zatem wyniesie podatek od spadków i

darowizn ? ? ?

Rozwiązanie:

• 200 000 ( wartość spadku ) minus 9 637 zł (

kwota wolna od podatku dla I grupy podatkowej)

= 190 363 zł

• Następnie obliczamy nadwyżkę ponad kwotę

20 556 zł czyli : 190 363 zł minus 20 556 zł =

169 807 zł ( podstawa obliczenia podatku)

• Ostatni krok: 169 807 x 7% = 11 886 + 822,20 zł =

12 708 zł

•

• Kwota podatku po zaokrągleniu do pełnych

złotych wyniesie 12 708 zł

Technika poboru podatku

• Podatnicy podatku od spadków i darowizn

obowiązani są do składania zeznań podatkowych o

nabyciu własności rzeczy i praw majątkowych w

drodze spadku lub darowizny, (z wyjątkiem

darowizny ustanowionej w formie aktu notarialnego)

oraz innych wymaganych dokumentów które

powinny być dołączone do zeznania podatkowego.

Zarówno wzór zeznania jak również katalog

wymaganych dokumentów określa Rozporządzenie

Ministra Finansów z dnia 26 września 2011 r. w

sprawie zeznania podatkowego składanego przez

podatników podatku od spadków i darowizn

• SD3 - ZEZNANIE PODATKOWE O NABYCIU RZECZY LUB PRAW

MAJĄTKOWYCH ( Do składania zeznania podatkowego

zobowiązani są nabywcy rzeczy lub praw majątkowych, którzy

nie spełniają warunków do skorzystania ze zwolnienia od

podatku od spadków i darowizn na podstawie art.4a w/w ustawy

o podatku od spadków i darowizn.)

• SD3/A - INFORMACJA O POZOSTAŁYCH PODATNIKACH (W

przypadku, gdy od jednego z darczyńców darowiznę otrzymuje

kilku obdarowanych, wówczas zeznanie podatkowe SD-3 składa

jeden z nabywców, dołączając do niego formularze SD-3/A

wypełnione przez pozostałych nabywców rzeczy lub praw

majątkowych. )

• SD Z2 - Zgłoszenie o nabyciu własności rzeczy lub praw

majątkowych (Do składania zgłoszenia zobowiązani są nabywcy

rzeczy lub praw majątkowych (małżonek, zstępni, wstępni,

rodzeństwo, pasierb, ojczym i macocha) w celu skorzystania ze

zwolnienia od podatku od spadków i darowizn na podstawie

art.4a w/w ustawy o podatku od spadków i darowizn.)

Organ podatkowy właściwy do złożenia zgłoszenia

uzależniony jest od składników spadku.

- Właściwość organu • Jeżeli przedmiotem spadku są nieruchomości położone w

terytorialnym zasięgu działania jednego naczelnika urzędu

skarbowego – to właściwy jest : - urząd skarbowy właściwy według

miejsca położenia nieruchomości,

• Jeżeli przedmiotem nabycia są nieruchomości lub prawa

majątkowe i jednocześnie inne prawa majątkowe lub rzeczy

ruchome, a nieruchomości są położone w terytorialnym zasięgu

działania jednego naczelnika urzędu skarbowego – to właściwy jest:

-urząd skarbowy właściwy według miejsca położenia nieruchomości.

• W pozostałych przypadkach zeznanie składamy według ostatniego

miejsca zamieszkania spadkodawcy.

• Przykład 1

Zmarły, ostatnio stale zamieszkały w Kielcach, pozostawił w spadku

nieruchomość położoną w Kielcach. Spadkobierca zamieszkuje w Stalowej

Woli. Zeznanie należy złożyć w Urzędzie Skarbowym w Kielcach.

Przykład 2

Zmarły, ostatnio stale zamieszkały w Gnieźnie, pozostawił w spadku

nieruchomość położoną w Przemyślu. Spadkobierca zamieszkuje w

Warszawie. Zeznanie należy złożyć w Urzędzie Skarbowym w Przemyślu.

Przykład 3

Zmarły, ostatnio stale zamieszkały w Warszawie, pozostawił w spadku

nieruchomość położoną w Poznaniu i samochód, który aktualnie znajduje

się w Wrocławiu. Spadkobierca zamieszkuje w Łodzi. Zeznanie należy

złożyć w Urzędzie Skarbowym w Poznaniu.

Przykład 4

Zmarły, ostatnio stale zamieszkały w Gnieźnie, pozostawił w spadku

nieruchomość położoną w Przemyślu i Gnieźnie. Spadkobierca zamieszkuje

w Warszawie. Zeznanie należy złożyć w Urzędzie Skarbowym w Gnieźnie.

Kiedy nie musisz wypełniać i składać

zgłoszenia

• (I Grupa Podatkowa) Zsumuj wartość spadku z

rzeczami

oraz

prawami

majątkowymi

nabytymi wcześniej od spadkodawcy w

okresie 5 lat, poprzedzających rok, w którym

nastąpiło nabycie spadku. Jeżeli nie przekracza

ona 9637 zł nie musisz zgłaszać tego nabycia w

urzędzie skarbowym.

• ( II Grupa Podatkowa ) 7.276 zł

• ( III Grupa Podatkowa) 4.902 zł

Dokumenty dołączane do formularza

SD 3

• rodzaj uzależniony jest od składników spadku. Jeżeli w jego skład

wchodzi np.:

• nieruchomość zabudowana budynkiem mieszkalnym – należy

dołączyć odpis z księgi wieczystej, decyzję w sprawie wymiaru

podatku od nieruchomości, wypis z rejestru gruntów,

• lokal mieszkalny – należy dołączyć odpis z księgi wieczystej,

decyzję w sprawie wymiaru podatku od nieruchomości,

• własnościowe spółdzielcze prawo do lokalu mieszkalnego – należy

dołączyć przydział lokalu ze spółdzielni, ewentualnie księgę

wieczystą, jak jest założona,

• samochód, motocykl, ciągnik, przyczepa – należy dołączyć

kserokopię dowodu rejestracyjnego,

• lokaty, akcje, obligacje – należy dołączyć zaświadczenie o

wysokości oszczędności wraz z odsetkami lub zaświadczenie z biura

maklerskiego.

O ile na gruncie ustawy o podatku od spadków

i darowizn funkcjonuje tylko jedna ulga podatkowa,

o tyle katalog zwolnień podatkowych jest szeroki

• ! stosowanie preferencji podatkowych

pozostaje w ścisłym związku z przynależnością

do grupy podatkowej, a więc jest uzależnione

od związków rodzinnych łączących zbywcę

z nabywcą.

art. 4a u.p.s.d

• Na mocy powołanego przepisu zwalnia się od podatku

nabycie własności rzeczy lub praw majątkowych przez

małżonka, zstępnych, wstępnych, pasierba, rodzeństwo,

ojczyma i macochę, jeżeli spełnią oni warunki formalne

określone w kolejnych punktach powołanego artykułu.

• Przede wszystkim ze zwolnienia mogą korzystać osoby

zaliczone do I grupy podatkowej z wyłączeniem teściów,

zięciów, synowych stąd też coraz powszechniej używa się

określenia „grupa zerowa" dla wskazania podmiotów

wymienionych w art. 4a u.p.s.d.

• zwolnienie nie jest w żaden sposób limitowane kwotowo,

Warunki formalne zastosowania art. 4a

•

•

•

•

•

Pierwszym z nich jest obowiązek zgłoszenia nabycia własności rzeczy lub praw

majątkowych właściwemu naczelnikowi urzędu skarbowego w terminie 6 miesięcy

od dnia powstania obowiązku podatkowego, a w przypadku nabycia w drodze

dziedziczenia – w terminie 6 miesięcy od dnia uprawomocnienia się orzeczenia

sądu stwierdzającego nabycie spadku.

Jeżeli nabywca dowiedział się o nabyciu własności rzeczy lub praw majątkowych po

upływie wyżej wskazanego terminu, zwolnienie stosuje się, gdy nabywca zgłosi te

rzeczy lub prawa majątkowe naczelnikowi urzędu skarbowego nie później niż

w terminie 6 miesięcy od dnia, w którym dowiedział się o ich nabyciu, oraz

uprawdopodobni fakt późniejszego powzięcia wiadomości o ich nabyciu

Drugim warunkiem uprawniającym do skorzystania ze zwolnienia jest

udokumentowanie nabycia. Dotyczy to wyłącznie nabycia w drodze darowizny lub

polecenia darczyńcy środków pieniężnych, których wartość w okresie

podlegającym ustawowej kumulacji przekracza kwotę wolną, ustaloną dla

nabywców zaliczonych do I grupy podatkowej.

Sposób udokumentowania nie jest jednak dowolny; polega na przedstawieniu

przez nabywcę dowodu przekazania środków pieniężnych na jego rachunek

bankowy albo jego rachunek prowadzony przez spółdzielczą kasę

oszczędnościowo-kredytową lub przekazem pocztowym.

Warunki powyższe muszą być spełnione łącznie, a w przypadku ich niespełnienia,

nabycie własności rzeczy lub praw majątkowych podlega opodatkowaniu na

zasadach określonych dla nabywców zaliczonych do I grupy podatkowej.

Kolejne zwolnienia zostały określone w art. 4 u.p.s.d.

•

1) nabycie gospodarstwa rolnego (w rozumieniu przepisów o podatku rolnym) z

wyłączeniem:

a) budynków mieszkalnych,

b) budynków zajętych na cele specjalistycznego chowu i wylęgu drobiu lub

specjalistycznej hodowli zwierząt wraz z urządzeniami i ze stadem hodowlanym,

c) urządzeń do prowadzenia upraw specjalnych, jak: szklarnie, inspekty,

pieczarkarnie, chłodnie, przechowalnie owoców,

2) nabycie w drodze spadku przez osoby zaliczone do I i II grupy podatkowej –

bliską rodzinę – przedmiotów wyposażenia mieszkania, pościeli, odzieży, bielizny

oraz narzędzi pracy przeznaczonych do użytku w gospodarstwie domowym,

3) nabycie przez rolnika pojazdów rolniczych i maszyn rolniczych oraz części do tych

pojazdów i maszyn pod warunkiem, że te pojazdy i maszyny rolnicze w ciągu 3 lat

od daty otrzymania nie zostaną przez nabywcę sprzedane lub darowane osobom

trzecim; niedotrzymanie tego warunku powoduje utratę zwolnienia,

4) nabycie w drodze spadku prawa do rekompensaty w rozumieniu ustawy z dnia 8

lipca 2005 r. o realizacji prawa do rekompensaty z tytułu pozostawienia

nieruchomości poza obecnymi granicami Rzeczypospolitej Polskiej (Dz. U. Nr 169,

poz. 1418 z późn. zm.).

Mówiąc o preferencjach podatkowych w podatku od

spadków i darowizn, nie można pominąć obowiązującej

na podstawie art. 16 u.p.s.d. i jednocześnie jedynej na

gruncie tego aktu prawnego ulgi podatkowej a

mianowicie ulgi mieszkaniowej!.

• Jeżeli nabyłeś w drodze spadku własność (współwłasność):

• budynku mieszkalnego,

• lokalu mieszkalnego,

• spółdzielczego własnościowego prawa do lokalu mieszkalnego lub

udziału w takim prawie,

• spółdzielczego prawa do domu jednorodzinnego albo udziału w

takim prawie,

nie wliczasz do podstawy opodatkowania ich czystej wartości do

łącznej wysokości nieprzekraczającej 110 m2 powierzchni

użytkowej budynku lub lokalu. W przypadku nabycia części

(udziału) budynku mieszkalnego lub lokalu albo udziału w

spółdzielczym prawie do budynku mieszkalnego lub lokalu ulga

przysługuje Ci stosownie do wielkości udziału.

Innymi słowy:

• wartość

czystą

spadku

jako

podstawę

opodatkowania oblicza się w ten sposób, że od

wartości nabytych rzeczy i praw majątkowych

podlegających

opodatkowaniu,

a

więc

z wyłączeniem tych, które nie podlegają

opodatkowaniu z mocy art. 3 i 4 u.p.s.d., należy

odliczyć długi i ciężary, następnie w celu

obliczenia ulgi z art. 16 ust. 1 i 4 u.p.s.d. naliczyć

wartość 110 m2 powierzchni użytkowej, której nie

wlicza się do podstawy opodatkowania, po czym

podstawę opodatkowania pomniejszyć o kwotę

wolną od opodatkowania

Przykład – ulga mieszkaniowa

Jak obliczyć ?

• Wnuk nabył od dziadka dom o powierzchni

200 m2 wraz z działką o powierzchni 800 m2.

Wartość nabytej nieruchomości wynosi 500

000 zł (w tym wartość domu 400 000 zł).

Nabywca spełnia przesłanki do zastosowania

ulgi i złożył oświadczenie o jej zastosowanie.

• 1. Należy w pierwszej kolejności obliczyć wartość

jednego m2 ( dzielimy wartość budynku/mieszkania

przez liczbę m2)

• 2. Następnie należy obliczyć wysokość limitowanej

ulgi ( mnożymy limit m2 przez wartość obliczonego

wcześniej 1m2: 110m2 x wartość 1m2 )

• 3. Ostatnim krokiem jest obliczenie podatku ( Od

wartości czystej przysporzenia odejmujemy ulgę

mieszkaniową oraz kwotę wolną od podatku.

Następnie określamy właściwą stawkę podatkową –

poprzez ustalenie właściwej nadwyżki. Wynik

mnożenia

podstawy obliczenia podatku przez

właściwą stawkę stanowi wysokość podatku od

spadków i darowizn.

• Obliczenie ulgi:

400 000 zł / 200m2 = 2 000 zł / 1m2

110 m2 x 2 000 zł / 1m2 = 220 000 zł (wysokość ulgi)

Podstawa obliczenia podatku

(wartość nabytych rzeczy) 500 000 zł –

(wysokość ulgi art. 16) 220 000 zł –

(kwota wolna od podatku art. 9) 9 637 zł =

Podstawa obliczenia podatku = 270 363zł

Obliczenie podatku (na podstawie skali podatku od spadków i darowizn – I

grupa podatkowa - patrz poniżej)

270 363 zł – 20 556 zł = 249 807 zł

249 807 zł x 7% = 17 486,04 zł + 822,20 zł = 18 303,24 zł

Kwota podatku po zaokrągleniu do pełnych złotych 18 303 zł.

Jaki jest zakres ulgi mieszkaniowej

dla nabywców III grupy ?

• Zakres ulgi dla nabywców III grupy odnosi się

wprawdzie do tych samych tytułów, co nabycie przez

podatników II grupy, tj. tytułem dziedziczenia, zapisu,

dalszego zapisu lub polecenia testamentowego,

jednak jest węższy, gdyż ulga została ograniczona

tylko do tych nabywców, którzy sprawowali opiekę

nad wymagającym jej spadkodawcą na podstawie

pisemnej umowy z podpisem notarialnie

poświadczonym przez okres co najmniej dwóch lat

od dnia poświadczenia podpisów przez notariusza.

Dla kogo ulga mieszkaniowa jest

ważna w sposób szczególny?

• Dla zięcia, synowej i teściów ( tzw. grupa

zerowa) którzy pomimo zaliczenia do I grupy

podatkowej nie mogą skorzystać z zwolnienia

podatkowego

• Dla tych uprawnionych podatników z I grupy

podatkowej, którzy na skutek zaniechań lub

innych błędów pozbawili się ( np. brak i

opóźnienie w zgłoszeniu ) prawa do zwolnienia

podatkowego.

• Zadanie: Oblicz podatek od spadków i darowizn wiedząc że:

1. Wartość majątku nabytego w drodze spadku obejmuje:

a) Gospodarstwo rolne o pow. 6 ha wraz z

b) Budynek mieszkalny ( o pow. 180m2 i wartości 420 000zł)

wraz z budynkami gospodarczymi, w tym szklarnią i chłodnią

c) Ciągnik i maszyny rolnicze.

2. Spadek po spadkodawcy dziedziczą: żona zmarłego i dwoje

dzieci po 1/3 części, przy czym majątek powyższy objęty jest

wspólnością majątkową małżeńską. Ponadto jeden ze

spadkobierców złożył oświadczenie, że spełnia warunki do

nabycia prawa do ulgi mieszkaniowej, bo jego udział w

budynku wynoszący 1/3 z połowy, tj. liczący 30 m2, podlega

wyłączeniu z podstawy opodatkowania.

Rozwiązanie:

Ad. 1 Uwzględniając treść art. 4 ust. 1 pkt. 1 u.p.s.d., grunt o

pow. 6 ha stanowiący w ½ części udział spadkodawcy podlega

zwolnieniu od podatku od spadków i darowizn, podobnie jak

budynki gospodarcze jako części składowe oraz ciągnik

rolniczy wraz z maszynami rolniczymi.

Ad. 2 Wartość podstawy opodatkowania będzie wynosić:

a) Dla spadkobiercy korzystającego z ulgi mieszkaniowej -30

000 zł, a po pomniejszeniu o kwotę wolną od opodatkowania

-20 363 zł

b) Dla spadkobierców niekorzystających z ulgi mieszkaniowej po

100 000 zł, a po pomniejszeniu o kwotę wolną od

opodatkowania – 90 363 zł

• Ad. 3 Podatek w konsekwencji wyniesie:

1) Dla spadkobiercy korzystającego z ulgi

mieszkaniowej – 812,55, a po zaokrągleniu

zgodnie z art. 63§1 ord. Pod -813,00 zł

2) Dla spadkobierców niekorzystających z ulgi

mieszkaniowej po 6408,69 zł a po

zaokrągleniu zgodnie z art. 63§1 ord.

zaokrągleniu po 6409 zł

Podatki samorządowe

• W literaturze przedmiotu używane jest pojęcie

podatków samorządowych, obejmujące wszystkie

świadczenia podatkowe, które charakteryzują się tym,

że stanowią dochód budżetu gminy i mogą być w

pewnym zakresie kształtowane przez radę gminy bądź

też wójta, burmistrza, prezydenta. Zalicza się do nich,

oprócz "podatków i opłat lokalnych" w rozumieniu

wynikającym z komentowanego przepisu, podatek

rolny, podatek leśny, podatek dochodowy opłacany w

formie karty podatkowej, podatek od spadków i

darowizn, podatek od czynności cywilnoprawnych oraz

opłatę skarbową

•

USTAWA

z dnia 12 stycznia 1991 r.

o podatkach i opłatach lokalnych

Art. 1. Ustawy normuje:

1) podatek od nieruchomości;

2) podatek od środków transportowych;

3) (uchylony);

4) opłatę targową;

5) opłatę miejscową;

5a) opłatę uzdrowiskową;

6) (uchylony);

7) opłatę od posiadania psów.

• 1. Podatek od nieruchomości :

• Jest podatkiem majątkowym, co oznacza, że

obowiązek podatkowy powstaje już przez sam

fakt posiadania nieruchomości, bez względu

na to, czy stanowi ona źródło dochodu dla

władającego tą nieruchomością. Zakresem

opodatkowania objęte są wskazane przez

ustawę typy nieruchomości i obiektów

budowlanych.

Przedmiot opodatkowania

• Nieruchomości ( zgodnie z art. 45 kc określone części

powierzchni ziemskiej stanowiące odrębny przedmiot

własności ( grunty ), jak również budynki trwale z

gruntem związane lub części takich budynków, jeżeli na

mocy przepisów szczególnych stanowią odrębny

przedmiot własności ( np. lokale mieszkalne)

• Obiekty budowlane ( zgodnie z art. 3 pkt 1 pr. Bud. Jest

to budynek wraz z instalacjami i urządzeniami

technicznymi, budowla stanowiąca całość techniczno –

użytkową wraz z instalacjami

i urządzeniami

technicznymi oraz obiekt małej architektury )

Podmiot opodatkowania

art. 3 u.p.o.l. Podatnikami podatku od nieruchomości są osoby

fizyczne, osoby prawne, jednostki organizacyjne………

• Spółki osobowe niemające osobowości prawnej ? – tak,

ponieważ pomimo, iż nie posiadają osobowości

prawnej, to zgodnie z przepisami k.s.h. mogą we

własnym imieniu nabywać własność nieruchomości.

• Spółka cywilna ?

- Nie, ponieważ nie stanowi

samodzielnego podmiotu prawa i nie może skutecznie

nabyć nieruchomości ani być jej posiadaczem.

Podatnikami podatku od nieruchomości są zatem

wspólnicy jako współwłaściciele lub współposiadacze

majątku nieruchomego wniesionego do spółki cywilnej

lub nabytego w czasie jej trwania.

Moment powstania obowiązku

podatkowego

• Zgodnie z art. 6 ust. 1 u.p.o.l. obowiązek podatkowy w

podatku od nieruchomości powstaje od pierwszego

dnia miesiąca następującego po miesiącu, w którym

powstały okoliczności uzasadniające powstanie tego

obowiązku.

• Przykład: W dniu 3 marca 2009 r. do spółki wniesiono

aport przedsiębiorstwa, w skład którego wchodzą m.in.

Grunty i budynki przemysłowe. Obowiązek podatkowy

w podatku od nieruchomości w stosunku do tych

obiektów powstanie zatem 1 kwietnia 2009 r.

Zmiana wpływająca na opodatkowanie

podatkiem od nieruchomości

• Jeżeli w trakcie roku podatkowego zaistniało zdarzenie mające wpływ na

wysokość opodatkowania w tym roku, a w szczególności zmiana sposobu

wykorzystywania przedmiotu opodatkowania lub jego części, podatek

ulega odpowiednio obniżeniu lub podwyższeniu, poczynając od pierwszego

miesiąca następującego po miesiącu, w którym nastąpiło to zdarzenie

• Przykład: Pan Adam Nowak, jest właścicielem lokalu mieszkalnego, od

którego opłaca podatek od nieruchomości w wysokości określonej w

doręczonej decyzji ustalającej. W sierpniu 2008 r. zaadaptował lokal na

biuro podróży i zaczął w nim prowadzić działalność gospodarczą w zakresie

świadczenia usług turystycznych. W ciągu 14 dni od zmiany przeznaczenia

lokalu złożył w urzędzie gminy informację o rozpoczęciu prowadzenia w

nim działalności gospodarczej od 12 sierpnia 2008 r. Od 1 września 2008 r.

nieruchomość ta będzie podlegać opodatkowaniu według wyższych stawek

– właściwych dla budynków związanych z działalnością gospodarczą.

Zasada proporcjonalnego ustalania

wysokości podatku:

• Zgodnie z art. 6 ust. 5 u.p.o.l. jeżeli obowiązek

podatkowy powstał lub wygasł w ciągu roku ,

podatek za ten rok ustala się proporcjonalnie do

liczby miesięcy, w których istniał ten obowiązek

• Przykład: W dniu 14 lipca 2009 r. została zawarta

umowa sprzedaży działki gruntu należącej do

osoby fizycznej Marii G. na rzecz spółki Pektus.

Wówczas Maria G. płaci od nieruchomości

podatek za 7 miesięcy, zaś spółka za pozostałe 5

miesięcy.

Podstawa opodatkowania:

• 1) dla gruntów – powierzchnia

• 2) dla budynków lub ich części – powierzchnia

użytkowa

• 3) dla budowli – wartość ustalona dla potrzeb

amortyzacji podatkowej albo ich wartość

rynkowa

Stawki podatku od nieruchomości

• Stawki te ( uchwalane przez radę gminy ) nie mogą przekraczać

górnych stawek kwotowych określonych co roku w obwieszczeniu

Ministra Finansów. Na rok 2014 stawki podatku od nieruchomości

będą wynosić przykładowo:

• 1) od gruntów – związanych z prowadzeniem działalności

gospodarczej : 0,89 zł od 1 m2 powierzchni

• 2) od budynków lub ich części:

- mieszkalnych - 0,74 zł od 1 m2

- związanych z udzielaniem świadczeń zdrowotnych : 4,68 za

1m2

- zajętych na prowadzenie działalności gospodarczej : 23,03 zł za

1m2

-

Jak się oblicza podatek od

nieruchomości ?

• Podstawa x stawka = Podatek

Przykład: Pan Władysław Nowak mieszka w domku

jednorodzinnym na przedmieściach Katowic o

powierzchni 80 m2. Niemniej dzięki dotacji ze

środków Urzędu Pracy udało mu się pozyskać

pieniądze za pomocą których otworzył swój własny

biznes. Siedzibę firmy

zlokalizował w swoim

mieszkaniu zajmując 40 m2 zaś pozostałe 40 m2

przeznaczył na dotychczasowe korzystanie – czyli

funkcję mieszkalne. Jakiego zatem podatku może

spodziewać się Pan Władysław ?

• 1. W stosunku do 40 m2 które są przeznaczone na

prowadzenie

działalności

gospodarczej

Pan

Władysław może się spodziewać maksymalnych

stawek podatkowych dla budynków zajętych na

prowadzenie działalności gospodarczej : 23,03 zł za

1m2 ( 40 m2 x 23,03 = 921 zł )

• 2. Natomiast w stosunku do pozostałych 40m2 , które

są wykorzystywane do celów mieszkaniowych (

niezwiązanych

z

prowadzeniem

działalności

gospodarczej) Pan Władysław może liczyć również na

maksymalną stawkę, lecz w wysokości : dla

budynków mieszkalnych - 0,74 zł od 1 m2 ( 40 m2 x

0,73 zł = 29,6 zł )

• Przykład 2

Firma prowadząca działalność w zakresie wynajmu

powierzchni magazynowych w centrach logistycznych

zakupiła grunt sklasyfikowany w ewidencji gruntów

jako grunty orne ( R). Zamierza wybudować na nim w

przyszłości budynek magazynowy. Jednak na razie nie

jest tam prowadzona jakakolwiek działalność

gospodarcza. Czy w takim wypadku firma jest

zobligowana do zapłaty podatku od nieruchomości

zajętej na prowadzenie działalności gospodarczej ?

• Termin „ zajęty na prowadzenie działalności

gospodarczej” nie jest tożsamy z pojęciem „

związany z działalnością gospodarczą”, który

u.p.o.l. definiuje jako będący w posiadaniu

przedsiębiorcy. Dlatego też samo posiadanie

użytków rolnych przez przedsiębiorcę nie jest

tożsame z faktem zajęcia ich na prowadzenie

działalności gospodarczej i nie determinuje

powstania obowiązku podatkowego!

USTAWA

z dnia 12 stycznia 1991 r.

o podatkach i opłatach lokalnych

C.D.

Podatek od środków transportowych

regulowany jest ustawą z 12 stycznia 1991

r. o podatkach i opłatach lokalnych.

Podatek ten zastąpił istniejący do końca

1990 r. podatek drogowy.

Zakres przedmiotowy:

• Przedmiotem opodatkowania są środki transportowe

wyraźnie wskazane w przepisach ustawy ( art. 8

u.p.o.l.)

• samochody ciężarowe o dopuszczalnej masie całkowitej

większej niż 3,5 tony,

• ciągniki siodłowe i balastowe, przystosowane do

używania z naczepą lub przyczepą, jeśli dopuszczalna

masa całkowita zespołu pojazdów przewyższa 3,5 tony,

• przyczepy i naczepy, które łącznie z pojazdem

silnikowym posiadają dopuszczalną masę całkowitą

większą niż 7 ton ( nie dotyczy to pojazdów służących

prowadzeniu działalności rolniczej przez podatnika

podatku rolnego),

• autobusy.

Zakres podmiotowy:

Art. 9 ust1 u.p.o.l.

• Właściciele środków transportowych

• Jednostki organizacyjne nieposiadające osobowości prawnej, na które środek

transportu jest zarejestrowany

• Polscy posiadacze środków transportowych zarejestrowanych na terytorium

Polski, którym zagraniczne osoby fizyczne lub osoby prawne powierzyły te

środki

• Jeśli właściciel nie zarejestruje pojazdu, to organ

podatkowy nie może wymierzyć podatku. Jeżeli

zaś kupujemy pojazd już zarejestrowany,

obowiązek zaczyna się od pierwszego dnia

następnego miesiąca od zakupu.

Podstawa opodatkowania

• Podstawa opodatkowania w tym podatku

pokrywa

się

ściśle

z

przedmiotem

opodatkowania. Stanowi ją wskazany w

ustawie środek transportowy

Wysokość podatku:

• Rada gminy określa, w drodze uchwały, wysokość

stawek podatku od środków transportowych, z tym

że roczna stawka podatku od jednego środka

transportowego nie może przekroczyć stawek

podanych w ustawie.

• OBWIESZCZENIE MINISTRA FINANSÓW z dnia 7

sierpnia 2013 r. w sprawie górnych granic stawek

kwotowych podatków i opłat lokalnych w 2014 r.

• (M.P. z dnia 14 sierpnia 2013 r.)

Stawki podatku

art. 10 u.p.o.l.

• Przykład:

• od samochodu ciężarowego o dopuszczalnej masie

całkowitej powyżej 3,5 tony i poniżej 12 ton:

- powyżej 3,5 tony do 5,5 tony włącznie – 818,17 zł,

- powyżej 5,5 tony do 9 ton włącznie - 1364,92 zł,

- powyżej 9 ton ale poniżej 12 ton - 1637,89 zł,

• od samochodu ciężarowego o dopuszczalnej masie

całkowitej równej lub wyższej niż 12 ton - 3125,56 zł,

• od ciągnika siodłowego lub balastowego

przystosowanego do używania łącznie z naczepą lub

przyczepą o dopuszczalnej masie całkowitej zespołu

pojazdów od 3,5 tony i poniżej 12 ton - 1910,85 zł,

• Pan Jan Kowalski prowadzi firmę przewozową.

Posiada w swojej flocie 4 autobusy marki

Mercede Benz Tourismo o liczbie miejsc

49+1+1. Podaj wysokość podatku od środków

transportowych wiedząc, że na terenie gminy

Pana Jana obowiązują maksymalne stawki

podatku.

Odpowiedź

Zgodnie z art. 10 u.p.o.l.: od autobusu, w

zależności od liczby miejsc do siedzenia

podatek wynosi:

• a) mniejszej niż 30 miejsc - 1.910,85

• b) równej lub wyższej niż 30 miejsc – 2.415,84

zł

Zatem: 1 autobus = 2.415,84 x 4 autobusy =

9663.36 zł

Powstanie i wygaśnięcie obowiązku

podatkowego :

• Obowiazek podatkowy powstaje od

pierwszego dnia miesiąca następującego po

miesiącu, w którym środek transportowany

został zarejestrowany na terytorium Polski.

ulgi lub zwolnienia

• Przewoźnikom, którzy dokonują tzw. transportu

kombinowanego, czyli wykorzystują kolej do przewozu

ciężarówek z ładunkiem lub bez niego. Jeżeli podatnik w

ciągu roku wykonał, co najmniej 100 takich kursów, należy

mu się zwrot całego podatku transportowego, który

wcześniej wpłacił jako właściciel środka transportowego. Ze

zwolnień podatkowych korzystają m.in. pojazdy zabytkowe,

środki transportowe będące pojazdami specjalnymi (np.

koparki, piaskarki, pługi śnieżne), pojazdami używanymi do

celów specjalnych ( np. radiowozy)lub stanowiące zapasy

mobilizacyjne. Oprócz ustawowych, Rada Gminy może

wprowadzić inne zwolnienia przedmiotowe, lecz nie mogą

one dotyczyć środków transportowych o dopuszczalnej

masie całkowitej większej niż 12 ton.

Zajęcie pojazdów przez komornika a

obowiązek podatkowy ??

• Komornik w dniu 22 kwietnia 2011 r. zajął

należące do Jana Nowaka samochody

ciężarowe. W związku z tym faktem Jan

Nowak złożył deklarację na podatek od

środków transportowych, w której wskazał

wygaśnięcie obowiązku podatkowego. Czy

rzeczywiście w związku z ww. sytuacją

obowiązek podatkowy wygasł?

•

•

•

Odpowiedź: Nie !

Moment wygaśnięcia obowiązku podatkowego w podatku od środków

transportowych określony został w art. 9 ust. 3 i 5 u.p.o.l. Stosownie do ust. 3 tego

artykułu, w przypadku zmiany właściciela środka transportowego

zarejestrowanego, obowiązek podatkowy ciąży na poprzednim właścicielu do

końca miesiąca, w którym nastąpiło przeniesienie własności. Oznacza to, że z

upływem tego miesiąca obowiązek podatkowy w stosunku do poprzedniego

właściciela wygasa. Natomiast w myśl ust. 5, obowiązek podatkowy wygasa z

końcem miesiąca, w którym środek transportowy został wyrejestrowany lub

wydana została decyzja organu rejestrującego o czasowym wycofaniu pojazdu z

ruchu, lub z końcem miesiąca, w którym upłynął czas, na który pojazd powierzono.

Mając powyższe na uwadze, należy stwierdzić, że zajęcie samochodów ciężarowych

podatnika przez komornika nie jest okolicznością, która skutkuje wygaśnięciem

obowiązku podatkowego. Nie mamy w tej sytuacji do czynienia ani z

przeniesieniem prawa własności, ani z przerejestrowaniem pojazdu. Obowiązek

podatkowy w podatku od środków transportowych wygasa tylko wskutek

okoliczności wskazanych w art. 9 ust. 3 i 5 u.p.o.l.

•

Rafał Dowgier, Leonard Etel, Bogumił Pahl, Mariusz Popławski

• Tytuł:

• Leksykon podatków i opłat lokalnych.

Opłaty lokalne

1) opłata targowa;

2) opłata miejscowa;

3) opłata uzdrowiskową;

4) opłata od posiadania psów.

! Podstawową cechą odróżniającą opłatę od podatku jest

ekwiwalentność. Opłatę wnosimy bowiem za dokonanie określonej

czynności urzędowej lub za wykonanie na naszą rzecz określonej

usługi przez organy administracji publicznej. Najczęściej

spotykanymi opłatami są : opłata skarbowa i opłaty lokalne (

targowa, miejscowa i administracyjna)

•

Opłata targowa (Art. 15. 1.) Opłatę targową pobiera się od osób fizycznych, osób

prawnych oraz jednostek organizacyjnych niemających osobowości prawnej,

dokonujących sprzedaży na targowiskach, z zastrzeżeniem ust. 2b. (Opłacie

targowej nie podlega sprzedaż dokonywana w budynkach lub w ich częściach.)

•

Opłata miejscowa (Art. 17. 1. Opłata miejscowa jest pobierana od osób fizycznych

przebywających dłużej niż dobę w celach turystycznych, wypoczynkowych lub

szkoleniowych: 1)

w miejscowościach posiadających korzystne właściwości

klimatyczne, walory krajobrazowe oraz warunki umożliwiające pobyt osób w tych

celach, 2) w miejscowościach znajdujących się na obszarach, którym nadano

status obszaru ochrony uzdrowiskowej na zasadach określonych w ustawie z dnia

28 lipca 2005 r. o lecznictwie uzdrowiskowym, uzdrowiskach i obszarach ochrony

uzdrowiskowej oraz o gminach uzdrowiskowych (Dz. U. Nr 167, poz. 1399, z 2007 r.

Nr 133, poz. 921 oraz z 2009 r. Nr 62, poz. 504)

- za każdy dzień pobytu w takich miejscowościach.

•

•

Opłata uzdrowiskowa ( Art. 17 ust 1a) jest pobierana od osób fizycznych

przebywających dłużej niż dobę w celach zdrowotnych, turystycznych,

wypoczynkowych lub szkoleniowych w miejscowościach znajdujących się na

obszarach, którym nadano status uzdrowiska na zasadach określonych w ustawie z

dnia 28 lipca 2005 r. o lecznictwie uzdrowiskowym, uzdrowiskach i obszarach

ochrony uzdrowiskowej oraz o gminach uzdrowiskowych, za każdy dzień pobytu w

takich miejscowościach.

•

Opłata od posiadania psów: (Art. 18a. Ust 1. ) Rada gminy może wprowadzić

opłatę od posiadania psów. Opłatę pobiera się od osób fizycznych posiadających

psy.

Stawki opłat lokalnych:

• Art. 19. Rada gminy, w drodze uchwały:

• 1) określa zasady ustalania i poboru oraz terminy płatności i wysokość

stawek opłat określonych w ustawie, z tym że:

• a) stawka opłaty targowej nie może przekroczyć 764,92 zł dziennie,

• b) stawka opłaty miejscowej w miejscowościach, o których mowa w art.

17 ust. 1 pkt 1( w miejscowościach posiadających korzystne właściwości

klimatyczne, walory krajobrazowe oraz warunki umożliwiające pobyt osób

w tych celach,), nie może przekroczyć 2,19 zł dziennie,

• c) stawka opłaty miejscowej w miejscowościach posiadających status

obszaru ochrony uzdrowiskowej nie może przekroczyć 3,11 zł dziennie,

• d) stawka opłaty uzdrowiskowej nie może przekroczyć 4,30 zł dziennie,

• e) (uchylona),

• f) stawka opłaty od posiadania psów nie może przekroczyć 121,01 zł

rocznie od jednego psa;

• 2)

może zarządzić pobór tych opłat w drodze inkasa oraz określić

inkasentów i wysokość wynagrodzenia za inkaso;

• 3)

może wprowadzać inne niż wymienione w ustawie zwolnienia

przedmiotowe od opłat lokalnych.

USTAWA

z dnia 15 listopada 1984 r.

o podatku rolnym

• Podatek rolny obciąża grunty rolne, podatek leśny - lasy,

natomiast pozostałe grunty podlegają opodatkowaniu

podatkiem od nieruchomości. Zbliżony przedmiot tych

trzech świadczeń powinien, jak się wydaje, skutkować

zaliczeniem ich do tej samej kategorii. Tak się jednak nie

dzieje. Podatek od nieruchomości jest w literaturze

przedmiotu bardzo często klasyfikowany jako podatek

majątkowy, którego przedmiotem jest fizyczne posiadanie

m.in. gruntów, natomiast podatki rolny i leśny zaliczane są

do podatków przychodowych, obciążających szacunkowe

przychody właścicieli i określonych posiadaczy gospodarstw

rolnych oraz lasów i gruntów leśnych.

• L.Etel

Przedmiot podatku

• Art. 1. Opodatkowaniu podatkiem rolnym podlegają grunty

sklasyfikowane w ewidencji gruntów i budynków jako użytki

rolne lub jako grunty zadrzewione i zakrzewione na użytkach

rolnych, z wyjątkiem gruntów zajętych na prowadzenie

działalności gospodarczej innej niż działalność rolnicza.

• 1) użytki

rolne

• 2) grunty zadrzewione i

zakrzewione

Grunty jako przedmiot podatku

rolnego

• Od dnia 1 stycznia 2003 r. podatkiem rolnym opodatkowane są wszystkie

użytki rolne i grunty zadrzewione i zakrzewione ("Lz") na użytkach rolnych,

bez względu na ich powierzchnię, miejsce położenia czy też

dochodowość20 . Żadne użytki rolne, bez względu na to, czy stanowią

gospodarstwo rolne w rozumieniu ustawy o podatku rolnym, nie podlegają

opodatkowaniu podatkiem od nieruchomości. Tak więc grunt

sklasyfikowany w ewidencji gruntów jako np. "R" (grunt orny), położony w

środku miasta, o powierzchni 2000 m2, nie podlega podatkowi od

nieruchomości, chyba że jest zajęty na prowadzenie działalności

gospodarczej. Od każdego użytku rolnego, począwszy od 2003 r., należy

opłacać podatek rolny. Do tej pory tylko grunty gospodarstwa rolnego

(powyżej 1 ha) nie podlegały podatkowi od nieruchomości. Po

wprowadzeniu zmian każdy użytek rolny, bez względu na jego

powierzchnię, podlega nie podatkowi od nieruchomości, tylko podatkowi

rolnemu. O tym, czy jest to użytek rolny, decydują zapisy w ewidencji

gruntów i budynków. Dane wynikające z ewidencji stanowią podstawę

opodatkowania gruntów podatkiem rolnym.

• Za gospodarstwo rolne uważa się obszar gruntów, o

których mowa w art. 1, o łącznej powierzchni

przekraczającej 1 ha lub 1 ha przeliczeniowy, stanowiących

własność lub znajdujących się w posiadaniu osoby fizycznej,

osoby prawnej albo jednostki organizacyjnej, w tym spółki,

nieposiadającej osobowości prawnej.

• Za działalność rolniczą uważa się produkcję roślinną i

zwierzęcą, w tym również produkcję materiału siewnego,

szkółkarskiego, hodowlanego oraz reprodukcyjnego,

produkcję warzywniczą, roślin ozdobnych, grzybów

uprawnych, sadownictwa, hodowlę i produkcję materiału

zarodowego zwierząt, ptactwa i owadów użytkowych,

produkcję zwierzęcą typu przemysłowego fermowego oraz

chów i hodowlę ryb.

Podmiot podatku

•

•

•

•

Osoby fizyczne, osoby prawne, jednostki organizacyjne, w tym

spółki, nieposiadające osobowości prawnej, będące:

1) właścicielami gruntów,

2) posiadaczami samoistnymi gruntów;

3) użytkownikami wieczystymi gruntów;

4) posiadaczami gruntów, stanowiących własność Skarbu Państwa

lub jednostki samorządu terytorialnego, jeżeli posiadanie: wynika z

umowy zawartej z właścicielem, z Agencją Nieruchomości Rolnych

lub z innego tytułu prawnego albo - jest bez tytułu prawnego, z

wyjątkiem gruntów wchodzących w skład Zasobu Własności Rolnej

Skarbu Państwa lub będących w zarządzie Lasów Państwowych; w

tym przypadku podatnikami są odpowiednio jednostki

organizacyjne

Agencji Nieruchomości Rolnych i Lasów

Państwowych.

• 1) Obowiązek podatkowy powstaje od

pierwszego dnia miesiąca następującego po

miesiącu, w którym zaistniały okoliczności

uzasadniające powstanie tego obowiązku.

• 2. Obowiązek podatkowy wygasa ostatniego

dnia miesiąca, w którym przestały istnieć

okoliczności uzasadniające ten obowiązek.

Zasady ustalania podatku

- Podstawa opodatkowania• Od dnia 1 stycznia 2003 r. podstawę opodatkowania dla gruntów

gospodarstw rolnych stanowi liczba hektarów przeliczeniowych, a

dla gruntów rolnych niespełniających normy obszarowej

gospodarstwa rolnego - liczba hektarów fizycznych wynikająca z

ewidencji gruntów i budynków. Przyjęcie tych dwóch rodzajów

ustalania podstawy opodatkowania wynika z objęcia podatkiem

rolnym wszystkich użytków rolnych i gruntów zadrzewionych i

zakrzewionych na użytkach rolnych. Grunty stanowiące

gospodarstwo rolne są przeliczane na hektary przeliczeniowe

według wskaźników zawartych w tabeli, natomiast pozostałe grunty

rolne podlegają opodatkowaniu na podstawie ich powierzchni w

hektarach fizycznych, wynikającej z ewidencji gruntów i budynków.

Jeżeli istnieją rozbieżności między faktyczną powierzchnią gruntu a

danymi zawartymi w ewidencji gruntów, podatnik powinien podjąć

odpowiednie działania mające na celu doprowadzenie danych w

ewidencji do zgodności ze stanem faktycznym.

• Przykład: Podatnik posiada

• -0,5 ha gruntu oznaczonego w ewidencji gruntów i

budynków symbolem R, położonego w gminie Głusk

(woj. Lubelskie);

• -0,2 ha gruntu oznaczonego w ewidencji gruntów i

budynków symbolem Ps, położonego w gminie

Świdnica ( woj. Dolnośląskie)

• -0,8 ha gruntu oznaczonego w ewidencji gruntów i

budynków symbolem Ł, położonego w gminie

Widawa ( woj. Łódzkie).

• Mimo że brak jest ekonomicznej więzi pomiędzy

powyższymi gruntami, to wchodzą one w skład

gospodarstwa rolnego, gdyż ich łączna powierzchnia

przekracza 1,5 ha

Liczba hektarów przeliczeniowych

ustalana jest w oparciu o trzy kryteria:

• Rodzaj użytków rolnych ( wyróżnione zostały dwa

rodzaje użytków : grunty orne oraz łąki i pastwiska)

• Klasa bonitacyjna użytków rolnych ( osiem klas

bonitacyjnych dla gruntów rolnych oraz sześć klas dla

łąk i pastwisk)

• Przynależność danej gminy lub miasta do jednego z

czterech okręgów podatkowych – którego dokonuje

Minister Finansów w porozumieniu z ministrem

właściwym do spraw rolnictwa i rozwoju wsi oraz po

zasięgnięciu opinii Krajowej Rady Izb Rolniczych.

Okręgi podatkowe

• Liczba hektarów przeliczeniowych jest uzależniona od

okręgu podatkowego, w którym położony jest grunt

gospodarstwa rolnego. Zaliczanie gmin, miast oraz dzielnic

w miastach do okręgów podatkowych reguluje

rozporządzenie Ministra Finansów z dnia 14 grudnia 2001 r.

w sprawie zaliczenia gmin oraz miast do jednego z czterech

okręgów podatkowych (Dz. U. Nr 143, poz. 1614).

• W tabeli stanowiącej treść art. 4 ust. 5 u.p.r. można

odczytać przelicznik dla danego hektara, w zależności nie

tylko od okręgu podatkowego, ale także od rodzaju i klasy

użytków rolnych. Odrębne zasady ustalenia podstawy

opodatkowania wprowadzone zostały dla sadów, gruntów

pod stawami zarybionymi i gruntów pod stawami

niezarybionymi.

• Rodzaje użytków rolnych : Grunty orne/ Łąki i

pastwiska

• Klasy użytków rolnych:

Klasa I – gleby orne najlepsze

Klasa II – gleby orne bardzo dobre

Klasa III a – gleby orne dobre

Klasa III b – gleby orne średnio dobre

Klasa IV a – gleby orne średniej jakości, lepsze

Klasa IV b – gleby orne średniej jakości, gorsze

Klasa V – gleby orne słabe

Klasa VI – gleby orne najsłabsze

Rodzaje

użytkówr

olnych:

Okręgi

podatkow

e

Klasy

użytkówr

olnych

I

II

IIIa

III

IIIb

IVa

IV

IVb

V

VI

Grunty orne

I

II

III

Łąki i pastwiska

IV

I

II

III

IV

1,75

1,45

1,60

1,35

1,45

1,25

1,35

1,10

1,25

1,15

1,05

0,95

0,75

0,70

0,60

0,55

0,20

0,15

0,20

0,15

0,15

0,10

0,15

0,05

Przeliczniki

1,95

1,80

1,65

1,35

1,10

0,80

0,35

0,20

1,80

1,65

1,50

1,25

1,00

0,75

0,30

0,15

1,65

1,50

1,40

1,15

0,90

0,65

0,25

0,10

1,45

1,35

1,25

1,00

0,80

0,60

0,20

0,05

• Przykład: Gospodarstwo rolne posiada 10 ha fizycznych ( po 3

ha gruntów ornych: II klasy i IIIb klasy oraz 4 ha łąki –III klasy).

Gmina, na terenie której znajduje się gospodarstwo rolne,

zaliczona została do IV okręgu podatkowego. Liczba hektarów

przeliczeniowych dla omawianego gospodarstwa rolnego

będzie wynosiła:

• - 3 ha gruntów ornych II klasy x 1,35 = 4,05 ha

przeliczeniowego

• -3 ha gruntów ornych IIIb klasy x 1,00 =3,00 ha

przeliczeniowego

• -4ha łąki III klasy x 0,95 =3,80 ha przeliczeniowego

• = Razem: 10,85 ha przeliczeniowego

Stawki w podatku rolnym

• Konsekwencją podziału gruntów rolnych na

grunty gospodarstwa rolnego i pozostałe jest

ustalenie, od dnia 1 stycznia 2003 r., dwóch

stawek w podatku rolnym. Pierwsza z nich,

wynosząca równowartość pieniężną 2,5 q żyta,

jest stosowana do hektarów przeliczeniowych

gospodarstwa rolnego. Natomiast stawka

stanowiąca równowartość pieniężną 5 q żyta

znajduje zastosowanie do gruntów rolnych

niestanowiących gospodarstwa rolnego w

rozumieniu komentowanej ustawy.

KOMUNIKAT

PREZESA GŁÓWNEGO URZĘDU STATYSTYCZNEGO

z dnia 18 października 2013 r.

w sprawie średniej ceny skupu żyta za okres 11 kwartałów

będącej podstawą do ustalenia podatku rolnego

na rok podatkowy 2014

Na podstawie art. 6 ust. 2 ustawy z dnia 15 listopada 1984 r.

o podatku rolnym (Dz. U. z 2006 r. Nr 136, poz. 969,

z późn. zm.1)) ogłasza się, że średnia cena skupu żyta za

okres 11 kwartałów poprzedzających kwartał

poprzedzający rok

podatkowy 2014 wynosi 69,28 zł za 1 dt.

( dt = decytona = 1 kwintal = 100 kg)

!! Rady gmin są uprawnione do obniżenia cen skupu

określonych w ust. 2, przyjmowanych jako podstawa

obliczania podatku rolnego na obszarze gminy.

Sposób obliczenia wysokości podatku rolnego

:

• 1. Dla gruntów gospodarstw rolnych

• Podstawę opodatkowania stanowi liczba hektarów przeliczeniowych.

Stawka podatku rolnego od 1 ha przeliczeniowego gruntów gospodarstw

rolnych stanowi równowartośćpieniężną 2,5 dt(q) Żyta, obliczoną wg

średniej ceny skupu Żyta, czyli na rok 2014 r. wynosi 173,2 zł (wyliczenie:

69,28 zł za 1 dt(q) Żyta x 2,5 dt(q) = 173,2 zł).

2. Dla pozostałych gruntów o charakterze rolnym

• Podstawę opodatkowania stanowi liczba hektarów wynikająca z ewidencji

gruntów i budynków Stawka podatku rolnego od 1 ha gruntów

pozostałych o charakterze rolnym stanowi równowartość pieniężną5 dt(q)

Żyta, obliczoną wg średniej ceny skupu Żyta, czyli w 2014 r. wynosi 346,4 zł

(wyliczenie: 69,28 zł za 1 dt(q) Żyta x 5 dt(q) = 379,3 zł).

• Zadanie oblicz wysokość podatku rolnego dla

gospodarstwa rolnego wiedząc o tym, że

powierzchnia gruntów - 2,0000 ha Klasa - IV a ,

Okręg podatkowy - I Przelicznik dla ww. klasy i

okręgu - 1,10 Średnia cena skupu Żyta – 69,28

zł za 1 dt(q) )

• Odpowiedź:

• Hektar przeliczeniowy = powierzchnia gruntów

x przelicznik = 2 ha x 1,10 = 2,20 ha

• Wysokość podatku w 2014 roku wyniesie

zatem : 2,2000 ha x równowartość pieniężna

2,5 dt(q) Żyta = 2,2000 ha x 173,2 zł = 381,04

zł (po zaokrągleniu) 381

• Zadanie : oblicz wysokość podatku rolnego

dla pozostałych gruntów (mniejszych niż

gospodarstwo rolne) – wiedząc, że

powierzchnia gruntów - 0,5000 ha Średnia

cena skupu żyta – 69,28 zł za 1 dt(q)

Rozwiązanie:

Wysokość podatku w 2014 roku: 0,5000 ha x

równowartość pieniężna 5 dt(q) Żyta = 0,5000

ha x 346,4 zł = 173,2 zł (po zaokrągleniu 173

zł)

Zwolnienia przedmiotowe

art. Art. 12.

Przykłady:

• 1) użytki rolne klasy V, VI i VIz ( nadająca się tylko do

zalesienia) oraz grunty zadrzewione i zakrzewione

ustanowione na użytkach rolnych;

• 2) grunty położone w pasie drogi granicznej;

• 3) grunty orne, łąki i pastwiska objęte melioracją - w roku,

w którym uprawy zostały zniszczone wskutek robót

drenarskich

• użytki ekologiczne;

• 4) grunty zajęte przez zbiorniki wody służące do

zaopatrzenia ludności w wodę;

• 5) grunty pod wałami przeciwpowodziowymi i grunty

położone w międzywałach;

Zwolnienia podmiotowe

Art. 12 ust. 2

• Przykłady:

• 1) uczelnie;

• 2) publiczne i niepubliczne jednostki organizacyjne objęte

systemem oświaty oraz prowadzące je organy, w zakresie

gruntów zajętych na działalność oświatową;

•

3) instytuty naukowe i pomocnicze jednostki naukowe

Polskiej Akademii Nauk, w odniesieniu do gruntów, które są

niezbędne do realizacji zadań, o których mowa w art. 2

ustawy z dnia 30 kwietnia 2010 r. o Polskiej Akademii Nauk

(Dz. U. Nr 96, poz. 619);

• 4) Polski Związek Działkowców z tytułu użytkowania i

użytkowania wieczystego gruntu rodzinnych ogrodów

działkowych.

Ulgi

•

•

Żołnierska : ( dla żołnierzy odbywających zasadniczą służbę wojskową lub

długotrwałe przeszkolenie wojskowe oraz dla osób spełniających zastępczo

obowiązek służby wojskowej w formie skoszarowanej w wysokości - wówczas

wysokość podatku zmniejsza się o wysokość 60 %. Natomiast w przypadku

opodatkowaniu gospodarstw rolnych członków rodzin osób wymienionych w

ust. 1 pkt 1 i 2 art. 13a , które bezpośrednio przed powołaniem do służby

pracowały w tych gospodarstwach, zamieszkiwały i nie osiągały przychodów z

innych źródeł, stosuje się ulgę w podatku rolnym w wysokości 40 %. )

Inwestycyjna: (wydatków poniesionych na: 1) budowę lub modernizację

budynków inwentarskich służących do chowu, hodowli i utrzymywania

zwierząt

gospodarskich

oraz

obiektów

służących

ochronie

środowiska, 2)

zakup i zainstalowanie a) deszczowni, b) urządzeń

melioracyjnych i urządzeń zaopatrzenia gospodarstwa w wodę, c) urządzeń do

wykorzystywania na cele produkcyjne naturalnych źródeł energii (wiatru,

biogazu, słońca, spadku wód) - jeżeli wydatki te nie zostały sfinansowane w

całości lub w części z udziałem środków publicznych. Ulga przyznawana jest po

zakończeniu inwestycji i polega na odliczeniu od należnego podatku rolnego

od gruntów położonych na terenie gminy, w której została dokonana

inwestycja 25% udokumentowanych rachunkami nakładów inwestycyjnych.

Kwota ulgi inwestycyjnej jest odliczana z urzędu w decyzji ustalającej wysokość

zobowiązania podatkowego. Preferencja ta nie może być stosowana dłużej niż

przez 15 lat.

• - ulga o charakterze korekcyjnym ( jeżeli co

najmniej 50% użytków rolnych położonych jest

powyżej 350 m n.p.m. to wysokość podatku

rolnego obniżona jest o 30% jeżeli chodzi o

klasy I,II,IIIa, III i IIIb, zaś w przypadku gruntów

klas Iva, IV i IVb – o 60%

• - ulga w razie wystąpienia klęski żywiołowej (

polega ona na zaniechaniu ustalenia podatku

rolnego albo zaniechaniu jego poboru w

całości lub w części, w wysokości zależnej od

rozmiarów strat spowodowanych klęską w

gospodarstwie rolnym)

• Przykład: Rolnik posiada 2 ha gruntu

sklasyfikowanego w ewidencji gruntów i budynków

jako grunt rolny ( oznaczony symbolem R). Na 1,5 ha

gruntu prowadzi działalność rolniczą ( produkcja

roślinna –uprawa rzepaku), natomiast 0,5 ha gruntu

zostało zajęte pod firmę poszukującą gazu

łupkowego. Tym samym 1,5 ha gruntu będzie

opodatkowane podatkiem rolnym, a 0,5 ha gruntu,

pomimo że grunt jest sklasyfikowany w ewidencji

gruntów i budynków jako grunt rolny ( symbol –R)

zostanie opodatkowane podatkiem od

nieruchomości ( działalność gospodarcza 23,06 zł! za

m2)gdyż grunt ten jest zajęty na prowadzenie innej

działalności niż działalność rolnicza.

Technika poboru podatku:

• Osoby fizyczne: zobowiązanie podatkowe powstaje z

chwilą doręczenia decyzji ustalającej. Wysokość

podatku ustala wójt burmistrz, prezydent miasta –

właściwy według miejsca położenia gruntu. Podatek

uiszczany jest w czterech ratach proporcjonalnych w

terminie : do 15 marca, 15 maja, 15 września i 15

listopada roku podatkowego.

• W stosunku do innych podmiotów niż osoby fizyczne

( np. jednostki organizacyjne, spółki,) , zobowiązanie

podatkowe w podatku rolnym powstaje z mocy

prawa

USTAWA

z dnia 30 października 2002 r.

o podatku leśnym

• Pojęcie podatnika: osoby fizyczne, prawne, jak i jednostki

organizacyjne nieposiadające osobowości prawnej, które są

właścicielami

lasów,

posiadaczami

samoistnymi

lasów,

użytkownikami wieczystymi lasów, a także posiadaczami lasów

stanowiących własność Skarbu Państwa lub jednostki samorządu

terytorialnego.

• Przedmiot opodatkowani: Lasy z wyjątkiem lasów zajętych na

wykonywanie innej działalności gospodarczej niż leśna ( definicja

lasów – grunty leśne sklasyfikowane w ewidencji gruntów i

budynków jako lasy)

• Podstawa opodatkowania: Zgodnie z przepisem art. 3 u.p.l.

podstawę opodatkowania stanowi powierzchnia lasów wyrażona w

hektarach, wynikająca z ewidencji gruntów i budynków

• Stawka podatku leśnego : Podatek leśny od 1 ha, za rok podatkowy

wynosi, z zastrzeżeniem ust. 3, równowartość pieniężną 0,220 m3

drewna, obliczaną według średniej ceny sprzedaży drewna

uzyskanej przez nadleśnictwa za pierwsze trzy kwartały roku

poprzedzającego rok podatkowy. ( Obecnie średnia cena sprzedaży

drewna, obliczona według średniej ceny drewna uzyskanej przez

nadleśnictwa za pierwsze trzy kwartały 2013 r., wyniosła 171,05 zł

za 1m3.)

• Zwalnia się od podatku leśnego:

• 1) lasy z drzewostanem w wieku do 40 lat;

• 2) lasy wpisane indywidualnie do rejestru

zabytków;

• 3) użytki ekologiczne.

Sposób obliczenia wysokości podatku

• Podatek leśny od 1 ha wynosi równowartość

pieniężną 0,220 m3 drewna, ustalonej według

średniej ceny sprzedaży drewna, czyli w 2014

r. wynosi 37,63 zł zł. Wyliczenie: 171,05x

0,220 m3= 37,63 zł

Przykład obliczenia wysokości podatku leśnego:

Powierzchnia podlegającą opodatkowaniu: 3,4

ha ; Obliczenie podatku: 3,4 ha x 37,63 (

równowartość 0,220 m3) zł = 131,70; w

zaokrągleniu 132 zł

USTAWA

z dnia 9 września 2000 r.

o podatku od czynności cywilnoprawnych

• Podatek od czynności cywilnoprawnych, w skrócie

PCC należy do podatków opodatkowujących obrót

majątkiem o charakterze nieprofesjonalnym. W

szczególności podatek ten nakładany jest na obrót

majątkiem niedokonywany w ramach samodzielności

gospodarczej w rozumieniu przepisów o podatku od

towarów i usług. Podatkowe regulacje dotyczące PCC

zostały zawarte w ustawie z 9 września 2000 r. o

podatku od czynności cywilnoprawnych.

Katalog czynności opodatkowanych

PCC

•

Opodatkowaniu podatkiem PCC podlegają tylko i wyłącznie czynności

enumeratywnie wymienione w art. 1 u.p.c.c. Innymi słowy, czynności

cywilnoprawne niewymienione w tym przepisie nie podlegają opodatkowaniu.

Obecnie ustawa przewiduje nałożenie podatku na następujące czynności

cywilnoprawne:

1)umowy sprzedaży oraz zamiany rzeczy i praw majątkowych,

2) umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku,

3) umowy darowizny - w części dotyczącej przejęcia przez obdarowanego długów i

ciężarów albo zobowiązań darczyńcy,

4) umowy dożywocia,

5) umowy o dział spadku oraz umowy o zniesienie współwłasności - w części

dotyczącej spłat lub dopłat,

6) ustanowienie hipoteki,

7) ustanowienie odpłatnego użytkowania, w tym nieprawidłowego, oraz odpłatnej

służebności,

8) umowy depozytu nieprawidłowego,

9) umowy spółki;

• W powyższym katalogu nie mieści się wiele

czynności cywilnoprawnych, które nie są

opodatkowane np. :

- Umowa o dzieło, zlecenia, leasingu, umowa

użyczenia, przeniesienia własności gruntu na

rzecz samoistnego posiadacza, który zbudował

grunt, przeniesienie własności udziałów na

zabezpieczenie umowy pożyczki, nieodpłatne

przejęcie wierzytelności przez wspólnika w

wyniku likwidacji spółki

Zakres terytorialny opodatkowania

• Generalnie, podlegają PCC te czynności

cywilnoprawne, których przedmiotem są

rzeczy znajdujące się na terytorium RP lub

prawa majątkowe wykonywane na tym

terytorium. W odniesieniu do umowy spółkipodlega ona PCC gdy siedziba spółki osobowej

znajduje się na terytorium RP w chwili

dokonywania czynności.

Wyłączenia przedmiotowe

• W art. 2 u.p.c.c. ustawodawca wymienił czynności

cywilnoprawne, które nie podlegają opodatkowaniu.

Wyliczenie to ma chatakter zamknięty. Przykładowo są to

czynności cywilnoprawne w sprawach: alimentacyjnych,

opieki, kurateli i przysposobienia, zatrudnienia, świadczeń

socjalnych i wynagrodzeń za pracę, nauki, szkolnictwa i

oświaty pozaszkolnej oraz zdrowia,

• Najważniejsze z praktycznego punktu widzenia wyłączenie

ustanawia art. 2 pkt 4 u.p.c.c. Dotyczy ono czynności

cywilnoprawnych innych niż umowy spółki i jej zmiany, jeżeli

przynajmniej jedna ze stron z tytułu dokonania tej czynności

jest opodatkowana podatkiem od towarów i usług lub – z

pewnymi zastrzeżeniami – zwolniona z niego.

Obowiązek podatkowy

• W

•

•

•

•

zasadzie obowiązek podatkowy powstaje z chwilą dokonania czynności

podlegającej opodatkowaniu. Jednakże, gdy w wykonaniu zobowiązania

wynikającego z uprzednio zawartej umowy zobowiązującej do przeniesienia

własności zawierana jest umowa przenosząca własność, obowiązek podatkowy

powstaje z chwilą zawarcia umowy przenoszącej własność. Zatem zgodnie z

ogólną zasadą, dokonanie czynności cywilnoprawnej kreuje obowiązek

podatkowy. ! Wyjątki od tej zasady :

1) podjęcie uchwały o podwyższeniu kapitału spółki mającej osobowość prawną –

wówczas obowiązek podatkowy powstaje w przypadku zmiany umowy takiej spółki

2)złożenia oświadczenia o ustanowieniu hipoteki lub zawarcia umowy

ustanowienia hipoteki

3) uprawomocnienia się orzeczenia sądu polubownego lub zawarcia ugody – gdy

wywołują skutki jak czynności podlegające opodatkowaniu

4) powołania się przez podatnika na fakt dokonania czynności cywilnoprawnej –

jeżeli podatnik nie złożył deklaracji w sprawie PCC w terminie 5 lat od końca roku,

w którym upłynął termin płatności podatku, a następnie powołuje się przed

organem podatkowym lub organem kontroli skarbowej na fakt jej dokonania ( art.

3 ust. 1 pkt 4 u.p.c.c.)

Zapłata i pobór podatku PCC

• Podatnicy są obowiązani, bez wezwania

organu podatkowego, złożyć odpowiednią

deklarację oraz obliczyć i wpłacić podatek w

terminie 14 dni od dnia powstania obowiązku

podatkowego. Podatnik nie składa jednak

deklaracji oraz nie wpłaca podatku do organu

podatkowego, gdy podatek jest pobierany

przez płatnika. Płatnikiem podatku jest

notariusz od tych czynności cywilnoprawnych,

które dokonywane są

w formie aktu

notarialnego

Zwolnienia podmiotowe w PCC

art. 8 u.p.c.c.

• Przykładowo: państwa obce, ich przedstawicielstwa dyplomatyczne,

urzędy

konsularne

i

siły

zbrojne

jednostki

samorządu

terytorialnego , Skarb Państwa;

• ! Okoliczność , że dany podmiot jest zwolniony z obowiązku

zapłaty podatku, nie ma wpływu opodatkowanie innych stron

tej czynności, na których może ciążyć obowiązek podatkowy.

Dlatego też jeśli spośród dwóch osób kupujących pewną rzecz

jedna jest zwolniona podmiotowo, to chociaż obowiązek ciąży

na nich obu, podatek powinna zapłacić w całości ta osoba,

która nie korzysta ze zwolnienia podmiotowego

Stawki podatkowe w PCC

• - zostały ustalone w art. 7 u.p.c.c. Mają

zróżnicowany charakter, choć głównie

występują jako stawki proporcjonalne. Są to

stawki procentowe lub kwotowe w zależności

od rodzaju nabywanej rzeczy lub praw

majątkowych ( przykładowo od 0,5 % do 20%)

Poszczególne czynności

podlegające opodatkowaniu

• 1) Umowa sprzedaży –art. 535 k.c. ( 2% podstawy

opodatkowania w przypadku gdy umowa przenosi własność

nieruchomości bądź rzeczy ruchome, prawo użytkowania

wieczystego, spółdzielcze prawo do lokalu użytkowego, prawo

do domu jednorodzinnego bądź prawo do lokalu w małym

domu mieszalnym oraz własnościowe spółdzielcze prawo do

lokalu mieszkalnego. W przypadku sprzedaży innych praw

majątkowych stawka wynosi 1%) Ustawa przewiduje szereg

zwolnień. Wśród nich można wymienić sprzedaż rzeczy

ruchomych, gdy podstawa opodatkowania nie przekracza

1000 zł

• 2) Umowa zamiany – art. 603 k.c. ( 2%

podstawy opodatkowania w przypadku gdy

umowa przenosi własność nieruchomości

bądź rzeczy ruchome, prawo użytkowania

wieczystego, spółdzielcze prawo do lokalu

użytkowego, prawo do domu jednorodzinnego

bądź prawo do lokalu w małym domu

mieszalnym oraz własnościowe spółdzielcze

prawo do lokalu mieszkalnego. W przypadku

sprzedaży innych praw majątkowych stawka

wynosi 1%

• 3) Umowa pożyczki oraz depozytu

nieprawidłowego ( 720 § 1 i art. 845 k.c.) –

Stawka podatku z tytułu umowy pożyczki

generalnie wynosi 2% niezależnie od

przedmiotu.

Jednakże

ustawodawca

przewidział również możliwość zastosowania

20% stawki o charakterze sankcyjnym ( np. gdy

w toku czynności kontrolnych podatnik

powołuje się na fakt zawarcia umowy

pożyczki, a należny podatek od tych czynności

nie został zapłacony)

• 4) Umowa dożywocia ( art. 908 § 1 k.c.) –obowiązek

podatkowy ciąży na nabywcy nieruchomości. Stawka podatku

została ustalona taka samo jak w przypadku umowy zamiany (

2%)

• 5) Umowy o dział spadku oraz umowy o zniesienie

współwłasności ( Stawkę podatku ustala się analogicznie jak

w przypadku umowy zamiany)

• 6) Ustanowienie hipoteki – podatnikiem jest podmiot

składający oświadczenie woli o ustanowieniu hipoteki. W tym

wypadku ustawodawca ustanowił dwie stawki podatku. W

przypadku zabezpieczenia wierzytelności istniejących pobiera

się 0,1% podatku od kwoty zabezpieczonej wierzytelności.

Jeżeli zaś zabezpieczeniu podlega wierzytelność o nieustalonej

wysokości – stawka podatku została określona kwotowo i

obecnie wynosi 19 zł

• 7) Ustanowienie odpłatnego użytkowania oraz

odpłatnej służebności – Stawka podatku z tytułu

odpłatnego użytkowania lub służebności wynosi 1%. !

Jeżeli użytkowanie lub służebność

zostały

ustanowione nieodpłatnie, to nie podlegają

opodatkowaniu podatkiem PCC lecz podatkiem od

spadków i darowizn.

• 8) Umowa spółki ( Podatnikiem z tytułu zawarcia

umowy spółki lub jej zmiany jest sama spółka , chyba

że chodzi o umowę spółki cywilnej – wówczas

obowiązek podatkowy ciąży na jej wspólnikach.

Stawka podatku od umowy spółki i jej zmiany wynosi

0,5 %)

Opłata skarbowa:

• USTAWA

z dnia 16 listopada 2006 r.

o opłacie skarbowej

• Opłata skarbowa jest opłatą publiczną. Jest zatem , co do zasady

świadczeniem uiszczanym w zamian za określone działanie organów

administracji publicznej. Opłata skarbowa różni się od innych „opłat

publicznych” tym, że uregulowana została w odrębnej ustawie i dotyczy

wyłącznie określonych w niej czynności i dokumentów, zaś jej przedmiot,

stawkę i zwolnienia prawodawca zawarł w załączniku do ustawy mającym

taką samą moc prawną, jak sama ustawa.

• Przedmiot opłaty

• Czynności urzędowe ( wszelkie formy działania administracji),

zaświadczenia, zezwolenia ( pozwolenia, koncesje) stanowią

przedmiot opłaty skarbowej jedynie w sprawach

indywidualnych z zakresu administracji publicznej. Sprawą

indywidualną jest sprawa dotycząca indywidualnego

podmiotu odnosząca się do jego konkretnych praw i

obowiązków. Natomiast sprawą administracyjną – sprawą

indywidualną z zakresu administracji publicznej – jest sprawa

indywidualna rozstrzygana przez organ administracyjny na

podstawie przepisów k.p.a. lub o.p. Ponadto opłacie podlega

Złożenie

dokumentu

stwierdzającego

udzielenie

pełnomocnictwa lub prokury albo jego odpisu, wypisu lub

kopii - w sprawie z zakresu administracji publicznej lub w

postępowaniu sądowym.

• Stawki opłaty skarbowej wyrażone są kwotowo a w niektórych

przypadkach procentowoich wysokość uzależniona od konkretnego

przedmiotu opodatkowania ( czynności urzędowych, zaświadczeń,

zezwoleń itp.)

• Przykładowo:

- Sporządzenie aktu małżeństwa – 84 zł

- Decyzja o zmianie nazwiska i imienia (imion) albo nazwiska lub imienia

(imion) – 37 zł

- Decyzja o środowiskowych uwarunkowaniach zgody na realizację

przedsięwzięcia - 205 zł

- Dokument stwierdzający udzielenie pełnomocnictwa lub prokury oraz jego

odpis, wypis lub kopia - od każdego stosunku pełnomocnictwa (prokury) –

17 zł

Wyłączenia spod opłaty skarbowej

•

Katalog wyłączeń spod opłaty skarbowej określa art. 2 u.o.s. Jest to zamknięty

katalog „spraw” ( np. sprawy alimentacyjne, opieki, kurateli i przysposobienia,

zatrudnienia, wynagrodzeń za pracę). Dokonanie czynności urzędowych lub

złożenie wskazanych w ustawie dokumentów w tych sprawach nie podlega opłacie

skarbowej.

• Zwolnienia z opłaty

•