Komentarz sesyjny

21 kwietnia 2011

Minister Finansów i prezes NBP chcą silniejszego złotego

Dzisiejszy dzień już o poranku zapowiadał się na kontynuację wczorajszego dobrego zachowania i

rzeczywiście można powiedzieć, że to byki kontrolowały sytuację na parkietach. Poziom optymizmu już nie

był jednak tak euforyczny, panował raczej przedświąteczny spokój, a w Warszawie nawet względny

sceptycyzm wobec wzrostów na zagranicznych parkietach.

Kolejne wyniki spółek dobrze przyjęte przez inwestorów

Katalizatorem zwyżek były, tak jak wczoraj, wyniki spółek. Można powiedzieć, że rynek wrócił do znanego w

przeszłości zachowania, kiedy publikacja jest lepsza od prognoz i podnosi wycenę spółki. Po Intelu dzisiaj

przyszedł czas na Apple, które podało spektakularny poziom zysku za miniony kwartał (wzrost o 95% r/r).

Inwestorzy tak się nim ucieszyli, że nie zauważyli obniżenia prognoz na obecny kwartał. Podobnie było z

Nokią, której wynik netto był zgodny z oczekiwaniami, a prognozy wcale pozytywne nie były. Akcje

producenta telefonów i tak rosły. Zdecydowanie lepiej wyglądał raport GE, którego lepszy od oczekiwań zysk

wzrósł o ponad 70% w stosunku do zeszłorocznego kwartału.

Na GPW sceptycyzm podpierany nienajlepszymi raportami spółek

Wszystkie te informacje podnosiły poziomy globalnych indeksów, tylko Warszawa po porannym wzroście

zeszła poniżej poziomu z wczorajszego zamknięcia. Spadek na naszym parkiecie wyróżniał się na tle

Europy, co oznacza, że inwestorzy bardzo ostrożnie podchodzą do próby wyjścia na nowe szczyty trendu.

Nasz rynek już ma taką specyfikę, że przed ustanowieniem nowego rekordu pokazuje niepewność. Dzisiaj

ów sceptycyzm podpierany był słabymi wynikami TP SA, której walory wyraźnie spadały i ciążyły na

indeksie. Również wstępne wyniki PKN Orlenu nie zostały ciepło przyjęte. Popołudnie zresztą było już

gorsze dla europejskich parkietów, do czego przyczyniły się słabsze dane zza oceanu. Cotygodniowa liczba

wniosków o zasiłek dla bezrobotnych po raz kolejny przekroczyła poziom 400 tys., a indeks Fed z Filadelfii

spadł o wiele bardziej niż tego oczekiwano.

Zarówno Ministrowi Finansów jak i prezesowi NBP zależy na silniejszym złotym

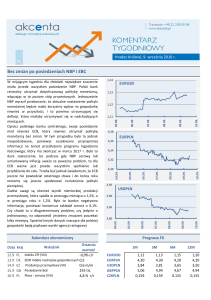

O wiele ciekawsze było dzisiejsze zachowanie rynku walutowego. Mimo wzrostu rentowności obligacji

państw peryferyjnych i dalszych spekulacji na temat restrukturyzacji długu euro pozostaje bardzo silne. Złoty

początkowo był względnie słaby i umacniał się jedynie względem dolara, który generalnie na rynkach

walutowych pozostawał w odwrocie. Potem jednak przyszedł czas na konferencję ministra Rostowskiego z

prezesem Belką i złoty po zapowiedzi regularnych wymian części środków z UE na rynku wyraźnie się

umocnił. Wymiana ta ma skutkować zmniejszeniem nadpłynności sektora bankowego, która utrudnia

prowadzenie polityki pieniężnej. Można jednak podejrzewać, że chodziło nie tylko o to. Wydaje się bowiem,

że zarówno Ministrowi Finansów jak i prezesowi NBP zależy na silniejszym złotym. Dla banku centralnego

silniejsza waluta oznacza mniejszą presję na wzrost cen, czyli możliwość ograniczenia skali podwyżek stóp

procentowych. Minister Rostowski z kolei nie chce obniżać akcyzy na paliwo, a słabszy dolar oznacza niższe

ceny paliw na stacjach, co przed wyborami jest zjawiskiem bardzo pożądanym.

Czy uda się trwale umocnić złotego?

Dzisiejsza zapowiedź bardzo dobrze wpisuje się w globalne tendencje obserwowane w krajach rozwijających

się, które chcą walczyć z wysoką inflacją nie tylko za pomocą podwyżek stóp, ale również poprzez

umacnianie swoich walut. Wciąż jednak nad trwalszym umocnieniem złotego można postawić niejeden znak

zapytania. Mimo wysokiego apetytu na ryzyko przez ostatnie pół roku kurs EUR/PLN znajduje się przecież w

trendzie bocznym i niczym zaklęty niewiele oddala się od kursu 4 złote za euro.

Łukasz Bugaj

Analityk

Millennium Dom Maklerski SA

Opracowanie zostało sporządzone w celach informacyjnych i nie powinno stanowić podstawy decyzji inwestycyjnych. Millennium DM S.A. ani jego pracownicy nie

ponoszą odpowiedzialności za decyzje inwestycyjne podjęte na podstawie niniejszego opracowania, ani za szkody poniesione w wyniku decyzji inwestycyjnych

podjętych na podstawie niniejszego opracowania. Opracowanie nie ma charakteru i nie stanowi rekomendacji w rozumieniu Rozporządzenia Ministra finansów z 19

października 2005 roku w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, ich emitentów i wystawców, nie stanowi porady

inwestycyjnej, nie stanowi oferty zbycia lub nabycia wymienionych w niej instrumentów finansowych, nie stanowi podstawy do zawarcia jakiejkolwiek umowy lub

powstania jakiegokolwiek zobowiązania.