RYNEK FINANSOWY

W GOSPODARCE

Struktura i instrumenty rynku

finansowego

LITERATURA PRZEDMIOTU

Literatura podstawowa:

Podstawy teorii i polityki makroekonomicznej. Wydanie

III uzupełnione. Pod red. Cz. Sułkowskiego.

Wydawnictwo „Zapol”, Szczecin 2008,

D. Begg, S. Fischer, R. Dornbusch: Makroekonomia.

Polskie Wydawnictwo Ekonomiczne, Warszawa 2003,

Podstawy teorii i polityki makroekonomicznej. Wydanie

III. Materiały pomocnicze. Pod red. Cz. Sułkowskiego.

Wydawnictwo „Zapol”, Szczecin 2008.

B. Snowdorn, H. Vane, P. Wynarczyk, Współczesne

nurty teorii makroekonomicznej. PWN, Warszawa 1998.

LITERATURA PRZEDMIOTU

Literatura uzupełniająca:

R. J. Barro: Makroekonomia. Polskie

Wydawnictwo Ekonomiczne,

Warszawa 1997,

R. E. Hall, J. B. Taylor:

Makroekonomia, teoria,

funkcjonowanie i polityka.

Wydawnictwo Naukowe PWN,

Warszawa 1995.

PIENIĄDZ

Pecunia (pecus) – jest to

powszechnie akceptowany towar, za

pomocą którego dokonujemy

płatności za dostarczone dobra lub

wywiązujemy się ze zobowiązań.

Inaczej mówiąc pieniądz to środek

wymiany

SUBSTYTUTY PIENIĄDZA

Bydło;

Muszelki;

Paciorki;

Szkło;

Towary

Miedź;

Nikiel;

Srebro;

Złoto;

Platyna

RODZAJE PIENIĄDZA

KRUSZCE,

TOWARY,

MONETY,

PAPIERY

PIENIĄDZ ELEKTRONICZNY

SYSTEM FINANSOWY

PAŃSTWA

SYSTEM BANKOWY,

SYSTEM FINANSÓW PUBLICZNYCH,

SYSTEM FINANSOWY UBEZPIECZEŃ

RYNEK FINANSOWY

Rynek

depozytowokredytowy

Rynek pieniężny

Rynek kapitałowy

Rynek walutowy

Rynek

instrumentów

pochodnych

UCZESTNICY RYNKU

FINANSOWEGO

banki centralne,

banki komercyjne,

giełdy,

fundusze powiernicze,

domy maklerskie,

fundusze emerytalne,

firmy pośredniczące –

brokerskie oraz

gospodarstwa domowe

NARODOWY BANK POLSKI

Narodowy Bank Polski jest bankiem

centralnym Rzeczpospolitej Polskiej.

Podstawowym celem działalności

NBP jest, zgodnie z ustawą,

trzymanie stabilnego poziomu cen

oraz umacnianie polskiego

pieniądza. Cel ten jest osiągany

poprzez:

NARODOWY BANK POLSKI

kształtowanie i realizację polityki

pieniężnej,

tworzenie warunków instytucjonalnych dla

zapewnienia niezbędnego poziomu

bezpieczeństwa finansowego i stabilności

sektora bankowego,

określanie zasad i mechanizmów,

zapewniających płynność rozliczeń

pieniężnych w gospodarce.

Organizacja NBP

Organami NBP są:

Prezes NBP,

Rada Polityki Pieniężnej oraz

zarząd NBP.

RPP

Zadaniem RPP jest coroczne ustalanie

założeń polityki pieniężnej oraz

podstawowych zasad jej realizacji. Rada

ustala wysokość podstawowych stóp

procentowych, określa zasady operacji

otwartego rynku oraz ustala zasady i

stopy rezerwy obowiązkowej. Zatwierdza

ona także plan finansowy banku

centralnego oraz sprawozdanie z jego

działalności.

ZARZĄD NBP

Zarząd NBP kieruje działalnością

banku. Jego podstawowym

zadaniem jest realizacja uchwał

Rady Polityki Pieniężnej, uchwalanie

planu działalności i planu

finansowego NBP, realizacja zadań z

zakresu polityki kursowej oraz

nadzór nad operacjami otwartego

rynku.

NIEZALEŻNOŚĆ NBP

Do najważniejszych aspektów niezależności banku

centralnego zaliczyć możemy:

zakaz bezpośredniego finansowania sektora

publicznego,

niepodleganie instrukcjom ze strony rządu,

suwerenność w zakresie polityki kursu

walutowego,

przepisy gwarantujące osobistą niezależność

członków zarządu i rady,

konstytucyjna ranga statutu banku centralnego.

SYSTEM BANKOWY

Klasyczny system bankowy składa

się z :

banku centralnego,

banków komercyjnych

(uniwersalnych),

banków inwestycyjnych,

banków hipotecznych

banków spółdzielczych

DOKUMENTY PRAWNE

REGULUJĄCE DZIAŁALNOŚĆ

BANKÓW W POLSCE

KONSTYTUCJA RP Z KWIETNIA

1997 ROKU

USTAWA PRAWO BANKOWE Z

SIERPNIA 1997 ROKU

USTAWA O NBP Z SIERPNIA 1997

ROKU

System finansów publicznych

Państwo zmuszone jest do sięgania

do dochodów osiąganych przez inne

podmioty, gdyż nie jest ono w

stanie owego dochodu wytworzyć.

Biorąc pod uwagę system finansowy

państwa przyjmuje się podział

finansów na:

prywatne,

publiczne.

SYSTEM FINANSÓW

PUBLICZNNYCH

Prywatne finanse obejmują

zasoby pieniężne podmiotów, jakimi

są firmy i przedsiębiorstwa

prowadzące działalność gospodarczą

oraz środki finansowe gospodarstw

domowych.

SYSTEM FINANSÓW

PUBLICZNNYCH

Finansami publicznymi

nazywamy natomiast zasoby

pieniężne państwa, a przede

wszystkim fundusz nazywany

budżetem państwa, poprzez który

odbywają się procesy gromadzenia i

dystrybucji środków pieniężnych

będących w dyspozycji tegoż

państwa.

SYSTEM FINANSÓW

PUBLICZNNYCH

Proces ten w gospodarce odbywa się za

pomocą systemu finansów publicznych,

który w Polsce obecnie tworzą:

budżet państwa,

budżety gmin,

budżety powiatów,

budżety województw samorządowych,

państwowe fundusze celowe,

państwowa gospodarka pozabudżetowa,

samorządowa gospodarka

pozabudżetowa.

SYSTEM FINANSÓW

PUBLICZNNYCH

Do najważniejszych cech wspólnych elementów

systemu finansów publicznych zaliczamy:

publiczną własność środków finansowych;

identyczną lub zbliżoną metodę gromadzenia

dochodów (przymusowo i bezzwrotnie);

kontrolę ze strony podatnika (jego

przedstawicieli) wydatkowania środków

publicznych;

niegospodarcze lub pośrednio związane z

gospodarką wydatkowanie środków publicznych.

System finansowy ubezpieczeń

Ubezpieczenia ze względu na ich

specyficzną rolę w systemie

ekonomicznym oraz społecznym

wymagają specjalnej regulacji.

Dzielą się one na:

- ubezpieczenia społeczne,

- ubezpieczenia gospodarcze.

System finansowy ubezpieczeń

Wśród ubezpieczeń gospodarczych wyróżnia się

ubezpieczenia komercyjne oraz

ubezpieczenia wzajemne. Te pierwsze

prowadzą działalność zorientowana na zysk.

Przedmiotem tej działalności jest ochrona

ubezpieczonych przed skutkami różnych zdarzeń

losowych. Ubezpieczenia wzajemne polegają na

solidarności określonych grup podmiotów,

zagrożonych takim samym lub podobnym

ryzykiem wystąpienia zdarzeń losowych.

Ubezpieczenia gospodarcze możemy także

podzielić na ubezpieczenia na życie, ubezpieczenia

majątkowe oraz pozostałe ubezpieczenia

osobowe.

RYNEK FINANSOWY

Pojęcie rynku w ekonomii istnieje od

dawna, a pomimo to jest ciągle ważnym

przedmiotem zainteresowania tej nauki.

Jedną z definicji, która najpełniej oddaje

istotę rynku jest definicja przytoczona

przez Wojciecha Wrzoska: „rynek to ogół

stosunków zachodzących między

podmiotami uczestniczącymi w

procesach wymiany”.

RYNEK FINANSOWY

Na rynku finansowym instytucje

(uczestnicy) tego rynku, czyli:

banki centralne,

banki komercyjne,

giełdy,

fundusze powiernicze,

domy maklerskie,

fundusze emerytalne,

firmy pośredniczące – brokerskie

oraz

gospodarstwa domowe

RYNEK FINANSOWY

organizują przepływ środków

finansowych umożliwiając

zainteresowanym podmiotom:

dokonywanie rozliczeń,

oszczędzanie,

zdobywanie środków na

finansowanie działalności,

inwestowanie,

spekulację.

RYNEK FINANSOWY

Efektywnie działający rynek finansowy może

poprawić położenie wszystkich podmiotów na nim

funkcjonujących. Niezmierne ważną rolę pełnią w

tym względzie instrumenty rynku

finansowego.

Istota transakcji finansowej na rynku finansowym

polega na zamianie instrumentu finansowego o

najwyższym stopniu płynności (pieniądza) na

mniej płynny ale dochodowy, lub odwrotnie

(uzależnione jest to od polityki prowadzonej przez

podmiot rynku).

RYNEK FINANSOWY

Z punktu widzenia funkcji ekonomicznych

instrumenty te możemy podzielić na:

instrumenty rozliczeniowe,

instrumenty dłużne,

instrumenty zaspokajające popyt na

pieniądz,

instrumenty inwestowania,

instrumenty potwierdzające tytuł

własności oraz

instrumenty ograniczające ryzyko.

RYNEK DEPOZYTOWOKREDYTOWY

Kluczowym instrumentem rynku

kredytowego jest kredyt bankowy. Bank

komercyjny pełni przede wszystkim rolę

pośrednika pomiędzy podmiotami

dysponującymi nadwyżką środków

pieniężnych i podmiotami cechującymi się

niedoborem tych środków. Stąd też

podstawowym przedmiotem działalności

bankowej jest udzielanie kredytów.

RYNEK DEPOZYTOWOKREDYTOWY

Zgodnie z art. 70 Prawa

bankowego, bank uzależnia

udzielenie kredytu od posiadania

przez kredytobiorcę zdolności

kredytowej oraz dostarczenia

dokumentów i informacji

potrzebnych do określenia tej

zdolności.

RYNEK DEPOZYTOWOKREDYTOWY

Klasyfikacji kredytów bankowych

można dokonać według kryterium:

przedmiotu kredytu,

okresu kredytowania,

formy kredytu,

sposobu jego zabezpieczenia,

waluty kredytu.

RYNEK DEPOZYTOWOKREDYTOWY

Przeważnie, banki rozróżniają w

swych regulaminach następujące

kredyty:

kredyty krótkoterminowe, udzielane

na okres 1 roku,

kredyty średnioterminowe, z

terminem spłaty od 1 roku do 3 lat,

kredyty długoterminowe, z

terminem spłaty powyżej 3 lat.

RYNEK DEPOZYTOWOKREDYTOWY

Dokonując podziału kredytów

według przedmiotu wyróżnia się

dwa podstawowe typy kredytów:

kredyty obrotowe,

kredyty inwestycyjne.

Rynek kapitałowy

Rynek kapitałowy jest jednym z

elementów rynku finansowego. W Polsce

do rynku kapitałowego zalicza się

operacje finansowe o okresie od roku

wzwyż, natomiast na rozwiniętych

rynkach są to operacje o znacznie

dłuższym horyzoncie czasowym, np. w

Niemczech od czterech lat. Rynek

kapitałowy dzieli się na rynek pierwotny i

wtórny.

Rynek kapitałowy

Rynek pierwotny to część rynku

kapitałowego, gdzie dokonuje się

sprzedaży nowo wyemitowanych

papierów wartościowych przez

uprawnione do tego podmioty

gospodarcze.

Rynek kapitałowy

Rynek wtórny, to rynek transakcji

odbywających się bez udziału

emitentów, lecz wyłącznie pomiędzy

inwestorami.

Rynek kapitałowy

Papierami wartościowymi w rozumieniu

ustawy – Prawo o publicznym obrocie

papierami wartościowymi są:

akcje,

obligacje,

zbywalne prawa majątkowe wynikające z

posiadania akcji i obligacji,

inne prawa majątkowe, których cena

zależy bezpośrednio lub pośrednio od

ceny papierów wartościowych poprzednio

wymienionych.

Rynek kapitałowy

Akcja jest papierem wartościowym udziałowym.

Jako papier wartościowy stwierdza udział jego

posiadacza w spółce akcyjnej, a tym samym w jej

kapitale. Dochód z akcji składa się z dwóch

elementów:

bieżącego kursu rynkowego danego waloru,

wypłacanej przez firmę (emitenta) dywidendy z

wypracowanych przez nią zysków.

Wyróżnia się następujące typy akcji:

imienne i na okaziciela,

gotówkowe i aportowe,

zwykłe i uprzywilejowane.

Rynek kapitałowy

Z kolei obligacje to papiery wartościowe

emitowane przez różne podmioty w celu

pozyskania środków pieniężnych dla finansowania

określonych celów. Emitent zobowiązuje się do

regulowania płatności odsetkowych określonych w

dniu emisji papieru wartościowego oraz do spłaty

pożyczki posiadaczowi obligacji w dniu jej

wykupu. Obligacje są z reguły papierami

wartościowymi na okaziciela, co powoduje, że są

produktem finansowym łatwo zbywalnym na

rynku. Emitentami obligacji mogą być rządy i

instytucje rządowe, przedsiębiorstwa i korporacje

przemysłowe oraz banki.

Rynek kapitałowy

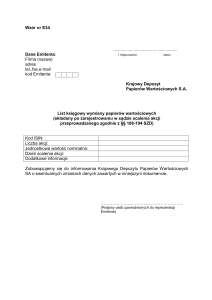

Do instytucji organizujących rynek

papierów wartościowych w Polsce

należą Komisja Nadzoru

Finansowego oraz Giełda

Papierów Wartościowych w

Warszawie.

Rynek kapitałowy

Pierwsza z tych instytucji sprawuje między innymi

nadzór nad przestrzeganiem uczciwego obrotu i

konkurencji na rynku papierów wartościowych. Do jej

zadań w tej sferze należy:

inspirowanie, podejmowanie i organizowanie działań,

zapewniających sprawne funkcjonowanie rynku

papierów wartościowych oraz ochrona inwestorów,

współdziałanie z organami rządowymi w zakresie

kształtowania polityki gospodarczej,

wydawanie zezwoleń na publiczną emisję papierów

wartościowych przez spółki akcyjne, zezwoleń na

działalność biur maklerskich na rynku papierów

wartościowych i podejmowanie innych działań,

wynikających z przepisów dotyczących rynku

kapitałowego.

Rynek kapitałowy

Natomiast Giełda Papierów

Wartościowych w Warszawie jest

najważniejszą częścią rynku

wtórnego, na której handluje się

dopuszczonymi do publicznego

obrotu papierami wartościowymi.

Do jej podstawowych funkcji

zaliczyć możemy:

Rynek kapitałowy

dopuszczenie do obrotu publicznego

wyemitowanych papierów wartościowych,

organizowanie transakcji giełdowych,

ustalanie kursów giełdowych papierów

wartościowych,

zawieszanie notowań papierów wartościowych

na giełdzie,

rozstrzyganie sporów majątkowych między

uczestnikami transakcji giełdowych,

wydawanie zezwoleń biurom maklerskim na

działalność na giełdzie,

wydawanie publikacji o wynikach sesji

giełdowych.

Rynek kapitałowy

Do największych giełd światowych

zaliczamy:

Tokio Stock Exchange (TSE),

New York Stock Exchange (NYSE),

Frankfurt Wertpapierbörse,

London Stock Exchange (LSE),

Bourse des Valerus de Paris.

Rynek walutowy

Rynek walutowy nie jest

umiejscowiony geograficznie, lecz

funkcjonuje wszędzie tam, gdzie

zmienia się jedne waluty na drugie.

Spełnia on także trzy podstawowe

funkcje:

Rynek walutowy

umożliwia wymianę jednego pieniądza

na drugi,

dzięki niemu nie jest konieczne

natychmiastowe równoważenie obrotów

handlowych,

pozwala częściowo zabezpieczyć się

przed ryzykiem wahań kursów walut i

ewentualnością spadku wartości

zagranicznych walorów finansowych.

Rynek walutowy

Do najważniejszej kategorii

instrumentów i transakcji

związanych z rynkiem walutowym

zalicza się miedzy innymi:

transakcje walutowe

(natychmiastowe, terminowe),

Rynek walutowy

Transakcje natychmiastowe

(F/X foreign exchange) oznacza,

że dostawa waluty następuje za

dwa dni robocze, gdyż jest to

najkrótszy czas potrzebny bankom

do rozliczenia transakcji, co

oznacza, że transakcja zawarta w

poniedziałek będzie mieć datę

rozliczenia w środę.

Rynek walutowy

Transakcje terminowe (forward) są

umową pomiędzy dwoma stronami

transakcji, na podstawie której dwie

waluty są wymieniane po kursie

ustalonym w dniu zawarcia transakcji,

lecz z dostawą waluty w określonym dniu

w przyszłości. Transakcja terminowa

dotyczy regularnego odcinka czasu:

tygodnia, dwóch tygodni, miesiąca, dwóch

do dwunastu miesięcy, a nawet występują

transakcje kilkuletnie (nowością są

terminy nieregularne).

RYNEK INSTRUMENTÓW

POCHODNYCH

Rynek pozabilansowych

instrumentów finansowych (ang. off

balance sheet financial instruments

market) jest najmłodszym i

najszybciej rozwijającym się

segmentem rynku finansowego.

Inne jego nazwy to rynek

instrumentów pochodnych oraz

rynek derywatów.

RYNEK INSTRUMENTÓW

POCHODNYCH

Zasadniczą funkcją rynku instrumentów

pochodnych jest dostarczanie

uczestnikom rynku narzędzi

zabezpieczających przed ryzykiem

wynikającym ze zmienności stóp

procentowych oraz zmian cen akcji, a

także umożliwiających spekulację na tych

zmianach. Początek temu rynkowi dały w

latach siedemdziesiątych w Chicago

giełdowe transakcje futures w odniesieniu

do stóp procentowych.

RYNEK INSTRUMENTÓW

POCHODNYCH

Istnieją trzy zasadnicze rodzaje terminowych

kontraktów finansowych:

terminowe transakcje na stopy procentowe:

oparte są one na konkretnych typach

instrumentów finansowych, których ceny zależne

są od stóp procentowych,

terminowe transakcje walutowe: opierają się one

na kwotowaniach głównych walut w odniesieniu

do dolara amerykańskiego,

terminowe transakcje dotyczące indeksów kursów

akcji: opierają się na uznanych indeksach

giełdowych.

RYNEK INSTRUMENTÓW

POCHODNYCH

Na rynku tym handluje się

instrumentami finansowymi

zmniejszającymi ryzyko. Do grupy

tych instrumentów zwanymi

pochodnymi zaliczyć możemy:

opcje,

kontrakty terminowe,

swapy,

warranty.

RYNEK INSTRUMENTÓW

POCHODNYCH

Opcja jest umową między nabywcą a

sprzedawcą. Kupujący nabywa prawo, ale

nie obowiązek – kupna (call option) lub

sprzedaży (put option) określonej ilości

waluty według z góry ustalonego kursu w

określonym terminie w przyszłości lub

wcześniej. Sprzedawca jest natomiast

zobowiązany do dostarczenia lub odbioru

tej waluty, jeżeli zażąda tego nabywca

opcji. Kupujący może zrealizować opcję:

w określonym dniu w przyszłości (styl

europejski) lub do określonej daty (styl

amerykański).

RYNEK INSTRUMENTÓW

POCHODNYCH

Kontrakt terminowy to

instrument zobowiązujący strony

kontraktu do kupna lub sprzedaży

instrumentu podstawowego w

określonej ilości, w określonym

terminie, po określonej cenie

(kontrakt futures, kontrakt

forward).

RYNEK INSTRUMENTÓW

POCHODNYCH

Swap to kontrakt, który polega na

zamianie przyszłych płatności stron

kontraktu, np. swap procentowy - umowy

między np. dwoma stronami transakcji, w

której każda ze stron zgadza się

dokonywać przyszłych płatności na rzecz

drugiej strony w czasie trwania danego

kontraktu. Swapy są z reguły zawierane

na dłuższe okresy i pełnią podobną rolę

jak kontrakty FRA (dla głównych walut

okres wynosi od 2 do 10 lat).

RYNEK INSTRUMENTÓW

POCHODNYCH

Warranty dają prawo bądź do

zakupu papierów wartościowych,

np. akcji po określonej cenie w

przyszłości, bądź do subskrypcji

przyszłych emisji akcji. Należą one

do grupy instrumentów

spekulacyjnych.