Rachunek kosztów

Rachunek kosztów jako element zarządzania przedsiębiorstwem zaczęto stosować na początku

XX wieku1. Było to związane z powszechnym w tamtym czasie dążeniem do obniżania

jednostkowych kosztów wytwarzania wyrobów. Rachunek oparty na kalkulacji kosztów

pełnych znacznie ewoluował do dnia dzisiejszego2, jednak jego zasadniczy cel, jakim jest

ustalenie rentowności prowadzonej działalności, pozostał niezmienny.

Rachunek i kalkulacja kosztów - dzięki możliwości skonfrontowania poniesionych kosztów z

osiągniętymi przychodami - umożliwiają ustalenie rentowności zarówno w skali całego

przedsiębiorstwa, jak i w skali poszczególnych produktów. Przez rentowność rozumie się

efektywność podejmowanej działalności, innymi słowy - rentowność określa, jaki zysk

generuje dany rodzaj działalności gospodarczej lub dany produkt.

Omawiając zagadnienia związane z rachunkiem kosztów, należy na wstępie zdefiniować

pojęcie kosztów.

Pojęcie kosztów

Z ekonomicznego punktu widzenia kosztem jest wyrażone w pieniądzu celowe zużycie różnych

czynników produkcji związane z normalną działalnością przedsiębiorstwa. Z przedstawionej

definicji wynika, że koszty charakteryzują się czterema cechami:

e czynników produkcji,

Pieniężny charakter kosztów

Koszty rozumiane jako zużycie czynników produkcji muszą być wyrażone w pieniądzu. Nie

oznacza to jednak, że zużycie czynników produkcji może być mierzone jedynie za pomocą

jednostek pieniężnych. W praktyce pomiar i wycena zużycia tych czynników mogą być

dokonywane za pomocą różnych metod. Mierniki zużycia można podzielić na naturalne i

pieniężne.

Mierniki naturalne służą do pomiaru nakładów. Przez nakłady rozumie się wielkość zużycia

czynników produkcji w jednostkach ilościowych, takich jak sztuki, kilogramy, metry,

roboczogodziny itp. Cechą charakterystyczną ilościowych jednostek miary jest to, że nie dają

one możliwości porównania zużycia różnych czynników produkcji.

Dopiero zastosowanie pieniężnej jednostki pomiaru umożliwia porównanie zużycia różnych

czynników produkcji. Pieniądz jako jednostka miary jest bowiem sposobem na sprowadzenie

do wspólnego mianownika nakładów różnych czynników produkcji. Nakłady wyrażone w

pieniądzu to koszty.

Koszty są ponoszone w określonym celu

Nie każde zużycie czynników produkcji może być uznane za koszt. Tylko zużycie dokonane w

określonym celu jest kosztem. Celem tym jest uzyskanie efektów - najczęściej w postaci

produktów przeznaczonych do sprzedaży (lub na własne potrzeby przedsiębiorstwa). Produkty

wytwarzane w celu sprzedaży mają generować przychody, a zatem celem ponoszenia kosztów

jest uzyskanie przychodu.

Koszty jako zużycie czynników produkcji

Koszty to zużycie czynników produkcji, m.in. takich jak materiały, energia, usługi obce, praca

ludzka, rzeczowy majątek trwały. Istnieją jednak również wydatki, które - mimo iż nie

wyrażają zużycia - są uznawane za koszty. Do kosztów nie odzwierciedlających zużycia

czynników produkcji należą przykładowo podatek od nieruchomości, ubezpieczenia

majątkowe, ubezpieczenia społeczne.

Koszty są związane z normalną działalnością przedsiębiorstwa

Pojęcie kosztu wiąże się zawsze z normalną działalnością przedsiębiorstwa, której celem jest

przynoszenie określonego efektu gospodarczego. Jednak w każdym przedsiębiorstwie mają

również miejsce zdarzenia, które nie wynikają z normalnej działalności gospodarczej, są

niepowtarzalne, nie są ponoszone celowo. Skutki finansowe takich zdarzeń nazywane są

stratami.

Zaprezentowana charakterystyka pojęcia kosztów jest ważna przy prowadzeniu rachunku

rentowności każdego przedsięwzięcia gospodarczego. Na zakończenie prezentacji ogólnych

zagadnień związanych z kosztami należy wyjaśnić, iż funkcjonujące w praktyce gospodarczej

takie pojęcia, jak koszty i wydatki, mimo iż są bliskoznaczne, nie mogą być utożsamiane.

Z ekonomicznego punktu widzenia wydatkiem jest bowiem każdy rozchód środków

pieniężnych. Z przedstawionej definicji kosztu wynika, iż nie każdy wydatek może zostać

uznany za koszt, co więcej, zależność ta jest odwrotna - nie każdy koszt jest wydatkiem.

O ile pierwsza zależność - że nie każdy wydatek jest kosztem - jest powszechnie rozumiana, o

tyle druga zależność - że nie każdy koszt jest wydatkiem - jest często niedostrzegana. Istnieją

bowiem takie rodzaje kosztów, które nie łączą się z rozchodem środków pieniężnych, nie są

zatem wydatkami. Do takich kosztów należy m.in. amortyzacja.

Zaprezentowana definicja pojęcia kosztów jest bardzo ogólna i obejmuje szeroki zakres

kosztów. Ze względu na dużą różnorodność ponoszonych kosztów istnieje wiele ich

klasyfikacji. W opracowaniu tym zostaną zaprezentowane najważniejsze i najczęściej

stosowane w praktyce klasyfikacje kosztów.

Klasyfikacja kosztów

W zależności od celów sporządzania rachunku kosztów stosowane są różne kryteria

klasyfikacyjne. Podstawowe kryteria klasyfikacji kosztów to:

Podział kosztów według charakteru działalności

Podział kosztów według charakteru działalności wynika z uregulowań ustawy z 29 września

1994 r. o rachunkowości (Dz.U. Nr 121, poz. 591 z późn.zm.) 3. Według tego kryterium koszty

związane z prowadzeniem działalności gospodarczej dzieli się na:

A. Koszty działalności operacyjnej

B. Pozostałe koszty operacyjne

C. Koszty finansowe

A. Koszty działalności operacyjnej

Koszty te są związane z prowadzeniem normalnej działalności gospodarczej. Działalność

operacyjna może mieć różny charakter - może to być działalność wytwórcza, usługowa lub

handlowa. Często się również zdarza, że jeden przedsiębiorca wykonuje jednocześnie kilka

rodzajów działalności operacyjnej. Są to tzw. przedsiębiorstwa handlowo-usługowe czy też

przedsiębiorstwa produkcyjno-handlowo-usługowe.

Na koszty działalności operacyjnej - bez względu na to, jaki ma ona charakter - składają się

przede wszystkim koszty związane z zużyciem materiałów i energii, wynagrodzenia na rzecz

pracowników, inne świadczenia związane z zatrudnianiem pracowników (np. składki na

ubezpieczenia społeczne), amortyzacja środków trwałych oraz wartości niematerialnych i

prawnych, koszty usług obcych. Na koszty działalności operacyjnej składają się koszty

ponoszone przez jednostki danego podmiotu - wszystkie wydziały, oddziały itp., przez

administrację i zarząd, koszty związane ze sprzedażą i zakupem itd.

Na koszty działalności operacyjnej - bez względu na to, jaki ma ona charakter - składają się

przede wszystkim koszty związane z zużyciem materiałów i energii, wynagrodzenia na rzecz

pracowników, inne świadczenia związane z zatrudnianiem pracowników (np. składki na

ubezpieczenia społeczne), amortyzacja środków trwałych oraz wartości niematerialnych i

prawnych, koszty usług obcych itp.

B. Pozostałe koszty operacyjne

Definicja pozostałych kosztów operacyjnych została sformułowana w art. 3 ust. 1 pkt 20

ustawy o rachunkowości. Zgodnie z tym przepisem za pozostałe koszty operacyjne uważa się

koszty nie związane bezpośrednio ze zwykłą działalnością jednostki. Do kosztów tych zalicza

się więc przykładowo koszty spowodowane sprzedażą, likwidacją lub nie planowanymi

odpisami amortyzacyjnymi środków trwałych, odpisaniem inwestycji, które nie dały

zamierzonego efektu gospodarczego, likwidacją wartości niematerialnych i prawnych,

odpisaniem przedawnionych, umorzonych, nieściągalnych należności, utworzeniem i

rozwiązaniem rezerw, z wyjątkiem dotyczących operacji finansowych, odpisami

aktualizującymi wartość zapasów rzeczowych składników majątku obrotowego, zapłatą

odszkodowań, kar i grzywien, przekazaniem darowizn.

Do pozostałych kosztów operacyjnych zalicza się szczególnie:

nad odpisami amortyzacyjnymi, powstałą przy sprzedaży lub likwidacji środka trwałego lub

wartości niematerialnych i prawnych - jako nie planowane odpisy amortyzacyjne,

- jako odpisanie inwestycji sprzedanych

bądź zaniechanych, jak też odpisanie kosztów nie wykorzystanej dokumentacji pod przeszłe

inwestycje,

łów i produktów gotowych,

- jako nieodpłatne przekazanie składników majątku,

programy komputerowe, nie rozliczone w ciągu trzech lat od daty podjęcia ich sprzedaży,

utracenia przez nie cech użytkowych,

C. Koszty finansowe

Koszty finansowe nie są bezpośrednio związane ze zwykłą działalnością operacyjną danej

jednostki. Dotyczą skutków podejmowanych przez jednostkę decyzji finansowych. Definicja

kosztów operacji finansowych została sformułowana w art. 42 ust. 3 ustawy. Według tej

definicji na koszty finansowe składają się odsetki i prowizje od pożyczek i zobowiązań, płacone

dyskonto, straty na sprzedaży papierów wartościowych, ujemne różnice kursowe.

Do kosztów operacji finansowych nie zalicza się natomiast odsetek, prowizji i ujemnych różnic

kursowych od pożyczek, kredytów, przedpłat i zobowiązań służących sfinansowaniu zakupu

lub budowy środków trwałych, naliczonych za czas trwania inwestycji. Zgodnie bowiem z art.

28 ust. 3 pkt 2 ustawy o rachunkowości wydatki te zwiększają wartość początkową inwestycji.

Do kosztów operacji finansowych zalicza się przede wszystkim:

dencyjną weksla obcego lub czeku w przypadku jego sprzedaży,

- w przypadku

dyskonta przy wydaniu weksla własnego,

owe od kredytów innych niż przeznaczone na finansowanie inwestycji w

okresie jej realizacji,

ści finansowego majątku trwałego,

walucie obcej,

bilansowy walut obcych, w przypadku gdy średni kurs

NBP jest niższy od kursu z dnia nabycia waluty.

Zaprezentowany podział kosztów na koszty działalności operacyjnej, pozostałe koszty

operacyjne i koszty finansowe ma odzwierciedlenie w obowiązującym na mocy ustawy o

rachunkowości (załącznik nr 4) rachunku zysków i strat. Zarówno w wariancie porównawczym

(w obu jego wersjach - załączniki nr 4/1, 4/2), jak i w wariancie kalkulacyjnym (również w

obu wersjach - załączniki nr 4/3, 4/4) wyodrębniono bowiem te trzy grupy kosztów.

Kolejno prezentowane w dalszej części opracowania klasyfikacje kosztów (według rodzajów, w

układzie podmiotowym, w układzie przedmiotowym) będą dotyczyć jedynie pierwszej z

przedstawionych trzech grup kosztów, tj. kosztów działalności operacyjnej.

Podział kosztów według rodzajów

Podział kosztów według rodzajów dotyczy kosztów prostych działalności operacyjnej

rzeczywiście poniesionych w danym okresie sprawozdawczym, bez względu na to, jakiego

okresu faktycznie dotyczą. Dzieląc koszty proste według kryterium rodzajowego, wyodrębnia

się następujące grupy kosztów:

Zużycie materiałów i energii

Koszty proste stanowiące zużycie materiałów i energii to wartość surowców zużywanych do

wytworzenia produktów oraz wartość materiałów używanych w celach ogólnych związanych z

działalnością gospodarczą. Na koszty te składa się ponadto wartość zużytych opakowań,

towarów, paliw i gazów technicznych. Do tej grupy kosztów zalicza się również ubytki

naturalne rzeczowych składników majątku obrotowego. Za koszt zużycia energii uważa się

szczególnie koszty zużycia energii elektrycznej, energii cieplnej, gazu i wody, paliw i olejów.

Usługi obce

Koszty usług obcych to koszty proste związane z wykonywaną działalnością operacyjną oraz z

wykonywanymi na rzecz danej jednostki usługami. Do grupy tej zalicza się szczególnie koszty

usług:

e działalności operacyjnej,

radztwa (finansowe, księgowe, informatyczne),

Podatki i opłaty

Grupa ta obejmuje podatki i opłaty o tzw. kosztowym charakterze. Zalicza się do nich

szczególnie: podatek akcyzowy, podatek od nieruchomości, VAT naliczony nie podlegający

odliczeniu od podatku należnego, VAT należny od usług z importu, VAT należny od zużycia

materiałów na cele reprezentacji i reklamy, opłaty, takie jak skarbowa, sądowa, notarialna.

Wynagrodzenia

Grupa kosztów prostych określana mianem "wynagrodzenia" obejmuje związane z

prowadzoną działalnością operacyjną pieniężne i niepieniężne (tj. w postaci świadczeń w

naturze) wynagrodzenia za pracę wypłacane pracownikom. Koszty związane z

wynagrodzeniami obejmują wynagrodzenia wypłacane pracownikom za pracę zarówno na

podstawie umowy o pracę, jak i na podstawie umów zlecenia, umowy o dzieło oraz innych

podobnych umów. Koszty wynagrodzeń obciąża się na podstawie listy płac w miesiącu,

którego dotyczą, niezależnie od terminu faktycznej wypłaty.

Świadczenia na rzecz pracowników

Ta grupa kosztów obejmuje wszelkie koszty związane z zatrudnianiem pracowników - poza

kosztami wynagrodzeń. W kosztach tych ujmuje się przede wszystkim: składki na

ubezpieczenia społeczne, na Fundusz Pracy i Fundusz Gwarantowanych |wiadczeń

Pracowniczych, odpisy na zakładowy fundusz świadczeń socjalnych, koszty szkoleń

pracowników, koszty związane z bezpieczeństwem i higieną pracy.

Amortyzacja

Amortyzacja to koszty działalności operacyjnej związane z zużyciem (amortyzacją,

umorzeniem) środków trwałych oraz wartości niematerialnych i prawnych. Koszty amortyzacji

obciąża się na podstawie planu amortyzacji. Plan amortyzacyjny powinien być zgodny z

postanowieniami - co do zasad i stawek amortyzacji - aktów prawnych rachunkowych (ustawa

o rachunkowości - art. 32 i 33) i podatkowych (rozporządzenie Ministra Finansów z 17

stycznia 1997 r. w sprawie amortyzacji środków trwałych oraz wartości niematerialnych i

prawnych - Dz.U. Nr 6, poz. 35 z późn.zm., oraz ustawa z 15 lutego 1992 r. o podatku

dochodowym od osób prawnych - j.t. Dz.U. z 1993 r. Nr 106, poz. 482 z późn.zm.).

Należy również podkreślić, że koszty amortyzacji - będąc rodzajem kosztów działalności

operacyjnej - obejmują jedynie tzw. amortyzację planową, bowiem tylko amortyzacja planowa

dotyczy normalnej działalności operacyjnej. Amortyzacja nieplanowa, tj. związana z

likwidacją, sprzedażą lub nieodpłatnym przekazaniem środków trwałych, nie dotyczy

działalności operacyjnej i w związku z tym obciąża pozostałe koszty operacyjne.

Pozostałe koszty

Grupa ta obejmuje wszelkie koszty proste poniesione w związku z wykonywaniem działalności

operacyjnej, a nie uwzględnione w poprzednio przedstawionych grupach. Za pozostałe koszty

rodzajowe uważa się zwłaszcza koszty reprezentacji i reklamy (często są one wyodrębnione z

tej grupy ze względu na szczególne wymagania przepisów podatkowych dotyczące

reprezentacji i reklamy), koszty ubezpieczeń majątkowych, koszty podróży służbowych

(obejmujące koszty przejazdów, diety, koszty noclegów itp.), a także wszelkie inne proste

koszty związane z działalnością operacyjną nie wymienione wcześniej.

Przedstawiony podział według rodzajów kosztów prostych działalności operacyjnej ma

odzwierciedlenie w obowiązującym, na podstawie przepisów ustawy o rachunkowości

(załączniki nr 4/1 i 4/2), rachunku zysków i strat w wariancie porównawczym.

Podmiotowy układ kosztów

Podmiotowe kryterium kwalifikacyjne kosztów działalności operacyjnej jest związane z

wyodrębnieniem grup kosztów według typów prowadzonej działalności. Takie ujęcie

klasyfikacyjne kosztów nazywane jest także układem funkcjonalnym lub kalkulacyjnym.

Zgodnie z tym kryterium koszty proste przypadające na bieżący okres sprawozdawczy, jak też

poniesione w poprzednich okresach, lecz przypadające na bieżący okres sprawozdawczy, dzieli

się na koszty:

Koszty działalności produkcyjnej

Koszty działalności produkcyjnej to koszty proste związane z produkcją. Do kosztów tych

zalicza się na przykład zużycie surowców i energii, wynagrodzenia, usługi obce, świadczenia

na rzecz pracowników, amortyzację. Koszty produkcji powstają przy wytwarzaniu produktów

gotowych lub są bezpośrednio związane z produkcją w danym zakładzie.

Koszty działalności produkcyjnej dzieli się na koszty bezpośrednie i pośrednie. Bezpośrednie

koszty działalności produkcyjnej są bezpośrednio związane z wytwarzaniem produktów. Na

koszty bezpośrednie produkcji składają się materiały zużyte do produkcji, zużycie energii,

wynagrodzenia pracowników zatrudnionych bezpośrednio przy produkcji, świadczenia na rzecz

tych pracowników, amortyzacja środków trwałych wykorzystywanych do produkcji.

Uogólniając można powiedzieć, że do kosztów bezpośrednich produkcji zalicza się wszelkie

koszty, które można bezpośrednio doliczyć do kosztów wytworzenia produktów.

Z kolei pośrednie koszty produkcji to takie koszty, których nie można bezpośrednio rozliczyć

na koszt wytworzenia produktów. Zalicza się do nich przykładowo koszty poniesione na

utrzymanie wyodrębnionych organizacyjnie wydziałów produkcji podstawowej.

Koszty działalności usługowej

Koszty działalności usługowej to koszty poniesione w związku ze świadczeniem usług na rzecz

innych jednostek. Tę grupę kosztów wyodrębnia się u przedsiębiorców, których przedmiotem

działalności jest świadczenie usług, lub też u podmiotów, które oprócz innych rodzajów

działalności (np. produkcyjnej bądź handlowej) zajmują się również działalnością usługową.

Koszty działalności usługowej obejmują zarówno bezpośrednie, jak i pośrednie koszty

poniesione w związku ze świadczeniem usług.

Koszty działalności handlowej

Koszty działalności handlowej wyodrębnia się w jednostkach, które zajmują się handlem

detalicznym bądź hurtowym, skupem, a także gastronomią. Do grupy tej zalicza się koszty

proste i złożone związane z zakupem, magazynowaniem i sprzedażą towarów.

Koszty wydziałowe

Wyodrębnienie z kosztów grupy kosztów wydziałowych jest wskazane wówczas, gdy produkcja

w danej jednostce jest zorganizowana w taki sposób, że poszczególne wydziały produkcji

podstawowej są wyodrębnione organizacyjnie. W takiej sytuacji, tj. gdy poszczególne wydziały

spełniają określone dla nich funkcje, koszty związane z utrzymaniem tych wydziałów traktuje

się jako koszty pośrednie i wyodrębnia jako koszty wydziałowe.

Koszty sprzedaży

Za koszty sprzedaży uważa się wszelkie koszty proste poniesione w związku ze sprzedażą

wyrobów. Koszty sprzedaży nalicza się od momentu wydania wyrobów z magazynu. Za koszty

sprzedaży uważa się również koszty reklamy sprzedawanych wyrobów. Koszty sprzedaży

obejmują szczególnie koszty transportu sprzedanych wyrobów do ich odbiorców, koszty

rozładunku u odbiorcy tych wyrobów, koszty ubezpieczenia w drodze w przypadku transportu

wyrobów do odbiorcy, koszty reklamy wyrobów oraz koszty poniesione związane z udziałem w

różnego rodzaju imprezach targowych i wystawienniczych.

Koszty działalności pomocniczej

Tę grupę kosztów wyodrębnia się, w przypadku gdy dana jednostka oprócz podstawowej

działalności operacyjnej (produkcyjnej, handlowej, usługowej) prowadzi również działalność

pomocniczą, na rzecz działalności podstawowej. Przez działalność pomocniczą rozumie się

taką działalność na rzecz działalności podstawowej, która tę działalność wspomaga lub

uzupełnia. Dotyczy to na przykład świadczenia usług remontowych, transportowych i innych

wspomagających prowadzenie działalności podstawowej.

Wyodrębnianie kosztów działalności pomocniczej jest jednak wskazane jedynie wówczas, gdy

działalność pomocnicza jest wykonywana na rzecz różnych typów działalności, wydziałów lub

wyodrębnionych organizacyjnie jednostek działalności podstawowej. W przeciwnym razie, tj.

gdy jednostka pomocnicza świadczy usługi jedynie na rzecz jednego typu działalności

podstawowej, koszty pomocnicze ujmuje się łącznie z kosztami działalności podstawowej.

Koszty zarządu

Koszty zarządu są związane z zarządzaniem jednostką jako całością. Są to wszelkie koszty

ogólnoadministracyjne, a szczególnie koszty związane z utrzymaniem takich komórek

organizacyjnych, jak sprawozdawcze, nadzorcze, kontrolne, kierownicze.

Przedstawiony podział kosztów działalności operacyjnej w układzie podmiotowym ma swoje

odzwierciedlenie w obowiązującym, na podstawie przepisów ustawy o rachunkowości

(załącznik nr 4/3 i 4/4), rachunku zysków i strat w wariancie kalkulacyjnym.

Koszty bezpośrednie i pośrednie

Omówiony podział kosztów w układzie podmiotowym jest oparty na miejscach powstawania

kosztów (działalność podstawowa, sprzedaż, działalność pomocnicza, zarząd). Natomiast

podział kosztów w układzie przedmiotowym jest oparty na poszczególnych produktach lub ich

grupach. Przedmiotowy podział kosztów jest więc używany do wyceny poszczególnych

wyrobów gotowych.

Ponadto stosując podział kosztów w tym układzie, można ustalić jednostkowy techniczny koszt

wytworzenia wyrobów. Jednostkowy techniczny koszt wytworzenia to techniczny koszt

wytworzenia przypadający na jednostkę wyrobu, przy czym przez techniczny koszt

wytworzenia rozumie się sumę: zużycia materiałów bezpośrednich, płac bezpośrednich i inne

koszty bezpośrednie produkcji oraz koszty wydziałowe.

W podziale kosztów w układzie przedmiotowym wyodrębnia się zatem koszty

bezpośrednie i pośrednie. Bezpośrednie koszty produkcji to wszystkie koszty, które można

bezpośrednio rozliczyć na produkcję poszczególnych wyrobów. Rozliczenia tego dokonuje się

na podstawie odpowiednich dokumentów źródłowych.

Na bezpośrednie koszty produkcji składają się przede wszystkim tzw. materiały i

płace bezpośrednie. Materiały bezpośrednie to takie materiały, których zużycie

można odpowiednio przyporządkować - na podstawie dokumentów źródłowych produkcji określonych wyrobów. Podobnie jest w przypadku płac bezpośrednich - są to

płace pracowników zatrudnionych bezpośrednio przy produkcji, można je zatem odnieść na

poszczególne wytwarzane przez tych pracowników wyroby. Ponadto do kosztów bezpośrednich

- oprócz materiałów i płac bezpośrednich - zalicza się inne koszty, co do których istnieje

możliwość bezpośredniego odniesienia na jednostkę produkowanego wyrobu. Mogą to być na

przykład koszty związane z amortyzacją środków trwałych wykorzystywanych do produkcji.

W przeciwieństwie do kosztów bezpośrednich, pośrednie koszty produkcji nie mogą być

bezpośrednio odnoszone do produkowanych wyrobów, tzn. nie można przyporządkować ich

poszczególnym wyrobom gotowym jedynie na podstawie dowodów źródłowych. Rozliczenie to

następuje natomiast na podstawie odpowiednich kalkulacji dokonanych w wyniku przyjęcia

określonych umownych założeń. Koszty pośrednie nie dotyczą jednego konkretnego wyrobu,

lecz jednocześnie wszystkich (bądź kilku) produkowanych przez daną jednostkę, dlatego ich

podział między poszczególne wyroby wymaga zastosowania tzw. klucza rozliczeniowego.

Kluczem rozliczeniowym mogą być na przykład płace bezpośrednie, materiały bezpośrednie,

techniczny koszt wytworzenia.

Do kosztów pośrednich zalicza się koszty wydziałowe, koszty zarządu i koszty sprzedaży. Te

grupy kosztów były już omówione przy podziale kosztów w układzie podmiotowym. Biorąc pod

uwagę zaprezentowany zakres kosztów bezpośrednich i pośrednich produkcji, w ramach

układu kalkulacyjnego można wyróżnić następujące pozycje:

Techniczny koszt wytworzenia to wszystkie koszty bezpośrednie powiększone o odpowiednio

rozliczone (na podstawie klucza, którym mogą być na przykład płace lub materiały

bezpośrednie) koszty wydziałowe. Z kolei ustalony w ten sposób techniczny koszt wytworzenia

powiększony o odpowiednio doliczone koszty zarządu (również na podstawie klucza

rozliczeniowego, którym tym razem może być na przykład techniczny koszt wytworzenia)

składa się na tzw. fabryczny koszt wytworzenia.

Fabryczny koszt wytworzenia i skalkulowane koszty sprzedaży to tzw. całkowity (zakładowy)

koszt wytworzenia wyrobów gotowych.

Zaprezentowane układy klasyfikacyjne kosztów umożliwiają grupowanie kosztów w różnych

przekrojach, a tym samym wielopłaszczyznową analizę i kontrolę kosztów działalności. Różne

układy kosztów dostarczają różnych informacji na temat ponoszonych kosztów. W zależności

od takich czynników, jak skala i zakres prowadzonej działalności gospodarczej, zakres

niezbędnych informacji na temat kosztów (w celu prowadzenia prawidłowej analizy i kontroli

kosztów) każda jednostka może grupować ponoszone przez siebie koszty w jednym, kilku lub

wszystkich przedstawionych układach kosztów. W dalszej części zostaną przedstawione

możliwe do zastosowania w praktyce warianty rachunku kosztów oraz ich ujęcie w księgach

rachunkowych.

Ewidencja kosztów w księgach rachunkowych

Zasady ewidencji kosztów w księgach handlowych ustalają przepisy ustawy z 29 września

1994 r. o rachunkowości (Dz.U. Nr 121, poz. 591 z późn.zm.). Jednostki, których działalność

gospodarcza ma niewielkie rozmiary i jest jednorodna (np. tylko handel), a ponadto którym

dla prawidłowej analizy kosztów nie są potrzebne informacje dotyczące kosztów wytwarzanych

produktów, kosztów wydziałowych, kosztów stanowisk pracy - mogą grupować ponoszone

koszty jedynie w układzie rodzajowym. Takie grupowanie kosztów powoduje, iż nie można

prowadzić analizy kosztów pod kątem ich celowości. W układzie rodzajowym nie ma bowiem

informacji o celu, w jakim dany koszt poniesiono.

Z kolei jednostki, które chcą kontrolować swoje koszty pod kątem podmiotów

odpowiedzialnych za ich ponoszenie, powinny zastosować funkcjonalny (podmiotowy) układ

kosztów. Koszty grupowane w tym układzie są bowiem dzielone pod względem miejsca, w

którym powstają, a zatem układ funkcjonalny dostarcza informacji o podmiotach

odpowiedzialnych za powstawanie kosztów, a ponadto umożliwia rozliczenie kosztów na

wytwarzane wyroby. Układ funkcjonalny kosztów powinien być wykorzystywany przez

jednostki, które prowadzą działalność wytwórczą (daje możliwość rozliczenia kosztów na

wytworzone wyroby), a także przez jednostki prowadzące różne rodzaje działalności

operacyjnej.

Układ rodzajowy i układ funkcjonalny dostarczają różnych informacji na temat kosztów.

Jednostki, które chcą prowadzić analizę i kontrolę ponoszonych kosztów zarówno pod

względem ich struktury, jak i celowości, mogą grupować koszty, wykorzystując zarówno układ

rodzajowy, jak i funkcjonalny. Stosowanie w praktyce tych dwóch układów jednocześnie

umożliwia plan kont, w którym konta kosztowe zespołu 4 odpowiadają kosztom rodzajowym,

natomiast konta zespołu 5 kosztom w układzie funkcjonalnym. Taka budowa planu kont

umożliwia "dwukrotne" ewidencjonowanie tych samych kosztów, jednak w innych przekrojach.

Podsumowując, ewidencję i rozliczenie kosztów - w zależności od potrzeb - można prowadzić

na trzy sposoby. Po pierwsze koszty można ewidencjonować i rozliczać jedynie według ich

rodzajów, z wykorzystaniem kont zespołu 4. Po drugie koszty można ujmować jedynie w

układzie funkcjonalnym - na kontach zespołu 5. Można również stosować jednoczesne

ewidencjonowanie kosztów na kontach zespołu 4 i 5.

Układ funkcjonalny kosztów powinien być wykorzystywany przez jednostki, które prowadzą

działalność wytwórczą (daje możliwość rozliczenia kosztów na wytworzone wyroby), a także

przez jednostki prowadzące różne rodzaje działalności operacyjnej.

Ewidencja kosztów na kontach zespołu 4

W celu ewidencji kosztów na kontach zespołu 4 wyodrębnia się konta syntetyczne

odpowiadające zaprezentowanym wcześniej grupom kosztów rodzajowych:

400 - Zużycie materiałów i energii

401 - Usługi obce

402 - Podatki i opłaty

403 - Wynagrodzenia

404 - Świadczenia na rzecz pracowników

405 - Amortyzacja

406 - Pozostałe koszty.

Oczywiście - w miarę potrzeb - możliwe jest wyodrębnianie jeszcze innych kosztów

rodzajowych, np. kosztów reprezentacji i reklamy.

Konta kosztów rodzajowych obciąża się na bieżąco na podstawie dokumentów

źródłowych. Na kontach tych księguje się wszystkie poniesione w danym okresie

koszty proste niezależnie od terminu ich zapłaty, a w celu zapewnienia

współmierności przychodów i kosztów następuje dalsze ich ewentualne rozliczenie

na przyszłe okresy sprawozdawcze. Do dalszego rozliczenia kosztów rodzajowych stosuje

się konto 490 - Rozliczenie kosztów. Operacje ujmowane na tym koncie są różne w zależności

od stosowanego układu kosztów. W przypadku ewidencji kosztów jedynie w układzie

rodzajowym konta zespołu 4 funkcjonują w sposób zaprezentowany na schemacie.

Schemat prezentuje zasady funkcjonowania kont zespołu 4 w przypadku ewidencji kosztów

jedynie w układzie rodzajowym - w trakcie roku obrotowego. Natomiast na dzień bilansowy

przenosi się salda kont 400-406 na konto 860 - Wynik finansowy. Jednostki stosujące jedynie

rodzajowy

układ kosztów na dzień bilansowy sporządzają rachunek zysków i strat w wersji porównawczej

(załącznik 4/1 i 4/2 do ustawy o rachunkowości). Zapisy w księgach na dzień bilansowy

przedstawia schemat.

Ewidencja kosztów z zastosowaniem układu kalkulacyjnego

Układ kalkulacyjny w ewidencji księgowej jest ujmowany na kontach zespołu 5. W tym

zespole kont wyodrębnia się konta syntetyczne odpowiadające - przedstawionym przy

omawianiu kosztów w układzie podmiotowym - rodzajom prowadzonej przez daną jednostką

działalności operacyjnej. Mogą to być następujące konta:

500 - Koszty działalności produkcyjnej

510 - Koszty działalności usługowej

515 - Koszty działalności handlowej

520 - Koszty wydziałowe

525 - Koszty sprzedaży

530 - Koszty działalności pomocniczej

550 - Koszty zarządu

580 - Rozliczenie kosztów działalności.

Na kontach tych księguje się bieżąco wszystkie koszty dotyczące danego okresu

sprawozdawczego. W przeciwieństwie do kont zespołu 4, na których księguje się wszystkie

koszty poniesione w danym okresie, bez względu na to jakiego okresu dotyczą - na kontach

zespołu 5 ujmuje się jedynie te bieżąco ponoszone koszty, które dotyczą bieżącego okresu.

Ponadto księguje się na nich również koszty poniesione w okresach minionych, lecz faktycznie

dotyczące bieżącego okresu sprawozdawczego. Natomiast koszty zakwalifikowane do

rozliczenia w czasie (poniesione bieżąco, lecz dotyczące przyszłych okresów) w ogóle nie są

ujmowane na kontach zespołu 5, lecz od razu obciążają konta "Rozliczenie międzyokresowe

kosztów". Przedstawione zasady funkcjonowania kont zespołu 5 prezentuje schemat.

Po zakończeniu każdego miesiąca rozlicza się koszty działalności pomocniczej i koszty

zarządu. Kosztami działalności pomocniczej obciąża się poszczególne stanowiska kosztów

działalności podstawowej.

Na koniec miesiąca rozlicza się również koszty zarządu. W przypadku prowadzenia działalności

handlowej kosztami zarządu obciąża się na koniec miesiąca koszty tej działalności.

Natomiast w przypadku prowadzenia działalności produkcyjnej narzut kosztów zarządu zalicza

się do kosztu własnego sprzedanych produktów.

Po rozliczeniu kosztów działalności pomocniczej i kosztów zarządu rozlicza się koszty

działalności podstawowej.

W przypadku gdy działalnością podstawową jest produkcja, rozliczenie kosztów może odbywać

się z zastosowaniem konta 580 - Rozliczenie kosztów działalności lub z pominięciem tego

konta - bezpośrednio na obciążenie kosztu własnego.

Przed rozliczeniem kosztów działalności podstawowej należy je obciążyć również kosztami

pośrednimi wyodrębnionymi na koncie "Koszty wydziałowe".

Ewidencja kosztów w układzie rodzajowym i kalkulacyjnym

Stosowanie takiego wariantu ewidencji i rozliczania kosztów pozwala na uzyskanie

najszerszego zakresu informacji w celu prowadzenia analizy i kontroli ponoszonych kosztów

działalności operacyjnej. Układ ten daje bowiem możliwość analizy kosztów zarówno pod

względem ich struktury rodzajowej, jak i pod kątem ich celowości. Przy jednoczesnym

ewidencjonowaniu kosztów działalności operacyjnej w dwóch układach konto 490 - Rozliczenie

kosztów działalności jest "łącznikiem" między układem rodzajowym i funkcjonalnym. Za jego

pomocą przenosi się koszty zaewidencjonowane w układzie rodzajowym na konta zespołu 5 tylko te dotyczące bieżącego okresu, lub na koszty przyszłych okresów.

Po zakończeniu każdego miesiąca rozlicza się koszty zgrupowane na kontach zespołu 5.

Koszty zarządu i działalności pomocniczej rozlicza się na poszczególne rodzaje działalności

podstawowej. Koszty wydziałowe natomiast obciążają koszty produkcji. Po rozliczeniu kosztów

działalności pomocniczej, kosztów zarządu i kosztów wydziałowych dokonuje się rozliczenia

kosztów działalności podstawowej. W części stanowiącej koszt wytworzenia wyrobów

gotowych obciąża się nimi konto 580 - Rozliczenie kosztów działalności lub 600 - Wyroby

gotowe, lub Koszt własny produktów - w zależności od przyjętego sposobu ewidencji.

Koszty uzyskania przychodów jako element rachunku podstawy opodatkowania

Przedstawione elementy rachunku kosztów mogą stanowić podstawę analizy ekonomicznej mogą być wykorzystane do badania rentowności prowadzonej działalności, poszczególnych jej

typów czy też poszczególnych produktów. Koszty nie są jednak jedynie elementem rachunku

ekonomicznego. Są one także elementem rachunku podstawy opodatkowania podatkiem

dochodowym.

Podstawą opodatkowania podatkiem dochodowym jest dochód, przy czym dochód ustala się

jako różnicę między osiągniętymi przychodami a poniesionymi kosztami ich uzyskania. W ten

właśnie sposób koszty wpływają na wysokość zobowiązania podatkowego. Wpływ kosztów na

wysokość należnego podatku dochodowego jest przyczyną tego, że przepisy podatkowe

(ustawa z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 1993 r.

Nr 106, poz. 482 z późn.zm., oraz ustawa z 26 lipca 1991 r. o podatku dochodowym od osób

fizycznych - j.t. Dz.U. z 2000 r. Nr 14, poz. 176 z późn.zm.) w szczegółowy sposób regulują

zagadnienia związane z kosztami uzyskania przychodów.

Według przepisów podatkowych (art. 22 ustawy o podatku dochodowym od osób fizycznych)

na wysokość podatku dochodowego mają wpływ jedynie te koszty, które zostały poniesione w

celu uzyskania przychodów. Kosztami uzyskania przychodu są bowiem wszelkie koszty

poniesione w celu uzyskania przychodów z wyjątkiem wydatków enumeratywnie

wymienionych w art. 23 ustawy o podatku dochodowym od osób fizycznych.

O zakwalifikowaniu do kosztów podatkowych decyduje więc z jednej strony istnienie związku

przyczynowego między przychodem a kosztem, a z drugiej strony brak wyraźnego wyłączenia.

Kosztami uzyskania przychodu z działalności gospodarczej są tylko koszty faktycznie

poniesione w roku podatkowym. Koszty podatkowe są zawsze potrącane z przychodów,

których dotyczą. Oznacza to, że od przychodów danego roku podatkowego można potrącić

koszty dotyczące tych przychodów, zarówno te poniesione w danym roku podatkowym, jak i

te poniesione w latach minionych, lecz dotyczące przychodów bieżącego roku podatkowego.

Pojęcie kosztów dla celów analizy ekonomicznej i dla celów ewidencji księgowej oraz pojęcie

kosztów uzyskania przychodów w rachunku podstawy opodatkowania są zbieżne. Istotne

różnice między tymi kategoriami ujawniają się dopiero w art. 23 ustawy o podatku

dochodowym od osób fizycznych i art. 16 ustawy o podatku dochodowym od osób prawnych.

1

Początek XX w. w USA i lata dwudzieste XX w. w Europie.

2

Ewolucja ta polega głównie na odejściu od kalkulacji pełnych kosztów własnych działalności i

prowadzeniu rachunku rentowności jako różnicy między pełnym kosztem własnym i ceną

sprzedaży na rzecz tzw. rachunku kosztów zmiennych.

3

Zgodnie z załącznikiem nr 4 do ustawy.

4

Koszty proste charakteryzują się tym, że nie można ich rozłożyć na dalsze elementy

składowe. Obok kosztów prostych wyróżnia się również koszty złożone, które w

przeciwieństwie do prostych składają się z wielu elementów i mogą podlegać dalszym

podziałom. Przykładem kosztu prostego może być amortyzacja środka trwałego, natomiast

kosztem złożonym jest na przykład koszt zarządu, na który składają się m.in. takie koszty, jak

amortyzacja sprzętu biurowego, wynagrodzenia pracowników administracji i kadry

kierowniczej, zużycie materiałów biurowych.

Rachunek kosztów uzasadnionych

w przedsiębiorstwie produkcyjnym

W literaturze najczęściej opisuje się dwa modele: rachunek kosztów pełnych i

rachunek kosztów zmiennych. W zależności od przyjętego modelu przedsiębiorstwa

inaczej wyceniają zapasy oraz obliczają wynik finansowy. Niniejszy artykuł ma

natomiast na celu wyjaśnienie istoty rachunku kosztów uzasadnionych i

przedstawienie jego zalet. Może być także początkiem dyskusji na temat zasadności

jego stosowania i problemów wdrożeniowych.

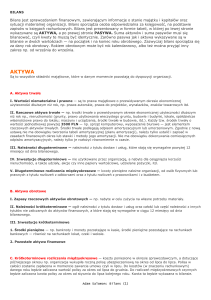

Dla celów wyceny zapasów i pomiaru wyniku finansowego wyróżnia się dwa rodzaje kosztów:

koszty aktywowane,

koszty danego okresu.

KOSZTY AKTYWOWANE w bilansie to te, które poniesiono na produkcję wyrobów

przeznaczonych do sprzedaży, lecz nie sprzedanych i pozostających w zapasach. W ujęciu

księgowym są one brane pod uwagę przy wycenie wyrobów gotowych oraz produktów i

półproduktów w toku do momentu, kiedy zostaną sprzedane.

KOSZTY DANEGO OKRESU są traktowane jako koszty w okresie, w jakim zostały poniesione

i wykazywane są w rachunku wyników za bieżący okres obrachunkowy.

Zgodnie z ustawą o rachunkowości kosztami aktywowanymi mogą być w zależności od

sposobu wyceny: cena nabycia, koszt wytworzenia lub cena sprzedaży netto. W

przedsiębiorstwie produkcyjnym wyroby gotowe przyjmuje się na stan magazynu właśnie po

koszcie wytworzenia. W tradycyjnym rachunku kosztów pełnych jest nim suma kosztów

bezpośrednich i pośrednich produkcji. Koszty pozaprodukcyjne obciążają okres, w którym

wyroby zostały wyprodukowane. Wyniki finansowe przedsiębiorstwa rozliczającego się w taki

sposób są prawidłowe, a na podstawie sprawozdań zewnętrznych sporządzanych w okresach

kwartalnych czy rocznych można dokonać właściwej oceny finansowej i majątkowej. Dlatego

do celów rachunkowości finansowej klasyczny model kosztów jest wystarczający.

W krótkim okresie, kiedy rachunek kosztów jest elementem rachunkowości zarządczej,

powinien on być jednak analizowany w przekroju na koszty stałe i zmienne. Rachunek

kosztów zmiennych dostarcza informacji użyteczniejszych niż rachunek kosztów pełnych w

procesie podejmowania decyzji. Poza tym eliminuje konieczność uwzględniania wpływu

zmiany stanu zapasów na wynik finansowy.

Pomimo jeszcze innych zalet tego modelu, koncentrowanie się na nim i opieranie cen

sprzedaży wyłącznie na kosztach zmiennych nie wystarcza, aby całkowite przychody ze

sprzedaży pokryły wszystkie koszty produkcji. Z drugiej strony rachunek kosztów pełnych nie

zapewni całkowitego pokrycia kosztów w przypadku, gdy rzeczywista produkcja i sprzedaż

będzie mniejsza od planowanej.

Mając na uwadze wszystkie wady i zalety zarówno rachunku kosztów zmiennych jak i pełnych,

najbardziej optymalnym rozwiązaniem dla pomiaru, rozliczania, wyceny wyrobów, kalkulacji

jednostkowych kosztów i sprawozdawczości wydaje się rachunek kosztów uzasadnionych. Na

czym on polega?

W rachunku kosztów uzasadnionych uwzględnia się pełne koszty wytworzenia wynikające z

rzeczywistego wykorzystania potencjału przedsiębiorstwa, a nie całkowitych możliwości

produkcyjnych. Taki system jest zasadny szczególnie w przypadku firm o sprzedaży

charakteryzującej się sezonowością oraz wszędzie tam, gdzie moce produkcyjne nie są w pełni

wykorzystane, a mianowicie istnieje potencjał techniczny w postaci maszyn i urządzeń, który

w danym okresie nie jest wykorzystany optymalnie ze względu na zbyt mały popyt na

wytwarzane produkty.

Nieprzypadkowo mowa jest o zasobach rzeczowych przedsiębiorstwa. Często nie ma

możliwości upłynnienia maszyn i urządzeń ze względu na przestarzałość i/lub brak

zapotrzebowania na rynku, a koszty likwidacji są nieproporcjonalnie wysokie. Natomiast

zatrudnienie w przedsiębiorstwie zazwyczaj kształtowane jest na optymalnym poziomie, nawet

w krótkim okresie jego poziom wraz z systemem pracy i płac dostosowywany jest do

możliwości sprzedaży produktów na rynkach.

W rachunku kosztów uzasadnionych, jak sama nazwa wskazuje, podstawą do wyceny

wyrobów gotowych czy produkcji w toku, planowanych kalkulacji oraz sprawozdań są koszty

uzasadnione, będące sumą kosztów bezpośrednich oraz pośrednich uzasadnionych.

Te ostatnie są jedynie częścią pewnego rodzaju kosztów pośrednich i stanowią określony

procent

rzeczywistego

wykorzystania

optymalnych

możliwości

produkcyjnych

przedsiębiorstwa. Miarą do wyznaczenia tego stopnia wykorzystania, a zatem podziału

kosztów na uzasadnione i nieuzasadnione, może być np. liczba godzin pracy maszyny. Każda

godzina pracy maszyny staje się kosztem uzasadnionym, a zatem kosztem wytworzenia dla

danego wyrobu w momencie samej produkcji. Kiedy maszyna nie pracuje, firma ponosi koszty

nieuzasadnione, które nie są kosztem wytworzenia jakichkolwiek wyrobów.

Najlepszym przykładem pośredniego kosztu rodzajowego jest amortyzacja – stała w danym

okresie, czyli niezależna od wielkości produkcji i stopnia faktycznego zużycia parku

maszynowego. Kiedy sprzedaż, a więc także produkcja, spada z roku na rok o kilka,

kilkanaście, czy nawet więcej punktów procentowych albo wahania pomiędzy miesiącami są

tak duże (przy sprzedaży sezonowej), że dochodzi do wykorzystania maszyn i urządzeń nawet

poniżej 50% ich optymalnych możliwości, jednostkowy koszt amortyzacji wykazuje ogromne

amplitudy zarówno w krótkim, jak i długim okresie. Podobnie dzieje się z jednostkowym

kosztem wytworzenia, z tym że w mniejszym stopniu zależnym od udziału kosztów stałych w

strukturze kosztów produkcji.

Z powyższego wynika, że:

rachunek kosztów pełnych pośrednich (zarówno ex post jak i ex ante) nie jest odpowiedni

do podejmowania decyzji, gdyż z okresu na okres może zmienić się w znacznym stopniu

jednostkowy koszt wytworzenia produktów, natomiast w rachunku kosztów uzasadnionych

bazą są jednostkowe koszty bezpośrednie (zazwyczaj zmienne) oraz pośrednie produkcji

odzwierciedlające prawdziwy koszt wytworzenia niezależny od koniunktury na rynku i

sezonowości sprzedaży,

rachunek kosztów uzasadnionych prowadzi do prawidłowej wyceny wyrobów w magazynie

(także o mniejszych wahaniach, co pokazuje tabela na następnej stronie), ponieważ jedynie

uzasadniona część kosztów pośrednich jest aktywowana w bilansie, koszty nieuzasadnione,

podobnie jak koszty pozaprodukcyjne, są uznawane za koszty okresu bieżącego,

rachunek kosztów uzasadnionych jest integralny z rachunkiem kosztów działań (Activity

Based Costing),

jest także istotnym elementem controllingu w firmie; często dane pochodzące bezpośrednio

z ksiąg rachunkowych są nieodpowiednie do podejmowania decyzji i kontroli w

przedsiębiorstwie i w związku z tym konieczne jest zastosowanie rozwiązania, które te

informacje zapewni; rachunek kosztów uzasadnionych pozwala na właściwy monitoring i

kontrolę kosztów produkcyjnych, zwłaszcza tych pośrednich, gdyż planowane koszty

jednostkowe poszczególnych wyrobów są współmierne (porównywalne) z kosztami

poniesionymi (wykonanymi).

Przedstawiony model rachunku kosztów może budzić wątpliwości wobec zastosowania go w

sprawozdawczości zewnętrznej. Otóż ustawa o rachunkowości dopuszcza obecnie wycenę

składnika majątkowego na podstawie kosztu wytworzenia (zastosowanie w księgach rachunku

kosztów pełnych, a nie zmiennych) i jednocześnie wskazuje, że obejmuje on jego koszty

bezpośrednie produkcji oraz przypadającą na okres wytwarzania uzasadnioną część kosztów

pośrednich produkcji (art. 28 ust. 2 pkt 2 ustawy). Nieuzasadniona część kosztów pośrednich

produkcji obejmuje koszty stałe nie wykorzystanej, a uznanej za normalną zdolności

wytwórczej 1 i wpływa na wynik finansowy okresu, w którym ją poniesiono.

W praktyce konieczne jest utworzenie dodatkowych kont analitycznych dla nieuzasadnionych

kosztów pośrednich produkcji, które przy rozliczeniu kosztów za dany okres i wycenie zapasów

nie będą zaliczane do kosztu wytworzenia, jednocześnie pozostaną także kosztem pośrednim,

a nie ogólnozakładowym.

Tabela przedstawiona powyżej jest uproszczonym przykładem działania przedsiębiorstwa o

dużych wahaniach produkcji i sprzedaży. Przedsiębiorstwo A stosuje rachunek kosztów

pełnych, natomiast B – rachunek kosztów uzasadnionych. Zostały przyjęte założenia, że

koszty pośrednie produkcji to koszty stałe oraz metoda wyceny FIFO dla wyrobów gotowych.

Po czterech okresach przedsiębiorstwo A osiągnęło wyższy zysk na sprzedaży niż firma B.

Jednak po piątym okresie, kiedy wszystkie zapasy zostają sprzedane, sytuacja jest odwrotna.

Jeszcze raz warto zwrócić uwagę na mniejsze amplitudy zmiany stanu zapasów w

przedsiębiorstwie B, które ułatwiają prognozowanie wyniku finansowego.

Rachunek kosztów uzasadnionych współgra z zasadą ostrożnej wyceny i w ogóle z wyceną

zapasów na dzień bilansowy. Wysokie koszty jednostkowe wyrobów zawierające jednostkowe

koszty stałe nie mające uzasadnienia mogą okazać się wyższe od cen netto i doprowadzić do

powstania znacznej straty z tytułu wyceny zaliczanej do pozostałych kosztów operacyjnych

roku obrotowego. W przedstawionym przykładzie, przy założeniu, że cena rynkowa wyrobów

wynosi 1,1, w przypadku przedsiębiorstwa A powstanie ujemna różnica w wycenie zapasów na

dzień bilansowy w wysokości –3 (30 x 1,1 – 30 x 1,2 = 33 – 36 = –3). Przedsiębiorstwo B nie

zapisze w koszty strat z tytułu wyceny zapasów, ponieważ koszt wytworzenia jest niższy od

ceny rynkowej.

W myśl Międzynarodowego Standardu Rachunkowości nr 2 normalne wykorzystanie zdolności

wytwórczych następuje, jeżeli uzyskuje się przeciętną, oczekiwaną w normalnych

okolicznościach wielkość produkcji za pewną liczbę miesięcy lub sezonów, przy uwzględnieniu

planowanych remontów.

PODSTAWA PRAWNA

rachunkowości – Dz.U. Nr 121, poz. 591; ost. zm.

Dz.U. z 2000 r. Nr 60, poz. 703

BIBLIOGRAFIA

1. C. Drury, Rachunek kosztów, Wydawnictwo Naukowe PWN, Warszawa, 1998.

2. Z. Fedak, Wycena aktywów i pasywów oraz ustalanie wyniku finansowego,

„Rachunkowość” Zeszyt Specjalny, 1994.

Rozliczenia międzyokresowe kosztów

Rozliczenia międzyokresowe kosztów są istotnym elementem problematyki

ustalania wyniku finansowego netto, a co z tym się wiąże również podatku

dochodowego. Zarówno ustawa o rachunkowości jak i ustawy o podatku

dochodowym, nakładają obowiązek właściwego przyporządkowania kosztów do

danego okresu rozliczeniowego: miesiąca lub roku.

Ustawa o rachunkowości i prawo podatkowe inaczej definiują przychody i koszty oraz zasady

odliczania kosztów od przychodów. Przepisy podatkowe wykluczają niektóre koszty z rachunku

podatkowego w sposób definitywny bądź na pewien czas – do chwili spełnienia określonego

warunku, np. zapłaty. Pomiędzy prawem bilansowym i podatkowym istnieją także różnice

dotyczące zasad rozliczania kosztów w czasie.

Przepisy o rachunkowości stanowią, że koszty dotyczące innych okresów niż te, w których

zostały poniesione, podlegają zaliczeniu do okresów, których dotyczą. Jednak konieczność

uwzględniania nadrzędnych zasad rachunkowości przemawia częstokroć za uzależnieniem

decyzji w tym względzie od wielu czynników, a przede wszystkim – od wysokości kosztów i ich

udziału w łącznej sumie kosztów poniesionych, a tym samym od wpływu na wynik finansowy.

Nierzadko możliwość zaliczenia kosztów ekonomicznych do kosztów uzyskania przychodów w

okresie ich poniesienia może także przemawiać przeciwko rozliczaniu w czasie, zwłaszcza

nieistotnych z punktu widzenia wyniku pozycji kosztowych, jak np. nieznacznych kosztów

okresowej, powtarzalnej prenumeraty czasopism, niewielkich kosztów remontu itp.

W kwestii rozliczania kosztów w czasie chodzi zatem o podjęcie wyważonej decyzji:

czy poniesione w danym okresie koszty, a dotyczące okresów przyszłych należy ująć w

księgach i odnieść do wyniku finansowego bieżącego, czy też przyszłego okresu albo okresów?

czy koszty, które zostaną poniesione w przyszłości, a dotyczące np. sprzedanej w bieżącym

okresie produkcji powinny być zakwalifikowane w ciężar wyniku bieżącego, czy następnego

okresu?

Rachunkowy i podatkowy aspekt kosztów oraz przychodów

Ustawa o rachunkowości określa nadrzędne zasady wyceny poszczególnych grup aktywów i

pasywów oraz ustalania wielkości czynników wpływających na wynik finansowy jednostki. W

odniesieniu do rozliczania kosztów szczególnie istotne znaczenie mają:

zasada współmierności (art. 6 ust. 2, art. 39 ustawy o rachunkowości) mówiąca, że dla

zapewnienia współmierności przychodów i związanych z nimi kosztów do aktywów lub

pasywów danego miesiąca zaliczyć należy koszty lub przychody dotyczące przyszłych okresów

oraz przypadające na ten miesiąc koszty, które jeszcze nie zostały poniesione oraz, że

jednostki powinny dokonywać:

– czynnych rozliczeń międzyokresowych kosztów, jeżeli wydatki lub zużycie składników

majątkowych dotyczą miesięcy następujących po miesiącu, w którym je poniesiono oraz

– biernych rozliczeń międzyokresowych kosztów w wysokości przypadających na bieżący

miesiąc ściśle oznaczonych świadczeń wykonanych na rzecz jednostki, lecz jeszcze nie

stanowiących zobowiązania oraz prawdopodobnych kosztów, których kwota bądź data

powstania zobowiązania z ich tytułu nie są jeszcze znane, a w szczególności z tytułu napraw

gwarancyjnych i rękojmi za sprzedane, złożone produkty długotrwałego użytku;

zasada memoriału (art. 6 ust. 1 ustawy) nakazująca ujęcie w księgach rachunkowych ogółu

operacji gospodarczych dotyczących danego roku, w tym również o charakterze kosztowym.

Można wymienić tutaj przypadające na dany rok koszty wynagrodzeń, zużycia materiałów,

koszt własny sprzedanych towarów, wykonane i przyjęte usługi obce i inne koszty obciążające

wynik finansowy roku, niezależnie od tego, czy zostały opłacone, a nawet notyfikowane przez

kontrahentów.

Poprawne stosowanie zasad rachunkowości wymaga, by w księgach oraz w wyniku

finansowym jednostki ująć wszystkie obciążające ją koszty związane z przychodami

danego roku obrotowego, niezależnie od terminu ich zapłaty. Mogą to być zarówno

koszty opłacone, jak i nie opłacone, których termin zapłaty już zapadł, ale także koszty,

których termin zapłaty jeszcze nie nadszedł, w przypadku gdy dotyczą one danego roku

obrotowego, jak np. odsetki od wykorzystanego kredytu, nadwyżki nie zrealizowanych

ujemnych różnic kursowych nad dodatnimi od rozrachunków oczekujących na zapłatę i wiele

innych, w tym także koszty nie fakturowane przez kontrahentów.

W księgach ewidencjonowane są także koszty i straty nie mające bezpośredniego związku z

zasadniczym celem prowadzonej działalności. Jeśli powstaną, zaliczane są w zasadzie do

okresu wg daty ich poniesienia, aczkolwiek w niektórych przypadkach nie można wykluczyć

konieczności odniesienia ich na okresy przyszłe.

W myśl ustawy o podatku dochodowym od osób prawnych za przychody z działalności

gospodarczej oraz działów specjalnych produkcji rolnej – oprócz otrzymanych pieniędzy i

wartości pieniężnych, wartości nieodpłatnych świadczeń oraz przychodów w naturze, wartości

umorzonych lub przedawnionych zobowiązań oraz wartości zwróconych wierzytelności, w tym

pożyczek (kredytów), które zostały odpisane jako nieściągalne lub zaliczone do straconych

albo na które utworzono rezerwy zaliczone uprzednio do kosztów uzyskania przychodów itd. –

uważane są również osiągnięte w roku podatkowym należne przychody, nawet gdyby nie

zostały jeszcze faktycznie otrzymane, po wyłączeniu wartości zwróconych towarów oraz

udzielonych bonifikat i skont.

W zakresie przychodów prawo podatkowe czyni również sporo wyłączeń, z których

najistotniejsze znaczenie dla dalszych rozważań ma fakt, że do przychodów nie zalicza się

pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które

zostaną zrealizowane w następnych okresach sprawozdawczych.

Czynne rozliczenia międzyokresowe kosztów

Konieczność dokonywania czynnych rozliczeń międzyokresowych kosztów wynika z omówionej

wcześniej zasady zachowania współmierności kosztów i przychodów. Celem tych rozliczeń jest

prawidłowe ustalenie wyniku finansowego, przez obciążenie go jedynie kosztami, które ściśle

wiążą się z danym okresem obrotowym (miesiącem, a w szczególności rokiem) oraz

uzyskanymi w tym czasie przychodami.

Międzyokresowe rozliczenia czynne, czyli inaczej koszty (nakłady, wydatki) przyszłych

okresów mają miejsce wówczas, gdy poniesiony aktualnie koszt dotyczy w całości albo w

części okresów przyszłych, a ściślej – przyszłej działalności jednostki i jej efektów.

Rozliczenia czynne polegają na zaliczeniu niektórych poniesionych kosztów do aktywów

jednostki przez czasowe ich „zawieszenie” na wyodrębnionych kontach o charakterze

bilansowym, czyli na tzw. aktywowaniu kosztów. Konsekwencją tego jest wykazywanie nie

odpisanych kosztów w bilansie jako aktywów, a nie w rachunku zysków i strat za dany okres.

W miarę upływu czasu lub realizacji planowanej produkcji, aktywowane koszty odpisywane są

w ciężar kont o charakterze wynikowym. Odpisy te powinny być dokonywane przez ustalony

czas, aż do całkowitego przeniesienia na wynik kwot zaliczonych wcześniej do aktywów.

Należy jednak pamiętać, że w przypadku utraty przez te koszty podstawowej cechy aktywów,

którą jest ich gospodarcza użyteczność, a więc jeżeli nie są już w stanie przynosić jednostce

efektów ekonomicznych, koszty te w nie rozliczonej części powinny zostać jednorazowo

odpisane w ciężar wyniku.

Klasycznym przykładem takiej sytuacji mogą być, wykazywane jako rozliczenia

międzyokresowe, znaczące koszty remontu urządzenia produkcyjnego, które po pewnym

czasie zostało sprzedane lub zapłaconego z góry czynszu dzierżawy za kilka lat w przypadku

wcześniejszego rozwiązania tej umowy. Ponieważ ani sprzedana maszyna, ani rozwiązana

dzierżawa nie będą generować przychodów, to dalsze stopniowe odpisywanie aktywowanych

kosztów nie ma uzasadnienia. W takich przypadkach rozliczeń międzyokresowych kosztów nie

można traktować jako aktywów i wykazywać w bilansie. Po zaistnieniu przyczyn

uzasadniających ich odpisanie powinny one obciążyć wynik najbliższego okresu, najpóźniej do

dnia bilansowego.

Nazwa „czynne” rozliczenia międzyokresowe kosztów 1 wywodzi się od strony bilansu, po

której wykazuje się ich saldo na dzień kończący rok obrotowy. Czynne RMK wykazywane są w

pozycji C.1 strony aktywów bilansu. W pozycji C.2 wykazywane są natomiast inne rozliczenia

międzyokresowe o charakterze czynnym, np. stanowiące ujemną przejściową różnicę podatku

dochodowego.

Rozliczanie w czasie można w zasadzie stosować do wszystkich rodzajów kosztów

ponoszonych nierównomiernie, co pewien czas, gdy dotyczą one efektów uzyskiwanych w

kilku czy kilkunastu okresach miesięcznych.

Przykładowo rozliczeniom międzyokresowym czynnym mogą podlegać koszty:

przygotowania (uruchomienia) nowej produkcji 2,

płac urlopowych pracowników bezpośrednio produkcyjnych w ramach roku (rozliczenia te

mają w zasadzie charakter czynno-bierny, ponieważ w miesiącach poprzedzających szczyt

urlopowy tworzy się rezerwy na koszty tych płac, a po ich poniesieniu, zazwyczaj w

miesiącach wakacyjnych, nadwyżka podlega dalszemu rozliczaniu w czasie),

założenia wieloletnich plantacji, np. róż szklarniowych, które nie powinny obciążać wyniku

w roku ich poniesienia, gdyż przychody z plonowania będą osiągane dopiero w latach

następnych,

okresowych większych remontów maszyn i urządzeń technicznych bądź budynków,

czynszu za kilka lub kilkanaście miesięcy, płaconego z góry,

rocznej prenumeraty, z reguły opłacanej pod koniec roku obrotowego, ale zapewniającej

dostawę czasopism w roku następnym,

ubezpieczeń majątkowych skutkujących ochroną przez dłuższy okres,

amortyzacji majątku trwałego dokonywanej jednorazowo w wysokiej sumarycznie wartości

(np. wydanie do eksploatacji dużej partii środków trwałych o jednostkowej niskiej cenie –

poniżej 3500 zł),

zakupu materiałów lub towarów,

Koszty powstałe w wyniku poniesienia wydatku lub wzrostu zobowiązań powinny

być rozliczane w czasie, jeżeli jednostka posiada możliwość wiarygodnego

uzasadnienia, że przyjęty okres rozliczeniowy wiąże się z czasem uzyskiwania

spodziewanych efektów, będących następstwem (skutkiem) tych kosztów. Jako

kryterium wysokości odpisów oprócz upływu czasu można przyjąć wielkość wymiernych

efektów, mających związek z poniesionym kosztem, w stosunku do całkowitej, przewidywanej

wielkości. Czas i sposób rozliczenia powinny zatem być uzasadnione charakterem kosztów, z

zachowaniem zasady ostrożnej wyceny, co oznacza zakaz nadmiernego wydłużania czasu ich

odpisywania.

Rozliczenia międzyokresowe czynne w większości dotyczą kosztów operacyjnych, choć w

niektórych przypadkach rozliczane w czasie mogą być również pozostałe koszty operacyjne

oraz koszty finansowe.

Art. 39 ust. 4 ustawy o rachunkowości przewiduje, że jeżeli zgodnie z umową wartość

otrzymanych finansowych składników majątkowych jest niższa od zobowiązania zapłaty za

nie, w tym również z tytułu emitowanych przez jednostkę papierów wartościowych, to różnica

stanowi czynne rozliczenie międzyokresowe kosztów, które odpisuje się w koszty operacji

finansowych w równych ratach, w ciągu okresu, na jaki zaciągnięto zobowiązanie. Przykładem

może być emisja obligacji po cenie niższej od wartości nominalnej albo zobowiązanie z tytułu

zaciągniętej pożyczki, której kwota uwzględnia naliczone odsetki za cały okres kredytowania.

W obu przypadkach różnica otrzymanych środków finansowych i zobowiązania zaliczona

powinna zostać do międzyokresowych rozliczeń czynnych oraz odpisywana w równych ratach

przez czas, na jaki zaciągnięto zobowiązanie.

Innym przykładem3 jest spotykana niekiedy praktyka rozliczania w czasie ujemnych różnic

kursowych od kredytów dewizowych. Skutek finansowy tego typu zabiegów księgowych

mających na celu uzdrowienie bieżącego obrazu sytuacji jednostki sprowadza się do

przesunięcia ciężaru rozliczeń kosztów operacji finansowych na następne lata, przy czym do

kumulacji dochodzi w ostatnim roku spłaty kredytu dewizowego. Zdaniem autora taka

praktyka jest niedopuszczalna z punktu widzenia zasad ostrożnej wyceny kupieckiej i

bezpieczeństwa obrotu.

Powszechną praktyką jest, co ma potwierdzenie w wydawnictwach o charakterze „wzorcowych

planów kont”, zaliczanie kont rozliczeń międzyokresowych czynnych do szóstego zespołu kont

„Produkty i rozliczenia międzyokresowe”. Nie oznacza to jednak, że funkcjonalnie konta te

muszą zostać umiejscowione za zespołem 4 kont „Kosztów rodzajowych”, wchodząc do tzw.

kręgu kosztowego. Ustawa o rachunkowości nie przesądza tej kwestii, natomiast w praktyce

stosowane są dwa rozwiązania, z których każde może zostać wybrane do stosowania przez

jednostkę prowadzącą rachunkowość. Oczywiście dokonując wyboru jednego z nich należy

zamieścić informację w zakładowym planie kont.

W pierwszym wariancie koszty rodzajowe podlegające rozliczaniu w czasie są

ewidencjonowane najpierw w zespole 4, a następnie przeksięgowywane (w celu aktywowania)

poprzez stronę Ma konta 490 „Rozliczenie kosztów” na konto RMK czynnych. Później, w miarę

upływu czasu lub na innej podstawie, podlegają one stopniowemu odpisywaniu w koszty

następnych okresów (Wn konto 490 „Rozliczenie kosztów” lub Wn konta zespołu 5 „Koszty

według typów działalności i ich rozliczenie”; Ma konto 640 „Rozliczenia międzyokresowe”).

Drugie rozwiązanie polega na tym, że koszty przeznaczone do rozliczenia w czasie są

bezpośrednio ewidencjonowane na koncie rozliczeń międzyokresowych, z pominięciem

właściwego konta w zespole kosztów rodzajowych. Również w tym przypadku odpisy

dokonywane zgodnie z upływem czasu lub wielkością uzyskiwanych świadczeń powiększają

koszty następnych miesięcy. Jednak w tej sytuacji odpisy odnoszone są bezpośrednio na

konta zespołu 4 (jeśli dotyczą kosztów rodzajowych), a następnie (zapis równoległy) przy

prowadzeniu pełnej ewidencji kosztów: Wn „Konta zespołu 5”, Ma konto 490 „Rozliczenie

kosztów”.

Oba rozwiązania są obojętne z punktu widzenia wyniku finansowego, tzn. w obu przypadkach

powinny doprowadzić do tej samej jego wielkości, gdyż nie mają wpływu na wysokość

miesięcznych rat obciążających koszty. Nie można jednak uznać, że są one neutralne dla

wykazywanej wielkości kosztów rzeczywiście poniesionych w danym okresie. Umieszczenie,

pod względem funkcjonalnym, kont rozliczeń międzyokresowych kosztów przed zespołem

kosztów rodzajowych (wariant drugi) pozwala jednak w sposób łatwiejszy, a przy tym bardziej

przejrzysty na uzgodnienie różnic pomiędzy kosztami księgowymi a kosztami uznawanymi

przez prawo podatkowe za koszty uzyskania przychodów.

Omówione różnice w ewidencji i rozliczaniu kosztów zaliczanych do RMK czynnych obrazuje

następujący, uproszczony przykład:

Wariant I – konto rozliczeń międzyokresowych czynnych usytuowane zostało pod względem

funkcjonalnym za zespołem kosztów rodzajowych:

1. Opłacenie rocznej prenumeraty w wysokości 2400 zł – Wn konto 401 „Zużycie materiałów i

energii4”, Ma konto 131 „Bieżący rachunek bankowy”, a następnie Wn konto 641 „Rozliczenia

międzyokresowe czynne kosztów operacyjnych”, Ma konto 490 „Rozliczenie kosztów”.

2. Miesięczne odpisy RMK z tytułu prenumeraty: 200 zł – Wn konto 490 „Rozliczenie kosztów”

lub Wn właściwe konto zespołu 5, Ma konto 641 „Rozliczenia międzyokresowe czynne kosztów

operacyjnych”.

Wariant II – konto rozliczeń międzyokresowych czynnych usytuowane jest pod względem

funkcjonalnym przed zespołem kosztów rodzajowych:

1. Opłacenie rocznej prenumeraty w wysokości 2400 zł – Wn konto 641 „Rozliczenia

międzyokresowe czynne kosztów operacyjnych”, Ma konto 131 „Bieżący rachunek bankowy”.

2. Miesięczne odpisy RMK z tytułu prenumeraty: 200 zł – Wn konto 401 „Zużycie materiałów i

energii”, Ma konto 641 „Rozliczenia międzyokresowe czynne kosztów operacyjnych”.

Typowe operacje dotyczące kosztów przyszłych okresów

Konto 641 „Rozliczenia międzyokresowe czynne kosztów operacyjnych”, jak wspomnieliśmy,

przeznaczone zostało do ewidencji kosztów operacyjnych dotyczących okresów następujących

po okresie, w którym je poniesiono, z wyjątkiem pozostałych kosztów operacyjnych oraz

kosztów finansowych podlegających rozliczeniu w czasie.

Dla rozliczeń międzyokresowych czynnych kosztów finansowych z reguły tworzy się odrębne

konto, np. o symbolu 642, między innymi ze względu na wyodrębnienie danych do

sprawozdań z przepływu środków pieniężnych. Konto takie funkcjonuje wg podanych zasad, z

tym że obciążenie konta 642 w każdym przypadku następować powinno w powiązaniu z

kontami zespołu 1 i 2, tzn. bez pośrednictwa kont zespołu 4.

Czynne rozliczenia międzyokresowe kosztów księgowane są – w zależności od sposobu

ewidencji i rozliczania kosztów określonego w ZPK – w sposób następujący:

W przypadku prowadzenia uproszczonej ewidencji kosztów,

z użyciem wyłącznie kont zespołu 4 „Koszty według rodzajów i ich rozliczenie”

W przypadku prowadzenia uproszczonej ewidencji kosztów,

z użyciem wyłącznie kont zespołu 5 „Koszty według typów działalnosci i ich

rozliczenie”

W przypadku prowadzenia pełnej ewidencji kosztów,

z użyciem kont zespołu 4 „Koszty według rodzajów i ich rozliczenie” oraz zespołu 5

– „Koszty według typów działalności i ich rozliczenie”

Szczególną pozycją rozliczeń międzyokresowych czynnych są koszty zakupu

materiałów i towarów, których rozliczanie w czasie jest uzasadnione, gdy ich

wielkość w stosunku do wartości materiałów i towarów jest znaczna, a zapasy

materiałów lub towarów ze względu na spiętrzenie zakupów czy sezonowość

sprzedaży – ulegają z okresu na okres istotnym wahaniom. Rozliczanie kosztów

zakupu w czasie polega na aktywowaniu na koncie analitycznym do konta 641

kosztów dotyczących tych zapasów materiałów lub towarów i zaliczaniu ich do

kosztów okresu sprawozdawczego, właściwego dla zużycia lub sprzedaży – przy

zastosowaniu do obliczeń metody i wskaźnika stosowanych do odchyleń od cen

ewidencyjnych.

Przy odpisywaniu pozycji rozliczeń międzyokresowych, których okresu rozliczania nie można

jednoznacznie ustalić, należy uwzględniać zasadę ostrożnej wyceny i nie wydłużać nadmiernie

czasu rozliczenia, aby nie spowodować nieuzasadnionego aktywowania kosztów. Jeżeli okres,

jakiego dotyczą koszty, wynika z dokumentów (np. umów najmu lub dzierżawy, polis

ubezpieczeniowych), pełne rozliczenie kosztów, czyli ich odpisywanie w ciężar wyniku powinno

odpowiadać temu okresowi.

Ewidencja analityczna do konta 641 powinna uwzględniać podział na tytuły rozliczeń oraz

prawidłowo odzwierciedlać sposób i okres rozliczenia każdego z istniejących tytułów. Konto

641 może wykazywać wyłącznie saldo Wn, które oznacza stan aktywowanych i jeszcze nie

rozliczonych kosztów. Podlega ono wykazaniu na dzień bilansowy w sprawozdaniu jednostki

(bilansie).

Nadwyżki wartości nominalnej sprzedanych obligacji nad otrzymaną zapłatą oraz inne

przewidziane do rozliczenia w czasie tytuły kosztów finansowych powinny być księgowane:

Wn konto 642 „Rozliczenia międzyokresowe czynne kosztów finansowych”;

Ma konto 249 „Pozostałe rozrachunki” lub Ma konto 130 „Rachunki i kredyty bankowe”.

Odpisy (raty kosztów finansowych) przypadające na dany okres:

Wn konto 759 „Pozostałe koszty finansowe”,

Ma konto 642 „Rozliczenia międzyokresowe czynne kosztów finansowych”.

Podatkowe aspekty czynnych rozliczeń międzyokresowych

Odmiennie niż w przypadku rozliczeń międzyokresowych biernych, czynnych rozliczeń

międzyokresowych kosztów nie można nazwać rezerwami tworzonymi na koszty przyszłych

okresów. Nie mieszczą się więc one w katalogu art. 16 ust. 1 updop. Oznacza to, że

zasadniczo nie ma przeszkód prawnych, aby odpisy rozliczeń międzyokresowych czynnych

zaliczyć do kosztów uzyskania przychodów w rozumieniu ustawy podatkowej. Co więcej,

przepisy podatkowe zakazują odliczenia kosztów przed uzyskaniem związanych z nimi

przychodów.

Należy pamiętać, że koszty uzyskania przychodów są potrącalne tylko w tym roku

podatkowym, którego dotyczą, tj. są potrącalne także koszty uzyskania poniesione w latach

poprzedzających rok podatkowy, lecz dotyczące przychodów roku podatkowego oraz określone

co do rodzaju i kwoty koszty uzyskania, które zostały zarachowane, chociaż ich jeszcze nie

poniesiono, jeżeli odnoszą się do przychodów danego roku podatkowego, chyba że ich

zarachowanie nie było możliwe; w tym przypadku są one potrącalne w roku, w którym zostały

poniesione (np. podatnik otrzymał dokument dotyczący danego roku podatkowego z dużym

opóźnieniem, po sporządzeniu bilansu, a w szczególności po zatwierdzeniu sprawozdania

finansowego).

W przypadku kosztów poniesionych w latach poprzednich do celów fiskalnych kosztem

uzyskania przychodów danego roku są koszty podatkowe wykazane po stronie Ma konta

„Rozliczenia międzyokresowe kosztów – czynne”, chyba że przepisy updop dopuszczają

zaliczenie do kosztów wydatków w dacie ich poniesienia (niezależnie od obowiązku rozliczenia

ich w czasie do celów księgowych), czego przykładem może być naliczanie odpisów i

zwiększeń na ZFŚS.

Art. 16 ust. 1 pkt 9 b updop stanowi, że odpisy i zwiększenia w rozumieniu przepisów o

zakładowym funduszu świadczeń socjalnych obciążają koszty działalności pracodawcy

wówczas, gdy środki pieniężne stanowiące równowartość tych odpisów i zwiększeń zostały

wpłacone na rachunek funduszu.

Jednak z rachunkowego punktu widzenia, odpisy na ZFŚS mogą zostać rozłożone w czasie

całego roku, którego dotyczą, gdyż inaczej byłoby to w jakiejś mierze sprzeczne z zasadą

ujmowania operacji gospodarczych wg okresów sprawozdawczych.

O właściwym momencie zaliczenia „wydatków” do kosztów uzyskania rozstrzygał wielokrotnie

Najwyższy Sąd Administracyjny. Oto kilka wybranych tez z wyroków NSA, dotyczących

odliczania kosztów w roku poniesienia wydatków:

Aby było możliwe odliczenie kosztów, w pierwszej kolejności musi wystąpić przychód, dla

uzyskania którego koszty te zostały poniesione. Praktyczne przełożenie przepisu art. 15 ust. 4

ustawy o podatku dochodowym od osób prawnych jest takie, że tylko w tym roku

podatkowym, w którym podatnik uzyskał przychód, jest możliwe odliczenie od tego przychodu

kosztów jego uzyskania (wyrok NSA w Szczecinie z 11 lutego 1999 r., sygn. akt SA/Sz

670/98).

Decyzje organów podatkowych wyłączające z kosztów uzyskania przychodów roku 1994

wydatki na prenumeratę pism oraz ubezpieczenie mienia, dotyczące okresu roku następnego,

nie naruszają przepisu art. 15 ust. 4 ani innych przepisów ustawy o podatku dochodowym od

osób prawnych. W przypadku ewentualnej rozbieżności między regulacjami prawa

podatkowego a zasadami prowadzenia księgowości pierwszeństwo muszą mieć przepisy prawa

podatkowego (wyrok NSA w Łodzi z 24 lipca 1997 r., sygn. akt I SA/Łd 573/96).

Niedopuszczalne jest potrącenie w danym roku podatkowym wydatków stanowiących

koszty uzyskania przychodów mających wystąpić dopiero w następnym roku podatkowym lub

w okresach dalszych (wyrok NSA w Szczecinie z 11 kwietnia 1996 r., sygn. akt SA/Sz

1924/95).

Ponieważ wydatki na budowę stacji benzynowej w 1995 r. nie generowały w tym roku

przychodów spółki, nie mogły być one uznane za koszty poniesione w celu uzyskania

przychodu w tym roku podatkowym, a tym samym – rozliczane jako strata tego roku.

Przychód związany z tymi wydatkami wystąpił w roku 1996, kiedy spółka sprzedała

zbudowaną stację (wyrok NSA w Szczecinie z 10 grudnia 1998 r., sygn. akt SA/Sz 257/98).

W przypadku wątpliwości, w którym momencie (roku/miesiącu) należałoby zaliczyć poniesione

wydatki w koszty uzyskania przychodów, należy przyjąć zasadę, iż w przypadku wydatków,

które nie mogą być ściśle związane z konkretnym przychodem, należy je potrącać w roku

(miesiącu) ich poniesienia – gdy żadne zdarzenie gospodarcze nie stanowi przesłanki do ich

potrącenia w innych okresach.

Spotykany jest dość często pogląd, iż nie należy kwestionować zaliczania w ciężar kosztów

uzyskania przychodów w roku poniesienia drobnych wydatków dotyczących roku następnego,

zwłaszcza gdy są one powtarzalne. Wydaje się, że z pozycji praktyka uproszczenia takie

powinny być tolerowane przez kontrole skarbowe, jednak autor przestrzega przed ich

stosowaniem, gdyż trudno będzie obronić taki sposób postępowania ze względu na brak

argumentów prawnych.

Bierne międzyokresowe rozliczenia kosztów

Ustawa o rachunkowości, uszczegółowiając zasadę współmierności przychodów i kosztów,

nakłada także obowiązek dokonywania tzw. biernych międzyokresowych rozliczeń kosztów,

których celem jest podobnie jak w przypadku rozliczeń o charakterze czynnym, prawidłowe

ustalenie wyniku finansowego.

Bierne rozliczanie międzyokresowe kosztów polega na doliczaniu w ciężar wyniku finansowego

tych kosztów, które są związane z osiągniętymi przychodami lub okresem funkcjonowania

jednostki (tj. upływem czasu), a które jeszcze nie zostały poniesione czy zafakturowane przez

dostawcę.

Może to dotyczyć odpisów kosztowych na statystycznie przewidywane naprawy gwarancyjne

związane z bieżącą sprzedażą czy na koszty rękojmi, planowane koszty remontów, których

efekt rozciąga się na dłuższy czas, na płace urlopowe (w szczególności pracowników

bezpośrednio produkcyjnych), co ma związek z uwzględnieniem ich w kalkulacji kosztów

wytworzenia produktów.

Z punktu widzenia przepisów o rachunkowości poszczególne tytuły biernych rozliczeń

międzyokresowych kosztów mogą być tworzone jedynie pod warunkiem, że wysokość kosztów

związanych z każdym z tych tytułów daje się w sposób racjonalny oszacować. Wycena może

bazować na normach wadliwości lub danych statystycznych. Kwoty odpisane w koszty, gdyby

nie poniesiono faktycznie tych kosztów w okresie późniejszym, powinny być odpisane w myśl

art. 39 ust. 5 ustawy o rachunkowości jako zmniejszenie kosztów.

Nazwa „bierne” rozliczenia międzyokresowe kosztów wywodzi się od strony pasywów bilansu,

po której są one wykazywane. Bierne rozliczenia międzyokresowe kosztów nazywane są

często, choć nieformalnie „rezerwami na koszty”. To potoczne określenie bywa częstą

przyczyną nieporozumień dotyczących możliwości zaliczenia kosztów, nie opłaconych lub nie

zafakturowanych, lecz dotyczących przychodów danego roku, a przy tym ściśle określonych,

do kosztów uzyskania przychodów. Wynika to stąd, że zgodnie z art. 16 ust. 1 pkt 27 updop

nie uważa się za koszty uzyskania przychodów „rezerw innych niż wymienione w art. 16 ust. 1

pkt 26, jeżeli obowiązek ich tworzenia w ciężar kosztów nie wynika z odrębnych ustaw, przy

czym nie są kosztem uzyskania przychodów rezerwy utworzone zgodnie z ustawą o

rachunkowości, inne niż określone w ustawie o podatku dochodowym jako taki koszt (tzn. pod

określonymi warunkami do kosztów uzyskania mogą zostać zaliczone rezerwy na należności).

Ewidencja księgowa biernych rozliczeń międzyokresowych

Do ewidencji kosztów przypadających na bieżący miesiąc, lecz jeszcze nie poniesionych, tj. nie

zapłaconych bądź nie zafakturowanych, należy przewidzieć konto o symbolu np. 646

„Rozliczenia międzyokresowe bierne kosztów”. Koszty te mogą dotyczyć ściśle określonych

świadczeń wykonanych na rzecz jednostki nie stanowiących jeszcze zobowiązania, jak również

kosztów prawdopodobnych, których dokładna kwota bądź data nie są jeszcze znane, ale

powstanie zobowiązania jest niewątpliwe i daje się oszacować.

Na stronie Ma konta 646, w korespondencji ze stroną Wn konta 490 lub konta właściwego dla

zaksięgowania danego kosztu w zespole 5 – przy rezygnacji z prowadzenia zespołu kont

kosztów rodzajowych – księguje się naliczenie „rezerw” na koszty, których powstanie w

przyszłości jako zobowiązań jest ściśle określone lub w sposób zasadny uprawdopodobnione.

Na stronie Wn konta 646 księguje się koszty poniesione w okresie sprawozdawczym, lecz

dotyczące wcześniej naliczonych „rezerw”. Przewidywane wcześniej, lecz nie poniesione w

rzeczywistości koszty objęte biernymi rozliczeniami międzyokresowymi zmniejszają bieżąco

koszty, jednak nie później niż do końca roku obrotowego następującego po roku ich ustalenia.

Ewidencja szczegółowa prowadzona do konta 646 powinna zawierać podział na poszczególne

tytuły tworzenia „rezerw” i udokumentowane ich rozliczenie. Konto 646 może wykazywać

jedynie saldo Ma, wyrażające stan międzyokresowych biernych rozliczeń kosztów.

Bierne rozliczenia międzyokresowe kosztów księgowane są – w zależności od sposobu

ewidencji i rozliczania kosztów określonego w ZPK, w sposób przedstawiony w poniższych

tabelach:

W przypadku prowadzenia uproszczonej ewidencji kosztów,

z użyciem wyłącznie kont zespołu 4 „Koszty według rodzajów i ich rozliczenie”

W przypadku prowadzenia uproszczonej ewidencji kosztów, z użyciem wyłącznie

kont zespołu 5 „Koszty według typów działalności i ich rozliczenie”

W przypadku prowadzenia pełnej ewidencji kosztów, z użyciem kont zespołu 4 –

„Koszty według rodzaju i ich rozliczenie” oraz zespołu 5 – „Koszty według typów

działalności i ich rozliczenie”

Podatkowe aspekty biernych rozliczeń międzyokresowych

Art. 15 ust. 4 updop stwarza obowiązek zaliczenia do kosztów uzyskania przychodów

(potrącenia) kosztów dotyczących przychodów w roku ich uzyskania. Tylko w tym roku

podatkowym, w którym podatnik uzyskał przychód, może więc odliczyć od tego przychodu

koszty z nim związane, przy czym mogą to być koszty jeszcze nie poniesione, ale

zarachowane i ściśle określone, z wyjątkiem gdy zarachowanie nie byłoby możliwe. Nie jest

natomiast przewidziana w omawianym przepisie możliwość odliczenia kosztów uzyskania

przychodu przed uzyskaniem przychodu.

Art. 39 ust. 1 ustawy o rachunkowości przewiduje dwie zasadniczo różne sytuacje w zakresie

tworzenia biernych rozliczeń międzyokresowych kosztów. W pierwszym przypadku jednostki

dokonują biernych rozliczeń międzyokresowych kosztów w wysokości przypadających na