Katarzyna Bator-Kędra

ROZDZIAŁ 3

KONTROWERSJE WOKÓŁ TEORII POWIĄZAŃ POLITYKI

MONETARNEJ I SFERY REALNEJ GOSPODARKI

1. Wstęp

Celem mojego referatu jest naszkicowanie poglądów teoretycznych w kwestii

neutralności pieniądza i polityki monetarnej oraz odpowiedź na pytania, które w ostatnich

latach ukierunkowały w znacznym stopniu dyskusję o tym, jak należy prowadzić politykę

monetarną1. Są to, po pierwsze, czy polityka monetarna ma wpływ na realną sferę gospodarki

(a nie tylko na wielkości nominalne)?. Po drugie, jeśli polityka monetarna ma wpływ na sferę

realną, to czy bank centralny powinien ten wpływ brać pod uwagę przy podejmowaniu

decyzji?. Po trzecie, w jaki sposób powinien to robić?

W części pierwszej przedstawione zostaną modele obrazujące wpływ polityki monetarnej na

sferę realną – model IS-LM oraz AS-AD, następnie w odniesieniu do tych modeli kwestie

neutralności pieniądza i polityki monetarnej oraz ewolucja poglądów. W części końcowej

podjęta zostanie próba odpowiedzi na postawione wyżej pytania.

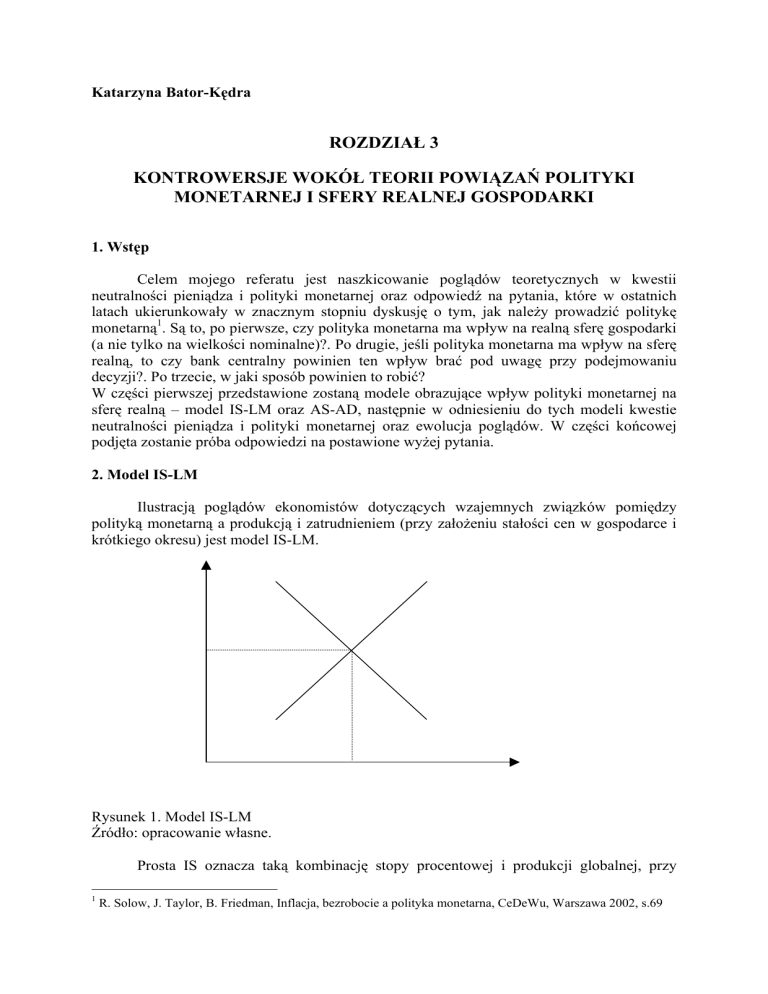

2. Model IS-LM

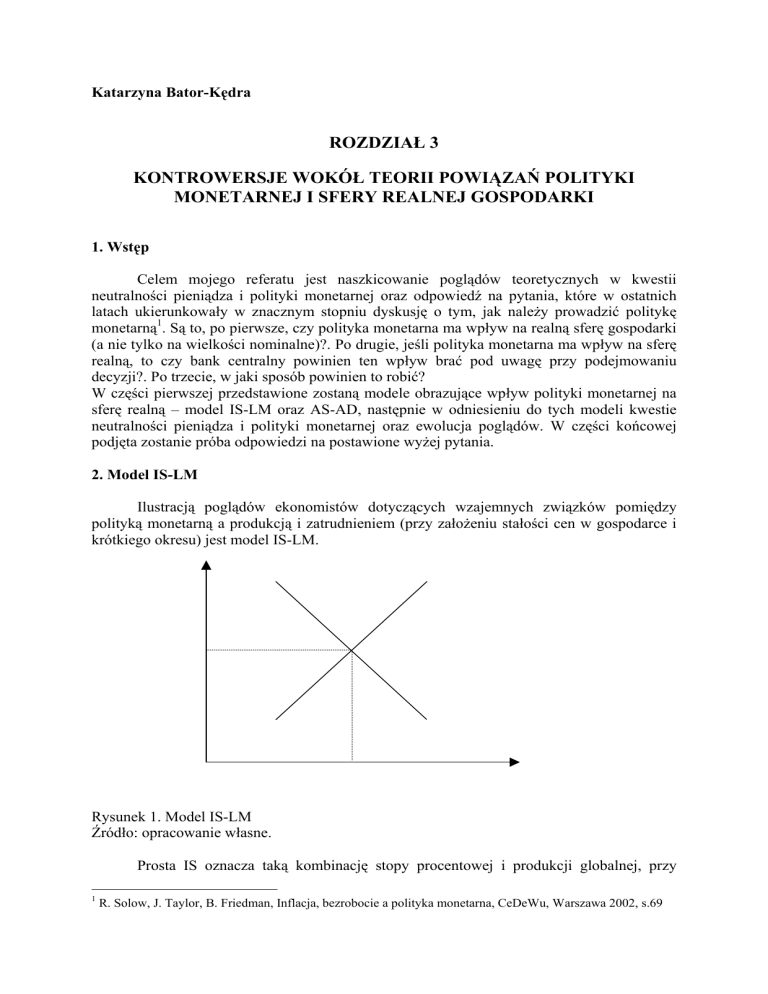

Ilustracją poglądów ekonomistów dotyczących wzajemnych związków pomiędzy

polityką monetarną a produkcją i zatrudnieniem (przy założeniu stałości cen w gospodarce i

krótkiego okresu) jest model IS-LM.

Stopa

procentowa

LM

A

IS

Dochód,

produkcja

Rysunek 1. Model IS-LM

Źródło: opracowanie własne.

Prosta IS oznacza taką kombinację stopy procentowej i produkcji globalnej, przy

1

R. Solow, J. Taylor, B. Friedman, Inflacja, bezrobocie a polityka monetarna, CeDeWu, Warszawa 2002, s.69

28

Katarzyna Bator-Kędra

której istnieje równowaga między popytem finalnym a podażą dóbr i usług (stany równowagi

rynkowej na rynku dóbr znajdują się tylko w punktach leżących na prostej).

Prosta LM natomiast pokazuje relację między stopą procentowa a produkcją w

sytuacji równowagi rynku pieniężnego. Zależność jest wprost proporcjonalna: im wyższa jest

produkcja tym wyższa jest stopa procentowa i odwrotnie. Jest tak dlatego, że wraz ze

wzrostem produkcji rośnie popyt na pieniądz w celach transakcyjnych. Dla obsługi coraz

wyższej wartości transakcji gospodarczych niezbędne są coraz wyższe rezerwy pieniężne w

celu zachowania płynności płatniczej. Zapotrzebowanie na pieniądz rośnie też ze względów

ostrożnościowych, z potrzeby zabezpieczenia się na wypadek nieprzewidzianych zdarzeń w

trakcie działalności gospodarczej. Jeżeli wraz ze wzrostem popytu na pieniądz nie wzrasta

jego podaż, to cena kapitału pożyczkowego, czyli stopa procentowa, rośnie2.

W każdym punkcie na linii LM występuje równowaga rynku pieniężnego, tzn. stany

równowagi między popytem na pieniądz a jego podażą.

Punkt przecięcia prostej IS i prostej LM oznacza stan pełnej równowagi w gospodarce

(występuje równowaga na rynku dóbr materialnych i równocześnie równowaga finansowa –

na rynku pieniężnym).

W punkcie A produkcja i stopa procentowa są na poziomie optymalnym. Równowaga

gospodarcza nie oznacza jednak, że automatycznie istnieje w niej pełne zatrudnienie. Może

ona występować także przy niepełnym zatrudnieniu siły roboczej i przy niepełnym

wykorzystaniu zdolności produkcyjnych.

Władze gospodarcze pragną przeciwdziałać tej niekorzystnej sytuacji prowadząc

ekspansywną politykę monetarną.

Ekspansywna polityka monetarna (przesunięcie prostej LM w prawo) wywołuje

dwojakiego rodzaju efekty: z jednej strony wywołuje wzrost produkcji, z drugiej – spadek

stopy procentowej w gospodarce (polityka pieniężna jest tym bardziej skuteczna im mniej

wrażliwy jest popyt na pieniądz na zmiany stopy procentowej – co obrazuje bardziej pionowa

prosta LM3). Dzieje się tak dlatego, że wzrost ilości pieniądza w obiegu powoduje stan

nadwyżki podaży pieniądza nad jego popytem, co musi wywołać spadek stopy procentowej.

Są to zjawiska pozytywne w gospodarce, ale zasadniczą sprawą jest to, czy mają one

charakter trwały, czy są tylko przejściowe. Problem ten wyjaśnia model AS-AD, który

rozważa związek zmian cen ze zmianami produkcji. Kluczowe znaczenie w tym modelu ma

pytanie, w jakim stopniu można zwiększać produkcję poprzez politykę pieniężną.

2. Model AD-AD

Podaż globalna to wartość dóbr i usług do podziału w gospodarce. Cechą

charakterystyczną podaży jest jej wzrost w miarę wzrostu cen. Linia podaży globalnej AS jest

linią o nachyleniu dodatnim. Inny kształt (opadający) ma linia globalnego popytu AD.

Oznacza to, że wzrostowi cen towarzyszy spadek popytu globalnego i globalnej produkcji,

natomiast spadkowi cen towarzyszy wzrost globalnego popytu i produkcji. Zależność ta jest

odwrotnie proporcjonalna.

Opadający kształt linii globalnego popytu wynika stąd, że w miarę spadku poziomu

cen w gospodarce, zwiększa się realna podaż pieniądza, mimo że nominalnie jest niezmienna.

Realny wzrost podaży pieniądza sprzyja obniżce stóp procentowych w gospodarce, a to działa

stymulująco na inwestycje i produkcję. Natomiast gdy ceny rosną, to podaż pieniądza w

ujęciu realnym obniża się, co zmniejsza globalny popyt społeczeństwa. Stopy procentowe

rosną, inwestycje spadają, podobnie jak popyt globalny i produkcja.

2

A. Kaźmierczak, Polityka pieniężna w gospodarce rynkowej, Wydawnictwo Naukowe PWN, Warszawa 2000,

s.163

3

j. w., s.169

Kontrowersje wokół teorii powiązań polityki monetarnej i sfery realnej gospodarki

Poziom cen

29

AS

E

AD

Dochód,

produkcja

Rysunek 2. Model AS-AD

Źródło: opracowanie własne.

Równowaga w gospodarce ma miejsce w punkcie przecięcia prostej AS i AD. W

punkcie E istnieje taka kombinacja wartości produkcji i poziomu cen, w której podaż dóbr i

usług równa się globalnemu popytowi. Równowaga rynkowa może istnieć przy różnym

stopniu wykorzystania zdolności produkcyjnych, przy różnym stanie aktywności

gospodarczej.

Przeciwstawne poglądy w tej kwestii niosą następnie różne zalecenia dla polityki

pieniężnej oraz inne spojrzenie na zagadnienie neutralności pieniądza.

3. Neutralność pieniądza w teorii i praktyce gospodarczej

Współcześnie powszechnie uznawana jest hipoteza braku neutralności pieniądza i

polityki pieniężnej w krótkim okresie, gdyż wzrost podaży pieniądza powoduje spadek jego

ceny – stopy procentowej co przekłada się na wzrost możliwości produkcyjnych gospodarki i

konsumpcyjnych społeczeństwa. Neutralność pieniądza oznacza, że polityka monetarna może

być wykorzystana do stabilizacji wahań makroekonomicznych.

Pieniądz jest neutralny, kiedy zmiana jego podaży w obiegu powoduje wyłącznie

zmiany wielkości nominalnych tj. cen, natomiast nie wpływa na kształtowanie się wielkości

realnych, w szczególności poziomu i struktury produkcji, poziomu zatrudnienia itd.

Zagadnienie neutralności pieniądza ma ważne miejsce zarówno w teorii ekonomii jak i

w polityce, ponieważ z jednej strony stanowi zasadniczy przedmiot podstawowego sporu, jaki

toczy się we współczesnej ekonomii między teorią inspirowaną nauka Keynesa i koncepcjami

wyrastającymi z ekonomii neoklasycznej, a z drugiej ma bezpośrednie przełożenie na

płaszczyźnie polityki gospodarczej, gdyż neutralność pieniądza oznacza, że stymulowanie

koniunktury gospodarczej za pomocą powiększania ilości pieniądza w obiegu jest całkowicie

nieskuteczne i prowadzi wyłącznie do wzrostu tempa inflacji, nie zaś do zwiększenia

produkcji i zatrudnienia, zaś polityka hamowania inflacji drogą restrykcji pieniężnokredytowych jest wysoce skuteczna i, co więcej, nie powoduje spadku poziomu produkcji. W

praktyce gospodarczej natomiast, co przyznają niemal wszyscy teoretycy ekonomii, mamy do

czynienia z pewną kombinacją wzrostu cen i poziomu produkcji wywołanej wprowadzeniem

dodatkowej ilości pieniądza do obiegu.

Chociaż powyższe stwierdzenia odnoszą się do modeli teoretycznych dotyczą kwestii

30

Katarzyna Bator-Kędra

dla polskiej gospodarki niezwykle ważnej – kierunków polityki gospodarczej, a przede

wszystkim pożądanego kursu polityki monetarnej4.

Ekonomia neoklasyczna w swym głównym nurcie oparta była na założeniach

neutralności pieniądza. Kanon wiedzy ekonomicznej tamtych czasów stanowiła tzw.

dychotomia sfery realnej i pieniężnej, czyli niezależność kształtowania się wielkości realnych

w gospodarce od zmian w obiegu pieniądza. Zdaniem neoklasyków krzywa podaży globalnej

przyjmowała kształt linii pionowej. Zaznaczyć należy, że neoklasycy (J. Fisher, A.C. Pigou

spośród najwybitniejszych) zakładali jedynie długookresową neutralność pieniądza, co

oznaczało, że impulsy monetarne mogły wytrącać gospodarkę z równowagi w krótkim

okresie, ale na dłuższą metę nie miały trwalszego wpływu na wielkość produkcji i

zatrudnienia5. Wysoce sprawne działanie mechanizmu rynkowego, a konkretnie elastyczność

cen, zapewniały sprowadzanie gospodarki do stanu równowagi przy pełnym zatrudnieniu, w

której pieniądz w długim okresie był neutralny. Pogląd ten stał się przedmiotem zażartych

sporów, w wyniku których wzbogacona została wiedza ekonomiczna.

Wielka Depresja z lat trzydziestych przyczyniła się do spopularyzowania ekonomii

keynesowskiej. W przeciwieństwie do neoklasyków John Keynes zwrócił uwagę na

zagadnienie krótkiego okresu, w którym ceny (i płace) są względnie sztywne, tj. reagują

wolniej niż wielkości realne („ilości”). Co ważniejsze zauważył, że dostosowania cenowe, np.

w dziedzinie płac mogą oddalać gospodarkę od stanu równowagi przy pełnym zatrudnieniu

poprzez obniżanie popytu globalnego.

Postulowana przez niego aktywna polityka gospodarcza (polityka stymulowania przez

państwo popytu globalnego w okresie kryzysu gospodarczego) wiąże się oczywiście z

odrzuceniem założenia o neutralności pieniądza, zarówno w krótkim okresie jak i długim.

Sformułowana w końcu lat pięćdziesiątych koncepcja krzywej Phillipsa, według której

możliwy jest optymalny wybór kombinacji stopy inflacji i bezrobocia była ukoronowaniem

procesu budowania teoretycznych podstaw aktywnej polityki ekonomicznej. Phillips odkrył

istnienie stałej, negatywnej zależności między wzrostem cen a stopą bezrobocia w Wielkiej

Brytanii w latach 1861-1957. Za niższe bezrobocie trzeba było płacić wyższą inflacją,

ograniczenie tempa wzrostu cen pociągało za sobą koszt w postaci spadku poziomu produkcji

i zatrudnienia. Narzędziem wyboru była polityka makroekonomiczna, a więc także polityka

monetarna. Manipulowanie stopą wzrostu podaży pieniądza w obiegu pozwalało, jak się

zdawało, osiągnąć pożądane tempo wzrostu produkcji6. Neutralność pieniądza wrzucono do

lamusa historii myśli ekonomicznej. Były to lata sześćdziesiąte, okres prosperity w

większości krajów wysoko rozwiniętych, okres największego tryumfu inspirowanej

keynesizmem polityki sterowania popytem globalnym. W latach siedemdziesiątych okazało

się, że substytucyjność między inflacją i bezrobociem nie ma charakteru trwałego. Próby

ograniczania bezrobocia za pomocą ekspansywnej polityki pieniężnej prowadziły przede

wszystkim do nasilenia tendencji inflacyjnych, zaś zmiana orientacji polityki w kierunku

stabilizacji poziomu cen owocowała przyśpieszonym wzrostem bezrobocia. Polityka

„precyzyjnego dostrajania” gospodarki została skompromitowana. Do łask wróciła ekonomia

neoklasyczna w swej nowej monetarystycznej wersji.

Jeszcze zanim praktyka lat siedemdziesiątych wykazała błędność interpretacji krzywej

Phillipsa Milton Friedman argumentował, że zależność opisana przez nią jest krótkookresowa

i nie może być aktywnie wykorzystywana w polityce makroekonomicznej w długim okresie.

Krzywa Phillipsa jak zauważył Friedman opiera się na cichym założeniu o iluzji pieniądza.

4

M. Belka, Neutralność pieniądza – ewolucja poglądów [w:] Polityka monetarna a wzrost ekonomiczny i

zmiany strukturalne w gospodarce polskiej, Konferencja Naukowa, zeszyt nr 2, NBP, UW,SGH, Stara Wieś

1993, s.1

5

j.w., s.3

6

j.w., s.4

Kontrowersje wokół teorii powiązań polityki monetarnej i sfery realnej gospodarki

31

Nieoczekiwane zmiany inflacyjne powodują, że pracownicy biorą zmiany nominalne za

realne, tj. nominalny wzrost płac przyjmują jako wzrost plac realnych i są skłonni więcej

pracować, co pozytywnie wpływa na poziom produkcji7.

A oto jak funkcjonuje system gospodarczy według Friedmana:

Pionowa długookresowa

krzywa Phillipsa

Stopa

inflacji

D

B

E

C

Krótkookresowe

krzywe Phillipsa

A

UN

Stopa

bezrobocia

Rysunek 3. Krzywa Phillipsa

Źródło: opracowanie własne.

Ekspansywna polityka pieniężna państwa powoduje przesunięcie gospodarki wzdłuż

krótkookresowej krzywej Phillipsa w lewo, co oznacza jednoczesny wzrost zatrudnienia i

obniżenie się płacy realnej wywołane wzrostem tempa inflacji. Ponieważ podaż pracy, czyli

skłonność do podjęcia pracy, jest funkcją płacy realnej, to przejście z punktu A do B musi

mieć charakter tymczasowy. Gospodarka powraca do punktu C, w którym bezrobocie

kształtuje się na poziomie naturalnym, wynikającym z preferencji indywidualnych i stopnia

rozwoju rynku pracy. To, że gospodarka tylko przejściowo osiągnęła punkt B jest wynikiem

nieoczekiwanej inflacji. Podwyżce płac nominalnych towarzyszyło wyższe tempo inflacji.

Jedynym sposobem utrzymania wyższego niż naturalny poziom zatrudnienia byłoby ciągłe

zwiększanie tempa inflacji, tak aby ludzie, mając w pamięci wzrost cen w przeszłości i na tej

podstawie kształtujący swe oczekiwania, wciąż mylili się i wprowadzani w błąd decydowali

się wbrew swym preferencjom na zwiększanie podaży pracy.

W koncepcji Friedmana zamiast jednej krzywej, mamy całą rodzinę

krótkookresowych krzywych Phillipsa, z których każda odpowiada innej oczekiwanej stopie

inflacji oraz jedną długookresową przecinającą oś odciętych w punkcie oznaczającym

naturalną stopę bezrobocia. Innymi słowy wg monetarystów próby stymulowania zatrudnienia

i produkcji poprzez ekspansywną politykę makroekonomiczną są w dłuższym okresie skazane

na niepowodzenie.

Monetaryzm stanowił atak na panującą w okresie po II wojnie światowej

„keynesowską ortodoksję”, a przede wszystkim na opartą na jej inspiracji teoretycznej

politykę gospodarczą. Głównymi oponentami twierdzeń monetarystów w dyskusjach

teoretycznych lat sześćdziesiątych byli keynesiści, a w szczególności James Tobin, twórca

analizy portfelowej. Analiza ta za punkt wyjścia przyjmuje założenie, że podmioty

7

A. Urbańska, Polityka monetarna: współczesna teoria i analiza empiryczna dla Polski,[w:] „Materiały i Studia”,

zeszyt nr 148, NBP, Warszawa 2002, s.9

32

Katarzyna Bator-Kędra

gospodarcze starają się ukształtować strukturę swego majątku w sposób optymalny, tj.

przynoszący maksimum zysku (użyteczności). Równowaga portfela aktywów występuje

wtedy, gdy krańcowa rentowność jednostek poszczególnych form aktywów jest równa,

ponieważ wtedy ludzie nie mają bodźców do podejmowania decyzji realokacyjnych, można

więc analizować reakcje podmiotów na wszelkie impulsy zewnętrzne, także na wzrost podaży

pieniądza. Można więc odpowiedzieć na pytanie dotyczące neutralności pieniądza.

W analizie portfelowej przyjmuje się, że inwestorzy utrzymują swe zasoby w postaci różnych

aktywów, w proporcjach zależnych m.in. od odpowiadających im stóp procentowych. Te

ostatnie określone są przez względną podaż poszczególnych aktywów – jeśli podaż jakiegoś

aktywa rośnie to musi wzrosnąć jego rentowność, czyli odpowiadająca mu stopa procentowa,

aby podmioty zechciały utrzymywać tę zwiększoną podaż w swych portfelach. Wzrost

podaży pieniądza nie może łączyć się ze wzrostem odpowiadającej mu stopy procentowej,

gdyż jest ona instytucjonalnie wyznaczona na poziomie zerowym. A zatem, aby jego

zwiększona podaż została zaabsorbowana przez podmioty gospodarcze, muszą spaść stopy

procentowe od pozostałych aktywów, w tym również od kapitału. Oznacza to, że ludzie chcą

się pozbyć nadmiernej w stosunku do swych preferencji ilości pieniądza i nabywają inne

aktywa. Powoduje to wzrost ich cen i spadek rentowności. Rośnie w wyniku tego procesu

względna atrakcyjność pieniądza i skłonność do zaakceptowania jego zwiększonej ilości w

portfelach aktywów. Ogólny spadek rentowności aktywów obniża granicę opłacalności

inwestowania w kapitał rzeczowy. Można sądzić, że pewna ilość przedsięwzięć

inwestycyjnych, dotychczas nieatrakcyjna, zostanie w nowych warunkach podjęta. Zwiększy

się więc w gospodarce podaż funkcjonującego kapitału, poziom produkcji i bogactwa.

Tobinowska analiza portfelowa wykazuje istnienie związku miedzy sferą realną i

nominalna gospodarki. Pieniądz nie jest według tego podejścia neutralny nawet w długim

okresie, co oznacza, że polityka monetarna może zmieniać wielkość zatrudnienia i produkcji8.

Inne podejście do zagadnienia neutralności pieniądza przedstawił także Robert Lucas

w 1972 roku z pozycji teorii racjonalnych oczekiwań. W modelu oczekiwań racjonalnych

zakłada się, że ludzie wykorzystują wszelkie dostępne informacje w celu oceny prowadzonej

przez rząd polityki ekonomicznej oraz „są w stanie dokonać wyboru modelu teoretycznego

najlepiej tłumaczącego dane zjawisko, np. inflację”. Jeśli więc zmiany tempa wzrostu cen

zależą, jak twierdzą monetaryści, od wcześniejszych zmian tempa wzrostu podaży pieniądza,

to ludzie szybko i precyzyjnie nauczą się przewidywać stopę inflacji na podstawie

kształtowania się odpowiednich agregatów pieniężnych. W sumie więc nie popełniają

systematycznych błędów.

Oczekiwania są to wyobrażenia podmiotów gospodarczych dotyczące przyszłego

kształtowania się różnych wielkości ekonomicznych. W ramach ekonomii keynesowskiej i

monetaryzmu były brane pod uwagę oczekiwania adaptacyjne. Ich charakter polega na

tworzeniu wizji przyszłości wyłącznie na podstawie przeszłego przebiegu zjawisk, tj. na ich

ekstrapolowaniu. Zdaniem Lucasa podmioty gospodarcze tworzą oczekiwania racjonalne,

podejmują decyzje oceniając pewne wyjściowe informacje. Może się zdarzyć, że informacje

będą zinterpretowane błędnie, jednak błąd może zdarzyć się tylko raz (błąd

niesystematyczny). Następnym razem informacje podobnego rodzaju będą zinterpretowane

poprawnie. Jako przykład podaje reakcje podmiotów gospodarczych na politykę monetarną

państwa. Państwo (dysponując ograniczonym zestawem narzędzi) może za pomocą danego

narzędzia tylko raz zaskoczyć podmioty np. dokonując nieoczekiwanego wzrostu podaży

pieniądza. Wzrost ilości podaży pieniądza przyczyni się do wzrostu cen, co będzie zachętą dla

przedsiębiorców do zwiększenia podaży. Zjawisko takie może mieć miejsce tylko przy

krótkotrwałej iluzji pieniądza. Wkrótce gospodarstwa domowe dostrzegą zmniejszenie się

8

M. Belka, Neutralność pieniądza ..., wyd. cyt., s.13

Kontrowersje wokół teorii powiązań polityki monetarnej i sfery realnej gospodarki

33

płac realnych w wyniku wzrostu cen i wymuszą wzrost płac nominalnych. Wzrost płac

nominalnych doprowadzi do wzrostu płac realnych i zniwelowane będą poprzednie efekty.

Przedsiębiorcy ograniczą zatrudnienie czego następstwem będzie zmniejszenie produkcji9.

Gdyby państwo zamierzało ponownie zastosować taką samą politykę wówczas

podmioty gospodarcze antycypując jej skutki podjęłyby działania, które spowodowałyby jej

nieskuteczność jeszcze przed zastosowaniem. Rekomendacje płynące z hipotezy racjonalnych

oczekiwań dla państwa co do sposobu realizacji polityki pieniężnej są zbieżne z

rekomendacjami monetaryzmu. Wszelka polityka państwa polegająca na korygowaniu

mechanizmu rynkowego typowa dla ekonomii keynesowskiej – powinna być zaniechana.

Co do neutralności pieniądza z rozważań Lucasa wynikają dwa zasadnicze wnioski.

Po pierwsze, racjonalność podmiotów gospodarczych wyklucza w zasadzie możliwość

wpływania na poziom produkcji i zatrudnienia w gospodarce za pomocą ekspansywnej

polityki pieniężnej nawet w krótkim okresie. Po drugie ewentualna zdolność władz

gospodarczych do jakkolwiek przejściowego wpływania na wielkości realne jest tym

mniejsza im bardziej niestabilna była sytuacja ekonomiczna w przeszłości.

4. Zakończenie

Odpowiadając na pierwsze z postawionych pytań wybitni współcześni ekonomiści

(m.in. R. Solow, J. Taylor, B. Friedman, J. Galbraith) zgadzają się, że polityka monetarna ma

wpływ na sferę realną w perspektywie krótkookresowej, że polityka pieniężna nie jest

neutralna w krótkim okresie. Teza o występowaniu krótkookresowej wymienności między

produkcją a inflacją jest ponownie akceptowana przez wszystkie najważniejsze szkoły

głównego nurtu, a krótkookresowa krzywa Phillipsa pozostaje nadal najwłaściwszą

koncepcją, w ramach której problem ten może być i najczęściej jest analizowany.

Znacznie mniej zgodni są ekonomiści co do zachowania gospodarki w średnim i

długim okresie: nadal trudno jest wyjaśnić różnicę w czasie i między krajami, w tempie

wydajności pracy i w stopach bezrobocia. W ostatnich latach na nowo odżyły kontrowersje na

temat długookresowej zależności typu krzywej Phillipsa i praktycznej przydatności koncepcji

naturalnej stopy bezrobocia NAIRU dla celów polityki monetarnej10.

Drugie pytanie, które dominuje w dyskusji nad dzisiejszą polityką monetarną, to czy

bank centralny powinien brać pod uwagę wpływ swoich decyzji na sferę realną w procesie

formułowania polityki monetarnej. R. Solow, J. Taylor, B. Friedman odpowiadają na to

pytanie twierdząco. Należy jednak podkreślić, że w wielu krajach świata dominuje pogląd

przeciwny, który uznaje kontrolę stabilności cen jako jedyny cel polityki pieniężnej. Bank

centralny nie ma prawa brać pod uwagę parametrów realnej sfery gospodarczej w ustalaniu

polityki monetarnej.

Trzecie istotne pytanie w tej dyskusji na temat polityki monetarnej dotyczy sposobu

brania przez bank centralny pod uwagę efektów swoich działań na stan sfery realnej. Zarówno

R. Solow jak i J. Taylor odpowiadają, że niezależnie od świadomych wysiłków na rzecz

podwyższenia lub obniżenia inflacji względem poziomu wyjściowego, polityka pieniężna

powinna stawiać sobie jako bezpośredni cel osiągnięcie poziomu pełnego zatrudnienia w

sferze realnej. W szczególności bank centralny nie powinien przyjmować pozycji

zachowawczej przez utrzymywanie wzrostu gospodarczego poniżej pełnego zatrudnienia.

Warto podkreślić, że również ten pogląd nie jest powszechny. Niektórzy ekonomiści np. szef

amerykańskiego banku centralnego Alan Greenspan, twierdzą, że należy powstrzymać rozwój

nieco poniżej poziomu, który gospodarka osiąga przy pełnym zatrudnieniu, tak aby polityka

monetarna omyłkowo nie przyczyniła się do wzrostu inflacji. U podstaw tej argumentacji leży

9

R. Bartkowiak, Historia myśli ekonomicznej, Polskie Wydawnictwo Ekonomiczne, Warszawa 2003, s.242

A. Wojtyna red., Alternatywne strategie dezinflacji, CASE, Warszawa 1999, s.13

10

34

Katarzyna Bator-Kędra

przekonanie o braku asymetrii, czyli o tym, że ryzyko związane z przegrzaniem gospodarki

powyżej poziomu pełnego zatrudnienia jest większe niż ryzyko związane z trafieniem poniżej

tego poziomu.

Podsumowując należy stwierdzić, że nie ma zgodności wśród makroekonomistów co

do wpływu polityki monetarnej na sferę realną gospodarki.

5. Streszczenie

Lata dziewięćdziesiąte były okresem zmagania się poglądów w sprawie celów polityki

monetarnej, które wynikały z kontrowersji jakie budzi powiązanie polityki monetarnej ze

sferą realną gospodarki (z kontrowersji wokół neutralności pieniądza). Obecnie nie ma

zgodności wśród wybitnych ekonomistów co do wpływu polityki monetarnej na sferę realną

gospodarki. Zgadzają się jedynie co do tego, że polityka monetarna ma wpływ na sferę realną

w krótkim okresie (polityka pieniężna nie jest neutralna w krótkim okresie). Natomiast

znacznie mniej zgodni są co do zachowania się gospodarki w długim okresie.