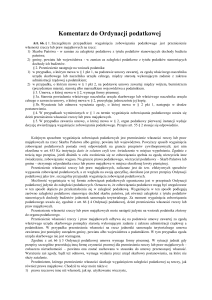

Zajęcia nr 5

1

NASTĘPSTWO PRAWNOPODATKOWE

art. 93-106 OP

2

Następstwo prawne, zwane inaczej sukcesją generalną, to

sytuacja , w której wszelkie prawa i obowiązki jednego z

podmiotów przejmuje inny podmiot. Jest to więc wyjątek

od reguły, iż za zobowiązania podatkowe odpowiedzialny

jest podatnik. W przypadku bowiem , gdy pierwotny

podatnik przestaje istnieć na skutek połączenia,

przekształcenia lub podziału, w jego obowiązki ( a także

uprawnienia) wstępuje inny podmiot –następca prawny.

3

Co do zasady , przepisy dotyczące następstwa prawnego

można podzielić na trzy części:

•

•

1. Łączenie się i przekształcenie osób prawnych i spółek,

• 2. Komercjalizacja i prywatyzacja.

• 3. Spadkobranie.

4

1. Zakres następstwa prawnego przy łączeniu się osób

prawnych i spółek ( przez inkorporację lub fuzję) :

•

•

•

•

- osoby prawne;

- osobowe spółki handlowe;

- kapitałowe spółki handlowe;

- samorządowe zakłady budżetowe;

Z następstwem prawnym w przypadku łączenia się osób prawnych i

spółek będziemy więc mieli do czynienia wówczas, gdy na skutek

łączenia się osób prawnych albo osobowych spółek handlowych , albo

też osobowych i kapitałowych spółek handlowych powstanie nowa

osoba prawna. W takim przypadku osoba prawna powstała w wyniku

połączenia wstąpi we wszystkie przewidziane przepisami prawa

podatkowego prawa i obowiązki każdej z łączących się spółek lub osób

prawnych.

5

2. Zakres następstwa prawnego przy

przekształceniu osób prawnych i spółek:

Sukcesja generalna w przypadku przekształcenia może mieć miejsce w odniesieniu do

następujących kategorii podmiotów:

-osoby prawne,

-spółki niemające osobowości prawnej,

-samorządowe zakłady budżetowe

•

•

•

•

-

-

W szczególności będzie to miało miejsce w sytuacji:

Przekształcenia spółki z ograniczoną odpowiedzialnością w spółkę akcyjną lub odwrotnie,

- Przekształcenie spółki niemającej osobowości prawnej w spółkę kapitałową

- Przekształcenie spółki niemającej osobowości prawnej w osobową spółkę handlową;

Utworzenie spółki niemającej osobowości prawnej, do której osoba fizyczna wniosła –na

pokrycie udziału –wkład w postaci swojego przedsiębiorstwa.

6

3. Zakres następstwa prawnego przy podziale

osób prawnych:

Sukcesja generalna w przypadku podziału może mieć miejsce w odniesieniu

do osób prawnych wyłącznie w sytuacji , gdy majątek dzielonej osoby

prawnej przejmowany w wyniku podziału stanowić będzie zorganizowaną

część przedsiębiorstwa ( zorganizowana część przedsiębiorstwa jest to

organizacyjnie i finansowo wyodrębniony w istniejącym przedsiębiorstwie

zespół składników materialnych i niematerialnych, w tym zobowiązania,

przeznaczonych do realizacji określonych zadań gospodarczych, który

zarazem mógłby stanowić niezależne przedsiębiorstwo samodzielnie

realizujące to zadanie - art. 4a pkt 4 u.p.d.o.p.). W przeciwnym wypadku

będziemy mieli co czynienia z odpowiedzialnością osób trzecich !

7

Komercjalizacja i prywatyzacja:

Komercjalizacja - czyli przekształcenie przedsiębiorstwa państwowego w spółkę.

Prywatyzacja – czyli obejmowanie akcji w podwyższonym kapitale zakładowym

jednoosobowych spółek Skarbu Państwa w wyniku komercjalizacji przez podmioty

inne niż Skarb Państwa lub inne niż państwowe osoby prawne, zbywaniu należących do

Skarbu Państwa akcji w spółkach rozporządzaniu wszystkimi składnikami materialnymi

majątku przedsiębiorstwa państwowego lub spółki powstałej w wyniku komercjalizacji

na zasadach określonych ustawą przez : sprzedaż przedsiębiorstwa; wniesienie

przedsiębiorstwa do spółki, oddanie przedsiębiorstwa do odpłatnego korzystania.

Podmioty, które w drodze prywatyzacji lub komercjalizacji przejęły majątek

zlikwidowanego przedsiębiorstwa państwowego, odpowiadają nie tylko za samą kwotę

zaległości podatkowych (jeżeli takie istnieją) ale także za odsetki za zwłokę od tych

zaległości.

8

SPADKOBRANIE:

Majątkowe prawa i obowiązki podatnika – zarówno wynikające z

przepisów prawa podatkowego, jak i decyzji podatkowych – w przypadku

jego śmierci przejmowane są przez jego spadkobierców.

• Spadkobiercy , którzy przejęli należności podatkowe spadkodawcy, mogą

wystąpić do właściwego organu podatkowego z wnioskiem o odroczenie

terminu płatności podatku lub rozłożenie podatku na raty , odroczenie

terminu płatności zaległości podatkowej wraz z odsetkami za zwłokę

rozłożenie zaległości podatkowej na raty, odroczenie terminów

przewidzianych w przepisach prawa podatkowego lub też umorzenie

zaległości podatkowej i/lub odsetek za zwłokę.

• Odpowiedzialność spadkobiercy uzależniona jest od sposobu przyjęcia

przez niego spadku. Zgodnie z treścią art. 1012 k.c.

•

9

Decyzja o odpowiedzialności spadkobiercy:

O odpowiedzialności spadkobiercy orzeka w drodze decyzji

( wspólnej dla wszystkich spadkobierców) organ podatkowy

właściwy ze względu na ostatnie miejsce zamieszkania

spadkodawcy. W decyzji tej organ określa wysokość znanych

w dniu otwarcia spadku zobowiązań spadkodawcy. Odsetki

za zwłokę od zaległości podatkowych oraz oprocentowanie

niezwróconych zaliczek naliczonego podatku od towarów i

usług jest naliczane spadkobiercy do dnia otwarcia spadku tj.

dnia śmierci spadkodawcy.

10

Zawieszenie terminów przedawnienia

Od dnia śmierci spadkodawcy do dnia uprawomocnienia się

postanowienia sądu o stwierdzeniu nabycia spadku lub

zarejestrowania aktu poświadczenia dziedziczenia - zawieszeniu

ulega bieg terminu przedawnienia zobowiązań podatkowych

spadkodawcy. Ponadto zawieszeniu ulega także bieg terminu

przedawnienia należności przypadających od płatników i

inkasentów oraz zwrotu nadpłaty i wygaśnięcia prawa do zwrotu

nadpłaty. Po ustaniu przyczyny zawieszenia, tj. po

uprawomocnieniu się postanowienia sądu o stwierdzenie nabycia

spadku lub zarejestrowaniu aktu poświadczenia dziedziczenia,

terminy te biegną dalej. Zawieszenie ww. terminów przedawnienia

nie może być dłuższe niż do dnia, w którym upłynęły 2 lata od

11

śmierci spadkodawcy.

Zakres odpowiedzialności spadkobiercy:

1.

2.

3.

4.

5.

6.

7.

Zaległości podatkowe ( w tym zaległości, o których mowa w art. 52 i art.

52a o.p.)

Odsetki za zwłokę od zaległości podatkowych spadkodawcy,

Pobrane a nie wpłacone podatki z tytułu sprawowanej przez spadkodawcę

funkcji płatnika;

Niezwrócone przez spadkodawcę zaliczki na naliczony podatek od

towarów i usług oraz ich oprocentowanie;

Opłatę prolongacyjną

Koszty postępowania podatkowego

Koszty upomnienia i koszty postępowania egzekucyjnego prowadzonego

wobec spadkodawcy powstałe do dnia otwarcia spadku

12

Odpowiedzialność zapisobiercy:

Za zobowiązania podatkowe zapisodawcy odpowiada zapisobierca, a

więc osoba, która otrzymała należny jej zapis. Zapis jest to

zobowiązanie spadkobiercy ustawowego lub testamentowego do

spełnienia określonego świadczenia na rzecz oznaczonej osoby.

Zapisobierca odpowiada do wysokości otrzymanego zapisu.

Zapisobierca nie jest uprawniony do wystąpienia z wnioskiem o

odroczenie terminu płatności podatku lub rozłożenie podatku na raty,

odroczenie terminu płatności zaległości podatkowej wraz z odsetkami

za zwłokę rozłożenie zaległości podatkowej na raty , odroczenie

terminów przewidzianych w przepisach prawa podatkowego lub też

umorzenie zaległości podatkowej i/lub odsetek za zwłokę.

13

Odpowiedzialność osób trzecich za

zobowiązania podatkowe

art. 107-119 OP

14

ZASADY OGÓLNE

1.

2.

3.

Osoby trzecie są to podmioty, które pozostają z podatnikiem w stosunkach

pozwalających na stwierdzenie, iż w pewien sposób czerpią korzyści z działania

podatnika lub też pozostają z podatnikiem w stosunkach gospodarczych.

Katalog osób trzecich jest katalogiem zamkniętym , co oznacza, iż do

odpowiedzialności podatkowej mogą być pociągnięte wyłącznie te kategorie

podmiotów, które wymienia Ordynacja podatkowa !

Zasadą jest, że obciążenie osoby trzeciej odpowiedzialnością za cudze

należności nastąpić może jedynie w drodze odrębnej decyzji wydanej na

podstawie art. 108 o.p. nie może ona kwestionować wcześniejszych ustaleń,

dokonanych przez organ w toku postępowania podatkowego wobec podatnika,

dotyczących np. podstawy opodatkowania, wysokości podatku, zastosowania ulgi

itp.

15

Wyjątek:

"Z art. 115 § 4 o.p. wynika, że orzeczenie o odpowiedzialności za zaległości

podatkowego spółki z tytułu zobowiązań podatkowych, powstałych w sposób

przewidziany w art. 21 § 1 pkt 1, nie wymaga uprzedniego wydania decyzji, o

których mowa w art. 108 § 2 pkt 2 o.p. Oznacza to więc, że w zakresie wskazanym

w art. 115 § 4 o.p. ustawodawca przewidział wyjątek od reguły stanowiącej, że

postępowanie w przedmiocie odpowiedzialności osób trzecich nie może zostać

wszczęte przed m.in. dniem doręczenia decyzji określającej wysokość zobowiązania

podatkowego. W ramach tego wyjątku dopuszczona została możliwość określenia

wysokości zobowiązania podatkowego spółki w decyzji orzekającej o

odpowiedzialności osoby trzeciej, wydanej na podstawie art. 108 § 1 o.p." (wyrok

NSA z dnia 27 października 2009 r., I FSK 947/08, LEX nr 537063).

Ponadto w niektórych przypadkach, wskazanych w art. 108 § 3 o.p. (gdy podatek do

zapłaty wynika z deklaracji), wydanie decyzji o odpowiedzialności osoby trzeciej jest

możliwe bez wydawania decyzji wobec podatnika.

16

3. Decyzja o odpowiedzialności osoby trzeciej ma charakter

konstytutywny, co oznacza, że jest ona źródłem powstania po

stronie osoby trzeciej odpowiedzialności za cudzy dług.

4. Akcesoryjny charakter odpowiedzialności osób trzecich

skutkuje tym, że w przypadku uchylenia lub zmiany decyzji

określającej należność podatnika, płatnika, inkasenta, rzutuje to

w sposób bezpośredni na poprawność wydanego

rozstrzygnięcia w zakresie odpowiedzialności osoby trzeciej.

W związku z tym decyzja taka powinna być wzruszona

w trybie wznowienia postępowania na podstawie art. 240 § 1

pkt 7 o.p.

17

5.

Egzekucja zobowiązania wynikającego z decyzji o

odpowiedzialności podatkowej osoby trzeciej może być

wszczęta dopiero wówczas, gdy egzekucja z majątku

podatnika okazała się w całości lub w części bezskuteczna.

6. W razie niedotrzymania terminu płatności osoba trzecia

odpowiada również za naliczone po dniu wydania decyzji o

jej odpowiedzialności podatkowej odsetki za zwłokę od

zaległości podatkowych, niezwróconych w terminie zaliczek

na naliczony podatek od towarów i usług oraz podatków

nie pobranych oraz pobranych, a nie wpłaconych przez

płatników lub inkasentów.

18

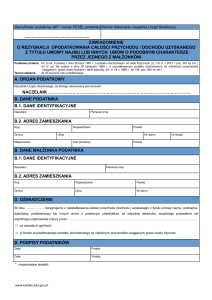

1. Odpowiedzialność rozwiedzionego małżonka

podatnika – art. 110 o.p.

Rozwiedziony małżonek a także pozostający z małżonkiem w separacji, jak

również „były” małżonek w przypadku unieważnienia małżeństwa,

odpowiada całym swoim majątkiem solidarnie z byłym małżonkiem za

zaległości podatkowe z tytułu zobowiązań podatkowych. Odpowiedzialność

ta dotyczy jednak wyłącznie zobowiązań podatkowych powstałych w trakcie

trwania małżeństwa. Co więcej, odpowiedzialność rozwiedzionego małżonka

podatnika ograniczona jest do wysokości wartości przypadającego mu

udziału w majątku wspólnym.

Przykład: Zobowiązanie podatkowe powstało w styczniu 2011 r. 5 lutego

2011 r. orzeczono rozwód małżonków. Organy podatkowe mogą orzec

odpowiedzialność podatkową rozwiedzionego małżonka, zobowiązanie

podatkowe powstało bowiem w czasie, gdy małżeństwo jeszcze trwało.

19

Kazus 12:

W czasie trwania małżeństwa państwa Jana i Marty Z. powstały

zaległości podatkowe z tytułu podatku od towarów i usług. Zaległości

te związane były z powstałymi trudnościami w prowadzeniu działalności

gospodarczej przez Pana Jana Z. Państwo Jan i Marta Z. zdecydowali się w

związku z nieporozumieniami powstającymi w małżeństwie na rozwiązanie

małżeństwa. Na mocy orzeczenia sądu małżeństwo państwa Z. ustało

poprzez rozwód. W dniu 15 marca 2006 r. Marta Z. otrzymała decyzję

określającą jej odpowiedzialność jako osoby trzeciej w odniesieniu do

nieuiszczonych w terminie zobowiązań podatkowych powstałych w okresie

trwania wspólności majątkowej Marty Z. i Jana Z. Decyzja opiewała na 20

000 zł. Marta Z. zapłaciła wskazaną w decyzji kwotę. Kiedy po tygodniu udało

jej się porozmawiać z Janem Z., usłyszała od byłego męża, iż wszystko zapłacił

sam. Marta Z. złożyła wniosek o stwierdzenie nadpłaty.

Proszę przeanalizować stan faktyczny i prawny w sprawie i ocenić zasadność

działań organów podatkowych oraz Marty Z. oraz ustalić konsekwencje.

20

Odpowiedź:

Wniosek o stwierdzenie nadpłaty złożony przez Martę Z. nie

może spowodować wszczęcia postępowania o stwierdzenie

nadpłaty. Osobami uprawnionymi do złożenia takiego

wniosku są podatnik, płatnik oraz inkasent. Osoba trzecia

nie ma legitymacji do składania takiego wniosku. W

przypadku osoby trzeciej nadpłata (zgodnie z art. 75 oraz

76a § 1 o.p.) może powstać wyłącznie na skutek podważenia

decyzji o odpowiedzialności osoby trzeciej. W takim

przypadku organ podatkowy z urzędu stwierdza nadpłatę,

wydając postanowienie o zaliczeniu lub zwrocie nadpłaty.

Pani Marta Z. powinna zatem złożyć odwołanie od decyzji.

21

Kazus 13:

Dwoje małżonków pozostających od dnia zawarcia

związku małżeńskiego w ustroju małżeńskiej wspólności

majątkowej zdecydowało się, ze względu na znaczne

zadłużenie jednego z nich i grożącą egzekucję, na

zawarcie

umowy

wprowadzającej

rozdzielność

majątkową. Umowa o zniesieniu wspólności majątkowej i

wprowadzenie rozdzielności została zawarta dnia 20 maja

2007

r.

Proszę rozważyć kwestię ich odpowiedzialności za

zobowiązania podatkowe powstałe zarówno przed, jak i

po tej dacie.

22

Odpowiedź:

Kwestie te reguluje art. 29 § 1 i 2 oraz art. 111 o.p. Do dnia zawarcia odpowiedniej umowy

małżonkowie

odpowiadają

na

ogólnych

zasadach

wyrażonych

w art. 29 § 1 o.p., tj. każde odpowiada za zobowiązania podatkowe drugiego majątkiem

wspólnym, natomiast wyłączona jest wówczas odpowiedzialność małżonka podatnika swoim

odrębnym majątkiem. Natomiast po dniu zniesienia wspólności majątkowej małżonek

podatnika odpowiada w sposób podany powyżej jedynie za zobowiązania podatkowe

powstałe przed dniem zniesienia wspólnoty majątkowej. Należy pamiętać jednakże o tym, iż

jeżeli zniesienie wspólności majątkowej następuje w drodze orzeczenia sądowego, istnieje

możliwość zniesienia wspólnoty majątkowej z mocą wsteczną i wówczas ma to także wpływ,

w odpowiednim zakresie, na odpowiedzialność za zobowiązania podatkowe współmałżonka. Natomiast po dniu zniesienia wspólności majątkowej współmałżonek, zgodnie z art.

111 o.p., odpowiada za zaległości podatkowe związane z prowadzoną przez podatnika

działalnością gospodarczą, o ile powstały one w okresie, w którym współmałżonek stale

współdziałał z podatnikiem w jej wykonywaniu, osiągając przy tym korzyści z prowadzonej

przez niego działalności.

23

2. Odpowiedzialność członka rodziny –art. 111

o.p.

Członkowie rodziny podatnika odpowiadają wyłącznie za

zaległości podatkowe podatnika wynikające z prowadzonej przez

podatnika

działalności

gospodarczej,

przy

czym

odpowiedzialność ta ograniczona jest do wysokości osiągniętych

przez członka rodziny korzyści.

Nie ponoszą odpowiedzialności jako osoby trzecie ci

członkowie rodziny podatnika, którzy wprawdzie odnosili

korzyści z działalności gospodarczej podatnika, lecz na podatniku

ciążył wobec tych osób obowiązek alimentacyjny. Wyłączenie to

istnieje w zakresie wynikającym z obowiązku alimentacyjnego.

24

Kazus 14:

Wdowiec Ildefons K. prowadził przejęty po swoim ojcu i dziadku renomowany zakład

stolarski. Ponieważ tradycja rodzinna nakazywała przekazywanie zakładu z ojca na syna,

Ildefons od kilku lat przygotowywał do zawodu swojego jedynego syna Mścisława. Mścisław

mimo ukończenia 22 lat nie miał jeszcze sprecyzowanych planów na przyszłość i nie był do

końca przekonany, czy tradycję rodzinną chce kontynuować. Dlatego obok pomocy ojcu w

2005 r. podjął niestacjonarne studia pierwszego stopnia na wydziale leśnym Akademii

Rolniczej w Krakowie. Niestety w kwietniu 2006 r. Ildefons złamał nogę i został

unieruchomiony na okres 4 miesięcy. Syn znalazł się w trudnej sytuacji,

gdyż jedyny dochód, który uzyskiwał pochodził z warsztatu. Przez 5 miesięcy zakład nie

realizował żadnych zleceń, a dodatkowo ojciec zapomniał o zaliczce na podatek dochodowy

za kwiecień, nie zapłacił też podatku z tytułu umów o dzieło i VAT-u. W październiku syn

postanowił wziąć sprawy w swoje ręce, a ponieważ był bystrym uczniem, rozpoczęte

zlecenia, za zgodą zamawiających, dokończył i otrzymał nowe. W lipcu 2006 r. Mścisław K.

otrzymał z urzędu skarbowego decyzję, na mocy której jako członek rodziny podatnika stale

współdziałający z podatnikiem w zakresie prowadzonej działalności gospodarczej został

pociągnięty do odpowiedzialności z tytułu zaległości podatkowej za 2005 rok.

Czy decyzja organu podatkowego jest słuszna?

25

Odpowiedź:

Członkowie

rodziny

podatnika

mogą

wraz

z

podatnikiem

być

pociągnięci

do

odpowiedzialności

podatkowej

w

sytuacjach

wskazanych

w

art.

111

o.p.

Ich

odpowiedzialność

jest

solidarna

i

obejmuje

cały

majątek

członka

rodziny

podatnika. Członkowie rodziny podatnika to: zstępni czyli dzieci, wnuki, prawnuki, wstępni czyli rodzice, dziadkowie,

rodzeństwo, małżonkowie zstępnych, czyli synowe i zięciowie, osoby pozostające w stosunku przysposobienia,

osoba pozostająca z podatnikiem w faktycznym pożyciu czyli konkubent, konkubina. Dodatkowo do grupy tej

należą: małżonkowie, którzy zawarli umowę o ograniczeniu lub wyłączeniu wspólności majątkowej, małżonkowie,

których wspólność majątkowa została zniesiona przez sąd oraz małżonkowie pozostający w separacji.

Przedmiotowy zakres odpowiedzialności członka rodziny podatnika obejmuje zaległości podatkowe wynikające z

działalności gospodarczej prowadzonej przez podatnika w okresie, gdy członek rodziny stale współdziałał z

podatnikiem w jej wykonywaniu, a dodatkowo osiągał z niej korzyści. Użyte przez ustawodawcę określenie „stałego

współdziałania” oznacza, że owo współdziałanie może polegać na wykonywaniu różnych prac, działań,

nadzorowaniu, kierowaniu, reprezentowaniu itp. Współdziałanie ma mieć charakter trwały, a nie dorywczy czy

okazjonalny. Dodatkowo współdziałanie nie może wynikać z umów o pracę, o dzieło lub z umowy zlecenia. Z kolei

osiąganie korzyści to przysporzenia majątkowe w jakiejkolwiek postaci – pieniężnej, rzeczowej, ze współdziałania z

podatnikiem w zakresie prowadzonej przedniego działalności gospodarczej. Pojawiają się jednak sytuacje, gdy

odpowiedzialność członka rodziny podatnika nie powstanie. Będzie tak wówczas, gdy na podatniku ciążył

orzeczony względem wskazanych w ustawie osób obowiązek alimentacyjny. Obowiązek ten sprowadza się do

dostarczenia środków utrzymania. Podmiotami, pomiędzy którymi obowiązek alimentacyjny istnieje, są:

małżonkowie, krewni w linii prostej, niektórzy krewni w linii bocznej (np. rodzeństwo), osoby związane węzłem

przysposobienia. Realizacja obowiązku alimentacyjnego następuje według ustalonej przez przepisy k.r.o. kolejności

(por. wyrok SN z dnia 14 listopada 1997 r., III CKN 217/97, Prok. i Pr. 1998, nr 9, s. 28; wyrok NSA – Ośrodek

Zamiejscowy we Wrocławiu z dnia 21 maja 1997 r., I SA/Wr 646/96, Lex, nr 29925).

26

Zakres odpowiedzialności członka rodziny podatnika jest ograniczony

do wysokości uzyskanych w związku ze stałym współdziałaniem korzyści.

Nie obejmuje natomiast niepobranych przez płatnika lub inkasenta należności

z wyjątkiem tych wypadków, gdy chodzi o należności niepobrane od członka

rodziny płatnika. Mścisław K. jako 22-letni student miał prawo do

otrzymywania od swojego ojca utrzymania, gdyż zgodnie z przepisami k.r.o.

rodzice są zobowiązani do świadczeń alimentacyjnych wobec swoich dzieci,

które nie są w stanie utrzymać się samodzielnie. Fakt, że Mścisław pomagał

ojcu przy prowadzeniu warsztatu nie ma żadnego znaczenia, bo w czasie

pobierania przez Mścisława nauki i do chwili osiągnięcia określonego wieku

przepisy dotyczące alimentacji zachowują swoją aktualność. Dodatkowo w

świetle przepisów podatkowych odpowiedzialność członków rodziny

podatnika nie dotyczy tego członka rodziny, który w okresie stałego

współdziałania z podatnikiem był osobą, wobec której na podatniku ciążył

obowiązek alimentacyjny

27

Kazus 15:

Alfred N. prowadził przy pomocy dwóch dorosłych i bezrobotnych synów

działalność gospodarczą w postaci niewielkiej hurtowni spożywczej. Po roku

aktywności gospodarczej w lutym 2000 r. uległ wypadkowi, w wyniku którego

zmarł. Pozostawił jednak testament, w którym rozporządził swoim majątkiem

na dwóch spadkobierców – synów i jednego zapisobiercę. W listopadzie 2000 r.

sąd wydał postanowienie o nabyciu spadku przez dwóch synów, którzy przyjęli

spadek. W styczniu 2007 r. jeden z synów otrzymał decyzję urzędu skarbowego,

z której wynikał obowiązek zapłaty zaległości podatkowej powstałej w związku

z działalnością gospodarczą zmarłego ojca, który, jak się okazało, nie odprowadzał

żadnych

podatków.

Spadkobiercy

od

decyzji

złożyli

odwołanie.

Czy urząd skarbowy miał prawo wydać taką decyzję?

28

Odpowiedź:

Przepisy ordynacji podatkowej w zakresie odpowiedzialności podatkowej osób trzecich określają terminy, w

których organ o odpowiedzialności tej może orzekać. O odpowiedzialności osoby trzeciej organ orzeka

poprzez decyzję, którą może wydać w okresie 5 lat liczonych od końca roku podatkowego, w którym

powstała zaległość podatkowa. Ale dodatkowo ustawodawca określa również drugi termin, który dotyczy

przedawnienia zaległości podatkoweji który wynosi 3 lata liczone od końca roku podatkowego, w którym

decyzjaod

odpowiedzialności

podatkowej

została

osobie

trzeciej

doręczona.

Przyjęcie

takiej

konstrukcji

jest

uzasadnione

tym,

że

nie

można

wykluczyć

sytuacji,

gdy

wygasa zobowiązanie osoby trzeciej, a nie uległa jeszcze przedawnieniu odpowiedzialność pierwotnie

zobowiązanego. Bieg terminu przedawnienia nie rozpocznie się, a rozpoczęty może zostać zawieszony od

dnia wydania decyzji o odroczeniu terminu płatności podatku, zaległości podatkowej do dnia terminu

płatności odroczonego podatku lub zaległości. Bieg terminu przedawnienia może być również przerwany.

Przerwanie powoduje ogłoszenie upadłości lub zastosowanie środka egzekucyjnego, o którym podatnik został zawiadomiony. Oczywiście po przerwaniu biegu terminu przedawnienia biegnie on na

nowo i trwa 3 lata, odpowiednio od dnia następnego po dniu uprawomocnienia się postanowienia o

ukończeniu postępowania upadłościowego lub po dniu, w którym zastosowano środek egzekucyjny. Co do

zasady urząd skarbowy mógł wydać decyzję, gdyż zgodnie z art. 111 o.p. wskazuje na odpowiedzialność

podatkową członków rodziny podatnika za zaległości podatkowe powstałe w związku z prowadzeniem

działalności gospodarczej, przy której członek rodziny stale współdziałał, osiągając korzyści. Synowie

współpracowali z ojcem, a dochody uzyskiwane z hurtowni stanowiły ich jedyne źródło utrzymania. Pojawia

się jednak inny problem, gdyż od chwili wydania postanowienia o nabyciu spadku upłynęło 7 lat. W związku z

tym odpowiedzialność podatkowa synów uległa przedawnieniu zgodnie z art. 118 o.p.

29

3. Odpowiedzialność nabywcy przedsiębiorstwa

podatnika – art. 112, 112a, 306g o.p.

Odpowiedzialność nabywcy ograniczona jest do wartości

nabytego przedsiębiorstwa lub jego zorganizowanej części.

W przypadku gdy zbywca przedstawi albo gdy nabywca za

zgodą uzyska od organów podatkowych zaświadczenie o

wysokości zaległości podatkowych zbywcy związanych z

prowadzoną przez niego działalnością gospodarczą , nabywca

nie odpowiada za zaległości podatkowe, które nie zostały

wykazane w tym zaświadczeniu ( należy jednak pamiętać, iż

nabywca będzie odpowiadał za zaległości podatkowe zbywcy

powstałe po dniu wydania zaświadczenia, a przed dniem

nabycia przedsiębiorstwa lub jego części, jeżeli od dnia

wydania zaświadczenia do dnia zbycia upłynęło 30 dni).

30

Przykład: Nabywca składników majątku uzyskał od organu

podatkowego zaświadczenie datowane na 15 listopada 2012 r. (

odebrane z urzędu skarbowego w tym samym dniu) w którym

stwierdzono, iż nabywca nie posiada żadnych zaległości

podatkowych. Transakcję nabycia przedsiębiorstwa zawarły 28

grudnia 2012. Organy podatkowe mogą więc orzec o

odpowiedzialności nabywcy składników majątku, gdyż okres między

wydaniem zaświadczenia a dokonaniem transakcji był dłuższy niż 30

dni.

!! W przypadku nabycia przedsiębiorstwa lub jego zorganizowanej

części w postępowaniu egzekucyjnym lub upadłościowym nie mamy

do czynienia z odpowiedzialnością nabywcy.

31

4. Odpowiedzialność jednoosobowej spółki z o.o.

powstałej w wyniku przekształcenia przedsiębiorcy –

osoby fizycznej –art. 112b o.p.

W przypadku przekształcenia przedsiębiorcy będącego

osobą fizyczną i powstania w wyniku tego przekształcenia

jednoosobowej spółki kapitałowej, spółka ta odpowiada

całym swoim majątkiem solidarnie z tą osobą fizyczną za

powstałe do dnia przekształcenia zaległości podatkowe

przedsiębiorcy związane z prowadzoną działalnością

gospodarczą

32

5. Odpowiedzialność spółki niemającej

osobowości prawnej, do której osoba fizyczna

wniosła na pokrycie udziału swoje

przedsiębiorstwo

art. 112 c OP

- Spółka nie mająca osobowości prawnej odpowiada

całym swym majątkiem solidarnie z tą osobą

fizyczną za powstałe do dnia wniesienia

przedsiębiorstwa zaległości podatkowe związane z

wniesionym przedsiębiorstwem

33

6. Odpowiedzialność firmującego

Za zobowiązania podatnika za zaległości podatkowe powstałe podczas

prowadzenia przez podatnika działalności gospodarczej odpwiada – całym swoim

majątkiem , solidarnie z podatnikiem –firmujący.

Firmującym jest osoba, której imieniem i nazwiskiem, nazwą lub firmą posługuje

się podatnik w celu zatajenia prowadzenia działalności gospodarczej lub

rzeczywistych rozmiarów tej działalności.

Aby możliwe było orzeczenie o odpowiedzialności firmującego, konieczne jest

aby wyraził on zgodę na posługiwanie się przez podatnika swoim imieniem i

nazwiskiem, nazwą lub firmą

34

Analizując art. 113 o.p., należy stwierdzić, że firmanctwo polega na tym,

iż podatnik (firmowany), za zgodą innej osoby (firmującego), działając w

celu zatajenia prowadzenia działalności gospodarczej albo

rzeczywistych jej rozmiarów, posługuje się imieniem i nazwiskiem,

nazwą lub firmą tej osoby. Tego rodzaju działanie, niezależnie od tego, że

skutkuje możliwością obciążenia firmującego odpowiedzialnością za

zaległości podatkowe firmowanego, stanowi też przestępstwo lub

wykroczenie skarbowe, za które odpowiadać może firmowany (art. 55

k.k.s.). W przypadku firmującego w grę może wchodzić jego

odpowiedzialność za tzw. firmanctwo bierne, jako za współdziałanie

przestępne, w formie współsprawstwa (art. 9 § 1 k.k.s.) lub

pomocnictwa.

35

Pomimo tego, że art. 113 o.p. wprost nie wymienia

przesłanek odpowiedzialności za zobowiązania podatkowe,

to przyjmuje się, że są trzy przesłanki odpowiedzialności za

firmanctwo: 1) powstanie zaległości podatkowych podczas

prowadzenia ukrytej działalności gospodarczej, 2) zgoda

firmującego, 3) posługiwanie się cudzą firmą w celu ukrycia

faktu prowadzenia własnej działalności gospodarczej lub jej

rzeczywistych rozmiarów"

36

Ratio legis analizowanej regulacji sprowadza się do sankcyjnego

potraktowania podmiotu, który, użyczając swojego imienia i nazwiska

(osoby fizyczne) lub firmy (osoby prawne i jednostki organizacyjne

bez osobowości prawnej), współdziałał z podatnikiem w uchylaniu się

od opodatkowania. Tego rodzaju działalność nosi nazwę firmanctwa.

"Każdy, kto podejmuje się prowadzenia działalności gospodarczej, nie

może dopuszczać się firmanctwa i dlatego też musi ponosić wszelkie

konsekwencje prawnopodatkowe związane z użyczeniem swego

nazwiska" (wyrok NSA z dnia 25 sierpnia 1992 r., SA/Po 239/92, OSP

1993, z. 6, poz. 117).

37

Celem firmanctwa jest uniknięcie opodatkowania lub też wyższego

opodatkowania przez podatnika. W praktyce tego rodzaju proceder

najczęściej występuje, gdy firmujący uprawniony jest do korzystania z

ulg lub zwolnień, które nie przysługują firmowanemu, albo też

opodatkowany jest na zasadach preferencyjnych w stosunku do

firmowanego (niższą stawką podatku) Ponadto firmant ukrywa się

pod cudzym szyldem w celu wyłudzenia VAT, aby ominąć sądowy

zakaz prowadzenia działalności gospodarczej, zataić dochody,

zachować prawo do renty lub emerytury lub ukryć swoją tożsamość

przed służbami państwowymi (zgromadził duży majątek, a źródła jego

pochodzenia są nielegalne)

38

7. Odpowiedzialność podmiotu

wydzierżawiającego podatnikowi rzeczy lub

prawa majątkowe

Właściciel, samoistny posiadacz lub użytkownik wieczysty rzeczy lub prawa

majątkowego odpowiada za zaległości użytkownika powstałe w związku z

działalnością gospodarczą prowadzoną przez użytkownika, jeżeli dana rzecz lub

prawo są związane z działalnością gospodarczą lub służą do jej prowadzenia.

Warunki :

Jeżeli pomiędzy właścicielem, samoistnym posiadaczem lub użytkownikiem

wieczystym rzeczy lub prawa majątkowego i ich użytkownikiem lub osobami

pełniącymi funkcję zarządzające, nadzorcze albo kontrolne w podmiocie będącym

właścicielem, samoistnym posiadaczem lub użytkownikiem wieczystym rzeczy lub

prawa majątkowego i w podmiocie będącym ich użytkownikiem –istnieją

powiązania o charakterze rodzinnym, kapitałowym lub majątkowym, w rozumieniu

przepisów o podatku dochodowym , albo wynikające ze stosunku pracy.

39

8. Odpowiedzialność dzierżawcy nieruchomości

podatnika –art. 114 a OP

-

Odpowiedzialność

dzierżawcy

lub

użytkownika

nieruchomości

dotyczy

wyłącznie

zaległości

podatkowych:

Związanych z dzierżawą/użytkowania nieruchomością;

Powstałych podczas trwania dzierżawy lub użytkowania

I tylko wówczas jeżeli między dzierżawcą lub

użytkownikiem a podatnikiem istnieją powiązania o

charakterze rodzinnym, kapitałowym lub majątkowym w

rozumieniu przepisów o podatku dochodowym albo

wynikające ze stosunku pracy.

40

9. Odpowiedzialność wspólnika spółki osobowej

–art. 115 o.p.

Za zaległości podatkowe spółki wynikające z działalności spółki

odpowiadają także byli wspólnicy. Ich odpowiedzialność odnosi się do

zaległości podatkowych z tytułu zobowiązań podatkowych, których

termin płatności upływał w czasie, gdy byli oni wspólnikami, oraz za

zaległości podatkowe , gdy byli oni wspólnikami.

Przykład: Pan A.B. był wspólnikiem spółki osobowej do 15 lipca 2008 r.

Wobec spółki toczyło się postępowanie w sprawie określenia wysokości

zobowiązania podatkowego w podatku od towarów i usług za okres od

września do grudnia 2008 r. 15 marca 2009 r. naczelnik urzędu

skarbowego wydał decyzję orzekającą o odpowiedzialności wspólników

spółki. Decyzja ta nie będzie mogła być adresowana do pana A.B. we

wrześniu 2008 r. nie był on już bowiem wspólnikiem spółki.

41

Jeżeli zobowiązanie podatkowe spółki powstaje z mocy

prawa, nie jest konieczne wydawanie decyzji określającej

wysokość tego zobowiązania. W takim przypadku

określenie wysokości zobowiązań podatkowych spółki,

orzeczenie o odpowiedzialności płatnika (inkasenta),

orzeczenie o zwrocie zaliczki na naliczony podatek od

towarów i usług lub określenie wysokości należnych

odsetek za zwłokę następuje w decyzji o

odpowiedzialności wspólnika.

42

10. Odpowiedzialność członków zarządu spółek

z ograniczoną odpowiedzialnością – art. 116116a o.p.

Członkowie zarządu sp. z o.o. spółki z o.o. w organizacji, spółki

akcyjnej, spółki akcyjnej w organizacji – odpowiadają za zaległości

podatkowe kierowanych przez nich spółek solidarnie całym swoim

majątkiem, jeżeli egzekucja z majątku spółki okazała się w całości lub

w części bezskuteczna.

Odpowiedzialność ta obejmuje zaległości podatkowe z tytułu

zobowiązań podatkowych, których termin płatności upłynął w czasie

pełnienia przez nich obowiązków członka zarządu oraz należności

traktowane na równi z zaległością podatkową. Oznacza to, iż może

być orzeczona odpowiedzialność podatkowa osoby, która w chwili

doręczenia jej decyzji nie pełni już funkcji członka zarządu.

43

!! W przypadku gdy spółka z o.o. w organizacji lub spółka

akcyjna w organizacji nie posiada zarządu, za zaległości

podatkowe spółki – tak jak członek zarządu –odpowiada

jej pełnomocnik albo odpowiadają wspólnicy, jeżeli

pełnomocnik nie został powołany.

!! Na zasadach określonych powyżej odpowiadają

również członkowie organów zarządzających innych osób

prawnych –np. fundacji.

44

11. Odpowiedzialność podatkowa innych osób

prawnych nie wymienionych w art. 116a OP

! Za zaległości podatkowe innych osób prawnych m.in. fundacji, stowarzyszeń, partii politycznych,

kościelnych osób prawnych, ale także przedsiębiorstw państwowych, banków państwowych czy

spółdzielni odpowiadają solidarnie całym swoim majątkiem członkowie organów zarządzających tymi

osobami. Celem art. 116a jest stworzenie dodatkowego czynnika skłaniającego członków

organów zarządzających osób prawnych do starannego wykonywania ich obowiązków, w

szczególności w dziedzinie regulowania zobowiązań podatkowych osób prawnych czy realizacji

wymogów wynikających z przepisów prawa upadłościowego i naprawczego.

Warto podkreślić, że od 20 maja 2016 r. Odpowiedzialność podatkowa innych osób prawnych została

uszczegółowiona w stosunku do stowarzyszeń, gdzie za zaległości podatkowe powstałe przed wpisem

stowarzyszenia do KRS będą odpowiadać solidarnie osoby działające na rzecz stowarzyszenia do

chwili wpisu. Ponadto wprowadzona zmiana oznaczać będzie odpowiedzialność za zaległości

podatkowe stowarzyszenia, członka zarządu stowarzyszenia zwykłego całym jego majątkiem solidarnie

ze stowarzyszeniem i pozostałymi członkami zarządu. Zaś w przypadku gdy stowarzyszenie zwykłe nie

posiada zarządu, za zaległości podatkowe stowarzyszenia odpowiadać będą całym swoim majątkiem

członkowie stowarzyszenia solidarnie ze stowarzyszeniem i pozostałymi członkami

45

12. Odpowiedzialność likwidatorów spółki ( z

wyjątkiem likwidatorów ustanowionych przez

sąd) za zaległości podatkowe spółki powstałe w

czasie likwidacji

art. 116b

46

13. Odpowiedzialność w przypadku podziału

osoby prawnej – art. 117 o.p.

W przypadku podziału przez wydzielenie o odpowiedzialności osoby

trzeciej będzie można mówić wyłącznie w sytuacji , gdy majątek osoby

prawnej dzielonej, ani majątek przejmowany na skutek podziału nie

będzie stanowił zorganizowanej części przedsiębiorstwa.

Zorganizowana część przedsiębiorstwa jest to organizacyjnie i

finansowo wyodrębniony w istniejącym przedsiębiorstwie zespół

składników materialnych i niematerialnych, w tym zobowiązania,

przeznaczonych do realizacji określonych zadań gospodarczych, który

zarazem mógłby stanowić niezależne przedsiębiorstwo samodzielnie

realizujące te zadania ( art. 4 u.p.d.o.p.)

47

Odpowiedzialność osób prawnych przejmujących lub

osób prawnych nowo zawiązanych przy podziale

ograniczona jest wyłącznie do zaległości wynikających ze

zobowiązań podatkowych powstałych do dnia

wydzielenia. Ponadto osoby te odpowiadają jedynie do

wartości aktywów netto nabytych , wynikających z planu

podziału.

48

14. Odpowiedzialność gwaranta i poręczyciela 117a o.p.

Z odpowiedzialnością gwaranta i poręczyciela będziemy

mieli do czynienia wówczas , gdy organ podatkowy

przyjmie ( w formie postanowienia) zabezpieczenie tego

podmiotu ustanowione na wniosek podatnika dla

zabezpieczenia

wykonania

jego

zobowiązania

podatkowego lub w związku ze zwrotem podatku od

towarów i usług.

Odpowiedzialność

gwaranta/poręczyciela

jest

ograniczona do wysokości kwoty gwarancji i trwa tylko

w terminie wskazanym w gwarancji lub poręczeniu.

49

15. Odpowiedzialność podatnika VAT –nabywcy

określonych towarów – art. 117b o.p.

W 2013 r. do Ordynacji podatkowej została wprowadzona nowa

kategoria osób trzecich tj. podatnik, o którym mowa w art. 105a u.p.t.u.

Zgodnie z wprowadzoną regulacją podatnik odpowiada solidarnie wraz z

podmiotem dokonującym dostawy towarów i usług za jego zaległości

podatkowe w części podatku proporcjonalnie przypadającej na dostawę

dokonaną na rzecz tego podatnika , jeżeli:

A) wartość towarów , o których mowa w załączniku nr 13 do ustawy,

nabywanych od jednego podmiotu dokonującego dostawy, bez kwoty

podatku przekroczyła w danym miesiącu kwotę 50 000 zł oraz

B) w momencie dokonania dostawy towarów, podatnik wiedział lub miał

uzasadnione podstawy do tego, aby przypuszczać, że cała kwota podatku

przypadająca na dokonaną na jego rzecz dostawę tych towarów lub jej

część nie zostanie wpłacona na rachunek urzędu skarbowego.

50

Przedawnienie prawa do wydania decyzji o

odpowiedzialności osoby trzeciej –art. 118 o.p.

Organy podatkowe nie mogą wydać decyzji o odpowiedzialności podatkowej

osoby trzeciej, jeżeli od końca roku kalendarzowego, w którym powstała

zaległość podatkowa, upłynęło 5 lat a w przypadku odpowiedzialności podatnika

VAT, o którym mowa w art. 117b o.p. , jeżeli od końca roku kalendarzowego , w

którym miała miejsce dostawa towarów upłynęły 3 lata.

Jeżeli jednak decyzja taka został już wydana, to zobowiązanie podatkowe osoby

trzeciej przedawnia się z upływem 3 lat od końca roku kalendarzowego, w

którym została doręczona decyzja o odpowiedzialności podatkowej tej osoby

51

Zabezpieczenie wykonania zobowiązań

podatkowych:

art. 33- 33g o.p.

52

•

Zobowiązanie podatkowe może być zabezpieczone na majątku podatnika

przed terminem płatności podatku jeżeli zachodzi uzasadniona obawa, że

nie zostanie ono wykonane. W szczególności organ podatkowy może

dokonać zabezpieczenia zobowiązania podatkowego, jeżeli podatnik

trwale nie uiszcza wymagalnych zobowiązań o charakterze

publicznoprawnym lub dokonuje czynności polegających na zbywaniu

majątku, które mogą utrudnić lub udaremnić egzekucję.

•

! Zabezpieczenie zobowiązania podatkowego może nastąpić nie tylko po

doręczeniu podatnikowi decyzji podatkowej, lecz także w toku

postępowania podatkowego lub kontroli podatkowej czy też

postępowania kontrolnego na podstawie przepisów ustawy o kontroli

skarbowej.

53

! Zabezpieczenie zobowiązania podatkowego dokonywane

jest w drodze decyzji wydawanej przez właściwy organ

podatkowy po wszczęciu postępowania w sprawie w

drodze postanowienia.

! Zabezpieczenie dokonywane jest na całym majątku

podatnika, a jeżeli podatnik pozostaje w związku

małżeńskim –także na majątku wspólnym podatnika i jego

małżonka.

! Zabezpieczenie może być dokonane przed wydaniem

decyzji określającej wysokość zobowiązania podatkowego,

ustalającej wysokość zobowiązania podatkowego czy też

określającej wysokość zwrotu podatku.

54

! Możliwe jest także dokonanie zabezpieczenie

zobowiązania podatkowego na majątku wspólników spółki

cywilnej, jawnej, partnerskiej oraz komplementariusza spółki

komandytowej albo komandytowo-akcyjnej jak również

byłych wspólników tych spółek oraz członków zarządu

spółki z o.o., sp. z o.o. w organizacji lub spółki akcyjnej i

spółki akcyjnej w organizacji oraz członków organów

zarządzających innych osób prawnych.

55

Kazus 16:

Felicjan P. posiadający znaczny majątek ruchomy miał osobliwy pogląd

dotyczący płacenia podatków. Uznał bowiem, iż bez jego udziału państwo sobie

doskonale poradzi, a nie będzie przecież płacił swoich w pocie czoła zdobytych

pieniędzy na rzecz „nierobów” oraz strajkujących „farciucharzy”. Niejeden już

raz była prowadzona egzekucja z jego majątku mająca na celu wykonanie

ciążących na Felicjanie P. obowiązków. Gdy kolejnym razem zbliżał się termin, w

którym podatnik miał dokonać samoobliczenia podatku i wpłacenia go na

odpowiedni rachunek bankowy organ podatkowy wszczął postępowanie

zabezpieczające, mające na celu zabezpieczenie interesów państwa na majątku

podatnika, i wydał odpowiednią decyzję. Decyzja została zaskarżona przez

Felicjana P., który wskazał, że w jego przypadku nie zachodzi obawa, że

zobowiązanie podatkowe nie zostanie wykonane, gdyż posiada on odpowiedni

majątek i zawsze pewna kwota może zostać wyegzekwowana.

Oceń zasadność argumentu Felicjana P. Czy zabezpieczenie jest także możliwe

w sytuacji, gdy decyzja określająca wysokość zobowiązania podatkowego została już

wydania, ale jeszcze nie została stronie doręczona?

56

Odpowiedzi:

Przesłanki zabezpieczenia zapłaty zobowiązania podatkowego zostały okre- ślone

w art. 33 o.p. Artykuł ten w § 1 stanowi, iż zobowiązanie podatkowe przed

terminem płatności może być zabezpieczone na majątku podatnika, a w

przypadku osób pozostających w związku małżeńskim także na majątku

wspólnym, jeżeli zachodzi uzasadniona obawa, że nie zostanie ono wykonane, a w

szczególności, gdy podatnik trwale nie uiszcza wymagalnych zobowiązań o

charakterze publicznoprawnym lub dokonuje czynności polegających na

zbywaniu majątku, które mogą utrudnić lub udaremnić egzekucję. Zatem

wystarczającą przesłanką do możliwości zabezpieczenia zobowiązania

podatkowego jest stwierdzenie, że podatnik w sposób trwały nie uiszcza

wymagalnych zobowiązań, a nie brak majątku, z którego można by się zaspokoić

po przeprowadzeniu postępowania egzekucyjnego. Natomiast odpowiadając na

drugie pytanie, należy stwierdzić, iż nie jest dopuszczalne wydanie decyzji o

zabezpieczeniu po wydaniu, a przed doręczeniem stronie decyzji określającej

wysokość zobowiązania podatkowego

57

Wykonanie decyzji o zabezpieczeniu może nastąpić w formie :

• - gwarancji bankowej lub ubezpieczeniowej,

• - poręczenia banku

• - weksla z poręczeniem wekslowym banku

• - czeku potwierdzonego przez krajowy bank wystawcy czeku

• - zastawu rejestrowego na prawach z papierów wartościowych emitowanych

przez Skarb Państwa lub Narodowy Bank Polski –według ich wartości

nominalnej

• - depozytu w gotówce

• - uznania kwoty na rachunku depozytowym organu podatkowego

• - pisemnego nieodwołalnego upoważnienia organu podatkowego,

potwierdzonego przez bank lub spółdzielczą kasę oszczędnościowo-kredytową,

do wyłącznego dysponowania środkami pieniężnymi zgromadzonymi na

rachunku lokaty terminowej

•

58

Hipoteka przymusowa:

Skarbowi Państwa i jednostce samorządu terytorialnego

przysługuje hipoteka przymusowa na wszystkich nieruchomościach

podatnika, płatnika, inkasenta, następcy prawnego lub osób trzecich

z tytułu zobowiązań podatkowych powstałych z mocy prawa tj. z

chwilą zaistnienia zdarzenia ,z którym ustawa wiąże powstanie

zobowiązania podatkowego.

• ! Hipoteka przymusowa powstaje przez dokonanie wpisu do księgi

wieczystej. Wpisu hipoteki przymusowej do księgi wieczystej

dokonuje właściwy sąd rejonowy na wniosek organu podatkowego,

a w przypadku hipoteki morskiej przymusowej właściwa izba

morska –także na wniosek organu podatkowego.

•

59

Podstawą wpisu hipoteki przymusowej jest

doręczona decyzja

1.

2.

3.

4.

5.

6.

7.

ustalająca wysokość zobowiązania podatkowego,

określająca wysokość zobowiązania podatkowego

określająca wysokość odsetek za zwłokę,

o odpowiedzialności podatkowej płatnika lub inkasenta,

o odpowiedzialności podatkowej osoby trzeciej,

o odpowiedzialności spadkobiercy

określająca wysokość zwrotu podatku.

60

Przedmiotem hipoteki przymusowej może być :

1.

2.

3.

4.

5.

6.

część ułamkowa nieruchomości, jeżeli stanowi udział podatnika,

nieruchomość stanowiąca przedmiot współwłasności łącznie

podatnika i jego małżonka,

spółdzielcze własnościowe prawo do lokalu,

wierzytelność zabezpieczona hipoteką,

Użytkowanie wieczyste wraz z budynkami i urządzeniami na

użytkowanym gruncie stanowiącym własność użytkownika

wieczystego lub udział w tym prawie,

Statek morski lub statek morski w budowie wpisany do rejestru

okrętowego.

61

! Hipoteka przymusowa jest skuteczna wobec

każdorazowego właściciela przedmiotu hipoteki. Zgodnie

z wyrokiem TK z dnia 26 listopada 2007 r. P 24/06

hipotece przymusowej nie przysługuje pierwszeństwo

przed innymi hipotekami.

62

Kazus 17:

Sylwia P. była właścicielką 3 nieruchomości lokalowych, ponadto była

użytkowniczką wieczystą gruntu o powierzchni 28 a, na których, zgodnie

z umową o oddanie gruntu w użytkowanie wieczyste, wybudowała dom

mieszkalny o powierzchni 400 m2, który na mocy odpowiednich przepisów

stanowił jej własność. Pomimo posiadania tak znacznego majątku Sylwia P. nie była

w dobrej sytuacji finansowej. Gdyby spieniężyła cały swój majątek i tak nie

miałaby wystarczających środków na zapłatę kwoty należnych podatków.

Postanowiła więc zaryzykować – spieniężyła cały swój majątek i postawiła go na

jedną kartę. Niestety hazard nie przyniósł jej szczęścia. Właściwe władze

podatkowe zwró- ciły się zatem do nabywców ww. nieruchomości z żądaniem

zaspokojenia ich wierzytelności z nabytych nieruchomości, uzasadniając to tym, że

na wszystkich nieruchomościach Sylwii P. z mocy prawa była ustanowiona

hipoteka.

Oceń zasadność żądania organu podatkowego. Odpowiedz, na jakich prawach

z wyżej wymienionych hipoteka taka mogłaby powstać

63

Odpowiedź:

Przepisy ordynacji (art. 34 i n.) statuują zasadę, iż Skarbowi Państwa i jednostce samorządu

terytorialnego przysługuje hipoteka na wszystkich nieruchomościach podatnika, płatnika,

inkasenta,

następcy

prawnego

lub

osób

trzecich

z tytułu zobowiązań podatkowych powstałych w drodze wydania decyzji ustalających

wysokość tych zobowiązań, a także z tytułu zaległości podatkowych w podatkach

stanowiących ich dochód oraz odsetek za zwłokę od tych zaległości. Hipoteka taka, określana w przepisach jako hipoteka przymusowa, może być

ustanowiona na własności nieruchomości (części ułamkowej nieruchomości, jeżeli stanowi

udział

podatnika,

nieruchomości

stanowiącej

przedmiot

współwłasności łącznej podatnika i jego małżonka czy też nieruchomości stanowią- cej przedmiot

współwłasności łącznej wspólników spółki cywilnej lub części ułamkowej nieruchomości

stanowiącej udział wspólników spółki cywilnej – z tytułu zaległości podatkowych spółki), na

użytkowaniu wieczystym, na spół- dzielczym własnościowym prawie do lokalu mieszkalnego,

na spółdzielczym prawie do lokalu użytkowego, na prawie do domu jednorodzinnego w

spół-dzielni mieszkaniowej oraz na wierzytelności zabezpieczonej hipoteką (tzw.

subintabulat).

64

Hipoteka obciążająca prawo wieczystego użytkowania

podatnika obciąża również budynki i urządzenia na

użytkowanym terenie stanowiące odrębną własność

podatnika. Należy jednak zaznaczyć, że hipoteka przymusowa

powstaje przez dokonanie wpisu do księgi wieczystej, a nie

z mocy prawa, jak to podnosi organ podatkowy

w przedstawionym stanie faktycznym. Zatem należy uznać, że

żądanie podniesione przez organ podatkowy nie może

zostać uwzględnione. Ostatnią ważną kwestią, o której

należy wspomnieć przy omawianiu hipoteki przymusowej

przewidzianej w przepisach ordynacji jest to, iż, zgodnie z art.

70 § 8 o.p. zobowiązanie podatkowe zabezpieczone hipoteką

nie ulega przedawnieniu

65

Zastaw skarbowy

Skarbowi Państwa i j.s.t. z tytułu zobowiązań podatkowych powstałych w drodze

doręczenia podatnikowi decyzji ustalającej wysokość zobowiązania podatkowego, a

także z tytułu zaległości podatkowych stanowiących ich dochód oraz odsetek za

zwłokę od tych zaległości przysługuje zastaw skarbowy. Zastaw ten przysługuje na

wszystkich będących własnością podatnika oraz stanowiących współwłasność

łączną podatnika i jego małżonka rzeczach ruchomych oraz zbywalnych prawach

majątkowych, jeżeli wartość poszczególnych rzeczy lub praw wynosi w dniu

ustanowienia zastawu co najmniej 12 400 zł

• ! Zastaw skarbowy powstaje z chwilą wpisu do rejestru zastawów skarbowych.

Zastaw skarbowy jest skuteczny wobec każdorazowego właściciela przedmiotu

zastawu i ma pierwszeństwo przed jego wierzycielami osobistymi, chyba że rzecz

ruchoma lub prawo majątkowe zostały obciążonej zastawem ujawnionym w innym

rejestrze prowadzonym na podstawie odrębnych ustaw. W takim przypadku zastaw

wpisany wcześniej ma pierwszeństwo przed zastawem wpisanym później.

•

66

![Zalesie (gmina) [0601192] Urząd - 2007-03-07 ÷ 2007-05](http://s1.studylibpl.com/store/data/000754730_1-af68f438de05a9862080baaf6a5d19a8-300x300.png)