Znaczenie inwestycji w gospodarce narodowej i związany z tym problem podziału Dochodu

Narodowego na:

-

konsumpcję

-

konsumpcję i inwestycje - od stosunku tych nakładów zależy sytuacja w przyszłym roku (ruch

krzywej możliwości produkcyjnych i konsumpcyjnych). Sytuacja ta zależy również od tego, na co

inwestycje są przeznaczane - czy na poszukiwanie i wdrażanie nowych technik produkcyjnych

czy na powielanie starych.

Inwestycje są podstawowym czynnikiem rozwoju zarówno w skali makro jak i mikro np.

przedsiębiorstw.

W literaturze przedmiotu wyróżnia się dwa podstawowe ujęcia inwestycji tj. ujęcie monetarystyczne,

widziane przez pryzmat ruchu pieniądza, i ujęcie rzeczowe, widziane jako ruch dóbr.

Ujęcie rzeczowe inwestycji

Kamerschen, MCKenzie, Nordinelli: " przez inwestycje nie rozumiemy tu nabywania akcji czy

obligacji przez nabywców indywidualnych, lecz nabywanie dóbr inwestycyjnych przez

przedsiębiorstwa. Inwestycje są to zakupy dóbr kapitałowych, zakładów produkcyjnych,

wyposażenia, budynków mieszkalnych oraz zmiany zapasów, które mogą być użyte w produkcji

innych dóbr i usług." Jest to klasyczne ujęcie inwestycji.

Inwestycje portfelowe zostały więc wyłączone (zakup akcji lub obligacji), bo ich nie przybywa, a

jedynie zmieniają one właściciela.

Ujęcie monetarne inwestycji - dominujące w najnowszej literatury ekonomicznej.

Inwestycje to celowo wydatkowane środki inwestora (także przedsiębiorstwa) skierowane na

powiększanie jego dochodów. Przyjęcie opcji monetarnej w pojmowaniu inwestycji wynika z

immanentnego (nierozerwalnego) związku finansów i inwestycji.

Inwestycje to celowo wydatkowany kapitał przez inwestora (np. firmę) skierowany na powiększanie

jego dochodów.

Rodzaje inwestycji - klasyfikacja według różnych kryteriów:

Biorąc za kryterium podziału strukturę aktywów bilansu można wyróżnić:

1. inwestycje rzeczowe tworzące majątek rzeczowy (grunty, budynki, budowle, maszyny, środki

transportu)

2. inwestycje finansowe formułujące majątek finansowy (udziały, długoterminowe pożyczki, papiery

wartościowe)

3. inwestycje niematerialne stanowiące o wielkości i strukturze majątku niematerialnego i prawnego

(kształcenie, doskonalenie organizacji, patenty, licencje)

Szczególnie użyteczny w praktyce przedsiębiorstw produkcyjnych jest podział inwestycji rzeczowych

z punktu widzenia ich wpływu na poziom wielkości produkcji. Z punktu widzenia wpływu na

możliwości produkcyjne inwestycje dzielimy na:

1. odtworzeniowe - nie zmieniają zdolności produkcyjnej

2. rozwojowe - powodujące wzrost zdolności produkcyjnych

Ad. 1. Inwestycje odtworzeniowe powodowane są zużyciem majątku a ich zadaniem jest

zapewnienie zdolności produkcyjnych na dotychczasowym poziomie. Zużycie majątku, wyrażone

poziomem odpisów amortyzacyjnych, za pomocą rachunku kosztów jest wkalkulowane w cenę

wyrobów. W wyniku sprzedaży następuje odzyskanie jego równowartości. W praktyce ten sposób

inwestowania występuje rzadko w czystej postaci. W warunkach intensywnego postępu technicznego

zastępowanie zużytych środków identycznymi jest dalece ograniczone, często niemożliwe, a co

najważniejsze - ekonomicznie nieuzasadnione.

Ad. 2. Do jednej grupy inwestycji rozwojowych klasyfikujemy:

a) inwestycje nowe

b) rozbudowę

c) modernizację w sferze produkcyjnej

Ad. a. Inwestycje nowe w produkcyjnych działach gospodarki narodowej to budowa nowych

zakładów przemysłowych, budowlanych, rolnych, transportowych, linii energetycznych, szlaków

komunikacyjnych a także budowa nowych oddziałów i filii, lecz poza granicami lokalizacyjnymi

zakładów macierzystych.

Ad. b. Rozbudowa polega najczęściej na rozszerzeniu powierzchni produkcyjnej w granicach

lokalizacji zakładu lub w jego bezpośrednim sąsiedztwie. Rozbudową mogą być: obiekty produkcji

podstawowej, pomocniczej i ubocznej, nowe wydziały produkcji podstawowej lub pomocniczej do

wytwarzania dotąd nie produkowanych wyrobów a także nowe budynki i budowle

Ad. c. Modernizacja powoduje unowocześnienie środków trwałych zgodnie z wymogami postępu

technicznego. Przedmiotem inwestycji modernizacyjnych jest przedsiębiorstwo nie zaś branża czy

gałąź (branża jest określeniem węższym niż gałąź). Inwestycje modernizacyjne realizuje się w

zasadzie:

-

w istniejącym już podmiocie gospodarczym

-

w obrębie dotychczasowej powierzchni produkcyjnej

-

w granicach istniejącej już lokalizacji

-

przy danej strukturze, zabudowie itp.

co sprawia, że inwestycje te mają jednorazowy, niepowtarzalny charakter. Ponadto cechą pozytywną

tych inwestycji jest fakt, że dotyczą one przede wszystkim aktywnej części majątku firmy. Te cechy

powodują, że ich realizacja daje wzrost efektywności produkcji w relatywnie najkrótszym czasie

względem innych inwestycji rozwojowych.

Inwestycje dzielimy na:

-

konieczne - rokujące nadzieję na zwrot poniesionych kosztów czyli inwestycje w maszyny,

urządzenia i aparaturę decydujące o wielkości i jakości produkcji

-

tzw. zło konieczne inaczej murowańce lub obudowa inwestycji - nie przynoszą zysków ale są

konieczne np. hale produkcyjne

Proces inwestycyjny

Podstawowym podmiotem procesy inwestycyjnego jest inwestor zwany także przedsiębiorcą lub

decydentem.

Inwestor - osoba fizyczna, prawna, grupa osób czy też otwarta organizacja, która we własnym

imieniu podejmuje decyzje inwestycyjne i dysponująca kapitałem niezbędnym na pokrycie wydatków

związanych z przygotowaniem, realizacją i eksploatacją inwestycji oraz przyjmująca wpływy

finansowe wynikające z jej funkcjonowania.

Inwestor podejmując decyzje o lokalizacji inwestycji posługuje się rachunkiem inwestycji, który

zawiera podstawowe wielkości (nakłady, efekty i czas) stanowiące o racjonalności decyzji,

uwzględniając warunki pochodzące z otoczenia gospodarczego np. rynek, ceny itp. Podstawową

sprawą dla inwestora jest rentowność inwestycji, czyli relacja otrzymanego zysku z inwestycji do

zaangażowanego kapitału.

Inwestycje w socjalizmie i kapitalizmie

W ekonomii socjalizmu proces inwestycyjny to ogół czynności, podejmowanych przez podmioty

działające, i zdarzeń związanych z tworzeniem i powiększaniem zasobów środków trwałych. Jest to

ujęcie wąskie, gdyż obejmuje czynności związane z przygotowaniem i realizacją inwestycji zaś efekt

mierzony jest zmianami w zasobach środków trwałych. W tym przypadku proces inwestycji kończy

się na uruchomieniu inwestycji, nie zajmuje się natomiast jej eksploatacją.

W rynkowej gospodarce kapitalistycznej proces inwestycyjny obejmuje swym zakresem cykl

rozwojowy projektu inwestycyjnego zapoczątkowany pierwszymi wydatkami pieniężnymi a kończący

się ostatnimi wpływami z tytułu likwidacji obiektu.

Projekt inwestycyjny pojmowany jest szeroko jako czas życia projektu liczony od momentu

zapoczątkowania prac przygotowawczych, przez realizację i eksploatację inwestycji do momentu

likwidacji. Tylko całościowe ujęcie cyklu rozwojowego projektu inwestycyjnego daje podstawę do

racjonalnych decyzji. Celem inwestowania nie jest tylko tworzenie majątku lecz efektywna lokata

kapitału, która uwidacznia się dopiero przez ujęcie wszystkich wpływów i wydatków pieniężnych w

czasie życia projektu.

Złożoność procesu inwestycyjnego, liczebność faz oraz ich stopień szczegółowości są determinowane

wielkością, zakresem i rodzajem inwestycji. Stąd trudno o ogólny wzorzec w tym zakresie, jednak

zgodnie z opracowaną przez Międzynarodowe Centrum Studiów Przemysłowych UNIDO w Wiedniu

koncepcją cykl rozwojowy projektu inwestycyjnego obejmuje 3 fazy:

a) fazę przedinwestycyjną (informacyjną)

b) fazę inwestycyjną

c) fazę operacyjną (eksploatacyjną)

Ad. a. W fazie informacyjnej dla inwestora wyróżnia się następujące fazy:

1. identyfikacji możliwości inwestycyjnych (stadium możliwości) - ma ona za zadanie identyfikacją

kierunków inwestowania

2. wstępnej selekcji i określenia projektu (stadium przedrelizacyjne) - ma znaczenie wówczas, gdy

rentowność projektu jest wątpliwa i niektóre aspekty projektu wymagają szczegółowego

rozważenia

3. formułowania ostatecznej wersji projektu i ostatecznej oceny decyzji inwestycyjnych

Ostateczna wersja projektu powinna stanowić propozycję budowy projektu o:

-

określonej zdolności produkcyjnej

-

wyznaczonej lokalizacji

-

wykorzystującego określoną technikę i technologię w powiązaniu z określonymi surowcami i

materiałami

-

o znanych nakładach inwestycyjnych i kosztach produkcji oraz określonych dochodach ze

sprzedaży przynoszący określony zysk

W fazie przedinwestycyjnej jakość i niezawodność projektu są ważniejsze niż czynnik czasu.

Ad. b. Faza realizacji projektu inwestycyjnego rozpoczyna się w momencie podjęcia decyzji

inwestycyjnej i w fazie tej wyróżniamy 5 etapów:

1. przygotowania technicznego projektu (harmonogramu prac, szczegółowego projektu

inżynieryjno-budowlanego i technologicznego)

2. negocjacji i zawierania umów w sprawie finansowania projektu, dostaw maszyn i urządzeń,

zakupu usług, licencji, umów kooperacyjnych itp.

3. budowy projektu

4. szkolenia kadr

5. oddania inwestycji do eksploatacji

W fazie realizacji inwestycji czas ma znaczenie krytyczne, gdyż koszty zamrożenia środków

pieniężnych powiększają nakłady inwestycyjne. Koszty zamrożenia środków pieniężnych to stracone

odsetki od tych środków gdyby były ulokowane w banku.

Ad. c. Faza operacyjna trwa od rozpoczęcia produkcji na skalę handlową do likwidacji obiektu,

zakończenia okresu życia obiektu inwestycyjnego. Fazę tą dzielimy na dwa etapy:

1. etap dochodzenia do projektowanej zdolności produkcyjnej

2. etap pełnego wykorzystania zdolności produkcyjnych, oceniany jest on przez pryzmat wpływów i

wydatków

W fazie tej nie ma nakładów inwestycyjnych - są tylko koszty i przychody.

Przepływy środków pieniężnych w procesie inwestycyjnym

Cykl inwestycyjny rozpoczyna się wydatkowaniem środków pieniężnych na przygotowanie i

realizację inwestycji a kończy się wpływami ze sprzedaży likwidowanego obiektu. Pozostałe

przepływy gotówki w czasie to bieżące wydatki i wpływy związane z działalnością produkcyjną, które

stanowią o kosztach wytwarzania i przychodach ze sprzedaży produkowanych dóbr i usług.

Rozłożenie w czasie wpływów i wydatków związanych z przygotowaniem, realizacją i eksploatacją

inwestycji może przebiegać bardzo różnie i zależy od splotu czynników obiektywnych (rodzaj,

wielkość i zakres podejmowanej inwestycji) oraz czynników subiektywnych (np. organizacja

procesu).

Metody oceny - rachunek inwestycji

Warunkiem opłacalnej alokacji kapitału jest posługiwanie się poprawnymi metodami oceny

racjonalności inwestycji.

Procesowi rozwoju kapitału towarzyszy proces doskonalenia metod rachunek inwestycji.

Etapy rozwoju:

-

w XVI i XVII następował proces powstawania i rozwoju kapitału kupieckiego bankowego

-

rewolucja przemysłowa w okresie której nastąpił przełom w konstruowaniu metod oceny alokacji

kapitału. W tym okresie zostały sformułowane teoretyczne podstawy współcześnie stosowanych

współcześnie stosowanych metod rachunku inwestycji

-

eksplozja stosowania teoretycznego i praktycznego metod oceny projektów inwestycyjnych

nastąpiła w latach 50 i 60. W Polsce zapoczątkowany został rozwój metod rachunku inwestycji w

1950 roku a przełomowe lata dla dalszego rozwoju metod to:

- 1962 rok - obligatoryjnie wprowadzono rachunek inwestycji

- 1970 rok - 1974 rok - wprowadzenie WOGu czyli wielkich organizacji gospodarczych

-

obecnie upowszechniona jest teoria i praktyka rachunku inwestycji wypracowanego przez

ekonomistów zachodnich

Rachunek inwestycji daje odpowiedź na dwa podstawowe pytania:

1. Czy zasadne jest ekonomicznie podjęcie zaplanowanej inwestycji ? (absolutna ocena projektu)

2. Który z pośród realnych, czyli opłacalnych, wariantów (projektów) inwestycyjnych cechuje się

największą efektywnością, przy założeniu spełnialności równości systemu celów, otoczenia i

równego czasu planowania ? (relatywna ocena projektu)

Z punktu widzenia czynnika czasu wyróżnia się metody rachunku inwestycji:

1. statyczne

2. dynamiczne (zwane również wieloletnimi lub rozwiniętymi)

Ad. 1. Metody statyczne stosowane są zwykle we wstępnych fazach procesu inwestowania (stąd

ich orientacyjna rola) oraz do oceny mniejszych inwestycji przedsiębiorstw o stosunkowo krótszym

czasie realizacji i eksploatacji np. inwestycji modernizacyjnych. Cechą tych metod jest fakt, że nie

uwzględnia się w nich rozkładu płatności w czasie. Zaletą metod statycznych jest ich prostota,

komunikatywność i jasność formuły.

Ad. 2. Metody dynamiczne ujmują całościowo czynnik czasu i rozkład wpływów i wydatków

związanych z przygotowaniem, realizacją i eksploatacją inwestycji. Ich przeprowadzenie wymaga

dużej wiedzy teoretycznej i praktycznej. Poprawność tego rachunku jest funkcją dogłębnej

znajomości ekonomii i w miarę potrzeb ekonomiki branży której projekt dotyczy. Według przyjętych

kryteriów optymalizacji decyzji inwestycyjnych metody dzielimy je na:

1. metodę wartości zdyskontowanej netto

2. metodę wewnętrznej stopy procentowej

3. metodę annuitetową jako szczególną formę metody wartości zdyskontowanej netto

Metody rachunku inwestycji

Metody statyczne

Metody dynamiczne

m.in.:

m.in.:

1. rachunek porównawczy kosztów

1. rachunek wartości (nadwyżki)

2. rachunek porównawczy zysku

zdyskontowanej netto

3. rachunek porównawczy rentowności

2. rachunek wewnętrznej stopy procentowej

4. rachunek okresu zwrotu nakładów

3. rachunek annuitetowy

inwestycyjnych

Metody statyczne

Rachunek porównawczy kosztów jest stosowany często przy podejmowaniu decyzji

inwestycyjnych o charakterze odtworzeniowo - modernizacyjnym. Służy jako narzędzie wyboru

najlepszego wariantu spośród wariantów cechujących się identycznością korzyści (przychodów) a

zróżnicowaną wielkością ponoszonych kosztów. W tych warunkach kryterium racjonalności decyzji

jest minimum kosztów. Rachunek porównawczy kosztów zakresem czasowym obejmuje najczęściej

1 rok.

Zastosowanie rocznego rachunku kosztów wymaga zróżnicowania kosztów na:

1. roczne koszty inwestycyjne oznaczane K K

2. roczne koszty operacyjne (eksploatacyjne, zakładowe) oznaczane K O

Ad. 1

Koszty inwestycyjne roczne wyznacza amortyzacja (oznaczana jako A) oraz zysk

(oznaczany jako Z).

Przy linowym naliczaniu amortyzacji mamy A M R ,gdzie M - nakład inwestycyjny, R - wartość

n

końcowa po wyłączeniu obiektu z eksploatacji czyli tzw. reszta, n - przyjęty okres eksploatacji

inwestycji

Zysk liczy się w stosunku do przeciętnej sumy nabycia i zainstalowania obiektu inwestycyjnego oraz

wartości końcowej z uwzględnieniem przyjętej stopy zysku kalkulacyjnego ze wzoru Z M R * i ,

2

gdzie i - stopa zysku kalkulacyjnego.

Koszty inwestycyjne dane są wzorami i wynoszą:

-

z uwzględnieniem wartości końcowej K K M R M R * i

n

2

-

bez uwzględnienia wartości końcowej K K M M * i .

n

2

Ad. 2

Koszty operacyjne (eksploatacyjne, zakładowe) roczne obiektu inwestycyjnego

obejmują koszty osobowe, koszty materiałowe, koszty powierzchni produkcyjnej, energii, dozoru i

inne, a zatem poziom rocznych kosztów obiektu inwestycyjnego, oznaczony jako K i dany wzorem

K= KO + KK wynosi :

-

przy uwzględnieniu wartości końcowej K M R M R * i K O

n

2

-

bez uwzględnienia wartości końcowej K M M * i KO

n

2

Zakładając, że przedmiotem wyboru są dwa warianty realizacji inwestycji odtworzeniowej wariant nr

1 i nr 2 mamy matematyczny model rachunku porównawczego kosztów, który będzie miał postać:

-

przy uwzględnieniu wartości końcowej

M 1 R1 M 1 R1

M R2 M 2 R2

* i1 K O1 lub 2

* i KO2

n1

2

n2

2

-

bez uwzględnienia wartości końcowej

M1 M1

M

M

* i1 K O1 lub 2 2 * i K O 2

n1

2

n2

2

Przedmiotem realizacji będzie ten wariant, którego koszty całkowite będą mniejsze. Kryterium

wyboru jest K→min.

Warianty rocznego rachunku kosztów:

Wariant I

Mamy inną sytuację niż wyżej wyznaczona, mianowicie wyniki produkcji porównywanych wariantów

są wyraźnie zróżnicowane. W tej sytuacji posługujemy się techniką rachunku kosztów jak wyżej z tą

różnicą, że operujemy kosztami jednostkowymi a kryterium wyboru jest minimalizacja kosztu

jednostkowego, oznaczamy kj→min..

W praktyce może być sytuacja w której rozmiary produkcji trudno precyzyjnie ustalić a koszty stałe i

zmienne (operacyjne) są wyraźnie zróżnicowane. Wówczas musimy ustalić krytyczny poziom

produkcji, który określany jest przez punkt zróżnicowania kosztów alternatywnych rozwiązań.

Dla wariantów o numerach 1 i 2 mamy : K1=KS1+kO1*x

i

K2=KS2+kO2*x ,

gdzie: K - koszt

całkowity, kO - koszt zmienny jednostkowy (kO*x=KO ), KS - koszt stały ogółem, x - wielkość

(rozmiar) produkcji.

Ustalenie wielkości krytycznej wielkości produkcji wymaga spełnienia warunku K S1+kO1*x =

x

KS2+kO2*x z którego otrzymujemy, że

K S 2 K S1

.

k O1 k O 2

Wyszczególnienie

Wariant 1

Wariant 2

Koszty stałe ogółem (w tys. zł)

50 000

38 000

Koszty jednostkowe zmienne (w

17

20

tys. zł)

50000+17*x = 38000+20*x

stąd x

krytyczne=4000

Przy wielkości produkcji równej wartości krytycznej koszty całkowite w obu wariantach są

250 000

200 000

koszt

150 000

100 000

50 000

wariant nr 2

wariant nr 1

0

0

1000

2000

3000

4000

5000

6000

7000

8000

9000

wielkość produkcji

jednakowe.

Graficznie wartość krytyczną wielkości produkcji wyznaczamy jako przecięcie obu funkcji kosztów. Z

wykresu wynika, że wariant nr 1 jest korzystniejszy dla rozmiarów produkcji przekraczających 4000

jednostek, a wariant nr 2 jest korzystniejszy dla wielkości produkcji nie przekraczającej 4000

jednostek.

Wariant II

Rachunek porównawczy kosztów może dać odpowiedz na pytanie czy ekonomicznie celowe jest

zastąpienie eksploatowanego środka trwałego (przed upływem czasu jego technicznego zużycia)

nowym, który cechuje się lepszymi parametrami.

Należy wówczas ustalić:

-

koszty inwestycyjne i zmienne (roczne) starego i nowego środka trwałego

-

przeciętne roczne zmniejszenie wartości końcowej starego obiektu, czyli reszty (oznaczonej R)

-

zysk kalkulacyjny liczony względem przeciętnej rocznej wartości końcowej starego obiektu

a następnie porównać KK i KO starego i nowego obiektu.

Wadą rocznego rachunku kosztów jako metody jest:

-

krótki okres czasowy

-

trudności związane z podziałem kosztów na stałe i zmienne

-

nie uwzględnianie przychodów - jest to główna wada

Rachunek porównawczy zysków - w praktyce jest stosowany rzadziej niż rachunek porównawczy

kosztów. Rachunek porównawczy zysków jako instrument oceny wariantów inwestycyjnych wiąże

przychody z kosztami ich uzyskania. Ograniczenie się w praktyce do rachunku porównawczego

kosztów może w pewnych warunkach prowadzić do błędnych decyzji np. nowe urządzenie techniczne

zapewnia wyższą jakość produktu i co za tym idzie wyższą cenę i zysk, wówczas nie można posłużyć

się wyłącznie rachunkiem porównawczym kosztów, gdyż koszty inwestycji tego urządzeni będą

wyższe.

G=E-K

,gdzie:

E - przychód z określonej działalności gospodarczej

K - koszty określonej działalności gospodarczej

W odniesieniu do pojedynczej inwestycji musi być zachowany warunek

G 0 , a porównując

alternatywne rozwiązania korzystniejszy jest wariant o wyższym poziomie zysku np. dla dwóch

wariantów o numerach 1 i 2, przy założeniu

G1 G2 ,

efektywniejszy jest wariant nr 1.

Odmiany rachunku porównawczego zysków w zależności od konkretnych uwarunkowań decyzyjnych:

1. przychód z produkcji w obu wariantach jest identyczny lub zbliżony

2. warianty mogą być różne pod względem mocy produkcyjnych, wówczas należy je ocenić według

kryterium maksimum zysku jednostkowego, czyli posłużyć się wielkościami jednostkowymi

przychodów i kosztów ich uzyskania

3. rozmiary produkcji obu wariantów trudno precyzyjnie ustalić, wówczas należy ustalić krytyczny

poziom produkcji przy którym wielkość zysku jest równa dla wszystkich rozważanych wariantów

(nr 1 i 2). W tym celu posługujemy się funkcją zysku następującej postaci:

G1 p1 * x k O1 * x K S1

G2 p 2 * x k O 2 * x K S 2

,gdzie:

p - cena jednostkowa

KS - stałe koszty w całym okresie

kO - koszt jednostkowy

p*x - przychód roczny, roczna wartość

sprzedaży

x - wielkość produkcji

kO *x + KS - koszty roczne

p1 * x k O1 * x K S1 p2 * x k O 2 * x K S 2

p1 * x p2 * x k O1 * x k 02 * x K S1 K S 2

x

K S1 K S 2

p1 p2 k 01 k O 2

Rachunek porównawczy rentowności – stosowany jest we wstępnych fazach przygotowania

decyzji inwestycyjnych. Najogólniej rentowność inwestycji to relacja otrzymanego z niej zysku do

zaangażowanego kapitału. W praktyce stosuje się różne konstrukcje miar rentowności inwestycji (ze

względu na różny zakres czasowy, różny pomiar zysku i zaangażowania kapitału).

Posłużmy się relacją rocznego zysku do zaangażowanego kapitału, a więc R

R

EK

*100 ,

DK

G

* 100 lub inaczej

DK

gdzie R – zysk w przyjętym okresie, DK – przeciętne zaangażowanie kapitału.

Istotną sprawą jest ustalenie DK czyli rzeczywistych rozmiarów zaangażowania kapitału, który

stopniowo zmniejszamy dzięki odpisom amortyzacyjnym. Stąd D K równa się: DK =M, D K

DK

M

lub

2

ER

, gdzie M – jednorazowy nakład inwestycyjny. Sposoby ustalania DK rzutują na rozmiary

2

kapitału i ostatecznie na poziom rentowności inwestycji. Stąd w praktyce problem ustalania D K

należy każdorazowo rozstrzygnąć w zależności od rodzaju inwestycji, ich cech jakościowych i

ilościowych.

Przy ocenie projektu inwestycyjnego stosuje się również stopę zwrotu kapitału własnego, będącą

relacją stopy zysku netto i kapitału własnego, daną wzorem RZ

GN

* 100 , gdzie RZ – stopa zwrotu

Q

kapitału własnego, GN – zysk netto.

Dokonując oceny konkretnego pojedynczego obiektu stosujemy kryterium

R Rmin ( Rmin - założone

przez inwestora), a oceniając dwa lub więcej nakładów inwestycyjnych stosujemy kryterium wyboru

wariantu

R max .

Rachunek porównawczy rentowności w powyższym ujęciu ma dwa zasadnicze ograniczenia:

1. nakłady na zakup i instalację inwestycji porównywanych wariantów powinny być równe lub

zbliżone

2. przewidywany czas eksploatacji wariantów równy lub zbliżony

Gdy te warunki nie są spełnione rachunek porównawczy rentowności należy zmodyfikować za

pomocą korekty o tzw. różnice inwestycyjne by sprowadzić warianty do porównywalności.

Rachunek rentowności stosuje się również do porównania ekonomiczności dotychczasowego i

nowego obiektu inwestycyjnego . Rachunek ten wyraża oszczędności kosztów z tytułu eksploatacji

nowego obiektu w relacji do przeciętnego zaangażowania kapitału tej inwestycji. dane jest to

wzorem

R

K A KB

, gdzie:

DKB

KA – koszty w przyjętym okresie dla dotychczasowego starego obiektu

KB – koszty w przyjętym okresie dla nowego obiektu

DKB – przeciętne zaangażowanie kapitału w nowy obiekt

Przykład

Dotychczasowa eksploatacja maszyn wymaga poniesienia kosztów średnio w roku 40 mln zł. Koszty

eksploatacji nowych maszyn wynoszą 25 mln zł. Nakłady inwestycyjne na nowe urządzenia i

maszyny wynoszą 90 mln zł. Jaka byłaby przeciętna rentowność inwestycji.

R

40 25 15 1

90

90 6

Rachunek zwrotu nakładów – chętnie stosowany przez decydentów, często nazywany kryterium

wyjściowym lokaty kapitału. Zadaniem tego rachunku jest ustalenie czasu zwrotu kapitału

zainwestowanego w konkretne zadania inwestycyjne.

T

M R

GŚR A

, gdzie:

T – okres zwrotu nakładów

M - całkowite nakłady inwestycyjne

GŚR – przeciętny roczny zysk

A – roczny odpis amortyzacyjny

Zazwyczaj inwestycje porównujemy

kryterium wyboru

T Tmax ale rozważając większą liczbę wariantów stosuje się

T min .

Przykład

Wyszczególnienie

Wariant 1

Wariant 2

Nakłady inwestycyjne

70 mln

90 mln

Wartość końcowa

nie ma

nie ma

Okres eksploatacji

5 lat

5 lat

Amortyzacja na rok

14 mln

18 mln

Zysk średni roczny

16 mln

25 mln

Zwrot roczny kapitału

30 mln

43 mln

T1

70

2,33 2lata _ 4mies

30

i

T2

90

2,09 2lata _ 1mies , tak więc wariant 2 jest

43

korzystniejszy.

Nierzadko w praktyce gospodarczej ekonomiści do ustalenia T stosują skumulowane szeregi czasowe

zwrotu kapitału.

Przykład

Lata

Roczny zwrot

Skumulowany zwrot

kapitału

kapitału

1

29 mln

29 mln

2

30 mln

59 mln

3

31 mln

90 mln

4

30 mln

120 mln

5

30 mlm

150 mln

METODY DYNAMICZNE

Problem ustalenie kosztu kapitału

Efektywność projektu inwestycyjnego wyznaczana jest z jednej strony przez rentowność a z drugiej

strony przez koszt kapitału zaangażowanego w finansowanie danego przedsięwzięcia. Koszt

kapitału w rachunku efektywności inwestycji występuje pod postacią stopy dyskontowej inaczej

stopa dyskontowa pełniąc rolę narzędzia sprowadzającego do porównywalności czasowej nakłady i

efekty z różnych okresów określana jest przez koszt kapitału.

W gospodarce centralnie planowanej koszt kapitału (stopa procentowa, stopa dyskontowa) był

ustalony centralnie i nosił miano minimalnej normy efektywności kapitału. Norma wyrażała

graniczną (minimalną) wielkość zysku jaką powinna zapewnić jednostka wydatkowanych nakładów

inwestycyjnych aby była efektywna z punktu widzenia interesu ogólnospołecznego (w latach 69-80

norma wynosiła od 8 do 12%)

Dostępność zasobów finansowych stanowi podstawowe kryterium podejmowania decyzji na

wszystkich etapach formułowania projektu inwestycyjnego.

Przy projektach dotyczących budowy nowych projektów zarówno nakłady inwestycyjne jak i

niezbędny (minimalny) poziom majątku obrotowego finansowane są ze środków własnych i obcych.

Finansowanie ze środków własnych

Finansowanie z formie

wkładów

Finansowanie w formie

udziałów i akcji

Finansowanie w formie

zysków zatrzymanych

- wkłady gotówkowe

- wkłady rzeczowe

Finansowanie ze środków obcych

Finansowanie w formie

pożyczek

Finansowanie w formie

kredytów

Finansowanie w formie

obligacji

Finansowanie w formie

leasingu

- kredyty bankowe

- kredyty dostawców

- kredyty odbiorców

Powyższy rysunek przedstawia klasyfikację form finansowania projektów inwestycyjnych.

Środki własne służące finansowaniu projektów inwestycyjnych polegających na tworzeniu nowych

przedsiębiorstw dostarczają inwestorzy w postaci wkładów pieniężnych (gotówki) lub w formie

rzeczowej tzn. niektórych składników środków trwałych np. gruntów pod budowę obiektu czy

środków transportu.

Środki na sfinansowanie projektów inwestycyjnych w przedsiębiorstwie już funkcjonujący

(rozbudowa, modernizacja lub odtworzenie składników majątku) pochodzą ponadto z zysków

zatrzymanych i amortyzacji .

Sposób gromadzenia środków własnych zależy od formy prawno-organizacyjnej przedsiębiorstwa,

wyróżniamy tu:

przedsiębiorstwa państwowe

przedsiębiorstwa własności prywatnej:

-

własności indywidualnej

-

spółki:

-

cywilne

-

handlowe:

-

osobowe tzn. spółka cicha, jawna i komandytowa (nie mają osobowości prawnej)

-

kapitałowe tzn. spółka z o.o. i akcyjna (mają osobowości prawną)

W spółkach osobowych kapitał udziałowy pochodzi z wkładów właścicieli. Wspólnicy mogą na mocy

umowy podjąć decyzję o podwyższeniu dotychczasowych udziałów lub o poszerzeniu grona

dotychczasowych współwłaścicieli.

W spółkach z o.o. gromadzenie kapitału zakładowego następuje przez wniesienie wkładu przez

założycieli. Podwyższenie kapitału zakładowego następuje poprzez sprzedaż udziałów

dotychczasowym lub nowym udziałowcom, co każdorazowo wymaga zmiany umowy spółki i wpisania

do rejestru handlowego.

W spółkach akcyjnych kapitał własny może być gromadzony i powiększany drogą emisji akcji

zwykłych oraz uprzywilejowanych. Emisja akcji zwykłych następuje z reguły po kursie (cenie)

sprzedaży różnym (najczęściej wyższym) od ich wartości nominalnej. Wynika to z tego, że zarówno

akcje stare jak i nowe dają ich posiadaczom tytuł własności do całego kapitału własnego spółki.

Kapitał ten ma złożoną strukturę obejmującą nie tylko kapitał akcyjny ale także kapitał dodatkowy,

pochodzący ze sprzedaży akcji zwykłych powyżej ich wartości nominalnej, oraz kapitał zapasowy

(rezerwowy), pochodzący z niepodzielonych zysków po opodatkowaniu tzw. zysków zatrzymanych.

Od akcji zwykłych przysługuje dywidenda gdy przedsiębiorstwo osiąga zysk a od akcji

uprzywilejowanych przysługuje stała określona dywidenda niezależnie od tego, czy przedsiębiorstwo

osiąga zysk czy nie. Gdy przedsiębiorstwo nie osiąga zysku dywidendy od akcji uprzywilejowanych

nie są wypłacane lecz kumulowane do czasu osiągnięcia zysku. Wówczas są wypłacane w pierwszej

kolejności tzn. przed dywidendami z akcji zwykłych. Uprzywilejowania akcji dotyczy także liczby

głosów z jednej akcji (może być kilka głosów z jednej a może nie być żadnego). Ponadto w

przypadku upadłości spółki akcyjnej posiadacze akcji uprzywilejowanych mają wcześniejszy dostęp

do majątku spółki niż posiadacze akcji zwykłych.

Finansowanie projektów inwestycyjnych ze środków obcych określane jest jako finansowanie za

pomocą długu lub kapitału obcego. Do podstawowych form finansowania inwestycji kapitałem obcym

należą:

-

długookresowe pożyczki

-

obligacje

-

leasing

Długookresowa pożyczka bankowa jest wygodną formą angażowania kapitału obcego bo realizowana

jest szybko i nie pociąga za sobą kosztów emisji. Przez zaciąganie pożyczek bankowych nie można

jednak uzyskać znacznego dopływu kapitału z zewnątrz bowiem banki, ograniczone przepisami

prawa bankowego nie, mogą pożyczyć jednemu pożyczkobiorcy większych kwot ponad określony

procent kapitałów własnych (najczęściej jest to 10%) a także nie chcą ze względu na zwiększony

stopień ryzyka opłacalności.

Pożyczki bankowe możemy podzielić na długookresowe, które w warunkach ustabilizowanej

gospodarki udzielane są na okres od 4 do 15 lat, choć występują pożyczki udzielane na okres od 1

do 3 lat oraz na okres powyżej 15 lat.

Pożyczki udzielane są na podstawie umowy. Przedmiotem pożyczki mogą być wyłącznie pieniądze.

Regułą jest, że pożyczki bankowe są odpłatne tzn. bank pobiera prowizję oraz odsetki za korzystanie

z kapitału. Sposób spłaty pożyczki bankowej określany w planie zwrotu pożyczki, a ten może

zawierać następujące warianty:

1. Płatność w równych ratach kapitałowych przez cały okres zaciągnięcia pożyczki powiększone o

odsetki od części kwoty pozostającej do spłacenia. Łącznie płatności z tytułu zaciągniętej

pożyczki w miarę upływu czasu ulegają zmniejszeniu.

2. Stałe kwoty płatności zadłużenia obejmujące zarówno ratę kapitałową jak i odsetki za dany

okres, przy czym kwota odsetek wraz ze spłatą pożyczki zmniejsza się, rośnie zaś udział raty

kapitałowej w stałej kwocie płatności.

3. W systemie zwanym „baloon” polegającym na tym, że pewnym momencie pozostające do

spłacenia łączne zadłużenie z tytułu rat kapitałowych oraz odsetek jest regulowane w całości.

Moment spłaty na ogół przypada w drugiej połowie okresu spłaty pożyczki.

Warunki spłaty pożyczki podlegają negocjacji i są przez to elastyczne pod względem możliwości

inwestora.

Oprocentowanie może być obliczane według stałej lub zmiennej (bardziej upowszechnionej obecnie)

stopy procentowej. Postawą oprocentowania pożyczki może być stopa procentowa międzybankowa

oferowana na rynku londyńskim lub stopa procentowa kredytu refinansowego ustalana przez bank

centralny (tak jest w Polsce) powiększana o marżę banku. Wysokość marży banku waha się od 0,75

do 3 i więcej punktów procentowych.

Jeżeli potrzebny jest kapitał obcy w szczególnie długim okresie (powyżej 15 lat) wówczas zaciąga się

pożyczki pod skrypt dłużny stanowiący dokument potwierdzający przyjęcie przez pożyczkobiorcę

kwoty pożyczki. Pożyczki te najczęściej udzielają towarzystwa ubezpieczeniowe. Pożyczki te są

najczęściej zabezpieczane hipotetycznie. Postawą ich udzielenia jest umowa.

Projekty inwestycyjne mogą być finansowane z kredytu: bankowego, dostawcy lub nabywcy

(przedpłaty) a także udzielane przez inne instytucje np. faktoringowe.

Kredyty bankowe są przeznaczane na sfinansowanie środków obrotowych ( kredyty krótko- i

średnioterminowe) oraz na wyposażenie nowych obiektów, a także na modernizację już istniejących

(kredyty średnio- i długoterminowe). Kredyty bankowe mogą być przeznaczane również na zakup

papierów wartościowych, patentów, technologii (w formie know how), prowadzenie badań oraz na

pokrycie kosztów gromadzenia kapitału (tzn. emisji akcji i obligacji).

Kredyt dostawcy jest udzielany przez producenta lub dostawcę określonych dóbr i usług. Ma on w

finansowaniu inwestycji szczególne znaczenie gdyż udzielany jest w formie kredytu

wyposażeniowego – w formie pieniężnej, połączony zazwyczaj ze zobowiązaniem się inwestora do

zakupu maszyn, urządzeń czy technologii u kredytobiorcy. Kredyty te mają zazwyczaj charakter

krótkookresowy.

Kredyt odbiorcy jest realizowany w formie przedpłat wnoszonych przez odbiorcę przyszłego dobra,

które ma powstać w rezultacie realizacji projektu inwestycyjnego. Dotyczy to głównie produktów

wytwarzanych na podstawie umów o dzieło. Kredyt tego typu ma pewne znaczenie w pozyskiwaniu

środków na finansowanie przedsięwzięć budowlanych.

W warunkach rozwiniętej gospodarki rynkowej duże przedsiębiorstwa poszukują środków na

sfinansowanie inwestycji na rynku kapitałowym przez emisję różnego rodzaju obligacji. Rozróżnia się

obligacje zabezpieczone i nie mające zabezpieczenia majątkowego.

Do obligacji zabezpieczonych zaliczamy obligacje hipoteczne – mają zabezpieczenie w wartości

nieruchomości będących własnością emitenta. Wartość emisji takich obligacji jest odnotowana jako

zobowiązanie z Księgach wieczystych nieruchomości. Obligacje hipoteczne stanowią dogodne źródło

finansowania projektów inwestycyjnych polegających przede wszystkim na budowie dużych obiektów

przemysłowych (handlowych) i turystycznych (hoteli, domów mieszkalnych) oraz inwestycji o

charakterze infrastrukturalnym.

Pozostałe obligacje stanowią papiery wartościowe za które inwestor odpowiada całym swoim

majątkiem. Są one emitowane na określone kwoty pieniężne z ustalonym terminem wykupu i

ustalonym oprocentowaniem, które zawsze jest przyjmowane na poziomie aktualnej w okresie emisji

stopy procentowej rynku kapitałowego powiększonej o premię za ryzyko rynkowe oraz za ryzyko

specyficzne dla inwestora emitenta.

Jeśli rynkowa stopa procentowa w okresie trwania zobowiązania się zmieni, to znajdzie ona wyraz w

kursie obligacji na wtórnym rynku papierów wartościowych (na giełdzie).

Finansowanie projektów inwestycyjnych może mieć charakter mieszany tj. w formie ich finansowania

za pomocą emisji akcji uprzywilejowanych. Akcje uprzywilejowane, podobnie jak akcje zwykłe,

powiększają kapitał akcyjny i nie podlegają obowiązkowi wykupu, z drugiej strony – podobnie jak

obligacje akcje uprzywilejowane zapewniają ich właścicielom stały dochód w postaci ustalonej z góry

dywidendy od ich wartości nominalnej. Jeżeli spółka wykazuje w danym roku zysk dywidendy od

akcji uprzywilejowanych wypłacane są w pierwszej kolejności przed dywidendami od akcji zwykłych,

także wtedy, gdy nie są wypłacane dywidendy od akcji zwykłych. Jednakże gdy spółka nie osiąga

zysku dywidendy od akcji uprzywilejowanych nie są wypłacane (są kumulowane do momentu

osiągnięcia przez spółkę zysku). Wypłat dywidendy od akcji uprzywilejowanych nie jest więc

bezwzględnym zobowiązaniem wobec akcjonariuszy, tak jak wypłata oprocentowania od obligacji.

Uwaga do zapamiętania: odsetki są elementem kosztów dla przedsiębiorstwa, a raty kapitałowe

płacone są z wypracowanego zysku.

Właściciele akcji uprzywilejowanych, w razie bankructwa, ponoszą większe ryzyko niż właściciele

obligacji, gdyż ich prawa jako właścicieli są uwzględniane w ostatniej kolejności po zaspokojeniu

należności wszystkich wierzycieli. Z tego powodu dywidenda od akcji uprzywilejowanych jest z góry

wyższa niż oprocentowanie obligacji tej samej spółki.

Akcje uprzywilejowane mogą zawierać klauzulę wymienialności na akcje zwykłe albo wykupu po

cenie emisyjnej (klauzula stosowana wówczas, gdy spółka akcyjna zamierza zmniejszyć

finansowanie kapitałem własnym (akcyjnym) i zastąpić go finansowaniem ze źródeł obcych.

Na rozwiniętych rynkach kapitałowych rośnie ranga leasingu jako jednej z form finansowania

inwestycji kapitałem obcym. W praktyce wykształciły się dwa podstawowe rodzaje leasingu:

1. leasing operacyjny (zwany także bieżącym)

2. leasing finansowy (zwany także kapitałowym)

Ad. 2

Leasing finansowy polega na odpłatnym korzystaniu z rzeczy w czasie zbliżonym do okresu

jej gospodarczej używalności. Długość tego okresu zależy od fizycznego zużycia dobra i postępu w

dziedzinie techniki powodującego jego ekonomiczne zużycie. Leasing finansowy ma charakter

średnio- lub długoterminowy (zwykle od 3 d 10 lat, dłuższe umowy ponad 10 lat stosowane są tylko

w USA).

W przypadku finansowego ruchomych środków trwałych leasingodawcę nie obowiązuje, poza

operacją finansowania, żadne inne świadczenie. Używający rzecz z umowy leasingu przyjmuje

obowiązek konserwacji, napraw, ewentualnie uprawnienia przysługujące bezpośrednio

leasingodawcy (np. z tytułu rękojmi czy gwarancji za wady rzeczy). Leasing umożliwiając

korzystanie ze środka trwałego stwarza prawo leasingobiorcy do jego przejęcia na własność po

zakończeniu okresu umowy. Występuje tu opcja zakupu sprzętu przez leasingobiorcę po zakończeniu

umowy.

Przedmiot leasingu może być wykazywany w bilansie leasingodawcy i wówczas jest to sytuacja

korzystna z punktu widzenia oszczędności podatkowych u leasingodawcy i leasingobiorcy (przedmiot

leasingu może być przypisany do jednej ze stron). U leasingodawcy przedmiot ulega umorzeniu a

kwoty amortyzacji wliczane są w ciężar kosztów działalności firmy, natomiast raty leasingowe

płacone przez leasingobiorcę stanowią przychód leasingodawcy, który po potrąceniu kosztów

finansowych (odsetek od kapitału i amortyzacji) stanowi zysk firmy leasingowej podlegający

opodatkowaniu. Ponieważ raty płacone w podstawowym okresie najmu znacznie przewyższają kwoty

odpisów amortyzacyjnych i dodatkowe koszty dawca osiąga duży zysk, a w konsekwencji znaczne

obciążenia podatkowe. Obciążenia te zmniejszają się po upływie podstawowego okresu najmu.

Odwrotnie wygląda sytuacja u leasingobiorcy , on bowiem w podstawowym okresie najmu ponosi

wysokie koszty leasingu wpływające na dochód (zmniejszające go) podlegający opodatkowaniu.

Zachodzi tu bowiem wyraźna rozbieżność między długością podstawowego okresu najmu a

oszczędnościami podatkowymi. Im krótszy okres najmu tym większa oszczędność podatkowa.

Zaliczenie przedmiotu umowy leasingu do aktywów leasingobiorcy nie wywołuje takich konsekwencji

podatkowych jak w sytuacji, gdy przedmiot umowy leasingu wykazuje w swoim bilansie

leasingodawca. Leasingobiorca nabywa prawo do odpisów amortyzacyjnych według obowiązujących

stawek dla danego typu sprzętu.

Przedmiotem umowy leasingu finansowego może być różnego rodzaju wyposażenie nowe i używane.

w przypadku nowo wytworzonych urządzeń musi być spełniony przynajmniej jeden z poniższych

warunków:

-

w treści umowy powinien znaleźć się zapis o przeniesieniu własności przedmiotu umowy na

leasingobiorcę po zakończeniu czasu trwania umowy

-

w umowie należy zastrzec prawo leasingobiorcy do zakupu przedmiotu umowy po jej

zakończeniu

-

okres obejmowania umowy powinien trwać co najmniej 75% przewidywanego czasu użytkowania

przedmiotu umowy

-

suma wartości bieżącej i minimalnych opłat leasingowych powinna stanowić co najmniej 90%

rynkowej wartości przedmiotu umowy

Leasing operacyjny zwany też eksploatacyjnym lub bieżącym – zbliżony od strony konstrukcji

cywilistycznej (prawnej) do umowy najmu i dzierżawy. Najczęściej zawierany jest na okres krótszy

niż wynosi ekonomiczne zużycie środka trwałego. Leasingodawca może więc zawierać kilka umów,

co pozwala na amortyzację przedmiotu własności i uzyskanie określonych korzyści finansowych.

Udostępniający ponosi zwykle pełne ryzyko dotyczące rzeczy, kosztów jej utrzymania, napraw i

ubezpieczenia oraz płaci związane z nią podatki. Przedmiot leasingu po upływie okresu umowy

powraca do leasingodawcy. Przy zastosowaniu tej umowy nie następuje przeniesienie prawa

własności do przedmiotu leasingu. Inne charakterystyczne cechy leasingu operacyjnego to:

-

przedmiotem transakcji są przeważnie dobra mogące być wielokrotnie użytkowane przez

kolejnych użytkowników np. samochody, komputery

-

umowy są zazwyczaj krótkoterminowe, zawierane maksymalnie na okres 3 lat

W przypadku leasingu operacyjnego to leasingodawca jest właścicielem przedmiotu leasingu i on

wykazuje go w swoim bilansie po stronie aktywów dokonując jednocześnie odpisów

amortyzacyjnych. Dla leasingobiorcy wydatki związane z leasingem (raty leasingowe, opłaty

manipulacyjne, prowizja leasingodawcy) są kosztem uzyskania przychodu, co ma zasadnicze

znaczenie z punktu widzenia obciążeń podatkowych. Leasingobiorca wpisując znaczne kwoty z tytułu

opłat leasingowych w koszty zmniejsza podstaw podatku dochodowego. Leasing bieżący ma

zazwyczaj charakter bezpośredni, ponieważ przebiega bez udziału firmy leasingowej (Leasing

finansowy ma charakter pośredni). Leasingodawcą jest zazwyczaj przedsiębiorstwo produkcyjne lub

handlowe, które oddaje określoną rzecz leasingobiorcy.

Leasing bieżący jest stosowany w celu zaspokojenia, przez korzystającego, przejściowego

zapotrzebowania na środki pracy uwarunkowanego np. szczególną organizacją przedsiębiorstwa,

sezonowością określonych rodzajów działalności gospodarczej, chęcią wypróbowania nowoczesnych

maszyn i urządzeń lub oczekiwaniem rychłego pojawienia się na rynku nowej generacji potrzebnych

środków pracy.

Udział leasingu w finansowaniu zakupów inwestycyjnych w 1994 roku

Irlandia

45 %

Austria

13 %

Słowenia

32 %

Włochy

13 %

Szwecja

19 %

Francja

13 %

Czechy

18 %

Holandia

12 %

Węgry

17 %

Belgia

9%

Portugalia

16 %

Dania

8%

Niemcy

14 %

Finlandia

8%

Wielka Brytania

15 %

Norwegia

6%

Szwajcaria

14 %

Grecja

4%

Hiszpania

13 %

Koszt pozyskania kapitału

Pozyskanie kapitału na finansowanie projektu inwestycyjnego ma zasadnicze znaczenie w rachunku

efektywności inwestycji i jest związane z określonymi kosztami. Kategoria kosztu kapitału znajduje

zastosowanie w rachunku finansowej opłacalności inwestycji – jest ona bowiem zasadniczym

parametrem wyznaczającym poziom stopy dyskontowej. Pojęcie dyskonta i wszystkie rachunki

związane z jego zastosowaniem wynikają z natury wartości tj. z zasady, że wartość ulega

pomnożeniu wraz z upływem czasu.

Kosztem kapitału nazywa się minimalną wymaganą stopę zwrotu, którą musi osiągnąć projekt

inwestycyjny aby zostały zaspokojone należne zobowiązania wobec właścicieli kapitału a także

zostały zapewnione warunki rozwoju przedsiębiorstwa zgodnie z zakładaną strategią.

Kapitał niezbędny do sfinansowania projektu inwestycyjnego pochodzi z różnych źródeł, mianowicie

ze sprzedaży akcji, wkładów właścicieli, sprzedaż obligacji, pożyczek i kredytów (leasingu) oraz z

części zysku netto (tzw. zysku niepodzielonego). Obliczanie kosztu kapitału wymaga określenia

następujących elementów (kroków):

I.

kosztu specyficznego dla każdego rodzaju źródła pozyskania kapitału

II.

struktury kosztu kapitału (udziału poszczególnych jego części (źródeł) w finansowaniu projektu

inwestycyjnego)

III.

średniej ważonej kosztu kapitału

Ad. I

Ustalenie kosztu specyficznego dla każdego rodzaju źródła pozyskania kapitału

1. Koszt kapitału akcyjnego zwykłego oblicza się wychodząc ze wzoru:

Vz

D zt

iz q

, gdzie:

V z - rynkowa wartość akcji zwykłej

D zt - dywidenda wypłacana w okresie t

iz

- stopa zwrotu wymagana przez akcjonariuszy, która jest jednocześnie kosztem kapitału

własnego

q - stała stopa wzrostu dywidendy

Po przekształceniach mamy:

iz

Dz

i z t q *100 , gdzie:

Vz

- koszt kapitału akcyjnego zwykłego wyrażony w %

2. Koszt kapitału akcyjnego gromadzonego w drodze nowej emisji akcji zwykłych zmieni się pod

wpływem dodatkowych kosztów poniesionych w związku z koniecznością:

- opracowania prospektu emisyjnego

- publikacji prospektu oraz sprawozdań finansowych

- wypłacania prowizji bankom za lokowanie akcji na rynku

Ponadto akcje z nowej emisji mają z reguły obniżoną cenę, która ma zwiększyć ich atrakcyjność

dla potencjalnych inwestorów.

Koszt kapitału akcyjnego zwykłego z nowej emisji wyniesie:

Dz

i zn t q *100 , gdzie:

Nn

i z n - koszt kapitału akcyjnego zwykłego z nowej emisji (w %)

N n - wpływy netto ze sprzedaży akcji nowej emisji

N n Vz K e z , gdzie:

K e z - koszt emisji i sprzedaży akcji zwykłych przypadający na jedną akcję

3. Koszt kapitału akcyjnego uprzywilejowanego określa się według formuły:

iu

iu - koszt kapitału akcyjnego uprzywilejowanego

Du - wartość rocznej dywidendy wypłacanej na jedną akcję uprzywilejowaną

Vu - wartość akcji uprzywilejowanej

Du

*100 , gdzie:

Vu

4. W wypadku nowej emisji akcji uprzywilejowanych koszt kapitału uzyskanego tą drogą kapitału

wyniesie:

iun

Du

*100 , gdzie:

Nu

n

iu n

- koszt kapitału akcyjnego uprzywilejowanego z nowej emisji

N u n - wpływy netto ze sprzedaży nowej emisji akcji uprzywilejowanych

N un Vu K eu , gdzie:

K eu - koszt emisji i sprzedaży akcji uprzywilejowanych przypadający na jedną akcję

5. Koszt kapitału własnego gromadzonego z tzw. zysku zatrzymanego (niepodzielonego) szacowany

jest na poziomie kosztu kapitału zwykłego, a więc:

iw i z

, gdzie:

i w - koszt kapitału własnego tworzonego z zysku zatrzymanego

6. Obliczenie kosztu kapitału pożyczonego wymaga uwzględnienia tzw. oszczędności podatkowej.

Odsetki płacone od tego kapitału stanowią bowiem element kosztów uzyskania przychodu

zmniejszających podstawę wymiaru podatku dochodowego.

Koszt kapitału pochodzącego z pożyczek oraz z kredytu bankowego oblicza się według formuły:

ik p1 s , gdzie:

i k - koszt kapitału pożyczonego w formie pożyczki lub kredytu bankowego

p - stopa oprocentowania kapitału pożyczonego

s - stopa podatku dochodowego wyrażona ułamkiem

7. Skorygowana wartość liczbowa obligacji określana jest według formuły:

Vo Po (1

m io

*

),

12 100

gdzie:

Vo - skorygowana wartość rynkowa obligacji

Po - rynkowa cena obligacji

i o - stopa oprocentowania obligacji

m

- liczba miesięcy, które upłynęły od ostatniej wypłaty odsetek

Koszt pozyskania kapitału w drodze pożyczki obligacyjnej wyniesie: io

O

(1 s ) *100 , gdzie:

Vo

i o - koszt kapitału ze sprzedaży obligacji

O

- wartość rocznych odsetek od obligacji

8. Koszt pozyskania kapitału w formie leasingu finansowego z opcją zakupu przedmiotu, która

zwiększa aktywa leasingobiorcy (przedmiot leasingu jest wykazywany w aktywach

leasingobiorcy), wynosi:

il pr pl * 1 s , gdzie:

- koszt pozyskania kapitału w formie leasingu finansowego

il

p r - stopa procentowa od kapitału udostępnionego w formie leasingu finansowego

p l - marża pobierana przez firmę leasingową wyrażona stopą procentową

9. Średnio ważony koszt kapitału wyraża się wzorem:

i s i z * u z i zn * u zn iu * u u iun * u un i w * u w ik * u k io * u o il * u l , gdzie:

is - średnio ważony koszt kapitału

u z , u zn , u u , u un , u w , u k , u o , u l - udział poszczególnych składników kapitału w ogólnej jego wartości ,

wyrażony w formie ułamka

Metoda wartości bieżącej (zdyskontowanej) netto oznaczana NPV (Net Present Value) lub Co

należy do metod podstawowych. Zdyskontowaną wartość netto inwestycji definiuje się jako sumę

zdyskontowanych na określony moment czasowy różnic wpływów i wydatków związanych z daną

inwestycją. Według niemieckich autorów H.Blohm'a i K.Lüder'a bieżącą wartość netto inwestycji w

punkcie czasowym t=0 definiuje się jako:

-

zdyskontowaną wartość przepływów pieniężnych netto

-

zdyskontowaną nadwyżkę netto z uwzględnieniem wartości likwidacyjnej i nakładów

inwestycyjnych

Formuła podstawowa ustalania wartości zdyskontowanej netto przedstawia się następująco:

n

C o et at * q t ,gdzie:

t 0

Co - zdyskontowana wartość netto

et

- wpływy w roku t

at

- wydatki w roku t

q t - współczynnik dyskontowy, gdzie: q 1 i

Metoda ta może służyć ocenie racjonalności pojedynczej inwestycji wówczas C o 0 . Dodatnia

bieżąca wartość netto informuje, że stopa rentowności badanego przedsięwzięcia rozwojowego jest

wyższa od stopy minimalnej (granicznej) określonej przyjętą do rachunku stopą dyskontową.

Oznacza to, że każda inwestycja charakteryzująca się wartością C o 0 (lub przynajmniej C o 0 )

może być realizowana, gdyż jest efektywna z punktu widzenia interesu firmy. Ujemna wartość

Co oznacza, że taką alternatywę należy odrzucić gdyż jest ona nieracjonalna z punktu widzenia

inwestora.

Oceniając kilka wariantów przy użyciu tej metody stosujemy jako kryterium wyboru maksymalizację

Co . Dla celów praktycznych należy skonkretyzować ten rachunek. Jeżeli Co obejmuje okres

wieloletni a wpływy i wydatki rozkładają się na poszczególne lata to zachodzi potrzeba

zdyskontowania oddzielnie dla każdego roku przepływów pieniężnych netto (Net Cash Flow)

będących różnicą między strumieniami wpływów i wydatków

et at . Suma zdyskontowanych

wielkości w okresie objętym rachunkiem odpowiada wartości zaktualizowanej netto. Stosując

symbolikę angielską możemy zapisać:

NPV = NCF0*a0 + NCF1*a1 + NCF2*a2 + ... + NCFn*an , gdzie:

NPV = Co - zaktualizowana wartość netto

NCFt - przepływy pieniężne netto w kolejnych latach okresu obliczeniowego

at q t 1 i

t

1

1 i t

- współczynnik dyskontowy

t = 0, 1, 2, ... , n - poszczególne lata okresu obliczeniowego

Widzimy, że poziom tego współczynnika, jak wynika z jego konstrukcji, zależy od poziomu stopy

dyskontowej i czasu obliczeniowego.

Zbieżność symboli: at w formule NPV oznacza współczynnik dyskontowy a w formule Co symbol at

oznacza wydatki w określonym roku. Dalej zostajemy przy oznaczeniu q -t dla współczynnika

dyskontowego. Przyjmując at = q-t uwzględniamy relatywny spadek wartości przepływów w

kolejnych latach obliczeniowych.

Ustalenie przepływów pieniężnych (różnic między wpływami i wydatkami w poszczególnych latach

okresu obliczeniowego) wymaga uwzględnienia następujących założeń:

1. nakłady inwestycyjne traktujemy jako wydatki

2. nakłady na odtworzenie czy modernizację środków trwałych w okresie obliczeniowym traktuje się

również jako wydatki

3. niektóre składniki nakładów należy ustalać nie według rzeczywistej wartości lecz kosztów

utraconych korzyści

4. amortyzacji nie traktuje się jako wydatku, co oczywiście powiększa NCF

5. zmiany kapitału obrotowego netto uwzględnia się w rachunku jako "+" czyli przychody lub "-"

czyli wydatki

6. wydatkami firmy są również wszelkie podatki, odsetki i raty kapitałowe

7. wartość likwidacyjna, zwłaszcza budynków, budowli i ziemi oraz odzyskany majątek obrotowy

traktuje się jako wartość netto w końcu okresu obliczeniowego

Wpływy i wydatki dyskontuje się na rok t=0 tj. rok bezpośrednio poprzedzający pierwsze płatności.

Współczynnik dyskontowy dla t=0 równa się 1. Okres dyskontowania powinien być równy okresowi

realizacji i użytkowania obiektu.

Precyzyjne określenie tych składników, a zwłaszcza okresu eksploatacji, jest w praktyce niezmiernie

trudne. Dlatego też w praktyce bierze się najczęściej pod uwagę okres użytkowania

najważniejszego, podstawowego dla danej działalności gospodarczej składnika.

W procesie wyboru decyzji inwestycyjnych spośród dopuszczalnych kryterium maksymalizacji

wartości zdyskontowanej netto

opiera się na wielkości absolutnej, a tym samym nie informuje precyzyjnie o różnicach w poziomie

rozważanych sposobów wykorzystania kapitału. Wobec tego wskazane jest posługiwanie się

wskaźnikiem wartości zaktualizowanej. Posługując się symboliką angielską wskaźnik ten oznaczany

NPVR (Net Present Value Ratio) jest miarą stopy zysku i wyraża się wzorem: NPVR

NPV

0,

PVI

gdzie:

NPVR - zdyskontowana stopa zysku

NPV - zdyskontowana wartość netto

PVI - bieżąca (zdyskontowana) wartość wymaganego nakładu inwestycyjnego

Kryterium wyboru projektu inwestycyjnego jest maksymalizacja wskaźnika NPVR czyli

maksymalizacja bieżącej (zdyskontowanej) stopy nadwyżki finansowej. Wydaje się, że to kryterium

wyznaczające bieżącą wartość nadwyżki netto z jednostki kapitału może pełnić w sytuacjach

decyzyjnych rozstrzygającą rolę.

Metoda wewnętrznej stopy procentowej (wewnętrzna stopa zwrotu Interne Zinsfuβ - Metode –

IRR).

Dotychczas w obliczeniach przyjmowaliśmy określoną, przyjętą przez inwestora kalkulacyjną stopę

zysku (procentową, dyskontową) ozn. „i”, która wyraża przyjętą, graniczną, minimalną wielkość

zysku od zaangażowanego kapitału.

Czy możliwe jest ustalenie faktycznej stopy zysku od wyłożonego kapitału, a następnie porównanie

jej z przyjętą minimalną stopą zysku ?

Wewnętrzna stopa procentowa jest odpowiednikiem stopy dyskontowej, przy której zaktualizowana

wartość wydatków pieniężnych równa się zaktualizowanej wartości wpływów pieniężnych. Jest to taki

poziom stopy dyskontowej, przy której zaktualizowana wartość netto równa się zero, czyli NPV = 0.

NCF0*a0 + NCF1*a1 + NCF2*a2 + ... + NCFn*an = C0 = 0 , gdzie:

NCFt – przepływy pieniężne netto w kolejnych latach okresu obliczeniowego (NCF t = et – at)

a t q t

n

e

t 0

t

1

1 i t

- współczynnik dyskontowy

a t * q t 0

e0 a0 e1 a1 e2 a2

e an

... n

0

0

1

2

1 i 1 i 1 i

1 i n

, gdzie:

et – wpływy w roku t

at – wydatki w roku t

Zakładamy, że nakłady inwestycyjne są wydatkowane jednorazowo w roku zerowym, możemy więc

zapisać:

e1 a1 e2 a2

e a

... n nn M 0 , gdzie:

1

2

1 i 1 i

1 i

M – nakłady inwestycyjne rozumiane jako wydatek roku dyskontowego tzw. zerowego

et – wpływy w poszczególnych latach użytkowania inwestycji

at – wydatki w poszczególnych latach użytkowania inwestycji

Uwzględniając wartość likwidacyjną majątku możemy zapisać:

e1 a1 e2 a2

e a

R

... n nn

M 0 , gdzie:

1

2

1

i

1 i 1 i

1 i

R – wartość likwidacyjna majątku

Wewnętrzną stopę procentową oznaczamy ir a jej poziom możemy ustalić metodą matematyczną i

graficzną.

Ustalanie ir metodą matematyczną – kalkulacja przebiega w następujący sposób:

-

przygotowujemy tablicę przepływów pieniężnych

-

zakładamy prawdopodobny poziom stopy dyskontowej, przy której C0 byłoby zbliżone do zera

-

obliczamy dla tego poziomu stopy dyskontowej zdyskontowaną wartość netto C 0

-

gdy C0 > 0 obliczenia powtarzamy zmieniając odpowiednio wartość stopy dyskontowej

-

gdy nadal C0 > 0 to w dalszym ciągu podwyższamy stopę dyskontową aż do uzyskania C0 < 0

-

gdy ujemne i dodatnie wartości C0 będą zbliżone do zera można precyzyjnie (tym precyzyjniej im

bliższe zera są wartości C0 )ustalić ir według wzoru:

ir i1

C01 (i2 i1 )

, gdzie:

C01 C02

ir – wewnętrzna stopa procentowa

i1 – stopa dyskontowa niższa, dla C0 > 0

i2 – stopa dyskontowa wyższa, dla C0 < 0

C01 i C02 – wartość zdyskontowana netto odpowiednio dla niższego i wyższego poziomu stopy

dyskontowej

Należy pamiętać, ażeby i1 oraz i2 nie różniły się więcej niż o jeden punkt procentowy.

Ustalanie ir metodą graficzną

Ustalając graficznie poziom wewnętrznej stopy procentowej przyjmuje się dwa różne poziomy stopy

dyskontowej i1, i2 oraz wyznaczone dla nich odpowiednio C01 , C02. Odkładamy dodatnią i ujemną

wartość C0 na osi odciętych a na osi rzędnych poziomy stopy dyskontowej. Linia łącząca punkty o

współrzędnych (C01, i1) i (C02, i2) przecina oś rzędnych w punkcie dla którego C 0 = 0 a więc

wyznaczone i = ir.

Należy zwrócić uwagę na to, że wewnętrzna stopa procentowa ir:

-

wyraża rzeczywistą stopę zysku nakładu inwestycyjnego

-

może być stosowana do ustalania warunków kredytowych, gdyż określa maksymalną stopę

oprocentowania kredytu, którą inwestor może zapłacić nie powodując strat ani też nie osiągając

zysku

-

spełnia rolę narzędzia oceny racjonalności decyzji inwestycyjnej:

ir i tzn. gdy wartość wewnętrznej

a. projekt inwestycyjny może być przyjęty do realizacji gdy

stopy procentowej jest wyższa lub przynajmniej równa granicznej stopie zysku, będącej

najniższą do przyjęcia stopą zysku od zainwestowanego kapitału (minimalna, graniczna stopa

zysku odpowiada poziomowi stopy procentowej szacunkowej lub alternatywnej)

b. rozpatrując szereg wariantów inwestycyjnych kryterium wyboru wariantu jest i r → max.

Zadanie

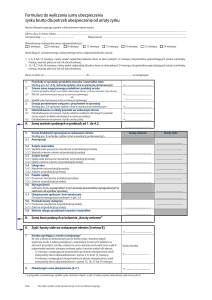

Przedsiębiorstwo rozważa ekonomiczną zasadność realizacji nowej inwestycji. cechy technicznoekonomiczne tego przedsięwzięcia opisuje poniższa tabela.

Planowane nakłady inwestycyjne:

Wyszczególnienie

Grunty

Budynki i budowle

Inne aktywa trwałe i

Lata

1995

1996

1997

1998

1999

60 200

-

-

-

60 200

2 000

-

21 000

40 000

25 000

88 000

50 000

60 000

101

211

000

000

100

126

359

000

000

200

obrotowe

Razem

62 200

71 000

Przewiduje się rozpoczęcie eksploatacji inwestycji w 1997 roku na poziomie 20% zdolności

produkcyjnych. Zakłada się, że ostatnim rokiem funkcjonowania inwestycji będzie rok 2003. Wartość

likwidacyjną szacuje się na 240 000. W okresie użytkowania inwestycji przewiduje się określony

rozkład wpływów i wydatków (tabela poniżej).

Przewidywane wpływy i wydatki strumieniowe inwestycji:

Wyszczególnienie

Lata

1997

Przychody ze sprzedaży

36 000

1998

180

1999

188

2000

190

2001

170

2002

165

2003

160

Koszty operacyjne

000

000

000

000

000

000

130

120

123

125

130

130

000

000

000

000

000

000

- 1 800

- 900

- 300

28 000

Zmiana zapasu środków

-

-

-

+ 20

obrotowych netto

000

Podatek dochodowy

-

-

20 400

20 000

11 200

7 200

5 200

Stopa dyskontowa wynosi 10%, inwestycja jest finansowana ze środków własnych firmy.

Rozwiązanie zadania z wykładu nr 10

Wyszczególnienie

A. Wpływy pieniężne:

1. dochody ze sprzedaży

2. inne dochody

Lata

1995

1996

1997

-

-

36 000

-

-

36 000

-

1998

1999

2000

2001

2002

2003

180

188

190

170

165

400

000

000

000

000

000

000

180

188

190

170

165

160

000

000

000

000

000

000

-

-

-

-

-

240

000

B. Wydatki pieniężne:

1. nakłady inwestycyjne

2. zmiany stanu środków

62 200 71 000

62 200 71 000

-

-

128

257

141

143

136

137

115

000

000

300

300

200

200

200

100

126

000

000

-

obrotowych netto

3. koszty operacyjne

4. podatek dochodowy

C. Przepływy pieniężne (A - B)

D. Współczynnik dyskontujący dla i =

+1

+ 900

+ 300

-

-

-

-

-

- 20

800

-

-

28 000

000

130

120

123

125

130

130

000

000

000

000

000

000

20 400 20 000 11 200

-

-

-

-

7 200

5 200

- 62

- 71

- 92

- 77 46 700 46 700 33 800 27 800

284

200

000

000

800

800

0,909

0,826

0,751

0,683

0,621

0,564

0,513

0,466

0,424

E. Wartość zdyskontowana netto (C *

- 56 -58 646 -69 092 -53 137 29 001 26 339 17 339 12 955

120

D)

540

755

F. Skumulowana wartość

- 56

- 115

-184

-237

-208

- 182

-164

zdyskontowana netto

540

186

278

415

414

075

736

10%

-151 -31 026

781

Metoda annuitetowa (rocznej nadwyżki netto) – jest ona powiązana z metodą zdyskontowanej

wartości netto, a ściśle jest jej odwrotnością. O ile metod wartości zdyskontowanej netto informuje

nas o sukcesie w ujęciu całkowitym o tyle metoda annuitetowa określa przeciętny roczny dochód. A

więc interesuje nas w jaki sposób można ustalić wielkość przeciętnej rocznej nadwyżki netto tzw.

annuitetu. Formuła ustalania wartości annuitetowej przyjmuje następującą postać:

d Co

q n q 1 , gdzie:

qn 1

d – annuitet

q n q 1

q n 1

-

współczynnik annuitetowy (czynnik przeliczeniowy) przyszłej wartości płatności

rocznej przy stopie

procentowej „i” oraz „n” latach

Warunkiem efektywności inwestycji w rachunku annuitetowym jest spełnienie nierówności d 0

Kryterium wyboru najlepszego projektu spośród rozważanych rozwiązań jest d → max. Inwestor

zwykle zainteresowany jest kalkulacją rocznej nadwyżki netto z planowanej inwestycji gdy korzysta

z kredytu bankowego. Pyta wówczas czy coroczna nadwyżka z tytułu użytkowania inwestycji pozwoli

na spłatę kredytu wraz z odsetkami. Ujmując inaczej problem pytamy jak musi być wielka coroczna

nadwyżka netto z inwestycji aby przy założonej stopie procentowej zapewniła w ciągu nlat zwrot

zaangażowanego kapitału. Wykorzystujemy wówczas formułę:

d M

i (1 i ) n

, gdzie:

(1 i ) n 1

M – nakład inwestycyjny początkowy

Ocena efektywności inwestycji jest również możliwa poprzez porównanie przeciętnych rocznych

wpływów z inwestycji i przeciętnych rocznych wydatków. Kryterium rachunku jest

JE – przeciętne roczne wpływy z inwestycji, dane wzorem: JE e R

JE JA , gdzie:

i

, gdzie:

(1 i ) n 1

e – roczne wpływy

R – wartość likwidacyjna

JA – przeciętne roczne wydatki związane z inwestycją, dane wzorem: JA a M

i(1 i) n

, gdzie:

(1 i) n 1

a – roczne wydatki eksploatacyjne

M – nakłady inwestycyjne

Zadanie

Zarząd spółki analizuje możliwość zakupu urządzenia według dwóch projektów. Projekt I cechuje się

równą nadwyżką roczną, projekt II natomiast przewiduje różny strumień przepływów pieniężnych.

Stopa dyskontowa dla inwestycji wynosi 9%. Obliczyć skumulowaną wartość zdyskontowaną netto.

Projekt I:

-

roczna nadwyżka finansowa

-

nakład inwestycyjny

10 000

20 000

Projekt II:

-

nadwyżka finansowa:

1 rok

2 rok

20 000 15 000

-

3 rok

4 rok

5 rok

5 000

5 000

2 000

nakład inwestycyjny

30 000