Wolumen, obrót, LOP – kluczowe czynniki, o których często się

zapomina

Wolumen – obok ceny – stanowi podstawową daną badaną przez analizę techniczną.

Pokazuje on aktywność Inwestorów na rynku – wielkość wolumenu odzwierciedla skalę

działania zarówno kupujących, jak i sprzedających. Razem z wartością obrotu i liczbą

otwartych pozycji (LOP) może pomóc w badaniu trendu i prognozowaniu przyszłych

zachowań rynku.

Wolumen

Wolumen to liczba akcji, obligacji, kontraktów lub dowolnych innych instrumentów, które

były w danym okresie przedmiotem transakcji. Najczęściej prezentuje się wolumen w ujęciu

dziennym, ponieważ liczba transakcji w ciągu jednego dnia interesuje Inwestorów

najbardziej. Tak więc, jeśli wolumen wyniósł 1000 akcji oznacza to, że tego dnia dokonano

transakcji na 1000 sztuk akcji – Inwestorzy kupili łącznie 1000 sztuk i sprzedali łącznie

1000 sztuk akcji.

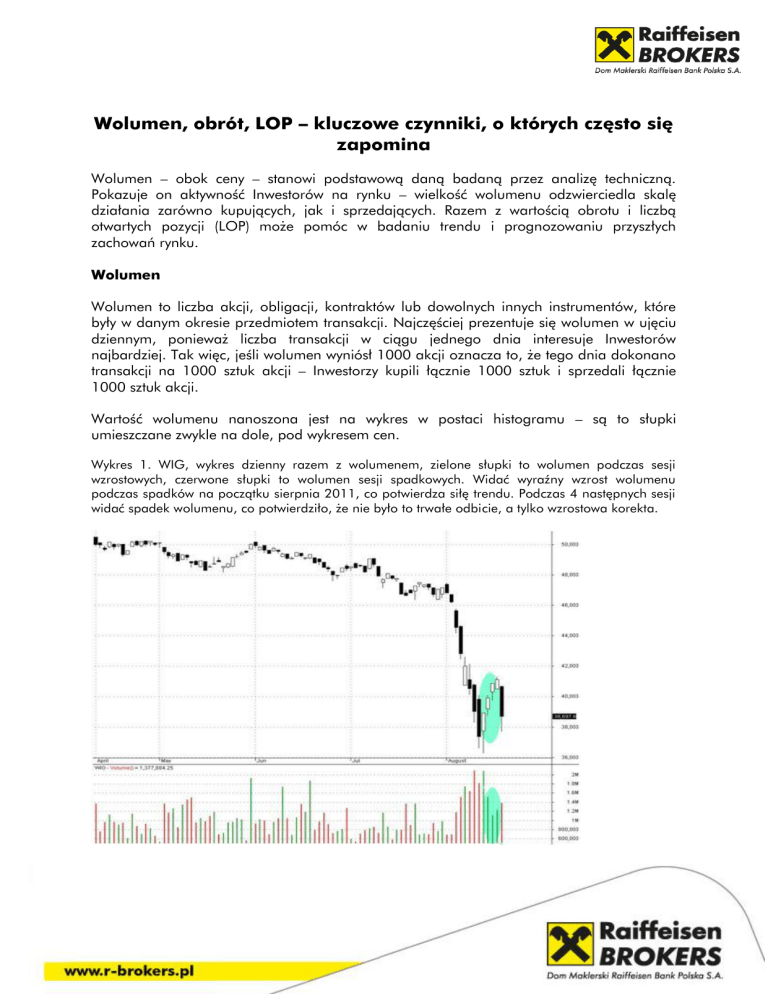

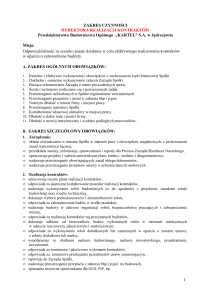

Wartość wolumenu nanoszona jest na wykres w postaci histogramu – są to słupki

umieszczane zwykle na dole, pod wykresem cen.

Wykres 1. WIG, wykres dzienny razem z wolumenem, zielone słupki to wolumen podczas sesji

wzrostowych, czerwone słupki to wolumen sesji spadkowych. Widać wyraźny wzrost wolumenu

podczas spadków na początku sierpnia 2011, co potwierdza siłę trendu. Podczas 4 następnych sesji

widać spadek wolumenu, co potwierdziło, że nie było to trwałe odbicie, a tylko wzrostowa korekta.

Znaczenie wolumenu

W analizie technicznej wolumen świadczy o sile trendu oraz potwierdza istotność formacji

cenowych. Wysoki wolumen potwierdza m.in. przebicie danego wsparcia albo oporu, czy

wybicie z formacji głowy i ramion. Przyjmuje się także, że rosnący wolumen potwierdza

rozwijający się na rynku trend. W trendzie wzrostowym wolumen powinien rosnąć w miarę

wzrostu cen i spadać podczas spadkowych korekt, w trendzie spadkowym powinno być na

odwrót – wolumen rośnie, gdy ceny spadają, a podczas wzrostowych korekt wolumen

spada. Jeżeli natomiast wolumen w czasie trwania trendu wzrostowego spada, oznacza to,

że jest coraz mniej kupujących i trend może się wkrótce zakończyć. Nieco inaczej jest

podczas trendu spadkowego, gdzie ta reguła nie zawsze się sprawdza. Jest to

spowodowane tym, że odwrócenie trendu spadkowego stanie się faktem dopiero wtedy, gdy

na rynek wrócą kupujący. Ich powrót spowoduje wzrost wolumenu i odwrócenie trendu.

Kiedy natomiast nie będzie popytu na dany instrument, trend spadkowy będzie

kontynuowany przy niskim wolumenie – mówi się wtedy, że rynek „osuwa się pod własnym

ciężarem”.

Widać więc, że wolumen pomaga Inwestorom wyszukać momenty zwrotów na rynku.

Można tu przedstawić jeszcze jeden przykład – akcja danej spółki wzrosła o 5% po dłuższym

spadku. Jak rozpoznać czy jest to tylko korekta czy już odwrócenie trendu? Także w tym

wypadku wolumen będzie pomocny – jeżeli będzie on znacząco większy, może to

potwierdzać istotność takiego wzrostu.

Wykres 2. WIG, wykres tygodniowy. Podczas rozwijania się hossy w latach 2004 – 2007 oraz 20092011 widać stopniowy wzrost wolumenu (niebieskie strzałki), jednak podczas gwałtownych spadków

(czerwone strzałki) wolumen znacząco rósł na skutek paniki Inwestorów i chęci pozbywania się akcji.

Wolumen a obrót

Przeglądając dane oraz czytając informacje dotyczące giełdy, Inwestor może spotkać się

także z pojęciem obrotu. Warto sprecyzować, co to jest obrót oraz czym różni się od

wolumenu, ponieważ obydwa terminy są często ze sobą mylone.

Obrót to wartość wykonanych transakcji, obliczana jako iloczyn liczby przehandlowanych

instrumentów oraz ich ceny. Pozwala Inwestorom dowiedzieć się, jak wartościowo

kształtowała się aktywność uczestników podczas sesji.

Przykładowo: wykonano transakcję 10 akcji po 50 zł – obrót wyniósł 500 zł. Jednak obrót

może wynieść także 500 zł, gdy właściciela zmieniło 100 akcji po 5 zł. Jak widać nie należy

utożsamiać obrotu z wolumenem, ponieważ obrót może pozostać niezmienny, natomiast

wolumen w przytoczonych przykładach będzie różny (odpowiednio 10 oraz 500 akcji). Nie

powinno się także porównywać obrotu pomiędzy różnymi walorami – dla spółki z sWIG80

obrót o wartości 10 mln zł może być bardzo duży, natomiast dla spółki z WIG20 to

niewielki obrót. Należy też zwrócić uwagę, że wolumen podaje się w sztukach instrumentu

finansowego, a obrót w jednostkach waluty.

Trudność w interpretacji obrotu może też sprawiać sposób jego podawania. Niektóre

serwisy i giełdy podają obrót jednostronnie, inne publikują obrót dwustronnie. Co to

oznacza?

Jeżeli obliczany jest obrót tylko jednej strony rynku, przykładowo tylko wartość kupionych

akcji, jest to metoda jednostronna. Gdy brane są pod uwagę instrumenty kupione i

sprzedane równocześnie, jest to metoda dwustronna. Przykład: kupiono 1000 akcji po 5 zł.

Obrót jednostronny wynosi 5000 zł, obrót liczony dwustronnie to 10 000 zł. Wynika z tego,

że obrót dwustronny będzie zawsze dwa razy wyższy niż jednostronny.

UWAGA: Od początku 2011 roku na GPW obrót liczony jest jednostronnie. Oznacza to

nominalne zmniejszenie obrotu o połowę. Należy uważać na ten fakt podczas analizy

danych historycznych.

Liczba Otwartych Pozycji (LOP)

Z rynkiem kontraktów terminowych wiąże się jeszcze jedno pojęcie określające aktywność

Inwestorów – jest to liczba otwartych pozycji (w skrócie LOP, ang. OI – Open Interest).

Wolumen oznacza liczbę kontraktów, które danego dnia były przedmiotem transakcji,

natomiast LOP to liczba pozycji, które po danej sesji pozostały otwarte.

Poniższy przykład pokazuje jak jest liczony LOP:

Na wstępie trzeba przypomnieć, że do otwarcia kontraktu potrzeba dwóch Inwestorów –

jeden z nich musi kontrakt kupić, drugi musi go sprzedać. Tak więc LOP o wartości 1000

oznacza, że na rynku jest 1000 otwartych pozycji długich oraz 1000 pozycji krótkich. W

tabeli 1. pokazany jest wpływ działań Inwestorów na zmiany LOP.

Tabela 1. Wpływ działań Inwestorów na LOP. W pierwszym przypadku kupujący i sprzedający tworzą

nowy kontrakt. W drugim przypadku kupujący inicjuje nową pozycję długą, sprzedający tylko

likwiduje starą długą, czyli jeden Inwestor wchodzi, a drugi wychodzi z rynku. Transakcje znoszą się

nawzajem i nie zmienia się liczba kontraktów. W trzecim przypadku sytuacja jest taka sama, z tym że

sprzedający inicjuje nową krótką pozycję, a kupujący likwiduje starą krótką. Ponieważ jeden z graczy

wchodzi, a drugi wychodzi z rynku, nie następuje żadna zmiana. W czwartym przypadku obaj gracze

likwidują starą pozycję i wartość liczby otwartych kontraktów odpowiednio spada.

1

2

3

4

KUPUJĄCY

Zajmuje

pozycję

Zajmuje

pozycję

Zamyka

pozycję

Zamyka

pozycję

nową

nową

starą

starą

SPRZEDAJĄCY

ZMIANA LOP

długą Zajmuje

nową

krótką Rośnie

pozycję

długą Zamyka starą długą pozycję Bez zmian

krótką Zajmuje

nową

krótką Bez zmian

pozycję

krótką Zamyka starą długą pozycję Maleje

Chociaż liczba otwartych pozycji krótkich na rynku jest zawsze równa liczbie pozycji długich,

różna może być liczba uczestników po dwóch stronach rynku. Na przykład przy LOP

wynoszącym 50000 kontraktów może dojść do sytuacji, w której 50 Inwestorów

instytucjonalnych posiada pozycję krótką, każdy po 1000 kontraktów, a z drugiej strony

rynku pozycję długą będzie posiadać 5000 Inwestorów indywidualnych mających 10

kontraktów.

W przypadku GPW nie da się na podstawie dostępnych informacji wywnioskować, jakie są

średnie wielkości pozycji po każdej ze stron. Od marca 2009 roku Giełda publikuje

cotygodniowy raport o koncentracji pozycji na rynku kontraktów terminowych. Publikacja ta

dotyczy tylko liczby podmiotów, które posiadają co najmniej 20% LOP, ale bez informacji,

po której stronie rynku występuje ta koncentracja.

Wykres 3. FW20, wykres dzienny. FW20 jest instrumentem syntetycznym, łączącym w sobie wszystkie

serie kontraktów na WIG20, które są w danej chwili dostępne. Pod spodem widać liczbę otwartych

pozycji. Gwałtowne skoki wynikają z wygasania kolejnych serii kontraktów.

Interpretacja liczby otwartych pozycji

Obserwacja wolumenu oraz LOP może powiedzieć wiele o sile panującego trendu,

pomagając w analizie rynku kontraktów terminowych.

Zasadniczo przyjmuje się, że – podobnie jak w przypadku wolumenu – wraz z rozwojem

panującego na rynku terminowym trendu, LOP powinien rosnąć. Jej spadek może

zwiastować chwilowe osłabienie trendu oraz możliwość jego zmiany.

Tabela 2. Przykłady relacji Ceny, Wolumenu i LOP, które mogą być wykorzystywane przy ocenie

trendu na rynku terminowym.

Cena

Wolumen

Rośnie

Rośnie

Spada

Spada

Rośnie

Spada

Rośnie

Spada

Liczba

otwartych

pozycji

Wzrasta

Maleje

Wzrasta

Maleje

Stan rynku

Silny

Słaby

Słaby

Silny

Przykładowo - aby trend wzrostowy był kontynuowany, na rynek powinni napływać nowi

uczestnicy – zarówno optymiści, którzy otwierają długie pozycje, jak i pesymiści, którzy

próbując „złapać górkę” grają „na krótko”. Po jakimś czasie, Inwestorzy grający „na krótko”

są zmuszeni zamknąć stratną pozycję, więc wystawiają kolejne zlecenia kupna, co dalej

napędza panujący trend. Gdy z rynku zaczynają wycofywać się dotychczasowi Inwestorzy

realizujący zyski, a na rynek napływa coraz mniej nowych, może zbliżać się osłabienie

trendu. Bliskie odwrócenie trendu na spadkowy bywa często sygnalizowane przez

dywergencję (rozbieżność) pomiędzy rosnącą ceną kontraktu a malejącym wolumenem i

LOP. Potwierdzeniem rozpoczęcia trendu spadkowego będzie wzrost wolumenu i LOP

podczas spadków cen.

Czasami można zaobserwować wzrost LOP podczas konsolidacji – Inwestorzy otwierają

nowe pozycje, ponieważ liczą na gwałtowne wybicie ceny. Jeśli takie wybicie nastąpi,

wolumen gwałtownie wzrośnie, natomiast LOP niekoniecznie (może na przykład zmaleć,

jeśli Inwestorzy będą zamykać dużą liczbę pozycji stratnych).

Wykres 4. FW20, wykres dzienny. Na początku konsolidacji z lipca 2011 LOP wyniósł 94367 i

systematycznie rósł. Po przebiciu ważnego wsparcia na poziomie 2600 pkt, LOP wzrósł do 120193.

Warto też wyjaśnić, że wcześniejszy gwałtowny spadek LOP był spowodowany wygaśnięciem

czerwcowej serii kontraktów.