WYCENA BILANSOWA

dr Marek Masztalerz

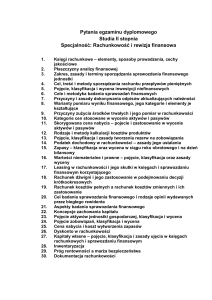

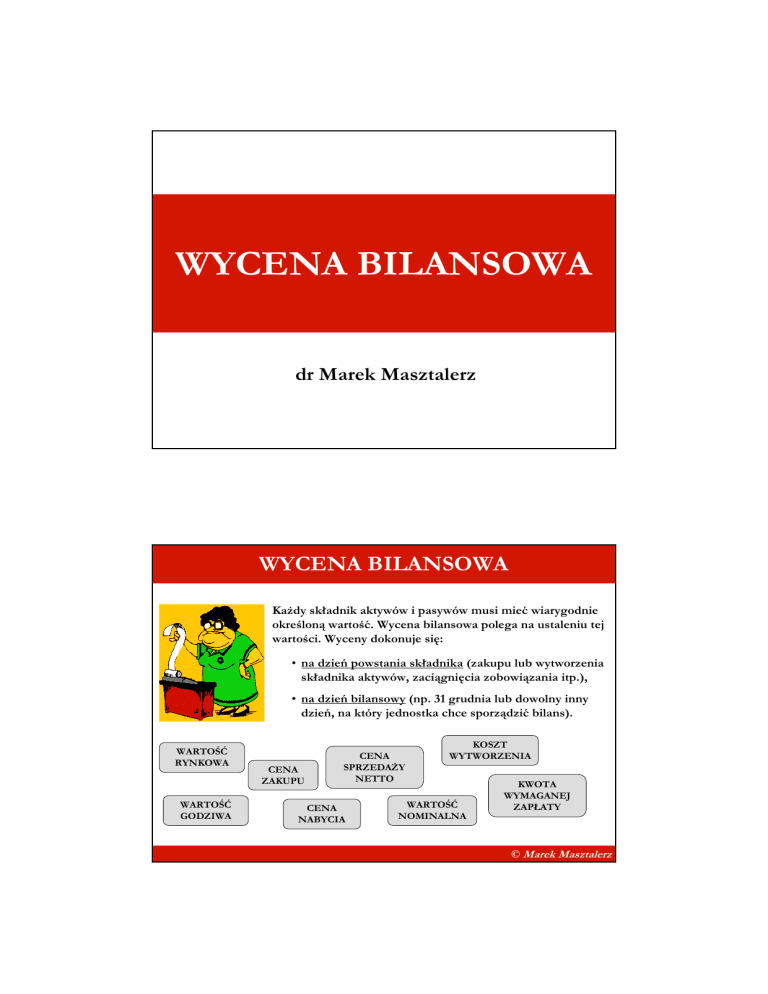

WYCENA BILANSOWA

KaŜdy składnik aktywów i pasywów musi mieć wiarygodnie

określoną wartość. Wycena bilansowa polega na ustaleniu tej

wartości. Wyceny dokonuje się:

• na dzień powstania składnika (zakupu lub wytworzenia

składnika aktywów, zaciągnięcia zobowiązania itp.),

• na dzień bilansowy (np. 31 grudnia lub dowolny inny

dzień, na który jednostka chce sporządzić bilans).

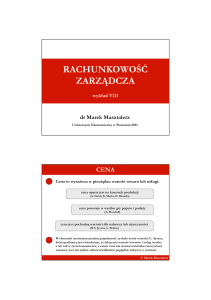

WARTOŚĆ

RYNKOWA

WARTOŚĆ

GODZIWA

CENA

ZAKUPU

CENA

SPRZEDAśY

NETTO

CENA

NABYCIA

KOSZT

WYTWORZENIA

WARTOŚĆ

NOMINALNA

KWOTA

WYMAGANEJ

ZAPŁATY

© Marek Masztalerz

1

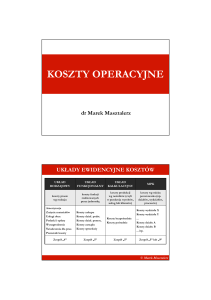

METODY WYCENY

KOSZT

HISTORYCZNY

najstarsza metoda wyceny oparta na koncepcji

nominalizmu pienięŜnego; aktywa i pasywa są

wyceniane w wartościach aktualnych w czasie ich

nabywania, wytwarzania lub powstawania

(cena zakupu, cena nabycia, koszt wytworzenia)

wycena aktywów po bieŜącym koszcie nabycia lub

wytworzenia takiego samego lub podobnego składnika

aktywów, a zobowiązań – wg niezdyskontowanych kwot

pienięŜnych odpowiadających bieŜącym płatnościom

(cena rynkowa, wartość godziwa)

KOSZT

BIEśĄCY

WARTOŚĆ

REALIZACJI

wycena aktywów wg bieŜącej ceny sprzedaŜy netto

lub wartości likwidacyjnej, a zobowiązań – w sumach

rozliczeniowych, tj. w wysokości niezdyskontowanych

kwot pienięŜnych potrzebnych do ich likwidacji

WARTOŚĆ

BIEśĄCA

wycena aktywów i zobowiązań wg bieŜącej wartości

przyszłych przepływów pienięŜnych (NPV), czyli suma

zdyskontowanych przepływów pienięŜnych

© Marek Masztalerz

KOSZT HISTORYCZNY

CENA

ZAKUPU

kwota naleŜna sprzedającemu, bez podlegających

odliczeniu podatku VAT oraz podatku akcyzowego,

a w przypadku importu powiększona o cło,

i obniŜona o rabaty i opusty

CENA

NABYCIA

cena zakupu powiększona o koszty związane

z zakupem i przystosowaniem składnika aktywów

do stanu zdatnego do uŜywania lub wprowadzenia

do obrotu. Do kosztów zakupu zaliczamy

w szczególności koszty transportu, załadunku,

składowania, rozładunku, montaŜu, instalacji, a w

przypadku papierów wartościowych – prowizje

maklerskie.

© Marek Masztalerz

2

CENA ZAKUPU I CENA NABYCIA

– przykład

Firma zakupiła od hurtownika partię towaru. Cena sprzedaŜy netto

wynosiła 10.000 zł (+VAT 22%), ale z racji duŜego zamówienia

sprzedający udzielił kupującemu opustu w wysokości 5%. Koszty

transportu towaru do kupującego wyniosły 250 zł (+VAT 22%).

Kupujący jest podatnikiem VAT

Cena podstawowa

Rabat 5%

10 000 zł

500 zł

CENA ZAKUPU

Koszty zakupu

9 500 zł

250 zł

CENA NABYCIA

9 750 zł

Kupujący nie jest podatnikiem VAT

Cena podstawowa

12 200 zł

Rabat 5%

610 zł

CENA ZAKUPU

11 590 zł

Koszty zakupu

305 zł

CENA NABYCIA

11 895 zł

© Marek Masztalerz

KOSZT WYTWORZENIA

KOSZT

WYTWORZENIA

obejmuje koszty pozostające w bezpośrednim

związku z produktem (materiały bezpośrednie,

płace bezpośrednie) oraz uzasadnioną część

kosztów pośrednio związanych z wytworzeniem

tego produktu (zmienne pośrednie koszty

produkcji oraz ta część stałych pośrednich

kosztów produkcji, które odpowiadają poziomowi

tych kosztów przy normalnym wykorzystaniu

zdolności produkcyjnych).

Do kosztu wytworzenia nie zalicza się kosztów niewykorzystanych

zdolności wytwórczych, kosztów ogólnego zarządu, kosztów sprzedaŜy

oraz kosztów magazynowania produktów (chyba, Ŝe ich poniesienie jest

niezbędne w procesie produkcji).

© Marek Masztalerz

3

KOSZT WYTWORZENIA

KOSZTY

BEZPOŚREDNIE

KOSZTY POŚREDNIE

PRODUKCYJNE

(wydziałowe)

ZMIENNE

NIEPRODUKCYJNE

(ogólnozakładowe)

KOSZTY

ZARZĄDU

STAŁE

uzasadniona

część

KOSZT WYTWORZENIA

(wycena produktów)

KOSZTY

SPRZEDAśY

niewykorzystany

potencjał

KOSZTY OKRESU

(odnoszone w całości na wynik fin.)

© Marek Masztalerz

„UZASADNIONA CZĘŚĆ”

KOSZTÓW STAŁYCH

Według polskiego prawa bilansowego do kosztu wytworzenia produktu

nie wlicza się wszystkich kosztów pośrednich produkcji (wydziałowych)

a jedynie ich „uzasadnioną część”, obejmującą:

• zmienne pośrednie koszty produkcji,

• część stałych, pośrednich kosztów produkcji, które

odpowiadają poziomowi tych kosztów przy normalnym

wykorzystaniu zdolności produkcyjnych.

Zastosowanie normalnego poziomu wykorzystania potencjału do

rozliczenia stałych kosztów wydziałowych pozwala uniknąć znacznego

zróŜnicowania wyceny tych samych produktów w róŜnych okresach.

Jednostki, których sprawozdanie finansowe nie podlega obowiązkowemu badaniu przez biegłego

rewidenta, mogą zrezygnować z ustalania stopnia wykorzystania zdolności wytwórczych.

© Marek Masztalerz

4

RACHUNEK KOSZTÓW

RZECZYWISTYCH & NORMALNYCH (1)

Student dorabia sobie do stypendium wypiekami ciastek,

które następnie sprzedaje sąsiadom. Koszty ponoszone przy

produkcji ciastek skalkulował następująco:

Pozycje kalkulacyjne

Surowce

(mąka, cukier, jaja, masło, wisienka)

Robocizna

(wyrabianie i formowanie)

Koszty pośrednie

(prąd i amortyzacja piekarnika)

KOSZT WYTWORZENIA

Koszty

ogółem

Koszt

jednostkowy

-

2,00 zł/szt.

-

1,50 zł/szt.

12 zł/wypiek

?

-

?

© Marek Masztalerz

RACHUNEK KOSZTÓW

RZECZYWISTYCH & NORMALNYCH (2)

Potencjał produkcyjny jest wykorzystany w 100%.

Wszystkie koszty są uzasadnione (uŜyteczne).

Koszt produkcji ciastka:

• wg rachunku kosztów rzeczywistych = 4,50 zł/szt.

• wg rachunku kosztów normalnych = 4,50 zł/szt.

Potencjał produkcyjny jest wykorzystany w 67%.

33% kosztów stałych (piekarnik) to koszty puste.

Koszt produkcji ciastka:

• wg rachunku kosztów rzeczywistych = 5,00 zł/szt.

• wg rachunku kosztów normalnych = 4,50 zł/szt.

Koszty niewykorzystanego potencjału w kwocie 4 zł obciąŜą pozostałe koszty operacyjne.

© Marek Masztalerz

5

CENA (WARTOŚĆ) RYNKOWA

WARTOŚĆ

RYNKOWA

FAIR

MARKET

VALUE

cena wymienna dobra na aktywnym rynku;

inaczej: cena, przy której na rynku występuje

równowaga popytu i podaŜy

cena, której kupujący mógłby w sposób

uzasadniony oczekiwać, a sprzedający

zaakceptować, o ile towar zostałby wystawiony

na sprzedaŜ na otwartym rynku, i przy załoŜeniu,

Ŝe zarówno kupujący jak i sprzedający posiadają

wszelkie związane z transakcją informacje oraz

Ŝe Ŝaden z nich nie działa pod jakimkolwiek

przymusem

Czy wartość rynkowa jest „prawdziwą” miarą wartości?

Czy „rynek” moŜe się mylić?

© Marek Masztalerz

WARTOŚĆ GODZIWA

FAIR =

godziwa, uczciwa, sprawiedliwa,

wierna, rzetelna, prawdziwa...

W rachunkowości pojęcie wartości godziwej (fair value)

jest całkowicie oderwane od kwestii etyki i moralności.

WARTOŚĆ

GODZIWA

kwota, za jaką składnik aktywów mógłby zostać

wymieniony, a zobowiązanie uregulowane, na

warunkach transakcji rynkowej, pomiędzy

zainteresowanymi i dobrze poinformowanymi,

niepowiązanymi ze sobą stronami

Jeśli istnieje aktywny rynek na dane dobro, wartość godziwa jest równa cenie rynkowej.

© Marek Masztalerz

6

WARTOŚĆ REALIZACJI

CENA

SPRZEDAśY

NETTO

WARTOŚĆ

LIKWIDACJI

moŜliwa do uzyskania cena sprzedaŜy składnika

aktywów, bez podatku VAT i podatku akcyzowego,

pomniejszona o rabaty i opusty oraz koszty związane

z przystosowaniem składnika aktywów do sprzedaŜy

i dokonaniem tej sprzedaŜy w toku normalnej

działalności

cena sprzedaŜy netto moŜliwa do uzyskania

w toku likwidacji przedsiębiorstwa lub jego części

Jeśli istnieje aktywny rynek na dane dobro, cena sprzedaŜy netto jest równa cenie

rynkowej pomniejszonej o koszty przeprowadzenia transakcji sprzedaŜy składnika.

© Marek Masztalerz

WARTOŚĆ NOMINALNA

& KWOTA WYMAGANEJ ZAPŁATY

• nominał uwidoczniony na banknotach, monetach,

papierach wartościowych,

WARTOŚĆ

NOMINALNA

• kwota naleŜności lub zobowiązania uwidoczniona

na rachunku, fakturze, umowie poŜyczki, umowie

kredytowej,

• kapitał podstawowy wynikający z umowy spółki

lub statutu.

KWOTA

WYMAGANEJ

ZAPŁATY

kwota naleŜności lub zobowiązania

wraz z naliczonymi i niezapłaconymi

odsetkami umownymi lub ustawowymi

© Marek Masztalerz

7

SKORYGOWANA CENA NABYCIA*

Skorygowana cena nabycia (koszt zamortyzowany) jest to cena nabycia,

w jakiej składnik aktywów finansowych lub zobowiązań finansowych został

po raz pierwszy wprowadzony do ksiąg rachunkowych (wartość początkowa),

pomniejszona o spłaty wartości nominalnej, odpowiednio skorygowana

o skumulowaną kwotę zdyskontowanej róŜnicy między wartością początkową

składnika i jego wartością w terminie wymagalności, wyliczoną za pomocą

efektywnej stopy procentowej, a takŜe pomniejszona o odpisy aktualizujące

wartość.

WARTOŚĆ POCZĄTKOWA

– SPŁATY WARTOŚCI NOMINALNEJ

+/– SKUMULOWANA KWOTA ZDYSKONTOWANEJ RÓśNICY

MIĘDZY WARTOŚCIĄ POCZĄTKOWĄ I KOŃCOWĄ

– ODPISY AKTUALIZUJĄCE WARTOŚĆ

= SKORYGOWANA CENA NABYCIA

© Marek Masztalerz

ODPISY AKTUALIZUJĄCE WARTOŚĆ

Jeśli składnik aktywów traci na wartości, moŜna dokonać odpisu

aktualizującego. W przypadku aktywów trwałych mówi się o „odpisie

z tytułu trwałej utraty wartości”. Trwała utrata wartości zachodzi

wtedy, gdy istnieje duŜe prawdopodobieństwo, Ŝe kontrolowany

przez jednostkę składnik aktywów nie przyniesie w przyszłości

w znaczącej części lub w całości przewidywanych korzyści

ekonomicznych.

Odpis aktualizujący pozwala na doprowadzenie wartości składnika

aktywów do ceny sprzedaŜy netto lub inaczej ustalonej wartości godziwej.

Odpisy aktualizujące wartość zalicza się do:

• pozostałych kosztów operacyjnych, w przypadku aktywów niefinansowych,

• kosztów finansowych, w przypadku aktywów finansowych.

W przypadku ustania przyczyny, dla której dokonano odpisu aktualizującego, moŜna „wycofać”

odpis na dobro pozostałych przychodów operacyjnych lub przychodów finansowych.

© Marek Masztalerz

8

WYCENA ŚRODKÓW TRWAŁYCH

& WARTOŚCI NIEMTAERIALNYCH

na dzień

powstania

CENA NABYCIA lub KOSZT WYTWORZENIA

WARTOŚĆ POCZĄTKOWA

na dzień

bilansowy

– ODPISY AMORTYZACYJNE (UMORZENIE)

– ODPISY Z TYTUŁU TRWAŁEJ UTRATY WARTOŚCI

Wartość początkowa i odpisy amortyzacyjne

od środków trwałych mogą ulegać

przeszacowaniu na podstawie odrębnych

przepisów (ostatnia aktualizacja urzędowa

miała miejsce w 1996 roku).

Odpisy z tytułu trwałej

utraty wartości środków

trwałych oraz wartości

niematerialnych

obciąŜają pozostałe

koszty operacyjne.

© Marek Masztalerz

AMORTYZACJA

Środki trwałe i wartości niematerialne są poddawane amortyzacji,

która polega na sukcesywnym odpisywaniu w koszty wartości tych

składników. Odpisów dokonuje się co miesiąc przez cały okres

ekonomicznej przydatności środka trwałego, określonego w

momencie przyjęcia środka do uŜywania.

METODA

LINIOWA

METODA

DEGRESYWNA

odpisy równomierne (co miesiąc taka sama kwota),

liczone od wartości początkowej

odpisy obliczone za pomocą podwyŜszonej stopy

amortyzacji od wartości netto środka trwałego na początek

kolejnych lat a począwszy od roku następującego po roku,

w którym nastąpiło zrównanie rocznej kwoty amortyzacji

obliczonej według odpisu podstawowego dokonuje się

odpisów liniowych

© Marek Masztalerz

9

AMORTYZACJA – przykład

Przedsiębiorstwo nabyło w czerwcu 2008 roku samochód o wartości 60.000 zł.

Przewidywany okres uŜytkowania samochodu ustalono na 5 lat, co oznacza, Ŝe

podstawowa stopa amortyzacji wynosi 20%. Dla metody degresywnej przyjęto

współczynnik podwyŜszający 2,0.

METODA LINIOWA

Rok

Podstawa

obliczenia

amortyzacji

Stopa

amortyzacji

Roczny

odpis

Miesięczny

odpis

Wartość ŚT

na koniec

roku

2008

60 000

20 %

6 000

1 000

54 000

2009

60 000

20 %

12 000

1 000

42 000

2010

60 000

20 %

12 000

1 000

30 000

2011

60 000

20 %

12 000

1 000

18 000

2012

60 000

20 %

12 000

1 000

6 000

2013

60 000

20 %

6 000

1 000

0

© Marek Masztalerz

AMORTYZACJA – przykład

METODA DEGRESYWNA

Rok

Podstawa

obliczenia

amortyzacji

Stopa

amortyzacji

Roczny

odpis

Miesięczny

odpis

Wartość ŚT

na koniec

roku

2008

60 000

40 %

12 000

2 000

48 000

2009

48 000

40 %

19 200

1 600

28 800

2010

60 000

20 %

12 000

1 000

16 800

2011

60 000

20 %

12 000

1 000

4 800

2012

60 000

20 %

12 000

1 000

0

W latach 2008-2009 dokonujemy odpisów amortyzacyjnych według stawki podwyŜszonej, tj. 40%,

biorąc za podstawę obliczenia kwoty amortyzacji wartość netto samochodu (wartość początkowa

pomniejszoną o dotychczasowe umorzenie). Gdyby w 2010 roku firma chciała zastosować stawkę

podwyŜszoną, kwota amortyzacji rocznej wyniosłaby 28 800 * 0,4 = 11 520 zł i byłaby niŜsza od

stawki podstawowej, tj. 12.000 zł, dlatego począwszy od tego roku samochód jest amortyzowany

wg stawki podstawowej. W roku 2012 firma przez 4 miesiące dokonuje podstawowych odpisów

miesięcznych w wysokości 1.000 zł, a w piątym miesiącu umarza pozostałe 800 zł.

© Marek Masztalerz

10

WYCENA ZAPASÓW

na dzień

powstania

CENA ZAKUPU lub CENA NABYCIA

lub KOSZT WYTWORZENIA

CENA NABYCIA (ZAKUPU)

na dzień

bilansowy

lub KOSZT WYTWORZENIA

nie wyŜsze od CENY SPRZEDAśY NETTO

– ODPISY AKTUALIZUJĄCE

Produkty w toku moŜna wyceniać w wysokości

bezpośrednich kosztów wytworzenia albo tylko

materiałów bezpośrednich bądź moŜna nie

wyceniać ich wcale, jeśli nie zniekształca to stany

aktywów i wyniku finansowego.

Odpisy aktualizujące wartość

zapasów obciąŜają pozostałe

koszty operacyjne.

© Marek Masztalerz

WYCENA ROZCHODU ZAPASÓW

Rozchody zapasów materiałów, produktów i towarów mogą być

wyceniane wg jednej z czterech metod:

CENA

PRZECIĘTNA

FIFO

LIFO

SZCZEGÓŁOWA

IDENTYFIKACJA

kolejne rozchody zapasów są wyceniane po średniej

waŜonej cenie (koszcie) danego składnika

„first in first out” czyli „pierwsze weszło, pierwsze wyszło”,

gdy w rozchód wycenia się kolejno po cenach (kosztach)

tych składników, które zostały najwcześniej nabyte

(wytworzone),

„last in first out” czyli „ostatnie weszło, pierwsze wyszło”,

gdy w rozchód wycenia się kolejno po cenach (kosztach)

tych składników, które zostały najpóźniej nabyte

(wytworzone),

kolejne rozchody zapasów są wyceniane po cenie

(koszcie) danego składnika ustalonej w drodze

szczegółowej identyfikacji

© Marek Masztalerz

11

MODELE WYCENY INWESTYCJI

RODZAJ

INWESTYCJI

INWESTYCJE

NIEFINANSOWE

DŁUGOTERMINOWE

INWESTYCJE

FINANSOWE

DŁUGOTERMINOWE

INWESTYCJE

FINANSOWE

KRÓTKOTERMINOWE

WYCENA NA DZIEŃ

NABYCIA

WYCENA NA DZIEŃ

BILANSOWY

• cena nabycia

• cena nabycia minus odpisy z tytułu

trwałej utraty wartości

• cena rynkowa lub inaczej określona

wartość godziwa

• cena nabycia

• cena zakupu

• cena nabycia minus odpisy z tytułu

trwałej utraty wartości

• cena rynkowa lub inaczej określona

wartość godziwa

• skorygowana cena nabycia*

• cena nabycia

• cena zakupu

• cena nabycia nie wyŜsza od ceny

rynkowej

• cena rynkowa lub inaczej określona

wartość godziwa

• skorygowana cena nabycia*

Odpisy z tytułu trwałej utraty wartości inwestycji finansowych obciąŜają koszty finansowe

a w przypadku inwestycji niefinansowych – pozostałe koszty operacyjne.

© Marek Masztalerz

WYCENA DŁUGOTERMINOWYCH

INWESTYCJI NIEFINANSOWYCH

cena rynkowa inwestycji

cena

nabycia

+ Pozostałe przychody operacyjne

– Pozostałe koszty operacyjne

cena

zakupu

czas

© Marek Masztalerz

12

WYCENA DŁUGOTERMINOWYCH

INWESTYCJI FINANSOWYCH

cena rynkowa inwestycji

+ / – Kapitał

z aktualizacji wyceny

cena

nabycia

cena

zakupu

+ Przychody finansowe

– Koszty finansowe

czas

© Marek Masztalerz

WYCENA KRÓTKOTERMINOWYCH

INWESTYCJI FINANSOWYCH

cena rynkowa inwestycji

cena

nabycia

+ Przychody finansowe

– Koszty finansowe

cena

zakupu

czas

© Marek Masztalerz

13

RÓśNICE KURSOWE

Operacje gospodarcze wyraŜone w walutach obcych muszą być ujęte

w księgach rachunkowych w walucie polskiej.

Operacje zakupu i sprzedaŜy walut oraz

zapłaty zobowiązania lub spłaty naleŜności

wycenia się po faktycznym kursie realizacji

(kurs kupna lub sprzedaŜy).

Pozostałe operacje wycenia się po kursie

średnim NBP na dzień poprzedzający dzień

operacji.

Na dzień bilansowy składniki wyraŜone w walutach obcych wycenia się po średnim kursie NBP

na ten dzień, a róŜnice kursowe powstałe przy wycenie odnosi się na:

• koszty finansowe (ujemne róŜnice, gdy kurs jest niekorzystny),

•przychody finansowe (dodatnie róŜnice, gdy kurs jest korzystny).

© Marek Masztalerz

WYCENA NALEśNOŚCI

RODZAJ

NALEśNOŚCI

WYCENA NA DZIEŃ

POWSTANIA

WYCENA NA DZIEŃ

BILANSOWY

NALEśNOŚCI

FINANSOWE

wartość nominalna

skorygowana cena nabycia

NALEśNOŚCI

W WALUCIE POLSKIEJ

wartość nominalna

kwota wymaganej zapłaty

pomniejszona o odpisy

aktualizujące wartość

NALEśNOŚCI

W WALUCIE OBCEJ

wartość nominalna

przeliczona po kursie

średnim NBP na dzień

poprzedzający dzień

powstania lub kursie

podanym w zgłoszeniu

celnym

kwota wymaganej zapłaty

pomniejszona o odpisy

aktualizujące wartość,

przeliczona po kursie

średnim NBP na dzień

bilansowy

Odpisy aktualizujące wartość naleŜności obciąŜają pozostałe koszty

koszty operacyjne

lub koszty finansowe, w zaleŜności od charakteru naleŜności .

© Marek Masztalerz

14

WYCENA ZOBOWIĄZAŃ

RODZAJ

ZOBOWIĄZAŃ

WYCENA NA DZIEŃ

POWSTANIA

WYCENA NA DZIEŃ

BILANSOWY

ZOBOWIĄZANIA

FINANSOWE

wartość godziwa

uzyskanej kwoty

skorygowana cena nabycia

INNE ZOBOWIĄZANIA

W WALUCIE POLSKIEJ

wartość nominalna

kwota wymaganej zapłaty

INNE ZOBOWIĄZANIA

W WALUCIE OBCEJ

wartość nominalna

przeliczona po kursie

średnim NBP na

dzień poprzedzający

dzień powstania lub

kursie podanym w

zgłoszeniu celnym

kwota wymaganej zapłaty

przeliczona po kursie

średnim NBP na dzień

bilansowy

© Marek Masztalerz

WARTOŚĆ PRZEDSIĘBIORSTWA

WARTOŚĆ

KSIĘGOWA

Book Value

WARTOŚĆ

RYNKOWA

Market Value

WARTOŚĆ

EKONOMICZNA

Economic Value

suma wartości bilansowej majątku przedsiębiorstwa

pomniejszona o wartość zobowiązań – czyli wartość

księgowa kapitału własnego w bilansie

wartość akcji przedsiębiorstwa według ceny rynkowej

(kursu giełdowego) pomniejszona o rynkową wartość

zobowiązań

bieŜąca wartość przyszłych korzyści ekonomicznych

(a ściślej: przepływów pienięŜnych) pomniejszona o

bieŜącą wartość zobowiązań

Bilans pokazuje wyłącznie wartość księgową majątku przedsiębiorstwa.

przedsiębiorstwa. Bilans nie uwzględnia

aktywów intelektualnych i rynkowych firmy (know

(know--how,

how, doświadczenie, pozycja na rynku, marka,

relacje z klientami, potencjał intelektualny pracowników, stosunki

stosunki polityczne itp.)

© Marek Masztalerz

15