ISTOTA MARKETINGU BANKOWEGO (MB) W WARUNKACH GOSPODARKI RYNKOWEJ

MARKETING BANKOWY - stanowi adaptację ogólnej koncepcji marketingu w dziedzinie bankowości

MARKETING USŁUG BANKOWYCH - zintegrowane działania banku mające na celu identyfikowanie,

przewidywanie i zaspokajanie potrzeb nabywców usług bankowych oraz pozwalające bankowi osiągnąć

zysk na odpowiednim poziomie.

ORIENTACJA MARKETINGOWA BANKU - w centrum uwagi banku pojawia się klient i jego

potrzeby, a podstawą działań staje się rozpoznanie rynku, segmentacja klientów oraz umiejętne

komponowanie i stosowanie środków marketingu-mix.

EWOLUCJA MARKETINGU BANKOWEGO:

ETAP 1 - marketing to reklama

ETAP 2 - marketing to przyjazna atmosfera

ETAP 3 - marketing to innowacje

ETAP 4 - marketing to pozycjonowanie (plasowanie)

ETAP 5 - marketing to badania, planowanie, wdrażanie i kontrola

Kluczowe zasady marketingu, których stosowanie w działalności banku świadczy o jego marketingowej

orientacji:

1. orientacje na rynek, na którym mają miejsce procesy wymiany. Bank może zaproponować klientom

kredyt, pożyczkę, procenty od lokat wzamian za ich pieniądze.

2. prowadzenie przez podmiot działalności w taki sposób, aby klient osiągał zyski w długim okresie.

3. budowanie pozycji banku poprzez segmentację klientów. Działanie zgodne z tą zasadą wiąże się z

dążeniem do zidentyfikowania docelowych klientów banku i dokładnym poznaniem ich potrzeb i

pragnień.

4. Potrzeba osiągnięcia zysków - chodzi tutaj o zrównoważenie celów banku z wymaganiami klientów.

5. Skuteczność i efektywność działań marketingowych w dużym stopniu uzależniona jest od koordynacji

działalności marketingowej w banku.

Podstawowe cechy usługi można określić jako ‘4N’. Usługi są:

1) niematerialne - nie możemy ich dotknąć, przymierzyć. Duże znaczenie ma tu sprzedaż osobistapersonel.

2) nierozdzielne - nierozdzielenie fazy produkcji od fazy konsumpcji, są one nierozerwalne. Naruszeniem

tej zasady nierozdzielności to karty bankomatowe.

3) niejednorodne - ta sama usługa może być świadczona w każdym banku inaczej, wynika to z procedur

stosowanych w bankach oraz z podejścia i kompetencji personelu bezpośredniego

4) nietrwałe - usługi nie można przechowywać

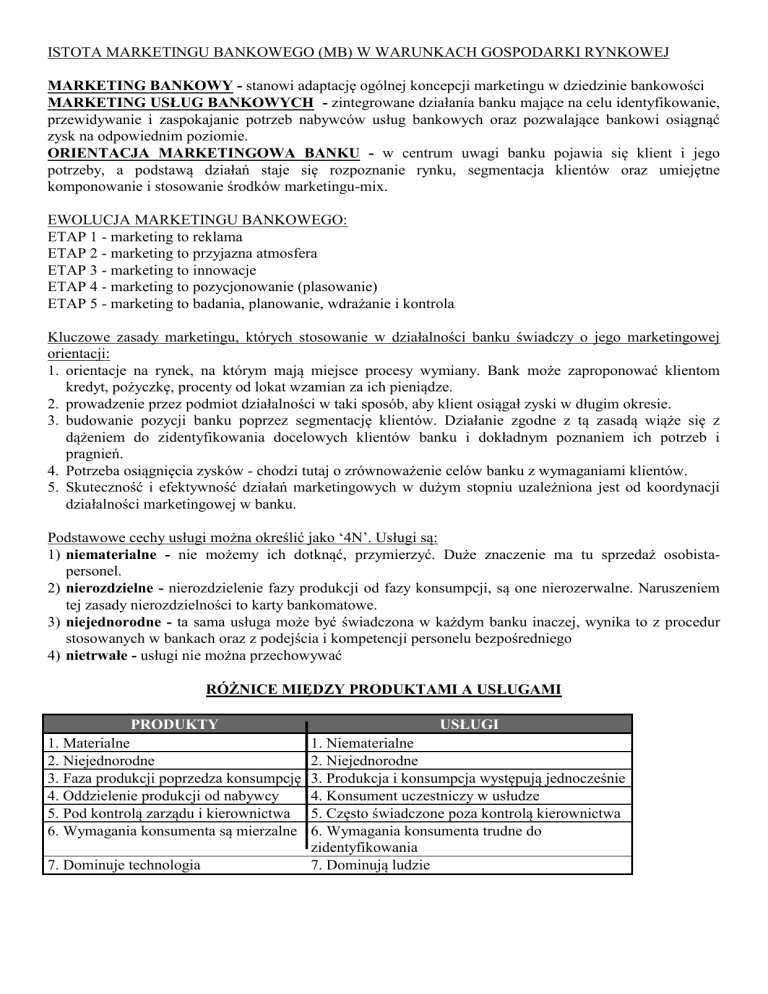

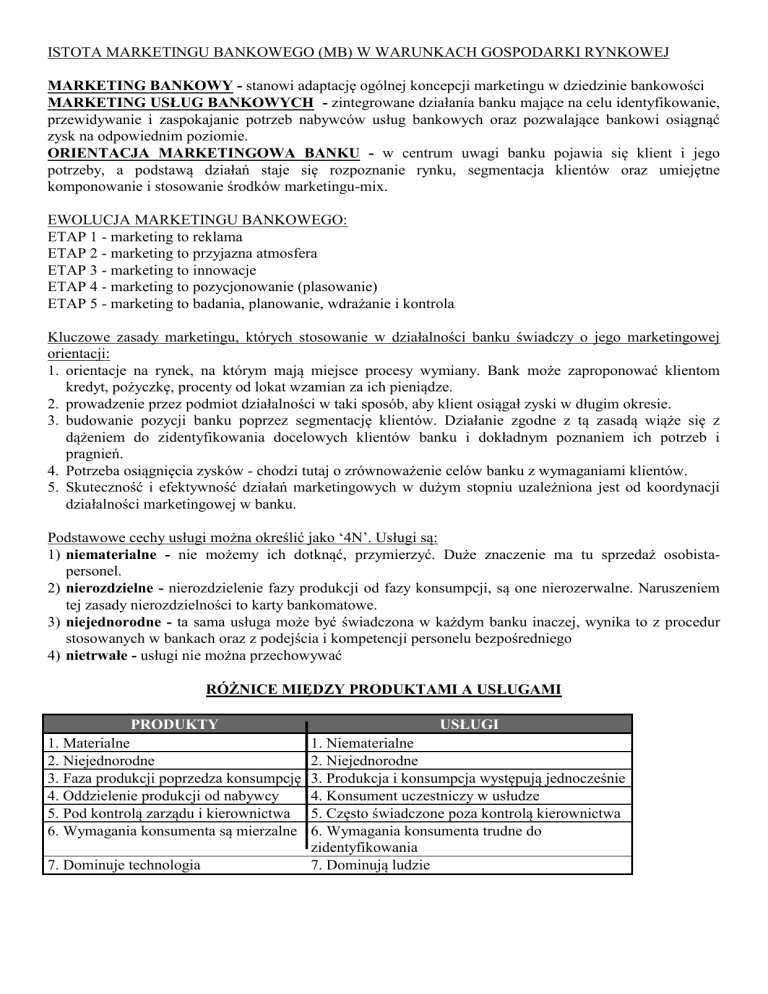

RÓŻNICE MIĘDZY PRODUKTAMI A USŁUGAMI

PRODUKTY

USŁUGI

1. Materialne

2. Niejednorodne

3. Faza produkcji poprzedza konsumpcję

4. Oddzielenie produkcji od nabywcy

5. Pod kontrolą zarządu i kierownictwa

6. Wymagania konsumenta są mierzalne

1. Niematerialne

2. Niejednorodne

3. Produkcja i konsumpcja występują jednocześnie

4. Konsument uczestniczy w usłudze

5. Często świadczone poza kontrolą kierownictwa

6. Wymagania konsumenta trudne do

zidentyfikowania

7. Dominują ludzie

7. Dominuje technologia

ZARZĄDZANIE MARKETINGIEM W BANKU

Można wyróżnić 7 rodzajów popytu na usługi finansowe, którym należy przyporządkować określone

działania marketingowe:

1. brak popytu - podstawowe zadanie polega na rozbudzeniu zainteresowania produktem na rynku, np.

poprzez reklamę (np. nowy produkt).

2. utajony - na rynku wstępuje popyt na usługę, której bank nie świadczy. Zadaniem marketingu jest

zbadanie struktury popytu i czy jest możliwość wdrożenia danej usługi przez bank.

3. malejący - spadek zapotrzebowania na określone usługi ma charakter trwały. Zadaniem marketingu jest

zbadanie przyczyn spadku popytu oraz modyfikacja produktu, bądź gdy nie można modyfikować, to

wycofanie produktu z rynku.

4. nierównomierny - ściśle jest związany z występowaniem zjawiska sezonowości. Podstawowe zadanie

marketingu to synchronizacja popytu z podażą, co w marketingu określamy jako synchromarketing.

Synchromarketing to manipulowanie cenami, reklamą, dystrybucją w taki sposób, aby ustabilizować

wielkość popytu na usługi finansowe w czasie. Jeśli popyt jest za duży, to podnosimy cenę, a dystrybucję

obniżamy.

5. zaspokojony - podaż odpowiada popytowi. Zadaniem marketingu jest ciągła kontrola pod kątem

zmieniających się potrzeb klientów.

6. nadmierny - występuje wtedy, gdy jest zjawiskiem trwałym i w najbliższym czasie bank nie ma

możliwości przeciwdziałać (zmienić) takiej sytuacji. Zadaniem marketingu jest ograniczenie, a nie

likwidacja popytu, czyli demarketing oraz podjęcie działań, mających na celu czasowe ograniczenie

popytu na usługi.

7. negatywny - występuje wtedy, gdy wszystkie lub większość segmentów na rynku nie akceptuje danego

produktu. Zadaniem marketingu jest zbadanie przyczyn braku akceptacji produktu i przeciwdziałanie.

ZARZĄDZANIE MARKETINGIEM W BANKU OBEJMUJE NASTĘPUJĄCE BADANIA:

1) badania marketingowe

2) planowanie strategiczne

3) organizowanie

4) wdrażanie

5) kontrola

__________________________________________________________________________________

KSZTAŁTOWANIE WIZERUNKU BANKU

MARKA - nazwa, termin, symbol, wzór lub ich kombinacja, stworzona celem identyfikacji dóbr lub usług

sprzedawcy lub ich grupy i wyróżnienia ich spośród konkurencji.

Pojęcie marki i jej rynkowe funkcje łączą się z:

a) tożsamością firmy (corporate identify) - to jej cele, treść i formy działania, które chce przekazać i

utrwalić w otoczeniu. Oznacza sposób, w jaki przed. chce być identyfikowane przez odbiorców.

b) wizerunek firmy (corporate image) - odzwierciedla sposób, w jaki firma rzeczywiści jest postrzegana

przez otoczenie (na rynku).

Tożsamość firmy i jej wizerunek to terminy bliskie, ale nie tożsame.

Rzeczywistość stwarza przed bankowcami potrzebę:

wytworzenia stałych więzi z klientem (klienci lojalni, to klienci powtarzający swoje zakupy)

zdobywania zaufania klienta do bankowców i banku

wytworzenia u klienta pozytywnego obrazu banku

Wizerunek banku - to niematerialny element majątku banku, który powinien być zarządzany w taki

sposób, by stanowił nierozłączną część strategii organizacji. Pożądany wizerunek powinien wpływać

zarówno na docelowy segment rynku, jak i wartość usługi.

Interpretacja wizerunku banku akceptująca rolę personelu bankowego: wizerunkiem dobrego banku jest

uśmiechnięty personel, przyjazna atmosfera wokół klienta oraz trafianie w jego oczekiwania. Bank może

przeżyć tylko wtedy, gdy będzie miał zadowolonego, powracającego klienta, który robi z nim interesy.

Image każdej organizacji jest skumulowanym skutkiem oddziaływania 3 czynników:

1) postawy organizacji (corporate attitude) - postawa organizacji to misja i filozofia działania przed.

Misja określa szczególny powód istnienia przed. na rynku, wyróżniający przed. od innych

funkcjonujących podmiotów.

Misja przed. określa „filozofię” firmy w takich kwestiach, jak:

przedmiot działania

zakres obsługiwania rynku

pozycja rynkowa (w stosunku do konkurentów)

jakość wyrobów i usług

stosunek do innowacji i poziom stosowanych technologii

Na kształtowanie się misji banku wpływa obecna tożsamość banku i wizja, czyli kształtowanie się

przyszłej tożsamości banku.

Misja może przybierać 3 formy różniące się nastawieniem do historii i przyszłości banku w zależności od

wkomponowania tożsamości i wizji:

a) podtrzymująca (konserwatywna) - jest równoznaczna z tożsamością banku, który dumny ze swej

tradycji wywodzi misję z poglądu „byliśmy, jesteśmy, będziemy”, nie precyzując wizji.

b) rozwojowa - formułowana jest zarówno w oparciu o elementy określające tożsamość, jak i wizje

przyszłości. Odwołania do tradycji są podkreśleniem atutów banku, równocześnie wyznacza się drogę

strategicznych zmian korygujących dotychczasowe obszary i sposoby działania banku.

c) przełomu - określana jest przy wyrzeczeniu się istotnych elementów historii banku oraz oparciu się na

samej tylko przyszłości, całkowicie różnej od stanu wyjściowego, bowiem sformułowanie wizji ma

stanowić zaczyn przełomu zmieniającego obraz i charakter działalności banku.

2) zachowania organizacji (corporate behaviour) - są to funkcjonalne i narzędziowe strategie, które musi

cechować elastyczność. Elastyczność ma na celu dostosowanie się do zmieniających się potrzeb i

preferencji klientów.

MACIERZ ANSOFFA - z jednej strony analizuje produkt, a z drugiej rynek (czyli są dwie zmienne rynek i produkt). Jest analizowany z 2 punktów widzenia - dotychczasowego i nowego.

RYNEK

a)

b)

c)

d)

DOTYCHCZASOWY

DOTYCHCZASOWY

strategia penetracji

NOWY

strategia rozwoju

produktu

NOWY

strategia rozwoju

rynku

strategia

dywersyfikacji

Strategia penetracji - ma na celu zwiększenie sprzedaży dotychczasowego produktu na

dotychczasowym rynku. Celem jest wzmocnienie pozycji banku na rynku. Stosuje się ją wtedy, gdy

dochodzi do zagrożenia pozycji banku na rynku.

Sposoby realizacji tej opcji penetracji rynku:

bank może oferować swoje usługi większej liczbie klientów

bank może zwiększyć sprzedaż usług obecnym klientom (przede wszystkim usługi wiązane)

zachęcenie do częstego korzystania z usług banku (np. podnoszenie wysokości lokat)

bank może starać się zachęcać dotychczasowych klientów do niekorzystania z usług innego banku (np.

poprzez zwracanie uwagi na szczególnie korzystną ofertę swojego banku, podnoszenie jakości usług lub

wprowadzenie nowych usług itp.)

Strategia rozwoju rynku - sprzedaż dotychczasowych produktów na nowym rynku. Bank powinien

podejmować działania zmierzające do identyfikacji nowych segmentów rynków.

Strategia rozwoju produktu - na dotychczasowym rynku prezentujemy nowy produkt. Wdrażanie tej

strategii wiąże się z posiadaniem odpowiedniego zaplecza finansowego, rzeczowego i personalnego. Ta

strategia jest odpowiedzią na działania konkurencyjnych banków i na pojawienie się nowych technologii

na rynku usług finansowych.

Strategia dywersyfikacji - na nowym rynku prezentujemy nowy produkt. Strategia ta wymaga

przeprowadzenia badań rynkowych, przygotowania nowego pomysłu i przetestowania go.

3) system identyfikacji wizualnej (corporate design) -obejmuje nazwę firmy, logo, liternictwo stosowane

w nazwie, formy plastyczne, kolory firmowe, jak i specyficzne cechy budynków, biur, sposób

kontaktowania się z klientem, kontrahentami.

Zestaw narzędzi promowania wizerunku banku:

nazwa banku

slogan reklamowy

znak graficzny (ang. logo)

charakterystyczne kolory

reklama (prasowa, telewizyjna, radiowa)

temat muzyczny w reklamach radiowych i TV-ych

osobistości

wygląd oddziałów banku

pracownicy (sprzedaż osobista)

public relations (publicity)

sponsoring

komunikowanie niekontrolowane

ZNAK GRAFICZNY BANK (LOGO):

1. powinien być zgodny z polityką wizualną banku

2. powinien tworzyć pozytywne wrażenie o banku

3. powinien ułatwiać identyfikację banku i reklamować go

4. powinien służyć przez długie lata

KOMUNIKACJA NIEFORMALNA - z ang. WOM (Word of Mouth) - jest obiegową opinią o bankach,

którą kierują się klienci przy ich wyborze (przyjaciele, opinia publiczna, głos kliencki).

Może przybierać 2 postacie:

pozytywny WOM - charakter tego wskaźnika nakłania do korzystania z usług banku

negatywny WOM - charakter tego wskaźnika zniechęca do korzystania z usług banku

WOM jest funkcją satysfakcji klienta. W przypadku banku negatywny WOM =1/10 - 1 niezadowolony

klient poinformuje 10 kolejnych klientów.

ŹRÓDŁA WOM I ICH ELEMENTY

RODZAJE ŹRÓDEŁ

ELEMENTY

nieformalne

eksperckie

media

rodzina, znajomi, przyjaciele, współpracownicy, pracownicy banku

doradcy (konsultanci), seminaria, targi

prasa, TV, książki, prasa specjalistyczna

opracowania rządowe i konsultingowe, dane źródłowe, statystyka,

publikacje naukowe

analityczne

Reguła Pareto = 80/20 - 80 % społeczeństwa znajduje się pod wpływem 20-tu %.

Goodwill – reputacja rynku. Pojawia się przy zakupie części bądź też całego przed., kiedy cena nabycie jest

większa od ceny rynkowej, wynikającej z części bądź też całego majątku przed.

MARKETINGOWE OTOCZENIE BANKU

Bank musi identyfikować otoczenie oraz partycypować w jego tworzeniu.

Rodzaje otoczenia:

I. Makrootoczenie

II. Mikrootoczenie

Ad. Makrootoczenie – (dotyczy wszystkich instytucji na rynku). Identyfikuje czynniki, które wpływają na

wszystkie podmioty funkcjonujące na rynku.

Badanie makrootoczenia ma charakter uniwersalny, w podobny sposób oddziaływuje na podmioty rynkowe.

Ad. Mikrootoczenie - obejmuje czynniki bardziej specyficzne, związane bezpośrednio lub pośrednio z daną

organizacją. Badanie mikrootoczenia ma charakter indywidualny i należy je przewidywać do każdego

podmiotu osobno.

GRUPY CZYNNIKÓW MAKROOTOCZENIA

Czynniki ekonomiczne - zostały podzielone na czynniki sfery bankowej i pozabankowej.

CZYNNIKI EKONOMICZNE

SFERY BANKOWEJ

1.

2.

3.

4.

WYZNACZAJĄCE KOSZT

USŁUG BANKOWYCH

ALTERNATYWNA SFERA

kredyt refinansowy

poziom rezerw obowiązkowych

obligacje państwowe

kursy walut

5. giełda papierów wart.

6. fundusze powiernicze

7. instytucje ubezpieczeniowe

stanowią konkurencję dla banku na

rynku finansowym

Sfera pozabilansowa:

a) tempo wzrostu dochodu narodowego

b) stopa wzrostu dochodów ludności

c) poziom podatków

d) poziom cen

e) stopa inflacji

Popyt na rynku usług finansowych ma charakter wtórny, co oznacza że zależy od popytu na popyt na towary

czy usługi - dochody ludności, dochód narodowy.

Ad 1. kredyt refinansowy (redyskontowy) - zaciągany przez bank komercyjny w BC, kształtuje koniunkturę

na rynku usług finansowych.

Ad 2. poziom rezerw obowiązkowych - jeśli jest wysoki, to następuje zahamowanie koniunktury na rynku

usług finans. i odwrotnie

Ad 3. obligacje państwowe - jeśli są sprzedawane po korzystnych warunkach, to banki ...

Istnieje zależność między popytem na usługi finansowe, a popytem na usługi. Popyt na usługi finansowe ma

charakter wtórny i zależy od popytu na towary i inne usługi.

Ad 4. Kursy walut – pozycja waluty krajowej do walut międzynarodowych.

Ad 5,6,7. - te instytucje mogą odciągać klientów od banku.

CZYNNIKI DEMOGRAFICZNE

zmiana w hierarchii potrzeb z konsumpcji b-cej

na oszczędności i zabezpieczenia emerytalne

zmiany w strukturze wiekowej wzrost liczby młodzieży w szkołach średnich

i pomaturalnych

wysoka dynamika wzrostu

oszczędzanie przez rodziców

na cele

grupy 7-15 lat

edukacyjne

wzrost liczby potencjalnych młodych

klientów

wzrost liczby osób powyżej 40 wysokie dochody

lat

tendencje do oszczędzania

(ponad 25 % populacji)

potrzeba zabezpieczeń na starość

wzrost poziomu wykształcenia

wzrost aktywności zawodowej zakupy akcji i papierów wart.

kobiet

depozyty oszczędnościowe

(ponad 46,5 % zatrudnionych) zaciąganie kredytów

zakupy bezgotówkowe

CZYNNIKI SPOŁECZNE I KULTUROWE

ZMIANY W STYLU ŻYCIA

dążenie do zwiększenia konsumpcji

intensyfikacja wyjazdów zagranicznych

służbowych

prywatnych

bezpieczeństwo korzystania z zasobów

finansowych

potrzeba zabezpieczenia przyszłości

dążenie do pomnażania

zaoszczędzonych pieniędzy

ZMIANY W HIERARCHII WARTOŚCI

odwrócenie zależności z oszczędzania, żeby za jakiś

czas kupić na „kupuję a oszczędzam” na spłatę

kredytów

potrzeba międzynarodowego obrotu bezgotówkowego

dostępność do kart bankowych, uznawanych w

krajach Europy, a nawet w świecie

obrót czekowy, kartami kredytowymi i pełniejsze

wykorzystanie bankomatów

korzystanie w szerszym zakresie z usług

ubezpieczeniowych

fundusze powiernicze

giełda papierów wartościowych

CZYNNIKI TECHNICZNE I TECHNOLOGICZNE

1. usługi ich dystrybucja:

bankomaty

operacje finansowe za pośrednictwem komputera, telefonu (duże firmy)

przyspieszenie procesów obsługi

komunikacja międzyoddziałowa i międzybankowa bez zwłoki czasowej

2. segmentacja klientów:

łatwo dostępne bazy danych

segregowanie klientów wg dowolnych kryteriów

3. informacje:

szybki dostęp do oferty banku

bieżące wydruki o stanach kont, poziomie odsetek, terminowości spłat kredytu, itp.

bieżąca analiza działalności we wszystkich oddziałach banku

CZYNNIKI POLITYCZNE I PRAWNE

stabilność rządu

polityka mieszkaniowa

oddłużenie

przedsiębiorstw

(ustawa o restrukturyzacji

finansowej przedsiębiorstw)

Prywatyzacja sektora

bankowego

ciągłość przepisów

zachowanie kierunków zmian

harmonizacja stosunków zewch.

kredyty hipoteczne (olbrzymia

skala)

zmniejszenie ingerencji NBP

zmiana struktury własności

udział kapitału zagranicznego

duża ekspozycja finansowa

bezpośredni udział w zarządzaniu

podmiotami gospodarczymi

Istotą analizy makrootoczenia jest ciągłe jej aktualizowanie, a także przewidywanie wpływu skutków zmian

na strategie bankowe.

STRUKTURA MIKROOTOCZENIA

Konkurencja (krajowa i zagraniczna) - inny bank, banki zagraniczne, poczta, f. powiernicze, emerytalne,

lombardy, giełda pap. wart. - instytucje finansowe

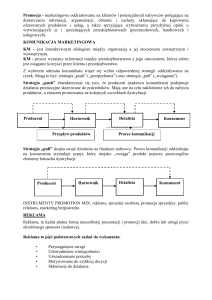

Marketing Mix

Portfel usług

Opłaty i

prowizje

Promocja

Kapitał w zł

Pośrednicy

Pracownicy

Klienci

Segmenty

rynku

Klienci

Dystrybucja

STRATEGIE KONKURENTÓW RYNKOWYCH

POZYCJA RYNKOWA

ZACHOWANIE

KONKURENTA

reakcje na

lider rynkowy

wzrost udziału

konkurencję

współzawodniczący/naśla

naśladowanie

wyzwanie dla lidera

dowcy

lidera

szukanie niszy

reakcja na

unikający konkurenci

rynkowej

konkurencję

współzawodniczący - próbują zagrozić liderowi i zająć jego pozycję

naśladowcy - jedynie obserwują posunięcia lidera i naśladują

Nisza rynkowa - brak konkurencji.

Podmiot stara się obsługiwać segmenty dotąd nie obsługiwane.

a) walka konkurencyjna w polskich warunkach polega na:

konkurowaniu cenami (lokaty)

poszukiwaniu nowych kanałów dystrybucji

reklamie własnych usług (np. prasowa)

b) grupy interesu:

środki masowego przekazu

instytucje rządowe

samorządy lokalne

organizacje konsumenckie

pracownicy

(wizerunek banku zależy od stosunków pomiędzy grupami interesu).

c) klienci:

badanie i realizacja ich potrzeb

segmentacja - dzięki niej można poprzez oddziaływanie elementów marketingu-mix dotrzec do

potrzeb klientów

Produkt - to zestaw korzyści oferowanych klientowi.

Podstawowym elementem, jakim kierują się klienci jest użyteczność, czyli zdolność usługi do zaspokajania

potrzeb.

Wartość usługi - to zdolność usługi do zaspokajania potrzeb klientów w pewien specyficzny,

charakterystyczny sposób.

Usługa bankowa - to każda usługa oferowana klientowi odpłatnie bądź nieodpłatnie.

Orientacja na usługę - sytuacja, kiedy bank oferuje dotychczasowe usługi klientowi.

Orientacja na klienta - bank oferuje te usługi, które klient skłonny będzie kupić.

STRUKTURA USŁUGI WG KONCEPCJI LEVITTA

Poszczególne poziomy tej usługi są uzależnione od stopnia zaspokajania potrzeb klientów.

1) podstawowa wersja usługi - charakteryzuje cechy wspólne dla wszystkich usług z tej grupy, np. kredyt cechą wspólną jest dostarczanie funduszy, celem zaspokojenia potrzeb klientów.

2) usługa oczekiwana - różnicowanie produktu rozpoczyna się na poziomie usługi oczekiwanej, kiedy dana

usługa została wyposażona w cechy oczekiwane i spodziewane przez klienta, dodające nowej wartości do

usługi podstawowej, np. przy kredytach-korzystne terminy spłaty-różne w różnych w bankach.

3) rozszerzona wersja usługi - rozszerza tą usługę o cechy podnoszące wartość usługi, ale których w

porównaniu z usługą oczekiwaną klient przychodząc do banku nie spodziewał się. , np. przy kredycie wyjątkowo korzystne spłaty nie oczekiwane przez klienta.

4) usługa potencjalna - jest przyszłą wersją usługi finansowej (nie występuje jeszcze na rynku).

Kształtowanie strategii produktu bankowego obejmuje:

I. kształtowanie funkcji produktu i ich zmian

II. kształtowanie struktury asortymentowej produktu

III.wprowadzanie nowych produktów na rynek

Ad I. Wyróżniamy:

a) funkcję podstawową

b) funkcję dodatkową - ma znaczenie dla klienta

FUKCJA PODSTAWOWA

istota

funkcji

Przykłady:

1. kredyt

2. lokaty

3. bieżące

usługi

bankowe

związek zachodzący pomiędzy usługą, a

celem, któremu ona służy i który uzasadnia

jej istnienie

odpowiada zapotrzebowaniu na środki

finansowe przeznaczone na realizację

określonych przedsięwzięć

zwiększają

potrzebę

oszczędzania,

zabezpieczenia przyszłości oraz racjonalnego

i efektywnego gospodarowania wolnymi

środkami finansowymi

przyspieszają

realizację

przedsięwzięć

gospodarczych przez podmioty rynku oraz

ułatwiają podejmowanie i realizację all

przedsięwzięć

FUNKCJA DODATKOWA

związek zachodzący pomiędzy

usługą, a użytkownikiem

czas oczekiwania na decyzję

przyznania, jakość i szybkość

usługi

łatwy dostęp do informacji,

estetyka

pomieszczeń

bankowych (różny poziom

oprocentowania)

szybkość,

terminowość,

rzetelność wykonania, wysoki

poziom obsługi

Ad II. Kształtowanie polityki asortymentowej banku.

asortyment - zestaw usług bankowych oferowanych przez bank.

A) Asortyment produktów oferowanych przez bank jest szeroki, kiedy dąży do zaspokajania

współwystępujących potrzeb (gdy oferuje się wiele różnych produktów).

Zalety oferowania szerokiego asortymentu:

a) zwiększenie zakresu wyboru produktów dla klienta

b) zwiększenie wielkości sprzedaży

c) podział ryzyka na większą ilość produktów

d) możliwość lepszego wykorzystania personelu

Wady:

a) ograniczenie możliwości specjalizacji (ze względu na oferowanie wielu produktów)

b) mniejsza możliwość podnoszenia jakości obsługi i produktów

Ta strategia wykorzystywana jest przez banki uniwersalne.

B) Asortyment produktów oferowanych przez bank jest głęboki, jeżeli bank oferuje wiele odmian jednego

produktu.

Strategia ta powinna być wtedy wykorzystywana i jest celowa, gdy mamy do czynienia na rynku z

wieloma różnymi segmentami klientów. Ta strategia wykorzystywana jest przez banki specjalistyczne.

CYKL ŻYCIA PRODUKTU BANKOWEGO

Jest on relatywnie długi i taki sam, jak w zwykłym produkcie.

I - faza wprowadzania - produkt jest nieznany, konieczne jest podjecie szerokiej akcji reklamowej, zysk

jest ujemny. Podstawowymi nabywcami są innowatorzy. pionierzy (np. home banking, office banking).

II - faza wzrostu - rośnie dynamika sprzedaży, zaczyna się osiągać zysk, na rynku pojawia się konkurencja.

Zalecane działania: podnoszenie jakości usługi, poszerzanie sprzedaży o nowe segmenty rynku, rozszerzanie

kanałów dystrybucji, obniżanie ceny lub podwyższanie oprocentowania lokat w celu zainteresowania

klientów wrażliwych cenowo. Charakterystycznymi nabywcami są zwolennicy nowości, a pod koniec wczesna większość (np. rachunek oszczędnościowo-rozliczeniowy).

III - faza dojrzałości (zwana fazą nasycenia) - powolne starzenie się usługi bankowej. Tempo sprzedaży

osiąga maksimum i zaczyna maleć. Zysk jest ustabilizowany, w końcowym stadium ma tendencję

spadkową. Nabywcami są wczesna większość (w 1st fazie) i późna większość (w 2nd fazie).

Zalecane działania: intensywna akcja reklamowa, wprowadzane są rabaty, premie, mające zwiększyć

sprzedaż usługi, modyfikacja produktu bankowego - dotyczyć może:

jakości produktu,

cech produktu - dodawanie nowej wartości do produktu,

stylu - kształtowanie się relacji pomiędzy klientem, a bankiem

inne działania: obniżenie oprocentowania kredytu, podwyższenie oprocentowania lokat. Strategia ta skupia

się na próbie przedłużenia produktu na rynku. (np. konta dewizowe).

IV - faza schyłkowa - koszty dotyczące sprzedaży są stałe, natomiast znacznie zmniejsza się przychód ze

sprzedaży. Stosuje się tu następujące strategie:

dostosowanie produktu do specyficznego segmentu klientów

wycofanie produktu z rynku, gdy zaczyna on przynosić straty

Odbiorcami są: spóźnialscy, maruderzy (np. książeczki mieszkaniowe - nie są już sprzedawane).

AD III. wprowadzanie nowego produktu na rynek - nowe produkty na rynku finansowym są najczęściej

modyfikacją dotychczasowych produktów, mającą na celu uczynienie ich bardziej atrakcyjnymi dla klienta i

lepiej zaspokajającymi potrzeby klienta.

Wprowadzanie nowego produktu na rynek składa się z następujących 7 etapów:

1) poszukiwanie idei nowego produktu. Skupia się ono na 2 etapach:

źródła zewnętrzne - badanie: klientów, konkurencji, ewentualnych publikacji, roczników

źródła wewnętrzne - własne badania rynkowe prowadzone przez bank (zaczynamy od źródła wew.)

2) wstępna selekcja zgromadzonych idei pod kątem możliwości ich wdrożenia

3) opracowanie koncepcji produktu oraz testowanie (nie na całym rynku, tylko na jego części)

4) analiza ekonomiczna nowego produktu - winna:

skupić się na ustaleniu popytu na produkt na danym rynku

określać udział w danym rynku

skupić się na ocenie kosztów wprowadzania produktu

oszacować zysk

5) rozwój techniczny nowych produktów - winien dać odpowiedź na pytanie kiedy powinniśmy wprowadzić

dany produkt oraz gdzie go wprowadzić

6) ostateczne testowanie i wprowadzanie produktu na rynek. Zwracamy uwagę na zakres kompetencji i

odpowiedzialność poszczególnych komórek w banku za terminowe i zgodne z planem wprowadzanie

nowych produktów

7) kontrola wyników - sprawdzamy czy cele i założenia zostały zrealizowane, możliwie szybko wychwycić

odchylenia i dokonujemy ich korekty, tj. minimalizacji.

Specyfiką rynków finansowych jest to, że wprowadzanie nowych produktów (nowe produkty są

modyfikacją produktów już wprowadzonych przez lidera) jest wynikiem naśladowania strategii lidera

rynkowego (przyczynia się to do zmniejszenia ryzyka). Związane jest to nieakceptacją produktu przez

klienta. Ogranicza się też koszty związane z promocją nowego produktu.

KSZTAŁTOWANIE JAKOŚCI USŁUGI FINANSOWEJ

MODEL ZARZĄDZANIA JAKOŚCIĄ USŁUGI

Jakość oczekiwana

Środki marketingu masowego

Jakość usługi

IMAGE

Jakość postrzegana

co klient otrzymuje

Czynniki wpływające na wysoką jakość usług bankowych:

1) materialne środki świadczenia usług (tangibles):

architektura i wystrój wnętrz bankowych

funkcjonalność wyposażenia

oświetlenie

treść i forma graficzna materiałów reklamowych

wygląd personelu

wygląd książeczek czekowych, dokumentów bankowych

funkcjonowanie wind, bankomatów

miejsca parkingowe

Ważne jest by bank sprawiał wrażenie instytucji dbającej o wysoką jakość usług.

2) solidność personelu (reliability):

rzetelność

umiejętność rozwiązywania problemów

umiejętność wyjaśniania wątpliwości klienta

dotrzymywanie obietnic

bezbłędność

szybkie podejmowanie decyzji

możliwość polegania na personelu

terminowość usług

3) chęć do reakcji (responsiveness):

szczerość partnerstwo w rozmowach i negocjacjach

możliwość kontaktu telefonicznego z bankiem

tworzenie atmosfery szacunku i zrozumienia dla klienta

wydłużenie godzin pracy placówek bankowych

4) kompetencje i życzliwość (assurance):

profesjonalizm personelu

umiejętność negocjacji

znajomość technik sprzedaży

grzeczność personelu

przyjazne nastawienie do klienta

wysoka kultura osobista pracowników

szybkość świadczenia usług

5) indywidualizacja obsługi i empatia (emphaty):

poświęcenie uwagi klientowi

umiejętność identyfikacji potrzeb klientów i wczuwania się w ich sytuację

drobne prezenty do standardowej obsługi

wysyłanie okazyjnych pozdrowień

tworzenie atmosfery opiekuńczości

przewyższanie oczekiwań klientów co do jakości obsługi

Etapy procesu podnoszenia jakości obsługi klienta:

Etap1 - rozpoznanie obecnie stosowanego sposobu obsługi klienta

Etap2 - jak można usprawnić obsługę klienta

Etap3 - wybór kierunków doskonalenia

Etap4 - określenie przyczyn zaistniałego problemu

Etap5 - sformułowanie rozwiązań problemu

Etap6 - prezentacja rozwiązań

Marka - umożliwia podnoszenie jakości usług bankowych.

Szczególny produkt banku to doradztwo.

Produkty bankowe w Polsce zalicza się do 3 grup operacji bankowych:

1. operacje bankowe czynne (aktywne) - polegają na racjonalnym wykorzystaniu uprzednio zgromadzonych

środków, tj. udzielanie kredytów, dyskontowanie weksli, dokonywanie lokat i inwestycji pieniężnych w

korzystne przedsięwzięcia

2. operacje bankowe bierne (pasywne) - polegają na przyjmowaniu i gromadzeniu środków klientów,

przyjmowaniu depozytów terminowych i zwrotnych na żądanie, emitowaniu własnych papierów wart.,

wykonywaniu czynności zmierzających do powiększenia sumy środków znajdujących się w dyspozycji

banku

3. operacje pośredniczące (usługi) - czynności wykonywane na polecenie i na rachunek klienta.

Wyróżniamy następujące grupy produktów:

a) kredytowe

b) depozytowe

c) parabankowe (np. opracowanie i opiniowanie biznes planu, przygotowania związane z dopuszczeniem

pap. wart. do obrotu publicznego)

d) rozliczeniowe (np. polecenie przelewu)

e) inne produkty bankowe (np. skup i sprzedaż walut obcych, wynajmowanie skrytek bankowych)

ANALIZA STRATEGII CENOWYCH BANKU

Cena z jednej strony jest kryterium wyboru banku dla klienta, natomiast z drugiej strony określa

ekonomiczne efekty działalności przedsiębiorstwa.

Cena na rynku finansowym, to przede wszystkim stopa % od lokat i kredytów. Powinna zostać tak ustalona,

aby przynosiła zyski. Różnica między stopą %-wą od kredytów a stopą od lokat stanowi zysk dla instytucji

finansowej.

Na politykę cenową prowadzoną przez bank mają wpływ następujące czynniki:

1) na rynku lokat:

stopa inflacji - lokata powinna być wyżej oprocentowana aniżeli inflacja

poziom dochodu dyspozycyjnego społeczeństwa - wzrost dochodu społeczeństwa, a co za tym idzie

wzrost funduszu swobodnych decyzji

2)

3)

4)

5)

6)

7)

cele strategiczne banku - jaka jest polityka długookresowa bank, na jakich klientów liczy, jaki poziom

wielkości lokat jest dla banku znaczący, wzrost lub obniżenie stóp %-ch.

polityka cenowa konkurencji - tzw. paradoks cenowy - jeżeli oprocentowanie jest wyższe od

konkurencji, to klienci także będą się bali kupować produkt lub usługę lub zbyt niskie

oprocentowanie. Przy ustalaniu cen należy zwrócić uwagę na ich aspekt psychologiczny. P.C.

na rynku kredytów:

status kredytobiorcy (jego wiek, stan posiadania, poprzednia historia kredytowa, dochód, zawód,

karalność itd.)

rodzaj zabezpieczenia (weksle, poręczenia i gwarancje, zastaw, hipoteka, inne aktywa klienta)

taryfy prowizji i opłat

oprocentowanie kredytu refinansowego udzielanego bankom przez BC

wysokość obowiązkowych rezerw banku

wielkość lokat klientów, ich struktura wg wielkości i terminów wpłat oraz wzajemne relacje

zasoby własne banku

Ustalenie ceny może być oparte na 3 czynnikach:

1) kosztach wytworzenia i zaoferowania produktów - oznacza to, że kształtowanie ceny zależy przede

wszystkim od czynników wewnętrznych banku. Koszty wytworzenia produktu stanowią wartość

minimalną poziomu ceny. Koszty + marża zysku określają poziom ceny

Wprowadzając nowy produkt należy zwrócić uwagę na wielkość potencjalnego popytu i planowaną

wielkość sprzedaży, a następnie przechodzi się do analizy kosztów. Koszty całkowite stałe i zmienne koszty marketingu i koszty związane z wprowadzaniem nowego produktu. Wykorzystuje się tzw. punkt

opłacalności.

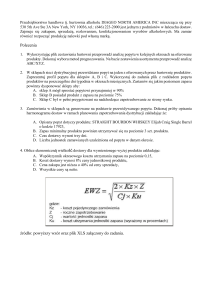

PUNKT OPŁACALNOŚCI

Charakterystyczną cecha rynku usług finansowych jest duża wrażliwość klientów na zmiany cen.

2) popycie na dany produkt - metoda ta opiera się na założeniu, że istnieje zależność między cenami a

popytem na oferowane przez bank produkty. Wynika więc konieczność określenia wielkości popytu, jego

struktury i przewidywanych zmian. Wielkość popytu wyznacza maksymalny poziom ceny.

Można mówić o trzech relacjach rynku na zmiany ceny:

popyt rośnie lub maleje o taki sam procent, co maleje lub rośnie cena - popyt zmienia się

proporcjonalnie do zmiany ceny

popyt rośnie lub maleje szybciej niż maleje bądź rośnie cena - popyt jest elastyczny, np. polisy

ubezpieczeniowe, na kredyty

popyt rośnie lub maleje wolniej aniżeli rośnie lub maleje cena - popyt nieelastyczny, np. ROR

Czynniki wpływające na wrażliwość cenową klientów i wzrost popytu (elastyczność):

a. stopień zróżnicowania produktu - im większe jest zróżnicowanie produktów, tym mniejsza jest

wrażliwość cenowa klientów,

b. substytucyjność usług lub podobność - im większa substytucyjność, to wrażliwość klienta wzrasta,

c. wielkość wydatków - im większe wydatki ponosi klient, tym większa jest jego wrażliwość cenowa,

d. rozmiar współpracy klientów - im większa jest współpraca, tym mniejsza jest wrażliwość cenowa

klientów,

e. postrzegana ekskluzywność usługi - wzrost ceny produktów snobistycznych, ekskluzywnych nie

powoduje spadku popytu. Wzrost ceny powoduje zazwyczaj wzrost popytu,

f. zakres korzyści oferowanych przez usługę - im większy zakres korzyści oferowanych przez usługę,

tym wrażliwość jest mniejsza,

g. częstotliwość zakupów produktów i okres współpracy z bankiem - zmniejsza się wrażliwość cenowa

klientów jeśli ta częstotliwość jest duża i długa.

3) cenach produktów konkurencyjnych - bank może różnicować ceny w stosunku do cen produktów

konkurencyjnych, albo ustalać je na podobnym poziomie w zależności od swojej pozycji na rynku i

rodzaju produktu. Przy ustalaniu cen należy zwrócić uwagę na ich aspekt psychologiczny, określany jako

paradoks cenowy. Chodzi o akceptowalność ceny przez konsumenta, przy jej określonym poziomie. Jeśli

bank ustali cenę na poziomie znacznie wyższym lub niższym niż cena akceptowana, może to

spowodować negatywne reakcje konsumentów.

Przy kształtowaniu polityki cenowej bank powinien uwzględniać inne aspekty:

wymagana jest zgodność wybranej polityki cenowej z innymi elementami marketingu-mix, które

powinny się wzajemnie uzupełniać

istotny jest stopień automatyzacji usług i koszt, jaki musi być poniesiony w celu uzyskania i dostarczenia

urządzeń potrzebnych do usprawnienia usługi

cele banku dotyczące wizerunku i poziomu ekskluzywności usługi powinny być ze sobą zintegrowane.

bank musi wziąć pod uwagę w procesie ustalania cen okres cyklu życia usługi. Jest to szczególnie istotne

w przypadku gdy produkt osiągnął fazę dojrzałości, w której cena może mieć dla banku mniejsze

znaczenie, niż maksymalizacja sprzedaży danej usługi

polityka rządu, poziom konkurencji itd., a więc czynniki zewnętrzne mogą wpływać bezpośrednio lub

pośrednio na cenę, zależnie od ich natężenia

STRATEGIE CENOWE

1) strategia zbierania śmietanki - polega na ustalaniu wysokiej ceny. Wykorzystywana jest w fazie

wprowadzania produktu bankowego, na rynku nie ma jeszcze konkurencji. Pojawiają się klienci mało

wrażliwi cenowo.

2) strategia penetracji rynku - polega na wyznaczeniu ceny na niskim poziomie, po to aby zdobyć jak naj

większy udział w rynku (jest to główny cel). Pojawia się tu tzw. efekt skali produkcji - polega na tym, że

koszty produkcji zostają rozłożone na większą ilość jednostek (możliwe jest to dzięki max sprzedaży).

3) strategia ceny konkurencyjnej - polega na ustaleniu ceny na poziomie kosztów plus niewielki zysk.

Bank ją wprowadza w celu osiągnięcia doświadczenia oraz informacji.

4) strategia ceny rynkowej - cena rynkowa jest ustalana na poziomie obowiązującym na danym rynku.

5) strategia ceny nieopłacalnej - cena nieopłacalna ma przyciągnąć klientów do zakupu bardziej

zyskownych usług, np. w fazie promocyjnej jest ta strategia wprowadzana.

6) strategia segmentacji – zbliżona do strategii zbierania śmietanki.

7) strategia ceny wg wartości spostrzeganej przez klienta - klient każdą usługę ocenia stosując własny

system preferencji. Cena jest wyznacznikiem wart. usługi spostrzeganej przez klientów.

DYSTRYBUCJA USŁUG BANKOWYCH

Jest to trzeci element marketingu mix.

Charakterystyka potrzeb wymagających różnych systemów dystrybucji (wg. Andrew):

I. grupa potrzeb - zapotrzebowanie na usługi fin doradcze. Wiąże się z nim zapotrzebowanie na

bezpośredni kontakt z pracownikiem banku (np. ekspert lub pracownik bankowy). Osoba, która świadczy

tę usługę staje się częścią tej usługi. Nie występują tu osoby trzecie.

II. grupa potrzeb - to potrzeby związane z wygodą przy założeniu, że od czasu do czasu klient wymaga

bezp. kontaktu personalnego, niekoniecznie z dostawcą danej usługi. Oznacza to, że pomiędzy klientem a

bankiem mogą występować osoby trzecie (np. dealerzy).

III.grupa potrzeb - to potrzeby obejmujące transakcje towarowe, przy których klient nie wymaga obecności

pracownika (np. bankomaty, karty kredytowe).

Macierz dystrybucji przy złożoności usług finansowych. Pozwala ona na dostosowanie oferty banku do

potrzeb klientów.

ZŁOŻONOŚĆ USŁUGI BANKOWEJ

proste

niska

wysoka

złożone

Na przekątnej znajdują się te oferty, które najlepiej spełniają potrzeby klientów.

Podstawowa zasada funkcjonowania tej macierzy - im bardziej złożony jest produkt, tym większą wartość

dodaje do niego dystrybucja.

Na podstawie macierzy określono następujące grupy klientów:

1) grupa klientów - segment klientów wygodnych. To przede wszystkim z lewej górnej części macierzy i

wymagają wysokiego, fachowego dostarczania usługi, są skłonni zapłacić więcej za fachowość. Co 10-ty

klient jest nim (10%). Przykładem usługi jest doradztwo finansowe.

2) grupa klientów - segment klientów selektywnych. Klienci (ok. 50%) ci znajdują się pośrodku macierzy.

Mają podejście selektywne - kupują pewne usługi bez pomocy pracownika, a pewne z pomocą.

Przykładem usługi jest np. bankofon, homebanking, officebanking.

3) grupa klientów - segment klientów kupujących po niskich cenach. Klienci (ok. 40%) znajdują się oni w

dolnej prawej części macierzy. Przykładem usługi jest np. bankomat, czeki, karty kredytowe. Klient nie

wymaga obecności pracownika, wynika to z prostoty obsługi.

Dystrybucja - to proces dostarczania usługi klientowi przez inst. finansowe.

Podstawowym elementem polityki dystrybucji (D) są kanały D. - to zespół kolejnych ogniw (instytucji lub

osób), za pośrednictwem których dokonuje się przepływu 1 lub większej ilości strumieni związanych z

dział. marketingową.

CZYNNIKI WPŁYWAJĄCE NA WYBÓR KANAŁÓW DYSTRYBUCJI :

1) segment klientów, którym oferowane są określone produkty banku, D nie może być jednolita dla all

klientów, lecz dostosowana do segmentu rynku, polega to m. in. na ustaleniu liczebności segmentu i jego

dokładnym opisie wg. różnych cech demograficznych, ekonom., i społecznych.

2) produkt, jego funkcje oraz cena - stopień bezpośredniości kanału oraz jego długość wynikają z charakteru

produktu finans., jego funkcji i złożoności. Obserwuje się zależność, że im bardziej skomplikowana jest

usługa fin., tym większa jest potrzeba osobistego kontaktu klientów z kompetentnym personelem banku.

Również cena usługi fin. wywiera wpływ na formę i sposób sprzedaży. Im wyższa jest cena czy wartość

usługi, tym bardziej potrzebny jest bezp. kanał D.

3) system D. firm konkurencyjnych - jest to bardzo istotne w polityce określenie liczby własnych punktów

sprzedaży i wyborze stopnia intensywności D.

4) zasoby fin. i kadrowe banku - potencjał ekonom. będzie miał wpływ na ilość, wielkość i nowoczesność

oddziałów banku. Również baza techniczna, jaką bank dysponuje, liczba i wykształcenie personelu

będzie decydować o sposobie dystrybucji.

RODZAJE DYSTRYBUCJI PRODUKÓW BANKOWYCH

RODZAJE DYSTRYBUCJI

BEZPOŚREDNIA

STACJONARNA

NIESTACJONARNA

1) scentralizowana

8) w siedzibie klienta

2) decentralizowana 9) za pomocą ruchomych

3) przez telefon

punktów sprzedaży

4) przez

automaty

(bankomaty)

5) przez pocztę

6) w budynku banku

7) homebanking

POŚREDNIA

10) za

pomocą

biura

maklerskiego

11) za

pomocą

oddziałów

innych banków

12) za

pomocą

firm

leasingowych

13) w supermarketach

Ad 1. scentralizowana – ma miejsce w centrali banku. Głównie chodzi tu o sprzedaż produktów złożonych,

skomplikowanych, wymagających zaangażowania personelu o wysokich kwalifikacjach i szybkiego

podejmowania decyzji.

Ad 2. decentralizowana – dotyczy małych i średnich oddziałów banku. Przede wszystkim odbywa się tu

sprzedaż produktów standardowych (np. Handlobank- placówka Banku Handlowego).

Ad 3. przez telefon – wymagana jest bardzo dobrze rozbudowana baza danych klientów.

Ad 5. przez pocztę – polega na tym, że bank musi posiadać dobrze rozwiniętą bazę danych i wysyłane są

formularze zakupu. Klient wypełnia go i wysyła do banku. Nie jest to wykorzystywane w Polsce.

Ad 7. w siedzibie klienta – nie all klienci, tylko znaczący dla banku.

Ad 8. za pomocą ruchomych punktów sprzedaży – wykorzystywane może być na obszarach, gdzie jest małe

zaludnienie.

Ad 11. za pomocą firm leasingowych – wyróżniamy leasing:

a) operacyjny – wiąże się z krótszym okresem użytkowania przedmiotu leasingu przez leasingobiorcę.

Okres ten jest krótszy aniżeli ekonomiczne zużycie składnika majątku przedmiotu leasingu.

Leasingodawca może ustąpić od umowy. Koszty amortyzacji, remontów, konserwacji, opłat, napraw,

ubezpieczeń ponosi leasingodawca.

b) finansowy - łączy się on z długoterminową umową najmu, zbliżoną do czasu ekonomicznego zużycia

obiektu leasingu. Leasingodawca nie może odstąpić od umowy (płaci się wtedy wysokie kary).

Wymienione koszty ponosi leasingobiorca. Leasingobiorcy przysługuje prawo pierwokupu.

POLITYKA LOKALIZACJI BANKU

Obejmuje przede wszystkim zdefiniowanie terytorialnego zakresu działania banku, wybór konkretnego

miejsca jego lokalizacji i ustalenie nakładów niezbędnych do podjęcia i prowadzenia działalności.

Czynniki zewnętrzne, określające zakres terytorialny działania nowego banku i jego lokalizację:

1) potencjał ludnościowy rejonu, w którym ma funkcjonować nowy oddział banku lub nowy bank,

wymagane są tu następujące informacje:

- ogólna liczba ludności,

- tempo przyrostu naturalnego i prognozy w tym zakresie,

- struktura ludności wg płci i wieku,

- struktura ludności wg zawodów i wykształcenia

- liczba i struktura gospodarstw domowych,

- opinie mieszkańców regionu o banku i ich wymagania wobec banków

2) dochody ludności badanego regionu, wymagane są tu następujące informacje:

3)

4)

5)

6)

-

wielkość dochodów ogółem,

struktura dochodów wg gosp.tw domowych, płci, wieku, zawodów, wykształcenia,

udział oszczędności w dochodach ogółem ludności i poszczególnych grup gosp.tw dom.ch

zatrudnienie występujące w badanym rejonie. Do analizy tego czynnika niezbędne są informacje

dotyczące:

wielkość zatrudnienia,

zmian wielkości zatrudnienia (wzrost, spadek, stagnacja) oraz prognozy w tym zakresie

stopa bezrobocia, jej zmiany i przewidywana wielkość w next okresach

udział dojeżdżających do pracy w tym rejonie w całości zatrudnienia

liczba mieszkańców rejonu, pracujących poza miejscem zamieszkania

struktura zatrudnienia (wg płci, wieku, wykształcenia, zawodów)

średni czas pracy w danym rejonie

największe skupiska zatrudnienia.

potencjał gospodarczy badanego regionu, wykorzystujemy następujące informacje:

liczba podmiotów gosp.ch

struktura podmiotów gosp.ch wg branży, wielkości obrotów, zatrudnienia, kapitału itp.

struktura podmiotów gosp.ch wg form własności, przedmiotu działal.i, terytorialnego zasięgu działania,

realizowane i przewidywane inwestycje pod.ów gosp.ch i władz administracyjnych

istniejące i planowane centra zakupów i czas ich pracy.

sytuacja konkurencyjna na rynku produktów bankowych w odniesieniu do badanego rejonu:

liczba instytucja finansowych, miejsce ich lokalizacji i czas pracy,

struktura tych instytucji wg wielkości obrotów, zatrudnienia, liczby klientów i rachunków, ich

oddziałów

okres działania konkurencyjnych firm

opinie mieszkańców w rejonie o funkcjonujących w nim bankach

wielkość oferty banków konkurencyjnych i jakość obsługi klientów

infrastruktura badanego rejonu:

ośrodki administracji państwowej w badanym rejonie,

ośrodki kultury i oświaty

sieć komunikacyjna

zabudowa handlowa i mieszkaniowa oraz planowane inwestycje w tych dziedzinach

możliwości parkowania pojazdów.

PROMOCJA USŁUG BANKOWYCH (4th element Marketingu Mix)

Promocja – to forma komunikowania się banku z klientem oraz otoczeniem rynkowym. Podstawowa rola

promocji polega na zwiększeniu sprzedaży usług bankowych na rynku.

Polityka komunikowania się to zestaw środków, za pomocą których bank przekazuje na rynek informacje

dotyczące swoich usług lub banku i kształtuje potrzeby klientów oraz kieruje popytem.

Podstawowy cel promocji, to zwiększenie sprzedaży usług banku na rynku. Dodatkowe role, które pełni

promocja:

- zarządzanie bankiem

- walka z konkurencją

- kreowanie popytu na rynku

- informowanie o produkcie, o jego cenach, formach sprzedaży

Podstawowe instrumenty promocji – mix:

- propaganda marketingowa (public relations, publicity)-obejmuje kompleks działań, mających na celu

wypracowanie odpowiednich relacji z otoczeniem w celu zbudowania pozytywnego wizerunku danej

instytucji finansowej na rynku

- sprzedaż osobista-polega na prezentowaniu produktów banku drogą bezpośrednich kontaktów

osobowych, pracowników z klientem

- reklama-bezosobowa, płatna i adresowana do masowego odbiorcy forma przekazywania informacji

rynkowych

- promocja sprzedaży-obejmuje zespół materialnych środków zwiększających atrakcyjność sprzedaży

danej usługi, a przez to chęć zakupu.

ETAPY POLITYKI PROMOCJI:

1) określenie celów polityki promocji,

2) określenie grupy, czyli klientów adresatów działań promocyjnych

3) ustalenie treści polityki promocji (struktura tych elementów)

4) przeprowadzenie testów poszczególnych elementów promocji

5) realizacja polityki promocji

6) kontrola efektów działań promocyjnych.

MODEL KOMUNIKACJI LASWELLA

Sprzężenie zwrotne

Komunikowani

e

wysyłanie

(źródło)

załadowanie

przesłania

przekaz

dekodowanie

przesłania

działanie

(odbiór)

zakłócenia

Public relations, Kształtowanie stosunków z otoczeniem polegające na przedstawieniu banki i jego usług

określonym grupom docelowym w taki sposób, aby wytworzyć wśród nich pożądany wizerunek banku.

Podstawowe funkcje public relations:

- tworzenie wizerunku firmy (budowanie, zmiana i utrzymywanie pozytywnych wyobrażeń i opinii o

banku),

- przekazywanie opinii publicznej informacji charakteryzujących działalność banku i kreujących jego

wizerunek (prezentowanie całokształtu działalności banku),

- tworzenie przesłanek dla zrozumienia określonych decyzji banku (zdobycie społecznego uznania dla

działań banku),

- nawiązywanie i utrzymywanie więzi ze all mielementami otoczenia, ważnymi dla realizacji celów banku,

- harmonizowanie stosunków społecznych zarówno wewnątrz jak i na zewnątrz firmy,

- tworzenie przychylnej atmosfery i budowanie zaufania wobec banku,

- wzmacnianie „wytrzymałości” banku w sytuacjach kryzysowych i „agresji” otoczenia.

INSTRUMENTY PUBLIC RELATIONS,

1) polityka rozgłosu (publicity)-wywiady kierownictwa banku, przygotowanie i przekazywanie

dziennikarzom informacji o nowych produktach i ważnych wydarzeniach w banku, reportaży „z życia

banku”; kontaktowanie się z dziennikarzami i masmediami w nadziei, że informacje te zostaną

opublikowane bezpłatnie i dotrą do potencjalnych klientów;

2) działania ukierunkowane na liderów opinii publicznej oraz na ostatecznych nabywców:

-wydawnictwa (broszury, foldery, ulotki o firmie, jej organizacji, historii oraz zakresie usług, wizytówki);

-listy i przesyłki (wysyłanie listów okolicznościowych, życzeń świątecznych, zaproszeń na imprezy

firmowe, utrzymywanie kontaktów listownych i telefonicznych z klientami),

-upominki (teczki, kalendarze itp.);

3) działania nastawione na bezpośredni kontakt banku z otoczeniem (organizowanie „dni otwartych” dla

nabywców, utrzymywanie kontaktów osobistych z najważniejszymi klientami czy ekspertami,

organizowanie przyjęć i koktajli, zapraszanie dziennikarzy do udziału w ważniejszych dla banku

wydarzeniach, a także konferencje, seminaria, szkolenia organizowane dla dziennikarzy, klientów,

ekspertów lub potencjalnych nabywców );

4) działania banku na rzecz otoczenia, w którym działa – sponsoring (finansowanie acji charytatywnych i

sponorowanie).

SPONSORING - to forma komunikowania się banku z rynkiem, wykorzystująca wspieranie przez bank

różnych dziedzin życia w celu zaprezentowania swego wizerunku i osiągnięcia celów marketingowych

(nauka, sport, kultura).

Elementy sponsoringu:

- wybór imprez pod kontem klientów banku pod kątem docelowego rynku banku;

- zabezpieczenie przepływu informacji o imprezach, sponsorowanych przez bank;

- odpowiedni dobór imprez i osób sponsorowanych pod względem strategii banku.

Rodzaje sponsoringu

a) sponsoring na szczeblu centrali (sponsoring aktywny)

- angażuje się tu duże sumy pieniężne

- sponsoruje się wiele różnych dziedzin, które nie są ze sobą powiązane;

b) sponsoring na szczeblu oddziału (sponsoring pasywny)

- są to działania sporadyczne

- angażuje się niewielkie środki finansowe.

Adresaci działań public relations:

*klienci,

*pracownicy banku,

*wspólnicy i akcjonariusze,

*mieszkańcy miasta,

*władze i instytucje (władze lokalne i krajowe, samorządy, organizacje społeczne i zawodowe).

Podstawowe różnice pomiędzy public relations a reklamą:

1. adresaci działań-reklama adresowana jest do szerokiego kręgu nabywców, działania public relations

trafiają głównie do liderów opinii publicznej (dziennikarzy, artystów, ekspertów),

2. stopień złożoności-propaganda marketingowa jest trudniejsza do kontrolowania niż informacje

przekazywane przez reklamę; wynika to głównie z różnicy adresatów,

3. sposób finansowania-informacje w ramach public relations przekazywane są na koszt masmediów,

reklama to płatna forma informacji o firmie czy produkcie,

4. zakres wiarygodności-informacje przekazywane przez masmedia w ramach public relations są odbierane

jako bardziej wiarygodne niż te zawarte w przekazach reklamowych.

Zakres odpowiedzialności komórek zajmujących się public relations w przedsiębiorstwie,

- stosunki z prasą,

- nadawanie rozgłosu produktowi, usłudze,

- działania komunikacyjne prowadzone wewnątrz i na zewnątrz przedsiębiorstwa,

- lobbing- kontaktowanie się i przekonywanie ustawodawców i urzędników państwowych do określonych

rozwiązań prawnych i administracyjnych,

- doradztwo organom kierowniczym w kwestiach związanych ze społecznymi aspektami funkcjonowania

przedsiębiorstwa, jego pozycja i image.

REKLAMA BANKOWA - jest formą masowego, płatnego, bezosobowego sposobu komunikowania się

instytucji z potencjalnymi klientami w celu spowodowania działania korzystnego dla reklamującego się. O

skuteczności reklamy możemy mówić jeśli ma ona charakter ciągły i systematyczny.

Główne cele reklamy,

- promocja nazwy lub wizerunku banku na rynku,

- promocja produktów banku.

Rodzaje celów reklamy,

a) cel informacyjny-reklama powinna dostarczać w sposób rzeczowy i przystępny podstawowe

wiadomości o produkcie i korzyściach związanych z jego kupnem;

b) cel budowania image-dotyczy obszaru uczuć i powinien dążyć do „sztucznego” zróżnicowania podobnej

do innych oferty asortymentowej banku przez wyeksponowanie określonych cech dotyczących usługi

bankowej (np. pewność, szybkość, wygoda);

c) cel działania-odnosi się do obszaru woli klientów banku i powinien wywoływać potrzebę nabycia

reklamowanego produktu bankowego.

Podstawowe formy reklamy:

1. reklama pocztowa (marketing bezpośredni) ~ polega na rozsyłaniu za pomocą poczty pakietów

reklamowych zawierających prezentacje produktów banku i możliwości ich nabycia lub na składaniu

ofert telefonicznie. Ta forma reklamy może być traktowana jako zaproszenie do spotkania lub rozmowy

telefonicznej;

2. reklama prasowa ~ jest popularną formą promocji produktów banku z uwagi na wiarygodność

informacji prasowych w oczach czytelnika. Skuteczność tej formy reklamy zależy od doboru

czasopisma, bank prowadząc politykę segmentacji, powinien zamieścić ogłoszenie w prasie czytanej

przez potencjalnych klientów. Reklama zamieszczona w prasie może być wielokrotnie oglądana przez

czytelnika;

3. reklama telewizyjna ~ pozwala skutecznie dotrzeć do masowego odbiorcy. Istotną rolę odgrywa tu

kompozycja dźwięku, koloru i ruchu. Ze względu na wysokie koszty ta forma reklamy wykorzystywana

jest na rynku usług finansowych częściej do kreowania wizerunku banku niż do sprzedaży konkretnych

produktów. Dzięki temu bank wyróżnia się na rynku i jest rozpoznawalny. Raz utrwalony pozytywny

wizerunek banku można podtrzymywać regularnie skromnymi dawkami reklamy;

4. reklama plakatowa ~ plakaty rozwiesza się głównie w oddziałach banku, by zwrócić uwagę klientów na

nowe usługi. Aby ta tania forma reklamy była skuteczna, plakaty muszą przedstawiać reklamowane

produkty bankowe w sposób plastyczny i symboliczny. Reklama plakatowa kreuje świadomość istnienia

danej usługi oraz wzmacnia inne czynniki reklamowe i sprzedaż osobistą;

5. reklama wydawnicza ~ ulotki i broszury są stosowane wtedy, gdy istnieje potrzeba przekazania wielu

cech oraz korzyści jakie posiada proponowana usługa. Dobrze opracowane materiały reklamowe

stanowią pewien materialny dowód świadczenia usługi. Bank nie może również zapomnieć o

opracowaniu folderu reklamowego banku i ogólnie dostępnego rocznego raportu. Wszystkie te elementy

podkreślają renomę i wiarygodność banku.

PROMOCJA DODATKOWA - są to wszelkie działania i środki, wzbogacające produkt o pewną wartość

dodatkową, mające na celu:

- zwiększenie atrakcyjności produktu w oczach klienta,

- zwiększenie jego zainteresowania prezentowanym produktem,

- wzbudzenie potrzeby posiadania go,

- podjęcia decyzji o zakupie, np. okresowe obniżki cen, konkursy z nagrodami, upominki-materialne

aspekty.

Niematerialne aspekty, to: wygodny dla klienta czas otwarcia banku, stosowanie łatwych do wypełnienia

formularzy, prezentacja wypełnionej dokumentacji koniecznej do skorzystania z oferty banku, funkcjonalne

wyposażenie hal bankowych oraz rozplanowanie stanowisk obsługi klientów w sposób przyśpieszający i

usprawniający obsługę klientów, darmowe parkingi.

SPRZEDAŻ OSOBISTA polega na osobistych kontaktach pracownika banku z klientem, podczas którego

pracownik (sprzedawca) stara się przekonać klienta o zaletach i korzyściach, wynikających z korzystania z

oferty.

Fazy procesu sprzedaży

1. faza przygotowawcza-uzyskanie informacji:

- poszukiwanie nabywców,

- przygotowanie spotkania z potencjalnym klientem,

2. faza negocjacyjna-pozyskanie uwagi klienta:

- spotkanie z klientem,

- prezentacja usługi,

- pokonywanie oporów,

- zawarcie transakcji,

3. faza posprzedażowa.

Podstawowe funkcje sprzedaży osobistej,

- przedstawienie przez pracownika banku informacji o usługach bankowych, ich warunkach zakupu i

korzyściach dla klienta wynikających z ich nabycia;

- pozyskanie informacji o potrzebach, preferencjach i popycie potencjalnych nabywców usług bankowych;

- zjednywanie klientów przez nawiązywanie kontaktów i składanie ofert zakupu konkretnych usług

bankowych, ich pakietu lub pełnej obsługi bankowej;

- przekonywanie klientów do nabycia usług bankowych przez bezpośrednia prezentacje oferty banku

(oddziału) i oferowanie fachowej pomocy ze strony pracowników banku;

- kształtowanie wizerunku banku i jego pracowników (kultura obsługi, style kontaktów

interpersonalnych).

Cechy sprzedawców usług niezbędne do efektywnego prowadzenia sprzedaży osobistej,

cechy określające kompetencje i fachowość:

- wiedza o banku,

- wiedza o usługach bankowych,

- znajomość technik aktywnej sprzedaży,

cechy określające osobowość:

- kultura osobista,

- wygląd,

- komunikatywność,

- kreatywność,

- elastyczność,

- wytrwałość,

- duża siła przekazywania.

Stosunki bankowiec – klient,

- klient utożsamia obsługującego go bankowca z całym bankiem,

- klient ocenia jakość konkretnej usługi poprzez pryzmat jakości obsługi,

- część klientów reprezentuje niski poziom znajomości usług bankowych.

Reguły dobrej współpracy z klientem,

- bankowiec posiada umiejętności, dokładnie wysłuchuje klienta i zachowuje pozytywne postawy wobec

klienta;

- bankowiec stara się dostosować do oczekiwań klienta, przestrzegać procedur działań ustalonych w

banku;

- bankowiec oferuje klientowi nie produkt i nie usługę, ale korzyści, które klient uzyska korzystając z

usług banku;

- bankowiec udziela klientowi wyczerpujących informacji, jest zawsze dobrze przygotowany, nie czeka aż

klient będzie sam poszukiwał informacji i wydobywał je od bankowca; w przypadku niezdecydowania,

zagubienia klienta bankowiec prowadzi klienta do zdecydowania się na korzystanie z usług banku;

- bankowiec przedstawia klientowi alternatywy i korzyści z nich płynące pamiętając aby nie sugerować

decyzji klientowi, który sam powinien dokonać wyboru;

- bankowiec jest otwarty na nową wiedzę i umiejętności, stale uczy się, doskonali techniki obsługi oraz

sprzedaży usług bankowych. Ma on świadomość tego, że wiedza bankowa oraz systemy bankowe

ewoluują tak dynamicznie, ze kto nie zmienia się razem z rozwojem banku wkrótce może nie być

przydatny w tej pracy.

Podstawowe możliwości narzędzi promocji rynkowej,

Narzędzia

Sprzedaż

osobista

Promocja

sprzedaży

Reklama

Public

relations

Wzros

t

sprzed

aży

Świad

omość

Marki

Image

produk

tu

Image

Firmy

+

++

++

+++

+++

0

+/-

+/-

++

+++

+++

+++

0

0

+

+++

+++ bardzo duża przydatność,

++ duża przydatność,

+ niewielka przydatność,

nieprzydatne,

- niebezpieczeństwo negatywnej reakcji klienta.

Marketingowe działania promocyjne w odniesieniu do pracowników banku,

- planowanie liczby i struktury personelu uwzględniające obecne i przyszłe interesy banku, wolumen

transakcji przeprowadzanych przez bank, postęp techniczny i sytuację na rynku pracy;

- rekrutacje i selekcje pracowników – ustalenie wymogów w zakresie kwalifikacji personelu

(wykształcenie, umiejętności, predyspozycje, standardy moralne);

- szkolenie pracowników – zmiana lub podnoszenie kwalifikacji (podnoszenie wiedzy ogólnej i fachowej

w dziedzinie bankowości, nauka języków obcych);

- motywowanie i wspieranie pracowników – dodatkowe bodźce finansowe (premie) i poza finansowe

(pochwały, awanse);

- stworzenie odpowiednich warunków pracy – zintegrowanie kierownictwa i pracowników, wykształcenie

lojalności personelu w stosunku do banku;

- ocenianie pracowników – ustalenie obiektywnych kryteriów oceny i powiązanego z nimi systemu

wynagrodzeń.

Negocjacje,

to wspólne wyjaśnianie, przedstawianie poglądów i układów prowadzone przez upoważnionych (...)

pertraktacje, rokowania.

Istotą negocjacji jest świadomość istnienia obok siebie interesów wspólnych i sprzecznych. Bez wspólnych

interesów bowiem nie ma po co negocjować, a bez sprzecznych interesów nie ma o czym.

„Złote” zasady, na których opiera się rzeczowy styl negocjowania:

- nie łącz swego stosunku do omawianego problemu ze stosunkiem do ludzi, z którymi rozmawiasz.

Oddziel ludzi od problemu (sprawy);

- myśl o problemie i jego rozwiązaniu, a nie o ofertach i kolejno przedstawianych propozycjach.

Skoncentruj uwagę na interesach, a nie na stanowisku;

- zanim przedstawisz jedną ofertą staraj się wymyślić możliwie wiele różnych jej wariantów, bądź

aktywny twórczo. Opracuj możliwości korzystne dla obu stron;

- nalegaj na ustalenie obiektywnych kryteriów oceny osiąganego poziomu, unikaj kryteriów

subiektywnych (takich jak dobra wola, kaprys drugiej osoby);

- nie targuj się o drobiazgi, co do których z łatwością możesz pójść na ustępstwa.