PRACE NAUKOWE Akademii im. Jana Dáugosza w CzĊstochowie

Pragmata tes Oikonomias

2013, z. VII

Piotr ZASĉPA

Akademia im. Jana Dáugosza w CzĊstochowie

Wpáyw ceny nominalnej akcji

na niedowartoĞciowanie pierwszej oferty publicznej

na rynku NewConnect

Synopsis: W artykule przedstawiono wyniki analizy efektów pierwszej oferty publicznej (IPO)

akcji emitowanych przez spóáki debiutujące na rynku NewConnect w Polsce w aspekcie niedoszacowania ich wartoĞci. W literaturze moĪna znaleĨü wiele koncepcji wyjaĞniających przyczyny takiej sytuacji. NajczĊĞciej wskazuje siĊ na czynniki takie, jak: asymetria informacji, struktura akcjonariatu, jakoĞü przygotowania oferty oraz pozycja instytucji finansowej jako oferenta, a takĪe

zjawisko spekulacji. Jednym z elementów wpáywających na niedowartoĞciowanie jest równieĪ poziom ceny emisyjnej spóáki przeprowadzającej IPO. Celem artykuáu jest analiza natychmiastowej

stopy zwrotu z transakcji IPO i wpáywu ceny emisyjnej na poziom niedowartoĞciowania oferty

spóáek debiutujących na rynku NewConnect w okresie 2007–2013. Efekt niedowartoĞciowania cen

emisyjnych jest szczególnie widoczny na badanym rynku, gdzie inwestują gáównie inwestorzy indywidualni posiadający mniejszą awersjĊ do ryzyka. Wyniki badaĔ przeprowadzone dla IPO dla

okresu 2007–2013 potwierdzają wyĪsze poziomy niedowartoĞciowania wĞród spóáek o cenie emisyjnej poniĪej 1 PLN. W latach 2007–2013 aĪ 25% spóáek debiutowaáo z ceną poniĪej 1 PLN,

a ich Ğrednie niedowartoĞciowanie przewyĪszaáo dwukrotnie niedowartoĞciowanie pozostaáych

spóáek.

Sáowa kluczowe: IPO, niedoszacowanie oferty publicznej.

Wprowadzenie

Jednym z gáównych celów przeprowadzenia przez spóákĊ pierwszej oferty

publicznej (IPO – initial public offering) jest pozyskanie Ğrodków na realizacjĊ

celów inwestycyjnych i rozwój. Proces oferty akcji na rynku publicznym jest organizowany przy wspóápracy z instytucją finansową, której zadaniem jest przeprowadzenie efektywnego i poprawnego IPO. W przypadku polskiego rynku

publicznego emitenci mają do wyboru dwa rynki: rynek gáówny Warszawskiej

Gieády Papierów WartoĞciowych w Warszawie oraz rynek NewConnect. Rynek

GPW charakteryzuje wiĊksza przejrzystoĞü, duĪo wyĪsza kapitalizacja notowa-

286

Piotr ZASĉPA

nych spóáek oraz moĪliwoĞü pozyskania wyĪszego kapitaáu w procesie IPO.

Niestety debiut na GPW jest o wiele droĪszy i wymaga od spóáki udostĊpnienia

szczegóáowych informacji i przejrzystoĞci jej dziaáalnoĞci. Rynek New Connect

powstaá w 2007 r. i jego celem byáo umoĪliwienie pozyskania kapitaáu przez

mniejsze spóáki. Wycena akcji spóáek przeprowadzających IPO dokonywana jest

na podstawie informacji zawartych w prospektach emisyjnych oraz oczekiwaĔ

dotychczasowych wáaĞcicieli. Cena sprzedawanych akcji na rynku pierwotnym

zwana jest ceną emisyjną. Inwestorzy mogą nabywaü akcje w procesie IPO

i sprzedawaü je tuĪ po ich gieádowym debiucie. NaleĪy wskazaü, iĪ cena akcji

spóáki przeprowadzającej IPO doĞwiadcza dwóch efektów. Pierwszym i czĊĞciej

wystĊpującym jest efekt niedowartoĞciowania, który pojawia siĊ w przypadku,

kiedy cena emisyjna jest niĪsza od ceny notowanej w chwili zamkniĊcia pierwszego dnia notowaĔ. Z kolei w sytuacji, kiedy cena emisyjna jest wyĪsza od ceny zamkniĊcia w pierwszym dniu notowaĔ, spóáka jest przewartoĞciowana.

Efekt niedowartoĞciowania lub przewartoĞciowania mierzy siĊ za pomocą natychmiastowej stopy zwrotu z IPO. W literaturze moĪna spotkaü wiele koncepcji

wyjaĞniających przyczynĊ wystĊpowania tych efektów. NajczĊĞciej wymieniane

przyczyny to: asymetria informacji, struktura akcjonariatu, jakoĞü i pozycja oferującej instytucji finansowej czy spekulacja. Jednym z elementów Ğwiadczących

o wpáywie na niedowartoĞciowanie jest równieĪ poziom ceny emisyjnej spóáki

przeprowadzającej IPO. Celem artykuáu jest analiza natychmiastowej stopy

zwrotu z transakcji IPO i wpáyw ceny emisyjnej na poziom jej niedowartoĞciowania dla ofert spóáek debiutujących na rynku NewConnect w okresie 2007–2013.

1. Przyczyny efektu niedowartoĞciowania ceny akcji

w procesie IPO

W literaturze przedmiotu wystĊpuje wiele prób wyjaĞnienia przyczyny niedoszacowania wartoĞci akcji w procesie IPO. Charakterystyki te moĪna poáączyü

w pewne grupy, które stawiają przed badaczami wiele hipotez i przypuszczeĔ.

Pierwszymi naukowcami zajmującymi siĊ niedowartoĞciowaniem spóáek w procesie wejĞcia na gieádzie byli G.R. Ibbotson oraz J.F. Jaffe, którzy wskazali na

problem hossy i bessy mających wpáyw na wycenĊ akcji (por. [3]). Jedną z waĪniejszych koncepcji wyjaĞniających specyficzne zachowanie siĊ cen akcji

w pierwszym dniu notowaĔ są finanse behawioralne, a wĞród nich takie czynniki, jak: sentyment inwestora, teoria prospektu, teoria kaskad oraz wpáyw ceny

nominalnej na efekt niedowartoĞciowania. Finanse behawioralne to najnowsza

dziedzina nauki o finansach, w ramach której do rozwaĪaĔ nad zachowaniem

rynków finansowych oraz ich uczestników są wáączane zagadnienia z dziedziny

psychologii, zagadnienia spoáeczne i antropologiczne. Finanse behawioralne to

Ğcisáa kombinacja indywidualnego zachowania oraz fenomenów rynkowych,

gdzie stosowane jest poáączenie wiedzy z zakresu psychologii i teorii finansów.

Wpáyw ceny nominalnej akcji…

287

W 1992 r. I. Welch zaproponowaá hipotezĊ kaskady, jako przyczynĊ efektu

niedowartoĞciowania (por. [6]). ZaáoĪyá on, Īe podczas inwestycji na rynku

pierwotnym potencjalni inwestorzy zwracają uwagĊ nie tylko na informacje,

które sami posiadają, ale równieĪ na informacje posiadane przez innych inwestorów. JeĪeli inwestor zauwaĪy, iĪ ktoĞ jeszcze jest zainteresowany zakupem akcji

emitenta, wówczas sam zwiĊksza swoje zaangaĪowanie. I odwrotnie, jeĞli widzi,

iĪ nikt z inwestorów nie jest zainteresowany nabyciem akcji w procesie IPO,

sam zmniejsza swoje zaangaĪowanie. Analizując te zaáoĪenia, I. Welch zaproponowaá, Īe emitenci celowo obniĪają wartoĞü swoich akcji, Īeby zachĊciü

pierwszych inwestorów do ich zakupu. Oni wáaĞnie spowodują efekt kaskady,

gdyĪ kolejni inwestorzy, obserwując zainteresowanie spóáką, bĊdą zainteresowani nabyciem jej akcji. Aby zachĊciü pierwszych inwestorów do zapisów na

akcje spóáki, muszą oferowaü je z pewnym dyskontem, które bĊdzie miaáo odzwierciedlenie w niedowartoĞciowaniu ceny akcji w dniu debiutu.

Finanse behawioralne analizują nieracjonalne zachowanie siĊ inwestorów na

rynku kapitaáowym, którzy mogą mieü ogromny wpáyw na zachowanie siĊ notowaĔ cen akcji. Kolejnym wyjaĞnieniem niedowartoĞciowania ceny akcji

w procesie IPO jest wiĊc tzw. sentyment inwestorów. MoĪe on wpáywaü na

optymistyczne przekonanie co do dalszych perspektyw wzrostu wartoĞci debiutującej spóáki. WaĪnym czynnikiem niedowartoĞciowania, na jaki zwróciá uwagĊ

J. Ritter oraz T. Loughran, jest zakotwiczenie oczekiwaĔ wáaĞcicieli spóáek co

do wyceny posiadanych przez siebie udziaáów (por. [5]). JeĞli cena rynkowa

w dniu debiutu znajdzie siĊ powyĪej ceny emisyjnej, to odczują oni szybki

wzrost swojego bogactwa. SprzedaĪ czĊĞci udziaáów po zaniĪonej cenie w procesie IPO jest rekompensowana poprzez bonus w postaci dobrej informacji

o wyĪszej cenie akcji, które pozostają w posiadaniu dotychczasowych wáaĞcicieli. Takie podejĞcie charakteryzuje pozytywne postrzeganie zjawiska niedowartoĞciowania ceny akcji w procesie IPO. Wedáug tej zasady, wáaĞciciele debiutujących spóáek byliby duĪo mniej zadowoleni, gdyby cena debiutu byáa niĪsza od

ceny emisyjnej, gdyĪ oznaczaáoby to stratĊ na posiadanych przez siebie udziaáach.

Kolejnym czynnikiem wyjaĞniającym w czĊĞci efekt niedowartoĞciowania

cen akcji w procesie IPO jest element nagáej wyprzedaĪy akcji przez dotychczasowych wáaĞcicieli tuĪ po debiucie. PodaĪ duĪej liczby akcji wiązaáaby siĊ ze

spadkiem ich ceny. Obawa potencjalnych inwestorów przed takim zachowaniem

wáaĞcicieli zmniejszyáaby zainteresowanie ofertą. Przed takim zachowaniem

chronią potencjalnych inwestorów klauzule zakazu sprzedaĪy akcji przez okreĞlony czas po debiucie, są to tzw. umowy typu lock up (por. [1]). Mają one na

celu zobowiązanie emitenta do wstrzymania siĊ od sprzedaĪy akcji przez dany

okres. WzmoĪony popyt na akcje spóáek oferujących tego typu umowy moĪe

równieĪ czĊĞciowo wyjaĞniü niedowartoĞciowanie cen akcji spóáek. Mniejsze

firmy o niĪszej jakoĞci emisji charakteryzują siĊ dáuĪszym okresem zawieszania

dziaáającym jako ubezpieczenie dla potencjalnych inwestorów. Autorzy równieĪ

sugerują, iĪ maáe firmy mają Ğrednio dáuĪsze okresy klauzul sprzedaĪy udziaáów.

288

Piotr ZASĉPA

WaĪnym czynnikiem wpáywającym na poziom wyceny akcji jest teoria asymetrii informacji. Wielu inwestorów inwestuje aktywnie w spóáki przeprowadzające IPO, kiedy spodziewa siĊ osiągnąü pozytywną stopĊ zwrotu. Akcje spóáek są oferowane poprzez subskrypcjĊ i przy duĪym zainteresowaniu ofertą emitent redukuje liczbĊ akcji dla pojedynczych inwestorów. JeĞli IPO charakteryzuje siĊ redukcją zapisów, oznacza to, Īe inwestor nie otrzyma oczekiwanej liczby

akcji. Przydziaá akcji zaleĪy od liczby zgáoszeĔ i poziomu popytu inwestorów.

Jego poziom zaleĪy wiĊc od informacji, jakie posiadają inwestorzy, oraz od jej

jakoĞci. OkreĞlenie asymetrii informacji odnosi siĊ do róĪnicy w informacjach

dostĊpnych dla róĪnych inwestorów na rynku. Niewielu inwestorów moĪe mieü

dodatkowe informacje o rynku, generowane przez wiele róĪnych kanaáów, takich jak silny zespóá analityczny, co jest jednym z powodów asymetrii informacji. ZwiĊkszenie poziomu asymetrii prowadzi do podejmowania racjonalnej decyzji przez Ğwiadomych inwestorów i mniej racjonalnych przez tych nieĞwiadomych, których liczba jest wiĊksza w realnej gospodarce. H.E. Leland

i D.H. Pyle byli pierwszym, którzy zauwaĪyli, Īe asymetriĊ informacji moĪna

zmniejszyü poprzez udziaá poĞredników finansowych w procesie IPO.

T.J. Chemmanur i P. Fulghieri podkreĞlają waĪną rolĊ banków inwestycyjnych

w zmniejszaniu asymetrii informacji poprzez generowanie wiĊkszej liczby i lepszej jakoĞci informacji o danej spóáce (por. [2]).

Jedną z waĪniejszych przyczyn powstawania niedowartoĞciowania w procesie IPO jest cena emisyjna. Niska cena nominalna moĪe przyciągaü inwestorów

spekulacyjnych i w ten sposób kreuje dodatkowy popyt na akcje. W przypadku

rynku polskiego i wystĊpowania tzw. spóáek groszowych (spóáki z ceną emisyjną poniĪej 1 PLN) obserwowana jest wiĊksza zmiennoĞü podczas notowaĔ cen

akcji, poniewaĪ najniĪsza moĪliwa zmiana ceny jest nie mniejsza niĪ 1%. Dodatkowo takie akcje są stosunkowo tanie dla inwestorów, dlatego sprzedaĪ akcji

z ceną emisyjną poniĪej 1 PLN przyciąga kapitaá spekulacyjny i moĪe przeáoĪyü

siĊ na niedowartoĞciowanie w procesie IPO.

2. Charakterystyka rynku NewConnect

i poziom niedowartoĞciowania procesu IPO

Rynek NewConnect zostaá uruchomiony 30 sierpnia 2007 r. Jest to zorganizowany i prowadzony przez GieádĊ Papierów WartoĞciowych w Warszawie rynek finansujący rozwój maáych i Ğrednich przedsiĊbiorstw o wysokim potencjale

wzrostu. Jest to równieĪ nowa propozycja dla inwestorów akceptujących podwyĪszone ryzyko, w zamian za potencjalnie wysoki zwrot z inwestycji. NewConnect ma status rynku zorganizowanego, lecz prowadzony jest przez GPW

poza rynkiem regulowanym w formule alternatywnego systemu obrotu. To oferta dla maáych i Ğrednich rozwijających siĊ firm z róĪnych branĪ, w tym dziaáają-

Wpáyw ceny nominalnej akcji…

289

cych w obszarze nowych technologii. NewConnect zostaá powoáany z myĞlą

o dynamicznych spóákach, którym nowa porcja kapitaáu otworzy moĪliwoĞü

wykorzystania potencjaáu tkwiącego w ich innowacyjnoĞci, a w efekcie da szansĊ na rozwój uwieĔczony awansem do grona duĪych i wartoĞciowych polskich

spóáek. Ze wzglĊdu na specyfikĊ emitentów, rynek NewConnect oferuje bardziej

liberalne wymogi formalne i obowiązki informacyjne, a co za tym idzie – taĔsze

pozyskanie kapitaáu. NewConnect ma takĪe stanowiü początek kariery gieádowej

dla notowanych tu przedsiĊbiorstw. Charakterystyczna dla rynku jest wysoka

zmiennoĞü, duĪa dynamika wzrostów i spadków niespotykana na rynku gáównym GPW. Jest on przeznaczony dla spóáek o duĪej dynamice wzrostu, zarówno

dla start-upów, które dopiero budują swoją historiĊ, jak równieĪ dla przedsiĊbiorstw z dáuĪszą praktyką gospodarczą. Jest to odpowiednie miejsce dla debiutów spóáek poszukujących kapitaáu – rzĊdu od kilkuset tysiĊcy do kilkudziesiĊciu milionów záotych – oraz reprezentujących sektory innowacyjne, oparte

przede wszystkim na aktywach niematerialnych (np. IT, media elektroniczne, telekomunikacja, biotechnologie, ochrona Ğrodowiska, energia alternatywna, nowoczesne usáugi). Firmy debiutujące na tym rynku w porównaniu z rynkiem

gáównym GPW w Warszawie mają niĪsze wskaĨniki operacyjne, takie jak: cena/zysk, cena/wartoĞü ksiĊgowa. Dodatkową charakterystyką rynku jest to, iĪ

inwestorzy indywidualni generują wiĊkszoĞü obrotów (77%), podczas gdy na

rynku gáównym jest to jedynie 18%. Na rynku NewConnect IPO moĪe nastąpiü

na skutek emisji publicznej oraz emisji prywatnej, która jest skierowana do

mniej niĪ 100 inwestorów, podczas gdy na GPW pierwotne emisje są publiczne

i kaĪdy inwestor moĪe wziąü w nich udziaá.

Badania empiryczne wskazują na fakt, iĪ spóáki przeprowadzające IPO na obu

rynkach wykazują tendencjĊ do niedowartoĞciowania. Zjawiska niedoszacowania

lub przeszacowania spóáek dokonujących IPO byáy mierzone w oparciu o nastĊpującą formuáĊ dla pierwszego dnia notowaĔ spóáek przeprowadzających IPO:

U

EP OP

OP

EP

§ EP ·

1 | ln¨

OP

© OP ¹̧

gdzie:

EP – cena akcji na koniec pierwszego dnia notowaĔ,

OP – cena emisyjna akcji.

Natychmiastowa stopa zwrotu jest obliczona jako procentowa róĪnica miĊdzy ceną emisyjną a ceną debiutu, jaką spóáka osiąga na zamkniĊciu sesji

w pierwszym dniu jej notowaĔ. W przypadku gdy cena emisyjna jest wyĪsza do

ceny debiutu, wystĊpuje przewartoĞciowanie, gdy jest niĪsza – niedowartoĞciowanie, gdy jest równa, to okreĞla siĊ, iĪ akcje są odpowiednio wycenione.

W przypadku rynku gáównego GPW dla okresu 2000–2011 jest to poziom

13,1% dla 330 spóáek, które przeprowadziáy pierwszą ofertĊ publiczną. Dla

okresu 2007–2012 Ğrednie niedoszacowanie cen akcji spóáek przeprowadzają-

290

Piotr ZASĉPA

cych IPO na rynku gáównym GPW wyniosáo 10,1%. ĝrednie niedowartoĞciowanie spóáek debiutujących na NewConnect w okresie 2007–2011 wyniosáo 37%1.

W okresie 2007 – 30 maja 2013 debiutowaáy na rynku kapitaáowym 703

przedsiĊbiorstwa, z czego 224 na rynku gáównym GPW i 479 na NewConnect.

W badaniu nad wpáywem wielkoĞci nominalnej ceny emisyjnej na natychmiastową stopĊ zwrotu zostaáy uwzglĊdnione 444 spóáki. Z badaĔ zostaáy wyáączone

spóáki, które:

— zaoferowaáy róĪne ceny dla inwestorów indywidualnych i instytucjonalnych,

— ustanowiáy inną emisyjną cenĊ dla róĪnych serii sprzedawanych akcji,

— debiutowaáy bez oferty sprzedaĪy.

Do badaĔ nad natychmiastową stopą zwrotu zostaáy zakwalifikowane 444

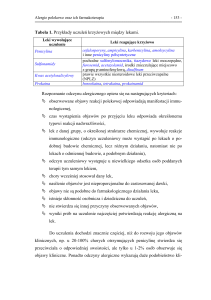

spóáki, co prezentuje tabela 1.

Tabela 1. Liczba debiutujących spóáek uwzglĊdnionych w badaniu niedowartoĞciowania w momencie IPO

Rok

Liczba debiutów

LiczebnoĞü próby

2007

24

19

2008

61

43

2009

26

22

2010

85

80

2011

172

169

2012

89

89

2013

22

18

ħródáo: NewConnect (28.05.2013).

W badaniu postawiono hipotezĊ badawczą, iĪ spóáki okreĞlające swoją cenĊ

nominalną akcji na poziomie poniĪej 1 PLN w procesie IPO są bardziej niedowartoĞciowane od pozostaáych spóáek. WĞród badanych spóáek, których debiut

miaá miejsce na NewConnect, 109 zadebiutowaáo z cena niĪszą od 1 PLN.

Hipoteza badawcza H0 brzmi: natychmiastowa stopa zwrotu z pierwszej

oferty publicznej spóáek debiutujących na NewConnect z ceną emisyjną poniĪej

1 PLN jest równa natychmiastowej stopie zwrotu spóáek debiutujących z ceną

emisyjną równą lub wyĪszą od 1 PLN.

H1: natychmiastowa stopa zwrotu z pierwszej oferty publicznej spóáek debiutujących na NewConnect z ceną emisyjną poniĪej 1 PLN jest wyĪsza od natychmiastowej stopy zwrot spóáek debiutujących z ceną emisyjną równą lub

wyĪszą od 1 PLN.

Weryfikując hipotezĊ H0, posáuĪono siĊ testem t-Studenta dla dwóch Ğrednich, który wyraĪa siĊ wzorem:

T

( xp1ĝr x 2 Ğr ) /((((( np 1xS p1n 2 np 2 x S p 2n 2 ) /( np1 np 2 2 ))) x (1 / np1 1 / np 2)

p

x1Ğr S1n1 – Ğrednia arytmetyczna, odchylenie standardowe i liczebnoĞü pierwszej

próby,

1

Obliczenia na podstawie danych GPW.

291

Wpáyw ceny nominalnej akcji…

x2 Ğr S 2 n2 Ğrednia arytmetyczna, odchylenie standardowe i liczebnoĞü drugiej

próby.

Obszar krytyczny hipotezy zerowej zostaá skonstruowany w oparciu o wartoĞü krytyczną tD w zaleĪnoĞci od hipotezy alternatywnej oraz przyjĊtego poziomu istotnoĞci. JeĪeli wartoĞü bezwzglĊdna z obliczonej statystyki T jest wiĊksza

lub równa tD, to T obliczone mieĞci siĊ w obszarze krytycznym i hipotezĊ zerową naleĪy odrzuciü na korzyĞü hipotezy alternatywnej, a prawdopodobieĔstwo,

Īe zostaá popeániony báąd I rodzaju – tak Īe hipoteza zerowa byáa prawdziwa –

jest równe przyjĊtemu poziomowi istotnoĞci D. W tabeli 2 zostaáy przedstawione

statystyki opisujące spóáki o wartoĞci emisyjnej akcji poniĪej 1 PLN oraz pozostaáe spóáki, które debiutowaáy na rynku NewConnect w okresie 2007 – 28 maja

2013.

Tabela 2. NiedowartoĞciowanie spóáek przeprowadzających IPO na rynku NewConnect w latach

2007–2013

Spóáki debiutujące na NewConnect

z ceną poniĪej 1 PLN

2007 2008 2009 2010 2011 2012 2013

1

10

7

25

35

28

4

Caáy

okres

110

– Ğrednia stopa zwrotu

80

140,2 108,3 47,9

27

31,9

18,3

55,3

– mediana stopy zwrotu

80

í0,7 141,7

28

35,4

15,7

34,2

– odchylenie standardowe stopy zwrotu

0

230,8 291,5 55,6

z ceną równą lub wyĪszą niĪ 1 PLN

18

33

– Ğrednia stopa zwrotu

36,8

36,9

– mediana stopy zwrotu

3,5

5,8

– odchylenie standardowe stopy zwrotu 146,5 188,9 44,3

45

42,6

43,6

20,8

119

55

134

61

14

330

28,9

27,6

18,5

18,8

24,2

24,2

32,1

18,8

9,9

16

17,1

12,5

35,3

34,5

75,4

26,7

45,5

15

ħródáo: NewConnect.

Analizując dane zawarte w tabeli 2, naleĪy stwierdziü, iĪ Ğrednie niedowartoĞciowanie wĞród spóáek o wartoĞci emisyjnej poniĪej 1 PLN byáo wyĪsze od

spóáek z ceną emisyjną powyĪej 1 PLN. W caáym okresie przeciĊtna stopa zwrotu byáa dwukrotnie wyĪsza dla spóáek z niĪszą ceną emisyjną. Odchylenie standardowe oraz mediana równieĪ notują wyĪsze poziomy dla akcji spóáek z ceną

emisyjną poniĪej 1 PLN. W badaniu zaáoĪono, iĪ stopy zwrotu dla pierwszego

dnia notowaĔ w obu grupach mają rozkáad normalny. Weryfikacji hipotez dokonano za pomocą testu t-Studenta dla dwóch Ğrednich. Statystyka T wyniosáa

3,96. WartoĞü krytyczna odczytana z tablic rozkáadu normalnego, tak Īe

P( T ! tpD wynosi 3,37. Zatem T>tD, wiĊc na poziomie istotnoĞci D=0,005 naleĪy odrzuciü hipotezĊ zerową H0, gáoszącą o równoĞci natychmiastowych stóp

zwrotu w obu grupach, na korzyĞü hipotezy alternatywnej H1 mówiącej, iĪ stopy

zwrotu wĞród spóáek o wartoĞci emisyjnej poniĪej 1 PLN są wyĪsze od stóp

zwrotu spóáek z ceną emisyjną równą lub wyĪszą od záotówki. Wyniki badaĔ są

292

Piotr ZASĉPA

statystycznie istotne, istnieje wpáyw wysokoĞci ceny emisyjnej na efekt niedowartoĞciowania.

Podsumowanie

Efekt niedowartoĞciowania ceny emisyjnej akcji w procesie IPO jest doĞü

czĊsty na wielu rynkach publicznych. Jedną z wielu koncepcji wyjaĞniających

ten fenomen jest ta oparta na finansach behawioralnych i niskiej cenie emisyjnej.

Inwestycja w spóáki, które mają cenĊ emisyjną ustaloną poniĪej 1 PLN, przyciąga duĪą liczbĊ inwestorów, którzy oczekują wzmoĪonej zmiennoĞci oraz efektów spekulacyjnych na danych walorach. Inwestorzy mający za swoją motywacjĊ popyt spekulacyjny chĊtniej inwestują w spóáki o zwiĊkszonej zmiennoĞci

stóp zwrotu. Dodatkowy efekt, który ma wpáyw na popyt na takie spóáki, to niski

poziom cen, który umoĪliwia zakup wielu akcji spóáki przy dysponowaniu niewielkim kapitaáem. Takie spóáki są postrzegane jako te, które gwarantują duĪy

potencjaá wzrostowy. Efekt niedowartoĞciowania w Polsce jest widoczny

w szczególnoĞci na rynku NewConnect, gdzie inwestują gáównie inwestorzy indywidualni posiadający mniejszą awersjĊ do ryzyka. Wyniki badaĔ przeprowadzone dla IPO dla okresu 2007–2013 potwierdzają wyĪsze poziomy niedowartoĞciowania wĞród spóáek o cenie emisyjnej poniĪej 1 PLN. W latach 2007–2013

aĪ 25% spóáek debiutowaáo z ceną poniĪej 1 PLN, a ich Ğrednie niedowartoĞciowanie przewyĪszaáo dwukrotnie niedowartoĞciowanie pozostaáych spóáek. Przeprowadzony test wskazuje na istotnoĞü statystyczną analizowanych wyników.

Literatura

[1] Brav A., Gompers P., The role of lock-up in initial public offerings, „Review

of Financial Studying” 16, 2003.

[2] Chemmanur T.J., Fulghieri P., Investment bank reputation, Information Production, and Financial Intermediation, „The Journal of Finance”, Vol. 49,

No. 1, 1994.

[3] Ibbotson G.R, Jaffe J.F., „The Journal of Finance”, Vol. 30, No. 4 (Sep.,

1975).

[4] Leland H.E., Pyle D.H., Informational asymmetries, financial structures,

and financial intermediation, „The Journal of Finance”, Vol. 32, No. 2, New

Jersey 1977.

[5] Loughran T., Ritter J., Why has IPO underpricing changed over time, „Financial Management” 2003, No. 33.

[6] Welch I., Sequential Sales, Learning, and Cascades, „The Journal of Finance”, June 1992, Vol. 47, No. 2.

Wpáyw ceny nominalnej akcji…

293

Effect of Stocks Par Value on Underpricing of IPO on the

NewConnect Market

Summary: This paper examine IPO process executed at NewConnect market in Poland in terms

of underpricing. It should be noted that the price of shares of the company carrying out the IPO

experience two effects. The first and more common is the effect of underpricing, which appears in

the case when the issue price is lower than the price quoted at the close of the first day. However,

in a situation where the issue price is higher than the closing price on the first day of trading, the

company is overpriced. The effect of underpricing is measured by the immediate rate of return of

the IPO. In the literature one can find many of the concepts explaining the cause of these effects

most commonly cited reasons are: the asymmetry of information, shareholding structure, quality

and position of offering a financial institution or speculation. One of the factors evidencing the

impact on the level of underpricing is also the level of issue price of the company conducting an

IPO. This article aims to analyze the immediate rate of return of the IPO and the impact on the

level of its underpricing on the NewConnect market over the period 2007–2013.

Keywords: IPO, underpricing of IPO.