Ceny transferowe

Ceny transferowe to ceny ustalane dla transakcji pomiędzy

podmiotami powiązanymi tzw. transakcje kontrolowane,

które odbiegają od tych, które ustaliłyby między sobą

niezależne podmioty.

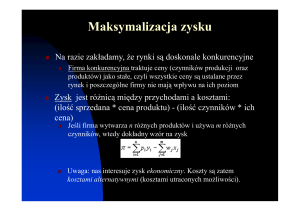

Stosowanie cen transferowych w celu minimalizacji obciążeń podatkowych

Przykład 1 cena zakupu Sp. zależna cena transf. Sp. matka cena sprzedaży

100

Zysk brutto

St. % pod.

Podatek

Wynik netto

Przykład2

200

100

20%

20

80

100

Zysk brutto

St. % pod.

Podatek

Wynik netto

300

100

60%

60

40

300

200

20%

40

160

Razem

200

80

120

300

0

60%

0

0

200

40

160

Przykład 3

100

Zysk brutto

St. % pod.

Podatek

Wynik/ netto

400

300

20%

60

240

300

-100

60%

-60

-40

200

0

200

Przykład 4

100

Zysk brutto

St. % pod.

Podatek

Wynik netto

500

400

20%

80

320

300

-200

60%

-120

-80

200

-40

240

• Polskie organy podatkowe mają prawo do urynkowienia wartości transakcji

kontrolowanych i oszacowania prawidłowej wartości podstawy

opodatkowania deklarowanej w Polsce, i korzystają z tego prawa.

• Jednym ze sposobów zabezpieczenia przedsiębiorstwa przed negatywnymi

skutkami ewentualnych korekt cen transferowych jest uzyskanie od

ministra finansów potwierdzenia, że metody ustalania cen transferowych

stosowane przez przedsiębiorstwo w kontrolowanych transakcjach są

prawidłowe. Takie potwierdzenia są wydawane przez ministra finansów w

formie porozumień w sprawie ustalania cen transferowych na wniosek

zainteresowanego przedsiębiorstwa lub grupy zainteresowanych

przedsiębiorstw.

• Porozumienia cenowe mogą być zawierane na okresy nie dłuższe niż 5 lat z

możliwością ich przedłużenia. Przedłużenie może obowiązywać przez

kolejne 5 lat, jeśli warunki będące podstawą wydania przedmiotowych

porozumień nie uległy zmianie.

Firmy powiązane muszą sporządzać dokumentację zawieranych między sobą

transakcji w przypadku, gdy łączna kwota wynikająca z umowy lub rzeczywiście

zapłacona w roku podatkowym przekracza równowartość:

a) W przypadku transakcji towarowych:

• 100 000 euro, gdy wartość operacji nie przekroczy 20% kapitału zakładowego

podatnika niebędącego osobą fizyczną

• 50 000 euro w pozostałych przypadkach.

b) W przypadku transakcji usługowych

• 30 000 euro w przypadku świadczenia usług, sprzedaży lub udostępniania wartości

niematerialnych i prawnych.

Elementy dokumentacji podatkowej:

• Zwięzły opis transakcji,

• Opis podmiotów uczestniczących w transakcji,

• Opis planowanych korzyści wynikających z transakcji,

• Warunki porównywalności transakcji,

• Przyjęta metoda kalkulacji ceny transferowej wraz z uzasadnieniem

Metody ustalania cen transferowych

Metody ustalania cen transferowych

Metody transakcyjne

Metody zysku transakcyjnego

Metoda podziału

zysku

Metoda

porównywalnej ceny

Niekontrolowanej

Metoda

ceny odsprzedaży

Metoda

Koszt plus

Metoda marży

transakcyjnej netto

Metoda porównywalnej ceny niekontrolowanej

•

Metoda porównywalnej ceny niekontrolowanej polega na porównaniu ceny ustalonej w

transakcjach między podmiotami powiązanymi z ceną stosowaną w porównywalnych

transakcjach przez podmioty niezależne i na tej podstawie określeniu wartości rynkowej

przedmiotu transakcji zawartej między podmiotami powiązanymi Porównania cen dokonuje

się w dwóch formach:

Transakcje z podmiotami niepowiązanymi stanowiącymi podstawę do porównania powinny:

• Dotyczyć produktów, usług lub innych świadczeń tego samego rodzaju,

• Dotyczyć transakcji o porównywalnej wartości,

• Być zawierane na tym samym etapie łańcucha dystrybucji,

• Być zawierane na podobnych warunkach, jak wyceniane transakcje z podmiotami

powiązanymi.

wewnętrznego porównania cen - którą dokonuje się na podstawie cen, jakie stosuje dany

podmiot na danym lub porównywalnym rynku w transakcjach z podmiotami niezależnymi,

zewnętrznego porównania cen - którą dokonuje się na podstawie cen, jakie stosują w

porównywalnych transakcjach inne niezależne podmioty

Metoda ceny odsprzedaży (MCO)

Metoda ceny odsprzedaży polega na obniżeniu ceny określonej w transakcji danego

podmiotu z podmiotem niezależnym, dotyczącej dóbr lub usług nabytych

uprzednio przez ten dany podmiot od podmiotu z nim powiązanego, o marżę ceny

odsprzedaży. Tak ustalona cena może być uważana za cenę rynkową określoną w

transakcji danego podmiotu z podmiotem z nim powiązanym

Metoda rozsądnej marży "koszt plus"

Metoda rozsądnej marży "koszt plus" polega na ustaleniu ceny sprzedaży rzeczy i

praw oraz świadczenia usług w transakcji danego podmiotu z podmiotem

powiązanym na poziomie odpowiadającym sumie kosztów bezpośrednio

związanych z nabyciem od podmiotu niezależnego lub wytworzeniem we własnym

zakresie przedmiotu transakcji i odpowiedniego zysku wynikającego z warunków

rynkowych i wykonywanych przez te podmioty funkcji oraz kosztów pośrednich, z

wyłączeniem kosztów ogólnych zarządu, to jest kosztów działania jednostki jako

całości oraz kosztów zarządzania tą jednostką .

Elementy składowe cen porównywane w metodach transakcyjnych

Transakcje

MPN

Zysk

50

Koszty

150

Zysk

100

Poz.

Koszty

100

1000 zł Podmiot

trzeci

800

800 z ł

Koszty

produkcji

600

Producent

Pośrednik

Odbiorca końcowy

MCO

1000

800

Koszt-Plus

800

Metody zysku transakcyjnego - Metoda podziału zysku (MPZ)

W sytuacji, gdy dostępne dane nie pozwalają na określenie cen transferowych w

oparciu o metody tradycyjne, przepisy prawa podatkowego zezwalają na użycie

metod zysku transakcyjnego . Polegają one na określaniu dochodów podmiotów

powiązanych na podstawie zysku, jakiego racjonalnie oczekiwać dany podmiot

uczestniczący w transakcji.

Metoda podziału zysku –polega na określeniu właściwego podziału zysku między

podmiotami powiązanymi uzyskanego ze sprzedaży towarów i usług podmiotom

zależnym i wytworzonych uprzednio wspólnie przez podmioty powiązane zgodnego

z zasadami podziału zysku, jaki ustaliłyby we wzajemnych stosunkach podmioty

niezależne.

Zastosowanie metody podziału zysków

Firma A jest niemiecką firmą produkującą walizki, które są lżejsze od walizek oferowanych przez

konkurentów, i które mogą być tak składane, aby mogli z nich korzystać pasażerowie linii

lotniczych. Podstawowe elementy są produkowane w firmie matce w Niemczech, a następnie

sprzedawane są do filii ulokowanej w Polsce B. Polska filia montuje gotowe walizki oraz

zajmuje się ich wprowadzaniem na rynek i dystrybucją na polskim rynku.

Sprzedaż

Koszt produkcji

A

75

60

B

100

75

Skonsolidowany

100

60

Zysk operacyjny

Koszty sprzedaży

Koszty zarządu

15

0

1

25

20

8

40

20

9

Wynik brutto

14

-3

11

Podział skonsolidowanego zysku pomiędzy A i B na poziomie zysku operacyjnego to:

• 37,50% ( 15/40) dla A,

• natomiast 62,50% (25/40) dla B.

Na poziomie zysku brutto:

• 127% ( 14/11) dla A i

• -27% (-3/11) dla B.

Wynika z tego, że cena transferowa użyta w tym przykładzie powoduje

niesprawiedliwy podział zysku- z pewnością nie do zaakceptowania przez organy

podatkowe.

Rodzaje porozumień cenowych

• Jednostronne porozumienia cenowe (tzn. takie, które dotyczą polskiej

administracji podatkowej oraz polskich lub zagranicznych podatników) -nie

ograniczają ryzyka potencjalnego podwójnego opodatkowania

dodatkowego dochodu ujawnionego w wyniku ewentualnej korekty cen

transferowych, ponieważ nie zabezpieczają przed sporami w sprawie

wyceny przedmiotowych transakcji za granicą.

• Porozumienia dwustronne oraz wielostronne (tzn. takie, które wymagają

konsultacji z więcej niż jedną administracją podatkową) wymagają od

ministra finansów międzynarodowych konsultacji z władzami

podatkowymi państw właściwych dla zagranicznych partnerów

handlowych w sprawie ustalenia właściwych metod wyceny transakcji

będących przedmiotem wniosku i faktycznie zabezpieczają zainteresowane

podmioty przed negatywnymi skutkami korekt cen transferowych.

Strony porozumień cenowych

Stronami porozumień cenowych z ministrem finansów mogą być zarówno

podmioty krajowe w rozumieniu przepisów o podatku dochodowym (np.

spółki kapitałowe i osobowe, przedsiębiorstwa osób fizycznych, fundusze

inwestycyjne czy towarzystwa ubezpieczeniowe), jak i polskie zakłady

zagranicznych przedsiębiorstw czy zagraniczne zakłady polskich

podatników prowadzących działalność gospodarczą za pomocą zakładu

poza terenem Polski.

Korzyści związane z zawarciem porozumienia cenowego

Porozumienia cenowe to korzystna dla przedsiębiorstw oraz organów administracji podatkowej swoistego rodzaju

umowa.

•

Porozumienia cenowe umożliwiają przedsiębiorstwom uczestniczącym w złożonych transakcjach kontrolowanych o

istotnej wartości m.in.:

•

zwiększenie wiarygodności planowanych obciążeń podatkowych oraz wyniku finansowego w okresie objętym

porozumieniem cenowym,

•

szczegółową symulację rozliczeń pomiędzy stronami transakcji, a w konsekwencji zwiększenie skuteczności

operacyjnego i finansowego zarządzania przedsiębiorstwem,

•

wyeliminowanie ryzyka korekt zysków, a w konsekwencji potrzeby tworzenia rezerw na podatek dochodowy w

stosunku do transakcji objętych porozumieniami cenowymi,

•

zmniejszenie stopnia intensywności ewentualnych kontroli podatkowych lub karnoskarbowych dotyczących

transakcji będących przedmiotem porozumienia cenowego,

•

ograniczenie zakresu dokumentacji podatkowej, która powinna być gromadzona oraz przechowywana

w przedsiębiorstwie (a na żądanie organów podatkowych udostępniana),

•

usprawnienie przepływu informacji i uproszczenie dokumentacji kontrolowanych transakcji (wypracowanie

odpowiednich procedur w tym zakresie jest często efektem ubocznym prac towarzyszących zawieraniu

porozumień cenowych),

•

mobilizację do bieżącego gromadzenia i przetwarzania informacji dotyczących kontrolowanych transakcji oraz

kontrolę okoliczności mogących mieć wpływ na prawidłowe ustalenie cen transakcyjnych,

•

eliminację ewentualnego podwójnego opodatkowania dochodu odpowiadającego korekcie cen transferowych

w przypadku niepowodzenia procedur wzajemnego porozumiewania przewidzianych w odpowiednich umowach o

unikaniu podwójnego opodatkowania,

•

stosowanie takiej metody ustalania cen transferowych, która w jak bardziej prawidłowy sposób odzwierciedla

specyficzną sytuację przedsiębiorstwa z uwzględnieniem czasu i miejsca transakcji, warunków rynkowych, funkcji

stron oraz zakresu ryzyka ponoszonego przez strony transakcji.