Prace IMŻ 1 (2011)

40

Marcin MICZKA

Instytut Metalurgii Żelaza

ZWIĄZKI POMIĘDZY WZROSTEM GOSPODARCZYM

I PRZEPŁYWAMI KAPITAŁU W WARUNKACH

WYSTĘPOWANIA PRZEMIAN STRUKTURALNYCH –

ZARYS PROBLEMATYKI

Artykuł jest zarysem problematyki związanej z analizą związków występujących pomiędzy wzrostem gospodarczym

i przepływami kapitału, w warunkach występowania przemian strukturalnych. Są to zagadnienia będące przedmiotem najnowszych badań w dziedzinie ekonomii i ekonometrii. Przedstawiono krótką analizę danych dla gospodarki

na poziomie zagregowanym oraz dla sekcji przetwórstwa przemysłowego w Polsce, której częścią jest hutnictwo. Wskazano kierunki dalszego rozwoju badań. Analiza danych dla sekcji przetwórstwa przemysłowego pokazuje, że w okresie

1998–2008 wraz ze wzrostem wydajności pracy, współistniały: wzrost poziomu kapitału własnego i obrotowego oraz

przemiany strukturalne związane z prywatyzacją przedsiębiorstw. Stanowi to punkt wyjścia do dokładniejszej analizy

przyczynowości pomiędzy tymi zjawiskami.

Słowa kluczowe: formy kapitału, transformacja gospodarki, przemysł

RELATIONSHIPS BETWEEN THE ECONOMIC GROWTH

AND CAPITAL FLOWS UNDER CONDITIONS OF STRUCTURAL

CHANGES – AN OUTLINE OF THE ISSUES

This article is an outline of the issues related to the analysis of relationships between the economic growth and capital flows under conditions of structural changes. These issues are the subject of the latest research in economy and

econometrics. A short analysis of data for the economy on aggregated level and for the industrial processing section

in Poland the iron and steel industry is a part of was presented. Directions for further development of the research

were indicated. The analysis of data for the industrial processing section shows the following co-existed with increase

in productivity in the years 1998–2008: increase in equity and working capital as well as structural changes related

to the privatisation of enterprises. This is the starting point for more thorough analysis of causality between these

phenomena.

Key words: forms of capital, economic transformation, industry

1. FORMY KAPITAŁU WE WSPÓŁCZESNEJ

GOSPODARCE RYNKOWEJ

Zgodnie ze Słownikiem Języka Polskiego kapitał to

„majątek trwały i aktywa finansowe osoby prywatnej,

przedsiębiorstwa, instytucji itp., mające wartość pieniężną”. Aż do końca XX wieku, kapitał zwykle, przez

dłuższy okres był związany z określonym miejscem,

gdzie zainstalowano aparat wytwórczy. Rynek finansowy pełnił rolę wspomagania rzeczywistych procesów

gospodarczych.

Ostatnie kilkadziesiąt lat przyniosło gwałtowne

zmiany pod tym względem. Rozwój informatyki, liberalizacja i globalizacja rynków finansowych spowodowały, że przemieszczanie kapitału stało się bardzo łatwe.

Rynki finansowe powinny zatem odgrywać kluczową

rolę w analizie gospodarki, gdyż „kapitał jest sednem

kapitalizmu: nic więc dziwnego, że w niedomaganiach

rynku kapitałowego powinniśmy poszukiwać wyjaśnienia (…) istotnych wahań w produkcji i zatrudnieniu

cechujących całą historię kapitalizmu” [1].

Relacje pomiędzy posiadanym kapitałem, a procesem wytwarzania dóbr i usług opisywane są najczęściej

w postaci zależności, w której sprzedaż przedstawiana

jest jako potęgowa funkcja kapitału i pracy. Identyfikacja tej zależności wiąże się z coraz większymi trudnościami [2], ponieważ zmiany zachodzące w formach

występowania podstawowych czynników produkcji,

utrudniają pomiar tych wielkości. Pierwotnie pojęcie

kapitału było ograniczane do kapitału fizycznego (rzeczowego) i finansowego. Można jednak mówić również

o kapitale ludzkim, społecznym czy kapitale praw autorskich.

Kapitalistyczna gospodarka rynkowa przejawia się

w wielu formach, ale w każdym przypadku, podstawowym celem funkcjonowania przedsiębiorstw, gospodarstw domowych oraz instytucji publicznych jest inwestowanie i zwiększanie wartości posiadanego kapitału [3]. Tak więc rynki dóbr kapitałowych oraz procesy

inwestycyjne przebiegające na tych rynkach odgrywają

fundamentalną rolę w zrozumieniu zjawiska rozwoju

gospodarczego [4].

Prace IMŻ 1 (2011)

Związki pomiędzy wzrostem gospodarczym i przepływami kapitału...

Najbardziej klasyczną formą kapitału jest kapitał fizyczny (rzeczowy), którego podstawowym miernikiem,

zgodnie z systemem rachunków narodowych, jest wartość brutto środków trwałych. Oprócz wartości takich

składników jak: budynki i budowle, maszyny i urządzenia oraz środki transportu obejmuje on również wartości niematerialne i prawne.

Za podstawową formę kapitału uważany jest kapitał ludzki, ponieważ to jego wysoki poziom gwarantuje utrzymanie wysokiego tempa postępu technicznego

oraz efektywne wykorzystanie posiadanego majątku.

Może on być definiowany w wąskim lub szerokim sensie. W wąskim znaczeniu ograniczany jest do poziomu

wykształcenia jednostki czy grupy jednostek. W szerokim sensie obejmuje „wszystkie cechy psychofizyczne

jednostki, takie jak wrodzone zdolności, zasób wiedzy,

poziom wykształcenia, umiejętności i doświadczenie

zawodowe, stan zdrowotny, poziom kulturalny, aktywność społeczno-ekonomiczna, światopogląd itp., które

wpływają bezpośrednio lub pośrednio na wydajność

pracy i które są nierozerwalnie związane z człowiekiem

jako nośnikiem owych wartości” [5].

Kapitał społeczny określany jest jako „potencjał wynikający ze spoistości relacji międzyludzkich, siłę więzi

społecznych, które służą interesom społecznym, a nie

wyłącznie interesom grupowym lub indywidualnym”

[6]. Do podstawowych mierników tego rodzaju kapitału

zaliczane są miary zaufania do innych ludzi, zróżnicowanie dochodów, poziom przestępczości czy poziom

frekwencji wyborczej. Szczególnym rodzajem kapitału

społecznego jest rodzinny kapitał społeczny. W rodzinie

kształtowane są takie cechy człowieka jak: rzetelność,

uczciwość, solidarność, zdolność do współpracy i poświęceń, pracowitość czy zamiłowanie do porządku.

Najlepiej zbadaną formą kapitału jest kapitał finansowy, którego pomiar na poziomie gospodarki jest

jeszcze utrudniony, ze względu na niepełną informację statystyczną. Podjęto próbę jego kwantyfikacji [7],

zgodnie z którą, obejmuje on przede wszystkim: podaż

pieniądza, zobowiązania instytucji monetarnych wobec

NBP i pozostałych instytucji monetarnych, zadłużenie

budżetu państwa oraz kapitalizację różnego rodzaju instrumentów finansowych.

W analizie finansowej na poziomie przedsiębiorstwa

problem kapitału jest od dawna przedmiotem szczegółowych analiz. Zgodnie z ustawą o rachunkowości

jest on podzielony na kapitał własny i kapitał obcy.

Na przykładzie bilansu przedsiębiorstwa uwidacznia

się różnica pomiędzy majątkiem i kapitałem, często ze

sobą utożsamianych. Wartość majątku trwałego i obrotowego zawsze jest równa wartości źródeł jego finansowania, czyli kapitałowi finansowemu. Teoretycznie

kapitał stały (głównie własny), powinien być źródłem

finansowania majątku trwałego, a kapitał obcy – majątku obrotowego. Praktycznie proporcje te prawie nigdy nie są zachowane. Używane jest również pojęcie

kapitału obrotowego lub majątku obrotowego netto,

inaczej kapitału pracującego (working capital). Jest

to różnica pomiędzy majątkiem obrotowym i zobowiązaniami krótkoterminowymi. Wysoki poziom tej miary kapitału świadczy o wysokiej płynności finansowej

i wyższej skłonności do podejmowania ryzyka inwestycyjnego. Jest to zatem kategoria istotna nie tylko ze

względu na bieżącą działalność, ale również ze względu

na długoterminowy rozwój gospodarczy.

41

2. TRANSFORMACJA GOSPODARKI

RYNKOWEJ W KIERUNKU GOSPODARKI

OPARTEJ NA WIEDZY

Transformacja systemowa gospodarki Polski przebiega równolegle do intensywnych procesów globalizacyjnych i przemian strukturalnych występujących w skali

całego świata. Tradycyjnie przemiany strukturalne

analizuje się na poziomie trzech sektorów: rolnictwa,

przemysłu i budownictwa oraz usług [8]. Przemiany takie powodują relatywnie szybki wzrost znaczenia usług

przy zmniejszaniu się roli pozostałych dwóch [9].

Źródło: opracowanie własne na podstawie danych publikowanych

przez GUS.

Rys. 1. Udział sektorów gospodarki w wytwarzaniu wartości dodanej gospodarki (linia ciągła – wartość dodana

brutto, wykres słupkowy-udział sektorów)

Fig. 1. Contribution of economic sectors to the generation

of economic value added (solid line – gross value added,

bar chart – contribution by sectors)

Przemiany strukturalne dotyczą długookresowych

zmian w wydajności pracy, które powodują wzrost

dochodów oraz zmiany w strukturze popytu. Zgodnie

z prawem Engla: „wraz ze wzrostem dochodów ludności

coraz mniejszy udział w wydatkach mają produkty zaspokajające potrzeby niższego rzędu.” W związku z tym

postęp organizacyjno-techniczny, przyczyniający się do

podwyższania stopy życiowej ludności, powoduje zmiany struktury popytu, a tym samym struktury produkcji

w kierunku produktów zaspokajających potrzeby wyższego rzędu.

Dominująca w wieku XX gospodarka przemysłowa,

przeistacza się w gospodarkę opartą na wiedzy. Wiąże

się to z nowymi problemami w dziedzinie ekonometrii

i statystyki, które dotyczą wzrastającego znaczenia

form kapitału innych od kapitału rzeczowego i finansowego. Chodzi przede wszystkim o kapitał ludzki oraz

kapitał wiedzy [10]. Punktem wyjścia prowadzonych

badań są procesy absorpcji kapitału wiedzy oraz warunki w jakich wiedza powstaje i jest transferowana

pomiędzy regionami geograficznymi i sektorami gospodarki. Uwaga koncentrowana jest na tzw. przemysłach

wysokich technologii w tym przemyśle informatycznym

i odpowiednich usługach.

W celu przyspieszenia procesów transformacyjnych

i zmniejszenia różnic regionalnych, Unia Europejska

stworzyła system funduszy, których celem jest dokonanie przemian strukturalnych w gospodarkach charakteryzujących się niższym poziomem rozwoju. Jest to

działanie świadome, oparte na istniejącym już, bardziej

skomplikowanym mechanizmie rynkowym. Mechanizm ten wymaga lepszego opisu formalnego. Daje to

42

Marcin Miczka

Prace IMŻ 1 (2011)

podstawy do konstrukcji sprzężenia zwrotnego, które

powoduje rozwój obiektu gospodarczego (rys. 2).

Źródło: opracowanie własne.

Rys. 2. Hipotetyczne sprzężenie zwrotne

Fig. 2. Hypothetical feedback

Źródło: opracowanie własne na podstawie danych publikowanych przez

GUS.

Sprzężenie takie opisuje zjawisko rozwoju gospodarczego tak, jak rozumiał to J.A. Schumpeter [11]. Zarówno przepływy kapitału, jak i postęp organizacyjnotechniczny często są wielkościami bezpośrednio nieobserwowalnymi i trudno mierzalnymi. Natomiast przejawem tych dwóch zjawisk są przemiany strukturalne.

Na rysunkach przedstawiono przebiegi przykładowych miar tych wielkości dla gospodarki Polski. Za

miarę kapitału przyjęto poziom oficjalnych aktywów

rezerwowych w USD. Za wskaźnik struktury przyjęto

udział eksportu w PKB (rys. 3). Jest to również pośrednio miara stopnia udziału Polski w gospodarce globalnej. Wzrost popytu zagranicznego wpływa na wzrost

wydajności, dochodów pracowników firm eksportujących, a co za tym idzie zmiany w strukturze popytu

krajowego.

Źródło: opracowanie własne na podstawie danych publikowanych

przez GUS.

Rys. 4. Wydajność pracy i kapitał w postaci oficjalnych aktywów rezerwowych (ceny bieżące)

Fig. 4. Productivity and capital in the form of official reserve assets (current prices)

zwykle spowodowanego utratą zaufania inwestorów

do prowadzonej polityki gospodarczej [12]. W związku

z tym poziom rezerw walutowych może być uważany za

jeden z czynników determinujących długoterminowy

wzrost gospodarczy.

W odróżnieniu od kapitału spekulacyjnego, zagraniczne inwestycje bezpośrednie, szczególnie z krajów

wysoko rozwiniętych, są formą kapitału bardzo pożądaną przez gospodarki rozwijające się. Są one jednym

z kanałów absorpcji wiedzy z zagranicy (rys. 5).

Źródło: opracowanie własne na podstawie danych publikowanych

przez GUS.

Rys. 3. Wydajność pracy i udział eksportu w PKB jako

wskaźnik struktury (ceny bieżące)

Rys. 5. Wydajność pracy i wartość napływu kapitału z tytułu zagranicznych inwestycji bezpośrednich (ZIB) (ceny

bieżące)

Fig. 3. Productivity and contribution of export to GDP as

a structure indicator (current prices)

Fig. 5. Productivity and value of capital inflow from foreign direct investments (FDI) (current prices)

Tempo zmian strukturalnych i wzrostu wydajności

pracy w gospodarce, są obecnie silnie uzależnione od

przepływów kapitału finansowego w skali globalnej.

Nierzadko jest to kapitał spekulacyjny. W związku

z tym w gospodarkach obserwowany jest wzrost aktywów rezerwowych (rezerw walutowych) (rys. 4).

Ich wysoki poziom jest gwarancją utrzymania płynności finansowej w razie gwałtownego odpływu kapitału1,

1

Zwykle przyjmowane jest, że przepływy kapitału zależą od różnicy w stopach procentowych pomiędzy gospodarkami. Różnica ta

może być skorygowana o oczekiwaną aprecjację waluty krajowej

oraz premię za ryzyko.

3. ZWIĄZKI POMIĘDZY PRZEMIANAMI

STRUKTURALNYMI, A WZROSTEM

GOSPODARCZYM

Pomimo tego, że długoterminowy wzrost gospodarczy na poziomie zagregowanym zachowuje się stabilnie, rozwój gospodarczy związany jest ze zmianami

w strukturze produkcji i zatrudnienia na niższym poziomie agregacji. Poczyniono już próby włączenia zjawiska przemian strukturalnych rozpatrywanych na

poziomie trzech sektorów: rolnictwa, przemysłu oraz

Prace IMŻ 1 (2011)

Związki pomiędzy wzrostem gospodarczym i przepływami kapitału...

usług, do formalnego opisu wzrostu gospodarczego

[13]. Zmiany strukturalne w gospodarce spowodowane

są przede wszystkim:

– różnicami we wzroście efektywności produkcji pomiędzy sektorami gospodarki,

– różnicami w elastyczności dochodowej popytu pomiędzy sektorami gospodarki.

Strona popytowa uważana jest za wyznacznik kierunku przemian strukturalnych. W miarę wzrostu dochodów gospodarstw domowych, w pierwszej kolejności

nasyceniu ulega popyt na dobra wytwarzane w rolnictwie, następnie w przemyśle i budownictwie. Popyt na

dobra wytwarzane w sektorze usług nie ulega nasyceniu [14]. Z przeprowadzonych badań wynika również, że

nowe na rynku, luksusowe produkty charakteryzujące

się wysoką elastycznością dochodową popytu, ewoluują

w kierunku produktów powszechnego użytku, które

charakteryzuje niska elastyczność dochodowa. Proces

ten jest przyczyną cykliczności w gospodarce oraz występujących w niej przemian strukturalnych [15].

Dochody przeznaczone na konsumpcję mogą być silnie uzależnione od stopnia zadłużenia gospodarstw domowych oraz skłonności do inwestowania na rynkach

kapitałowych. Przykładem tego jest ostatni kryzys gospodarczy. Wśród przyczyn, które go wywołały, szczególne znaczenie przypisywane jest zjawiskom mającym

miejsce pomiędzy rynkiem nieruchomości, kredytowym

i walutowym.

Wychodząc od koncepcji J.A. Schumpetera, od strony

podażowej, kluczowe znaczenie dla rozwoju gospodarczego ma proces wprowadzania innowacji prowadzący

do przemian strukturalnych rynku. J.E. Stiglitz zwrócił uwagę na to, że wprowadzenie innowacji zależy od

sprawności funkcjonowania rynków kapitałowych,

których zadaniem jest szybkie przenoszenie informacji, w celu dokonania rzetelnej wyceny aktywów, a co

za tym idzie alokacja kapitału w kierunku najbardziej

efektywnych obszarów gospodarki. Jeżeli założenie

o efektywności rynków kapitałowych nie jest spełnione, wprowadzenie innowacji może nie dojść do skutku. Jeżeli natomiast, rynek kapitałowy jest efektywny, a w systemie gospodarczym występuje pozytywne

sprzężenie zwrotne pomiędzy innowacjami i wzrostem,

to skutkiem tego jest powstanie wielu nowych, potencjalnych stanów równowagi. Wybór jednego z nich jest

równoznaczny z dokonaniem przemiany strukturalnej,

a to jest powodem występowania zjawiska cykliczności

w systemie gospodarczym [16]2.

Związki pomiędzy wzrostem gospodarczym, a przemianami strukturalnymi są bardzo widoczne w przypadku gospodarki Polski znajdującej się w fazie transformacji. Rosnący udział zatrudnienia sektora prywatnego w ogólnym zatrudnieniu przyczynił się istotnie do

wzrostu efektywności produkcyjnej w sektorach przemysłu, mierzonej (przy zastosowaniu funkcji wydajności pracy) [17]:

– elastycznością wydajności pracy względem technicznego uzbrojenia pracy,

– łączną produktywnością czynników produkcji.

Wzrost znaczenia sektora prywatnego w rozwoju gospodarki zwykle wiąże się z dopływem kapitału, przede

wszystkim finansowego. Tak więc przemiany struktu2

Problem wyceny aktywów kapitałowych i przepływu informacji

miał istotne znaczenie w procesie powstawania ostatniego kryzysu gospodarczego. Innowacje w tym przypadku dotyczyły rynku

finansowego (kredytowe instrumenty pochodne).

43

ralne, dzięki którym wzrost gospodarczy na poziomie

zagregowanym zachowuje się stabilnie, nieodłącznie

związane są z przepływami kapitału. Przepływy te

z jednej strony wpływają na przebieg procesów inwestycyjnych w przedsiębiorstwach, a z drugiej na poziom

i strukturę wydatków konsumpcyjnych w gospodarstwach domowych.

4. ZWIĄZKI POMIĘDZY ROZWOJEM

RYNKÓW KAPITAŁOWYCH, A WZROSTEM

GOSPODARCZYM

Związki pomiędzy rozwojem rynku kapitału fizycznego, a długoterminowym wzrostem gospodarczym są

przedmiotem badań w dziedzinie analizy klasycznej

funkcji produkcji. J.A. Schumpeter zwrócił uwagę na

istotną rolę rynku finansowego, który ograniczył do

rynku bankowego. W jego teorii rozwój gospodarczy

był napędzany kredytem bankowym czyli kapitałem

finansowym w bardzo wąskim znaczeniu. W dziedzinie

endogenicznego wzrostu gospodarczego istotną rolę odgrywa kapitał ludzki i kapitał społeczny.

Można jednak postawić tezę, że przepływy kapitału

finansowego mają kluczowe znaczenie w rozwoju pozostałych rynków kapitałowych. Działalność rynków

finansowych, powstawanie nowych instrumentów i instytucji obniża koszty transakcyjne i koszty informacji.

W związku z tym system finansowy może wpłynąć na

stopę oszczędności, skłonność do podejmowania ryzyka

inwestycyjnego, wprowadzanie innowacji technologicznych, a co za tym idzie na długoterminowy wzrost gospodarczy [18].

Od lat 1930 znana jest również koncepcja przenoszenia przez rynki finansowe wstrząsów do gospodarki realnej. I. Fisher [19], H.P. Minsky [20] oraz C.P. Kindleberger [21] zwrócili uwagę na to, że z punktu widzenia

krótkoterminowych fluktuacji, istotnymi przyczynami

powstawania kryzysów finansowych i gospodarczych,

są nagłe wzrosty wartości udzielanych kredytów oraz

cen nieruchomości (szerzej można mówić o tzw. „bąblach spekulacyjnych”). Problem ten opisuje J. Toporowski [22], który stwierdził, że „inflacja rynku kapitałowego (akcji) sprawia, że polityka pieniężna rządów

staje się mniej efektywna, ponieważ większa płynność

wielkich korporacji powoduje, że ich wydatki inwestycyjne (główna siła napędowa cykli koniunkturalnych)

stają się mniej podatne na wzrost bankowych stóp procentowych, które kształtowane są pod wpływem banku

centralnego” [23]. W związku z założeniem przyjętym

w modelu Modiglianiego-Millera koncepcja ta przez

długi czas nie była rozwijana, ale w ostatnich latach

stała się przedmiotem badań nad zjawiskiem „akceleratora finansowego” [24, 25]. Przyczyną tego zjawiska jest

występowanie niedomagań na rynku kredytowym [26].

5. ANALIZA DANYCH DLA SEKCJI

PRZETWÓRSTWA PRZEMYSŁOWEGO

W POLSCE3

W literaturze przyjęto, że wzrost gospodarczy obserwowany jest w długim okresie czasu (kilkunastu, kil3

GUS publikuje dane w podziale według sekcji, działów, grup

i klas PKD 2004.

44

Marcin Miczka

kudziesięciu lat), a wahania koniunkturalne w okresie krótkim (kilku lat). Prace badawcze w ostatnich latach, skoncentrowano na zależnościach pomiędzy tymi

zjawiskami, a zmianami zachodzącymi w systemie

finansowym, co było przed długi czas bagatelizowane

[27]. Taki punkt widzenia, wywodził się z pracy F. Modiglianiego i M. Millera opublikowanej w 1958 roku,

gdzie stwierdzono, że przy bardzo ostrych założeniach

dotyczących przede wszystkim systemu finansowego,

struktura kapitałowa firmy nie ma znaczenia ekonomicznego. Decyzje zależą w tym przypadku wyłącznie

od gustów konsumentów oraz dostępnych technologii

i czynników produkcji. W ostatnim czasie zauważono

jednak, że instytucje finansowe mają znaczenie dla

wzrostu i fluktuacji produkcji, zatrudnienia oraz inwestycji [28]. Zależność ta ujawniła się bardzo silnie podczas kryzysu, jaki miał miejsce w latach 2007–2009.

Zgodnie z poglądami J.A. Schumpetera rozwój gospodarczy jest spowodowany sprzężeniem zwrotnym

pomiędzy przepływami kapitału, przemianami strukturalnymi i postępem organizacyjno-technicznym. Kapitał mierzony jest w różny sposób. W biznesie określany jest jako suma kapitału obrotowego i trwałego [29].

Kapitał obrotowy jest to różnica pomiędzy aktywami

obrotowymi, a zobowiązaniami krótkoterminowymi.

Na rysunku pokazano poziomy kapitału własnego i obrotowego.

Prace IMŻ 1 (2011)

Źródło: opracowanie własne na podstawie danych publikowanych

przez GUS.

Rys. 7. Poziom zatrudnienia i wydajność w sekcji przetwórstwo przemysłowe

Fig. 7. Employment level vs. productivity in the industrial

processing section

Źródło: opracowanie własne na podstawie danych publikowanych

przez GUS.

Rys. 8. Przedsiębiorstwa sektora prywatnego i publicznego w sekcji przetwórstwo przemysłowe

Fig. 8. Private and public sector enterprises in the industrial processing section

Źródło: opracowanie własne na podstawie danych publikowanych

przez GUS.

Rys. 6. Wartość poszczególnych rodzajów kapitału w sekcji

przetwórstwo przemysłowe

Fig. 6. Value of individual types of capital in the industrial

processing section

Przepływy kapitału mogą przyczyniać się do wzrostu

tempa postępu organizacyjno-technicznego. Wysoki

poziom kapitału finansowego skłania do inwestowania

w kapitał rzeczowy i kapitał ludzki. Postęp organizacyjno-techniczny jest w długim okresie czasu przyczyną wzrostu wydajności pracy, co w najprostszy sposób

mierzone jest wskaźnikiem wartości dodanej na zatrudnionego (rys. 7).

Przemiany strukturalne przemysłu w ostatnich latach dotyczyły głównie prywatyzacji. Na rysunku 8

pokazano liczbę przedsiębiorstw sektora publicznego

i prywatnego.

Przedstawiona analiza pokazuje, że wzrost wydajności pracy w sekcji przetwórstwa przemysłowego,

współistnieje z przyrostem poziomu kapitału w postaci

kapitału trwałego i obrotowego oraz wzrastającą koncentracją tego kapitału w przedsiębiorstwach sektora

prywatnego. Przepływ kapitału w kierunku przedsię-

biorstw sektora prywatnego, może zatem przyczyniać

się do przyspieszenia postępu organizacyjno-technicznego, co wpływa na wzrost wydajności pracy w gospodarce, a to powoduje wzrost dochodów ludności i zmianę struktury popytu w kierunku produktów zaspokajających potrzeby wyższego rzędu.

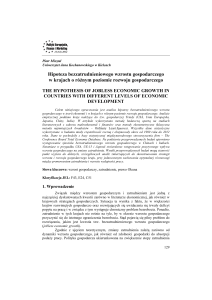

Siłę i kierunek zależności pomiędzy wybranymi miarami opisującymi wzrost gospodarczy, przepływy kapitału i przemiany strukturalne, zmierzono przy pomocy

współczynnika korelacji liniowej. Wyniki dla poziomów

zmiennych przedstawiono w tablicy 1:

Wyniki dla przyrostów zmiennych przedstawiono

w tablicy 2:

Z prostej analizy korelacji wynika, że silne związki

pomiędzy wybranymi zmiennymi występują w długim

okresie czasu, w tym przypadku 10 lat. Natomiast

w okresach krótkich (rocznych) zależności te są słabsze.

Może to świadczyć o tym, że w krótkim okresie, zmiany

wybranych miar są powodowane innymi czynnikami.

W przypadku zmiennej mierzącej przemiany strukturalne współczynnik korelacji zmienia znak na ujemny.

Można na tej podstawie wnioskować, że w krótkim

okresie spadek wydajności pracy i kapitału powoduje

Prace IMŻ 1 (2011)

Związki pomiędzy wzrostem gospodarczym i przepływami kapitału...

45

Tablica 1. Współczynnik korelacji liniowej obliczony dla poziomów wybranych zmiennych opisujących sekcję przetwórstwa

przemysłowego

Table 1. Linear correlation coefficient calculated for the levels of selected variables describing the industrial processing

section

Wydajność pracy

Kapitał obrotowy

Kapitały własne

Wydajność pracy

1,00

Kapitał obrotowy

0,92

1,00

Kapitały własne

0,96

0,97

1,00

Udział sektora prywatnego w liczbie

przedsiębiorstw

0,94

0,81

0,89

Udział sektora

prywatnego

1,00

Tablica 2. Współczynnik korelacji liniowej obliczony dla przyrostów wybranych zmiennych opisujących sekcję przetwórstwa

przemysłowego

Table 2. Linear correlation coefficient calculated for growths of selected variables describing the industrial processing section

Wydajność pracy

Kapitał obrotowy

Kapitały własne

Wydajność pracy

1,00

Kapitał obrotowy

0,52

1,00

Kapitały własne

0,46

0,89

1,00

Udział sektora prywatnego w liczbie

przedsiębiorstw.

-0,51

-0,34

-0,35

wzrost udziału sektora prywatnego w liczbie przedsiębiorstw, które są przekształcane z mniej efektywnych

przedsiębiorstw państwowych w bardziej efektywne

przedsiębiorstwa prywatne. W długim okresie czasu

daje to zarówno wzrost wydajności pracy jak i wzrost

kapitału, który może być źródłem finansowania inwestycji.

Ze względu na stosunkowo krótki okres czasu dla

którego dostępne są dane, analiza ta może być jedynie

punktem wyjścia do dalszych badań.

6. PODSUMOWANIE

Przedstawiony przegląd najnowszej literatury świadczy o tym, że problem związków pomiędzy rozwojem

rynków kapitałów, a wzrostem gospodarczym przy

uwzględnieniu przemian strukturalnych, jest istotnym

kierunkiem badań współczesnej ekonomii i ekonometrii. Nowoczesna teoria wzrostu gospodarczego stała

się podstawą budowy najnowszych modeli ekonometrycznych gospodarki narodowej w Polsce. Przyjmowane jest założenie, że długookresowy wzrost determinowany jest głównie przez inwestycje w kapitał ludzki

oraz endogenicznie traktowany postęp organizacyjnotechniczny. Rozbudowywane są przy tym bloki opisujące system finansowy, a szczególnie rynki kapitałowe.

Wpływ systemu finansowego na rozwój gospodarczy

wymaga innego podejścia na poziomie zagregowanym

gospodarki, a innego na poziomie przedsiębiorstwa

czy grupy przedsiębiorstw. W związku z tym, analiza

Udział sektora

prywatnego

1,00

prowadzona z punktu widzenia hutnictwa powinna

uwzględniać powiązania występujące na poziomie gospodarki jako całości. Można to osiągnąć przy wykorzystaniu wielosektorowych modeli ekonometrycznych

gospodarki narodowej.

Analiza danych dla sekcji przetwórstwa przemysłowego pokazuje, że w okresie 1998–2008 wraz ze wzrostem wydajności pracy, współistniały: wzrost poziomu

kapitału własnego i obrotowego oraz przemiany strukturalne związane z prywatyzacją przedsiębiorstw. Stanowi do punkt wyjścia do dokładniejszej analizy przyczynowości pomiędzy tymi zjawiskami.

Przedstawione problemy są przedmiotem prac

prowadzonych w ramach projektu rozwojowego

własnego nr N R 11 0043 10, pt.: Budowa wielosektorowych modeli ekonomiczno-ekologicznych

i zastosowanie ich w modelowaniu rozwoju gałęzi

przemysłu w warunkach transformacji systemu

w kierunku gospodarki opartej na wiedzy”, dofinansowanego przez Narodowe Centrum Badań

i Rozwoju.

Presented issues, are one of the subjects on the

project no. N R 11 0043 10. titled: ”Construction

of multicectoral economic-ecological models and

their application in modeling of industry development, under the conditions of system’s transformation in diection of knowledge based economy”, co-funded by National Center of research

and Development.

46

Marcin Miczka

Prace IMŻ 1 (2011)

LITERATURA

1. J.E. Stiglitz: Capital markets and economic fluctuations

in capitalist economies, European Economic Review, t. 36,

1992.

2. A.S. Barczak: Nowa ekonomia, ekonometria i świat wirtualny, w: Przestrzenno-czasowe modelowanie zjawisk gospodarczych, pod red. A. Zeliasia, AE Kraków, Kraków 2003.

3. CH. Humpden-Turner, A. Trompenaars: Siedem kultur kapitalizmu, Dom wydawniczy ABC, Warszawa 1998.

4. W. Milo, G. Szafrański, Z. Wośko, M. Malaczewski: Rynki inwestycyjne, a wzrost gospodarczy, Wydawnictwo Uniwersytetu Łódzkiego, Łódź 2006.

5. W. Florczak: Mikro- i makroekonomiczne korzyści związane

z kapitałem ludzkim, Ekonomista, nr 5, 2007.

6. J.J. Sztaudynger: Rodzinny kapitał społeczny a wzrost gospodarczy w Polsce, Ekonomista, nr 2, 2009.

7. W. Milo, G. Szafrański, Z. Wośko, M. Malaczewski: Rynki inwestycyjne, a wzrost gospodarczy, Wydawnictwo Uniwersytetu Łódzkiego, Łódź 2006.

8. E. Kwiatkowski: Teoria trzech sektorów, PWN Warszawa

1980.

9. R. Barczyk: Cechy morfologiczne wahań koniunkturalnych w

Polsce i w wybranych krajach Unii Europejskiej, w: Gospodarka polska w procesie światowych przemian, red. W. Jakubik,

WSHP Warszawa 2006.

10. Gospodarka oparta na wiedzy, red. W. Welfe: Polskie Wydawnictwo Ekonomiczne, Warszawa 2007.

11. M. Miczka: Strukturalne modelowanie ekonometryczne ewolucji obiektu gospodarczego, Wiadomości Statystyczne, nr 7,

2008

12. M.A. Dąbrowski: Akumulacja rezerw walutowych przez kraje na średnim poziomie rozwoju – przezorność czy merkantylizm?, w: Dostosowania makroekonomiczne i mikroekonomiczne w krajach na średnim poziomie rozwoju po kryzysach

finansowych, red. A. Wojtyna, Polskie Wydawnictwo Ekonomiczne, Warszawa 2009.

13. L. Rachel Ngai, Ch. A. Pissarides: Structural change in a multisectoral model of growth, The American Economic Review,

no. 97, 2007.

14. A. Dietrich, J.J. Krüger: Long-run sectoral development. Time

series evidence for the German economy, Structural Change

and Economic Dynamics, no. 21, 2010.

15. R. Foellmi, J. Zweimüller: Structural change, Engel’s consumption cycles and Kaldor’s fact of economic growth, Journal

of Monetary Economics, 55, s. 1317-1328, 2008.

16. J.E. Stiglitz: Endogenous growth and cycles, NBER Working

Paper Series, Working Paper no. 4286, 1993.

17. J.J. Sztaudynger: Modyfikacje funkcji produkcji i wydajności

pracy z zastosowaniami, Wydawnictwo Uniwersytetu Łódzkiego, Łódź 2003.

18. R. King, R. Levine: Finance, entrepreneurship, and growth:

Theory and Evidence, Journal of monetary economics, 32,

1993.

19. I. Fisher: The debt-deflation theory of great depressions,

Econometrica, vol. 1, 1933.

20. H.P. Minsky: A theory of systemic fragility, in Altman E.I. and

Sametz A.W. (eds.), Financial Crises: Institutions and Markets in a Fragile Environment, New York: Wiley 1997.

21. C.P. Kindleberger, R. Aliber: Manias, Panics and Crashes,

a history of financial crises, John Wiley & Sons, Inc. Hoboken,

New Jersey, 2005.

22. J. Toporowski: Theories of Financial Disturbance. An Examination of Critical Theories of Finance from Adam Smith to the

Present Day. Edward Elgar, 2005.

23. J. Żyrzyński: System finansowy a gospodarka realna: między

służebnością a wyobcowaniem, Ekonomista, nr 4, 2006.

24. B. Bernanke, M. Gertler and S. Gilchrist: „The financial accelerator in a quantitative business cycle frame-work”, in J.B.

Taylor and M. Woodford (eds), Handbook of Macroeconomics, vol 1C, Amsterdam, Elsevier North-Holland, pp 1341–93,

1999.

25. N. Kiyotaki, J. Moore: Credit cycles, Journal of Political Economy, vol 105, pp. 211–48, April 1997.

26. M. Antonio F.H. Cavalcanti: Credit market imperfections and

the power of the financial accelerator: a theoretical and empirical investigation, Journal of Macroeconomics, no. 32, 2010.

27. W. Milo, M. Malaczewski, G. Szafrański, M. Ulrichs, Z. Wośko:

Stabilność rynków kapitałowych, a wzrost gospodarczy, PWN,

Warszawa 2010.

28. R. Barczyk, L. Kąsek, M. Lubiński, K. Marczewskie: Nowe oblicza cyklu koniunkturalnego, PWE, Warszawa 2006, s. 62

29. C. Woelfel: Encyclopedia of Banking and Finance, PROBUS

P.C., Chicago 1994.

Recenzent: prof. dr hab. Józef Paduch