Wstęp

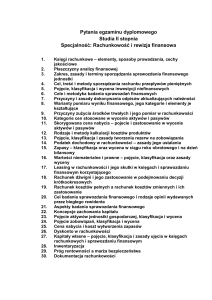

Koniec roku kalendarzowego oznacza konieczność sporządzenia przez Spółki sprawozdań

finansowych. Znaczna większość z nich będzie objęta obowiązkiem poddania go badaniu

przez podmiot do tego uprawniony.

Celem badania sprawozdania finansowego jest wyrażenie opinii o rzetelności, prawidłowości

i jasności przedłożonego przez Zarząd sprawozdania finansowego oraz prawidłowości ksiąg

rachunkowych stanowiących podstawę jego sporządzenia. W toku czynności rewizyjnych

biegły rewident musi uzyskać racjonalną pewność pozwalającą mu na wyrażenie opinii o

całościowej sytuacji majątkowej i finansowej jednostki. W szczególności powinien uzyskać

zapewnienie o:

Kompletności, tzn. czy wszystkie zdarzenia zostały ujęte w księgach rachunkowych,

wszystkie aktywa, zobowiązania i kapitały zaksięgowane, czy wszystkie ujawnione

informacje są kompletne,

Istnieniu, tzn. czy aktywa, zobowiązania, kapitały istnieją, czy transakcje ujęte w

sprawozdaniu finansowym rzeczywiście wystąpiły,

Prawidłowości, tzn. czy kwoty zostały poprawnie zaksięgowane, prawidłowo

przyporządkowane do okresów sprawozdawczych, czy informacje finansowe są

ujawniane we właściwych kwotach,

Wycenie, tzn. czy dane finansowe są właściwie wycenione, ujawnione w sposób

rzetelny, w odpowiedniej kwocie wykazane zostały aktywa i pasywa.

Najczęściej popełnianie błędy przy bilansowaniu są nierozerwalnie związane z technikami,

metodami audytu i czynnościami pomocniczymi wykonywanymi przez biegłego rewidenta i

zespół audytorski, służącymi uzyskaniu zapewnienia o kompletności, prawidłowości,

poprawnej wycenie i istnieniu. Audytor może wykorzystać różne narzędzia w stosunku do

wykrytych podczas badania sprawozdań finansowych nieprawidłowości, zniekształceń

informacji. Powinny one być na prośbę audytora skorygowane w księgach rachunkowych (wg

przekazywanej listy korekt po badaniu). W przypadku, gdy kierownictwo jednostki odmawia

skorygowania wykrytych uchybień a ich kwoty przekraczają ustalony poziom istotności

(materialności) biegły rewident wyraża o tym zdanie w opinii i raporcie poprzez zawarcie

zastrzeżenia, komentarza uzupełniającego, wyrażenie opinii negatywnej lub też w

ostateczności odmowę wydania opinii (wydając stanowisko biegłego rewidenta).

W cyklu artykułów poświęconym najczęściej spotykanym i wykrywanym błędom

towarzyszącym sporządzaniu sprawozdań finansowych oraz zamknięciu ksiąg rachunkowych

chciałabym zwrócić uwagę na te błędy, które w moim odczuciu mogą w największym stopniu

wpływać na zniekształcenie obrazu majątkowego i finansowego jednostki.

Trwała utrata wartości

Niezwykle trudne, ale i ważne jest w procesie związanym z zamknięciem roku aby dokonać

analizy posiadanego majątku pod kątem trwałej utraty wartości. Może ona bowiem dotyczyć

różnych pozycji bilansu – wartości niematerialnych i prawnych, rzeczowych aktywów

trwałych, należności, zapasów, instrumentów finansowych, posiadanych udziałów i akcji w

innych podmiotach. Taka analiza wynika z jednej z fundamentalnych zasad rachunkowości zasady ostrożności (ostrożnej wyceny), zgodnie z art. 7 Ustawy o rachunkowości.

Sprawozdanie finansowe winno być wierne i rzetelne, odzwierciedlać sytuacją ekonomiczno

– finansową jednostki (zasada wiernego i rzetelnego obrazu – „true and fair view”), aktywa

jednostki nie mogą być zawyżone a pasywa zaniżone.

Przy ocenie czy nastąpiła utrata wartości należy kierować się definicją aktywów. Aktywa

muszą bowiem spełniać określone warunki, które są podobnie skonkretyzowane w Ustawie o

rachunkowości i MSR.

Zgodnie z art. 3 ust. 1 pkt 12 Ustawy o rachunkowości kktywa to kontrolowane przez

jednostkę zasoby majątkowe o wiarygodnie określonej wartości, powstałe w wyniku

przeszłych zdarzeń, które spowodują w przyszłości wpływ do jednostki korzyści

ekonomicznych.

Wg MSR definicja aktywów jest spełniona, gdy dany składnik majątkowy jest przez

jednostkę kontrolowany, identyfikowalny (można wiarygodnie oszacować jego wartość) i

będzie przynosił w przyszłości korzyści ekonomiczne.

W założeniach koncepcyjnych do MSR szczegółowo wyjaśnia się, kiedy dany składnik

aktywów przynosi korzyści ekonomiczne, tj.:

może być zamieniony na inne aktywa (np. zakup środków trwałych przy

wykorzystaniu posiadanych zasobów pieniężnych),

może być wykorzystany do uregulowania zobowiązań (zapłata poprzez przelew

środków pieniężnych lub też kompensata wymagalnych należności i zobowiązań),

może być przekazany właścicielom, udziałowcom,

może być użytkowany samodzielnie (samochód przedstawiciela handlowego), w

połączeniu z innymi aktywami (linia produkcyjna),

lub też przynosić w inny sposób korzyści ekonomiczne, nie poprzez przyrost wartości

tego lub innych aktywów, generowanie dodatnich wpływów finansowych, ale inny

niewymierny – np. udziały w jednostce przynoszącej straty ale pozwalające na

kontrolowanie udziału w rynku na danym obszarze lub określonego kanału

dystrybucyjnego.

Trwała utrata wartości, zgodnie z Ustawą o rachunkowości (art. 28 ust. 7), zachodzi wtedy,

gdy istnieje duże prawdopodobieństwo, że kontrolowany przez jednostkę składnik aktywów

nie przyniesie w przyszłości w znaczącej części lub w całości przewidywanych korzyści

ekonomicznych. Uzasadnia to dokonanie odpisu aktualizującego doprowadzającego wartość

składnika aktywów wynikającą z ksiąg rachunkowych do ceny sprzedaży netto, a w

przypadku jej braku - do ustalonej w inny sposób wartości godziwej.

Zapis ten ma więc ścisły związek z definicją aktywów wg ustawy o rachunkowości, ustawa

nie daje jednak żadnych przesłanek, jak oceniać czy zaszła trwała utrata wartości danego

składnika majątkowego. Może to powodować problemy z prawidłową wyceną

poszczególnych składników majątkowych oraz oszacowaniem wartości odpisu

aktualizującego ich wartość.

W Międzynarodowych Standardach cały MSR – 36 poświęcono zagadnieniu utraty wartości.

Odwołują się do niego także inne MSR, co dowodzi, że tematyka ta jest dość skomplikowana

i trudno o obiektywizm przy ocenie trafności szacunków.

Jednostka (MSR 36 § 9) powinna na każdy dzień bilansowy oceniać czy istnieją jakiekolwiek

przesłanki, że nie nastąpiła trwała utrata wartości księgowej posiadanych aktywów i

oszacować wartość odzyskiwalną takiego składnika, czyli dokonać odpisu aktualizującego

wartość. Dodatkowo jednostka gospodarcza jest zobowiązana (bez względu na to czy istnieją

przesłanki czy nie) dokonać corocznego testu sprawdzającego na utratę wartości składnika

wartości niematerialnych i prawnych o nieograniczonym okresie użytkowania oraz wartości

firmy.

Ponadto w MSR precyzuje się, jakie sytuacje mogą świadczyć o wystąpieniu utraty wartości,

czyli konieczności dokonania odpisu aktualizującego:

utrata wartości jest znacznie wyższa, niż gdyby nastąpiła z tytułu normalnego

użytkowania i upływu czasu,

w ciągu okresu nastąpiły lub nastąpią w niedalekiej przyszłości w otoczeniu jednostki,

lub też na rynku, na którym aktywa mają być wykorzystywane, niekorzystne zmiany

technologiczne, konkurencyjne, rynkowe, prawne, ekonomiczne,

nastąpiła utrata przydatności gospodarczej składnika aktywów (składnik jest

nieużywany, uszkodzony, nieopłacalny jest remont maszyny),

nastąpił wzrost stóp procentowych, mogący mieć wpływ na stopę dyskonta stosowanej

do obliczenia wartości użytkowej danego składnika aktywów i w konsekwencji obniży

wartość aktywu,

nastąpi zaniechanie działalności, zmiana technologii produkcji, do której składnik jest

wykorzystywany,

dostępne są dowody, że ekonomiczne wyniki uzyskiwane przez dany składnik są lub

będą niebawem gorsze od oczekiwanych.

Lista ta jest listą otwartą, tzn. niekompletną, jednak mimo tego pomocną, bo daje jakieś

wskazówki.

Sposób ewidencji odpisów aktualizujących jest prosty.

Obciążamy odpowiednie pozycje kosztowe (Dt Koszty) i drugostronnie ujmujemy odpisy

aktualizujące odpowiednie aktywa (Ct Odpisy aktualizujące z rozwinięciem analitycznym).

Koszty będę ujmowane w rachunku zysków i strat, zaś wartość odpisu będzie ujęta na koncie

korygującym wartość „odpisywanego” aktywu w bilansie do jego wartości możliwej do

uzyskania na dzień bilansowy (ceny sprzedaży netto bądź wartości godziwej).

Jakie koszty powinna obciążać aktualizacja wartości pozostaje kwestią nie do końca

uregulowaną.

Wg Ustawy o rachunkowości w przypadku należności będą to pozostałe koszty operacyjne.

Zgodnie z art. 35 b) ust. 2. „odpisy aktualizujące wartość należności zalicza się odpowiednio

do pozostałych kosztów operacyjnych lub do kosztów finansowych - zależnie od rodzaju

należności, której dotyczy odpis aktualizujący”.

Nie ma natomiast zapisów dotyczących innych pozycji bilansowych. Przyjęło się, że skoro

utworzenie rezerwy zalicza się do pozostałych kosztów operacyjnych, kosztów finansowych

lub strat nadzwyczajnych, zależnie od okoliczności, z którymi przyszłe zobowiązania się

wiążą (art. 35d) Ustawy o rachunkowości) to podobnie należy postępować z odpisami

aktualizującymi.

Moim zdaniem jednak (taka też jest praktyka stosowana przez podmioty bilansujące wg MSR

w krajach U.E.) odpisy aktualizujące wartość powinny obciążać takie rodzaje kosztów,

których dotyczy odpis, np.:

odpisy aktualizujące wartość należności handlowych – koszt własny sprzedanych

towarów, produktów, usług, materiałów (koszty operacyjne),

odpisy aktualizujące wartość zapasów towarów i materiałów, które jednostka

sprzedaje w ramach prowadzonej działalności operacyjne - koszt własny sprzedanych

towarów, produktów, usług, materiałów (koszty operacyjne),

odpisy aktualizujące wartość środków trwałych – w zależności od miejsca ich

użytkowania – koszty zarządu (ogólne), sprzedaży lub koszt własny sprzedaży,

odpisy aktualizujące należności inne – pozostałe koszty operacyjne,

odpisy aktualizujące aktywowane koszty – ten rodzaj kosztu, który miał być

obciążany poprzez rozliczanie w czasie aktywowanych wydatków,

rezerwy na niedobory inwentaryzacyjne (faktycznie mające charakter, zgodnie z

treścią ekonomiczną, odpisów aktualizujących) – koszt sprzedaży lub koszt własny

sprzedaży,

odpisy aktualizujące wartość posiadanych udziałów w innych jednostkach – koszty

finansowe, itd.

W krajach, które wypracowały sobie wieloletnią praktykę stosowania międzynarodowych

standardów obserwuje się marginalizację pozostałej działalności operacyjnej. Należy uznać

ten kierunek za dobry, moim zdaniem, gdyż prowadzi między innymi do urealnienia marży na

sprzedaży w działalności operacyjnej jednostki (główny profil działania). Wtedy „czytając”

taki rachunek zysków i strat wiemy, na jakiej działalności jednostka osiągnęła zysk, a w

której stratę.

Może się zdarzyć, że Spółka osiągnęła wysoki dodatni, łączny wynik finansowy. Czy to

oznacza, że na tej podstawie można podjąć decyzję inwestycyjną o zaangażowaniu w nią

określonych zasobów kapitałowych? Nie, gdyż okazuje się, że spółka prowadzi działalność

informatyczną zgodnie z wpisem do KRS, a wynik został wygenerowany na sprzedaży

nieruchomości (taki zysk zostanie wykazany wtedy w pozostałej działalności operacyjnej).

Faktycznie spółka może nie prowadzić więc działalności operacyjnej – podstawowej, w

ogóle, oznacza to zagrożenie kontynuacji działalności. W konsekwencji może to doprowadzić

nawet do odmiennych zasad wyceny (w cenach sprzedaży netto) wszystkich pozycji

bilansowych.

Brak bieżącego monitoringu niespłacanych należności, wolno rotujących zapasów może

prowadzić do tego, że ich wartość będzie zawyżona w bilansie w dłuższym okresie, a

skumulowane odpisy aktualizujące dokonane jednorazowo zaważą na sytuacji finansowej

jednostki.