KNUV 2016; 1(47): 5-21

Mirosław Bojańczyk

Akademia Finansów i Biznesu Vistula – Warszawa

ZAGROŻENIA FINANSOWE I SZANSE

DLA POLSKICH PRZEDSIĘBIORSTW WYNIKAJĄCE

ZE ZMIAN W ŚWIATOWEJ GOSPODARCE

I FINANSACH – WYBRANE ZAGADNIENIA

Streszczenie

Zmiany dokonujące się w otoczeniu przedsiębiorstw wywierają istotny

wpływ na ich funkcjonowanie. Coraz większa dominacja sfery finansowej

w stosunku do realnej zwiększyła skalę potencjalnych zagrożeń. Ostatni

kryzys, który zdaniem wielu już się zakończył, tylko częściowo je obnażył.

Interwencja państw na niespotykaną wcześniej skalę odsunęła na pewien czas

problemy, przyczyniając się do ich wzrostu i kumulacji.

Głównym źródłem rozwoju gospodarki światowej w ostatnich 25 latach

był popyt finansowany głównie szybko rosnącym długiem, co spowodowało,

że świat wpadł w pułapkę zadłużenia i konsumpcjonizmu.

Z ekonomicznego punktu widzenia należy stwierdzić, że zmiany dokonane po wybuchu ostatniego kryzysu są pozorne, mogące przynieść, jeśli

w ogóle, tylko krótkookresowe efekty, a nie efekty systemowe naprawiające

złe funkcjonowanie rynku i państwa.

Świat jest coraz bardziej zadłużony i niestabilny, co jest obecnie głównym

problemem (zagrożeniem). Nie rozwiązano podstawowych problemów, utrwalono negatywne mechanizmy. Podejmujący nadmierne ryzyko dostali sygnał

„róbcie tak dalej, jak pojawią się problemy to państwo (podatnicy) przyjdą

wam z pomocą”. Państwo przez swoje krótkookresowe działania wpływa na

skrócenie horyzontu inwestycyjnego przedsiębiorstw i inwestorów oraz nie

ponosi odpowiedzialności za podejmowane decyzje.

Nie dokonano zmian systemowych, a w wielu sytuacjach manipulując

społeczeństwem wycofano się koniecznych reform. Tak było np. w przypadku

systemów emerytalnych na Węgrzech i w Polsce, w których praktycznie zlikwidowano OFE i uwłaszczono pieniądze obywateli. Stracono czas i kolejną

szansę poprawy sytuacji. Do starych problemów dołączyły nowe.

Słowa kluczowe: zagrożenia finansowe, kryzys finansowy, konsumpcjonizm, giełdyzacja, rynki finansowe.

Kody JEL: G2, G3, G10, G15

6

Mirosław Bojańczyk

Wstęp

Zmiany zachodzące w otoczeniu przedsiębiorstw wywierają istotny wpływ

na ich funkcjonowanie. Procesy globalizacyjne, dokonujące się głównie w latach 90-tych XX w. zwłaszcza w sferze finansowej, stworzyły nowe szanse dla

rozwoju przedsiębiorstw i krajów. Pozytywne skutki ujawniły się zwłaszcza

w początkowym okresie rozwoju rynku kapitałowego. W kolejnych latach coraz

wyraźniej zaczęły ujawniać się zagrożenia z tym związane. Skutkiem tego były

kolejne kryzysy w sferze finansowej i realnej.

Coraz większa dominacja sfery finansowej w stosunku do realnej zwiększała skalę potencjalnych zagrożeń. Ostatni kryzys, który zdaniem wielu już

się zakończył, tylko częściowo je obnażył. Interwencja państw na niespotykaną wcześniej skalę odsunęła na pewien czas problemy, przyczyniając się do

ich wzrostu i kumulacji. Warto zatem zastanowić się, co w ostatnich latach

zrobiono i czego nie zrobiono oraz jak to może wpłynąć na funkcjonowanie

(zagrożenia i szanse) polskich przedsiębiorstw.

Na początek należałoby się zastanowić nad sposobem definiowania zagrożeń i szans. Ta kwestia pozornie jest tylko oczywista. Może się wydawać, że

kryzys to tylko różne zagrożenia. Tak jednak nie jest. Zagrożenie dla jednych

to często szansa dla innych. Pisał już o tym Schumpeter (1939). Twórcza destrukcja powodująca, że na gruzach starych i nieefektywnych przedsiębiorstw

powstają nowe, efektywniejsze1, może prowadzić do szybszego rozwoju.

Są tacy, którzy w okresie kryzysu dobrze sobie radzą. Na giełdzie występują inwestorzy, którzy wypracowali strategie pozwalające zarobić na kryzysie,

bo wówczas pojawiają się dobre okazje inwestycyjne2. Zawsze znajdą się tacy,

którzy na pogorszeniu sytuacji gospodarczej będą chcieli dodatkowo zarobić, często destabilizując rynek kapitałowy i zwiększając spekulację poza tym

rynkiem, np. na rynku surowcowym czy rynkach innych produktów (lokaty

strukturyzowane). Niezbyt dobrą renomą cieszy się tzw. krótka sprzedaż, która

pozwala zarabiać na spadkach cen instrumentów finansowych. Niektórzy inwestorzy sami, w celowy sposób, doprowadzają do tych spadków upowszechniając

nieprawdziwe informacje. Zanim rynek je zweryfikuje upłynie wystarczająco

dużo czasu, aby ci, którzy je przekazali zdążyli na tym zarobić. Niewłaściwe

wykorzystywanie tego instrumentu może prowadzić do destabilizacji rynku

i zwiększonych problemów tych, którzy bezpiecznie prowadzą swój biznes.

Nierównowaga to nowa okazja do spekulacji, a jeśli występuje coraz częściej, to pojawia się więcej miejsca dla spekulacji. Ci, którzy to robią mają

1

2

Efektywniejsze np. z punktu widzenia możliwości przystosowania się do aktualnych uwarunkowań.

Ciekawe w tym zakresie sa np. doświadczenia jednego z najbardziej znanych inwestorów giełdowych

W. Buffeta, który gdy znalazł przedsiębiorstwo, w które chciał zainwestować, często przez kilka lat

czekał, aż na rynku wydarzy się coś, co spowoduje krótkotrwały spadek cen i umożliwi mu zakup po

atrakcyjnej cenie (Lowe 1997).

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

7

nieograniczone środki. Jeśli tych środków zabraknie, to jest wiele instytucji

i instrumentów, które pomogą je zdobyć.

Często więcej można zarobić na spółkach w trudnej sytuacji, wymagających

restrukturyzacji. Takich w okresie kryzysu przybywa.

Co jest dobre, a co złe?

Ocena zagrożeń i szans dla przedsiębiorstw powinna być rozpatrywana

z punktu widzenia funkcji celu działalności przedsiębiorstwa. Tu dochodzimy do kolejnego problemu związanego z różnymi teoriami przedsiębiorstwa,

odmiennie podchodzącymi do roli przedsiębiorstwa. Warto tu przynajmniej

zwrócić uwagę na dwa skrajnie odmienne podejścia do tej kwestii. Jedno,

praktyczne, zgodnie z którym liczy się tylko interes właścicieli kapitału i to ich

zazwyczaj krótkookresowe cele są najważniejsze. Takie podejście dominuje

zwłaszcza tam, gdzie silnie rozwinięte są rynki kapitałowe i głównym źródłem

finansowania działalności przedsiębiorstw jest giełda. Przy takim podejściu

dobre dla przedsiębiorstwa jest to, co ułatwia krótkookresowy wzrost zysku

czy też wartości przedsiębiorstw (Bojańczyk 2013). Inne podejście, naukowe,

wskazuje na potrzebę uwzględnienia celów innych interesariuszy, ochronę

środowiska i długofalowy rozwój (koncepcje społecznej odpowiedzialności

biznesu, sustainable development i inne). Koncepcje te, występujące bardziej

w głowach naukowców niż w realnej gospodarce3, powodują inne oczekiwania

i odmienną ocenę dokonanych zmian.

Pomijając jednak te rozważania i przyjmując założenie, że kryzys to generalnie wzrost zagrożeń, należałoby odpowiedzieć na pytanie, czy kryzys już

się skończył i czy wyciągnięto z niego jakieś pozytywne wnioski utrudniające

szybki powrót do sytuacji z lat 2007-2008.

Mówiąc z kolei o zmianach w światowej gospodarce należałoby oddzielnie

przeanalizować zmiany w:

– gospodarce światowej, w tym zwłaszcza skutki globalizacji finansowej;

– reakcję UE na kryzys, w tym zwłaszcza wzrost regulacji zmniejszających

elastyczność działania przedsiębiorstw i powodujących wzrost kosztów;

– dotychczasowe i dalsze kierunki rozwoju Chin, w tym zwłaszcza nieuczciwą

konkurencję.

Świat nie jest jednorodny. Różne kraje i ugrupowania odmiennie oddziałują

na funkcjonowanie polskich przedsiębiorstw. Pełniejsza analiza tych różnic

przekracza ramy tego opracowania, ale warto zwrócić uwagę na kilka kwestii.

3

Wiele przedsiębiorstw buduje swoje misje nawiązując do tych koncepcji, ale są to raczej chwyty

marketingowe, a nie rzeczywiste działania.

8

Mirosław Bojańczyk

Chiny w ostatnich latach stały się dużym zagrożeniem dla wielu przedsiębiorstw na całym świecie, często stosując nieuczciwą konkurencję. Są od wielu

lat jednym z największych trucicieli świata. Kraj ten bardzo szybko się rozwijał

w ostatnich latach, m.in. kosztem ochrony środowiska. Był to jeden z czynników

przewagi konkurencyjnej przedsiębiorstw chińskich. W Europie, w której od

dawna występują względnie restrykcyjne przepisy dotyczące ochrony środowiska,

skutkiem polityki proekologicznej są wyższe koszty i ceny wielu produktów. Ci,

którzy zachwycają się szybkim tempem rozwoju Chin powinni być świadomi, że

dokonuje się to kosztem całej ludności świata. Niekorzystne efekty zewnętrzne

działalności chińskich przedsiębiorstw przerzucane są na inne kraje. Szybki

rozwój Chin w ostatnich latach, to nie jak twierdzą niektórzy zasługa rządu czy

też partii komunistycznej, które znalazły tzw. trzecią drogę. Chiny są bezkonkurencyjne ze względu na przewagę kosztową i cenową. Szybki rozwój i konkurencyjność Chin są konsekwencją kilku grup czynników (Bojańczyk 2013, s. 272):

1) czynniki o charakterze mikroekonomicznym:

– niskie koszty pracy – skrajny wyzysk pracowników, niskie wynagrodzenia,

brak świadczeń socjalnych, ochrony BHP i innych,

– ograniczanie kosztów poprzez nieodpowiednie zabezpieczania stanowisk

pracy,

– utrzymywanie sztucznego poziomu kursu walutowego,

– nieponoszenie kar z tytułu zanieczyszczania środowiska,

– względnie niskie podatki,

– kradzież praw autorskich – brak opłat z tytułu licencji i praw autorskich

oraz brak konieczności ponoszenia wydatków na badania i rozwój,

– nieuczciwa konkurencja,

– brak związków zawodowych,

– brak ekologów,

– inne;

2) globalizacja ułatwiająca eksport chińskich produktów:

– znoszenie barier dla chińskich produktów,

– łatwiejszy dostęp do finansowania wpływający na wzrost konsumpcjonizmu, w tym zwiększony zakup produktów chińskich – ułatwione zadłużanie się USA m.in. w Chinach i finansowanie w ten sposób importu z Chin;

3) polityka państwa ograniczająca w wielu sektorach zewnętrzną konkurencję oraz wspieranie rozwoju przedsiębiorstw m.in. poprzez ograniczanie

regulacji.

Niskie koszty siły roboczej to m.in. konsekwencja bardzo niskiej cenowej

elastyczności pracy, co jest konsekwencją napływu ludności ze wsi. Warto też

zwrócić uwagę na fakt, że chciwość4 krajów Zachodu doprowadziła do przesu4

Przenoszenie produkcji do Chin w celu zwiększenia zysków przez obniżkę kosztów wytworzenia, ale

również pozbycie się kłopotów z ochroną środowiska, w przypadku „brudnych przemysłów”.

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

9

nięcia produkcji do Chin. Skutkiem tego jest m.in. fakt, że oddano postęp

techniczny Chinom za darmo. Jeżeli w najbliższym czasie nie osłabnie siła

oddziaływania tych czynników to trudno będzie polskim i wielu innym przedsiębiorstwom konkurować z Chinami.

Czy kryzys zakończył się?

Ocena zagrożeń i szans uzależniona jest od stanu gospodarki światowej,

a to wymaga m.in. odpowiedzi na pytanie, czy kryzys zakończył się i czy

powróciliśmy na trwałą ścieżkę wzrostu. Odpowiedź na to pytanie jest konsekwencją użytej definicji kryzysu. Zazwyczaj stan gospodarki, w tym wybuch

i zakończenie kryzysu, definiowany jest przy wykorzystaniu zmian PKB. Jest

to łatwe w zastosowaniu podejście, ale posiada wiele wad (Bojańczyk 2014). UE

podjęła decyzję5, aby przy liczeniu PKB dodatkowo uwzględniać m.in. dochody

z handlu narkotykami, prostytucji, czyli działalności dotychczas nierejestrowanej (czarna i część szarej działalności). Decyzja UE spowodowała, że ta miara

mająca szereg wad, staje się coraz mniej użyteczna. Takie decyzje pogarszają

tylko możliwość wykorzystania tego wskaźnika do pomiaru tempa rozwoju

społeczno-gospodarczego.

Istnieje konieczność odejścia od ilościowego definiowania kryzysu. Spadek PKB nie musi automatycznie oznaczać, że rozpoczął się kryzys. Podobnie

wzrost PKB nie musi oznaczać, że rozwiązano wszystkie problemy, które doprowadziły do kryzysu. Wzrostowi PKB może towarzyszyć wzrost kryzysogenności systemu.

Patrząc na zmiany PKB można powiedzieć, że kryzysu nie ma. Stosując

inne podejście (wzrost i kumulacja różnych zagrożeń) należy stwierdzić, że

kryzys jest i pogłębia się. Koncentracja analizy ekonomicznej na poziomie makroekonomicznym na wzroście PKB, a na poziomie mikroekonomicznym na

maksymalizacji stopy zwrotu z zaangażowanego kapitału, zwłaszcza w krótkim

okresie, to prosta droga do kolejnych kryzysów. Z taką sytuacją mamy cały czas

do czynienia.

Nie należy dokonywać porównań i oceny sytuacji przy wykorzystaniu PKB,

jeśli uprzednio nie ustalimy, w jaki sposób doprowadzono do jego wzrostu.

Jeśli np. wzrost ten został osiągnięty tylko przez nadmierną emisję pieniądza

5

Nowe rozporządzenie KE – tzw. ESA 2010 – znowelizowało europejski system rachunków tak, by

był zgodny ze zaktualizowanym systemem ONZ (tzw. 2008 SNA). Nowelizacja dotyczyła głównie

metodyki i programu przesyłania danych, które wszystkie państwa członkowskie przekazują do KE.

Dane muszą być porównywalne nie tylko w ramach Unii, ale również w zestawieniu z danymi głównych

partnerów gospodarczych UE. Znowelizowane rozporządzenie wylicza sektory działalności, które są

ujęte w statystykach. Jest tam również prostytucja i handel narkotykami. Warto zwrócić uwagę, że

działalność zakazaną przez prawo zawierały już od dawna obowiązujące przepisy unijne i ONZ-owskie.

10

Mirosław Bojańczyk

prowadzącą do niekontrolowanego wzrostu zadłużenia i dodatkowo wzrost

produkcji osiągnięto kosztem znacznego pogorszenia stanu środowiska, to

trudno to uznać za poprawę sytuacji, zwłaszcza długookresowej.

Dwa najbogatsze, z punktu widzenia nominalnego PKB, kraje świata są

jednocześnie największymi trucicielami.

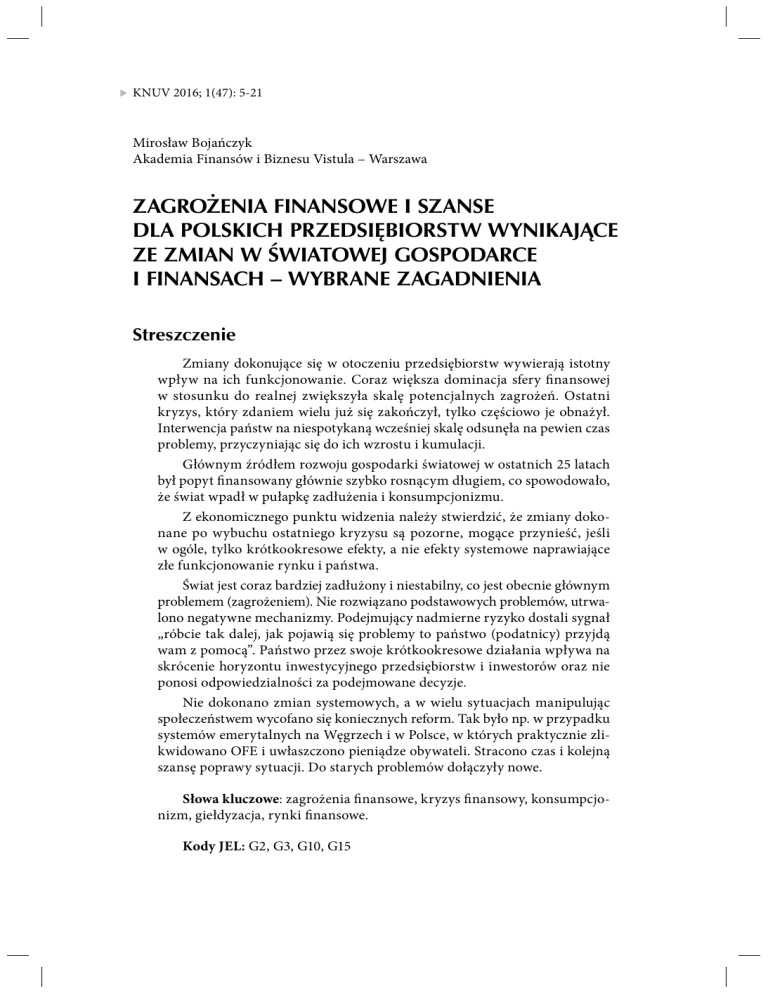

Wykres 1. Emisja dwutlenku wegla w 2009 roku (w mln ton)

7519

8000

7000

5942

6000

5000

4000

3000

2000

1000

0

45

50

69

100

173

320

339

399

435

469

540

786

1222

1535 1539

Źródło: dane Banku Światowego.

Czy możemy zatem mówić o prostej korelacji między wzrostem zamożności

mierzonej tempem wzrostu PKB i wzrostem emisji zanieczyszczeń? Niestety,

dotychczasowy rozwój w znacznym stopniu to potwierdza. Chiny i USA, których

udział w emisji dwutlenku węgla przekracza 40%, w pełni świadome tego faktu

nie akceptują rozwiązań wpływających na ograniczenie emisji (protokół z Kioto) . Bez ich udziału niewiele da się w tej kwestii zrobić. Dlaczego tak postępują?

Odpowiedź jest prosta. Daje to dużą przewagę konkurencyjną przedsiębiorstwom

amerykańskim i chińskim w stosunku np. do przedsiębiorstw polskich, które

muszą ponosić koszty restrykcji związanych z ochroną środowiska.

Świat nie potrafi się rozwijać bez rosnącego popytu

– staliśmy się niewolnikami PKB, rosnącego długu

i konsumpcjonizmu

Głównym źródłem rozwoju gospodarki światowej w ostatnich 25 latach był

popyt finansowany głównie szybko rosnącym długiem. Doprowadziło to do

tego, że świat wpadł w pułapkę zadłużenia i konsumpcjonizmu. Widząc negatywne skutki dotychczasowego rozwoju coraz częściej wskazuje się na potrzebę

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

11

odejścia od konsumpcjonizmu, ale rynek i kapitalizm nie mogą funkcjonować

bez ciągle rosnącego popytu (Bojańczyk 2014).

Podstawowe pytanie brzmi, czy rynek może odejść od konsumpcjonizmu.

Wzrost konsumpcji to wzrost popytu, a spadek konsumpcji to spadek popytu

i spadek tempa wzrostu. Z punktu widzenia przedsiębiorstw wzrost popytu

i PKB są podstawowymi warunkami ich rozwoju i przetrwania. Jest to jednak

tylko jedna strona zagadnienia. Nadmierne forsowanie PKB i konsumpcji może

przynieść skutki odmienne od zamierzonych.

Globalizacja stworzyła nowe warunki funkcjonowania przedsiębiorstw

stwarzając nowe szanse i zagrożenia. Szanse to ułatwiony rozwój wielu krajów

i przedsiębiorstw wynikający m.in. z otwarcia nowych rynków zbytu dla wielu

produktów i ułatwione finansowanie inwestycji i konsumpcji. Kraje mające

przewagę konkurencyjną, w warunkach globalizacji, mogą przezwyciężać problem ograniczonego popytu krajowego dzięki rosnącemu eksportowi. Tak mogą

postępować tylko nieliczni, bowiem globalizacja, znosząc ograniczenia w przypływie towarów utrudniła wielu krajom możliwość obrony przed nadmiernym

importem. Zglobalizowany rynek to duże zagrożenie dla krajów o mniejszej

zdolności konkurencyjnej. Napływ tańszych towarów to zagrożenie dla lokalnych producentów. Takim zagrożeniem dla wielu krajów stały się Chiny.

Rozwój rynków finansowych stworzył szanse i zagrożenia dla rozwoju

przedsiębiorstw i państw. Szanse to przede wszystkim ułatwiony dostęp do

finansowania bieżącej produkcji i inwestycji (wzrost dostępności kapitału i spadek kosztu jego pozyskania) i wzrost popytu (zwiększona dostępność do kredytów oraz innych form finansowania konsumpcji i inwestycji). Rozwojowi

tego rynku towarzyszyło pojawianie się nowych instrumentów finansowych

i wzrost aktywów instytucji finansowych. Rozwój rynku kapitałowego powoduje zwiększenie roli rynku papierów wartościowych w stosunku do sektora

bankowego. Wywiera to istotny wpływ na funkcjonowanie przedsiębiorstw.

Jako jedną z głównych przyczyn niestabilności rynków kapitałowych wymienia

się ukształtowanie zintegrowanego rynku kapitałowego. Bardzo duży wzrost

znaczenia transakcji giełdowych spowodował, iż obecny etap rozwoju kapitalizmu często nazywany jest giełdyzacją.

Wzrost handlu papierami wartościowymi, bez którego nie mogliby się

rozwijać inwestorzy instytucjonalni, wymaga m.in. sprawnego systemu giełdowego. Rynek giełdowy, w stabilnych warunkach, spełnia bardzo ważne funkcje

w gospodarce. Należą do nich m.in.:

– ułatwienie mobilizacji kapitału – umożliwienie przesunięcia oszczędności pieniężnych od tzw. pierwotnych ich dysponentów do ostatecznych

użytkowników,

– ułatwienie transformacji kapitału; realizacja tej funkcji uzależniona jest

m.in. od płynności giełdy,

12

Mirosław Bojańczyk

–

wycena różnych aktywów – łatwość i szybkość ustalenia ich rynkowej

wartości,

– funkcja informacyjna umożliwiająca ocenę inwestycji, wycenę akcji.

Jeśli rynek kapitałowy funkcjonuje prawidłowo (odpowiednie regulacje,

instytucje), to ułatwione jest zdobywanie kapitałów przez przedsiębiorstwa.

Rynek kapitałowy i inwestorzy instytucjonalni nie rozwijaliby się tak szybko,

gdyby nie istniały giełdy papierów wartościowych. Postęp techniczny oraz

współpraca regulatorów rynku finansowego spowodowały, iż giełdy papierów

wartościowych są coraz bardziej powiązane.

W warunkach niestabilności sytuacja ulega istotnej zmianie. Ujawniają się negatywne konsekwencje nadmiernej spekulacji. Globalizacja obrotów

papierami wartościowymi sprawia, że kryzysy lokalne szybko przenoszą się

do innych krajów i wywołują wstrząsy ogólnoświatowe. Wszystkie wcześniej

wymienione, pozytywne mechanizmy giełdowe zaczynają zawodzić. Wysoka

płynność i łatwe wyjście z inwestycji to ułatwiona spekulacja, szybki odpływ

kapitału i gwałtowne zmiany cen papierów wartościowych. Spekulacja i szybkie

przepływy (ucieczka) kapitału zwiększają niestabilność i przyczyniają się do

pogłębienia kryzysu. Utrudnione staje się zdobywanie kapitału przez przedsiębiorstwa oraz właściwa wycena papierów wartościowych. Giełda przestaje

poprawnie spełniać funkcję informacyjną pozwalającą na ocenę inwestycji.

Te czynniki spowodowały, że po upadku Lehman Brothers banki wstrzymały

finansowanie przedsiębiorstw, bo nie nie były w stanie ocenić ryzyka kredytowego. To spowodowało, że nawet przedsiębiorstwa, które nie podejmowały

nadmiernego ryzyka (nie lewarowały się nadmiernie) zaczęły mieć problemy

z płynnością.

Wykres 2. Długi sektora instytucji rządowych i samorządowych w relacji

do PKB w wybranych krajach Unii Europejskiej

Źródło: dane Eurostatu.

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

13

Zarówno przed wybuchem kryzysu, jak i obecnie główny kierunek działań

rządów wielu krajów to stymulacja popytu przez luzowanie polityki pieniężnej

(„drukowanie pieniędzy”). To przyczyniło się do ostatniego kryzysu i nadal,

ze względu na rosnące zadłużenie wielu państw, oddziałuje nie niestabilność

gospodarki światowej i musi doprowadzić do znacznie większego kryzysu.

Większego, bo nadal występują zagrożenia, które ujawniły się m.in. podczas

ostatniego kryzysu, a jednocześnie w ostatnich latach wzrosło zadłużenie wielu

państw, nie tylko w ujęciu bezwzględnym, ale także w relacji do PKB.

Niektórzy6 zapewne powiedzą, że nic złego się nie dzieje, gdy dług rośnie

w takim tempie jak PKB. Jest to jednak błędne rozumowanie. Jeśli spadnie

tempo wzrostu PKB to wydatki i zadłużenie nie muszą automatycznie spaść,

a może być wręcz odwrotnie. Niekontrolowany wzrost zadłużenia zwiększa

podatność na zmiany kosztów obsługi zadłużenia. Jeżeli gospodarka dobrze się

rozwija, to na rynku mogą być niskie stopy procentowe, gdy sytuacja się pogarsza stopy mogą szybko wzrosnąć, co powoduje, że ten sam poziom zadłużenia

w stosunku do PKB może być znacznie trudniejszy do obsługi. Wysokie wydatki to zmiany w mentalności – życie na kredyt i wysokie świadczenia socjalne, których nie da się łatwo ograniczyć, gdy sytuacja pogorszy się.

Zagrożenia związane z rozwojem rynków finansowych

Wraz z postępującym rozwojem rynków finansowych, a zwłaszcza rynków

kapitałowych coraz wyraźniej zaczęły ujawniać się zagrożenia. Coraz większe

rozdrobnienie struktury własnościowej wielu przedsiębiorstw doprowadziło

do tego, że dyscyplinowanie właścicielskie zostało zastąpione przez dyscyplinowanie mechanizmami rynku kapitałowego i agresywnymi systemami

motywacyjnymi. To, z kolei, doprowadziło m.in. do:

– skrócenia horyzontu inwestycyjnego,

– krótkookresowej maksymalizacji zysków lub wzrostu wartości jako głównego celu działalności przedsiębiorstw,

– podejmowania nadmiernego ryzyka,

– nadmiernego lewarowania się.

Temu wszystkiemu sprzyjał rosnący brak odpowiedzialności za podejmowane decyzje. Właściciel ryzykuje utratą swojego kapitału, co powoduje, że

zazwyczaj jest bardziej rozważny w swoich decyzjach inwestycyjnych. Menadżerowie nie inwestując swojego kapitału nie ryzykują jego utraty. Agresywne

systemy motywacyjne wręcz zmuszały ich do takich działań. Coraz częściej

6

Często tego argumentu używał polski minister finansów J. Rostowski. W finansach publicznych często

można spotkać się z tzw. Prawem Wagnera, sformułowanym ponad 100 lat temu, zgodnie z którym nic

złego się nie dzieje, gdy dług publiczny rośnie proporcjonalnie do PKB. Warto przypomnieć, że gdy

Wagner wypowiadał te słowa relacja długu do PKB w większości krajów była poniżej 10%.

14

Mirosław Bojańczyk

występujące oddzielenie własności od zarządzania powoduje, że współczesny

etap rozwoju kapitalizmu to brak odpowiedzialności materialnej (i nie tylko)

decydentów (menadżerów). To musiało doprowadzić do kryzysu.

Coraz rzadziej też odpowiedzialność ponoszą indywidualni inwestorzy.

Skutki ich nierozważnych decyzji pokrywają podatnicy lub inni uczestnicy rynku, którzy podejmowali bardziej rozważne decyzje. Nierozważne decyzje inwestorów prowadzą do wzrostu regulacji nie rozwiązujących żadnych problemów.

Podobnie politycy, którzy kierując się populizmem składają obietnice bez

pokrycia, a co gorsze uprawiają rozdawnictwo (wzrost świadczeń socjalnych,

nieuzasadniona pomoc dla nierentownych kopalni i innych źle zarządzanych

przedsiębiorstw) destabilizując finanse publiczne i zwiększając ciężary innych

podmiotów. We współczesnym świecie bycie oszczędnym i rozważnym nie

opłaci się, bo trzeba płacić za błędy i nierozważne decyzje innych.

Nowa architektura finansowa świata

W latach 90. nastąpiły istotne zmiany w otoczeniu przedsiębiorstw, które

w znacznym stopniu przyczyniły się do ostatniego kryzysu. Ostatnie kilka lat

zostało zmarnowane, bo nie dokonano koniecznych zmian, które przynajmniej

częściowo ograniczyłyby to, co doprowadziło do tego kryzysu. W pewnym

sensie sytuacja nawet się pogorszyła. Jest to przyczyną tego, że reakcje państw

przyczyniły się do utrwalenia negatywnych mechanizmów (zagrożeń).

Dyskutując o dokonanych w ostatnich latach zmianach („nowej architekturze”) można popatrzeć na nie z punktu widzenia dwóch okresów:

– od początku lat 90. do września 2008 roku (upadek Lehman Brothers),

– od września 2008 roku do dzisiaj.

Taki podział może być uzasadniony tym, że lata 90. to zaawansowane

procesy globalizacyjne, które istotnie zmieniły światową gospodarkę i finanse

(Bojańczyk 2013; 2014). W początkowym okresie, jak wcześniej wspomniano,

z pozytywnymi skutkami dla wielu przedsiębiorstw i krajów7. W kolejnych

latach coraz wyraźniej zaczęły się jednak ujawniać negatywne skutki, czego

apogeum był upadek Lehman Brothers. Przyczyny tej sytuacji były oczywiste,

można było oczekiwać, że zostaną wyciągnięte właściwe wnioski i nastąpią

pewne zmiany. Tak jednak się nie stało, odżyły stare dyskusje, spory. Nikt nie

chce wziąć odpowiedzialności za błędy.

Od wielu lat opisywane są różne nieprawidłowości, w tym ewidentne łamanie prawa, przez największe korporacje światowe. Poziom kar nakładanych na

korporacje dowodzi, że praktycznie są one bezkarne. Choć kary nakładane np.

w związku z różnymi nieprawidłowościami przy sprzedaży leków wydają się

7

Niewątpliwie największym wygranym procesów globalizacyjnych były Chiny.

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

15

być wysokie to jednak w porównaniu z wartością sprzedaży niedozwolonych

leków stanowią tylko kilka lub kilkanaście procent w stosunku do uzyskanych

przychodów z ich sprzedaży. Menadżerowie mogą czuć się bezpiecznie. Żaden

z nich nie poniósł osobistej odpowiedzialności, chroni ich przynależność do

wielkich korporacji i sztaby najlepszych korporacyjnych prawników. Większość największych korporacji prowadzi dziesiątki takich procesów. Są zatem

„zaprawieni w boju”. Koszty z tym związane są z góry zaplanowane i stanowią

normalny element ich działalności. Bardzo istotne jest to, że prezesi nie ponieśli

bezpośredniej odpowiedzialności. Żadnemu z nich nie postawiono zarzutów

kryminalnych, żaden nie trafił do więzienia i żaden nie zapłacił osobiście kary..

Ich działalność usprawiedliwiano występującą kulturą korporacyjną i określoną

mentalnością. Jeżeli wszyscy zachowują się podobnie, to czy ich zachowanie

może być złe?

Ocena dokonujących się zmian uzależniona jest jak zwykle od tego, kto tej

oceny dokonuje. Urzędnicy i politycy powiedzą, że dokonały się istotne zmiany i jako przykłady pokażą nowe regulacje wprowadzone w ostatnich latach.

Wzrost liczby regulacji i roli administracji przejawiający się głownie w utrudnianiu prowadzenia działalności przedsiębiorstw (ograniczenie elastyczności

działania) i wzroście kosztów, to nie jest rozwiązanie istniejących problemów.

Z ekonomicznego punktu widzenia należy stwierdzić, że te zmiany są pozorne,

mogące przynieść, jeśli w ogóle, to tylko krótkookresowe efekty, a nie systemowe naprawiające złe funkcjonowanie rynku i państwa.

Świat jest coraz bardziej zadłużony i niestabilny8 i jest to główny obecny

problem (zagrożenie). Co gorsza występuje to w warunkach kumulacji wielu

nierównowag:

– finansowej,

– ekologicznej,

– demograficznej,

– surowcowej,

– inne.

Główne znaczenie ma tu nierównowaga finansowa, bo ona wywiera decydujący wpływ na możliwość rozwiązania pozostałych.

Rośnie liczba zagrożeń i konfliktów. Na świecie toczy się obecnie około

50 konfliktów zbrojnych, w które zaangażowanych jest ponad 60 państw i 370

ugrupowań partyzanckich (Wojna… 2014). Jak pokazuje historia, nie było

roku bez wojen. Jedni się zbroją, bo chcą narzucać swoją wolę innym, a inni,

aby nie ulec tym pierwszym. Przy takiej ilości nakładów na zbrojenia, takiej

8

Niestabilności nie należy utożsamiać ze zmiennością, jak często to robią zwolennicy metod ilościowych

w nauce. Tak jak w gospodarce głównym problemem jest rozwój w nadmierny sposób fi nansowany

długiem, tak w nauce głównym problemem jest wmawianie przez wielu, że wszystko da się sparametryzować i policzyć. Za te dwie pułapki, w które wpadła nauka i gospodarka, musimy teraz dużo

płacić.

16

Mirosław Bojańczyk

ilości różnej broni, sprzecznych interesach i rosnącej liczbie zagrożeń niewiele

trzeba, aby wybuchały kolejne konflikty. Z punktu widzenia działalności przedsiębiorstw to też powoduje odmienne skutki. Jednym utrudnia to prowadzenie

działalności, a dla innych to okazja dodatkowego zarobku.

Odpowiadając na pytanie, czy mamy do czynienia z nowa, pokryzysową

architekturą, należy odpowiedzieć, że NIE, gdyż nie dokonano systemowych

zmian. Wystąpił brak zrozumienia podstawowych mechanizmów, zwłaszcza

przyczyn kryzysu. Wystąpiła nerwowa i błędna reakcja rządów na kryzys.

Szybka i nieprzemyślana pomoc finansowa bez warunków dodatkowych eliminujących negatywne zachowania to stracona szansa przynajmniej częściowego

naprawienia wadliwego systemu. Przedsiębiorstwa, które korzystały z pomocy

publicznej, wypłacały z tych środków premie menadżerom, którzy doprowadzili do kryzysu9.

Nie rozwiązano podstawowych problemów, utrwalono negatywne mechanizmy. Podejmujący nadmierne ryzyko dostali sygnał „róbcie tak dalej, jak

pojawią się problemy to państwo (podatnicy) przyjdą wam z pomocą”. Państwo,

przez swoje krótkookresowe działania, wpływa na skrócenie horyzontu inwestycyjnego przedsiębiorstw i inwestorów.

Nieszczęście współczesnego świata i zagrożenie dla przedsiębiorstw to słabo

działający rynek i jeszcze gorsze państwo, które interweniuje nie tam, gdzie

trzeba. Tam, gdzie rynek działa dobrze państwo nie powinno interweniować.

Takie nieprzemyślane działania państwa prowadzą do tego, że zwiększa się

zakres prywatyzacji zysków i uspołeczniania strat. Nowe regulacje ograniczyły

dostęp do kredytów i zwiększyły koszt jego pozyskania. Objęcie źle zarządzanych SKOK-ów BFG spowodowało, że inne banki, a właściwie ich klienci

musieli za te błędy zapłacić10. Innym przykładem uspołeczniania strat są próby

wspomagania nierozważnych kredytobiorców, którzy zaciągnęli kredyty we

frankach. Nie trzeba być ekonomistą, aby wiedzieć, co to jest ryzyko kursowe.

Teraz wszyscy, którzy podjęli nierozważne decyzje ich skutki próbują przerzucić

na innych.

Nowe regulacje ograniczyły dostęp do kredytów i zwiększyły koszt jego

pozyskania, co ciekawe nie dla tych, którzy doprowadzili do kryzysu. Gdyby

ograniczono dostęp do kredytów dla nierozważnych inwestorów można by było

się nad tym zastanowić. Jak zwykle ukarani zostali podatnicy i nie podejmujący nadmiernego ryzyka inwestorzy.

9

10

Pożar gaszono benzyną. Pozwoliło to na chwilowe jego ograniczenie, ale wiele na to wskazuje, że

niebawem wybuchnie ze zwiększoną siłą.

Powszechną zasadą jest wprowadzanie w umowach kredytowych zapisów pozwalających na przerzucanie opłat na rzecz BFG na kredytobiorców.

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

17

Co zrobiono i co z tego wynika?

Główny kierunek działań pokryzysowych to zwiększenie podaży pieniądza.

Nadmiernie poluzowano politykę pieniężną prowadząc do wzrostu zadłużenia

państw, które coraz trudniej będzie utrzymać pod kontrolą. Zagrożenia dla

przedsiębiorstw z tego wynikające to m.in.:

– ryzyko wzrostu inflacji,

– rosnące prawdopodobieństwo wzrostu stóp procentowych,

– wzrost efektu „wypychania” pieniądza ze sfery mikro na rzecz finansowania

długu państwa,

– ryzyko wzrostu podatków,

– niestabilna sytuacja wpływająca na większą zmienność cen rynkowych,

– ryzyko braku możliwości obsługi zadłużenia przez kolejne kraje w przypadku niewielkiego wzrostu kosztów obsługi zadłużenia.

Niektórzy mogą powiedzieć, że inflacja jest na niskim poziomie, a w niektórych krajach występuje nawet deflacja. Analiza poprzednich kryzysów

prowadzi jednak jednoznacznie do wniosku, że wcześniej czy później następuje

zwiększona inflacja. Tak duża podaż pieniądza musi wcześniej czy później

pojawić się na rynku i doprowadzić do wzrostu cen. Obecnie znaczna część

zwiększonej podaży pieniądza tkwi w sektorze bankowym nie zwiększając

bezpośrednio popytu (konsumpcji). Część tych środków trafiła w ręce tych,

którzy inwestują na giełdzie, co doprowadziło do wzrostu kursów giełdowych

(a nie cen dóbr i usług w sferze realnej) przybliżając wybuch kolejnej bańki.

Wprowadzono nowe regulacje nie rozwiązując podstawowych problemów

(zagrożeń), a jedynie:

– utrudniono prowadzenie działalności (wzrost liczby regulacji),

– nastąpił wzrost kosztów księgowych i alternatywnych (ekonomicznych)

związanych z tymi regulacjami,

– rozszerzający się zakres uspołeczniania strat, np. niewłaściwe zarządzanie

SKOK-ami, spowodowało w 2015 roku wzrost obciążeń kredytobiorców

(przedsiębiorstw) opłatami na rzecz BFG (opłaty płacone przez banki łatwo

przerzucane są na kredytobiorców),

– generalnie rozwiązanie wielu podstawowych problemów przesunięto na

później,

– następuje systematyczny wzrost administracji i różnych regulacji, a problemy i zagrożenia zamiast zmniejszać się – rosną.

Konkurencyjność i szanse przedsiębiorstw to większa elastyczność. Coraz

bardziej otwarty (zglobalizowany) świat to wzrost znaczenia konkurencji i elastyczności umożliwiającej dostosowanie się do coraz szybciej zmieniającego

się otoczenia, czyli wykorzystywania szans i unikania zagrożeń wynikających

z tych szybkich zmian. Wzrost administracji i regulacji to utrudnienia w podejmowaniu decyzji i wzrost kosztów.

18

Mirosław Bojańczyk

KNF zwiększa swoje uprawnienia nie rozwiązując żadnych problemów.

Utrudnienia w prowadzeniu działalności i wzrost kosztów działalności dotyczy

tych przedsiębiorstw, które rozważnie działają. Te, które działały nierozważnie

łatwo obchodzą te regulacje, a koszty z nimi związane przerzucają na innych.

Wydawać by się mogło, że kryzys to okazja do naprawy żle funkcjonujących mechanizmów, które do niego doprowadziły. Tak jednak się nie dzieje.

Kryzys okazał się jedynie okazją dla urzędników, aby zwiększyć swoją rolę.

Problem w tym, że nie tylko rynek, ale i państwo źle funkcjonuje. Administracja (regulatorzy) nie jest zainteresowana reformowaniem samej siebie, próbuje

reformować rynek zwiększając liczbę regulacji, a to przynosi odwrotny skutek.

Szanse wynikające ze zmian

Skoro nie dokonano koniecznych zmian, to nie można mówić o nowych

szansach z tego wynikających. Szanse jako takie istnieją, ale nie wynikają

z dokonanych w ostatnim okresie zmian. Zwiększona podaż pieniądza, niczym

nie uwarunkowana pomoc dla wielu przedsiębiorstw, to nie szanse, chociaż

niektórym tak może się wydawać11, ale wzrost przyszłych (długookresowych)

zagrożeń.

Nie dokonano zmian systemowych, a w wielu sytuacjach manipulując

społeczeństwem wycofano się koniecznych reform. Tak było np. w przypadku

systemów emerytalnych na Węgrzech i w Polsce, gdzie praktycznie zlikwidowano OFE i uwłaszczono pieniądze obywateli. Stracono czas i kolejną szansę

poprawy sytuacji. Do starych problemów dołączyły nowe. Obecnie zdecydowanie dominują zagrożenia, a nie szanse. Wzrost tempa PKB, który ma miejsce

w niektórych krajach niekoniecznie musi świadczyć o wzroście szans.

Patrząc na to, co zrobiono należy stwierdzić, że nie dokonano koniecznych

zmian, bo uniemożliwiły to brak świadomości rzeczywistych przyczyn lub

sprzeczne interesy w gospodarce światowej i brak woli dokonania systemowych

zmian. UE też nie wyciągnęła właściwych wniosków i nie ograniczyła ryzyka

kolejnego kryzysu, a wręcz przeciwnie. Poprawiono jedynie warunki działania

spekulantów, dodatkowo zachęcając różne podmioty do bezmyślnego inwestowania.

11

Ze zwiększonej podaży pieniądza cieszą się spekulanci giełdowi. Ogłaszanie przez kolejne rządy, czy

banki centralne decyzje dotyczące rozluźnienia polityki monetarnej powodują zazwyczaj automatyczny

wzrost kursów giełdowych. W przypadku obniżania stóp procentowych powoduje to mniejszą opłacalność lokat bankowych i względny wzrost atrakcyjności inwestycji giełdowych. Zwiększona podaż

pieniądza to potencjalny wzrost popytu na produkty przedsiębiorstw oraz ułatwienia fi nansowania

inwestycji. Tak jednak w ostatnich latach nie działo się bo w przeciwnym kierunku działały różne

regulacje rządowe, a same banki wprowadzały utrudnienia w udzielaniu kredytów podwyższając np.

poziom kowenantów (LTV, DSCR).

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

19

Co powinno być zrobione?

Na marginesie tych rozważań warto powiedzieć kilka słów o tym, co powinno być zrobione (Bojańczyk 2014 ). Nie rozwiążemy żadnych problemów

jeśli nie zwiększymy zakresu odpowiedzialności za podejmowane decyzje i to

zarówno na szczeblu państwa, przedsiębiorstw, jak i gospodarstw domowych.

Ostatnie lata to spadek odpowiedzialności i to na wszystkich szczeblach. To

będzie sprzyjało utrzymywaniu się niestabilności i w konsekwencji negatywnie

oddziaływało na funkcjonowanie przedsiębiorstw.

Wzrost regulacji jako sposób walki z nadmiernym ryzykiem nie jest skuteczny, prowadzi jedynie do nadmiernego wzrostu kosztów przedsiębiorstw.

Jeśli wprowadzać nowe regulacje to tylko takie, które zwiększą zakres indywidualnej odpowiedzialności. Takie regulacje jednak już istnieją. Niesprawnie

działający tzw. wymiar sprawiedliwości powoduje, że bardzo często są one

nieskuteczne.

Należy odejść od koncepcji „to big to fail”. Pomoc dużym przedsiębiorstwom przyniosła więcej złego niż dobrego. Duże, działające nieodpowiedzialnie dostają pomoc, a małe,działające odpowiedzialnie, często popadające

w tarapaty z powodu błędów dużych, takiej pomocy nie odstają. Pomoc wybranym przedsiębiorstwom to zakłócenie działania podstawowych mechanizmów

rynkowych, w tym uczciwej konkurencji.

Państwo (podatnicy) nie mogą pokrywać strat bezmyślnych inwestorów

(Amber Gold, kredyty frankowe, pomoc powodzianom, którzy budują domy

na terenach zalewowych itp.). To też negatywne oddziaływanie na funkcjonowanie przedsiębiorstw. Większe długi państw to ryzyko wzrostu podatków,

niepotrzebne regulacje, ograniczenie elastyczności działania przedsiębiorstw.

Co zatem robić? Należy edukować, uświadamiać i budować indywidualną odpowiedzialność za decyzje.

Czy coś zmieniło się w nauce?

Tak jak po wszystkich poprzednich kryzysach dyskusje wróciły na stare

tory – szukając przyczyn dyskusja toczy się, jak zwykle, wokół pytania, kto winien „państwo, czy rynek”12. Zwolennicy zwiększonej roli państwa za wszystko

obwiniają rynek. Często wskazuje się że różne instrumenty finansowe, w tym

np. sekurytyzacja, winne są kryzysowi. Nie jest prawdą, że sekurytyzacja zawsze jest zła. Niektórzy zapominają o tym, że to nie instrumenty, ale ludzie je

wykorzystujący, kierując się określonymi interesami, celami, motywacjami

decydują o tym, czy pełnią one pozytywną, czy też negatywną rolę. Ten kryzys

to nie tylko błędy w funkcjonowaniu rynku, ale również poważne błędy popeł12

Parafrazując można powiedzieć, że „stare trupy ubierane są w nowe portki”.

20

Mirosław Bojańczyk

nione przez państwa. Jest on dużo groźniejszy od poprzednich, bo następuje

kumulacja wielu zagrożeń w warunkach znacznego wzrostu zadłużenia. Wielu

naukowców jednak tego nie dstrzega.

Bibliografia

Bojańczyk M. (2014), Bezpieczeństwo ekonomiczne w niestabilnej gospodarce

światowej, Akademia Finansów i Biznesu Vistula, Warszawa.

Bojańczyk M. (2013), Niestabilna gospodarka, upadek zaufania i co dalej, SGH,

Warszawa.

Lowe J. (1997), Warren Buffett Speaks, John Wiley & Sons, Inc., New York.

Schumpeter J.A. (1939), Business Cycles, McGraw-Hill, New York.

Wojna jest łatwiejsza niż pokój (2014), „Gazeta Wyborcza”, 7 marca.

Financial Threats and Opportunities for Polish

Enterprises Stemming from Changes in the Global

Economy – the Selected Issues

Summary

The changes occurring in the enterprises’ environment exert a substantial

influence on their functioning. The ever growing dominance of the financial

sphere vis-à-vis the real one has increased the scale of potential threats. The last

crisis, which, in the opinion of many people, has already ceased, has only partly

exposed them. Intervention of states to an earlier unprecedented scale has

removed for some time problems, contributing to their growth and cumulation.

The main source of development of the global economy in the last 25 years

has been the demand financed mainly by the quickly growing debt, what has

caused that the world has been fallen in the debt trap and consumerism.

From the economic point of view, it is proper to state that the changes

introduced after the outbreak of the last crisis are apparent, which may have

yielded, if at all, only short-term effects and not system effects mending the

improper functioning of the market and state.

The world is more and more heavily indebted and unstable, what is now

the main problem (threat). There have not been resolved essential problems,

there have been fixed negative mechanisms. Those who have been undertaking

an excessive risk have received the signal: “Go ahead; if problems occur, then

the state (taxpayers) will help you”. The state by its short-term measures affects

the reduction of the investment horizon of enterprises and investors and is not

responsible for the decisions being made.

Zagrożenia finansowe i szanse dla polskich przedsiębiorstw…

There have not carried out any system changes and in many situations,

manipulating the society, the states have withdrawn the necessary reforms.

It was so, for instance, in the case of the pension systems in Hungary and in

Poland, where there has practically been liquidate OFE (the Open Pension

Fund) and citizens’ money has been expropriated. Time and a further

opportunity to improve the situation have been lost. Old problems have been

multiplied by new.

Key words: financial threats, financial crisis, consumerism, exchangisation,

financial markets.

JEL codes: G2, G3, G10, G15

Artykuł nadesłany do redakcji w lipcu 2015 roku.

© All rights reserved

Afi liacja:

dr hab. Mirosław Bojańczyk

Akademia Finansów i Biznesu Vistula

Wydział Biznesu i Stosunków Międzynarodowych

ul. Stokłosy 3

02-787 Warszawa

tel.: 22 457 23 00

e-mail: [email protected]

21