Kiedy najem trzeba rozliczać jako działalność gospodarczą

Autor: Mariusz Szulc

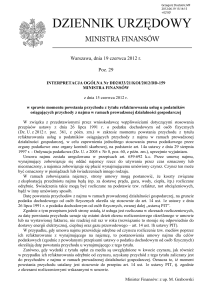

Co więcej, taki scenariusz podatnikom sugeruje sam fiskus. Potwierdza to m.in. interpretacja

dyrektora katowickiej izby z 4 marca 2015 r. nr IBPBI/1/4511-17/15/ZK, gdzie wprawdzie odmówiono

podatnikowi prawa do stosowania ryczałtu, ale wyjaśniono, że w sytuacji identycznej jak w pytaniu

miałby do niego prawo. Niestety tak jak przy każdej innej kwestii dotyczącej podatkowego rozliczania

najmu, także tu zdarzają się odmienne interpretacje. Przykładem jest dokument wydany przez

dyrektora warszawskiej izby 30 grudnia 2014 r. nr IPPB1/ 415-1061/14-4/AM. Fiskus uznał w nim za

nieistotne, że po wycofaniu z firmy wynajmowany lokal będzie należał do majątku prywatnego

przedsiębiorcy. Ważne, że najem będzie miał charakter ciągły i zorganizowany. To definicja

działalności gospodarczej z art. 5a pkt 6 ustawy o PIT. Wątpliwości nie powinna za to budzić sytuacja,

gdy przedsiębiorca zlikwiduje działalność gospodarczą, wymówi dotychczasowe umowy najmu, a

następnie – już jako osoba prywatna – podpisze nowe umowy. Potwierdza to interpretacja dyrektora

Izby Skarbowej w Poznaniu z 7 stycznia 2015 r., nr ILPB1/ 415-1141/14-2/TW.

Podstawa prawna

Art. 5a pkt 6, art. 10 ust. 1 pkt 3, art. 10 ust. 1 pkt 6 ustawy z 26 lipca 1991 r. o podatku dochodowym

od osób fizycznych (t.j. Dz.U. z 2012 r. poz. 361 ze zm.).

Czy wynajem kilku lokali musi być rozliczany w firmie

Pan Jan dotychczas wynajmował jedno mieszkanie. Niedawno kupił jednak lokal użytkowy,

który również zamierza wynająć. Czy z tego powodu stanie się przedsiębiorcą i będzie

rozliczać przychód jak z działalności gospodarczej? Czy będzie mógł wybrać stawkę liniową

19 proc.?

NIE

Jednak cała sprawa nie jest tak jednoznaczna. Fiskus w wydawanych interpretacjach równie często

przyznaje rację podatnikom, że chodzi o najem prywatny, jak i uznaje ich stanowisko za

nieprawidłowe. Mimo to są silne argumenty za tym, aby wynajem obu mieszkań przez pana Jana nadal

był uznany za prywatny, okazjonalny. To dałoby mu prawo do opłacania ryczałtowego podatku według

8,5-proc. stawki.

Co do zasady bowiem najem można rozliczać w ramach prowadzonej działalności gospodarczej tylko

pod warunkiem, że zostanie spełniona definicja zapisana w art. 5a pkt 6 ustawy o PIT. Wynika z niej,

że taka aktywność musi mieć charakter profesjonalny, zarobkowy, zorganizowany i ciągły. Ponadto

musi być prowadzona we własnym imieniu, bez względu na jej rezultat. Tylko przy spełnieniu tych

warunków podatnik może zostać uznany za przedsiębiorcę i rozliczać się według stawki liniowej.

Wydaje się więc, że liczba wynajmowanych nieruchomości nie powinna decydować o rozliczeniach.

Potwierdza to m.in. interpretacja z 16 lutego 2015 r. (nr IBPBII/2/415-1021/14/MMa), w której dyrektor

katowickiej izby potwierdził, że najem nawet 24 lokali może mieć charakter okazjonalny i tym samym

może być uznany za prywatny. Podobnie katowicki organ stwierdził w interpretacji z 23 lutego 2015 r.

(nr IBPBII/2/415-1042/14/JG). Chodziło o wynajem kilku lokali mieszkalnych oraz kilku lokali

użytkowych. Wszystkie były wynajmowane osobom prywatnym i podmiotom gospodarczym w ramach

najmu prywatnego.

Sprawa nie jest jednak przesądzona i pan Jan musi pamiętać, że coraz częściej w podobnych

sytuacjach zdarzają się interpretacje niekorzystne. Przykład to dokument wydany przez dyrektora tej

samej katowickiej izby z 15 lipca 2015 r. nr IBPB-2-2/4511-41/15/JG. Wynika z niego, że nie ma mowy

o tym, aby wynajem kilku mieszkań mógł być rozliczany poza firmą jako okazjonalny. Podobnego

zdania był dyrektor warszawskiej izby w interpretacji z 24 lutego 2015 r. (nr

IPPB1/415-1337/14-2/MS1). Wyjaśnił wtedy, że wynajem 33 lokali z założenia nie ma charakteru

przypadkowego, incydentalnego. Wymaga podejmowania wielu zaplanowanych oraz przemyślanych

działań i czynności. Ma więc charakter profesjonalny i musi być rozliczany w ramach firmy.

Co to oznaczałoby dla czytelnika? W takim wypadku rozliczy dochód jak inni przedsiębiorcy.

Będzie więc mógł uwzględnić poniesione wydatki jako koszty uzyskania przychodu i będzie

też mógł opłacać podatek według liniowej stawki 19 proc.

Podstawa prawna

Art. 5a pkt 6, art. 10 ust. 1 pkt 3, art. 10 ust. 1 pkt 6 ustawy z 26 lipca 1991 r. o podatku dochodowym

od osób fizycznych (t.j. Dz.U. z 2012 r. poz. 361 ze zm.).

Czy przedsiębiorca może prywatnie wynająć lokal

Lekarz prowadzi praktykę w nieruchomości należącej do jego majątku osobistego. Sam

działa tylko w jednym z lokali, a ich resztę wynajmuje innym medykom. Czy w takiej

sytuacji może opłacać ryczałt od przychodu tak jak od najmu prywatnego?

NIE

Jednak także w tym przypadku sytuacja nie jest jednoznaczna. O podobną sytuację zapytał dyrektora

Izby Skarbowej w Katowicach prowadzący działalność gospodarczą dentysta. Fiskus w interpretacji z

13 maja 2015 r. nr IBPBII/2/4511-52/15/JG uznał, że przychody z najmu trzeba rozliczyć w ramach

firmy, a nie jako najem prywatny. O takiej, a nie innej odpowiedzi przesądziło to, że do dentysty

należał cały budynek, a nie tylko poszczególne lokale (bo nie były one wyodrębnione prawnie).

Dyrektor izby podkreślił, że skoro lekarz prowadzi w tym budynku gabinet, to cała nieruchomość (a

więc i przychody z jej wynajmu) jest związana z jego działalnością gospodarczą. Pewną nadzieję niesie

inna interpretacja wydana przez dyrektora tej samej izby. W dokumencie z 5 marca 2015 r. (nr

IBPBII/2/415-1082/14/AK) przyznał, że przedsiębiorca sprzedający pompy w jednym z lokali

znajdujących się w budynku usługowym może wynająć inne w ramach najmu prywatnego. Tym razem

fiskus nie odniósł się do ich prawnego wyodrębnienia, a przypomniał jedynie, że wynajem nie może

być prowadzony w sposób zorganizowany i ciągły.

Podstawa prawna

Art. 5a pkt 6, art. 10 ust. 1 pkt 3, art. 10 ust. 1 pkt 6 ustawy z 26 lipca 1991 r. o podatku dochodowym

od osób fizycznych (t.j. Dz.U. z 2012 r. poz. 361 ze zm.).

Czy wynajem lokali użytkowych może być prywatny

Czytelnik kupił dwa lata temu działkę, na której wybudował budynek mieszkalno-usługowy.

Po zakończeniu inwestycji postanowił zarabiać na wynajmie znajdujących się w nim lokali.

Z tego tytułu nie planuje jednak rejestrować działalności gospodarczej. Potencjalne

dochody byłyby dla niego tylko dodatkowym źródłem zarobku. Czy może więc rozliczać się

z fiskusem preferencyjnie?

TAK

Z dużym prawdopodobieństwem można założyć, że fiskus potwierdzi, iż czytelnik nie działa tak jak

przedsiębiorcy i może opłacać daninę według zasad przewidzianych dla osób prywatnych. To da mu

m.in. możliwość rozliczania ryczałtowego podatku od przychodu według stawki 8,5 proc. Aby jednak

urząd skarbowy nie czynił problemów, najem musi mieć charakter okazjonalny, a podatnik nie może

go traktować jako głównego źródła zarobku. Potwierdzają to interpretacje dyrektora Izby Skarbowej w

Katowicach z 21 sierpnia 2015 r. nr IBPB-2-2/4511-196/15/MZM i z 13 stycznia 2015 r. nr

IBPBII/2/415-920/ 14/ŁCz.

Jaka jest w praktyce korzyść z takiego stanowiska urzędników? Okazjonalny najem można rozliczać

według skali podatkowej (18 i 32 proc.) lub płacąc wspomniany ryczałt. Ta druga forma jest coraz

popularniejsza (w 2014 r. wybrało ją 416 tys. podatników). W takim wypadku czytelnik nie odliczy

ponoszonych kosztów. Dodatkowo z ryczałtu powinien się rozliczyć do końca stycznia następnego

roku, a nie do końca kwietnia, jak przy zasadach ogólnych. Zaliczki na podatek można wpłacać co

miesiąc lub – jeśli czytelnik wybierze kwartalne rozliczenie – co kwartał, do 20. dnia następnego

miesiąca. Wyjątkiem jest podatek za grudzień – należy go zapłacić do końca stycznia kolejnego roku,

czyli w terminie złożenia zeznania rocznego (PIT-28).

Podatnik, który zdecyduje się na taką formę rozliczeń, musi pamiętać o złożeniu oświadczenia w

urzędzie skarbowym właściwym dla jego miejsca zamieszkania. Co do zasady ma na to czas do 20

stycznia. Jeśli jednak rozpoczyna najem w trakcie roku, to powinien złożyć oświadczenie nie później

niż 20. dnia miesiąca następującego po tym, kiedy uzyskał pierwszy przychód, albo do końca roku

podatkowego, jeżeli pierwszy taki przychód osiągnął w grudniu.

Podstawa prawna

Art. 6 ust. 1a, art. 12 ust. 3 lit. a, art. 21 ust. 1a–1b ustawy z 20 listopada 1998 r. o zryczałtowanym

podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz.U. z 1998 r. nr

144, poz. 930 ze zm.).

Art. 10 ust. 1 pkt 6, art. 27, art. 44 ust. 1 pkt 2 ustawy z 26 lipca 1991 r. o podatku dochodowym od

osób fizycznych (t.j. Dz.U. z 2012 r. poz. 361 ze zm.).

© 2013 Henkel Polska sp. z o.o.