ubezpieczenia

Ogólne warunki ubezpieczenia

Optymalna Ochrona

indywidualne

ubezpieczenie na życie

indeks …/…/…/…

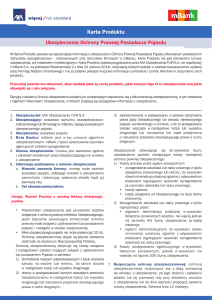

Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna Ochrona

I. TWOJE UBEZPIECZENIE

W jaki sposób zawierana jest umowa ubezpieczenia?

§4

Umowa ubezpieczenia

§1

1. Umowa ubezpieczenia jest zawierana na warunkach określonych

w OWU.

2. Wniosek ubezpieczeniowy, OWU, polisa, aneks do polisy, inne załączniki do polisy oraz inne dokumenty uzgodnione przez Strony,

stanowią integralną część umowy ubezpieczenia i określają warunki

umowy ubezpieczenia.

Co AXA ubezpiecza i za co odpowiada?

§2

1. Przedmiotem ubezpieczenia jest życie i zdrowie Ubezpieczonego.

2. Zakres ubezpieczenia – w zależności od wybranego pakietu ubezpieczeniowego – może obejmować następujące zdarzenia ubezpieczeniowe:

1) śmierć Ubezpieczonego w okresie udzielania ochrony ubezpieczeniowej;

2) śmierć Ubezpieczonego, która nastąpiła w następstwie nieszczęśliwego wypadku zaistniałego w okresie udzielania ochrony ubezpieczeniowej, pod warunkiem że śmierć nastąpiła nie później niż

w okresie 6 miesięcy od dnia nieszczęśliwego wypadku;

3) śmierć Ubezpieczonego, która nastąpiła w następstwie wypadku

komunikacyjnego zaistniałego w okresie udzielania ochrony ubezpieczeniowej, pod warunkiem że śmierć nastąpiła nie później niż

w okresie 6 miesięcy od dnia wypadku komunikacyjnego;

4) uszczerbek na zdrowiu Ubezpieczonego powstały w następstwie

nieszczęśliwego wypadku, zaistniałego w okresie udzielania

ochrony ubezpieczeniowej, pod warunkiem że uszczerbek wystąpił nie później niż w okresie 6 miesięcy od dnia nieszczęśliwego

wypadku;

5) pobyt Ubezpieczonego w szpitalu w okresie udzielania ochrony

ubezpieczeniowej, w celu leczenia choroby lub obrażeń ciała powstałych w następstwie nieszczęśliwego wypadku zaistniałego

w okresie udzielania ochrony, oraz pobyt Ubezpieczonego na

OIOM/OIT w okresie udzielania ochrony ubezpieczeniowej;

6) poważne zachorowania Ubezpieczonego, o których mowa w § 35

pkt 14), których pierwsze rozpoznanie miało miejsce w okresie

udzielania ochrony ubezpieczeniowej, z zastrzeżeniem iż ochroną

ubezpieczeniową nie są objęte poważne zachorowania, o których

mowa w § 24 ust. 6;

7) śmierć współmałżonka, która nastąpiła w okresie udzielania

ochrony ubezpieczeniowej;

8) śmierć współmałżonka, która nastąpiła w następstwie nieszczęśliwego wypadku zaistniałego w okresie udzielania ochrony ubezpieczeniowej, pod warunkiem że śmierć nastąpiła nie później niż

w okresie 6 miesięcy od dnia nieszczęśliwego wypadku;

9) śmierć dziecka, która nastąpiła w okresie udzielania ochrony

ubezpieczeniowej;

10) urodzenie się dziecka, które nastąpiło w okresie udzielania

ochrony ubezpieczeniowej;

11) śmierć rodzica lub teścia, która nastąpiła w okresie udzielania

ochrony ubezpieczeniowej.

§3

1. Właściciel polisy może dokonać wyboru pakietu ubezpieczeniowego

spośród pakietów ubezpieczeniowych oferowanych przez AXA.

2. Wybrany przez Właściciela polisy pakiet ubezpieczeniowy wskazany

jest w polisie.

1. Umowa ubezpieczenia jest zawierana przez Właściciela polisy na

podstawie kompletnego i prawidłowo wypełnionego wniosku ubezpieczeniowego, stanowiącego ofertę zawarcia umowy ubezpieczenia.

Umowa ubezpieczenia jest zawierana po przyjęciu wniosku ubezpieczeniowego przez AXA.

2. Przed zawarciem umowy ubezpieczenia AXA może żądać, aby Ubezpieczony:

– poddał się badaniu medycznemu, z wyłączeniem badań genetycznych, lub

– przedstawił dokumentację medyczną stwierdzającą stan jego

zdrowia.

O powyższym wymogu AXA zawiadomi Właściciela polisy w terminie

30 dni od dnia przedstawienia przez niego oświadczenia o stanie

zdrowia Ubezpieczonego.

3. Badanie medyczne przeprowadzone jest przez wskazanego przez

AXA lekarza lub zakład opieki zdrowotnej. Koszt badań medycznych

ponosi AXA.

4. Badanie medyczne jest wykonywane wyłącznie w celu oceny ryzyka

ubezpieczeniowego.

5. Po dokonaniu analizy ryzyka ubezpieczeniowego, przeprowadzonej

na podstawie danych zawartych we wniosku ubezpieczeniowym, dokumentacji medycznej, badań medycznych oraz innych elementów

ryzyka, AXA może:

1) podjąć decyzję o zawarciu umowy ubezpieczenia na warunkach

zawartych we wniosku ubezpieczeniowym i OWU, albo

2) podjąć decyzję o odmowie zawarcia umowy ubezpieczenia, albo

3) zaproponować Właścicielowi polisy zawarcie umowy ubezpieczenia na warunkach odmiennych od zawartych we wniosku ubezpieczeniowym i OWU.

6. W przypadku odmowy zawarcia umowy ubezpieczenia AXA zwraca

Właścicielowi polisy, w terminie 14 dni od dnia odmowy zawarcia

umowy ubezpieczenia, wpłaconą składkę, o ile została opłacona.

7. Jeżeli wniosek ubezpieczeniowy został wypełniony nieprawidłowo lub

jest niekompletny, Właściciel polisy lub Ubezpieczony są zobowiązani do uzupełnienia wyżej wymienionego dokumentu bądź jego ponownego sporządzenia, w terminie określonym przez AXA.

8. AXA ma prawo nie zaakceptować wniosku bez podania przyczyny.

9. W przypadku podjęcia przez AXA decyzji o zawarciu umowy ubezpieczenia, AXA wystawia polisę i doręcza ją Właścicielowi polisy.

Na jaki czas zawierana jest umowa ubezpieczenia i w jaki sposób

ulega przedłużeniu?

§5

1. Umowa ubezpieczenia zawierana jest na okres 1 roku, licząc od daty

początku ochrony.

2. Właściciel polisy lub AXA mają prawo na 1 miesiąc przed rocznicą

polisy złożyć oświadczenie w sprawie nieprzedłużania umowy ubezpieczenia na kolejny okres. W takiej sytuacji umowa ubezpieczenia

ulega rozwiązaniu w ostatnim dniu roku polisy.

3. Jeżeli żadna ze Stron nie złożyła oświadczenia, o którym mowa w ust.

2, umowa ubezpieczenia ulega przedłużeniu na kolejny rok, na tych

samych warunkach, z zastrzeżeniem postanowień ust. 4–7.

4. AXA może zaproponować Właścicielowi polisy warunki przedłużenia

tej umowy co najmniej miesiąc przed upływem okresu, na jaki została zawarta umowa ubezpieczenia.

5. Właściciel polisy ma prawo w terminie 14 dni od otrzymania takiej

propozycji złożyć AXA oświadczenie, że nie wyraża na nią zgody. W takim przypadku umowa ubezpieczenia ulegnie rozwiązaniu z upływem

okresu, na jaki została zawarta.

1

6. Jeżeli w terminie 14 dni od otrzymania takiej propozycji Właściciel

polisy nie złoży AXA żadnego oświadczenia, Strony umowy ubezpieczenia uznają, że umowa ubezpieczenia ulega przedłużeniu na kolejny okres, na zaproponowanych przez AXA warunkach.

7. Z upływem ostatniego dnia roku polisy, w którym Ubezpieczony ukończył 65. rok życia, umowa ubezpieczenia nie będzie przedłużana na

kolejne okresy. W przypadku gdy umowa ubezpieczenia obejmuje pakiet ubezpieczeniowy Senior, wówczas umowa ubezpieczenia nie będzie przedłużana na kolejne okresy z upływem ostatniego dnia roku

polisy, w którym Ubezpieczony ukończył 69. rok życia.

W jakim czasie trwa odpowiedzialność AXA?

§6

Początek ochrony ubezpieczeniowej

1. Odpowiedzialność AXA z tytułu udzielania ochrony ubezpieczeniowej

rozpoczyna się w dacie rozpoczęcia ochrony, nie wcześniej jednak niż

w dniu opłacenia składki w wymaganej wysokości.

Wygaśnięcie ochrony

2. Odpowiedzialność AXA z tytułu udzielania ochrony ubezpieczeniowej

na podstawie umowy ubezpieczenia wygasa z dniem:

1) rozwiązania umowy ubezpieczenia;

2) odstąpienia od umowy ubezpieczenia przez Właściciela polisy.

3. Ochrona ubezpieczeniowa z tytułu uszczerbku na zdrowiu Ubezpieczonego wygasa z dniem wypłaty świadczenia z tego tytułu, którego

kwota wraz z sumą świadczeń wypłaconych z tytułu uszczerbku na

zdrowiu Ubezpieczonego łącznie odpowiada 100% uszczerbku na

zdrowiu.

4. Ochrona ubezpieczeniowa z tytułu śmierci współmałżonka wygasa

z dniem śmierci współmałżonka.

5. Ochrona ubezpieczeniowa z tytułu poważnego zachorowania Ubezpieczonego wygasa z dniem wystąpienia poważnego zachorowania

Ubezpieczonego, z tytułu którego Ubezpieczonemu należne jest

świadczenie.

Jakie są zasady płatności składki?

2. Składka płatna jest na rachunek bankowy AXA, w wysokości i terminach określonych w polisie.

3. Składkę uznaje się za zapłaconą w dniu uznania rachunku bankowego AXA (wskazanego w polisie jako właściwy do jej opłacania) kwotą

należnej składki.

4. W razie zaległości w opłacaniu składki AXA zalicza otrzymaną wpłatę

z tytułu składki w pierwszej kolejności na poczet składki najwcześniej

wymagalnej.

Jaka jest możliwość odroczenia terminu płatności składki?

5. Z wyłączeniem pierwszej wymagalnej składki, Właścicielowi polisy

przysługuje prawo do okresu prolongaty płatności składki, trwającego

2 miesiące polisy.

6. Okres prolongaty płatności składki liczony jest od dnia wymagalności

składki najwcześniej wymagalnej.

7. Prolongata nie zwalnia Właściciela polisy z obowiązku opłacenia wymagalnej składki i nie skutkuje zmianą terminu jej wymagalności.

Warunki zmiany częstotliwości opłacania składki

8. W każdą rocznicę polisy Właściciel polisy może dokonać zmiany częstotliwości opłacania składki.

9. W celu dokonania zmiany częstotliwości opłacania składki Właściciel

polisy powinien doręczyć AXA wniosek nie później niż w terminie 30

dni przed rocznicą polisy.

10. Warunkiem wyrażenia przez AXA zgody na zmianę częstotliwości

opłacania składki jest opłacenie przez Właściciela polisy wszystkich

składek wymagalnych do dnia doręczenia wniosku AXA.

11. AXA przesyła Właścicielowi polisy decyzję o wyrażeniu zgody lub o odmowie wyrażenia zgody na zmianę częstotliwości opłacania składki

w terminie 14 dni od dnia doręczenia wniosku AXA.

III. ŚWIADCZENIE UBEZPIECZENIOWE

Świadczenie z tytułu śmierci Ubezpieczonego

II. SKŁADKA I SUMY UBEZPIECZENIA

W jaki sposób ustalana jest wysokość składki?

§7

1. Wysokość składki jest ustalana w zależności od wybranego przez

Właściciela polisy pakietu ubezpieczeniowego i wieku Ubezpieczonego.

2. Wysokość składki określona jest w polisie.

Gdzie określone są sumy ubezpieczenia?

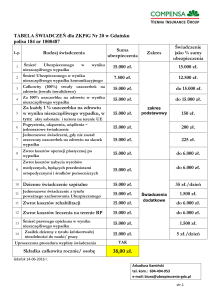

§ 10

W przypadku śmierci Ubezpieczonego w okresie udzielania ochrony ubezpieczeniowej AXA wypłaci Uprawnionemu świadczenie ubezpieczeniowe

w wysokości sumy ubezpieczenia z tytułu śmierci Ubezpieczonego.

Świadczenie z tytułu śmierci Ubezpieczonego w następstwie

nieszczęśliwego wypadku

§ 11

W przypadku śmierci Ubezpieczonego w następstwie nieszczęśliwego wypadku AXA wypłaci Uprawnionemu świadczenie ubezpieczeniowe w wysokości sumy ubezpieczenia z tytułu śmierci Ubezpieczonego w następstwie

nieszczęśliwego wypadku oraz z tytułu śmierci Ubezpieczonego.

§8

1. Wysokości sum ubezpieczenia określone są w polisie.

2. Sumę ubezpieczenia z tytułu śmierci Ubezpieczonego w okresie prolongaty stanowi kwota określona w polisie, pomniejszona o składkę należną i wymagalną z tytułu umowy ubezpieczenia za okres od

pierwszego dnia okresu prolongaty do dnia końca miesiąca polisy,

w którym nastąpiła śmierć Ubezpieczonego.

W jaki sposób opłacana jest składka?

§9

Jaka jest częstotliwość opłacania składki?

1. Właściciel polisy może opłacać składkę z częstotliwością roczną, półroczną, kwartalną lub miesięczną.

2

Świadczenie z tytułu śmierci Ubezpieczonego w następstwie

wypadku komunikacyjnego

§ 12

W przypadku śmierci Ubezpieczonego w następstwie wypadku komunikacyjnego AXA wypłaci Uprawnionemu świadczenie ubezpieczeniowe w wysokości sumy ubezpieczenia z tytułu śmierci Ubezpieczonego w następstwie

wypadku komunikacyjnego oraz z tytułu: śmierci Ubezpieczonego, śmierci

Ubezpieczonego w następstwie nieszczęśliwego wypadku, o ile zdarzenia

te objęte są zakresem ochrony ubezpieczeniowej.

Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna Ochrona

Świadczenie z tytułu uszczerbku na zdrowiu Ubezpieczonego

§ 13

1. W przypadku wystąpienia uszczerbku na zdrowiu Ubezpieczonego

w następstwie nieszczęśliwego wypadku AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe równe iloczynowi ustalonego procentu uszczerbku na zdrowiu i sumy ubezpieczenia z tytułu uszczerbku na zdrowiu Ubezpieczonego.

2. Procent uszczerbku na zdrowiu ustalany jest po zakończeniu procesu leczenia i rehabilitacji, zgodnie z tabelą uszczerbków, mającą

zastosowanie do indywidualnego ubezpieczenia na życie Optymalna

Ochrona, obowiązującą w AXA, na podstawie dokumentacji medycznej, a w przypadkach wątpliwych – na podstawie badań medycznych

zleconych przez AXA i przeprowadzonych przez lekarza wskazanego

przez AXA. Koszt zleconych badań medycznych ponosi AXA.

3. W przypadku powstania trwałego uszczerbku na zdrowiu w obrębie

narządu, którego czynności były upośledzone przed nieszczęśliwym

wypadkiem, ustalony procent trwałego uszczerbku pomniejszany jest

o procent uszczerbku wynikający z wcześniejszego upośledzenia

czynności tego narządu.

4. Suma wypłaconych świadczeń z tytułu uszczerbku na zdrowiu Ubezpieczonego w następstwie jednego nieszczęśliwego wypadku nie

może przekroczyć 100% sumy ubezpieczenia z tytułu uszczerbku na

zdrowiu Ubezpieczonego.

5. Kolejne świadczenie wypłacone z tytułu uszczerbku na zdrowiu Ubezpieczonego nie może być wyższe niż część sumy ubezpieczenia z tytułu uszczerbku na zdrowiu Ubezpieczonego, wynikająca z różnicy

pomiędzy 100% uszczerbku na zdrowiu a sumą procentów uszczerbku odpowiadających świadczeniom wypłaconym dotychczas z tego

tytułu.

Świadczenie z tytułu pobytu Ubezpieczonego w szpitalu

pieczeniowego lub świadczeń ubezpieczeniowych za 90 dni pobytu

w szpitalu.

7. Świadczenie wypłacane jest po zakończeniu pobytu Ubezpieczonego

w szpitalu, z tym że na pisemny wniosek Ubezpieczonego, złożony

AXA w okresie jego pobytu w szpitalu, może nastąpić częściowa wypłata świadczenia po każdym 1-miesięcznym okresie pobytu w szpitalu.

8. Należne świadczenie z tytułu pobytu Ubezpieczonego w szpitalu i pobytu Ubezpieczonego na OIOM/OIT ustalane jest na podstawie dokumentacji medycznej, a w przypadkach wątpliwych – na podstawie

badań medycznych zleconych przez AXA i przeprowadzonych przez

lekarza wskazanego przez AXA. Koszt zleconych badań medycznych

ponosi AXA.

Świadczenie z tytułu poważnego zachorowania Ubezpieczonego

§ 15

1. W przypadku wystąpienia poważnego zachorowania Ubezpieczonego, którego pierwsze rozpoznanie miało miejsce w okresie udzielania

ochrony ubezpieczeniowej, AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe równe sumie ubezpieczenia z tytułu poważnego

zachorowania Ubezpieczonego.

2. AXA wypłaci Ubezpieczonemu świadczenie pod warunkiem, że Ubezpieczony pozostał przy życiu przez okres co najmniej 1 miesiąca od

dnia:

1) rozpoznania choroby, o której mowa w § 35 pkt 14) lit. a)–j);

2) zabiegu, o którym mowa w § 35 pkt 14) lit. k)–l).

3. Rodzaj oraz data wystąpienia poważnego zachorowania ustalane są

na podstawie dokumentacji medycznej, a w przypadkach wątpliwych

– na podstawie badań medycznych zleconych przez AXA i przeprowadzonych przez lekarza wskazanego przez AXA. Koszt zleconych

badań medycznych ponosi AXA.

§ 14

1. W przypadku pobytu Ubezpieczonego w szpitalu, który rozpoczął się

i trwa w okresie udzielania ochrony ubezpieczeniowej, w celu leczenia choroby, AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe równe:

1) 0,6% sumy ubezpieczenia z tytułu pobytu Ubezpieczonego w szpitalu – za każdy dzień pobytu w szpitalu, do 14. dnia włącznie,

oraz

2) 0,5% sumy ubezpieczenia z tytułu pobytu Ubezpieczonego w szpitalu – za 15. i każdy kolejny dzień pobytu w szpitalu.

2. W przypadku pobytu Ubezpieczonego w szpitalu, który rozpoczął się

i trwa w okresie udzielania ochrony ubezpieczeniowej, w celu leczenia

obrażeń ciała powstałych w następstwie nieszczęśliwego wypadku,

AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe równe:

1) 1% sumy ubezpieczenia z tytułu pobytu Ubezpieczonego w szpitalu – za każdy dzień pobytu w szpitalu, do 14. dnia włącznie, oraz

2) 0,5% sumy ubezpieczenia z tytułu pobytu Ubezpieczonego w szpitalu – za 15. i każdy kolejny dzień pobytu w szpitalu.

3. W przypadku zbiegu wyżej wymienionych przyczyn pobytu Ubezpieczonego w szpitalu, Ubezpieczonemu przysługuje wyłącznie jedno,

najwyższe świadczenie ubezpieczeniowe.

4. Oprócz świadczenia określonego w ust. 1 i 2, w przypadku pobytu

Ubezpieczonego na OIOM/OIT, AXA wypłaci Ubezpieczonemu jednorazowe świadczenie z tytułu pobytu na OIOM/OIT w wysokości określonej w tabeli świadczeń, dla wybranego przez Właściciela polisy

pakietu ubezpieczeniowego.

5. AXA wypłaci świadczenie z tytułu pobytu Ubezpieczonego na OIOM/

OIT, pod warunkiem że pobyt Ubezpieczonego na OIOM/OIT pozostaje w bezpośrednim związku z pobytem Ubezpieczonego w szpitalu, za

który AXA ponosi odpowiedzialność.

6. W każdym roku polisy odpowiedzialność AXA z tytułu pobytu Ubezpieczonego w szpitalu wygasa z dniem wypłaty świadczenia ubez-

Świadczenie z tytułu śmierci współmałżonka

§ 16

W przypadku śmierci współmałżonka w okresie udzielania ochrony ubezpieczeniowej AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe

w wysokości sumy ubezpieczenia z tytułu śmierci współmałżonka.

Świadczenie z tytułu śmierci współmałżonka w następstwie

nieszczęśliwego wypadku

§ 17

W przypadku śmierci współmałżonka w następstwie nieszczęśliwego wypadku, w okresie udzielania ochrony ubezpieczeniowej, AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe w wysokości sumy ubezpieczenia

z tytułu śmierci współmałżonka w następstwie nieszczęśliwego wypadku

oraz z tytułu śmierci współmałżonka.

Świadczenie z tytułu śmierci dziecka

§ 18

W przypadku śmierci dziecka w okresie udzielania ochrony ubezpieczeniowej AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe w wysokości sumy ubezpieczenia z tytułu śmierci dziecka.

Świadczenie z tytułu urodzenia się dziecka

§ 19

1. W przypadku urodzenia się, w okresie udzielania ochrony ubezpieczeniowej, dziecka, będącego dzieckiem wymagającym leczenia, AXA

wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe w wysokości

3

sumy ubezpieczenia z tytułu urodzenia się dziecka wymagającego

leczenia, z zastrzeżeniem postanowień ust. 2.

2. W przypadku gdy przy urodzeniu dziecko otrzymało 1–4 punktów

w skali Apgar, AXA wypłaci Ubezpieczonemu świadczenie w wysokości 150% sumy ubezpieczenia z tytułu urodzenia się dziecka wymagającego leczenia.

3. Niezależnie od świadczenia, o którym mowa w ust. 1 i 2, w przypadku urodzenia się dziecka Ubezpieczonego po upływie 10 miesięcy,

liczonych od daty rozpoczęcia ochrony ubezpieczeniowej, AXA wypłaci

Ubezpieczonemu świadczenie ubezpieczeniowe w wysokości sumy

ubezpieczenia z tytułu urodzenia się dziecka.

Świadczenie z tytułu śmierci rodzica lub teścia

§ 20

1. W przypadku śmierci rodzica lub teścia w następstwie nieszczęśliwego wypadku zaistniałego w okresie udzielania ochrony ubezpieczeniowej, pod warunkiem że śmierć nastąpiła nie później niż w okresie

6 miesięcy od dnia nieszczęśliwego wypadku, AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe w wysokości sumy ubezpieczenia z tytułu śmierci rodzica lub teścia w następstwie nieszczęśliwego wypadku.

2. Niezależnie od świadczenia, o którym mowa w ust. 1, w przypadku

śmierci rodzica lub teścia po upływie 6 miesięcy, liczonych od daty

rozpoczęcia ochrony ubezpieczeniowej, AXA wypłaci Ubezpieczonemu świadczenie ubezpieczeniowe w wysokości sumy ubezpieczenia

z tytułu śmierci rodzica lub teścia.

3. Z tytułu śmierci rodzica lub teścia, w okresie obowiązywania umowy

ubezpieczenia AXA wypłaci nie więcej niż:

1) 2 świadczenia w związku ze śmiercią rodzica;

2) 2 świadczenia w związku ze śmiercią rodzica w następstwie nieszczęśliwego wypadku;

3) 2 świadczenia w związku ze śmiercią teścia;

4) 2 świadczenia w związku ze śmiercią teścia w następstwie nieszczęśliwego wypadku.

Podstawa ustalania wysokości świadczeń w przypadku zdarzeń

ubezpieczeniowych powstałych w następstwie nieszczęśliwego

wypadku

§ 21

W przypadku zdarzeń ubezpieczeniowych powstałych w następstwie nieszczęśliwego wypadku AXA wypłaci należne świadczenie ubezpieczeniowe

równe sumie ubezpieczenia z dnia wystąpienia nieszczęśliwego wypadku

lub obliczone na podstawie wysokości tej sumy z dnia wystąpienia nieszczęśliwego wypadku.

Wskazanie Uposażonych i określenie ich udziału w świadczeniu

ubezpieczeniowym

§ 22

1. We wniosku ubezpieczeniowym Ubezpieczony może wskazać jedną

lub więcej osób jako Uposażonych.

2. W okresie obowiązywania umowy ubezpieczenia Ubezpieczony może

dokonać zmiany Uposażonych.

3. W przypadku wskazania więcej niż jednej osoby jako Uposażonego,

Ubezpieczony może określić procentowy udział każdej z tych osób

w świadczeniu ubezpieczeniowym.

4. W przypadku nieokreślenia procentowego udziału Uposażonych

w świadczeniu ubezpieczeniowym lub określenia udziałów, których

suma nie stanowi 100%, przyjmuje się, że udziały Uposażonych są

równe.

4

Prawo do świadczenia ubezpieczeniowego

5. Uposażony nabywa prawo do otrzymania świadczenia ubezpieczeniowego z chwilą śmierci Ubezpieczonego, z zastrzeżeniem postanowień ust. 6.

6. Jeżeli Uposażony zmarł przed śmiercią Ubezpieczonego albo jeżeli

umyślnie przyczynił się do śmierci Ubezpieczonego, jego prawo przypada pozostałym Uposażonym proporcjonalnie do przypadających im

procentowych udziałów w świadczeniu ubezpieczeniowym.

7. Jeżeli w chwili śmierci Ubezpieczonego nie ma Uposażonych lub

wszyscy umyślnie przyczynili się do jego śmierci, świadczenie ubezpieczeniowe przypada spadkobiercom Ubezpieczonego.

8. Za osobę, która zmarła przed śmiercią Ubezpieczonego, uważa się

również osobę, która zmarła jednocześnie z Ubezpieczonym.

Wypłata świadczenia ubezpieczeniowego

§ 23

1. Uprawniony do otrzymania danego świadczenia ubezpieczeniowego

obowiązany jest do niezwłocznego zawiadomienia AXA o zajściu zdarzenia objętego ochroną ubezpieczeniową.

2. AXA, w terminie 7 dni od otrzymania zawiadomienia, o którym mowa

w ust. 1, pisemnie lub drogą elektroniczną informuje Uprawnionego,

jakie dokumenty są potrzebne do ustalenia prawa do świadczenia

ubezpieczeniowego oraz jego wysokości.

3. AXA zobowiązana jest wypłacić świadczenie ubezpieczeniowe w terminie 21 dni, licząc od daty otrzymania zawiadomienia o zajściu

zdarzenia ubezpieczeniowego. Gdyby wyjaśnienie okoliczności koniecznych do ustalenia zakresu odpowiedzialności AXA okazało się

niemożliwe w terminie, o którym mowa w zdaniu poprzedzającym,

świadczenie ubezpieczeniowe powinno być wypłacone w terminie 14

dni od dnia, w którym przy dochowaniu należytej staranności wyjaśnienie tych okoliczności było możliwe. Jednak bezsporną część

świadczenia ubezpieczeniowego AXA powinna spełnić w powyższym

21-dniowym terminie.

4. Jeżeli w terminach określonych w ustępach powyższych AXA nie wypłaci świadczenia ubezpieczeniowego, zobowiązane jest do zawiadomienia na piśmie zgłaszającego roszczenie, informując go o przyczynach niemożności zaspokojenia roszczeń.

5. Wypłata świadczenia ubezpieczeniowego jest dokonywana przez AXA

w formie bezgotówkowej, zgodnie z dyspozycją osoby uprawnionej do

jego otrzymania.

6. W przypadku śmierci Ubezpieczonego po nabyciu przez niego prawa

do wypłaty świadczenia AXA wypłaci to świadczenie jego spadkobiercom.

7. Jeżeli świadczenie ubezpieczeniowe nie przysługuje lub przysługuje

w innej wysokości niż określona w zgłoszonym roszczeniu, AXA poinformuje o tym pisemnie osobę zgłaszającą roszczenie, wskazując na

okoliczności oraz na podstawę prawną uzasadniające całkowitą lub

częściową odmowę wypłaty świadczenia.

IV. ZA CO AXA NIE ODPOWIADA

Każda polisa ubezpieczeniowa zawiera ograniczenia, dlatego w tej części

dokumentu są one dokładnie przybliżone. Prosimy o zapoznanie się z poniższymi postanowieniami, które wyjaśniają, w jakich sytuacjach świadczenie

nie zostanie przyznane.

Kiedy świadczenie nie zostanie wypłacone?

§ 24

1. Odpowiedzialność AXA z tytułu udzielania ochrony ubezpieczeniowej

na wypadek śmierci jest wyłączona, jeżeli śmierć Ubezpieczonego

nastąpiła na skutek:

Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna Ochrona

1) działań wojennych, działań zbrojnych, zamieszek, świadomego

i dobrowolnego uczestnictwa Ubezpieczonego w aktach przemocy, terroru lub zamieszkach, chyba że jego udział wynikał z wykonywania czynności służbowych, stanu wyższej konieczności lub

obrony koniecznej;

2) samobójstwa Ubezpieczonego popełnionego w okresie 2 lat od

daty zawarcia umowy ubezpieczenia;

3) samookaleczenia Ubezpieczonego lub okaleczenia na jego prośbę, niezależnie od stanu poczytalności.

2. Świadczenie z tytułu:

1) śmierci współmałżonka;

2) śmierci rodzica;

3) śmierci teścia;

4) śmierci dziecka;

nie zostanie wypłacone, jeżeli powyższe zdarzenia ubezpieczeniowe

nastąpiły na skutek działań lub czynności, o których mowa w ust. 1,

dokonanych przez osoby wymienione w niniejszym ustępie.

3. Świadczenie ubezpieczeniowe z tytułu pobytu Ubezpieczonego

w szpitalu nie zostanie wypłacone, jeżeli cel pobytu w szpitalu związany był z:

1) leczeniem lub poddaniem się Ubezpieczonego zabiegowi pozostającemu w związku z ciążą, porodem lub połogiem, z zastrzeżeniem że wyłączenie to nie ma zastosowania w stosunku do pobytu Ubezpieczonego w szpitalu w związku z porodem, jeżeli okres

pobytu w szpitalu od dnia porodu do dnia wypisu ze szpitala trwa

nieprzerwanie co najmniej 10 dni i ma na celu leczenie choroby

Ubezpieczonego, będącej skutkiem powikłań poporodowych;

2) poddaniem się przez Ubezpieczonego operacji plastycznej lub

kosmetycznej, chyba że była ona niezbędna w celu usunięcia

skutków nieszczęśliwego wypadku, jakiemu uległ Ubezpieczony

w okresie udzielania ochrony ubezpieczeniowej;

3) wykonaniem Ubezpieczonemu rutynowych badań lekarskich, badań biochemicznych, badań rentgenowskich oraz innych badań,

o ile przyczyną ich przeprowadzenia nie jest choroba lub obrażenia ciała Ubezpieczonego;

4) wykonaniem Ubezpieczonemu zabiegów rehabilitacyjnych, w tym

również rehabilitacji kardiologicznej i neurologicznej;

5) leczeniem dysfunkcji psychicznych lub umysłowych, w tym nerwic;

6) leczeniem choroby AIDS lub zakażenia wirusem HIV Ubezpieczonego;

7) leczeniem wad wrodzonych Ubezpieczonego;

8) leczeniem skutków samookaleczenia Ubezpieczonego;

9) leczeniem skutków spożycia alkoholu, narkotyków, środków odurzających lub psychotropowych (leczenie uzależnień).

Kiedy ochrona ubezpieczeniowa jest ograniczona i czego

nie obejmuje?

4. W okresie 3 miesięcy, liczonych od daty rozpoczęcia ochrony ubezpieczeniowej, AXA udziela Ubezpieczonemu ochrony ubezpieczeniowej z tytułu pobytu w szpitalu ograniczonej wyłącznie do pobytu

Ubezpieczonego w szpitalu w celu leczenia obrażeń ciała powstałych

bezpośrednio w następstwie nieszczęśliwego wypadku, zaistniałego

w okresie udzielania ochrony ubezpieczeniowej.

5. W przypadku gdy pobyt Ubezpieczonego w szpitalu w celu leczenia

choroby rozpoczął się przed dniem rozpoczęcia lub w terminie 3 miesięcy od dnia rozpoczęcia ochrony ubezpieczeniowej, w tym zakresie,

świadczenie z tytułu tego pobytu w szpitalu nie przysługuje.

6. Świadczenie ubezpieczeniowe z tytułu poważnego zachorowania

Ubezpieczonego nie zostanie wypłacone, jeżeli:

1) poważne zachorowanie lub jego objawy zdiagnozowano, rozpoznano lub leczono przed upływem 3 miesięcy, liczonych od daty

rozpoczęcia ochrony ubezpieczeniowej;

2) poważnym zachorowaniem jest choroba Parkinsona występująca

w postaci parkinsonizmu wtórnego (objawowego).

7. Świadczenie z tytułu śmierci współmałżonka nie zostanie wypłacone,

jeżeli śmierć współmałżonka nastąpiła w okresie pierwszych 3 miesięcy, liczonych od daty rozpoczęcia ochrony ubezpieczeniowej.

8. Świadczenie z tytułu urodzenia się dziecka nie zostanie wypłacone

w przypadku, gdy urodzenie się dziecka nastąpiło w okresie pierwszych 10 miesięcy, a w przypadku urodzenia się dziecka wymagającego leczenia – gdy urodzenie nastąpiło w okresie pierwszych 5

miesięcy, liczonych od daty rozpoczęcia ochrony ubezpieczeniowej.

9. Świadczenie ubezpieczeniowe z tytułu:

1) śmierci Ubezpieczonego w następstwie nieszczęśliwego wypadku;

2) śmierci Ubezpieczonego w następstwie wypadku komunikacyjnego;

3) uszczerbku na zdrowiu Ubezpieczonego powstałego w następstwie nieszczęśliwego wypadku;

4) pobytu Ubezpieczonego w szpitalu;

5) poważnego zachorowania Ubezpieczonego,

6) śmierci współmałżonka w następstwie nieszczęśliwego wypadku,

7) śmierci dziecka;

8) śmierci rodzica lub teścia w następstwie nieszczęśliwego wypadku;

nie zostanie wypłacone, jeżeli odpowiednio nieszczęśliwy wypadek,

choroba, obrażenia ciała będące przyczyną pobytu w szpitalu lub poważne zachorowanie, są następstwem:

a) spożycia przez Ubezpieczonego alkoholu w ilości powodującej, że zawartość alkoholu w jego organizmie wynosi lub

prowadzi do stężenia we krwi od 0,2‰ alkoholu albo do obecności w wydychanym powietrzu od 0,1 mg alkoholu w 1 dm³,

b) niezaleconego przez lekarza zażycia przez Ubezpieczonego leków, narkotyków, środków odurzających lub psychotropowych,

c) usiłowania popełnienia lub popełnienia przez Ubezpieczonego

czynu spełniającego ustawowe znamiona przestępstwa,

d) udziału Ubezpieczonego w sportach wysokiego ryzyka,

e) pełnienia przez Ubezpieczonego zawodowej służby wojskowej,

f) prowadzenia przez Ubezpieczonego pojazdu lądowego, wodnego lub powietrznego, jeżeli Ubezpieczony nie posiadał odpowiednich uprawnień lub dokumentu uprawniającego do kierowania i używania danego pojazdu, lub pojazd ten nie posiadał

odpowiedniego świadectwa kwalifikacyjnego,

g) transportu środkami powietrznymi, z wyjątkiem licencjonowanych pasażerskich linii lotniczych,

h) dysfunkcji psychicznych lub umysłowych, w tym nerwic,

i) utraty przytomności poprzedzającej fizyczne obrażenia ciała,

w tym napadów padaczkowych.

W przypadku gdy przedmiotem ubezpieczenia jest życie współmałżonka, teścia, rodzica lub dziecka, postanowienia ust. 9 stosuje się

odpowiednio do tych osób.

10. Świadczenie ubezpieczeniowe z tytułu urodzenia się dziecka wymagającego leczenia nie zostanie wypłacone, jeżeli urodzenie się dziecka wymagającego leczenia nastąpiło:

1) w związku z chorobą AIDS lub zarażeniem się dziecka wirusem

HIV w okresie płodowym;

2) wskutek przyjmowania przez matkę dziecka w okresie ciąży alkoholu, narkotyków lub leków nieprzepisanych przez lekarza albo

użytych niezgodnie z zaleceniem lekarskim;

3) w związku z nieuzasadnionym nieskorzystaniem z porady lekarskiej lub nieprzestrzeganiem przez matkę dziecka w okresie

ciąży zaleceń lekarzy oraz podejmowaniem przez matkę dziecka

działań powodujących wady płodu;

4) w wyniku choroby lub urazu dziecka, zaistniałych podczas porodu

lub po urodzeniu się dziecka.

5

Zatajenie lub podanie nieprawdziwych informacji

§ 25

1. W przypadku ujawnienia, że przed datą zawarcia umowy ubezpieczenia Właściciel polisy lub Ubezpieczony podał nieprawdziwe wiadomości, a zwłaszcza zatajona została choroba Ubezpieczonego lub

współmałżonka, AXA – w okresie pierwszych trzech lat od daty zawarcia umowy ubezpieczenia – może odmówić wypłaty świadczenia.

Wspomniane konsekwencje nie będą miały zastosowania, jeżeli nieprawdziwe wiadomości nie miały wpływu na zwiększenie prawdopodobieństwa wystąpienia zdarzenia objętego umową ubezpieczenia.

2. Jeżeli do podania nieprawdziwych wiadomości lub zatajenia informacji doszło na skutek umyślnej winy Właściciela polisy lub Ubezpieczonego, w razie wątpliwości przyjmuje się, że zdarzenie przewidziane

umową ubezpieczenia i jego następstwa są skutkiem tych nieprawdziwych lub zatajonych okoliczności.

V. OBOWIĄZKI

VI. REZYGNACJA, WYPOWIEDZENIE, ROZWIĄZANIE UMOWY

UBEZPIECZENIA

Kiedy można zrezygnować z polisy?

§ 28

1. Właściciel polisy może odstąpić od umowy ubezpieczenia poprzez

złożenie AXA w formie pisemnej oświadczenia o odstąpieniu od umowy ubezpieczenia, w terminie:

1) 45 dni;

2) 15 dni – jeżeli Właściciel polisy jest przedsiębiorcą,

od daty zawarcia umowy ubezpieczenia.

2. Odstąpienie od umowy ubezpieczenia nie zwalnia Właściciela polisy z obowiązku zapłacenia składki za okres, w jakim AXA udzielała

ochrony ubezpieczeniowej.

Kiedy można wypowiedzieć umowę?

§ 29

Jakie są obowiązki Właściciela polisy?

§ 26

1. Właściciel polisy ma obowiązek opłacać składkę w wysokości i terminach określonych w polisie.

2. Właściciel polisy jest zobowiązany do powiadomienia AXA o każdej

zmianie swojego adresu korespondencyjnego.

3. W przypadku gdy umowa ubezpieczenia została zawarta na rzecz

osoby trzeciej, Właściciel polisy jest zobowiązany do przekazania

Ubezpieczonemu:

1) przed wyrażeniem przez Właściciela polisy zgody na zmianę warunków umowy lub zmianę prawa właściwego dla umowy ubezpieczenia – informacji w tym zakresie wraz z określeniem wpływu

tych zmian na wartość świadczeń przysługujących z tytułu zawartej umowy ubezpieczenia,

2) niezwłocznie po przekazaniu Właścicielowi polisy przez AXA – informacji o wysokości świadczeń przysługujących z tytułu zawartej

umowy ubezpieczenia,

4. W przypadku nieprzekazania przez Właściciela polisy informacji Ubezpieczonemu, zgodnie z postanowieniami ust. 3, Właściciel polisy ponosi wobec Ubezpieczonego odpowiedzialność na zasadach ogólnych.

Jakie są obowiązki AXA?

§ 27

1. AXA jest zobowiązana do potwierdzenia zawarcia umowy ubezpieczenia poprzez wystawienie polisy i doręczenie jej Właścicielowi polisy.

2. AXA jest zobowiązana do wypłaty świadczenia ubezpieczeniowego

zgodnie z zasadami określonymi w OWU.

3. AXA jest zobowiązana do przekazania Właścicielowi polisy, przed

wyrażeniem przez niego zgody na zmianę warunków umowy ubezpieczenia lub zmianę prawa właściwego dla umowy ubezpieczenia

– informacji w tym zakresie wraz z określeniem wpływu tych zmian

na wartość świadczeń przysługujących z tytułu zawartej umowy ubezpieczenia.

1. Właściciel polisy ma prawo do wypowiedzenia umowy ubezpieczenia

w każdym czasie jej obowiązywania, poprzez złożenie AXA oświadczenia o wypowiedzeniu umowy ubezpieczenia w formie pisemnej – pod

rygorem nieważności.

2. Umowa ubezpieczenia rozwiązuje w ostatnim dniu okresu, za który

została opłacona składka, jednak nie później niż w dniu poprzedzającym najbliższą rocznicę polisy.

Kiedy umowa ulegnie rozwiązaniu?

§ 30

1. Umowa ubezpieczenia ulega rozwiązaniu:

1) wskutek wypowiedzenia umowy ubezpieczenia przez Właściciela

polisy z ostatnim dniem okresu wypowiedzenia umowy ubezpieczenia;

2) z upływem okresu na jaki została zawarta – jeżeli Strony nie przedłużyły okresu jej obowiązywania;

3) z upływem okresu na jaki została zawarta – jeżeli Strony nie

uzgodnią warunków zmiany umowy ubezpieczenia do rocznicy

polisy;

4) po upływie okresu prolongaty – jeżeli wymagalna składka za okres,

w którym AXA udzielała ochrony ubezpieczeniowej, nie została zapłacona w tym terminie mimo uprzedniego wezwania przez AXA do

jej zapłaty w terminie nie krótszym niż 7 dni;

5) z dniem śmierci Ubezpieczonego.

2. W przypadku rozwiązania umowy ubezpieczenia przed upływem okresu, na jaki została zawarta, wpłacona składka za okres udzielanej

przez AXA ochrony ubezpieczeniowej nie podlega zwrotowi.

3. Jeżeli umowa ubezpieczenia ulegnie rozwiązaniu przed upływem

okresu, za który została opłacona składka, AXA dokona zwrotu składki za niewykorzystany okres ochrony.

VII. SKARGI I ZAŻALENIA

Skargi i zażalenia

§ 31

1. Osoba zainteresowana może wnosić skargi i zażalenia do Zarządu

AXA.

2. Skargi i zażalenia powinny być składane na piśmie w siedzibie AXA

lub przesyłane na adres AXA. Powinny one określać dane umożliwiające identyfikację osoby zgłaszającej skargę lub zażalenie oraz

przedmiot skargi lub zażalenia.

6

Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna Ochrona

3. Skargi i zażalenia są rozpatrywane niezwłocznie, nie później jednak

niż w terminie 30 dni od dnia doręczenia AXA. W przypadku gdy rozpatrzenie skargi lub zażalenia nie jest możliwe w tym terminie, AXA

poinformuje o tym osobę, która zgłosiła skargę lub zażalenie, oraz

rozpatrzy skargę lub zażalenie najpóźniej w terminie 14 dni od dnia,

w którym przy zachowaniu należytej staranności rozpatrzenie skargi

lub zażalenia stało się możliwe.

4. O sposobie rozpatrzenia skargi lub zażalenia zawiadamia się osobę, która zgłosiła skargę lub zażalenie, niezwłocznie po rozpatrzeniu,

w formie pisemnej lub innej formie uzgodnionej z tą osobą.

5. Niezależnie od trybu określonego w niniejszym paragrafie organem

uprawnionym do rozpatrywania skarg i zażaleń na działalność AXA

jest Rzecznik Ubezpieczonych, Komisja Nadzoru Finansowego, jak

również miejski i powiatowy Rzecznik Konsumentów.

6. AXA podlega nadzorowi Komisji Nadzoru Finansowego.

2. Kwoty otrzymane przez osoby fizyczne z tytułu ubezpieczeń na życie

są wolne od podatku, z wyjątkiem dochodu z tytułu inwestowania

składki ubezpieczeniowej w związku z umową ubezpieczenia, w przypadku ubezpieczeń związanych z ubezpieczeniowymi funduszami kapitałowymi.

3. Kwoty otrzymane przez osoby prawne z tytułu ubezpieczeń na życie

podlegają opodatkowaniu podatkiem dochodowym od osób prawnych, zgodnie z zasadami określonymi w ustawie z dnia 15 lutego

1992 r. o podatku dochodowym od osób prawnych (tekst jednolity:

Dz.U. z 2000 r. nr 54, poz. 654 z późn. zm.).

IX. DEFINICJE

Poniżej wskazaliśmy wyjaśnienia najważniejszych pojęć, stosowanych w niniejszym dokumencie oraz w innych dokumentach stanowiących integralną

część umowy ubezpieczenia.

Sąd właściwy do rozstrzygania sporów

§ 32

Powództwo o roszczenia wynikające z umowy ubezpieczenia można wytoczyć przed sądem powszechnym właściwym dla siedziby AXA, Właściciela

polisy, Ubezpieczonego lub Uprawnionego.

VIII. POSTANOWIENIA KOŃCOWE ORAZ INFORMACJA

O PRZEPISACH PODATKOWYCH

Postanowienia końcowe

§ 33

1. W przypadku gdy zgodnie z obowiązującymi przepisami prawa do dokonania zmiany umowy ubezpieczenia jest wymagana zgoda Ubezpieczonego, złożenie przez Właściciela polisy oświadczenia dotyczącego zmiany umowy ubezpieczenia jest równoznaczne ze złożeniem

oświadczenia o wyrażeniu zgody na zmianę umowy ubezpieczenia

w imieniu Ubezpieczonego, który upoważnił Właściciela polisy do jej

wyrażenia. Dodatkowo w takim przypadku, wraz z oświadczeniem

dotyczącym zmiany umowy ubezpieczenia, Właściciel polisy jest zobowiązany doręczyć AXA oświadczenie Ubezpieczonego o wyrażeniu

zgody na zmianę umowy ubezpieczenia, jeżeli nie upoważnił Właściciela polisy do dokonania tej czynności lub odwołał takie upoważnienie.

2. AXA odmówi realizacji dyspozycji, jeżeli wniosek lub dokument dyspozycji zostały wypełnione nieprawidłowo lub są niekompletne.

3. Z zastrzeżeniem ust. 4 paragrafu, wszelkie oświadczenia i zawiadomienia dotyczące umowy ubezpieczenia powinny być dokonywane na

piśmie. Oświadczenia i zawiadomienia składane AXA powinny być

przesyłane na adres siedziby AXA bądź składane osobiście w jej siedzibie.

4. O ile OWU nie wymagają zachowania formy pisemnej, Strony mogą

ustalić, że oświadczenia i zawiadomienia dotyczące umowy ubezpieczenia będą składane z wykorzystaniem środków porozumiewania

się na odległość.

5. W sprawach nieuregulowanych w OWU do umowy ubezpieczenia

stosuje się przepisy kodeksu cywilnego oraz przepisy o działalności

ubezpieczeniowej.

Informacja o przepisach podatkowych

§ 34

1. Zasady opodatkowania podatkiem dochodowym kwot otrzymanych

przez osoby fizyczne z tytułu ubezpieczeń na życie określa ustawa

z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych

(tekst jednolity: Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

Co oznaczają poszczególne pojęcia?

§ 35

1) AXA – AXA Życie Towarzystwo Ubezpieczeń S.A. z siedzibą w Warszawie;

2) choroba – stwierdzona przez lekarza reakcja organizmu Ubezpieczonego na działanie czynnika chorobotwórczego, prowadząca do zaburzeń czynnościowych, zmian organicznych w tkankach, narządach,

układach lub całym ustroju Ubezpieczonego;

3) data rozpoczęcia ochrony – określony w polisie dzień zawarcia umowy ubezpieczenia, w którym rozpoczyna się odpowiedzialność AXA

z tytułu udzielania ochrony ubezpieczeniowej;

4) dziecko – dziecko własne Ubezpieczonego lub dziecko przez niego

przysposobione, które w chwili zajścia zdarzenia ubezpieczeniowego

nie ukończyło 25. roku życia;

5) miesiąc polisy – miesiąc rozpoczynający się w dacie rozpoczęcia

ochrony, a następnie w takim samym dniu każdego kolejnego miesiąca, a jeżeli nie ma takiego dnia w danym miesiącu – w ostatnim

dniu tego miesiąca;

6) nieszczęśliwy wypadek – przypadkowe, nagłe zdarzenie wywołane

wyłącznie przyczyną zewnętrzną, niezależne od woli ani stanu zdrowia Ubezpieczonego, które spowodowało u Ubezpieczonego fizyczne

obrażenia ciała; zawału serca, udaru mózgu i innych chorób, nawet

występujących nagle, nie uważa się za nieszczęśliwy wypadek; za

nieszczęśliwy wypadek w rozumieniu niniejszych OWU nie uznaje się

także następstw zdrowotnych przeciążenia, wysiłku, dźwignięcia lub

pochylenia Ubezpieczonego;

7) obrażenia ciała – uszkodzenie narządów lub układów narządów

Ubezpieczonego, powstałe bezpośrednio w następstwie nieszczęśliwego wypadku;

8) Oddział Intensywnej Opieki Kardiologicznej (OIOK), Oddział Intensywnego Nadzoru Kardiologicznego (OINK) – wydzielony, specjalistyczny pododdział szpitalny funkcjonujący w obrębie oddziału,

kliniki kardiologicznej lub oddziału internistycznego o profilu kardiologicznym, przeznaczony do leczenia chorych wymagających stałego

nadzoru i ciągłego monitorowania czynności życiowych wyłącznie

z nagłych wskazań kardiologicznych; w rozumieniu niniejszych OWU

za OIOK uznaje się również samodzielną jednostkę organizacyjną

(oddział), jeżeli funkcjonuje w obrębie monoprofilowanych kardiologicznych jednostek opieki zdrowotnej o najwyższym stopniu referencyjności (instytuty); pobyt w OIOK/OINK powinien być udokumentowany w karcie wypisu ze szpitala lub poświadczony przez właściwego

kierownika kliniki lub oddziału szpitalnego; w rozumieniu niniejszych

OWU za OIOK/OINK nie uważa się: sali „R”, oddziału rehabilitacji

kardiologicznej oraz sal nadzoru pooperacyjnego, znajdujących się

w obrębie oddziałów klinik kardiochirurgicznych;

9) Oddział Intensywnej Opieki Medycznej/Oddział Intensywnej Terapii (OIOM/OIT) – wydzielony, specjalistyczny oddział szpitalny prze-

7

10)

11)

12)

13)

14)

8

znaczony dla chorych w stanie bezpośredniego zagrożenia życia,

wymagających intensywnego leczenia, opieki i stałego nadzoru; w rozumieniu niniejszych OWU za OIOM/OIT uznaje się również Oddział

Intensywnej Opieki Kardiologicznej (OIOK) oraz Oddział Intensywnego Nadzoru Kardiologicznego (OINK);

OWU – niniejsze Ogólne warunki indywidualnego ubezpieczenia na

życie Optymalna Ochrona;

pakiet ubezpieczeniowy – określony przez AXA zbiór zdarzeń ubezpieczeniowych objętych ochroną ubezpieczeniową, zawierający

określone wariantowo koszty ochrony ubezpieczeniowej oraz sumy

ubezpieczenia wypłacane lub stanowiące podstawę do obliczenia wysokości wypłacanych świadczeń ubezpieczeniowych z tytułu zajścia

zdarzeń ubezpieczeniowych;

pobyt w szpitalu – pobyt w szpitalu trwający nieprzerwanie co najmniej:

a) 5 dni – dotyczy pobytu Ubezpieczonego w szpitalu, wyłącznie

w celu leczenia doznanych obrażeń ciała lub choroby,

b) 10 dni od dnia porodu – dotyczy pobytu Ubezpieczonego w szpitalu w związku z porodem i ma na celu wyłącznie leczenie choroby Ubezpieczonego, będącej skutkiem powikłań poporodowych;

w rozumieniu niniejszych OWU okres pobytu w szpitalu rozpoczyna

się w dniu przyjęcia Ubezpieczonego do szpitala, a kończy się w dniu

wypisania Ubezpieczonego ze szpitala; pobyt w szpitalu powinien

zostać potwierdzony kartą informacyjną leczenia szpitalnego;

polisa – dokument wystawiany przez AXA, potwierdzający zawarcie

umowy ubezpieczenia;

poważne zachorowanie – jedna z niżej wymienionych chorób Ubezpieczonego:

a) zawał serca – rozpoznanie dokonanej martwicy części mięśnia

sercowego wywołanej nagłym przerwaniem dopływu krwi do określonego obszaru mięśnia sercowego; rozpoznanie musi być

oparte na stwierdzeniu typowego wzrostu lub spadku stężenia

biomarkerów sercowych we krwi (troponiny I, troponiny T lub CKMB), z co najmniej jedną wartością przekraczającą 99. percentyl zakresu górnej granicy referencyjnej, z współistniejącym co

najmniej jednym z wymienionych niżej klinicznych wykładników

niedokrwienia mięśnia sercowego:

– typowe objawy kliniczne zawału mięśnia sercowego,

– jeden z następujących objawów EKG, wskazujących na świeże

niedokrwienie mięśnia sercowego: nowo powstałe uniesienie

lub obniżenie odcinka ST-T, odwrócenie załamka T, nowe patologiczne załamki Q lub nowo powstały blok lewej odnogi pęczka Hisa;

ochrona ubezpieczeniowa nie obejmuje innych ostrych zespołów

wieńcowych,

b) udar mózgu – martwica tkanki mózgowej wywołana przerwaniem

dopływu krwi do określonego obszaru mózgowia lub krwotokiem

do tkanki mózgowej przy współistnieniu wszystkich niżej wymienionych okoliczności:

– wystąpienie nowych klinicznych objawów neurologicznych odpowiadających udarowi mózgu,

– obecność obiektywnych ubytków neurologicznych stwierdzanych w badaniu neurologicznym przez okres min. 60 dni od

chwili rozpoznania udaru mózgu,

– obecność nowych zmian charakterystycznych dla udaru mózgu

w obrazie tomografii komputerowej lub jądrowego rezonansu

magnetycznego (o ile badania takie były przeprowadzone);

z ochrony ubezpieczeniowej wykluczone są:

– epizody przemijającego niedokrwienia mózgu (TIA),

– zawały mózgu lub krwawienia środczaszkowe spowodowane

zewnętrznym urazem,

– wtórne krwotoki do istniejących ognisk poudarowych;

c)

d)

e)

f)

g)

h)

i)

jakiekolwiek inne zmiany w mózgu możliwe do rozpoznania metodami obrazowymi bez współistniejących odpowiadających tym

zmianom objawów klinicznych,

nowotwór złośliwy – nowotwór (guz) złośliwy charakteryzujący się

niekontrolowanym wzrostem i rozprzestrzenianiem się komórek

nowotworowych, powodujący naciekanie i niszczenie prawidłowych

tkanek; rozpoznanie musi zostać potwierdzone badaniem histopatologicznym; ochrona ubezpieczeniowa obejmuje również przypadki białaczki, chłoniaka złośliwego (w tym chłoniaka skory), chorobę

Hodgkina, złośliwe nowotwory szpiku kostnego i mięsaka;

z ochrony ubezpieczeniowej wykluczone są:

– rak nieinwazyjny (carcinoma in situ), dysplazja oraz wszelkie

zmiany przedrakowe,

– rak gruczołu krokowego w stopniu zaawansowania mniejszym

niż T2N0M0,

– wszelkie nowotwory skóry z wyjątkiem czerniaka złośliwego

przekraczającego warstwę naskórka,

– rak brodawkowaty tarczycy ograniczony do gruczołu tarczowego,

– wszelkie nowotwory współistniejące z infekcją HIV,

niewydolność nerek – schyłkowe stadium choroby nerek (niewydolność nerek), wyrażające się nieodwracalnym upośledzeniem

czynności obu nerek oraz stanowiące bezwzględne wskazanie do

przewlekłej dializoterapii,

guzy mózgu – wszystkie guzy mózgu, które nie są klasyfikowane

jako złośliwe; potwierdzone przez specjalistę neurologa lub neurochirurga, wymagające usunięcia lub, w przypadku zaniechania

operacji, powodujące trwały ubytek neurologiczny,

wykluczeniu podlegają: krwiaki, ziarniaki, cysty, guzy szyszynki

lub przysadki mózgowej oraz malformacje naczyń mózgowych,

utrata wzroku wskutek choroby – całkowita, nieodwracalna utrata widzenia w obu oczach spowodowana chorobą; rozpoznanie

musi być potwierdzone przez lekarza okulistę z ośrodka prowadzącego leczenie; ubezpieczenie nie obejmuje przypadków utraty

wzroku możliwych do skorygowania postępowaniem terapeutycznym,

oparzenia – głębokie termiczne lub chemiczne uszkodzenie powłok skórnych, uznane za oparzenia III stopnia, obejmujące nie

mniej niż 20% całkowitej powierzchni ciała;

przy ocenie powierzchni oparzenia stosuje się „regułę dziewiątek” lub tabelę Lunda i Browdera,

utrata mowy – całkowita, nieodwracalna utrata funkcji mowy na

skutek:

– uszkodzenia krtani lub strun głosowych w przebiegu choroby

przewlekłej,

– uszkodzenia ośrodka mowy w OUN,

– resekcji narządu mowy (krtani), trwająca nieprzerwanie co

najmniej 8 miesięcy i potwierdzona orzeczeniem lekarza specjalisty foniatry lub laryngologa;

wyłączeniu podlegają wszystkie przypadki utraty mowy na tle

schorzeń psychicznych;

choroba Alzheimera (demencja przedstarcza) przed 65. rokiem

życia – jednoznaczne rozpoznanie choroby Alzheimera (demencja

przedstarcza) przed 65. rokiem życia, które musi zostać potwierdzone przez specjalistę i udokumentowane typowymi wynikami

badań dodatkowych, w tym neuroradiologicznych (np. tomografia

komputerowa, rezonans magnetyczny, pozytronowa tomografia

emisyjna mózgu); choroba musi skutkować trwałą niezdolnością

do wykonywania czynności życia codziennego lub też musi skutkować koniecznością stałej opieki osób trzecich w związku z chorobą;

wszystkie powyższe warunki muszą być potwierdzone w stosownej dokumentacji medycznej przez okres co najmniej 3 ostatnich

miesięcy poprzedzających zgłoszenie roszczenia;

Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna Ochrona

15)

16)

17)

18)

19)

20)

j) choroba Parkinsona przed 65. rokiem życia – jednoznaczne rozpoznanie idiopatycznej lub pierwotnej choroby Parkinsona przed

65. rokiem życia musi zostać potwierdzone przez specjalistę;

choroba musi skutkować trwałą niezdolnością do wykonywania

czynności życia codziennego lub musi skutkować koniecznością

stałego przebywania chorego w łóżku i niezdolnością do podniesienia się bez pomocy zewnętrznej;

wszystkie powyższe warunki muszą być potwierdzone w stosownej dokumentacji medycznej przez okres co najmniej 3 ostatnich

miesięcy poprzedzających zgłoszenie roszczenia;

wykluczeniu podlegają wszystkie pozostałe, poza wymienionymi,

postacie parkinsonizmu;

k) przeszczep dużych narządów – przeszczepienie osobie ubezpieczonej, jako biorcy, jednego z niżej wymienionych kompletnych

narządów lub zakwalifikowanie Ubezpieczonego na oficjalną listę

biorców oczekujących na przeszczep jednego z niżej wymienionych narządów: serca, płuca, wątroby, nerki lub trzustki; ubezpieczeniem nie są objęte przeszczepy narządów innych niż wymienione powyżej, części narządów, tkanek lub komórek;

l) leczenie operacyjne naczyń wieńcowych – przeprowadzenie

operacji chirurgicznej przy otwartej klatce piersiowej, mającej na

celu zlikwidowanie zwężenia lub niedrożności jednej lub więcej

tętnic wieńcowych przez wszczepienie pomostu omijającego;

zakres ubezpieczenia nie obejmuje angioplastyki ani jakichkolwiek innych zabiegów na tętnicach wieńcowych wykonywanych

od strony światła tętnicy wieńcowej i wykorzystujących techniki

cewnikowania naczyń wieńcowych lub techniki laserowe;

prolongata – 2 miesiące polisy od dnia wymagalności nieopłaconej

składki najwcześniej wymagalnej, w czasie których AXA ponosi odpowiedzialność z tytułu udzielania ochrony ubezpieczeniowej mimo

zaległości w zapłacie składki przez Właściciela polisy;

rocznica polisy – dzień w każdym roku kalendarzowym obowiązywania umowy ubezpieczenia, odpowiadający dacie rozpoczęcia ochrony,

a jeżeli nie ma takiego dnia w danym roku – ostatni dzień miesiąca

kalendarzowego, w którym przypada data rozpoczęcia ochrony;

rodzic – matka lub ojciec Ubezpieczonego w rozumieniu kodeksu

rodzinnego i opiekuńczego; za rodzica uznaje się również:

a) osobę będącą w dniu zajścia zdarzenia ubezpieczeniowego żoną

ojca Ubezpieczonego lub wdową po ojcu Ubezpieczonego, o ile

nie wstąpiła ponownie w związek małżeński,

b) osobę będącą w dniu zajścia zdarzenia ubezpieczeniowego mężem matki Ubezpieczonego lub wdowcem po matce Ubezpieczonego, o ile nie wstąpił ponownie w związek małżeński;

rok polisy – 12-miesięczny okres rozpoczynający się od daty rozpoczęcia ochrony oraz każdy kolejny 12-miesięczny okres rozpoczynający się od daty rocznicy polisy;

sporty wysokiego ryzyka – sporty lub aktywności fizyczne, których

uprawianie wymaga działania w warunkach podwyższonego ryzyka ze

względu na wystąpienie choćby jednego z następujących czynników

ryzyka: jazda konna, użycie broni białej lub palnej, użycie pojazdów

silnikowych, walka wręcz, schodzenie pod wodę na głębokość większą niż 10 m, przebywanie w terenie górskim poza wytyczonymi trasami lub szlakami;

za sporty wysokiego ryzyka uważa się również sporty ekstremalne, przez które rozumie się sporty lub aktywności fizyczne, których

uprawianie wymaga ponadprzeciętnych umiejętności, odwagi lub

działania w warunkach zagrożenia życia, w szczególności sporty powietrzne, downhill rowerowy, wspinaczka wysokogórska, skalna, skałkowa, lodowa, speleologia, skoki narciarskie, skoki akrobatyczne na

nartach, skoki z wysokich budynków lub skał, skoki bungee, jazda

po muldach, rafting, sporty uprawiane na rzekach górskich, a także

wyprawy do miejsc charakteryzujących się ekstremalnymi warunkami klimatycznymi lub przyrodniczymi: pustynia, wysokie góry (pow.

4000 m n.p.m.), busz, bieguny, dżungla, tereny lodowcowe;

Strony – AXA i Właściciel polisy;

21) suma ubezpieczenia – kwota określona w polisie będąca podstawą

do ustalenia wysokości świadczenia ubezpieczeniowego w przypadku zajścia zdarzenia ubezpieczeniowego objętego zakresem ubezpieczenia;

22) szpital – działający zgodnie z odpowiednimi przepisami prawa, na terytorium Rzeczypospolitej Polskiej, zakład opieki lecznictwa zamkniętego, którego zadaniem jest świadczenie przez wykwalifikowaną kadrę

pielęgniarską i lekarską całodobowej opieki medycznej, leczenie i wykonywanie zabiegów chirurgicznych; za szpital nie uważa się ośrodka opieki społecznej, ośrodka dla psychicznie chorych, hospicjum,

ośrodka, oddziału i pododdziału szpitalnego leczenia nerwic, ośrodka

leczenia uzależnień od alkoholu, narkotyków, leków i innych, ośrodka

sanatoryjnego, ośrodka wypoczynkowego, ośrodka uzdrowiskowego,

a także szpitala, oddziału i ośrodka rehabilitacji;

23) świadczenie ubezpieczeniowe – kwota należna osobom uprawnionym w przypadku zajścia w okresie odpowiedzialności AXA zdarzenia

ubezpieczeniowego;

24) teść – matka lub ojciec współmałżonka; za teścia uznaje się również

osobę będącą w dniu zajścia zdarzenia ubezpieczeniowego:

a) żoną ojca współmałżonka lub wdową po ojcu współmałżonka,

o ile po śmierci ojca współmałżonka nie wstąpiła ponownie

w związek małżeński,

b) mężem matki współmałżonka lub wdowcem po matce współmałżonka, o ile po śmierci matki współmałżonka nie wstąpił ponownie w związek małżeński;

W sytuacji gdy współmałżonek zmarł przed śmiercią swojego rodzica w rozumieniu kodeksu rodzinnego i opiekuńczego, rodzic ten

pozostanie teściem Ubezpieczonego, o ile Ubezpieczony po śmierci

współmałżonka nie zawarł ponownie związku małżeńskiego;

25) Ubezpieczony – osoba fizyczna, na rzecz której Właściciel polisy zawarł umowę ubezpieczenia, która w dniu podpisania wniosku ubezpieczeniowego ukończyła 18. rok życia i nie ukończyła 55. roku życia,

a w przypadku zawarcia umowy ubezpieczenia obejmującej pakiet

ubezpieczeniowy Senior – nie ukończyła 65. roku życia;

26) umowa ubezpieczenia – umowa zawarta na podstawie niniejszych

OWU;

27) Uposażony – osoba fizyczna, osoba prawna lub jednostka organizacyjna nieposiadająca osobowości prawnej, wskazana przez Ubezpieczonego, uprawniona do otrzymania świadczenia ubezpieczeniowego

na wypadek śmierci Ubezpieczonego;

28) Uprawniony – osoba uprawniona do otrzymania świadczenia ubezpieczeniowego, zgodnie z postanowieniami zawartymi w niniejszych OWU;

29) urodzenie dziecka wymagającego leczenia – urodzenie się żywego dziecka Ubezpieczonego, potwierdzone wystawionym przez urząd

stanu cywilnego aktem urodzenia, w którym Ubezpieczony wymieniony jest jako rodzic dziecka, które przy urodzeniu spełniało co najmniej jedną z niżej wymienionych przesłanek:

a) przy urodzeniu otrzymało 1–4 punktów w skali Apgar,

b) przy urodzeniu otrzymało 5–8 punktów w skali Apgar,

c) urodziło się z wadą wrodzoną,

d) urodziło się jako wcześniak.

przy ustalaniu punktacji w skali Apgar bierze się pod uwagę ostatnią

dokonaną ocenę;

30) urodzenie się dziecka Ubezpieczonego – urodzenie się żywego

dziecka Ubezpieczonego potwierdzone aktem urodzenia, wystawionym przez urząd stanu cywilnego, w którym Ubezpieczony wymieniony jest jako rodzic tego dziecka;

31) uszczerbek – trwałe naruszenie sprawności organizmu Ubezpieczonego, powodujące upośledzenie czynności organizmu;

32) wada wrodzona – nabyta w życiu płodowym, pojedyncza lub mnoga

nieprawidłowość rozwojowa dotycząca narządu lub części ciała, doprowadzająca do zmian morfologicznych danego narządu, narządów

lub części ciała i upośledzająca czynność ustroju lub skracająca

życie; ochroną ubezpieczeniową objęte są wymienione w katalogu

9

33)

34)

35)

36)

37)

10

wad wrodzonych wady rozwojowe istniejące w chwili urodzenia żywego noworodka oraz takie, które ujawniły się do końca 1. roku życia

dziecka;

wcześniak – żywy noworodek, który urodził się porodem siłami natury

lub operacyjnym przed 36. tygodniem ciąży, z wagą poniżej 2500 g;

poród przedwczesny oraz wiek korygowany płodu muszą być potwierdzone w dokumentacji medycznej;

wiek – liczba ukończonych pełnych lat życia, liczona w dniu podpisania wniosku o zawarcie umowy ubezpieczenia; w każdą rocznicę

polisy wartość ta zwiększana jest o 1 (jeden);

Właściciel polisy – osoba fizyczna, która w dniu podpisania wniosku

ubezpieczeniowego ukończyła 18. rok życia, posiada pełną zdolność

do czynności prawnych, osoba prawna lub jednostka organizacyjna

nieposiadająca osobowości prawnej, która zawarła umowę ubezpieczenia i jest zobowiązana do opłacania składki;

wniosek ubezpieczeniowy – wniosek o zawarcie umowy ubezpieczenia, składany przez Właściciela polisy na formularzu dostarczonym

przez AXA;

współmałżonek – osoba, która w dniu zajścia zdarzenia ubezpieczeniowego lub odpowiednio w dniu zajścia nieszczęśliwego wypadku

pozostawała z Ubezpieczonym w związku małżeńskim w rozumieniu

kodeksu rodzinnego i opiekuńczego, w stosunku do którego nie została orzeczona separacja, zgodnie z obowiązującymi przepisami

prawa;

38) wypadek komunikacyjny – nieszczęśliwy wypadek w ruchu lądowym,

powietrznym lub wodnym, któremu uległ Ubezpieczony jako:

a) pasażer lub kierujący pojazdem silnikowym, motorowerem lub

pojazdem szynowym w rozumieniu prawa o ruchu drogowym,

b) pasażer lub kierujący statkiem morskim, promem morskim lub

pasażerskim statkiem powietrznym,

c) pieszy lub rowerzysta będący uczestnikiem ruchu w rozumieniu

prawa o ruchu drogowym.

Postanowienia końcowe

§ 36

1. Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna

Ochrona zostały zatwierdzone uchwałą Zarządu AXA nr … z dnia …

2. Ogólne warunki indywidualnego ubezpieczenia na życie Optymalna

Ochrona wchodzą w życie z dniem … i mają zastosowanie do umów

zawartych od dnia …

Prezes Zarządu

Członek Zarządu

Jarosław Bartkiewicz

Arczewski

JJanusz A

ki

Więcej informacji uzyskasz od naszego przedstawiciela

AXA to jedna z największych grup finansowych

na świecie. Wieloletnie doświadczenie i stała obecność

na międzynarodowych rynkach sprawiły, że zaufało nam

już 95 milionów klientów w 61 krajach.

AXA w Polsce to różnorodność ubezpieczeń ochronnych,

zdrowotnych i turystycznych oraz otwarty fundusz emerytalny.

To także nowoczesne rozwiązania inwestycyjne dopasowane

do zróżnicowanych potrzeb klientów.

ubezpieczenia

inwestycje

emerytury

801 200 200

axa.pl

AXA Życie Towarzystwo Ubezpieczeń S.A.

ul. Chłodna 51, 00-867 Warszawa, tel. 22 555 00 50, fax 22 555 00 52, www.axa.pl

Organ rejestrowy: Sąd Rejonowy dla m.st. Warszawy, XII Wydział Gospodarczy KRS

Nr KRS 41216, NIP 521-10-36-859, Kapitał zakładowy: 360 540 000 zł – wpłacony w całości

7871011

Naszym klientom oferujemy rzetelną analizę potrzeb

oraz wysoki standard obsługi.