RYNKI

FINANSOWE – WYKŁAD

2 marca 2010

RYNEK FINANSOWY

- w szerokim ujęciu: to mechanizm alokacji zasobów pieniężnych, szczególnie oszczędności; wszystkie te działania

dotyczące obiegu pieniężnego, przepływu pieniądza i rozliczeń pieniężnych między podmiotami.

Alokacja – ponowne rozmieszczenie i przemieszczenie zasobów pieniężnych w sferze realnej gospodarki

Funkcje makroekonomiczne rynku pieniężnego:

Usprawnia wymianę towarową i obrót pieniężny

Strona 1

z 39

Pozwala na wzrost efektywności wykorzystania zasobów gospodarczych

Zwiększa efektywność alokowania środków pieniężnych

Zwiększa racjonalność podejmowania decyzji inwestycyjnych

- w wąskim ujęciu: to miejsce przeprowadzania transakcji związanych z przemieszczaniem kapitałów od

podmiotów dysponujących wolnymi środkami finansowymi do tych, które zgłaszają na nie popyt; miejsce gdzie

odbywa się ruch pieniądza – miejsce przeprowadzania transakcji pieniądzem gotówkowym i bezgotówkowym w

celu ochrony wartości pieniądza oraz wzrostu jego wartości w przyszłości.

Reasumując:

Rynek finansowy to miejsce zawierania transakcji, które mają za przedmiot szeroko rozumiany kapitał finansowy;

miejsce przeprowadzania transakcji na instrumentach finansowych (wszelkie zobowiązania-instrument finansowybądź roszczenia majątkowe kapitałodawcy do kapitałobiorcy).

POŚREDNICTWO FINANSOWE

a) Bezpośrednie: funkcje, które pełni rynek, funkcje które towarzyszą pozyskiwaniu kapitału.

b) Pośrednie: pośrednikiem jest instytucja finansowa

INSTYTUCJA FINANSOWA: podmiot, który świadczy usługi związane z zawieraniem transakcji, których

przedmiotem są instrumenty finansowe.

Ogół instytucji finansowych dzielimy na:

1) Banki, instytucje bankowe

2) Instytucje nie bankowe

a. Fundusze inwestycyjne

Instytucje wspólnego inwestowania

b. Fundusze emerytalne

c. Ubezpieczeniowe fundusze kapitałowe

Strona 2

z 39

d. Zakłady ubezpieczeń

e. Domy maklerskie

FUNDUSZE INWESTYCYJNE – osoba prawna, której przedmiotem działalności jest zinstytucjonalizowane;

lokowanie środków pieniężnych w różne instrumenty rynku finansowego. Środki pozyskuje od swoich

uczestników.

ZALETY:

Profesjonalne zarządzanie środkami klienta

Płynność udziałów klienta (wichajster) (można w każdej wyjść z funduszu)

Możliwość dywersyfikacji (rozproszenia) portfela inwestycyjnego

Możliwość wyboru funduszu odpowiadającego naszym wymaganiom

Możliwość wykorzystani udziału w funduszach jako zabezpieczenia przy kredycie

WADY:

Ryzyko poniesienia straty (można go ograniczać, ale nie zniwelować)

Koszty inwestycji (ponosimy nawet wtedy, gdy fundusz ponosi straty)

o Opłaty manipulacyjne (np. za dystrybucję przy transferze, przy umarzaniu)

o Opłaty operacyjne (opłata za zarządzanie naszymi pieniędzmi – opłata za doradztwo

inwestycyjne)

Brak bezpośredniego wpływu na politykę inwestycyjną funduszu

W Polsce fundusze tworzy Towarzystwo Funduszy Inwestycyjnych – odpowiada za tworzenie, zarządzanie

funduszem, reprezentuje fundusz na zewnątrz, podejmuje decyzje inwestycyjne oraz je realizuje.

Zgodę wydaje KNF na tworzenie funduszu. Musi być w formie spółki akcyjnej.

TWJ pomagają: depozytariusz i agent transferowy.

Strona 3

z 39

DEPOZYTARIUSZEM może być bank, który ma co najmniej 100mln PLN kapitału własnego lub Krajowy Depozyt

Papierów Wartościowych.

Prowadzi rejestr aktywów funduszu inwestycyjnego, zapewnie by wartość netto aktywów funduszu

inwestycyjnego (aktywa – zobowiązania) i wartość jednostek uczestnictwa było obliczone zgodnie z prawem,

rozlicza umowy dotyczące aktywów, zapewnie by obrót jednostkami uczestnictwa i certyfikatami był zgody ze

statutem i przepisami prawa.

AGENT TRANSFEROWY - prowadzi rejestr uczestników funduszu, rejestr zmian danych osobowych, oblicza i

przesyła dywidendy, przygotowuje informacje o składakach, aktualizuje salda, rejestry, archiwizuje dokumenty

związane z członkostwem.

DYSTRYBUTORZY jednostek uczestnictwa funduszu inwestycyjnego:

a) Placówki bankowe

b) Domy maklerskie

c) Osoby fizyczne

FUNDUSZE INWESTYCYJNE wg ustawy:

a) Otwarte (FIO) – sprzedaje jednostki uczestnictwa , które reprezentują jednakowe prawa majątkowe o

charakterze udziałowym, zbywane bez ograniczeń; wielkość kapitałów zmienna, liczba uczestników

zmienna i wysoka. Wysoka płynność jednostek.

Wycena: aktywa netto/jednostki uczestnictwa (codziennie)

b) Specjalistyczne Inwestycyjne Fundusze Otwarte – od otwartych różni je, się:

Istnieje możliwość określenia warunków odkupienia jednostek uczestnictwa (w statucie funduszu)

Powołuje się organ kontrolny – Rada Inwestorów

c) Fundusze Zamknięte – emitują papiery wartościowe udziałowe o nazwie certyfikaty inwestycyjne, są

przedmiotem obrotu giełdowego, nie są odkupywane przez fundusz. Wielkość kapitału i emisja jest stała.

Zazwyczaj emisja jest jednorazowa. Cena certyfikatów od 1 000 do 10 000zł.

Wycenia: zależy od wartości rynkowej, odbywa się podczas sesji giełdowych.

Musimy zakupić certyfikat, założyć rachunek w domu maklerskim i go opłacać.

Polityka inwestycyjna jest swobodniejsza i agresywniejsza.

Strona 4

z 39

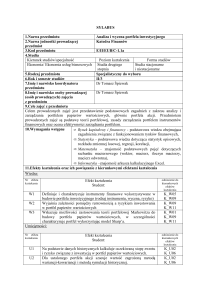

Rodzajów funduszy inwestycyjnych jest wiele.

W Polsce: 24 TFI, 313 FI (2008r.) – tendencja wzrostowa, dominują fundusze inwestycyjne zamknięte (174), 101 –

otwarte, 38 – specjalistyczne; 83mld – aktywa.

FUNDUSZE EMERYTALNE

W Polsce ma charakter indywidualny. Są to 2 konta: jedno o ZUS, drugie w OFE.

ZUS nie wykorzystuje rynków finansowych do pomnożenia kapitału

OFE – Otwarte Fundusze Emerytalne – korzystają z rynku finansowego, mają ograniczone pole manewru przy

wyborze instrumentów (60% to instrumenty skarbowe – bezpieczne), finansują deficyt państwowy. 40% mogą

inwestować w akcje spółek na giełdzie.

Inwestycje w OFE są długoterminowe.

Powszechne Towarzystwo Emerytalne – tworzy, zarządza i reprezentuje OFE.

OFE nie mają zdolności upadłościowej; majątek jest odrębny od PTE.

Aktywa OFE mają największy udział w PKB (11%).

UBEZPIECZENIOWE FUNDUSZE KAPITAŁOWE – firmy ubezpieczeń na życie; największe AVIVA; ponad 300.

Uczestnicy rynku finansowego:

Pośrednicy finansowi (instytucje finansowe)

Inwestorzy

o Indywidualni

o Instytucjonalni

Emitenci

Podmioty dyscypliny rynkowej i regulacyjnej

INWESTOR: uczestnik rynku finansowego, który dokonuje aktów kupna, sprzedaży instrumentów finansowych

Indywidualny – samodzielnie lokuje swoje zasobna rynku finansowym; skala jest ich niewielka, brak

systematyki inwestowania, jest ich wiele

Instytucjonalny – duże kapitały, duże transakcje; z reguły jest to instytucja finansowa bez względu na

formę organizacyjno-prawną oraz Skarb Państwa

Strona 5

z 39

16 marca 2010

PODMIOTY DYSCYPLINY RYNKOWEJ – to głównie kapitałodawcy, np. akcjonariusze, klienci banków. Sprawują

dyscyplinę rynkową korzystając z poza formalnych narzędzi, informacji.

PODMIOTY DYSCYPLINY REGULUJĄCEJ – orany nadzoru finansowego, banki centralne, instytucje gwarantujące

depozyty. Sposób i zakres określają akty prawne. Podmioty te mają charakter administracyjny.

W UE ukształtowały się 3 modele organizacji nadzoru nad rynkiem finansowym:

1. Nadzór zintegrowany

2. Nadzór częściowo zintegrowany (tweonpeaks, mieszany)

3. Nadzór sektorowy

NADZÓR ZINTEGROWANY – nad całym rynkiem nadzoruje 1 instytucja, kompetencje nadzorcy są szerokie.

Obecnie występuje w większości krajów w UE (Austria, Belgia, Niemcy, Finlandia (najpóźniej), Wielka Brytania,

Czechy i Słowacja (Bank Centralny), Polska, Dania, Estonia, Irlandia, Łotwa, Malta, Szwecja, Węgry poza

Czechami i Słowacją nadzór pełnią różne instytucje).

NADZÓR CZĘŚCIOWO ZINTEGROWANY – występują 2 instytucje nadzorcze na rynku finansowym danego kraju.

Podstawą podziału jest przedmiot nadzoru (Nadzór rodzajów aktywności instytucji finansowych). Obecnie:

Bułgaria, Luksemburg, Włochy, Holandia, oprócz Luksemburgu jedną z instytucji jest bank centralny.

NADZÓR SEKTOROWY – są 3 lub więcej instytucji nadzorujących rynek finansowy danego kraju (najczęściej bank

centralny, nadzór nad ubezpieczeniami i nadzór nad rynkiem finansowym). Obecnie: Cypr, Francja, Słowenia,

Grecja, Hiszpania, Litwa, Portugalia, Rumunia. Oprócz Cypru wszędzie jest bank centralny jednym z nadzorów.

Zmiany nadzorcze chcą wprowadzić głownie kraje mające nadzór zintegrowany:

Belgia: przeniesienie nadzoru ostrożnościowego do banku centralnego

Wielka Brytania i Niemcy: całkowite odebranie nadzoru bankowego niezależnym instytucjom i

przekazanie do banku centralnego

Irlandia: nadzór nad całym sektorem finansowym do banku centralnego

Strona 6

z 39

Zasady architektury nadzoru w UE:

a) Separacja banku centralnego i nadzoru – rozdział funkcji monetarnych i nadzorczych, gdyż ich cele mogą

być sprzeczne

b) Decentralizacja – nadzór pozostawiono na poziomie państw członkowskich zgodnie z zasadą właściwości

państwa macierzystego (np. nadzór nad bankiem zagranicznym z siedzibą w kraju sprawuje nadzorca

krajowy)

c) Segmentacja – nadzór finansowy na szczeblu unijnym sprawowany jest w ujęciu sektorowym, tzn. że

funkcjonują 3 komitety:

a. Komitet Europejskich Organów Nadzoru Bankowego

b. Komitet Europejskich Organów Nadzoru ds. Ubezpieczeń i Emerytur Pracowniczych

c. Komitet Europejskich Organów Nadzoru ds. Rynkiem Papierów Wartościowych

Ad. a

Doradca Komisji Europejskiej w kwestiach bankowych i nadzoru

Prowadzi działania promujące wzajemną współpracę pomiędzy krajowymi organami nadzoru oraz

wymianę informacji

Ocenia rozwój sektora bankowego, wskazujące pojawiające się zagrożenia i problemy pomagając

jednocześnie je rozwiązać

Skład: przedstawiciele Europejskiego Banku Centralnego, narodowych banków centralnych państw

członkowskich UE oraz krajowych instytucji nadzorczych

Ad. b

Skład: wysokiego szczebla przedstawiciele krajowych organów nadzoru nad rynkiem ubezpieczeń i emerytur

pracowniczych.

Cele działania:

Doradztwo na rzecz KE w zakresie ubezpieczeń, reasekuracji i emerytur pracowniczych. Jego zadaniem

jest także praca na rzecz wdrożenia jednolitego prawodawstwa w zakresie ubezpieczeń na obszarze UE,

nie ma jednak uprawnień regulujących na poziomie unijnym. Może zatem, podobnie jak pozostałe

Komitety, wydawać jedynie rekomendacje, standardy, wytyczne, zalecenia i protokoły.

Dbałość o uszczelnianie wzajemnej współpracy nadzorów krajowych

Monitoring, analiza i ocena europejskiego sektora ubezpieczeń

Strona 7

z 39

Ad. c

Wykrywa zagrożenie stabilności rynków papierów wartościowych UE

Jest to Komitet doradczy i konsultacyjny KE

Przygląda się praktykom nadzorczym w krajach unijnych

Monitoruje stan rynków papierów wartościowych

Proponuje określone działa łania naprawcze

Zacieśnia współpracę nadzorczą

Tworzy instrumenty wspierające rozwój wspólnotowych zasad sprawowania nadzoru

Skład: przedstawiciele krajowych organów nadzoru odpowiedzialnych za rynek papierów wartościowych,

przy czym każde państwo wyznacza jednego przedstawiciela.

UNIJNE, NADZORCZE WNIOSKI LEGISLACYJNE

Powołanie do życia w 2010roku 2 instytucji, które będą odpowiadały za nadzór finansowy na szczeblu unijnym

Europejski System Organów Nadzoru Finansowego (ESFS) – tworzyć ją będą krajowe organy nadzoru

finansowego oraz europejskie organy nadzoru (3 Komitety)

Cel: wzmocnienie procedur pozwalające kwestionować decyzje krajowych nadzorów w relacjach trans

granicznych (mikroostrożnościowe).

Europejska Rada ds. Ryzyka Systemowego (ESRB)

Skład: prezesie banków centralnych wszystkich krajów UE, prezes i wiceprezes EBC (Europejski Bank

Centralny), unijny komisarz, który odpowiada za wspólną politykę makroekonomiczną, szefowie 3

sektorowych komitetów nadzorczych

Cel: (makroekonomiczne) ocenienie zagrożenia stabilności rynku finansowego wspólnoty, wzmocnienie

wczesnego ostrzegania przed zagrożeniami, opracowanie europejskiego systemu oceny ryzyka

(makroostrożnościowego), oprowadzić aby oceny ryzyka miały odzwierciedlenie w działaniach organów

nadzorczych.

KOMISJA NADZORU FINANSOWEGO

Przewodniczący – powoływany przez premiera na 5 lat

2 zastępców powoływanych przez premiera na wniosek przewodniczącego Komisji

Minister finansów lub jego przedstawiciel

Minister ds. zabezpieczenia społecznego lub jego przedstawiciel

Prezes NBP lub delegowany przez niego wiceprezes NBP

Strona 8

z 39

Przedstawiciel prezydenta RP

Nadzór na rynkiem finansowych w Polsce obejmuje:

Nadzór bankowy

Nadzór emerytalny

Nadzór ubezpieczeniowy

Nadzór nad rynkiem kapitałowym

Nadzór nad instytucjami pieniądza elektronicznego

Nadzór uzupełniający nad instytucjami kredytowymi, zakładami ubezpieczeń firmami inwestycyjnymi

wchodzącymi w skład konglomeratu finansowego

Zarząd KNF-u – organ wykonawczy, kieruje nim Przewodniczący Komisji przy pomocy Zastępców

Przewodniczącego, dyrektorów zarządzającymi pionami oraz dyrektorów komórek organizacyjnych.

W Polsce: tylko integracja (organizacyjna – instytucjonalna; nie ma scalonego prawa).

d) Kooperacja – na szczeblu unijnym powołano Komitet ds. Konglomeratów Finansowych.

SEGMENTACJA RYNKU FINANSOWEGO – kryteria podziału:

1. Funkcje rynku finansowego:

a. Rynek walutowy (dewizowy)

b. Rynek pieniężny

c. Rynek kapitałowy

d. Rynek kredytowy

e. Rynek pozabilansowych instrumentów finansowych

2. Przedmiot transakcji:

a. Rynek walutowy

b. Rynek instrumentów o charakterze wierzytelnościowym

c. Rynek instrumentów o charakterze własnościowym

d. Rynek pochodnych instrumentów finansowych

3. Wartość pojedynczej transakcji:

a. detaliczny

Strona 9

z 39

4.

5.

6.

7.

b. hurtowy

Sposób wykorzystania instrumentów finansowych:

a. pierwotny

b. wtórny

Okres zapadalności zobowiązania finansowego:

a. pieniężny

b. kapitałowy

Charakter instrumentów finansowych:

a. Bankowy

b. Papierów wartościowych

c. Poza bankowych instrumentów finansowych

Stopień formalizacji:

a. Zinstytucjonalizowany

b. Nie zinstytucjonalizowany

30 marca 2010

TRANSAKCJE FINANSOWE – umowa, którą zawierają strony (kupujący i sprzedający) o świadczeniu usług

finansowych

Rodzaje:

Wg okresu zapadalności

Krótkoterminowe – na rynku pieniężnym

Długoterminowe – na rynku kapitałowym

Wg sposobu realizacji transakcji finansowych

Natychmiastowe – na rynku kasowym (spot)

Terminowe:

a. Arbitrażowe

b. Zabezpieczające (hedging)

c. Spekulacyjne

Ad. a

Strona 10

z 39

Polegają na zakupie instrumentu finansowego po obniżonej cenie na jednym rynku i jednoczesnej sprzedaży tego

samego instrumentu bądź zbliżonych instrumentów finansowych po wyższej cenie na drugim rynku.

Ad. b

Polegają na zawarciu umowy, w której następuje transfer ryzyka danej transakcji na osobę trzecią. Rodzaje

hedgingu:

Sprzedażowy – polega na zabezpieczeniu ryzyka spadku ceny instrumentu finansowego poprzez sprzedaż

tego instrumentu w transakcji terminowej

Zakupowy – polega na ochronie ryzyka wzrostu ceny instrumentu finansowego poprzez zakup tego

instrumentu w transakcji terminowej

Ad. c

Rodzaje:

Spekulacja na spadek cen – polega na sprzedaży danego instrumentu finansowego, gdy spodziewamy się

spadku cen tych instrumentów i ponownym ich odkupieniu, gdy ceny spadną rzeczywiście

Spekulacja na zwyżkę cen – kupujemy instrumenty finansowe, gdy są tanie, a sprzedajemy je, gdy ceny ich

wzrosną.

Każdy uczestnik rynku finansowego przyjmuje jedną z pozycji (każda musi być zamknięta)

Pozycja długa – mamy zobowiązanie do nabycia instrumentu finansowego w przyszłości

Pozycja krótka – zobowiązanie podmiotu do sprzedaży określonych bazowych instrumentów finansowych

w przyszłości

Zamykamy by pozbyć się ryzyka; wtedy przyjmujemy przeciwną pozycję.

INSTRUMENT FINANSOWY – środek realizacji celów finansowych i narzędzi aktywizacji mechanizmów ich

realizacji.

Podział ogółu instrumentów finansowych:

Wierzycielskie (dłużne)

Udziałowe (własnościowe)

Pochodne

Nowoczesne instrumenty finansowe

Strona 11

z 39

Klasyfikacja papierów wartościowych:

Nie przeznaczone do obrotu np. bilety, losy cegiełki, konosamenty, dowody składowe, bony

Przeznaczone do obrotu:

o Publicznego

o Prywatnego

NOWOCZESNY INSTUMENT FINANSOWY – te aktywa finansowe, które cechuje wysoka innowacyjność ich

formalno – prawnej konstrukcji. Można do nich zaliczyć:

Sekurytyzację aktywów

Fundusze Venture Capital i Private Equity

Nowe konstrukcje w ramach funduszy inwestycyjnych

Usługi Assets Management

Transakcje tzw. Sprit Training

SEKURYTYZACJA – przekształcenie wyodrębnionych aktywów podmiotu o sparametryzowanej charakterystyce w

papiery wartościowe, które stają się przedmiotem obrotu, a których zabezpieczeniem są strumienie generowane

przez te aktywa. Podmioty biorące udział:

Aranżer (inicjuje sekurytyzację)

Spółka celowa, na którą aranżer przenosi aktywa, a ta emituje papiery wartościowe

Pierwotni dłużnicy – realizują płatności z tytułu zobowiązań wobec aranżera na rzecz spółki

Inwestorzy

Agent płatniczy (bank) – organizuje emisję papierów wartościowych i administruje płatnościami

związanymi z sekurytyzowanymi aktywami

Agencja ratingowa – ocenia aranżera, spółkę i agenta oraz jakość wierzytelności, nadaje rating papierom

wartościowym. Gdy uzna, że ryzyko jest za wysokie powinna nie dopuścić do emisji.

Rodzaje sekurytyzacji:

a) Pozabilansowa (właściwa) – aranżer sprzedaje swoje wierzytelności spółce celowej dzięki czemu

następuje oddzielenie ryzyka kredytowego tych aktywów od ryzyka kredytowego aranżera.

b) Bilansowa (niewłaściwa) – spółka celowa przejmuje od aranżera ryzyko sekurytyzowanych wierzytelności

a nie same wierzytelności.

Strona 12

z 39

PRIVATE EQUITY i VENTURE CAPITAL – instytucja, która akceptuje wysoki poziom ryzyka inwestycyjnego

oczekując ponadprzeciętnych zysków. Kapitał długoterminowy. Stabilne źródło finansowania innowacyjnych

przedsięwzięć nie wykwalifikowanych przez rynek.

Private Equity finansują innowacje przedsiębiorstw o ugruntowanej pozycji rynkowej (mniejsze ryzyko).

Venture Capital finansuje we współczesnej fazie firmy (większe ryzyko).

Rodzaje Venture Capital:

1. Wg pochodzenia kapitału:

Ze środków komercyjnych (np. banki. Firmy ubezpieczeniowe)

Ze środków publicznych

Ze środków rynku kapitałowego (jedyne kryterium to wynik finansowy)

2. Wg zasięgu terytorialnego:

Regionalne

Krajowe

Globalne

3. Wg przedmiotu działalności:

Uniwersalne (nie są określone preferencje)

Specjalistyczne

4. ???????

Umowne – składają się na niego 2 podmioty (kapitało dawca i inwestor)

Statutowe – jeden podmiot będący i kapitałodawcą i inwestorem

5. ????????

Zamknięte – kapitał określony, udziały sprzedane określonym; określony horyzont czasowy

funkcjonowania

Otwarte – kapitał pochodzi ze sprzedaży nieokreślonym podmiotom

NOWE KONSTRUKCJE W RAMACH FUNDUSZY INWESTYCYJNYCH:

1. We wszystkich funduszach:

a. Fundusze parasolowe

b. Fundusze podstawowe i powiązane

Strona 13

z 39

c. Fundusze z różnymi kategoriami jednostek uczestnictwa

2. W grupie specjalistycznej:

a. Fundusze funduszy

3. W grupie zamkniętej:

a. Fundusze aktywów niepublicznych

b. Fundusze sekurytyzacyjne

c. Fundusze portfelowe

FUNDUSZE PARASOLOWE – z wydzielonymi subfunduszami, subfundusz realizuje własną politykę inwestycyjną,

ale nie ma osobowości.

FUNDUSZE PODSTAWOWE – emitują certyfikaty inwestycyjne dla fundusz powiązanych (realizują jednorodną

politykę inwestycyjną, ale mają różny sposób wypłaty dochodu).

FUNDUSZE FUNDUSZY – tworzy swój portfel inwestycyjny, który składa się wyłącznie z innych funduszy

inwestycyjnych.

FUNDUSZE AKTYWÓW NIEPUBLICZNYCH – działają jako fundusze zamknięte, co najmniej 80% środków inwestują

publicznie.

FUNDUSZE PORTFELOWE – charakteryzuje je ciągła emisja certyfikatów inwestycyjnych

FUNDUSZE SEKURYTYZACYJNE – zaspokajają roszczenia inwestorów z wpływów uzyskanych od dłużników

wierzytelności na bazie których dokonano emisji certyfikatów inwestycyjnych.

20 kwietnia 2010

Zarządzanie aktywami nie ogranicza się tylko do zarządzania aktywami finansowymi.

Assets management – zarządzanie aktywami finansowymi i niefinansowymi (np. nieruchomościami, złotem) przez

wyspecjalizowane instytucje.

Ryzyko na rynku finansowym

Strona 14

z 39

Ryzyko finansowe wyodrębnia:

1. Ryzyko ilościowe – te które można zmierzyć

a. Ryzyko kredytowe

b. Ryzyko rynkowe – stóp procentowych, kursu walutowego, cen

2. Ryzyko jakościowe

a. Ryzyko płynności instrumentów

b. Ryzyko operacyjne – związane z technologią

c. Ryzyko prawne

Trzeba podejmować odpowiednie decyzje, zarządzanie ryzykiem jest trudne: trzeba je zidentyfikować, zmierzyć,

kontrolować.

Rynek pieniężny – pierwszy segment rynku finansowego

Rynek pieniężny:

Rynek krótkoterminowych operacji depozytowo lokacyjnych

Obrót krótkoterminowymi papierami wartościowymi o charakterze dłużnym

Wycena wartości pieniądza w czasie

Przedmiot obrotu – pieniądz (towar posiadający swoją wewnętrzną wartość)

Cechy rynku pieniężnego:

Jest w dużym stopniu kontrolowany przez bank centralny

Strona 15

z 39

Jest źródłem utrzymania płynności finansowej wszystkich podmiotów

Jest miejscem kształtowania bazowych stóp procentowych

Jest rynkiem wyznaczającym poziom kursów walutowych

Jest rynkiem, na którym cena instrumentów finansowych jest w dużej mierze zależna od zapotrzebowania

budżetu na pieniądz gotówkowy (zależna od deficytu budżetowego)

Segmenty rynku pieniężnego:

Rynek międzybankowy

Rynek krótkoterminowych papierów dłużnych

Rynek depozytowo-kredytowy

Rynek wierzytelności

Rynek międzybankowy:

Największy (hurtowy, zamknięty) segment rynku pieniężnego, na którym banki pożyczają sobie płynne

rezerwy tj. środki zdeponowane na ich rachunkach w BC

Rynek wolnych środków płynnych systemu bankowego

Poprzez ten rynek odbywa się transmisja impulsów polityki pieniężnej do gospodarki

Podstawowy rynek inwestycyjny dla banków posiadających nadwyżki śrdoków pieniężnych

Podstawowy rynek refinansowy dla banków poszukujących środków pienięzych

Rynek określający wartość aktywów i pasywów banku w czasie

Strona 16

z 39

Źródło ryzyka stóp procentowych

Rynek lokat i depozytów międzybankowych

Rynek nieregulowany – dealerzy zawierają transakcje za pomocą telefonów, systemów

Nie ma zabezpieczeń, na rynku lokat międzybankowych między bankami komercyjnymi wyznaczenie

limitów.

Funkcje banku:

1. Dealer rynku pieniężnego – zawiera transakcje na rynku międzybankowym na własny rachunek; nie każdy

bank ma status dealera rynku pieniężnego. Banki, które są dealerami ustalają podstawowe stawki

procentowe: WIBOR, WIBID, POLONIA

2. Broker rynku pieniężnego tj. pośrednik finansowy, który nie angażuje się w zawieranie transakcji na

własny rachunek; brokerem rynku jest praktycznie każdy bank

DEPOZYT MIĘDZYBANKOWY – przyjęcie przez bank na określony termin określonej kwoty pieniędzy na określonej

stopie procentowej od innego banku

LOKATA MIĘDZYBANKOWA

Udzielnie przez bank na określony termin określonej kwoty po określonej stopie procentowej innemu

bankowi

Lokata jednego banku w drugim jest dla tego drugiego depozytem

Rodzaje niezabezpieczonych operacji depozytowo-lokacyjnych

1. Operacje dzienne – przed i wokół dnia spot

2. Operacje forward (terminowe)

Strona 17

z 39

3. W Polsce od kilku lat udział lokat niezabezpieczonych w strukturze transakcji o charakterze lokacyjnym

wynosi około 70%. W krajach strefy euro 27% w 2008roku.

Operacje dzienne

OVER NIGHT (O/N) – operacje depozytowo-lokacyjna trwająca od dnia dzisiejszego do następnego dnia

roboczego

TOMORROW-NEXT (T/N) – trwa od jutrzejszego dnia roboczego do następnego dnia roboczego czyli SPOT

SPOT-NEXT (S/N) – trwa od dnia spot do następnego dnia roboczego

Operacje FORWARD (terminowe)

Operacje depozytowo-lokacyjne, których początek nastąpi w określonym dniu po dniu spot, koniec zaś w

dniu ustalonym przez zainteresowane strony

Lokaty zabezpieczone:

1. Operacje warunkowe

2. Swapy walutowe

3. Operacje repo i sell-buy-back (SBB) polegają na natychmiastowej sprzedaży lub zakupie waluty lub

papierów wartościowych i równoczesnym ich zakupie lub sprzedaży w ustalonym dniu w przyszłości po z

góry ustalonej cenie

4. Taka operacja wiąże się z mniejszym ryzykiem dla banku kontrahenta

5. Z tego powodu w krajach strefy euro są dominującym segmentem rynku transakcji lokacyjnych

Indeksy rynku lokat międzybankowych:

Strona 18

z 39

WIBOR – (Warsaw Inter Bank Offered Rate) roczna stopa procentowa, po jakiej bank jest skłonny udzielić kredytu

innemu bankowi

WIBID – (Warsaw Inter Bank Bod Rate) roczna stopa procentowa, którą bank jest gotowy zapłacić za środki

przyjęte w depozyty od innych banków

LIBOR – (kwotowany dla EUR, USD, GBP) dla rynków odpowiednio strefy euro, USA i Wielkiej Brytanii.

Stawki ustala się na podstawie zgłoszeń banków, które są dopuszczone do fixingu, odzucane są najwyższe i

najniższe i liczy się średnią. Są to stawki referencyjne. Codziennie są ogłaszane o godz. 11.

Stawki WIBOR:

1. WIBOR O/N, T/N, S/N

2. WIBOR SW, 2W

3. WIBOR 1M, 3M, 6M, 9M

4. WIBOR 1Y

Banki mają 15minut od publikacji są zobowiązane do korzystania z podanych stawek.

SPREAD nie może być wyższa niż 0,3% dla 1) oraz 0,2% dla reszty.

Stawka POLONIA

Polish Overnight Index Avarage – wprowadzona na rynek pieniężny w 2005 roku z inicjatywy ACI Polska i

NBP, oparta o stawkę EONIA

Odzwierciedla wahania cen depozytów O/N na rynku międzybankowym

Strona 19

z 39

Określa oprocentowanie depozytów złotowych udzielanych lub przyjętych w terminie overnight i

obliczana jest przez NBP jako stawka średnia ważona kwotami depozytów, które zostały raportowane do

NBP przez uczestników pod warunkiem, że depozyty te mają swoje odzwierciedlenie w przesłanych

raportach banków kontrahentów

POLONIA odzwierciedla rzeczywistą cenę pieniądza na rynku, ponieważ banki podają kwotowanie tylko

tych transakcji, które zostały zawarte. Jest to główna różnica między stawką overnight WIBOR i WIBID

Wartość stawki POLONIA jest publikowana każdego dnia roboczego o godzinie 17.00 w serwisie

informacyjnym Reuters.

Stawka EONIA

W Wielkiej Brytania stopą referencyjną międzybankowy operacji depozytowych O/N jest stawka SONIA

(Sterlng Overnight Index Avarage)

EONIA publikowana jest codziennie przez EBC, który stabilizuje poziom stopy EONIA wokół poziomu

oficjalnej stopy repo

Operacje banku centralnego na rynku pieniężnym

1. Operacje otwartego rynku

2. Kredyty refinansowe

3. Depozyty nocne

4. System rezerw obowiązkowych

Rynek papierów wartościowych

Papier wartościowy - taki dokument, który potwierdza dokonanie operacji odpłatnego udostępnienia kapitału

Strona 20

z 39

Emitentami może być BC, banki komercyjne, Skarb Państwa finansowanie deficytu), przedsiębiorstw, gminy.

BONY PIENIĘŻNE BC: emitent BC

Pierwsza emisja 1990 rok

Od stycznia 2005 emitowane są wyłącznie bony o 7-dniowym terminie zapadalności

Jedna aukcja na tydzień, w piątek

Wszystkie bony zapadają co tydzień i są rolowane

W przetargach biorą udział banki

Wtórny obrót bonami na nieregulowanym rynku międzybankowym. Nabywcami mogą być wyłącznie

banki krajowe i BFG

Nominał 10 000 PLN

Na okaziciela

Papiery dyskontowe – kupujemy taniej, w dniu wykupu otrzymujemy ich wartość nominalną

Postać zdematerializowana

CERTYFKATY DEPOZYTOWE: emitent bank komercyjny

Zaświadczenie wystawione przez bank, potwierdzające zdeponowanie określonej sumy pieniędzy, na

określony czas, po określonej stopie procentowej

Termin wykupu od 7dni do 1roku (zdarzają się nawet 10letnie)

Istnieje obrót wtórny – za pośrednictwem banku lub bezpośrednio na rynku

Strona 21

z 39

Nie jest publicznym obrotem papierami wartościowymi

Emitent może je wykupić przed terminem zapadalności

Podstawa prawna emisji – prawo bankowe

Do osób fizycznych nominały 1 000 – 5 000 zł

Dla klientów instytucjonalnych nominały 50 000 – 100 000 zł

BON SKARBOWY: emitentem państwo

Krótkoterminowe zobowiązanie Skarbu Państwa stanowiące jedną z form finansowania depozytu

budżetowego (papier wartościowy na okaziciela)

Postać zdematerializowana – zapis na koncie depozytowym w rejestrze papierów wartościowych

Początek emisji o 1991roku

Podstawa prawna emisji : ustawa o finansach publicznych, rozporządzenie ministra finansów w sprawie

warunków emitowania bonów skarbowych

Wartość 10 000zł, termin 1 dzień do 90 dni lub 1 tydzień – 52 tygodnie

Mogą je nabywać dealerzy skarbowych papierów wartościowych(wybrane banki krajowe i zagraniczne) na

poniedziałkowych przetargach, następnie je sprzedaje na rynku wtórnym (Bond Spot SA) np. banków czy

przedsiębiorstw

Emitowane w imieniu skarbu państwa przez MF. Agentem emisji jest NBP

Cecha bonów – dyskontowych charakter (kwota nominalna reprezentuje zarówno odsetki jak i kapitał i

jest płatna w dniu wykupu)

Strona 22

z 39

BONY KOMERCYJNE:

niezabezpieczone, krótkoterminowe weksle przedsiębiorstw będące przyrzeczeniem spłaty kwoty

nominalnej w określonym terminie

Instrument dyskontowy

Organizatorem emisji jest bank

Nominał: od 10 tys. Do 1 mln zł (najcześciej 100 tys zł)

Podstawa emisji: ustawa prawo wekslow, ustawa o obligacjach, kodeks cywilny

Emitowane od 1992roku.

KWIT:

Weksle przedsiębiorstwa emitowane w celu pozyskania krótkoterminowych funduszy. Często

zabezpieczone gwarancją firmy macierzystej

Organizatorem emisji jest bank

Emitentem firma o najwyższej zdolności kredytowej

Termin wykupu od 1miesiąca do roku.

4 maja 2010

Rynek walutowy

Strona 23

z 39

WALUTA – pieniądz innego kraju; środek rozliczeniowy, regulowania płynności w transakcjach

międzynarodowych. Są waluty krajowe – jednostka monetarna danego kraju; waluta zagraniczna – środek

płatności innego kraju.

W strefie euro jest 16 krajów, a 27 jest u UE.

Nie każda jednostka monetarna jest walutą, staje się walutą dopiero kiedy jest wymienialna na inne waluty.

Wymienialność – gwarantowana prawnie możliwość wymiany jednej waluty krajowej na dowolna walutę obcą.

RYNEK WALTOWY – to rynek, na którym dochodzi do wymiany walut, jest to rynek wykorzystywany do celów

spekulacyjnych związanych ze zmiennością kursów walutowych, jest to rynek na którym bank centralnym może

dokonywać interwencji walutowych mających na celu ochronę rodzimej waluty.

Współczesny rynek walutowy to rynek zdecentralizowany, jego specyfika polega na tym, że funkcjonuje jako

wielki rynek międzynarodowy (bez granic, bez ograniczeń czasowych – można dokonywać transakcji całą dobę.)

Przesłanki istnienia:

1. Istnienie różnych walut na świecie

2. Handel i inwestycje międzynarodowe – istnieją importerzy i eksporterzy, którzy mogą kupować w jednej

a sprzedawać w innej walucie

3. Spekulacja – jest kurs walutowy, który zależy od popytu i podaży, można zarobić lub stracić na zmianach

kursów

4. Chęć zabezpieczenia się przed ryzykiem kursowym – ktoś mający aktywa zagraniczne jest narażony na

wahania kursowe

3,4 wynikają z charakteru rynku walutowego i kursu walutowego.

Strona 24

z 39

KURS WALUTOWY – cena, za którą można kupić lub sprzedaż jedną walutę za inną; wyrażenie jednostki

monetarnej jednej waluty w jednostkach monetarnych innej.

Tak rozumiany kurs walutowy jest określany mianem KWOTOWANIA. Kurs walutowy jest podawany dwustronnie

– publikuje się ceny kupna danej waluty i ceny sprzedaży waluty.

Cena kupa – BID, cena po jakiej kwotujący jest w stanie zapłacić za daną walutę.

Cena sprzedaży – OFFER, cena po jakiej kwotujący jest w stanie sprzedaż daną walutę.

EU / USD

2,5500/2,5900

USD– waluta kwotowana

EU – waluta bazowa

2,5500 – bid

2,5900 - offer

Podawane do 4 miejsca po przecinku.

PIP – najmniejsza jednostka zmiany kursu

FIGURA – 100 jednostek

Rodzaje kursów walutowych:

1. Kurs względnie stały

a. Kurs stały w okresach wieloletnich – przez długi okres czasu jest sztywny. BC takiego kraju musi

mieć specjalne rezerwy dewizowe

b. Kurs stały pełzający – zakłada się góry zaprogramowane zmiany kursów

2. Kurs zmienny

a. Zmienny regulowany – w większości krajów; kurs kształtuje rynek (popyt i podaż na dana walutę),

ale BC ma możliwość interwencji, gdy wahana kursu okazują się nadmierne

b. Swobodnie zmienny – w praktyce nie występuje; kurs kształtuje wyłącznie rynek, BC nie może

interweniować

Strona 25

z 39

PARYTET – określenie kursu walutowego w stosunku do innej znaczącej w świecie waluty narodowej bądź

międzynarodowej. Jest zmienny w czasie.

Dolar, euro, jen – najbardziej znaczące waluty.

Uczestnicy rynku walutowego:

1. Dealerzy (bankowi i nie bankowi) – główni uczestnicy, bo zawierają transakcje na bardzo wysokie kwoty

2. Brokerzy – umożliwiają nawiązywanie kontaktów i dealerami

3. Osoby fizyczne – w momencie, gdy realizują potrzeby turystyczne; transakcje te są nieregularne

4. Podmioty gospodarcze (firmy) – prowadzą działalność inwestycyjną, działają na giełdach

międzynarodowych, są importerami i eksporterami

5. Spekulanci i arbitrażyści – czerpią korzyści na zmienności kursów walutowych

6. Skarb Państwa

7. Bank Centralny – prowadzi interwencje walutowe i zarządza rezerwami walutowymi, by ustabilizować

kurs waluty krajowej. Interwencji dokonuje poprzez sprzedaż dewiz, gdy jest ich za mało na rynku

(aprecjacja – wzrost wartości waluty) lub kupno dewiz, gdy ich jest za dużo (deprecjacja – spadek wartości

waluty)

Transakcje rynku walutowego:

1. Transakcje kasowe (natychmiastowe, typu spot) – najprostsze, jest ich najwięcej. Rozliczana tym samym

dniu co zawarcie lub najdłużej do 2 dni roboczych od daty zawarcia transakcji.

2. Transakcje terminowe (forwardy) – do rozliczenia zawartej transakcji walutowej dochodzi w terminie

późniejszym niż 2 dni robocze od daty zawarcia tej transakcji. Transakcja kupna – sprzedaży ustalona

Strona 26

z 39

dzisiaj, na określoną datę w przyszłości i po określonym dziś kursie walutowym. Daje zabezpieczenie (z

góry znamy kurs), ale gdy zmienią się warunki rynkowe nie możemy przejść na nowe, korzystniejsze

warunki.

3. Swapy walutowe – połączenie natychmiastowej z terminową; zawiązujemy transakcje tzn. kupujemy bądź

sprzedajemy daną walutę na rynku spot (rynku natychmiastowym) oraz jednocześnie zawiązujemy

transakcje zwrotnej wymiany tych walut w określonym dniu w przyszłości po dziś ustalonym dniu w

przyszłości po kursie ustalony dziś (w dniu zawierania transakcji).

4. Opcje walutowe (terminowe) – są 2 rodzaje opcji

a. Proste opcje walutowe (opcje waniliowe ) – opcja to prawo kupna bądź sprzedaży określonej

kwoty waluty w określonym czasie po ustalonym kursie. Ten czas kiedy mamy prawo kupić lub

sprzedać walutę może być różnie określany: konkretny dzień lub przedział czasowy

i. Opcje europejskie – opcje realizowane w konkretnie wyznaczonym dniu zapadalności

ii. Opcje amerykańskie – opcje można zrealizować w dowolnym dniu ,ale w określonym

przedziale czasowym

Opcja kupna(CALL) daje nabywcy opcji prawo kupna określonej waluty w określonej cenie i w określonym

w przyszłości terminie.

Zobowiązanie strona w opcji jest nie symetryczne (jedni mają prawo inni obowiązek).

Opcja sprzedaży nabywcy opcji prawo sprzedaży określonej waluty w określonej cenie i w określonym w

przyszłości terminie.

Nabywca opcji musi zapłaci premię opcyjną wystawcy.

ZADANIE:

Strona 27

z 39

1

Inwestor zakupił opcje kupna instrumentu A po cenie 100$. Premia opcyjna dla tej transakcji wyniosła 5$.

Jeżeli cena instrumentu A wzrośnie o 10% to ile inwestor zarobi na tej transakcji i jaka będzie stopa zwrotu z

tej inwestycji?

Zarobimy 10$ (10%)

Stopa zwrotu 100% (zainwestowaliśmy 5$ z zarobimy 10$)

2

Mamy opcje kupna, wartość 1mln $. Banka A nabywa opcję kupna, ponieważ prognozuje, że kurs USD do PLN

będzie wyższy niż 4,5. Banka B sprzedaje opcję kupna, ponieważ prognozuje, że kurs USD do PLN będzie niższy

niż 4,5. Kurs realizacji opcji1USD= 4,5. Zawarto umowę na opcje kupna 1.1.2009 a data jej realizacji to

1.4.2009 i 1.4.2009 rynkowy kurs wynosi 4,60zł. Co powinien zrobić bank A? oblicz efekt finansowy tej

transakcji.

Bank A powinien zrealizować opcję, kupić d banku B (jest taniej niż na rynku). Zysk banku na tej transakcji

100 000zł.

a. Opcje barierowe – opcje, które mają wbudowaną dodatkową barierę, decydującą o takich

cechach opcji jak np. poziom jej wykonania, termin wygaśnięcia, wysokość premii

i. Opcje z barierą wyjścia (out) – przestają istnieć, gdy kurs walutowy dotknie wyznaczonego

poziomu bariery, do tego momentu są zwykłymi opcjami waniliowymi

ii. Opcje z barierą wejścia (in) – zaczynają działać, gdy kurs dotknie wcześniej ustalonej

bariery, w tym momencie stają się opcjami waniliowymi.

Strona 28

z 39

Jeżeli barierę ustalimy powyżej miejsca spot to jest to opcja z barierą wyjścia/wyjścia w górę (up). Gdy

poziom bariery ustalimy poniżej bariery spot to jest to opcja wejścia/wyjścia w dół (down).

18 maja 2010

Rynek pozagiełdowy

1. 1996 styczeń – powstanie spółki która prowadzi rynek pozagiełdowy, Centralna Tabela Ofert S.A (CeTo

S.A). Twórca: 20 największych banków i domów maklerskich.

2. 2004 maj – CeTo weszło w alians strategiczny z grupą MTS MTS CeTo S.A. MTS kupiła 25% akcji CeTo.

2009 zmiana nazwy: BondSpot S.A

MTS – europejska giełda obligacji, obejmuje ponad 1 000 uczestników w całej Europie. Obsługuje 70% obrotów

kasowego rynku obligacji.

BondSpot S.A składają się na niego 2 rynki

MTS Poland – hurtowy rynek obrotu papierami skarbowymi (obligacji i bonami skarbowymi). Część

systemu dealerów skarbowych papierów wartościowych

Rynek papierów wartościowych CeTo – przedmiotem obrotu są papiery dłużne (obligacje komunalne,

korporacyjne, listy zastawne, certyfikaty inwestycyjne, także akcje. Rynek regulowany – w przyszłości

zastąpi go GPW w Warszawie.

Jest potrzebny, bo jest wielu emitentów, którzy nie spełniają warunków do wejścia na giełdę.

Warszawska Giełda Towarowa S.A – powstała w 1995 roku jako giełda rolna, początkowo głównym

akcjonariuszem była fundacja na rzecz giełdy paszowo-zbożowej. Natomiast w roku 2000 nastąpiło rozproszenie

akcjonariatu. Jedyna z polskich giełd towarowych na której notuje się terminowe instrumenty finansowe. 2002 –

Strona 29

z 39

kwotowanie kontraktów na obligacje 2- 5- i 10-letnie; 2003 – rozwinięcie kontraktów na waluty; 2005 –

wydzielenie w ramach WGT wydzielono 2 spółki:

E-WGT S.A - sprzedaż wyłącznie towarów rolnych

Izba Rozliczeniowa WGT S.A – rozliczanie kontraktów terminowych

WGT generuje wyższe obroty kontraktami terminowymi na waluty niż GPW w Warszawie.

RYNEK NIEREGULOWANY

NewConect – ruszył w 2007roku. Alternatywny system obrotu akcjami, rynek akcji prowadzony przez GPW w

Warszawie. Emisja akcji: publiczne i niepubliczne. Jest rynkiem zorganizowanym ale nie regulowany. Jest rynkiem

dla nowych przedsiębiorstwa, o wysokim potencjale wzrostu. Inwestora czeka wyższe ryzyko, ale też wyższe

dochody. Młode spółki – firmy o historii nie dłuższej niż 3,4 lata i o przewidywanej kapitalizacji do ok. 20 mln zł.

Preferuje się firmy z segmentów innowacyjnych. (np. media elektroniczne, biotechnologia). Musi się wykazywać

prawdopodobieństwie debiutu na giełdzie. Funkcjonuje w ramach istniejącej struktury – WarsNet. Ma swój

indeks, NewConect Indeks – indeks cenowy, dochodowy. Ilość spółek na NewConect 90 (czerwiec 2009).

Catalist – funkcjonuje od 30 września 2009. Rynek zorganizowany ale nie regulowany. Rynek obligacji. Jest

prowadzony na platformach transakcyjnych GPW w Warszawie i na platformach BondSpot S.A. tworzą go 4

platformy obrotu: 2 prowadzi GPW w Warszawie i 2 platformy BondSpot. Jedna platforma w formule rynku

regulowanego i jedną w systemie alternatywnego obroty – zarówno GPW jak i Bond Spot. To co prowadzi GWP

przeznaczone jest dla klientów detalicznych, a BondSpot dla hurtowych. Wszystkie platform są przeznaczone dla

nie skarbowe papiery dłużne. Uczestnikiem rynku Catalist może być ten podmiot, który ma status uczestnika:

firma inwestycyjna, instytucja kredytowa, inne podmioty spełniające wymogi. Co może robić uczestnik? Składać

zlecenia, zawierać transakcje na własny rachunek bądź na rachunek klienta. Aktualnie notowane są obligacje

korporacyjne 8 firm, listy zastawne banków hipotecznych PKO i BRE, obligacje komunalne 6 miast.

PAPIERY WARTOŚCIOWE I PRAWA KTÓRE SĄ PRZEDMIOTEM OBROTU NA RYNKU KAPITAŁOWYM

Strona 30

z 39

Papiery:

Akcje

Prawa do akcji

Prawa poboru

Prawa pierwszeństwa

Obligacje

Certyfikaty inwestycyjne

Kwity depozytowe

Listy zastawne

AKCJE – papier wartościowy o charakterze własnościowym. Reprezentuje część kapitału zakładowego spółki.

Możemy mieć tym samym wpływ na działalność. Nie podlega spłacie, nie daje żadnego prawo do stałych odsetek,

daje natomiast prawo do dywidendy (jeżeli spółka zdecyduje że zysk zostanie przeznaczony na podwyższenie

kapitału itp. to dywidendy nie otrzymamy). Akcje na rynek wprowadza się aby zyskać środki na powstanie i rozwój

podmiotu gospodarczego. Emitując akcje ustala się cenę nominalną, ustala się cenę emisyjną(po tej cenie

sprzedaje się akcje subskrybentom – pierwotnym nabywcom), ci którzy nabyli akcje na rynku pierwotnym mogą

obracać akcjami na rynku wtórnym (cena rynkowa). Kapitał dzielony jest na akcje o równej wartości. Podstawowe

są akcje na okaziciela i nieuprzywilejowane (zwykłe) . Są też akcje imienne – akcje o charakterze

uprzywilejowanym (prawo pierwszeństwa, 2 głosy wyższa dywidenda), zwykle otrzymują ze założyciele spółki.

Procedura wprowadzenia na giełdę:

Podjęcie decyzji w drodze uchwały przez walne zgromadzenie akcjonariuszy

Strona 31

z 39

Restrukturyzacja przedsiębiorstwa – dostosowanie spółki

Wybór doradców inwestycyjnych i wybór domu maklerskiego, który będzie obsługiwał emisję i

sporządzenie prospektu emisyjnego

Komisja Nadzoru Finansowego zatwierdza prospekt emisyjnego

Rejestracja akcji w krajowych depozycie papierów wartościowych

Zapisy na akcje

Przydział akcji

Dopuszczenie do obrotu na Giełdzie Papierów Wartościowych i debiut

PRAW DO AKCJI - PDA, umożliwiają inwestorom, którzy zakupili akcje nowej emisji upłynnienie swojej inwestycji

przed wprowadzeniem akcji do obrotu giełdowego.

PRAWA POBORU – prawa do objęcia nowych akcji danej spółki , przysługujące akcjonariuszom, obrót

dokonywany jest w tym samym systemie co akcjami

PRAWA PIERWSZEŃSTWA – dają posiadaczowi priorytet w nabyciu akcji danej spółki po z góry określonej cenie,

termin realizacji jest z góry określony.

OBLIGACJE - papier wartościowy emitowany w serii, w którym emitent stwierdza, że jest dłużnikiem wierzyciela

obligacji (obligatariusza) i zobowiązuje się wobec niego do spełnienia określonego świadczenia – płacie odsetki

albo może zamieniać na akcję(świadczenie niepieniężne); papier wartościowy o charakterze dłużnym

(wierzycielskim). Najczęstsze są obligacje skarbowe – mogą je nabywać inwestorzy indywidualni jak i

instytucjonalni. Wartości nominalne osoby fizyczne – 100zł lub wielokrotność tej kwoty, dla instytucjonalnych –

1 000zł lub wielokrotność. Sprzedaż odbywa się do końca lipca 2003 w punkcie obsługi klienta. Późnie

sprzedawane w PSO, przez Internet. Agentem emisji obligacji jest PKO BP S.A, hurtowe walory NBP. Emituje się je

by finansować inwestycje ( nie na bieżące zobowiązania).

Strona 32

z 39

CERTYFIKAT INWESTYCYJNY – świadectwo udziałowe, które potwierdza tytuł własności w majątku funduszy

inwestycyjnych. Zazwyczaj papier wartościowy na okaziciela, pozostaje do swobodnego obrotu.

KWITY DEPOZYTOWY – instrument finansowy wystawiony na rynku zagranicznym na podstawie akcji spółki

notowanych w kraju jej siedziby. Odpowiada określonej ilości akcji danej spółki, przy czym akcje są zdeponowane

w państwie siedziby spółki. (tańsza i prostsza forma obecności spółki na rynku). ADR – amerykańskie kwity

depozytowe, GDR – globalne kwity depozytowe.

LISTY ZASTAWNE – mają charakter dłużny, emitentem w Polsce może być wyłącznie bank hipoteczny. Są 2

rodzaje: hipoteczne bądź publiczne. Hipoteczne – papier wartościowy imienny bądź na okaziciela, którego

podstawę emisji stanowią wierzytelności banku hipotecznego zabezpieczone hipoteką – bank, który wyemitował

musi wykupić w określonym terminem i zapłacić odsetki. Publiczny – podstawą emisji jest … zabezpieczona

gwaranacją instytucji publicznych

1 czerwca 2010 Dzień Dziecka

INSTYTUCJE WSPOMAGAJĄCE DZIAŁANIE RYNKU KAPITAŁOWEGO

1. KRAJOWY DWPOZYT PAPIERÓW WARTOŚCIOWYCH – depozyt centralny, instytucja, która organizuje cały

system depozytowo-rozliczeniowy i jego sprawne działanie. Cel: stworzenie regionalnego centrum obrotu

kapitałowego w Warszawie. Jest spółką akcyjną, jego właścicielami są 3 podmioty, mają równą ilość akcji, są

to: Giełda Papierów Wartościowych w Warszawie, Skarb Państwa, NBP. Uczestnikiem jest:

Instytucje finansowe

Emitenci papierów wartościowych : 68, a zarejestrowanych ponad 550.

Zadania:

Strona 33

z 39

Rejestruje zdematerializowane instrumenty finansowe, które są dopuszczone do obrotu, na kontach

depozytowych uczestników tego systemu

Nadzoruje zgodność wielkości emisji papierów wartościowych z ich liczbą w obrocie

Realizuje zobowiązania emitentów wobec inwestorów np. wypłata dywidendy, odsetek, asymilacji,

konwersji akcji

Rozlicza transakcje zawierane na rynku papierów wartościowych

Obsługuje przepływy transferowe między Otwartymi Funduszami Otwartymi

Zarządza systemem rekompensat, odpowiednik BFG (on gwarantuje depozyty na wypadek upadku

banku), gwarantuje inwestorom wypłatę roszczeń, gdy obsługująca ich instytucja upadła.

Odpowiedzialność tego systemu jest mniejsza niż BFG, do 3 000 euro jest całkowita wypłata, do 22 000

euro jest 90% wypłata

Prowadzi obowiązkowy fundusz gwarancyjny tworzony ze składek wnoszonych przez Powszechnych

Towarzystwa Emerytalne

2. DOMY MAKLERSKIE – ustawa z 29 lipca 2005 „O obrocie instrumentami finansowymi”.

Jest to podmiot z siedzibą na terytorium RP uprawniony do prowadzenia działalności maklerskiej.

Może swoją działalność prowadzić jako spółka akcyjna, spółka partnerska, spółka jawna itd.

Nie może prowadzić działalności jako spółka cywilna.

Jeżeli działalność prowadzi wyodrębniona organizacyjnie jednostka banku – biuro maklerskie, a pozostałe

podmioty to domy maklerskie. Komisja Nadzoru Finansowego czuwa nad działalnością.

Strona 34

z 39

Czynności domów maklerskich

Wykonują zlecenia kupna-sprzedaży instrumentów finansowych, robi się to na rachunek pomiotu, który

zleca taką transakcję, mogą również dokonywać tych transakcji na własny rachunek

Prowadzi rachunki papierów wartościowych

Prowadzi rachunki pieniężne, które służą do obsługi rachunków papierów wartościowych (należy posiadać

2 rachunki)

Może udzielać pożyczek pieniężnych na dokonanie transakcji zakupu papierów wartościowych (papiery

stanowią zabezpieczenie zwrotu pożyczki)

Doradztwo inwestycyjne w zakresie instrumentów finansowych czy papierów wartościowych jak również

w zakresie struktury kapitałowej przedsiębiorstwa, przejmowanie przedsiębiorstw itd.

Dom maklerski jest członkiem giełdy i musi wyznaczyć osoby, które w jego imieniu będą działać na giełdzie –

maklerzy giełdowi oraz makler nadzorujący, który czuwa nad prawidłowością działań.

INDEKSY GIEŁDOWE pokazują efektywność inwestowania na rynku papierów wartościowych.

Liczbowe odzwierciedlenie zmian cen rynkowych papierów wartościowych na rynku publicznym oraz liczbowe

odzwierciedlenie koniunktury giełdowej. Są 2 rodzaje:

Dochodowe

Cenowe

Różnią się sposobem liczenia.

Dochodowe – licząc indeks uwzględniamy i ceny akcji i dochody jakie te akcje przynoszą ze sobą np. WIG,

subindeksy do WIGu – budownictwo, chemia, WIG PL.

Strona 35

z 39

Cenowe – przy liczeniu bierzemy tylko ceny akcji np. WIG20, mWIG40, sWIG80.

Swój indeks mają również alternatywne systemu obrotu:

NewConectIndex – wszystkie akcje notowane na NewConect, data bazowa 30 sierpnia 2007roku, wartość

bazowa 100 funtów, indeks o charakterze dochodowym

RYNEK INSTRUMENTÓW POCHODNYCH – DERYWATY

DERYWATY – instrumenty finansowe, których wartość zależy od innych instrumentów (np. papierów

wartościowych), na które zostały wystawione. Złożona forma instrumentów prostych typu akcje czy obligacje. Nie

mogą one samoistnie funkcjonować, mimo że obrót nimi dokonuje się w oderwaniu od instrumentów

podstawowych.

Rodzaje instrumentów pochodnych na rynku kapitałowym:

Opcje

Kontrakty terminowe (forward, futur es)

Swapy

Waranty

Cechy kontraktu futures:

Występują na giełdzie

Są wystandaryzowane

Strona 36

z 39

Termin dostawy jest określony w danych przedziale czasowym (można wybrać dowolny dzień z tego

przedziału)

Zazwyczaj brak jest dostawy przedmiotu kontraktu (rozliczenie różnicy cen)

Strony muszą wnieść depozyt zabezpieczający wykonanie transakcji

Cechy kontraktu forward:

Występują w obrocie pozagiełdowym

Są niestandaryzowane

Dostawa instrumentu następuje w konkretnym dniu

Następuje dostawa przedmiotu kontraktu

Nie ma obowiązku wnoszenia depozytu zabezpieczającego

Swapy – operacje wymiany przyszłych strumieni finansowych między stronami kontraktu, ich wartość i termin są z

góry ustalone. Wykonanie zobowiązań jednej strony zależy od realizacji zobowiązań drugiej strony kontraktu

Walutowy

Procentowe – zamiana płatności odsetkowych

Rzeczywiste (faktyczna zamiana jednego instrumentu bazowego na drugi) i nierzeczywiste (formalnie nie

zamieniamy przedmiotu kontraktu tylko różnice)

Spot forward – najpopularniejszy, kupno bądź sprzedaż instrumentu bazowego na rynku

natychmiastowych i odsprzedanie na rynku terminowym

Forward forward – 2 operacje dokonywane na 2 przyszłe terminy

Strona 37

z 39

Czyste(2 strony kontraktu) i kombinowane (3 strony kontraktu: strona A zawiera transakcję ze stroną B,

przy równoczesnym zawarciu transakcji przeciwnej ze strona C

Warrant - Instrument pochodny który daje prawo zakupu Papeów wartościowych po określonej cenie w

przyszłości bądź daje prawo do subskrypcji przyszłych emisji akcji. Ma charakter spekulacyjny, jeżeli cena

instrumentu podstawowego np. akcji wzrośnie ponad umówiona cenę rozliczeniową inwestor osiąga zysk, gdy

cena spadnie tedy inwestor ponosi stratę finansową.

Subskrybcja akcji – forma zwykłego podwyższenia kapitału zakładowego w spółce akcyjnej.

Warranty subskrypcyjne – zgodnie z kodeksem spółek handlowych art. 453, w ramach tzw. Docelowego

podwyższania kapitału zakładowego oraz w ramach tzw. Warunkowego kapitału zakładowego, spółka akcyjna

może wyemitować papiery wartościowe uprawniające ich posiadacza do objęcia akcji z wyłączeniem prawa

poboru.

Na GPW w Warszawie notowane są kontrakty terminowe futur es na WIG20 i mWIG40, kontrakty terminowe na

waluty: euro dolar, frank szwajcarski, kontrakty terminowe na akcje spółek z WIG20, opcje na WIG20.

Strona 38

z 39

Strona 39

z 39